Steuerermäßigung für haushaltsnahe Dienstleistungen/ Handwerkerleistungen

Haushaltsnahe Dienstleistungen und Handwerkerkosten: So kassieren Sie einen Steuerbonus.

Inhalt:

- Haushaltsnahe Dienstleistungen und Handwerkerleistungen von der Steuer absetzen

- Steuerrechner

- Was sind haushaltsnahe Dienstleistungen?

- Begünstigte Handwerkerleistungen

- Besonderheiten bei Pflege- und Betreuungsleistungen

- Anspruchsberechtigung und Nachweis der Aufwendungen

- Steuerermäßigung

- Weitere Infos + Aktuelles

Haushaltsnahe Dienstleistungen und Handwerkerleistungen von der Steuer absetzen

Sie haben eine Haushaltshilfe beschäftigt und Handwerker mit Reparaturarbeiten in Ihrer Wohnung oder Ihrem Haus beauftragt? Dann erfahren Sie hier, wie Sie diese Kosten in Ihrer Steuererklärung absetzen können.

Die Steuerermäßigung für haushaltsnahe Dienstleistungen und Handwerkerleistungen ermöglicht es Steuerpflichtigen, einen Teil der Kosten, die sie für entsprechende Arbeiten in ihrem Haushalt aufwenden, von der Steuer abzusetzen.

Gemäß § 35a EStG wird eine Steuerermäßigung für haushaltsnahe Beschäftigungsverhältnisse<7b>, haushaltsnahe Dienstleistungen gewährt. Die Steuerermäßigung wird auf Antrag gewährt und ermäßigt die tarifliche Einkommensteuer um 20 % der Aufwendungen, höchstens jedoch um 4.000 €.

Für die Inanspruchnahme der Steuerermäßigung müssen die Dienstleistungen im Haushalt des Steuerpflichtigen erbracht werden. Die Leistungen müssen der Art nach haushaltsnah sein, was bedeutet, dass sie typischerweise durch Mitglieder des Haushalts erledigt werden und in den räumlichen Bereich des Haushalts fallen.

Haushaltsnahe Dienstleistungen umfassen beispielsweise Reinigungsarbeiten, Hausmeistertätigkeiten, Gartenarbeiten oder Betreuungsleistungen. Die Steuerermäßigung beträgt bei haushaltsnahen Dienstleistungen 20 Prozent der Aufwendungen, maximal jedoch 4.000 Euro im Jahr.

Die Steuerermäßigung erstreckt sich nicht auf Pflege- und Betreuungsleistungen, es sei denn, diese sind mit haushaltsnahen Dienstleistungen vergleichbar. Materialkosten sind von der Steuerermäßigung ausgeschlossen, da nur Aufwendungen für Dienstleistungen begünstigt werden.

Nach § 35a Abs. 3 Satz 1 EStG ermäßigt sich die tarifliche Einkommensteuer für die Inanspruchnahme von Handwerkerleistungen für Renovierungs-, Erhaltungs- und Modernisierungsmaßnahmen im eigenen Haushalt auf Antrag um 20 % der Aufwendungen des Steuerpflichtigen, höchstens jedoch um 1.200 €. Begünstigt sind dabei nur die Arbeitskosten einschließlich der Fahrtkosten und der darauf entfallenden Lohnsteuer und Sozialversicherungsbeiträge.

Handwerkerleistungen können beispielsweise Reparaturarbeiten, Renovierungen oder Modernisierungen im Haushalt umfassen. Bei Handwerkerleistungen beträgt die Steuerermäßigung ebenfalls 20 Prozent der Arbeitskosten, maximal jedoch 1.200 Euro im Jahr.

Voraussetzung für die Inanspruchnahme der Steuerermäßigung ist gemäß § 35a Abs. 5 Satz 3 EStG, dass der Steuerpflichtige für die Aufwendungen eine Rechnung erhalten hat und die Zahlung auf das Konto des Erbringers der Leistung erfolgt ist.

Für welche Tätigkeiten (Sauber machen, Kinder betreuen, Reparaturen usw.) Sie den Bonus bekommen und welche Formulare Sie dafür audfüllen müssen, erfahren Sie im Video.

Berechnen Sie die schnell und einfach die Steuerermäßigung für haushaltsnahe Dienstleistungen/ Handwerkerleistungen:

Steuerrechner für Haushaltsnahe Dienstleistungen

Aufwendungen/ Arbeitskosten

Hinweis Die tarifliche Einkommensteuer wird durch Anwendung der Tarifformel des § 32a EStG auf das zu versteuernde Einkommen ermittelt. Die Steuerermäßigung beeinflusst nicht das zu versteuernde Einkommen, sondern wird direkt von der tariflichen Einkommensteuer abgezogen.

Tipp: Denken Sie dabei auch an die Betriebskostenabrechnung für Ihre Wohnung (auch bei Wohneigentum), die in der Regel immer Handwerkerleistungen enthält. Der Vermieter muss sogar eine separate Bescheinigung darüber erstellen, die Sie dann Ihrer Steuererklärung beifügen können.

Haushaltsnahe Dienstleistungen (11/20)

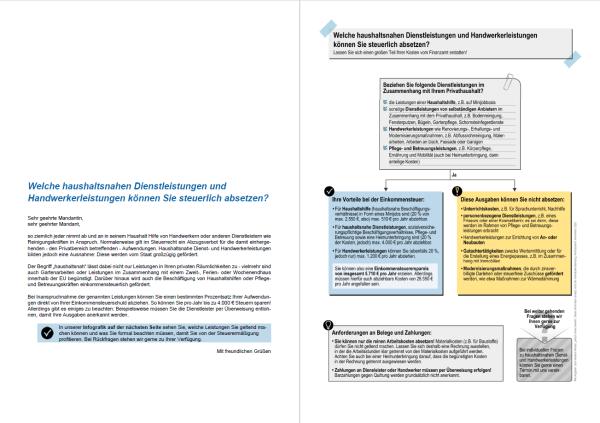

»Welche haushaltsnahen Diensleistungen und Handwerksleistungen können Sie steuerlich absetzen?« (#1047315)

Download:

Von der Möglichkeit, haushaltsnahe Dienst- und Handwerkerleistungen steuerlich abzusetzen, kann jeder Gebrauch machen. Mit Hilfe unserer Infografik erkennen Ihre Mandanten, welche Leistungen Sie geltend machen können, wie hoch die Steuerersparnis sein kann und worauf Sie achten müssen, damit ihre Belege und Zahlungen anerkannt werden.

Im Rahmen Ihrer Einkommensteuererklärung können Sie von Steuerermäßigungen profitieren, wenn Sie Handwerkerleistungen und/oder haushaltsnahe Dienstleistungen einschließlich Pflege- und Betreuungsleistungen in Anspruch genommen haben. Die steuerliche Förderung umfasst dabei die Lohnkosten für die ausgeführten Arbeiten sowie die darauf entfallende Umsatzsteuer. Materialkosten hingegen werden nicht berücksichtigt.

Es ist wichtig zu beachten, dass die Steuerermäßigung nur für Arbeiten gilt, die im eigenen Haushalt durchgeführt wurden. Kosten für Arbeiten außerhalb des eigenen Haushalts, wie beispielsweise in Ferienwohnungen oder Mietobjekten, sind nicht absetzbar. Zudem müssen die Aufwendungen in der Steuererklärung nachgewiesen werden, beispielsweise durch Rechnungen und Zahlungsbelege.

Soweit die Aufwendungen als Betriebsausgaben oder Werbungskosten (z. B. im Rahmen der Einkünfte aus Vermietung und Verpachtung), als Sonderausgaben oder als außergewöhnliche Belastungen abgezogen werden können, kommt eine (zusätzliche) Steuerermäßigung für haushaltsnahe Dienstleistungen nicht in Betracht. Hier besteht auch kein Wahlrecht. Bei öffentlich geförderten Maßnahmen, für die ein steuerfreier Zuschuss oder ein zinsverbilligtes Darlehen (z. B. KfW-Mittel) gewährt wurde, ist keine (weitere) Steuerermäßigung für Handwerkerleistungen möglich.

Ihre persönliche Checkliste Steuererklärung.

I. Was sind haushaltsnahe Dienstleistungen?

1. Grundsatz und Beispiele

Kennzeichnend für haushaltsnahe Dienstleistungen ist, dass es sich um keine handwerklichen Arbeiten (s. Kapitel II.) handelt sowie die Tätigkeiten gewöhnlich durch die Mitglieder des privaten Haushalts erledigt werden könnten und eine Dienstleistungsagentur oder ein selbständiger Dienstleister hierfür beauftragt wird.

Beispiele für begünstigte haushaltsnahe Dienstleistungen :

- Hausarbeiten (z. B. Reinigung, Fenster putzen, Bügeln),

- Gartenpflege (z. B. Rasenmähen, Heckenschneiden),

- Hausmeisterdienste und Hausreinigung (Treppenhaus),

- Kleidungs-/Wäschepflege im Haushalt des Steuerpflichtigen,

- Umzugsdienstleistungen für Privatpersonen.

Bei der Anstellung eines Au-pairs ist zu unterscheiden:

Erledigt das Au-pair neben der Kinderbetreuung auch leichte Hausarbeiten und wird der Umfang der Kinderbetreuung nicht nachgewiesen, können pauschal 50 % der Gesamtaufwendungen als haushaltsnahe Dienstleistungen berücksichtigt werden. Ergibt sich aus dem Vertrag mit dem Au-pair, dass dieses ausschließlich für die Kinder zuständig ist, sind alle Aufwendungen Kinderbetreuungskosten. Zu den abziehbaren Kosten zählen Taschengeld und der Wert für Verpflegung und Unterkunft.

Beispiele für nicht begünstigte Tätigkeiten :

- Nachhilfeunterricht,

- personenbezogene Dienstleistungen wie Friseur, Fuß- und Nagelpflege (vgl. dazu allerdings Kapitel III.),

- Hausverwaltergebühren,

- Müllabfuhrgebühren,

- TÜV-Gebühren für den Aufzug,

- Architektenleistungen,

- Kosten für die Schadensfeststellung (z. B. Rohrbruch),

- alle Arbeiten außerhalb des Grundstücks,

- Tierarztkosten,

- Ausführen von Hunden außerhalb der Wohnung,

- Kosten für die Anlieferung von „Essen auf Rädern“.

2. Begriff „Haushalt“

Die Tätigkeiten müssen in Ihrem „Haushalt“ erbracht werden. Unerheblich ist, ob es sich dabei um eine Mietwohnung oder das Eigenheim handelt. Zum Haushalt gehören auch sog. Zubehörraume (Keller, Dachboden) und Außenanlagen (Garten). Die Grenzen des Haushalts werden – unabhängig von den Eigentumsverhältnissen – durch die Grundstücksgrenzen abgesteckt. Der Haushalt kann im Inland, EU-Ausland oder im Europäischen Wirtschaftsraum liegen.

Hinweis: Winterdienste, Straßen- und Gehwegreinigung, die sowohl auf öffentlichem Gelände als auch auf privatem Grundstück ausgeführt werden, müssen laut Auffassung der Finanzverwaltung kostenmäßig aufgeteilt werden. Die Kosten für die Schneeräumung auf den öffentlichen Straßen dürfen aber laut BFH dann abgezogen werden, wenn Steuerpflichtige als Eigentümer oder Mieter dazu laut Satzung der Gemeinde dazu verpflichtet sind.

Auch die Inanspruchnahme von Handwerkerleistungen, die jenseits der Grundstücksgrenze auf fremdem, z. B. öffentlichem Grund erbracht werden, kann laut BFH als Handwerkerleistung begünstigt sein. Es muss sich dabei allerdings um Tätigkeiten handeln, die in unmittelbarem räumlichem Zusammenhang zum Haushalt durchgeführt werden und dem Haushalt dienen.

Lebt der Steuerpflichtige in einem Alten-, Altenwohn-, Pflegeheim oder Wohnstift, dann besteht ein eigener Haushalt, wenn die Räumlichkeiten mit Bad, Küche, Wohn- und Schlafbereich ausgestattet sind. Außerdem müssen die Räumlichkeiten vom Bewohner abgeschlossen werden können. Eine eigene Wirtschaftsführung ist zudem nachzuweisen oder glaubhaft zu machen. Nimmt der Steuerpflichtige den Behinderten-Pauschbetrag in Anspruch, so ist eine Steuerermäßigung für haushaltsnahe Dienstleitungen ausgeschlossen, soweit die Aufwendungen mit dem Behinderten-Pauschbetrag abgegolten sind.

Zum Haushalt zählt auch eine Wohnung, die Sie Ihrem Kind, für das Sie kindergeldberechtigt sind, unentgeltlich überlassen (z. B. Eigentumswohnung am Studienort). Ebenfalls zum Haushalt zählt eine selbstgenutzte Wochen-end- oder Ferienwohnung im Inland, EU-Ausland bzw. im Europäischen Wirtschaftsraum.

Hinweise: Die Steuerermäßigung für haushaltsnahe Dienstleistungen wird – auch bei Vorhandensein mehrerer Wohnungen – insgesamt nur einmal pro Jahr, haushaltsbezogen bis zu den jeweiligen Höchstbeträgen gewährt. Dies gilt auch im Rahmen der doppelten Haushaltsführung oder wenn z. B. dem Ehemann die Hauptwohnung gehört und die Ferienwohnung der Ehefrau.

Ehepaaren steht die Steuerermäßigung jeweils zur Hälfte zu, wenn sie nicht gemeinsam eine andere Aufteilung beantragen. Bei einer Zusammenveranlagung der Eheleute spielt die Aufteilung keine Rolle. Auch zwei Alleinstehende, die zusammen ganzjährig in einem Haushalt leben, können die Höchstbeträge der Steuerermäßigung insgesamt nur einmal in Anspruch nehmen. Hier erfolgt die Aufteilung der Höchstbeträge hälftig oder danach, wer die jeweiligen Kosten getragen hat oder aufgrund einer gemeinsamen Vereinbarung.

Begründen zwei bisher Alleinstehende mit eigenem Haushalt im Laufe des Veranlagungszeitraums einen gemeinsamen Haushalt oder wird der gemeinsame Haushalt zweier Personen während des Veranlagungszeitraums aufgelöst und es werden wieder zwei getrennte Haushalte begründet, kann bei Vorliegen der übrigen Voraussetzungen jeder Steuerpflichtige die vollen Höchstbeträge in diesem Veranlagungszeitraum in Anspruch nehmen. Das gilt unabhängig davon, ob im Veranlagungszeitraum der Begründung oder Auflösung des Haushalts auch die Eheschließung, die Trennung oder die Ehescheidung erfolgt.

Wird unmittelbar nach Auflösung eines gemeinsamen Haushalts ein gemeinsamer Haushalt mit einer anderen Person begründet, kann derjenige Steuerpflichtige, der ganzjährig in gemeinsamen Haushalten gelebt hat, seine tatsächlichen Aufwendungen nur bis zur Höhe des hälftigen Abzugshöchstbetrages geltend machen.

Haben Sie eine neue Immobilie angemietet bzw. gekauft, gehört auch diese zu Ihrem Haushalt, wenn Sie tatsächlich dorthin umziehen. Reinigungskosten in der „alten“ Wohnung sind im (ehemaligen) Haushalt erbracht, wenn sie zeitnah nach dem Umzug erfolgen.

Hinweise: Für die Frage, ab oder bis wann es sich um einen Haushalt handelt, kommt es darauf an, wann das Mietverhältnis beginnt bzw. endet. Beim Kaufvertrag ist der Übergang von Nutzen und Lasten entscheidend. Verzögert sich der Ein- oder Auszug, kann dies z. B. durch eine Meldebestätigung der Gemeinde nachgewiesen werden. Übergabe-/Übernahmeprotokolle sollten für evtl. Nachfragen des Finanzamts aufbewahrt werden.

Das Finanzgericht Münster hat entschieden, dass vorweggenommene haushaltsnahe Dienstleistungen (in diesem Fall waren es Gartenarbeiten) steuerlich nicht begünstigt sind, wenn mehrere Monate zwischen den Arbeiten und dem Einzug in das neue Einfamilienhaus liegen.

Arbeiten für Grabpflege oder andere Dienstleistungen, die auf einem Friedhof erbracht werden, fallen nicht unter die Steuerermäßigung.

II. Begünstigte Handwerkerleistungen

Wer in seinem Haushalt anfallende Reparaturen, Wartungs- und Renovierungsarbeiten von Handwerksbetrieben ausführen lässt, kann dafür einen zusätzlichen Steuernachlass erhalten. Dies gilt unabhängig davon, ob es sich um regelmäßig vorzunehmende Renovierungs- oder kleine Ausbesserungsarbeiten handelt, die gewöhnlich auch durch Mitglieder des privaten Haushalts erledigt werden (können), oder um Erhaltungs- und Modernisierungsmaßnahmen, die im Regelfall nur von Fachkräften durchgeführt werden.

Der beauftragte Handwerker muss nicht in der Handwerksrolle eingetragen sein. Auch Kleinunternehmer i. S. des Umsatzsteuerrechts können beauftragt werden.

Zu den handwerklichen Tätigkeiten zählen u. a.:

- Arbeiten an Innen- und Außenwänden;

- Arbeiten am Dach, an der Fassade, an Garagen etc.;

- Reparatur oder Austausch von Fenstern und Türen;

- Streichen/Lackieren von Türen, Fenstern (innen und außen), Wandschränken, Heizkörpern und -rohren;

- Reparatur oder Austausch von Bodenbelägen (z. B. Teppichboden, Parkett, Fliesen);

- Reparatur, Wartung oder Austausch von Heizungsanlagen, Elektro-, Gas- und Wasserinstallationen;

- Modernisierung oder Austausch der Einbauküche;

- Modernisierung des Badezimmers;

- Brandschaden- und Wasserschadensanierung (soweit nicht Versicherungsleistung erfolgt);

- Aufstellung eines Baugerüstes (Arbeitskosten);

- Dachrinnenreinigung;

- Wärmedämmmaßnahmen;

- Trockenlegung von Mauerwerk (Arbeiten mit Maschinen vor Ort);

- Reparatur und Wartung von Haushaltsgegenständen (z. B. Waschmaschine, Geschirrspüler, Herd, PC);

- Maßnahmen der Gartengestaltung (z. B. Erd- und Pflanzarbeiten im Zusammenhang mit der Errichtung einer Stützmauer am Nachbargrundstück);

- Pflasterarbeiten auf dem Wohngrundstück.

Die Erhebung des unter Umständen noch mangelfreien Istzustandes (z. B die Überprüfung der Funktionsfähigkeit einer Anlage durch einen Handwerker) kann ebenso Handwerkerleistung sein wie die Beseitigung eines bereits eingetretenen Schadens oder vorbeugende Maßnahmen zur Schadensabwehr. Dazu gehört laut BFH die Dichtheitsprüfung der Abwasserleitung eines privat genutzten Wohnhauses. Die Finanzverwaltung lehnt dies ausdrücklich ab. Fallen als Folge von Dichtheitsprüfungen Reparaturmaßnahmen an den privaten Abwasserleitungen an, sind diese Aufwendungen aber auch laut Finanzverwaltung begünstigt.

Reparaturen an Geräten im Haushalt, die im Rahmen einer Hausratversicherung versicherbar sind, können immer als Handwerkerleistungen geltend gemacht werden.

Hinweis: Seit dem 1. 1. 2011 entfällt für alle öffentlich geförderten Maßnahmen, für die ein steuerfreier Zuschuss oder ein zinsverbilligtes Darlehen in Anspruch genommen wird, eine Steuerermäßigung für Handwerkerleistungen. Neben dem CO2-Gebäudesanierungsprogramm der KfW Förderbank betrifft dies auch Förderprogramme wie „Altersgerecht umbauen“, die Förderung energetischer Renovierung oder vergleichbare Programme der Länder oder Kommunen. Werden im Rahmen von Renovierungs-, Erhaltungs- und Modernisierungsmaßnahmen mehrere (Einzel-)Maßnahmen durchgeführt, von denen einzelne öffentlich gefördert werden, ist die Inanspruchnahme der Steuerermäßigung für (Einzel-)Maßnahmen, die nicht unter diese öffentliche Förderung fallen, möglich.

Handwerkliche Tätigkeiten im Rahmen einer Neubaumaßnahme sind nicht begünstigt. Als Neubaumaßnahmen gelten alle Maßnahmen, die im Zusammenhang mit der Errichtung eines Haushalts bis zu dessen Fertigstellung anfallen. Baumaßnahmen im Zusammenhang mit einer Nutz- oder Wohnflächenschaffung bzw. -erweiterung im vorhandenen Haushalt (z. B. Anbau eines Wintergartens, Ausbau des Dachbodens als Gästezimmer mit Bad, Einbau einer Dachgaube, Kellerausbau), sind begünstigt.

Die Tätigkeit eines Gutachters gehört weder zu den haushaltsnahen Dienstleistungen, noch handelt es sich um eine Handwerkerleistung. Grundsätzlich nicht begünstigt sind daher z. B.:

- Mess- oder Überprüfungsarbeiten;

- eine Legionellenprüfung;

- Kontrolle von Aufzügen oder von Blitzschutzanlagen, die Feuerstättenschau.

Das gilt auch, wenn diese Leistungen durch einen Kaminkehrer oder Schornsteinfeger erbracht werden, dessen Schornstein-Kehrarbeiten sowie Reparatur- und Wartungsarbeiten als Handwerkerleistung begünstigt sind.

Hinweis: Bis einschließlich 2013 konnten Aufwendungen für Leistungen eines Schornsteinfegers noch in voller Höhe als Handwerkerleistung abgezogen werden; ab dem Veranlagungszeitraum 2014 ist eine Aufteilung in begünstigte Handwerkerleistungen (Kehr-, Reparatur- und Wartungsarbeiten) und nicht begünstigte Gutachtertätigkeiten (Mess- und Überprüfungsarbeiten, sowie Feuerstättenschauen) erforderlich.

III. Besonderheiten bei Pflege- und Betreuungsleistungen

Die Feststellung und der Nachweis einer Pflegebedürftigkeit oder der Bezug von Leistungen der Pflegeversicherung sowie eine Unterscheidung nach Pflegestufen sind für die Begünstigung von Aufwendungen für haushaltsnahe Pflege- und Betreuungsleistungen nicht erforderlich. Es reicht aus, wenn Dienstleistungen zur Grundpflege, d. h. zur unmittelbaren Pflege am Menschen (Körperpflege, Ernährung und Mobilität) oder zur Betreuung in Anspruch genommen werden.

Die Steuerermäßigung steht neben der pflegebedürftigen Person auch Angehörigen zu, wenn diese für Pflege- oder Betreuungsleistungen aufkommen, die in ihrem Haushalt bzw. im Haushalt der gepflegten oder betreuten Person durchgeführt werden. Die Steuerermäßigung ist dabei haushaltsbezogen. Werden z. B. zwei pflegebedürftige Personen in einem Haushalt gepflegt, kann die Steuerermäßigung trotzdem insgesamt nur einmal in Anspruch genommen werden.

Ausdrücklich begünstigt sind auch Aufwendungen bei Unterbringung in einem Heim oder zur dauernden Pflege, soweit darin Kosten für Dienstleistungen enthalten sind, die mit denen einer Hilfe im Haushalt vergleichbar sind.

Hinweis: Aufwendungen für haushaltsnahe Dienstleistungen können nur berücksichtigt werden, soweit sie nicht von der Versicherung erstattet werden. Dies gilt auch für Versicherungsleistungen, die zur medizinischen Rehabilitation erbracht werden (z. B. für eine Haushaltshilfe, die eine versicherte Person während der Dauer einer ärztlich verordneten Schonfrist erhält) und für Pflegesachleistungen aus der Pflegeversicherung.

IV. Anspruchsberechtigung und Nachweis der Aufwendungen

Die Steuerermäßigung können Sie grundsätzlich nur in Anspruch nehmen, wenn Sie

1. Auftraggeber der haushaltsnahen Dienstleistung oder Handwerkerleistung waren und

2. hierfür eine Rechnung erhalten haben und

3. die Zahlung auf das Konto des Dienstleisters bzw. Handwerkers erfolgt ist (Überweisung, Verrechnungsscheck). Eine Barzahlung, Baranzahlung oder Barteilzahlung wird nicht anerkannt (eine schätzweise Berücksichtigung von Handwerkerkosten kommt so laut FG München nicht in Betracht).

Hinweise: Die Rechnung und der Überweisungsbeleg sind aufzubewahren, damit sie auf Verlangen beim Finanzamt vorgelegt werden können. Die Inanspruchnahme der Steuerermäßigung durch den Steuerpflichtigen ist auch möglich, wenn die haushaltsnahe Dienstleistung, Pflege- oder Betreuungsleistung oder die Handwerkerleistung, für die der Steuerpflichtige eine Rechnung erhalten hat, von dem Konto eines Dritten bezahlt worden ist.

Beauftragt eine Wohnungseigentümergemeinschaft den Dienstleister oder Handwerker, erhält der einzelne Wohnungseigentümer nur dann eine Steuerermäßigung, wenn in der Jahresabrechnung

1. die im Kalenderjahr geleisteten unbaren Zahlungen für haushaltsnahe Dienstleistungen und Handwerkerarbeiten jeweils gesondert aufgeführt sind und

2. der Anteil der steuerbegünstigten Kosten (s. u., Kapitel V.) ausgewiesen ist und

3. der Anteil des jeweiligen Wohnungseigentümers individuell errechnet worden ist.

Hinweis: Gibt es einen Verwalter, muss dieser den Anteil des jeweiligen Wohnungseigentümers bescheinigen, falls sich dies nicht aus der Jahresabrechnung ergibt.

Ein Mieter kann die Steuerermäßigung beanspruchen, wenn in den Nebenkosten Beträge für steuerbegünstigte Dienstleistungen enthalten sind, die der Vermieter in Auftrag gegeben hat. Der Vermieter muss den Anteil des Mieters in der Nebenkostenabrechnung gesondert – und nach den Leistungen getrennt – aufführen oder nachweisen. Er darf dafür kein Entgelt verlangen.

Für Heimbewohner gilt Entsprechendes wie für den Mieter. Nur für die tatsächlich und individuell nachweisbar für den Heimbewohner erbrachten Dienstleistungen wird die Steuerermäßigung gewährt.

Die Steuerermäßigung für haushaltsnahe Dienstleistungen im Pflegeheim steht neben der pflegebedürftigen Person auch anderen Personen zu, wenn diese für entsprechende Pflege- oder Betreuungsleistungen aufkommen. Allerdings muss die Zahlung des Angehörigen aufgrund seiner Inanspruchnahme als Unterhaltsverpflichteter unmittelbar an den Heimträger und Leistungserbringer erfolgen. Denn für die Inanspruchnahme der Steuerermäßigung ist es Voraussetzung, dass der Steuerpflichtige für die Aufwendungen eine Rechnung erhalten hat und die Zahlung auf das Konto des Erbringers der Leistung erfolgt ist.

V. Steuerermäßigung

Begünstigt sind generell nur die Arbeitskosten. Das sind die Aufwendungen für die Inanspruchnahme der haushaltsnahen Tätigkeit selbst, für Pflege- und Betreuungsleistungen bzw. für Handwerkerarbeiten einschließlich der in Rechnung gestellten Maschinen- und Fahrtkosten sowie etwaiger Mehrwertsteuer. Materialkosten oder sonstige im Zusammenhang mit der Dienstleistung, den Pflege- und Betreuungsleistungen bzw. den Handwerkerleistungen gelieferte Waren sind mit Ausnahme von Verbrauchsmitteln (z. B. Reinigungsmitteln) nicht begünstigt.

Der Anteil der Arbeitskosten muss grundsätzlich anhand der Angaben in der Rechnung ermittelt werden können. Dies gilt auch für Abschlagsrechnungen. Ein gesonderter Ausweis der auf die Arbeitskosten entfallenden Mehrwertsteuer ist jedoch nicht erforderlich.

Auch eine prozentuale Aufteilung des Rechnungsbetrages in Arbeitskosten und Materialkosten durch den Rechnungsaussteller ist zulässig. Bei Wartungsverträgen wird es nicht beanstandet, wenn der Anteil der Arbeitskosten, der sich auch pauschal aus einer Mischkalkulation ergeben kann, aus einer Anlage zur Rechnung hervorgeht. Dienstleistungen, die sowohl auf öffentlichem Gelände als auch auf Privatgelände durchgeführt werden, sind vom Rechnungsaussteller entsprechend aufzuteilen.

Hinweis: Schadensersatzzahlungen und Versicherungsleistungen, z. B. von der Hausratversicherung, müssen von den Aufwendungen abgezogen werden. Dies gilt auch für Versicherungsleistungen, die erst in späteren Veranlagungszeiträumen zu erwarten sind.

Soweit die Aufwendungen zu den Betriebsausgaben oder Werbungskosten gehören oder wie solche behandelt werden, ist eine Steuerermäßigung ausgeschlossen. Gemischte Aufwendungen (beispielsweise für eine Reinigungskraft, die sowohl den Privatbereich auch das beruflich genutzte Arbeitszimmer reinigt) sind aufzuteilen. Dabei wird der zeitliche Anteil der zu Betriebsausgaben oder Werbungskosten führenden Tätigkeiten im Verhältnis zur Gesamt-arbeitszeit ermittelt.

Eine Steuerermäßigung kommt auch nur in Betracht, soweit die Aufwendungen nicht vorrangig als Sonderausgaben (z. B. Erhaltungsmaßnahme nach § 10f EStG) oder Kinderbetreuungskosten oder als außergewöhnliche Belastungen berücksichtigt werden.

Für die Inanspruchnahme der Steuerermäßigung kommt es auf den Veranlagungszeitraum der Zahlung an.

| Steuerermäßigung für | Max. pro Jahr | |

| Handwerkerleistungen | 20 % der Kosten | 1.200 € |

| Haushaltsnahe Dienstleistungen | 20 % der Aufwendungen eines Haushalts | 4.000 € |

| Pflege- und Betreuungsleistungen | 20 % der Aufwendungen eines Haushalts | 4.000 € |

Die Steuerermäßigungsbeträge werden von der ermittelten Einkommensteuerzahllast direkt abgezogen. Wer in einem Jahr keine Einkommensteuer zahlt, kann daher keinen Abzug von der Steuerschuld vornehmen.

Rechtsstand: 01.07.2015

Alle Informationen und Angaben in diesem Mandanten-Merkblatt haben wir nach bestem Wissen zusammengestellt. Sie erfolgen jedoch ohne Gewähr. Diese Information kann eine individuelle Beratung im Einzelfall nicht ersetzen.

Noch mehr hilfreiche Steuerrechner

Aktuelles + weitere Infos

Steuerermäßigung durch haushaltsnahe Leistungen für Mieter und Wohnungseigentümer auch ohne Rechnung

Das Urteil des Bundesfinanzhofs vom 21.07.2023 (VI R 6/22) ist eine erfreuliche Nachricht für Mieter und Wohnungseigentümer. Das Gericht hat entschieden, dass diese ihre Aufwendungen für haushaltsnahe Dienstleistungen und Handwerkerleistungen auch dann steuermindernd geltend machen können, wenn sie die Verträge mit den Erbringern der Leistung nicht selbst abgeschlossen haben.

Dies ist eine wichtige Klarstellung, da es in der Praxis immer wieder zu Streitigkeiten mit den Finanzämtern gekommen ist. Die Finanzbehörden hatten in der Regel die Auffassung vertreten, dass Mieter und Wohnungseigentümer nur dann die Steuerermäßigung in Anspruch nehmen können, wenn sie die Verträge mit den Erbringern der Leistung selbst abgeschlossen haben.

Die Entscheidung des Bundesfinanzhofs ist auch wichtig für Wohnungseigentümergemeinschaften. Diese können die Aufwendungen für haushaltsnahe Dienstleistungen und Handwerkerleistungen, die von der Gemeinschaft beauftragt wurden, nunmehr auch dann steuermindernd geltend machen, wenn die einzelnen Eigentümer die Rechnungen nicht erhalten haben.

Als Nachweis für die Aufwendungen genügt eine Nebenkostenabrechnung oder eine Bescheinigung des Vermieters oder des Verwalters. Diese muss die Art, den Inhalt und den Zeitpunkt der Leistung sowie den Erbringer und den Empfänger der Leistung sowie den Rechnungsbetrag enthalten. Auch ein Hinweis auf die unbare Zahlung darf nicht fehlen.

Nur wenn sich Zweifel an der Richtigkeit der Unterlagen aufdrängen, kann das Finanzamt die Vorlage der Rechnungen im Original oder in Kopie verlangen. In diesem Fall muss der Mieter die Rechnungen vom Vermieter beschaffen. Oder der Wohnungseigentümer von der Gemeinschaft.

Die Entscheidung des Bundesfinanzhofs erleichtert es Mietern und Wohnungseigentümern, die Steuerermäßigung für haushaltsnahe Dienstleistungen und Handwerkerleistungen in Anspruch zu nehmen.

Mehr Infos zu haushaltsnahen Dienstleistungen ...

Rechtsgrundlagen zum Thema: Haushaltsnahe Dienstleistung

EStGEStG § 35a Steuerermäßigung bei Aufwendungen für haushaltsnahe Beschäftigungsverhältnisse, haushaltsnahe Dienstleistungen und Handwerkerleistungen

Steuer-Newsletter

Steuer-Newsletter