Scheinselbstständigkeit

Was ist Scheinselbständigkeit? Definition, Kriterien, Checkliste, Beispiel, Folgen, Strafe, + Umgehung (Vermeidung)

Informationen + Auswege zur Vermeidung von Scheinselbständigkeit: Hier erfahren Sie, ob Sie scheinselbständig sind bzw. wie Sie die Scheinselbständigkeit umgehen können:

Inhaltsverzeichnis - Scheinselbständigkeit

- Was ist Scheinselbständigkeit?

- Abgrenzungskriterien Beschäftigungsverhältnisses vom Dienst-Werkvertrag

- Bestimmte Berufsgruppen: Künstler, Freiberufler selbständig oder abhängig beschäftigt?

- Telearbeit

- Folgen der Scheinselbständigkeit

- Wie Sie die Scheinselbständigkeit umgehen können

- Bescheid über die Feststellung des sozialversicherungsrechtlichen Status

- Weitere Informationen + Aktuelles

Was ist Scheinselbständigkeit?

Die Beschäftigung gegen Arbeitsentgelt ist Voraussetzung für die Versicherungspflicht In der Kranken-, Renten-, Arbeitslosen- und Pflegeversicherung. Versicherungspflichtig sind Arbeiter und Angestellte (Arbeitnehmer). Wann eine Beschäftigung vorliegt, ergibt sich aus § 7 Abs. 1 SGB IV. Da selbständig Tätige in der Kranken-, Arbeitslosen- und Pflegeversicherung nicht zum versicherungspflichtigen Personenkreis zählen und in der Rentenversicherung nur ein kleiner Kreis selbständig tätiger Personenversicherungspflichtig ist, bedarf es zur Unterscheidung einer selbständigen Tätigkeit von einer Beschäftigung als Arbeitnehmer bestimmter Abgrenzungskriterien.

Scheinselbständigkeit (11/20)

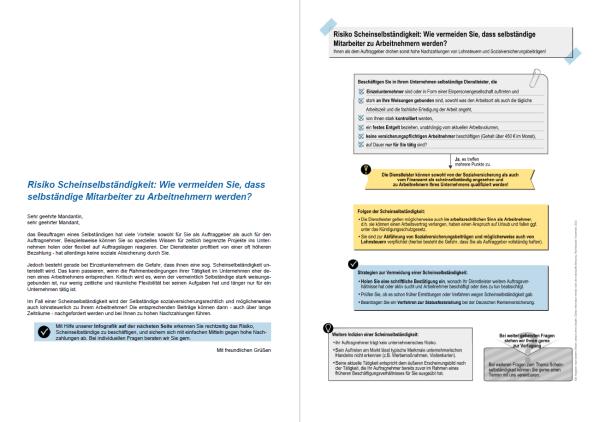

»Risiko Scheinselbständigkeit: Wie vermeiden Sie, dass selbständige Mitarbeiter zu Arbeitnehmern werden?« (#1047320)

Download:

Bei der Beauftragung eines selbständigen Einzelunternehmers besteht oftmals die Gefahr, dass das Finanzamt eine Scheinselbständigkeit annimmt. Mit Hilfe unserer Infografik verstehen Ihre Mandanten, wann es kritisch wird, und sind gewarnt, dass ihr Auftragnehmer bei einer Scheinselbständigkeit sozialversicherungsrechtlich und evtl. auch lohnsteuerlich zu ihrem Arbeitnehmer wird.

Abgrenzung Beschäftigungsverhältnis vom Dienst-Werkvertrag

Die folgenden Kriterien stellen heute zumindest Indizien dafür dar, dass es sich bei dem Verhältnis zwischen Auftraggeber und Auftragnehmer um eine scheinselbständige Beschäftigung handelt.

- Der Erwerbstätige beschäftigt im Zusammenhang mit seiner Tätigkeit regelmäßig keinen Arbeitnehmer, dessen Arbeitsentgelt aus diesem Beschäftigungsverhältnis 450 Euro im Monat übersteigt (sozialversicherungspflichtig).

- Der Erwerbstätige ist auf Dauer und im Wesentlichen nur für einen Auftraggeber tätig.

- Der Auftraggeber oder ein vergleichbarer Auftraggeber lässt entsprechende Tätigkeiten regelmäßig durch von ihm beschäftigte Arbeitnehmer verrichten.

- Die Tätigkeit lässt typische Merkmale unternehmerischen Handelns nicht erkennen.

- Die Tätigkeit entspricht dem äußeren Erscheinungsbild nach der Tätigkeit, die der Erwerbstätige für denselben Auftraggeber zuvor aufgrund eines Beschäftigungsverhältnisses ausgeübt hatte.

Scheinselbstständigkeit Arbeitnehmer oder selbstständig?

Die Frage nach dem sogenannten Status einer Person, d. h., die Frage, ob eine Person Arbeitnehmer oder selbstständig tätig ist, wird im Sozialversicherungsrecht vor allem beim geschäftsführenden GmbH-Gesellschafter, im Ehegatten- und Verwandtenarbeitsverhältnis, vor allem aber im Rahmen der Scheinselbstständigkeit gestellt. Die Beantwortung der Frage nach dem sozialversicherungsrechtlichen Status ist von großer Bedeutung.

Abgrenzung zwischen selbständiger und nichtselbständiger Tätigkeit

Die Unterscheidung zwischen selbständiger und nichtselbständiger Tätigkeit ist für steuerliche und sozialversicherungsrechtliche Zwecke von großer Bedeutung. Die folgende Checkliste bietet Anhaltspunkte, um die Art der Tätigkeit besser einordnen zu können.

Anhaltspunkte für selbständige Tätigkeit

-

Arbeitserfolg wird geschuldet: Der Fokus liegt auf dem Ergebnis der Arbeit, nicht auf der Arbeitszeit.

-

Unternehmerisches Risiko: Selbständige tragen das wirtschaftliche Risiko ihrer Tätigkeit, z.B. bei Auftragsausfall oder Kundenverlust.

-

Unternehmerische Initiative: Selbständige haben die Freiheit, eigene Geschäftsentscheidungen zu treffen und ihre Tätigkeit aktiv zu gestalten.

-

Mehrere Auftraggeber: Selbständige arbeiten in der Regel für verschiedene Kunden, was das Risiko der Abhängigkeit von einem Auftraggeber verringert.

-

Eigene Entscheidung über Organisation und Durchführung: Selbständige organisieren ihre Arbeitsabläufe selbst und entscheiden eigenständig über die Art der Aufgabenerfüllung.

-

Beschäftigung von Arbeitskräften: Selbständige können eigene Mitarbeiter einstellen und führen.

Anhaltspunkte für nichtselbständige Tätigkeit

-

Schulden der Arbeitskraft und nicht des Erfolgs: Der Fokus liegt auf der erbrachten Arbeitszeit und nicht auf dem Arbeitsergebnis.

-

Feste Bezüge und Lohnfortzahlung im Krankheitsfall: Nichtselbständige erhalten ein regelmäßiges Gehalt und haben Anspruch auf Lohnfortzahlung bei Krankheit.

-

Weisungsgebundenheit: Nichtselbständige sind in der Regel weisungsgebunden hinsichtlich Arbeitszeit, Arbeitsort und Arbeitsweise.

-

Tätigkeit für nur einen Auftraggeber: Eine starke Abhängigkeit von einem Arbeitgeber kann ein Indiz für eine nichtselbständige Tätigkeit sein.

-

Feste Arbeitszeit und Urlaubsanspruch: Feste Arbeitszeiten und geregelte Urlaubsansprüche sind typisch für nichtselbständige Beschäftigungsverhältnisse.

-

Anspruch auf Sozialleistungen: Nichtselbständige haben in der Regel Anspruch auf Sozialleistungen wie Arbeitslosengeld, Kranken- und Rentenversicherung durch den Arbeitgeber.

Eingliederung in einen Betrieb

- Selbständige Tätigkeit: Selbständige sind in der Regel nicht fest in die Strukturen eines fremden Betriebs eingegliedert.

- Nichtselbständige Tätigkeit: Eine feste Eingliederung in die Betriebsstrukturen eines Arbeitgebers deutet auf eine nichtselbständige Tätigkeit hin.

Diese Checkliste dient als Orientierungshilfe. Für eine verbindliche Einordnung sollten Sie sich an einen Steuerberater oder Rechtsanwalt wenden, insbesondere bei Grenzfällen oder komplexen Sachverhalten.

Das Beschäftigungsverhältnis unterscheidet sich vom Rechtsverhältnis eines freien Dienstnehmers oder Werkvertragnehmers durch den Grad der persönlichen Abhängigkeit bei der Erledigung der Dienst- oder Werkleistung. Arbeitnehmer ist, wer weisungsgebunden vertraglich geschuldete Leistungen im Rahmen einer von seinem Vertragspartner bestimmten Arbeitsorganisation erbringt. Der hinreichende Grad persönlicher Abhängigkeit zeigt sich nicht nur daran, dass der Beschäftigte einem Direktionsrecht seines Vertragspartners unterliegt, welches Inhalt, Durchführung, Zeit, Dauer, Ort oder sonstige Modalitäten der zu erbringenden Tätigkeit betreffen kann, sondern kann sich auch aus einer detaillierten und den Freiraum für die Erbringung der geschuldeten Leistung stark einschränkenden rechtlichen Vertragsgestaltung oder tatsächlichen Vertragsdurchführung ergeben. Der Grad der persönlichen Abhängigkeit wird auch von der Eigenart der jeweiligen Tätigkeit bestimmt. Insoweit lassen sich abstrakte, für alle Beschäftigungsverhältnisse geltende Kriterien nicht aufstellen. Manche Tätigkeiten können sowohl im Rahmen eines Arbeitsverhältnisses als auch im Rahmen freier Dienst- oder Werkverträge erbracht werden, andere regelmäßig nur im Rahmen eines Beschäftigungsverhältnisses. Aus Art und Organisation der Tätigkeit kann auf das Vorliegen eines Beschäftigungsverhältnisses zu schließen sein. Dabei sind für die Abgrenzung in erster Linie die tatsächlichen Umstände der Leistungserbringung von Bedeutung, nicht aber die Bezeichnung, die die Parteien ihrem Rechtsverhältnis gegeben haben oder gar die von ihnen gewünschte Rechtsfolge. Der jeweilige Vertragstyp ergibt sich aus dem wirklichen Geschäftsinhalt. Dieser wiederum folgt aus den getroffenen Vereinbarungen und der tatsächlichen Durchführung des Vertrages. Aus der praktischen Handhabung lassen sich Rückschlüsse darauf ziehen, von welchen Rechten und Pflichten die Parteien in Wirklichkeit ausgegangen sind. Ergänzend ist darauf hinzuweisen, dass gesetzliche Beschränkungen bei Ausübung der Tätigkeit (z.B. Werbeverbot) kein Indiz für eine abhängige Beschäftigung sein können.

Der Auftraggeber hat - wie auch sonst jeder Arbeitgeber bei seinen Mitarbeitern - zu prüfen, ob ein Auftragnehmer bei ihm abhängig beschäftigt oder für ihn selbständig tätig ist. Ist ein Auftraggeber der Auffassung, dass im konkreten Einzelfall keine abhängige Beschäftigung vorliegt, ist zwar formal von ihm nichts zu veranlassen. Er geht jedoch das Risiko ein, dass bei einer Prüfung durch einen Versicherungsträger und ggf. im weiteren Rechtsweg durch die Sozialgerichte der Sachverhalt anders bewertet und dadurch die Nachzahlung von Beiträgen erforderlich wird. In Zweifelsfällen wird deshalb empfohlen, eine Entscheidung der zuständigen Einzugsstelle einzuholen. Seit dem 1. Januar 2003 gilt die am 1. Januar 1999 aufgestellte Vermutungsregelung des § 7 Abs. 4 SGB IV zur Scheinselbständigkeit nicht mehr (3 von 5 Kriterien mussten erfüllt sein). Die Aufhebung dieser Regelung hat nach Auffassung der Sozialversicherungsträger keinen Einfluss, da diese Kriterien Richterrecht sind und eine Amtsermittlungspflicht besteht. Die Sozialversicherungspflicht kann in Betriebsprüfungen und im Anfrageverfahren bei der Rentenversicherung geklärt werden (Ausnahme: für Praktikanten und Familienangehörige ist die Krankenkasse Ansprechpartner). Aufgepasst: Die Bezieher von Existenzgründungszuschüssen sind trotz Selbstständigkeit rentenversicherungspflichtig.

1. Beschäftigungsverhältnis

Eine Beschäftigung setzt voraus, dass der Arbeitnehmer vom Arbeitgeber persönlich abhängig ist. Bei einer Beschäftigung in einem fremden Betrieb ist dies der Fall, wenn der Beschäftigte in den Betrieb eingegliedert ist und dabei einem Zeit, Dauer, Ort und Art der Ausführung umfassenden Weisungsrecht des Arbeitgebers unterliegt. Diese Weisungsgebundenheit kann - vornehmlich bei Diensten höherer Art - eingeschränkt zur "funktionsgerecht dienenden Teilhabe am Arbeitsprozess" verfeinert sein.

Merkmale/ Checkliste für die Annahme eines Beschäftigungsverhältnisses

Den folgenden Merkmalen misst die Rechtsprechung ein sehr großes Gewicht für die Annahme eines abhängigen Beschäftigungsverhältnisses bei. Sie führen zu Beschränkungen, die in den Kerngehalt der Selbständigkeit eingreifen. Dazu gehören:

- die uneingeschränkte Verpflichtung, allen Weisungen des Auftraggebers Folge zu leisten

- die Verpflichtung, dem Auftraggeber regelmäßig in kurzen Abständen detaillierte Berichte zukommen zu lassen

- die Verpflichtung, in Räumen des Auftraggebers zu arbeiten

- die Verpflichtung, bestimmte EDV-Hard- und Software zu benutzen, sofern damit Kontrolle des Auftraggebers verbunden sind.

- die Verpflichtung, ein bestimmtes Mindestsoll auf hohem Niveau zu erreichen

- das Verbot, Untervertreter einzustellen bzw. ein Genehmigungsvorbehalt des Auftraggebers

- die Verpflichtung, nach bestimmten Tourenplänen zu arbeiten

- die Verpflichtung, Adresslisten abzuarbeiten jeweils insbesondere in Verbindung mit dem

- Verbot der Kundenwerbung aus eigener Initiative.

2. Selbständige Tätigkeit

Die selbständige Tätigkeit kennzeichnet demgegenüber vornehmlich das eigene Unternehmerrisiko, das Vorhandensein einer eigenen Betriebsstätte, die Verfügungsmöglichkeit über die eigene Arbeitskraft und die im Wesentlichen frei gestaltete Tätigkeit und Arbeitszeit. Schwierigkeiten bereitet in der Praxis immer wieder die Frage, wann ein Unternehmerrisiko als Indiz für die Selbständigkeit vorliegt und welche Bedeutung diesem Kriterium bei der Würdigung des Gesamtbildes zukommt. Nach der Rechtsprechung des BSG besteht ein Unternehmerrisiko, wenn der Erfolg eines eigenen wirtschaftlichen Einsatzes ungewiss ist. Es bedeutet regelmäßig den Einsatz eigenen Kapitals, der auch mit der Gefahr eines Verlustes verbunden sein kann. Das Bestehen eines Unternehmerrisikos, ist jedoch nicht schlechthin entscheidend. Die Belastung mit Risiken kann vielmehr nur dann für Selbständigkeit sprechen, wenn dem Unternehmerrisiko eine größere Freiheit bei der Gestaltung und der Bestimmung des Umfangs des Einsatzes der eigenen Arbeitskraft gegenübersteht. Die Belastung eines Erwerbstätigen, der im -Übrigen nach der Gestaltung des gegenseitigen Verhältnisses als Arbeitnehmer einzustufen wäre, mit zusätzlichen Risiken, vermag keine Selbständigkeit zu begründen. Die Aufbürdung weiterer Risiken kann also nur dann Bedeutung gewinnen, wenn sie mit einem deutlichen Zuwachs an Dispositionsfreiheit und Gewinnchancen einhergeht.

Merkmale / Checkliste für die Annahme einer selbständigen Tätigkeit:

- Tätigwerden für mehrere Auftraggeber (bei Konzernen i.S.d. § 18 Aktiengesetz handelt es sich nicht um mehrere Auftraggeber)

- Beschäftigung von versicherungspflichtigen Arbeitnehmern, mit Weisungsbefugnis hinsichtlich Zeit, Ort und Art der Arbeitsleistung

2.1 Beschäftigung von Arbeitnehmern

Beschäftigt der Auftragnehmer fremde Arbeitnehmer in mehr als geringfügigem Umfang, entsteht zwischen Auftragnehmer und Auftraggeber grundsätzlich kein abhängiges Beschäftigungsverhältnis. Die Beschäftigung versicherungspflichtiger Angehöriger oder geringfügig beschäftigter Arbeitnehmer ist im Rahmen der Gesamtwürdigung eines von vielen Indizien für Selbständigkeit.

2.2 Amtliche Eintragungen oder Genehmigungen als Hinweis auf selbständige Tätigkeit, Gesellschaftsform

Aufgrund der Gesamtbetrachtung kann durchaus jemand auch selbständig tätig sein, der nur für einen Auftraggeber arbeitet und in seinem Unternehmen keine Mitarbeiter oder nur Familienangehörige beschäftigt. Dies ist insbesondere der Fall, wenn er für seine Unternehmung bzw. selbständige Tätigkeit eine besondere amtliche Genehmigung oder Zulassung benötigt. Auch die Eintragung in die Handwerksrolle stützt die Annahme einer selbständigen Tätigkeit. Die Gewerbeanmeldung bzw. die Eintragung in das Gewerberegister oder in das Handelsregister reicht dagegen für sich alleine nicht aus. Ist der Auftragnehmer eine Gesellschaft (z.B. GmbH, KG oder OHG), schließt dies ein abhängiges Beschäftigungsverhältnis zum Auftraggeber aus. Der Ausschluss eines abhängigen Beschäftigungsverhältnisses wirkt jedoch nur auf die Beurteilung der Rechtsbeziehungen zwischen dem Auftraggeber und dem Auftragnehmer, nicht jedoch auf die Frage, ob die in der Gesellschaft Tätigen Arbeitnehmer dieser Gesellschaft seinkönnen (z.B. Kommanditisten). Die gleiche Beurteilung gilt grundsätzlich auch, sofern es sich bei dem Auftragnehmer um eine Ein-Personen-GmbH handelt. Handelt es sich bei der auftragnehmenden Gesellschaft um eine GbR, ist das Vorliegen einer abhängigen Beschäftigung oder einer selbständigen Tätigkeit im Einzelfall zu prüfen.

Konsequenz der Scheinselbständigkeit

Konsequenz ist die Rentenversicherungspflicht als arbeitnehmerähnlicher Selbständiger. Nach § 2 Satz 1 Nr. 9 SGB VI sind selbständig tätige Personen, die im Zusammenhang mit ihrer selbständigen Tätigkeit mit Ausnahme von Familienangehörigen (§ 7 Abs. 4 Satz 3 SGB IV) keinen versicherungspflichtigen Arbeitnehmer beschäftigen sowie regelmäßig und im Wesentlichen nur für einen Auftraggeber tätig sind, als arbeitnehmerähnliche Selbständige rentenversicherungspflichtig. Bei einer im voraus begrenzten, lediglich vorübergehenden Tätigkeit für einen Auftraggeber (insbesondere bei projektbezogenen Tätigkeiten) wird grundsätzlich keine regelmäßige Tätigkeit für nur einen Auftraggeber vorliegen, wenn die Begrenzung innerhalb eines Jahres liegt; im Einzelfall kann auch bei längeren Projektzeiten keine regelmäßige Tätigkeit nur für einen Auftraggeber vorliegen. Hierfür ist im Zeitpunkt der Aufnahme des Auftrages eine vorausschauende Betrachtung vorzunehmen.

Scheinselbständigkeit umgehen

Sind Sie scheinselbständig oder von der Scheinselbständigkeit bedroht? Wenn ja, habe ich ein sicheres Konzept, wie Sie die Sozialversicherungspflicht umgehen können. Sie erhalten bei privaten Versicherungen bessere Leistungen und können gleichzeitig mehrere tausend Euro pro Jahr sparen. Die Konzeption lohnt sich insbesondere bei höheren Einkommen. Ein Ausweg aus der Scheinselbständigkeit ist die richtige Rechtsformwahl.

Für Handwerksmeister kommt die Befreiung von der Sozialversicherungspflicht durch die Gründung einer GmbH/ UG in Betracht. In Deutschland müssen Handwerksmeister insgesamt 18 Jahre Beiträge in die gesetzliche Rentenversicherung einbezahlt haben, um eine Rente zu bekommen. Ist das Handwerks-Unternehmen in der Rechtsform einer GmbH bzw. Limited, besteht bei richtiger Gestaltung keine Sozialversicherungspflicht. Es ist im Hinblick auf die sich ständig verschlechternden Leistungen der gesetzlichen Rentenversicherung sehr überlegenswert, sich von der Handwerkerpflichtversicherung zu befreien. Zumal die GmbH bzw. Limited zusätzlich eine Vielzahl interessanter Gestaltungsmöglichkeiten für die Altersvorsorge bietet, die Einzelunternehmern oder Personengesellschaften in der Form nicht zur Verfügung stehen.

Vorsicht: Manche Gründung ist den Sozialkassen zu Recht verdächtig

Die Gründung eines eigenen Unternehmens kann viele Türen öffnen und bietet Auftragnehmern eine Vielzahl an Möglichkeiten. Doch nicht alle Aspekte des Unternehmertums sind so unkompliziert, wie sie auf den ersten Blick erscheinen mögen. Insbesondere die Sozialkassen haben ein wachsames Auge auf Unternehmensgründungen und sind schnell dabei, in Betriebsprüfungen oder nach Hinweisen durch den Betriebsprüfer des Finanzamts den Verdacht der Scheinselbstständigkeit zu erheben.

Um ein scheinselbstständiges Arbeitsverhältnis von einer echten selbstständigen Tätigkeit zu unterscheiden, bedient sich die Rechtsprechung einer Reihe von Kriterien, die immer wieder aktualisiert und konkretisiert werden. Ein aktueller Fall bringt Licht ins Dunkel dieser oft komplexen Materie.

Das gilt grundsätzlich:

-

Abhängige Beschäftigung im gastronomischen Betrieb: Eine Tätigkeit, die in einem arbeitsteilig organisierten gastronomischen Betrieb weisungsgebunden und auf Stundenbasis vergütet wird, gilt nach ständiger Rechtsprechung des Bundessozialgerichts (BSG) als abhängige Beschäftigung.

-

Scheinselbstständigkeit trotz Unternehmensgründung: Auch nach der Gründung eines Unternehmens oder der Aufnahme einer selbstständigen Nebentätigkeit kann Scheinselbstständigkeit vorliegen. Dies ist der Fall, wenn vertraglich zwar selbstständige Dienst- oder Werkleistungen vereinbart wurden, die Tätigkeit aber faktisch einem nichtselbstständigen Arbeitsverhältnis entspricht.

Die Konsequenz daraus ist, dass Sozialversicherungsbeiträge und Lohnsteuer vom Arbeitgeber nachgezahlt werden müssen.

So lag der aktuelle Fall:

Das Landessozialgericht (LSG) Niedersachsen-Bremen hat in einem Urteil vom 9. Oktober 2023 (Az.: L 2 BA 56/23) entschieden, dass eine Kellnerin, die in einem arbeitsteilig organisierten gastronomischen Betrieb zu einem Stundenlohn arbeitet, als abhängig beschäftigt gilt. Die Entscheidung wurde unter anderem damit begründet, dass die Kellnerin sich nach Betriebszeiten und ihr zugewiesenen Schichten richten musste, obwohl der Arbeitgeber einwendete, sie könne trotz mündlicher Absprachen immer noch selbst entscheiden, ob sie die Dienste antreten möchte.

So urteilten die BSG-Richter:

Die Richter des Bundessozialgerichts stuften die Kellnerin als sozialversicherungspflichtige Arbeitnehmerin ein und bejahten die Weisungsgebundenheit. Dabei spielte es keine Rolle, dass die Servicekraft ein Gewerbe für „Gastronomieservice“ angemeldet hatte und vom Arbeitgeber als „Kleingewerbeunternehmerin“ eingestuft wurde. Entscheidend war vielmehr die tatsächliche Durchführung des Vertragsverhältnisses.

Diese Kriterien fließen in die Bewertung von Scheinselbstständigkeit ein:

- Weisungsgebundenheit bezüglich der Arbeitsausführung und -zeiten

- Eingliederung in die Organisationsstruktur des Auftraggebers

- Fehlendes unternehmerisches Risiko

- Keine eigenen Beschäftigten

- Kein unternehmerisches Auftreten am Markt

- Feste monatliche Bezüge

- Vorherige Anstellung in derselben Firma

So verringern Sie das Risiko:

Die Kriterien für oder gegen Scheinselbstständigkeit sind teils vage, und viele Fälle enden vor Gericht. Ein freiwilliges Statusfeststellungsverfahren bei der Clearingstelle der Rentenversicherung kann zwar Klarheit schaffen, doch ist es oft ratsamer, Verträge mit Einzelunternehmern vorab rechtlich prüfen oder aufsetzen zu lassen. Dies kann das Risiko der Scheinselbstständigkeit minimieren und unangenehme Überraschungen vermeiden helfen.

In der komplexen Welt der Selbstständigkeit ist es entscheidend, sich der Risiken bewusst zu sein und proaktiv Maßnahmen zu ergreifen, um rechtliche Fallstricke zu vermeiden. Die richtige Vorbereitung und Beratung kann hierbei den Unterschied ausmachen.

Bestimmte Berufsgruppen und Prüfung der Scheinselbständigkeit

Pauschalierende und typisierende Betrachtungsweise bei bestimmten Berufen: Katalog bestimmter Berufsgruppen zur Prüfung der Abhängigkeit zur Klärung der Frage, ob bestimmte Berufsgruppen als abhängig Beschäftigte oder als Selbständige anzusehen sind.

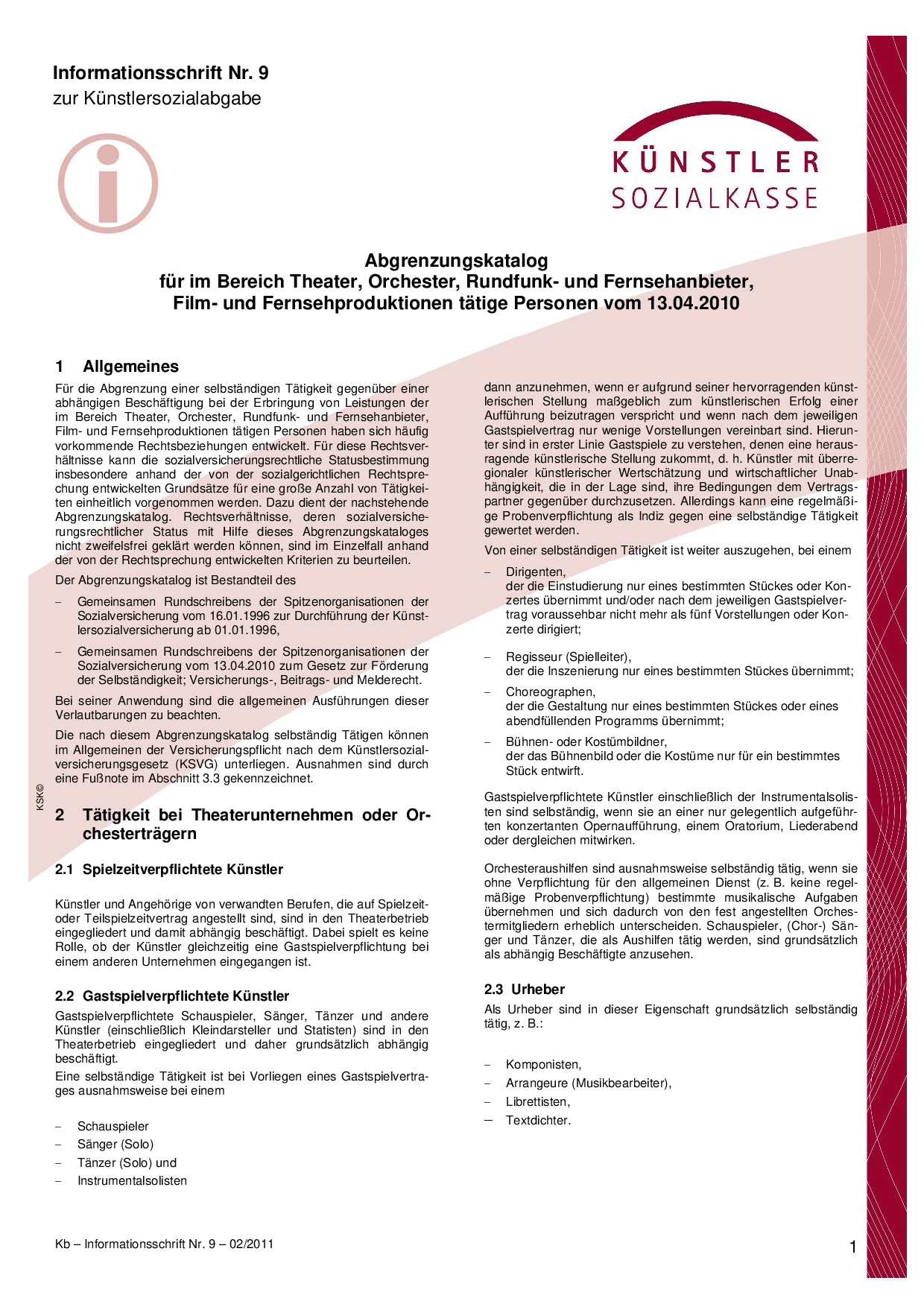

Künstler

Für die Abgrenzung einer selbständigen Tätigkeit gegenüber einer abhängigen Beschäftigung bei der Erbringung von künstlerischen oder publizistischen Leistungen haben sich typische, häufig vorkommende Rechtsbeziehungen entwickelt. Für diese typischen Rechtsverhältnisse kann eine Einstufung für den Bereich der Sozialversicherung anhand der von der sozialgerichtlichen Rechtsprechung entwickelten Grundsätze für eine große Anzahl von Tätigkeiten einheitlich vorgenommen werden. Dazu dient der nachstehende Abgrenzungskatalog. Untypisch ausgestaltete Rechtsverhältnisse unterliegen dagegen der Beurteilung im Einzelfall anhand der von der Rechtsprechung entwickelten Kriterien.

Dozenten + Lehrbeauftragte

Dozenten/ Lehrbeauftragte an Universitäten, Hoch- und Fachhochschulen, Fachschulen, Volkshochschulen, Musikschulen sowie an sonstigen - auch privaten - Bildungseinrichtungen stehen nach den Entscheidungen des Bundessozialgerichts vom 1.2.1979 -12 RK 7/77 - (USK 7929), vom 19.12.1979 -12 RK 52/78 - (USK 79225), vom 28.2.1980 - 8a RU 88/78 - (USK 8028), vom 27.3.1980-12 RK 26/79 - (SozR 2200 § 165 Nr. 45) und vom 25.9.1981 -12 RK 5/80 - (USK 81247) regelmäßig nicht in einem abhängigen Beschäftigungsverhältnis zu diesen Schulungseinrichtungen, wenn sie mit einer von vornherein zeitlich und sachlich beschränkten Lehrverpflichtung betraut sind, weitere Pflichten nicht zu übernehmen haben und sich dadurch von den fest angestellten Lehrkräften erheblich unterscheiden.

Demgegenüber stehen Lehrer, die insbesondere durch Übernahme weiterer Nebenpflichten in den Schulbetrieb eingegliedert werden und nicht nur stundenweise Unterricht erteilen, in einem abhängigen Beschäftigungsverhältnis (vgl. Urteile des Bundesarbeitsgerichts vom 24.6.1992 - 5 AZR 384/91 -, USK9295; vom 26.7.1995 - 5 AZR 22/94 -, USK 9533; vom 12.9.1996 - 5 AZR 104/95 -, USK 9616 und vom 19.11.1997 -5 AZR 21/97-, USK 9728). Maßgebend sind neben den vertraglichen Vereinbarungen insbesondere die tatsächlichen Verhältnisse im Alltag der jeweiligen Bildungseinrichtung. Weichen die tatsächlichen Gegebenheiten von den vertraglichen Ausgestaltungen ab, haben die tatsächlichen Verhältnisse ausschlaggebende Bedeutung (BSG-Urteile vom 31.10.1972 - 2 RU 186/69 -,

USK 72216 und vom 31.7.1974 -12 RK 26/72 -, USK 7467). Sollten Dozenten/ Lehrbeauftragte selbständig tätig sein, unterliegen sie der Rentenversicherungspflicht nach § 2 Satz 1 Nr. 1 SGB VI. In den Fällen, in denen diese Personen aufgrund eines Bescheides der Rentenversicherung zu den versicherungspflichtigen Selbständigen des § 2 Satz 1 Nr. 1 SGB VI zählen, bleibt es bei dieser Beurteilung.

Übungsleiter

Übungsleiter, die in Sportvereinen und dergleichen regelmäßig tätig sind, sind grundsätzlich als in das Unternehmen eingegliedert zu betrachten und gehören demzufolge zumeist zu den abhängig Beschäftigten. Sofern sie allerdings nur Einkünfte im Rahmen der steuerfreien Aufwandsentschädigung erhalten, liegt kein beitragspflichtiges Arbeitsentgelt vor mit der Folge, dass Versicherungspflicht nicht zum Tragen kommt. Wird der steuerfreie Betrag überschritten, ist zu prüfen, ob die Beschäftigung geringfügig entlohnt ist Dies ist der Fall, wenn wöchentlich unter 15 Stunden gearbeitet wird und das Entgelt einschließlich der steuerfreien Aufwandsentschädigung nicht übersteigt; in diesen Fällen fallen Pauschalbeiträge zur Krankenversicherung (sofern der Arbeitnehmer in der gesetzlichen Krankenversicherung versichert ist) und zur Rentenversicherung an. Wird eine versicherungspflichtige Hauptbeschäftigung ausgeübt, entsteht Versicherungspflicht aufgrund der Additionsregelung des § 8 Abs. 2 Satz 1 SGB IV in der Kranken-, Pflege- und Rentenversicherung.

Freie Berufe und freie Mitarbeiter

Die alleinige Zugehörigkeit zu den freien Berufen reicht nicht aus, um bei diesem Personenkreis auf Selbständigkeit zu erkennen. Maßgeblich ist die im Einzelfall vorzunehmende Gesamtbetrachtung, bei der geprüft werden muss, ob der Einzelne in das Unternehmen des Auftraggebers eingegliedert und dadurch Arbeitnehmer ist. Bei Künstlern und Publizisten ist für die versicherungsrechtliche Beurteilung auf den von den Spitzenorganisationen der Sozialversicherung erarbeiteten "Negativkatalog" abzustellen.

Die Bezeichnung freier Mitarbeiter sagt noch nichts über die sozialversicherungsrechtliche Beurteilung aus und stellt für sich kein Kriterium für die Annahme einer selbständigen Tätigkeit dar. Die Beurteilung ist im Wege der Gesamtbetrachtung vorzunehmen.

- EDV-Berater

- Programmierer

- Gutachter

- Ingenieure

- Physiotherapeuten, Krankengymnasten

Das Bundessozialgericht hatte mit Urteilen vom 14.9.1989 -12 RK 64/87 - und -12 RK 2/88 - (USK 8954) entschieden, dass Physiotherapeuten, Krankengymnasten und ähnliche Berufsgruppen auch dann nicht abhängig beschäftigt sind, wenn sie wegen fehlender Zulassung nicht zur direkten Abrechnung der erbrachten Leistung mit den Krankenkassen berechtigt sind, aber mit dem Praxisinhaber einen Vertrag über die Tätigkeit als freier Mitarbeiter geschlossen haben. Das BSG hatte festgestellt, dass vertragliche Abreden für die Frage der Versicherungspflicht von Bedeutung sein können, insbesondere dann, wenn die Beziehungen der Beteiligten tatsächlich entsprechend der getroffenen Abreden gestaltet worden sind. Diese Rechtsprechung hat über die entschiedenen Einzelfälle hinaus keine Bedeutung. In den Fällen, in denen diese Personen aber aufgrund eines Bescheides der Rentenversicherung zu den versicherungspflichtigen Selbständigen des § 2 Satz 1 Nr. 2 SGB VI zählen, bleibt es bei dieser Beurteilung.

Telearbeit

Telearbeit wird im besonderen Maße in der Texterfassung, bei der Erstellung von Programmen, in derBuchhaltung und in der externen Sachbearbeitung eingesetzt. In der Praxis gibt es mehrere Organisationsformen der Telearbeit. Sie kann durch Mitarbeiter zu Hause oder an einem von ihnen ausgewählten Ort ausgeübt werden. Verbreitet ist beispielsweise das Erfassen von Texten im Auftrag von Verlagen im heimischen Umfeld, wobei die Mitarbeiter keinen Arbeitsplatz mehr im Büro haben. Die Telearbeit ist auch im Bereich des modernen Außendienstes gebräuchlich. Dabei sind Mitarbeiter durch einen Online-Anschluss mit dem Unternehmen verbunden, um Geschäftsvorfälle (Aufträge, Rechnungen) an das Unternehmen weiterzuleiten. Vielfach handelt es sich hierbei lediglich um einen ausgelagerten Arbeitsplatz. In diesen Fällen ist von einem abhängigen Beschäftigungsverhältnis auszugehen, weil es nicht rechtserheblich ist, wo der Beschäftigte seine Tätigkeit verrichtet (BSG-Urteil vom 27.9.1972 -12 RK 11/72 -, USK 72115). Die Beurteilung der Frage, ob die Telearbeit ein abhängiges Beschäftigungsverhältnis darstellt, richtet sich im Übrigen danach, inwieweit die Mitarbeiter in die Betriebsorganisation des Unternehmens eingliedert sind. Ein abhängiges Beschäftigungsverhältnis liegt trotz räumlicher Abkoppelung dann vor, wenn eine feste tägliche Arbeitszeit - auch in einem Zeitkorridor - vorgegebenen ist, seitens des Auftraggebers Rufbereitschaft angeordnet werden kann und die Arbeit von dem Betreffenden persönlich erbracht werden muss. Dies gilt auch dann, wenn die Telearbeit als Teilzeitarbeit konzipiert ist.

Checkliste zur Scheinselbständigkeit

- Haben Sie die Möglichkeit, die Übernahme bestimmter Aufträge abzulehnen?

- Gestalten Sie Ihre Preise (z. B. Verkaufspreise) frei/Geben Sie Angebote ab?

- Erbringen Sie die Leistungen ausschließlich im Namen und auf Rechnung des Auftraggebers?

- Bestehen zwischen dem Auftraggeber und Ihnen Vereinbarungen über eine Konventionalstrafe?

- Worin liegen Ihre unternehmerischen Chancen und Risiken?

- In welcher Form erhalten Sie die Vergütung? Honorar/ Lohn/ Gehalt/ Zahlung pro Auftrag/ Fixum/ Pauschale/ Provision

- Besteht ein Anspruch auf Gratifikation oder sonstige Zuwendungen?

- Haben Sie Anspruch auf Fortzahlung der Vergütung bei Arbeitsunfähigkeit?

- Haben Sie Anspruch auf bezahlten Urlaub?

- Wie hoch ist Ihr durchschnittlicher monatlicher Gewinn i. S. d. Einkommensteuerrechts aus der Tätigkeit?

- Führen Sie Umsatzsteuer ab?

- Sind die Arbeitsbedingungen schriftlich festgelegt?

- Haben Sie regelmäßige Arbeits-, oder Anwesenheitszeiten einzuhalten?

- Haben Sie Abwesenheitszeiten mit dem Auftraggeber im voraus abzustimmen?

- Stellen Sie bei Arbeitsunfähigkeit und/oder Urlaub eine Ersatzkraft?

- Geben Sie bei Arbeitsunfähigkeit nicht erledigte Aufträge an den Auftraggeber zurück?

- Haben Sie bei plötzlicher Verhinderung (z. B. bei Arbeitsunfähigkeit) den Auftraggeber zu informieren?

- Führen Sie in den Räumen des Auftraggebers Arbeiten aus?

- Haben Sie einen Anwesenheitsnachweis/Arbeitszeitnachweis zu führen?

- Darf Ihre Tätigkeit nur in einem durch den Auftraggeber zugewiesenen, räumlich abgegrenzten Gebiet ausgeübt werden? .

- Kann Ihr Auftraggeber auch ohne Ihre Zustimmung dieses Einsatzgebiet verändern?

- Können Sie Ihren Arbeitsort frei wählen?

- Werden Ihnen Weisungen hinsichtlich der Ausführung (Art und Weise) Ihrer Tätigkeit erteilt?

- Führen Sie die gleichen Arbeiten wie auch festangestellte Mitarbeiter des Auftraggebers aus?

- Sind über Ihre Tätigkeit dem Auftraggeber Berichte abzugeben?

- Sind Sie verpflichtet, die Arbeiten persönlich auszuführen?

- Setzen Sie Hilfskräfte ein?

- Ist die Einstellung von Vertretern bzw. Hilfskräften durch Sie von der Zustimmung des Auftraggebers abhängig?

- Betreiben Sie eigene Werbung?

- Gibt Ihnen der Auftraggeber auf, bestimmte Arbeitsmittel (z. B. Dienstkleidung, Firmenfahrzeug)

- Waren Sie vor Ihrer jetzigen Tätigkeit für den Auftraggeber als Arbeitnehmer tätig?

- Können Sie für mehrere Auftraggeber tätig werden?

- Sind Sie für mehrere Auftraggeber tätig?

- Wird Ihr Unternehmen in der Rechtsform einer Gesellschaft (z. B. GmbH, KG, Praxisgemeinschaft, Partnerschaftsgesellschaft, GbR) geführt?

- Haben Sie ein Gewerbe angemeldet?

- Sind Sie in der Handwerksrolle eingetragen?

- Haben Sie Ihr Unternehmen zum Handelsregister gemeldet?

- Benötigen Sie zur Ausübung Ihrer Tätigkeit eine staatliche Erlaubnis/Zulassung und liegt diese vor?

- Werden oder sind als Existenzgründer Förderungsmittel (z. B. vom Arbeitsamt) bezogen oder bereits bezogen worden?

- Haben Sie Finanzierungshilfen vom Auftraggeber erhalten?

- Haben Sie eigenes Kapital eingesetzt und/ oder eine Sicherheitsleistung erbracht?

- Unterhalten Sie eigene Geschäfts- bzw. Büroräume?

- Beschäftigen Sie Arbeitnehmer/Auszubildende?

BESCHEID Feststellung des sozialversicherungsrechtlichen Status

... und so sieht dann ein Bescheid aus:

Tätigkeit bei:

Sehr geehrte,

die Prüfung des versicherungsrechtlichen Status hat ergeben, dass Ihre Tätigkeit im Bereich Projekt- und Kundenmanagement bei der Im Rahmen eines abhängigen Beschäftigungsverhältnisses ausgeübt wird.

In dem Beschäftigungsverhältnis besteht Versicherungspflicht in der Rentenversicherung sowie nach dem Recht der Arbeitsförderung.

Die Versicherungspflicht beginnt am 01.01.2014.

In der Krankenversicherung besteht keine Versicherungspflicht.

In der Pflegeversicherung besteht keine Versicherungspflicht aufgrund einer Krankenversicherungspflicht In dieser Beschäftigung.

Begründung

Nach § 7 Abs. 1 des Vierten Buches des Sozialgesetzbuches -Gemeinsame Vorschriften für die Sozialversicherung (BGB IV) - ist Beschäftigung die nichtselbständige Arbeit, insbesondere in einem Arbeitsverhältnis. Anhaltspunkte für eine Beschäftigung sind eine Tätigkeit nach Weisungen und die Eingliederung in die Arbeitsorganisation des Weisungsgebers.

Abgrenzungskriterium der Beschäftigung von anderen Vertragsverhältnissen ist der Grad der persönlichen Abhängigkeit, in der sich der zur Dienstleistung Verpflichtete befindet. Beschäftigter ist, wer seine vertraglich geschuldete Leistung im Rahmen einer von Dritten bestimmten Arbeitsorganisation erbringt. Diese Eingliederung in eine fremde Arbeitsorganisation zeigt sich unter anderem dann, dass der Beschäftigte einem Weisungsrecht seines Vertragspartners unterliegt, das Inhalt, Durchführung, Zeit, Dauer und Ort der Tätigkeit betreffen kann. Insbesondere bei Diensten höherer Art kann diese Weisungsgebundenheit zur funktionsgerecht dienenden Teilhabe am Arbeitsprozess verfeinert sein.

Eine selbständige Tätigkeit hingegen wird durch die freie Verfügungsmöglichkeit über die eigene Arbeitskraft sowie die im Wesentlichen frei gestaltete Tätigkeit und Arbeitszeit und das Vorliegen eines unternehmerischen Risikos - dem aber entsprechende unternehmerische Chancen und Möglichkeiten gegenüberstehen müssen - gekennzeichnet.

Entscheidend für die versicherungsrechtliche Beurteilung ist das Gesamtbild der Tätigkeit nach Maßgabe der den Einzelfall bestimmenden rechtlichen und tatsächlichen Gestaltung der Verhältnisse, wozu auch - unabhängig von ihrer Ausübung - die einem Beteiligten zustehende Rechtsmacht gehört. Maßgebend ist die Rechtsbeziehung, so wie sie praktiziert wird, und die praktizierte Beziehung, so wie sie rechtlich zulässig Ist. Auf die Bezeichnung, die die Parteien ihrem Rechtsverhältnis gegeben haben oder eine von ihnen gewünschte Rechtsfolge, hingegen kommt es nicht an.

Die zu beurteilende Tätigkeit besteht darin, die Käufer hinsichtlich der technischen und baulichen Ausstattung und der Individualisierung der Wohnung zu beraten. Aus den vorgelegten vertraglichen und dargestellten tatsächlichen Verhältnissen ergeben sich die folgenden wesentlichen Tätigkeitsmerkmaie, die bei der Beurteilung des sozialversicherungsrechtlichen Status zu berücksichtigen sind.

Merkmale für eine selbständige Tätigkeit:

- Sie können Hilfskräfte einsetzen.

- Feste Arbeits- oder Anwesenheitszeiten sind grundsätzlich nicht einzuhalten

- Sie setzen eigene Betriebsmittel ein (eigenes Home-Office).

- Sie sind werbend am Markt tätig.

Merkmale für ein abhängiges Beschäftigungsverhältnis:

- Die Tätigkeit wird an einem vom Auftraggeber vorgegebenen Ort ausgeübt. Die Bemusterungen finden im Vertriebsbüro statt.

- Es wird kein Kapital in erheblichem Umfang von Ihnen eingesetzt. Es erfolgt eine Kontrolle durch den Auftraggeber (Freigaben durch die Projektleitung sind erforderlich).

- Enge Zusammenarbeit mit der Projektleitung.

- Es besteht ein Wettbewerbsverbot für gleichartige Auftraggeber.

- Sie treten im Namen des Auftraggebers gegenüber dem Käufer auf.

- Die Bemusterungsgespräche werden anhand der Bemusterungsprotokolle in dem vom Auftraggeber gesetzten Rahmen ausgeübt.

- Die einzelnen Arbeitsschritte werden vom Auftraggeber vorgegeben.

- Sie erhalten eine erfolgsunabhängige Stundenvergütung.

- Sie schulden dem Auftraggeber nur die Bereitstellung ihrer Arbeitskraft.

- Der Auftraggeber kann zur Projektdurchführung Weisungen hinsichtlich Zeit, Ort und Art der Tätigkeit erteilen.

Rechtliche Würdigung

Nach Gesamtwürdigung aller zur Beurteilung der Tätigkeit relevanten Tatsachen überwiegen die Merkmale für ein abhängiges Beschäftigungsverhältnis.

Eine Eingliederung in die Arbeitsorganisation des Auftraggebers ist gegeben. Ihnen können einseitig Im Wege des Direktionsrechts eines Arbeitgebers Weisungen, die Zeit, Dauer, Ort der zu beurteilenden Tätigkeit sowie Art und Weise von deren Durchführung betreffen erteilt werden. In dieser Tätigkeit besteht daher persönliche Abhängigkeit zum Auftraggeber.

Im Rahmen der schriftlichen Anhörung wurden von Ihnen Gründe gegen die beabsichtigte Statusentscheidung vorgetragen. Die angeführten Gründe sind bei der Entscheidung zum Status berücksichtigt worden. Sie führten jedoch nicht zu einer anderen Entscheidung.

Begründung zur Versicherungspflicht

Es wurde festgestellt, dass ein abhängiges Beschäftigungsverhältnis vorliegt. Abhängig Beschäftigte unterliegen der Versicherungspflicht nach Maßgabe der besonderen Vorschriften Für die einzelnen Versicherungszweige der Sozialversicherung. Versicherungspflicht tritt nicht ein, wenn ein Tatbestand vorliegt, der Versicherungspflicht ausschließt beziehungsweise Versicherungsfreiheit begründet oder wenn eine Befreiung von der Versicherungspflicht besteht.

In dem zu beurteilenden Beschäftigungsverhältnis besteht Versicherungspflicht in der Rentenversicherung (§ 1 Satz1 Nr. 1 SGB VI) und nach dem Recht der Arbeitsförderung (§ 25 Abs. 1 Satz1 SGB III), weil sich aus den vorliegenden Unterlagen keine Tatbestände ergeben, die die Versicherungspflicht ausschließen oder Versicherungsfreiheit begründen beziehungsweise weil keine Befreiung von der Versicherungspflicht besteht.

Die Versicherungspflicht in der Krankenversicherung ist ausgeschlossen, weil Sie hauptberuflich selbständig erwerbstätig sind (§5 Abs. 5 SGB V).

In der sozialen Pflegeversicherung besteht keine Versicherungspflicht gem. § 20 Abs. 1 Satz 2 Nr. 1 in Verbindung mit Satz 1 SGB XI.

Beginn der Versicherungspflicht

Der Beginn der Versicherungspflicht richtet sich grundsätzlich nach dem Tag der Aufnahme des Beschäftigungsverhältnisses. Abweichend hiervon sieht § 7a Abs. 6 Satz 1 SGB IV vor, dass die Versicherungspflicht mit der Bekanntgabe der Entscheidung der Deutschen Rentenversicherung Bund eintritt, wenn

- der Antrag nach § 7a Abs.1 SGB IV innerhalb eines Monates nach Aufnahme des Beschäftigungsverhältnisses gestellt wird,

- der Beschäftigte dem späteren Beginn der Sozialversicherungspflicht zustimmt und

- er für den Zeitraumzwischen Aufnahme der Beschäftigung und Bekanntgabe der Entscheidung der Deutschen Rentenversicherung Bund eine Absicherung vorgenommen hat. die der Art nach den Leistungen der gesetzlichen Krankenversicherung und der gesetzlichen Rentenversicherung entspricht.

Der Antrag auf Statusfeststellung für die am 01.01.2014 aufgenommene Beschäftigung wurde am 01.02.2014 gestellt.

Die Voraussetzungen für einen späteren Beginn der Versicherungspflicht sind nicht erfüllt, weil der Antrag verspätet und nicht innerhalb eines Monates nach Aufnahme des Beschäftigungsverhältnisses gestellt wurde.

Die Versicherungspflicht beginnt daher mit dem Tag der Aufnahme des Beschäftigungsverhältnisses am 01.01.2014.

Ihr Recht

Gegen diesen Bescheid können Sie innerhalb eines Monats nach seiner Bekanntgabe schriftlich Widerspruch erheben. Den Widerspruch richten Sie bitte an die Deutsche Rentenversicherung Bund Ruhrstraße 2,10709 Berlin (Postanschrift: 10704 Berlin). Sie können diese Steile auch aufsuchen und Ihren Widerspruch schriftlich aufnehmen lassen.

Hinweise

Dieser Bescheid ist zu überprüfen, sofern In den tatsächlichen oder rechtlichen Verhältnissen, die beim Erlass dieses Bescheides vorgelegen haben, eine wesentliche Änderung eintritt (§48 SGBX). In diesem Fall bitten wir Sie, die eingetretenen Änderungen schriftlich der Deutschen Rentenversicherung Bund anzuzeigen.

Die Entscheidung zum Status wird gegenüber dem Auftragnehmer und Auftraggeber mit gleichlautendem Bescheid bekanntgegeben.

Die zuständige Einzugsstelle erhält eine Ausfertigung des Bescheides beziehungsweise eine Mitteilung über den Ausgang des Verfahrens.

Die Bundesagentur für Arbeit ist an die in diesem Bescheid getroffene Statusentscheidung nach § 336 SGB III leistungsrechtlich gebunden. Für die Zukunft bindet der Feststellungsbescheid die Bundesagentur für Arbeit so lange, wie er wirksam ist. Wir empfehlen den Bescheid für Rückfragen der Agentur für Arbeit sorgfältig aufzubewahren.

Weitere Informationen + Aktuelles

Die Rechtsformen GmbH / UG haben bei EinPersonen-Gesellschaften keine Abschirmwirkung

Das Bundessozialgericht (BSG) hat in mehreren neuen Entscheidungen klargestellt, dass die Rechtsformen GmbH und UG bei Ein-Personen-Gesellschaften keine Abschirmwirkung haben. Das bedeutet, dass die Gesellschaft nicht vor den Folgen einer Scheinselbstständigkeit schützt.

Scheinselbstständigkeit liegt vor, wenn eine Tätigkeit in Wirklichkeit als abhängige Beschäftigung ausgeübt wird, aber die Beteiligten dies vorgeben, um die Arbeitnehmerrechte zu umgehen.

Bei Ein-Personen-Gesellschaften ist die Scheinselbstständigkeit nach der Rechtsprechung des BSG besonders anzunehmen, wenn der Gesellschafter-Geschäftsführer den Weisungen des Auftraggebers unterliegt und in dessen Betrieb eingegliedert ist.

Die Konsequenzen für den Auftraggeber sind gravierend. Wenn die Tätigkeit des Auftragnehmers als abhängige Beschäftigung eingestuft wird, gilt der Auftraggeber als Arbeitgeber. Das vermeintliche Honorar wird als Nettolohn behandelt und die Arbeitgeber- und Arbeitnehmerbeiträge auf den hochgerechneten Bruttolohn können für bis zu vier Jahre nachgefordert werden. Es können auch Säumniszuschläge hinzukommen. Außerdem besteht ein Strafbarkeitsrisiko.

Um eine Scheinselbstständigkeit zu vermeiden, sollten Auftraggeber bei der Beauftragung von Ein-Personen-Gesellschaften sorgfältig prüfen, ob die Tätigkeit tatsächlich als selbstständige Tätigkeit anzusehen ist.

Hier einige Hinweise, die auf eine Scheinselbstständigkeit hindeuten können:

- Der Auftragnehmer unterliegt den Weisungen des Auftraggebers.

- Der Auftragnehmer ist in den Betrieb des Auftraggebers eingegliedert.

- Der Auftragnehmer ist nicht frei in der Wahl seiner Arbeitszeit und seiner Arbeitsmittel.

- Der Auftragnehmer ist nicht selbst für seine Arbeitsergebnisse verantwortlich.

- Der Auftraggeber trägt die Kosten für die Arbeitsmittel und die Arbeitsschutzausrüstung.

- Der Auftraggeber übernimmt die Haftung für die Arbeitsergebnisse des Auftragnehmers.

Wenn Auftraggeber Zweifel an der Selbständigkeit des Auftragnehmers haben, sollten sie sich anwaltlich beraten lassen.

- Begriff der Scheinselbständigkeit

- Scheinselbstständigkeit ein Thema in vielen Branchen

- Was passiert bei Scheinselbständigkeit

- Die Erfassung von Scheinselbständigkeit

- Wie kann der Status von Selbständigen geklärt werden

- Merkmale für die Selbständigkeit/Scheinselbständigkeit

- Wann wird Scheinselbständigkeit vermutet

- Wann beginnt die Sozialversicherungspflicht bei Scheinselbständigkeit

- Ausnahmeregelung

- Scheinselbständigkeit und Arbeits- und Steuerrecht

- Einen Steuerberater einschalten

- Privatrechtsschutzpolice für Selbstständige unterstützt bei Klage

- Was sind arbeitnehmerähnliche Selbständige

- Wann ist eine Befreiung von der Rentenversicherungspflicht möglich

- Können jüngere Selbständige von der Rentenversicherungspflicht befreit werden

- Der geschäftsführende Gesellschafter als Sonderfall

- Besondere Regelungen für die Handelsvertreter

- Die Folgen der Scheinselbständigkeit für den Auftraggeber

- Scheinselbständigkeit im Steuerlexikon

Steuer-Newsletter

Steuer-Newsletter