Lohnsteuertabelle 2026 + Rechner

Hier erstellen Sie die Lohnsteuertabelle 2026 (Steuerklassen 1–6) online und laden sie als PDF herunter. Grundlage ist der Programmablaufplan (PAP) 2026 für den Lohnsteuerabzug (maschinelle Berechnung und Tabellenwerte).

Inhalt:

Arbeitgeber müssen die Lohnsteuer vom Arbeitslohn einbehalten und abführen (§ 38 EStG (Lohnsteuer als Erhebungsform der Einkommensteuer); § 39b EStG (Einbehalt der Lohnsteuer)). Die Lohnsteuertabelle hilft bei der manuellen Berechnung, der Rechner bei der maschinellen Berechnung.

Lohnsteuertabellen-Rechner für 2026

Mit dem Rechner erstellen Sie kostenlos eine Lohnsteuertabelle 2026 für die Steuerklassen 1 bis 6. Der Rechner kann Kirchensteuer, Solidaritätszuschlag und Kinderfreibeträge abbilden.

Die allgemeine Lohnsteuertabelle und die besondere Lohnsteuertabelle unterscheiden sich nach der Rentenversicherungspflicht. Im Rechner wählen Sie dies über die Angabe zur Rentenversicherungspflicht (z. B. Beamte meist „nicht rentenversicherungspflichtig“).

Jetzt kostenlos & online Lohnsteuertabelle erstellen:

Lohnsteuertabelle Rechner

Hinweis: Es kann zu geringfügigen Abweichungen zwischen der maschinellen Berechnung (Rechner) und der manuellen Berechnung (gedruckte Tabelle) kommen. Der Unterschiedsbetrag wird regelmäßig durch den Lohnsteuer-Jahresausgleich (§ 42b EStG (Lohnsteuer-Jahresausgleich)) oder durch die Einkommensteuerveranlagung ausgeglichen.

Für die reine Nettolohnberechnung nutzen Sie bitte den Brutto-Netto-Rechner.

Tipp: Geben Sie nach Ablauf des Kalenderjahres eine Einkommensteuererklärung / Lohnsteuerjahresausgleich ab. Das Finanzamt rechnet dann Ihre gezahlte Lohnsteuer auf die Einkommensteuer an und ggf. erhalten Sie eine Erstattung.

Downloads (PDF): Lohnsteuertabelle 2026

Hier können Sie die Lohnsteuertabelle 2026 als PDF herunterladen. Nutzen Sie das PDF, wenn Sie Lohnsteuerwerte schnell nachschlagen oder dokumentieren möchten.

So lesen Sie die Lohnsteuertabelle (kurz erklärt)

Die Tabelle ordnet einem Bruttoarbeitslohn und einer Steuerklasse die einzubehaltende Lohnsteuer zu. Sie ist ein Nachschlagewerk für den Lohnsteuerabzug nach § 39b EStG (Einbehalt der Lohnsteuer).

- Schritt 1: Lohnzahlungszeitraum bestimmen (monatlich/jährlich).

- Schritt 2: Steuerklasse auswählen (I bis VI).

- Schritt 3: Bruttolohn-Stufe in der Tabelle finden („von … bis …“).

- Schritt 4: Lohnsteuerwert ablesen; Soli/Kirchensteuer ggf. zusätzlich berücksichtigen.

Für genaue Abrechnungen ist die maschinelle Berechnung der Standard. Der PAP 2026 ist dafür die amtliche Rechengrundlage.

Wichtige Werte 2026 (Tarif & Sozialversicherung)

Für 2026 wurden Tarif- und Rechengrößen im Lohnsteuerabzug angepasst. Diese Werte fließen in Lohnsteuerrechner und Tabellen ein.

- Grundfreibetrag 2026: 12.348 € (Tarifanpassung).

- Kinderfreibetrag 2026: 4.878 € je Elternteil (9.756 € zusammen).

- Freigrenze Soli im Lohnsteuerabzug 2026: 20.350 €.

- BBG KV/PV 2026: 69.750 € jährlich (5.812,50 € monatlich).

- BBG RV/ALV 2026: 101.400 € jährlich (8.450 € monatlich).

- Beitragssätze (Auszug): ALV 2,6 %; RV 18,6 %; PV bundeseinheitlich 3,6 %; ermäßigter KV-Satz 14,0 %.

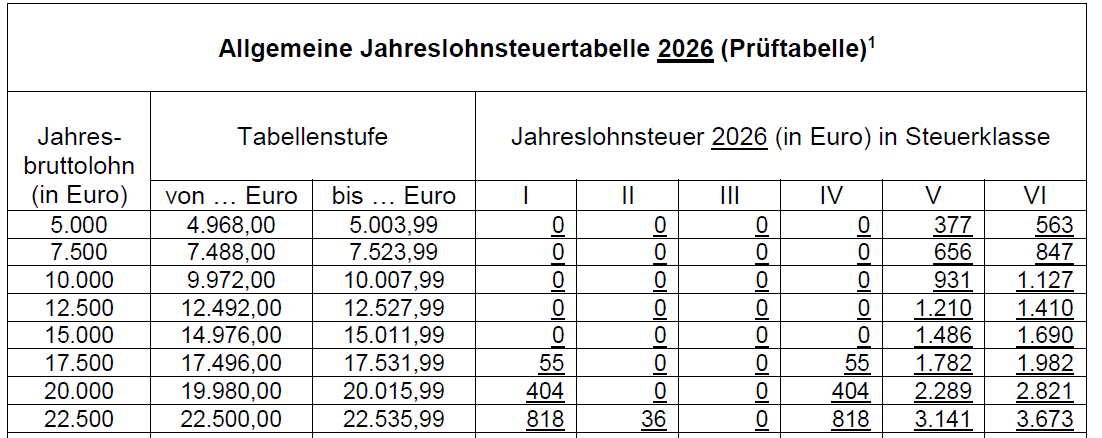

| Jahreslohnsteuer 2026 (in Euro) in Steuerklasse (Stand: 12.11.2025) | ||||||||

|---|---|---|---|---|---|---|---|---|

| Jahres- bruttolohn | Tabellenstufe | Jahreslohnsteuer 2026 (in Euro) in Steuerklasse | ||||||

| (in Euro) | von ... Euro | bis ... Euro | I | II | III | IV | V | VI |

| 5.000 | 4.968,00 | 5.003,99 | 0 | 0 | 0 | 0 | 377 | 563 |

| 7.500 | 7.488,00 | 7.523,99 | 0 | 0 | 0 | 0 | 656 | 847 |

| 10.000 | 9.972,00 | 10.007,99 | 0 | 0 | 0 | 0 | 931 | 1.127 |

| 12.500 | 12.492,00 | 12.527,99 | 0 | 0 | 0 | 0 | 1.210 | 1.410 |

| 15.000 | 14.976,00 | 15.011,99 | 0 | 0 | 0 | 0 | 1.486 | 1.690 |

| 17.500 | 17.496,00 | 17.531,99 | 55 | 0 | 0 | 55 | 1.782 | 1.982 |

| 20.000 | 19.980,00 | 20.015,99 | 404 | 0 | 0 | 404 | 2.289 | 2.821 |

| 22.500 | 22.500,00 | 22.535,99 | 818 | 36 | 0 | 818 | 3.141 | 3.673 |

| 25.000 | 24.984,00 | 25.019,99 | 1.291 | 361 | 0 | 1.291 | 3.980 | 4.512 |

| 27.500 | 27.468,00 | 27.503,99 | 1.784 | 760 | 0 | 1.784 | 4.819 | 5.351 |

| 30.000 | 29.988,00 | 30.023,99 | 2.299 | 1.234 | 0 | 2.299 | 5.671 | 6.203 |

| 32.500 | 32.472,00 | 32.507,99 | 2.820 | 1.726 | 26 | 2.820 | 6.510 | 7.024 |

| 35.000 | 34.992,00 | 35.027,99 | 3.363 | 2.239 | 332 | 3.363 | 7.300 | 7.766 |

| 37.500 | 37.476,00 | 37.511,99 | 3.912 | 2.758 | 670 | 3.912 | 8.042 | 8.528 |

| 40.000 | 39.996,00 | 40.031,99 | 4.483 | 3.299 | 1.052 | 4.483 | 8.824 | 9.326 |

| 42.500 | 42.480,00 | 42.515,99 | 5.060 | 3.847 | 1.464 | 5.060 | 9.620 | 10.142 |

| 45.000 | 45.000,00 | 45.035,99 | 5.659 | 4.416 | 1.918 | 5.659 | 10.458 | 10.990 |

| 47.500 | 47.484,00 | 47.519,99 | 6.263 | 4.991 | 2.398 | 6.263 | 11.297 | 11.829 |

| 50.000 | 49.968,00 | 50.003,99 | 6.882 | 5.580 | 2.884 | 6.882 | 12.137 | 12.668 |

| 52.500 | 52.488,00 | 52.523,99 | 7.524 | 6.192 | 3.386 | 7.524 | 12.988 | 13.520 |

| 55.000 | 54.972,00 | 55.007,99 | 8.170 | 6.809 | 3.886 | 8.170 | 13.827 | 14.359 |

| 57.500 | 57.492,00 | 57.527,99 | 8.840 | 7.449 | 4.402 | 8.840 | 14.679 | 15.211 |

| 60.000 | 59.976,00 | 60.011,99 | 9.514 | 8.093 | 4.918 | 9.514 | 15.518 | 16.050 |

| 62.500 | 62.496,00 | 62.531,99 | 10.212 | 8.762 | 5.448 | 10.212 | 16.370 | 16.902 |

| 65.000 | 64.980,00 | 65.015,99 | 10.914 | 9.434 | 5.976 | 10.914 | 17.209 | 17.741 |

| 67.500 | 67.500,00 | 67.535,99 | 11.640 | 10.131 | 6.520 | 11.640 | 18.060 | 18.592 |

| 70.000 | 69.984,00 | 70.019,99 | 12.381 | 10.841 | 7.070 | 12.381 | 18.911 | 19.443 |

| 72.500 | 72.468,00 | 72.503,99 | 13.220 | 11.647 | 7.690 | 13.220 | 19.858 | 20.389 |

| 75.000 | 74.988,00 | 75.023,99 | 14.090 | 12.484 | 8.330 | 14.090 | 20.818 | 21.349 |

| 77.500 | 77.472,00 | 77.507,99 | 14.965 | 13.325 | 8.966 | 14.965 | 21.764 | 22.296 |

| 80.000 | 79.992,00 | 80.027,99 | 15.871 | 14.198 | 9.624 | 15.871 | 22.724 | 23.256 |

| 82.500 | 82.476,00 | 82.511,99 | 16.782 | 15.075 | 10.280 | 16.782 | 23.670 | 24.202 |

| 85.000 | 84.996,00 | 85.031,99 | 17.723 | 15.983 | 10.954 | 17.723 | 24.630 | 25.162 |

| 87.500 | 87.480,00 | 87.515,99 | 18.667 | 16.895 | 11.628 | 18.667 | 25.576 | 26.108 |

| 90.000 | 90.000,00 | 90.035,99 | 19.627 | 17.839 | 12.320 | 19.627 | 26.536 | 27.068 |

| 92.500 | 92.484,00 | 92.519,99 | 20.573 | 18.784 | 13.010 | 20.573 | 27.483 | 28.014 |

| 95.000 | 94.968,00 | 95.003,99 | 21.520 | 19.731 | 13.712 | 21.520 | 28.429 | 28.961 |

| 97.500 | 97.488,00 | 97.523,99 | 22.479 | 20.690 | 14.430 | 22.479 | 29.389 | 29.920 |

| 100.000 | 99.972,00 | 100.007,99 | 23.426 | 21.636 | 15.148 | 23.426 | 30.335 | 30.867 |

| 102.500 | 102.492,00 | 102.527,99 | 24.430 | 22.641 | 15.918 | 24.430 | 31.339 | 31.871 |

| 105.000 | 104.976,00 | 105.011,99 | 25.473 | 23.684 | 16.730 | 25.473 | 32.382 | 32.914 |

| 107.500 | 107.496,00 | 107.531,99 | 26.532 | 24.742 | 17.564 | 26.532 | 33.441 | 33.973 |

| 110.000 | 109.980,00 | 110.015,99 | 27.575 | 25.786 | 18.398 | 27.575 | 34.484 | 35.016 |

Lohnsteuertabelle Vorjahre

Wenn Sie Lohnsteuerwerte für frühere Jahre benötigen, nutzen Sie bitte die Vorjahres-Downloads. So vermeiden Sie, dass Werte verschiedener Jahre vermischt werden.

Weitere Infos + Aktuelles

Für die korrekte Lohnabrechnung sollten Sie sicherstellen, dass Ihre Software den PAP 2026 verwendet. Der PAP wird vom BMF veröffentlicht und ist die amtliche Rechengrundlage für Lohnsteuer, Soli und Kirchenlohnsteuer (§ 39b Abs. 6 EStG (Programmablaufplan/Veröffentlichung)).

Noch mehr hilfreiche Steuerrechner

Der Rechner berücksichtigt die für 2025 vorgesehenen Anpassungen des Einkommensteuertarifs (einschließlich Anhebung des Grundfreibetrags auf 12.096 Euro), nkommensteuertarifs (einschließlich Anhebung des Grundfreibetrags auf 12.096 Euro), der Zahlenwerte in § 39b Absatz 2 Satz 7 EStG, des Kinderfreibetrags (Anhebung auf 4.800 Euro bzw. 9.600 Euro) und der Freigrenze beim Solidaritätszuschlag (Anhebung auf 19.950 Euro) durch das Steuerfortentwicklungsgesetz.

Bei der Aufstellung wurde im Übrigen für 2025 berücksichtigt, dass

- - in der gesetzlichen Krankenversicherung und sozialen Pflegeversicherung die Beitragsbemessungsgrenze 66.150 Euro (2024: 62.100 Euro) beträgt

- - in der gesetzlichen Krankenversicherung der ermäßigte Beitragssatz (§ 243 SGB V) weiterhin 14,0 % beträgt

- - der Zusatzbeitrag in der gesetzlichen Krankenversicherung paritätisch zwischen Arbeitgeber und Arbeitnehmer finanziert wird sowie der durchschnittliche Zusatzbeitragssatz 2,5 % (2024: 1,7 %) beträgt

- - in der allgemeinen Rentenversicherung die allgemeine Beitragsbemessungsgrenze 96.600 Euro (2024: BBG West 90.600 Euro bzw. BBG Ost 89.400 Euro) beträgt

- - in der allgemeinen Rentenversicherung der Beitragssatz weiterhin 18,6 % beträgt

Allgemeine Lohnsteuer ist die Lohnsteuer, die für einen Arbeitnehmer zu erheben ist, der in allen Sozialversicherungszweigen versichert ist.

| Jahreslohnsteuer 2025 (in Euro) in Steuerklasse (Stand: 06.01.2025) | ||||||||

|---|---|---|---|---|---|---|---|---|

| Jahres- bruttolohn | Tabellenstufe | Jahreslohnsteuer 2025 (in Euro) in Steuerklasse | ||||||

| (in Euro) | von ... Euro | bis ... Euro | I | II | III | IV | V | VI |

| 5.000 | 4.968,00 | 5.003,99 | 0 | 0 | 0 | 0 | 373 | 551 |

| 7.500 | 7.488,00 | 7.523,99 | 0 | 0 | 0 | 0 | 651 | 828 |

| 10.000 | 9.972,00 | 10.007,99 | 0 | 0 | 0 | 0 | 925 | 1.102 |

| 12.500 | 12.492,00 | 12.527,99 | 0 | 0 | 0 | 0 | 1.202 | 1.380 |

| 15.000 | 14.976,00 | 15.011,99 | 0 | 0 | 0 | 0 | 1.476 | 1.653 |

| 17.500 | 17.496,00 | 17.531,99 | 93 | 0 | 0 | 93 | 1.782 | 2.019 |

| 20.000 | 19.980,00 | 20.015,99 | 461 | 0 | 0 | 461 | 2.386 | 2.918 |

| 22.500 | 22.500,00 | 22.535,99 | 889 | 80 | 0 | 889 | 3.240 | 3.772 |

| 25.000 | 24.984,00 | 25.019,99 | 1.370 | 418 | 0 | 1.370 | 4.081 | 4.613 |

| 27.500 | 27.468,00 | 27.503,99 | 1.868 | 831 | 0 | 1.868 | 4.923 | 5.454 |

| 30.000 | 29.988,00 | 30.023,99 | 2.387 | 1.316 | 0 | 2.387 | 5.777 | 6.308 |

| 32.500 | 32.472,00 | 32.507,99 | 2.914 | 1.812 | 108 | 2.914 | 6.618 | 7.096 |

| 35.000 | 34.992,00 | 35.027,99 | 3.462 | 2.329 | 426 | 3.462 | 7.378 | 7.850 |

| 37.500 | 37.476,00 | 37.511,99 | 4.017 | 2.854 | 778 | 4.017 | 8.130 | 8.620 |

| 40.000 | 39.996,00 | 40.031,99 | 4.594 | 3.401 | 1.172 | 4.594 | 8.922 | 9.432 |

| 42.500 | 42.480,00 | 42.515,99 | 5.178 | 3.954 | 1.598 | 5.178 | 9.732 | 10.258 |

| 45.000 | 45.000,00 | 45.035,99 | 5.784 | 4.530 | 2.070 | 5.784 | 10.579 | 11.111 |

| 47.500 | 47.484,00 | 47.519,99 | 6.396 | 5.111 | 2.554 | 6.396 | 11.421 | 11.952 |

| 50.000 | 49.968,00 | 50.003,99 | 7.022 | 5.708 | 3.046 | 7.022 | 12.262 | 12.794 |

| 52.500 | 52.488,00 | 52.523,99 | 7.672 | 6.327 | 3.550 | 7.672 | 13.116 | 13.647 |

| 55.000 | 54.972,00 | 55.007,99 | 8.326 | 6.951 | 4.056 | 8.326 | 13.957 | 14.489 |

| 57.500 | 57.492,00 | 57.527,99 | 9.005 | 7.599 | 4.576 | 9.005 | 14.811 | 15.343 |

| 60.000 | 59.976,00 | 60.011,99 | 9.688 | 8.252 | 5.098 | 9.688 | 15.652 | 16.184 |

| 62.500 | 62.496,00 | 62.531,99 | 10.396 | 8.929 | 5.632 | 10.396 | 16.506 | 17.038 |

| 65.000 | 64.980,00 | 65.015,99 | 11.108 | 9.611 | 6.166 | 11.108 | 17.347 | 17.879 |

| 67.500 | 67.500,00 | 67.535,99 | 11.895 | 10.366 | 6.754 | 11.895 | 18.260 | 18.791 |

| 70.000 | 69.984,00 | 70.019,99 | 12.730 | 11.167 | 7.372 | 12.730 | 19.206 | 19.737 |

| 72.500 | 72.468,00 | 72.503,99 | 13.583 | 11.986 | 7.998 | 13.583 | 20.152 | 20.684 |

| 75.000 | 74.988,00 | 75.023,99 | 14.466 | 12.834 | 8.644 | 14.466 | 21.112 | 21.643 |

| 77.500 | 77.472,00 | 77.507,99 | 15.355 | 13.689 | 9.288 | 15.355 | 22.058 | 22.590 |

| 80.000 | 79.992,00 | 80.027,99 | 16.275 | 14.575 | 9.952 | 16.275 | 23.018 | 23.550 |

| 82.500 | 82.476,00 | 82.511,99 | 17.200 | 15.466 | 10.614 | 17.200 | 23.964 | 24.496 |

| 85.000 | 84.996,00 | 85.031,99 | 18.155 | 16.388 | 11.296 | 18.155 | 24.924 | 25.456 |

| 87.500 | 87.480,00 | 87.515,99 | 19.101 | 17.315 | 11.978 | 19.101 | 25.870 | 26.402 |

| 90.000 | 90.000,00 | 90.035,99 | 20.061 | 18.272 | 12.678 | 20.061 | 26.830 | 27.362 |

Berechnet für die Beitragsbemessungsgrenzen West.

Berechnet mit den Merkern KRV und PKV = 0 sowie KVZ = 2,50.

In der Steuerklasse II gilt PVZ = 0, in den anderen Steuerklassen gilt PVZ = 1.

Noch mehr hilfreiche Steuerrechner

Rechtsgrundlagen zum Thema: Lohnsteuertabelle

EStGEStG § 51 Ermächtigungen

LStR

R 39b.9 LStR Besteuerung des Nettolohns

LStH 42d.1

Steuer-Newsletter.

Steuer-Newsletter.