Bilanz + Buchhaltung: Erklärung, Aufbau, Beispiel, Aktiva + Passiva

Bilanz erstellen: Definition, Erklärung, Beispiel, Muster, Aktiva + Passiva

Inhalt

Was ist eine Bilanz?

Was ist eine Bilanz? Bilanz bzw. Bilancia bedeutet Waage. Die Bilanz ist ein wichtiges Finanzdokument, das die finanzielle Situation eines Unternehmens zu einem bestimmten Zeitpunkt widerspiegelt. Es zeigt, wie viel Vermögen das Unternehmen besitzt und wie viel es Schulden (Verbindlichkeiten) hat.

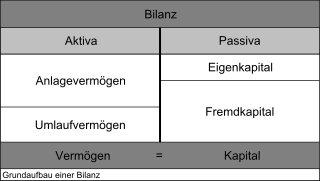

Die Bilanz ist in zwei Teile gegliedert: die linke Seite zeigt das Vermögen des Unternehmens, und die rechte Seite zeigt seine Verbindlichkeiten. Das Vermögen umfasst beispielsweise Bargeld, Gebäude, Maschinen, Forderungen von Kunden und Vorräte. Die Verbindlichkeiten können beispielsweise Darlehen, unbezahlte Rechnungen von Lieferanten und Löhne und Gehälter sein.

Definition Bilanz: Die Bilanz ist eine Gegenüberstellung von Vermögen und Schulden eines Unternehmens. Die Bilanz ist eine Abschlussrechnung und gibt den Stand des Vermögens und der Schulden zu einem ganz bestimmten Zeitpunkt wieder.

Zitat: Diejenigen Ausreden, in denen gesagt wird, warum die AG keine Steuern bezahlen kann, werden in einer sogenannten Bilanz zusammengestellt. - Kurt Tucholsky

Bilanzierungspflicht

Die Bilanzierung ist die aufwändigere, aber zugleich die genaueste Methode, um den betrieblichen Erfolg zu ermitteln. Sie setzt eine laufende Buchführung und einen Jahresabschluss (Bilanz sowie Gewinn- und Verlustrechnung) voraus. Dabei sind sowohl die Vorschriften des Handelsrechts (Handelsbilanz) als auch die Vorschriften des Steuerrechts (Steuerbilanz) zu beachten.

Finden Sie schnell & einfach mit unserem Rechner heraus, ob Sie eine Bilanz erstellen müssen:

Bilanzierungspflicht

Zur doppelten Buchführung sind insbesondere verpflichtet:

- Kaufleute mit Handelsregistereintrag, z. B. OHG, GmbH, AG, e.K.

-

Gewerbetreibende, deren Unternehmen nach Art und Umfang

einen in kaufmännischer Weise eingerichteten Geschäftsbetrieb erfordert

oder die im Handelsregister eingetragen sind.

Einzelkaufleute können von der handelsrechtlichen Buchführungspflicht befreit sein, wenn sie bestimmte Größenmerkmale nicht überschreiten (siehe unten „Befreiung von der Buchführungs- und Bilanzierungspflicht“). - Nicht im Handelsregister eingetragene gewerbliche Unternehmen wie z. B. GbR oder Einzelunternehmer, wenn sie bestimmte Grenzen überschreiten (z. B. hohe Umsätze oder Gewinne). Das für Sie zuständige Finanzamt informiert in solchen Fällen über den Beginn der steuerlichen Buchführungspflicht.

Mehr Infos zur Buchhaltung

Für Betriebe, die buchführungspflichtig sind oder freiwillig Bücher führen und regelmäßig Abschlüsse erstellen, ist der Gewinn durch Betriebsvermögensvergleich nach § 5 EStG zu ermitteln. Maßgeblich ist der Zeitraum, für den regelmäßig Abschlüsse gemacht werden (Wirtschaftsjahr).

Sind Sie zur doppelten Buchführung verpflichtet, müssen Sie zu Beginn Ihrer Tätigkeit eine Inventur durchführen und eine Eröffnungsbilanz erstellen. Dabei werden alle Wirtschaftsgüter des Betriebs körperlich gezählt und bewertet und in einem Inventarverzeichnis festgehalten.

Zum Ende jedes Wirtschaftsjahres sind erneut eine Inventur, ein Inventar und eine Schlussbilanz zu erstellen. Zusätzlich sind u. a. ein Wareneingangs- und Warenausgangsbuch zu führen und alle Barvorgänge lückenlos in einem Kassenbuch zu dokumentieren.

Der Jahresabschluss muss „innerhalb der einem ordnungsmäßigen Geschäftsgang entsprechenden Zeit“ (§ 243 Abs. 3 HGB) aufgestellt werden. Für Kapitalgesellschaften gilt § 264 Abs. 1 HGB, für bestimmte Personenhandelsgesellschaften § 264a i. V. m. § 264 Abs. 1 HGB; für Versicherungsunternehmen ist § 341a Abs. 1 HGB maßgeblich.

Das Wirtschaftsjahr kann von dem Kalenderjahr abweichen. Eine Umstellung ist aber steuerlich nur wirksam, wenn sie im Einvernehmen mit dem Finanzamt erfolgt.

Tipp: Verwenden Sie den Kontenrahmen SKR04 nach dem Bilanzgliederungsprinzip. So finden Sie Konten schneller wieder und erleichtern sich die Zusammenarbeit mit Ihrem Steuerberater.

Ohne entsprechende Kenntnisse im Rechnungswesen empfiehlt es sich, einen Steuerberater einzuschalten – insbesondere dann, wenn Sie neu gründen, wachsen oder eine schon bestehende Buchhaltung umstellen möchten.

Top Bilanz

Unterschied: Gewinnermittlung nach § 4 Abs. 3 EStG (EÜR) und Bilanzierung nach § 4 Abs. 1, § 5 EStG

Gewinnermittlung durch Betriebsvermögensvergleich (Bilanzierung):

Beim Betriebsvermögensvergleich ist der Gewinn der Unterschiedsbetrag zwischen dem Wert des

aktiven Betriebsvermögens und den Schulden.

Zum Betriebsvermögen gehören alle Wirtschaftsgüter, die nach ihrer Art und Funktion dem Betrieb dienen.

Der wesentliche Unterschied zur Einnahmenüberschussrechnung (EÜR) ist der Zeitpunkt der Gewinnwirkung:

- Bei der Bilanzierung werden Geschäftsvorfälle bereits in dem Jahr erfasst, dem sie wirtschaftlich zuzurechnen sind (sog. Periodenabgrenzung), unabhängig davon, wann Zahlungseingang oder -ausgang erfolgt.

- Bei der EÜR wirkt sich ein Vorgang grundsätzlich dann auf den Gewinn aus, wenn die Zahlung tatsächlich vereinnahmt oder verausgabt wird.

Mehr Infos zur Überschussrechnung nach § 4 Abs. 3 EStG finden Sie hier.

Top Bilanz

Befreiung von der handelsrechtlichen Buchführungs- und Bilanzierungspflicht

Gemäß § 241a HGB gibt es eine größenabhängige Befreiung für Einzelkaufleute von der handelsrechtlichen Buchführungs- und Bilanzierungspflicht:

Einzelkaufleute, die an zwei aufeinanderfolgenden Geschäftsjahren

- nicht mehr als 80.000 € Jahresüberschuss und

- nicht mehr als 800.000 € Umsatzerlöse

erzielen, sind von der Verpflichtung zur handelsrechtlichen Buchführung befreit. Sie dürfen ihre Rechnungslegung dann auf eine Einnahmenüberschussrechnung nach § 4 Abs. 3 EStG beschränken.

Gemäß § 242 HGB erstreckt sich diese Befreiung auch auf die Pflicht zur Aufstellung eines handelsrechtlichen Jahresabschlusses (Bilanz sowie Gewinn- und Verlustrechnung).

Ob Sie (noch) bilanzierungspflichtig sind oder bereits die vereinfachte Einnahmenüberschussrechnung nutzen dürfen, sollte im Einzelfall geprüft werden. Gern unterstützen wir Sie bei der Einordnung und einer möglichen Umstellung.

Top Bilanz

Zweck der Bilanz

Der Aufgabe der Bilanz besteht darin, Investoren, Kreditgebern, Mitarbeitern und anderen Interessengruppen die wirtschaftliche Lage des Unternehmens zu zeigen. Eine positive Bilanz zeigt, dass das Unternehmen mehr Vermögenswerte als Verbindlichkeiten hat, was bedeutet, dass es finanziell gesund ist und in der Lage sein sollte, seine Schulden zu begleichen. Eine negative Bilanz zeigt das Gegenteil, dass das Unternehmen mehr Verbindlichkeiten als Vermögenswerte hat (Überschuldung), was zur Insolvenz des Unternehmens führen kann.

- Finanzielle Situation des Unternehmens darstellen

- Vermögensgegenstände, Schulden, Gewinn/Verlust aufzeigen

- Relevanz für Unternehmen und Geschäftspartner

Die Bilanz ist Teil des Jahresabschlusses .

Die Bilanz ist die Gegenüberstellung der aktiven und passiven Werte eines Kaufmanns bzw. einer Gesellschaft (Vermögen/Schulden) zu einem bestimmten Zeitpunkt. Für die Bilanz gelten steuerrechtliche und handelsrechtliche Vorschriften.

Es werden folgende Formen von Bilanzen unterschieden:

-

Aussagezweckorientierte Bilanz

-

Informationsempfängerorientierte Bilanz

-

Umfangorientierte Bilanz

-

Anlassorientierte Bilanz

Die Bilanz ist gemäß § 243 HGB nach den Grundsätzen ordnungsgemäßer Bilanzierung (GoB) aufzustellen.

Top Bilanz

Bilanzerstellung

In allen Fällen, in denen eine Bilanzierungspflicht besteht, ist nach § 242 Abs. 1 HGB eine Bilanz zu erstellen. Man unterscheidet dabei im Wesentlichen zwischen der Eröffnungsbilanz zu Beginn der Tätigkeit und der Schlussbilanz zum Ende des Geschäftsjahres.

-

Zu Beginn der Geschäftstätigkeit (Eröffnungsbilanz):

Grundlage für die Aufstellung einer Eröffnungsbilanz ist das Inventar. Aus dem Inventar wird die Bilanz wie folgt abgeleitet:

- Einzelposten des Inventars werden zu übersichtlichen Gruppenposten zusammengefasst.

- Die zusammengefassten Vermögensposten (Aktiva) werden den zusammengefassten Schuldposten (Passiva) gegenübergestellt.

- Der sich ergebende Unterschiedsbetrag wird als Eigenkapital ausgewiesen und erscheint auf der Passivseite.

-

Zum Ende jedes Geschäftsjahres (Schlussbilanz) als Teil des Jahresabschlusses :

Für die Bilanz zum Jahresabschluss werden zunächst die laufende Buchführung und die Ergebnisse der Inventur zu einer Betriebsübersicht zusammengefasst. Auf dieser Basis werden das Schlussbilanzkonto und anschließend die Bilanz erstellt.

Die Schlussbilanz eines Geschäftsjahres gilt gleichzeitig als Eröffnungsbilanz des Folgejahres. Man spricht hier vom Bilanzzusammenhang bzw. der Bilanzidentität (§ 252 Abs. 1 Nr. 1 HGB): Die Endwerte eines Jahres sind die Anfangswerte des nächsten Jahres.

Damit Bilanzen aussagekräftig und vergleichbar sind, müssen sie nach einheitlichen Grundsätzen gegliedert werden (Bilanzgliederung):

- Für Kapitalgesellschaften ist die Gliederung nach § 266 HGB verbindlich vorgegeben.

- Für alle anderen Unternehmensformen gilt eine Mindestgliederung (§ 247 HGB). In der Praxis orientieren sich viele Unternehmen weitgehend an dem Gliederungsschema der Kapitalgesellschaften, um eine bessere Vergleichbarkeit zu erreichen.

Grundlage der Bilanz:

-

Inventar mit:

- Anlagevermögen (z. B. Maschinen, Büroausstattung, Grundstücke)

- Umlaufvermögen (z. B. Rohstoffe, fertige Produkte, Bankguthaben)

- Fremdkapital (z. B. Hypothek, Kredit)

Erstellung der Bilanz – in vier Schritten:

- Gegenüberstellung von Vermögensgegenständen (Aktivseite) und Kapital (Passivseite).

- Sicherstellen, dass Aktiva und Passiva immer gleich hoch sind (Bilanzsumme).

- Ermittlung des Eigenkapitals: Vermögen – Fremdkapital.

- Vergleich des Eigenkapitals zu Beginn und Ende des Geschäftsjahres: So ergibt sich Gewinn oder Verlust.

Die Bilanz ist damit ein zentrales Instrument zur Steuerung und Kontrolle des Unternehmens.

Bilanzaufbau kurz erklärt: Die Bilanz hat zwei Seiten: Aktiva (Vermögen) und Passiva (Kapital = Eigenkapital & Fremdkapital). Aktiva und Passiva sind immer gleich hoch, weil das Eigenkapital als Differenz zwischen Vermögen und Schulden die Bilanz im Gleichgewicht hält.

Eine fiktive Bilanz eines mittelständischen Unternehmens könnte wie folgt aussehen. Die Zahlen sind rein beispielhaft und dienen ausschließlich der Veranschaulichung der Bilanzstruktur. In der Realität hängen die Werte von Branche, Unternehmensgröße und Geschäftsmodell ab.

Bilanz zum 31.12.2023 eines fiktiven mittelständischen Unternehmens „Muster GmbH“

Aktiva:

-

Anlagevermögen:

-

Sachanlagen: 800.000 €

- Grundstücke und Gebäude: 500.000 €

- Maschinen und Anlagen: 200.000 €

- Betriebs- und Geschäftsausstattung: 100.000 €

- Immaterielle Vermögensgegenstände: 150.000 €

- Finanzanlagen: 50.000 €

-

Sachanlagen: 800.000 €

-

Umlaufvermögen:

- Vorräte: 300.000 €

- Forderungen aus Lieferungen und Leistungen: 250.000 €

- Sonstige Forderungen und Vermögensgegenstände: 50.000 €

- Wertpapiere: 20.000 €

- Liquide Mittel (Kasse, Bankguthaben): 130.000 €

Bilanzsumme: Aktiva = 1.500.000 €

Passiva:

-

Eigenkapital:

- Gezeichnetes Kapital: 500.000 €

- Gewinnrücklagen: 200.000 €

- Jahresüberschuss: 100.000 €

-

Rückstellungen:

- Pensionsrückstellungen: 80.000 €

- Steuerrückstellungen: 50.000 €

- Sonstige Rückstellungen: 70.000 €

-

Verbindlichkeiten:

-

Langfristige Verbindlichkeiten: 400.000 €

- Darlehen: 300.000 €

- Sonstige langfristige Verbindlichkeiten: 100.000 €

-

Kurzfristige Verbindlichkeiten: 300.000 €

- Verbindlichkeiten aus Lieferungen und Leistungen: 150.000 €

- Sonstige kurzfristige Verbindlichkeiten: 150.000 €

-

Langfristige Verbindlichkeiten: 400.000 €

Bilanzsumme: Passiva = 1.500.000 €

Bilanzsumme: Aktiva 1.500.000 € = Passiva 1.500.000 €

Diese Beispielbilanz zeigt die finanzielle Situation der Muster GmbH zum Stichtag 31.12.2023. Das Anlagevermögen umfasst langfristig genutzte Vermögenswerte, während das Umlaufvermögen Vermögenswerte enthält, die typischerweise innerhalb eines Geschäftsjahres zu Geld werden. Auf der Passivseite steht das Eigenkapital für die Finanzierung durch die Eigentümer, während Rückstellungen und Verbindlichkeiten die Schulden und Verpflichtungen des Unternehmens abbilden.

Weitere kostenlose Videos zur Bilanzierung nach HGB und IFRS finden Sie bei Buchhaltung-lernen.com .

Top Bilanz

Steuerberaterkosten für die Bilanz nach StBVV

Wer eine Bilanz erstellen lässt, muss mit festen Gebühren nach der Steuerberatervergütungsverordnung (StBVV) rechnen. Die Mindestgebühr richtet sich dabei nach dem Gegenstandswert – in der Regel das Betriebsvermögen – und der vollen Gebühr laut Tabelle B.

Wie berechnet sich die Mindestgebühr für eine Bilanz?

Laut § 35 Abs. 1 StBVV beträgt die Mindestgebühr für die Erstellung einer Bilanz den 10/10-Satz der vollen Gebühr. Der Gegenstandswert beträgt dabei mindestens 17.500 €.

Beispielrechnung

- Mindest-Gegenstandswert: 17.500 €

- Volle Gebühr laut Tabelle B: ca. 273 €

- Mindestgebühr (10/10-Satz): 273 €

Bei höheren Vermögenswerten oder größerem Arbeitsaufwand kann der Steuerberater bis zu 40/10 abrechnen – also bis zum Vierfachen der Mindestgebühr.

Gebührentabelle: Bilanz nach StBVV

| Leistung | Rechtsgrundlage | Zehntelsatz | Mindest-Gegenstandswert | Mindestgebühr |

|---|---|---|---|---|

| Bilanz nach § 4 Abs. 1 oder § 5 EStG | § 35 Abs. 1 StBVV | 10/10 | 17.500 € | ca. 273 € |

Tipp: Steuerberaterkosten-Rechner nutzen

Mit dem Steuerberaterkosten-Rechner können Sie die Steuerberatungskosten online schnell & einfach berechnen.

Zusätzliche Leistungen rund um die Bilanz

Weitere Leistungen wie die Gewinn- und Verlustrechnung (GuV), der Anhang oder die Offenlegung beim Bundesanzeiger werden separat vergütet (§ 35 Abs. 2 und 3 StBVV).

Tipp: Vergütungsvereinbarung nutzen

Für Unternehmen mit komplexer Buchführung kann sich eine Vergütungsvereinbarung nach § 4 StBVV lohnen. Damit lassen sich Pauschalen oder Stundensätze vereinbaren, die den tatsächlichen Aufwand besser widerspiegeln.

Die Erstellung einer Bilanz ist mit festen Mindestgebühren geregelt. Diese gewährleisten eine transparente und rechtssichere Abrechnung für Mandanten und Steuerberater. Für individuelle Beratung zu Ihren Bilanzkosten stehen wir Ihnen gerne zur Verfügung.

Ihre Experten für Bilanzierung & Steuerrecht – Jetzt unverbindlich anfragen!

Top Bilanz

Kann man eine Bilanz selbst erstellen?

Ja, grundsätzlich können Unternehmer ihre Bilanz selbst erstellen. Voraussetzung ist jedoch, dass sie über ausreichende Kenntnisse im Rechnungswesen und in der Buchführung verfügen. Die Bilanz ist Bestandteil des Jahresabschlusses und bildet die Vermögens-, Finanz- und Ertragslage des Unternehmens zum Abschlussstichtag ab.

- Aktivseite: Ausweis der Vermögenswerte, z. B. Sachanlagen, Finanzanlagen, Vorräte, Forderungen.

- Passivseite: Ausweis der Herkunft des Kapitals, z. B. Eigenkapital, Rückstellungen, Verbindlichkeiten.

Für die Erstellung der Bilanz müssen sämtliche Vermögenswerte und Schulden vollständig und korrekt erfasst und den beiden Bilanzseiten zugeordnet werden.

Vorgehensweise

- Ermittlung sämtlicher Vermögenswerte und Schulden anhand der Buchführung und Inventur.

- Zuordnung zu Aktiv- und Passivposten gemäß handelsrechtlicher Gliederungsvorschriften (§ 266 HGB).

- Ermittlung der Bilanzsumme (Summe der Aktiva = Summe der Passiva).

- Prüfung der Bilanz auf Vollständigkeit, Bewertungsrichtigkeit und korrekten Ausweis nach GoB.

Wer unsicher ist oder handels- und steuerrechtliche Wahlrechte korrekt anwenden möchte, sollte professionelle Unterstützung in Anspruch nehmen.

Praktische Hinweise

- Einsatz einer professionellen Buchhaltungs- bzw. Bilanzierungssoftware.

- Beachtung der handelsrechtlichen Gliederungsvorschriften (§§ 242 ff., 264 ff., 266 HGB).

- Vor Übermittlung an das Finanzamt empfiehlt sich eine Prüfung durch Steuerberater.

Hinweis: Jahresabschlüsse (Bilanz und GuV) sind elektronisch an die Finanzverwaltung zu übermitteln. Details unter E-Bilanz.

Top Bilanz

Handelsbilanz, Steuerbilanz und HGB – das Wesentliche für Unternehmer

Wer ein Unternehmen führt, kommt an den Regeln des Handelsgesetzbuchs (HGB) und den Vorschriften zur steuerlichen Gewinnermittlung nicht vorbei. Im Kern geht es darum, Ihre Vermögens-, Finanz- und Ertragslage transparent und nachvollziehbar darzustellen – für Sie selbst, das Finanzamt, Banken und andere Stakeholder.

Nachfolgend finden Sie einen kompakten Überblick über:

- 1. Handelsgesetzbuch: Zentrale Pflichten

- 2. Handelsbilanz: Zweck und Grundprinzipien

- 3. Aufbewahrungspflichten und Praxis-Hinweise

1. Handelsgesetzbuch: Wichtige Vorschriften für Ihren Jahresabschluss

Das dritte Buch des HGB (§§ 238 ff.) regelt die Handelsbücher – also Buchführung, Bilanzierung und Jahresabschluss. Betroffen ist im Grundsatz jeder Kaufmann.

1.1 Buchführung und Jahresabschluss

- § 238 HGB – Buchführungspflicht: Sie müssen Bücher führen und Ihre Geschäfte so dokumentieren, dass die Lage Ihres Vermögens nachvollziehbar wird.

-

§ 242 HGB – Jahresabschluss:

Zum Beginn und zum Ende eines jeden Geschäftsjahres sind aufzustellen:

- Bilanz (Vermögen und Schulden)

- Gewinn- und Verlustrechnung (Aufwendungen und Erträge)

- § 243 HGB – Aufstellungsgrundsatz: Der Jahresabschluss muss nach GoB, klar, übersichtlich und innerhalb eines angemessenen Zeitraums erstellt werden.

1.2 Formale Anforderungen

- § 244 HGB: Der Jahresabschluss ist in deutscher Sprache und in Euro aufzustellen.

- § 245 HGB: Der Jahresabschluss ist vom Kaufmann bzw. von allen persönlich haftenden Gesellschaftern zu unterzeichnen – mit Datum.

1.3 Ansatz- und Bewertung – was muss in die Bilanz?

Die §§ 246 ff. HGB regeln, was in der Bilanz steht und wie bewertet wird:

- § 246 HGB – Vollständigkeit & Verrechnungsverbot: Alle Vermögensgegenstände, Schulden, Rechnungsabgrenzungsposten sowie Aufwendungen und Erträge müssen vollständig enthalten sein. Eine Verrechnung von Aktiva/Passiva oder Aufwendungen/Erträgen ist im Regelfall unzulässig.

- § 247 HGB – Inhalt der Bilanz: Anlagevermögen, Umlaufvermögen, Eigenkapital, Schulden und Rechnungsabgrenzungsposten sind gesondert auszuweisen.

- § 252 HGB – Bewertungsgrundsätze: Hier finden sich die zentralen Prinzipien wie Fortführung der Unternehmenstätigkeit, Vorsichtsprinzip, Realisations- und Imparitätsprinzip sowie Bewertungsstetigkeit.

Handelsbilanz – kurz erklärt

Nach § 242 Abs. 1 HGB muss jeder Kaufmann zu Beginn seines Handelsgewerbes und zum Ende eines jeden Geschäftsjahres eine Bilanz aufstellen. Diese zeigt das Verhältnis von Vermögen und Schulden (Eröffnungsbilanz, Schlussbilanz). Nur „kleine Einzelkaufleute“ im Sinne des § 241a HGB sind davon ausgenommen.

Die Handelsbilanz ist damit das zentrale Instrument, um:

- den wirtschaftlichen Erfolg eines Geschäftsjahres zu zeigen und

- die Entwicklung des Eigenkapitals nachzuvollziehen.

Der Saldo der Bilanz ist das Eigenkapital. Vergleicht man das Eigenkapital am Ende des Jahres mit dem zu Beginn (bereinigt um Einlagen und Entnahmen), ergibt sich daraus der Geschäftserfolg – also Gewinn oder Verlust.

Der Jahresabschluss – und damit auch die Handelsbilanz – ist nach den Grundsätzen ordnungsmäßiger Buchführung (GoB) aufzustellen (§ 243 Abs. 1 HGB).

GoB – Grundregeln für eine ordnungsgemäße Bilanz

Die Grundsätze ordnungsmäßiger Buchführung (GoB) legen fest, wie ein Jahresabschluss aufgebaut und bewertet werden muss. Sie gelten sowohl für die laufende Buchführung als auch für die Bilanz.

1. Was bedeuten GoB?

Der Jahresabschluss besteht aus Bilanz und Gewinn- und Verlustrechnung (§ 242 Abs. 3 HGB). Er muss klar, nachvollziehbar und vollständig erstellt werden (§ 243 HGB). Ziel ist ein realistisches Bild der Vermögens- und Ertragslage.

2. Grundregeln einer ordnungsgemäßen Bilanz

2.1 Formelle Grundsätze: Wie muss die Bilanz aufgebaut sein?

Eine Bilanz muss verständlich gegliedert und übersichtlich dargestellt werden.

- klare Bezeichnungen der Posten (§ 247 HGB)

- Saldierungsverbot – Aktiva und Passiva dürfen nicht verrechnet werden (§ 246 Abs. 2 HGB)

- Vorjahreswerte müssen angegeben werden (§ 265 Abs. 2 HGB)

- zusätzliche Untergliederungen sind erlaubt, wenn sie die Übersicht verbessern (§ 265 Abs. 5 HGB)

2.2 Materielle Grundsätze: Was muss inhaltlich beachtet werden?

Bilanzwahrheit & Bilanzvollständigkeit

- Bilanzwahrheit: alle Angaben müssen korrekt sein

- Bilanzvollständigkeit: sämtliche Vermögenswerte und Schulden sind anzugeben (§ 246 HGB)

Bilanzkontinuität

Damit der Jahresabschluss vergleichbar bleibt, gelten diese Grundsätze:

- Bilanzidentität: Die Eröffnungsbilanz muss mit der Schlussbilanz des Vorjahres übereinstimmen (§ 252 HGB)

- gleiche Gliederung von Jahr zu Jahr – Änderungen nur mit Begründung

- Bewertungsstetigkeit: einmal gewählte Bewertungsmethoden sollen beibehalten werden

3. Was passiert bei Verstößen gegen die GoB?

Bilanzfehler können ernsthafte Folgen haben – sowohl steuerlich als auch strafrechtlich (z. B. bei Bilanzfälschung oder bewusster Verschleierung, §§ 283, 283b StGB).

| Vermögen zu hoch ausgewiesen | Vermögen zu niedrig ausgewiesen | |

|---|---|---|

| überhöhte Werte / nicht vorhandene Vermögenswerte | fehlende Aktivierung trotz Wert | |

| zu geringe Passivierung von Schulden | zu hohe Passivierung von Schulden |

Abgrenzung der Geschäftsjahre – was gehört in welches Jahr?

Für ein realistisches Bild Ihrer Ertragslage dürfen nur die Geschäftsvorfälle berücksichtigt werden, die wirtschaftlich in das jeweilige Geschäftsjahr gehören – unabhängig vom Zahlungszeitpunkt.

Zwei Grundprinzipien sind besonders wichtig:

- Realisationsprinzip: Gewinne werden erst erfasst, wenn sie tatsächlich realisiert sind (z. B. Leistung erbracht, Rechnung gestellt).

- Imparitätsprinzip (§ 252 Abs. 1 Nr. 4 HGB): Verluste und Risiken müssen bereits berücksichtigt werden, sobald sie erkennbar sind – auch, wenn die Zahlung erst später fällig wird.

Ergebnis: Die Bilanz soll eher vorsichtig sein und Risiken früh abbilden.

Bewertung und Kontinuität – warum Stetigkeit wichtig ist

Damit Ihr Geschäftserfolg über die Jahre vergleichbar bleibt, müssen Vermögenswerte und Schulden in den Bilanzen nach denselben Bewertungsgrundsätzen angesetzt werden.

Deshalb gilt: Einmal gewählte Bewertungsmethoden (z. B. Art der Abschreibung) sind grundsätzlich beizubehalten (§ 252 Abs. 1 Nr. 6 HGB). Änderungen sind nur in begründeten Ausnahmefällen zulässig und im Anhang zu erläutern.

Bilanzidentität – Schlussbilanz = Eröffnungsbilanz

Die Schlussbilanz eines Geschäftsjahres ist gleichzeitig die Eröffnungsbilanz des folgenden Jahres. Die Wertansätze müssen deshalb übereinstimmen (Bilanzidentität, § 252 Abs. 1 Nr. 1 HGB).

Wird z. B. im Rahmen einer Betriebsprüfung eine Bilanz korrigiert, sind die Folgejahre entsprechend anzupassen, damit der Bilanzzusammenhang erhalten bleibt.

Darstellung des Jahresergebnisses – Bilanzgewinn statt Jahresüberschuss

Die Bilanz kann so gestaltet werden, dass die Verwendung des Jahresergebnisses (z. B. Ausschüttung an Gesellschafter) bereits berücksichtigt wird:

- Statt der Posten „Jahresüberschuss/Jahresfehlbetrag“ und „Gewinnvortrag/Verlustvortrag“ kann der Posten „Bilanzgewinn/Bilanzverlust“ ausgewiesen werden.

- Ein vorhandener Gewinn- oder Verlustvortrag wird in diesen Posten einbezogen und in der Bilanz oder im Anhang erläutert.

Nicht durch Eigenkapital gedeckter Fehlbetrag – Warnsignal für die Praxis

Ist das Eigenkapital durch Verluste vollständig aufgebraucht und übersteigen die Passivposten (Schulden) die Aktivposten (Vermögen), liegt ein nicht durch Eigenkapital gedeckter Fehlbetrag vor.

Dieser Betrag ist am Schluss der Bilanz gesondert unter der Bezeichnung „Nicht durch Eigenkapital gedeckter Fehlbetrag“ auszuweisen. Das ist ein deutliches Warnsignal – insbesondere für:

- Banken und andere Kreditgeber,

- Gesellschafter und Investoren,

- und nicht zuletzt Sie als Unternehmer.

In dieser Situation sollte dringend geprüft werden, ob Maßnahmen zur Stärkung des Eigenkapitals oder zur Sanierung erforderlich sind.

Top Bilanz

Aufbewahrungspflichten nach HGB – wie lange müssen Sie was behalten?

Als Unternehmer sind Sie verpflichtet, bestimmte Unterlagen geordnet aufzubewahren (§ 257 HGB):

- 10 Jahre: Bücher, Inventare, Eröffnungsbilanzen, Jahresabschlüsse, Buchungsbelege usw.

- 6 Jahre: empfangene und abgesandte Handelsbriefe.

Die Frist beginnt jeweils mit dem Schluss des Kalenderjahres, in dem die Unterlagen entstanden sind. Das gilt auch bei elektronischer Buchführung, solange die Daten jederzeit lesbar gemacht werden können (z. B. für eine Betriebsprüfung).

Top Bilanz

Bilanzgliederung

Die Gliederung der Bilanz von Kapitalgesellschaften ist in § 266 Handelsgesetzbuch (HGB) verbindlich vorgeschrieben. Dadurch wird sichergestellt, dass Jahresabschlüsse vergleichbar und transparent sind.

Nachfolgend finden Sie das gesetzliche Bilanzschema nach § 266 HGB (Fassung gültig ab dem 29.05.2009) in der Gegenüberstellung von Aktiva und Passiva.

| Aktiva | Passiva |

|

A. Anlagevermögen

B. Umlaufvermögen

C. Rechnungsabgrenzungsposten D. Aktive latente Steuern E. Aktiver Unterschiedsbetrag aus der Vermögensverrechnung |

A. Eigenkapital

B. Rückstellungen

C. Verbindlichkeiten

D. Rechnungsabgrenzungsposten E. Passive latente Steuern |

Hinweis: Für andere Rechtsformen (z. B. Einzelunternehmen, Personengesellschaften) gelten Mindestgliederungsvorschriften, die sich in der Praxis häufig an dieser Kapitalgesellschaftsgliederung orientieren.

Top Bilanz

Steuerbilanz – was das Finanzamt wirklich sehen will

Die Steuerbilanz ist vereinfacht gesagt die „steuerliche Version“ Ihrer Handelsbilanz. Sie dient als Grundlage für die Berechnung der Einkommensteuer, Körperschaftsteuer und Gewerbesteuer – also dafür, wie hoch Ihre Steuerlast ausfällt.

Die Pflicht zur Buchführung und zur Erstellung einer Steuerbilanz ergibt sich im Kern aus der Abgabenordnung (AO) (→ Buchführungspflicht).

Kapitalgesellschaften und bestimmte Personengesellschaften nach § 264a HGB können grundsätzlich:

- eine eigene Steuerbilanz erstellen oder

- eine gemeinsame Einheitsbilanz (Handels- und Steuerbilanz in einem) führen.

Durch das BilMoG (Bilanzrechtsmodernisierungsgesetz) und den Wegfall der „umgekehrten Maßgeblichkeit“ ist die Einheitsbilanz heute aber eher die Ausnahme.

Ableitung der Steuerbilanz aus der Handelsbilanz

Die Steuerbilanz baut regelmäßig auf der Handelsbilanz auf. Das geht auf zwei Wegen:

- Anpassung der Handelsbilanz durch Zusätze/Anmerkungen zu einzelnen Posten (steuerliche Überleitungsrechnung, § 60 Abs. 2 EStDV)

- eigene Steuerbuchführung mit komplett gesonderter Steuerbilanz

Maßgeblichkeitsprinzip – warum die Handelsbilanz der Ausgangspunkt ist

Nach § 5 Abs. 1 Satz 1 EStG gilt das Maßgeblichkeitsprinzip:

- Grundsätzlich sind die Wertansätze der Handelsbilanz auch für die Steuerbilanz maßgeblich.

- Abweichungen gibt es nur, wenn steuerliche Sondervorschriften oder steuerliche Wahlrechte etwas anderes verlangen bzw. erlauben.

Die frühere umgekehrte Maßgeblichkeit (Handelsbilanz musste sich an steuerlichen Anforderungen ausrichten) gilt für Wirtschaftsjahre ab 2010 nicht mehr. Heute gilt: Handelsbilanz zuerst – Steuerbilanz folgt mit Anpassungen.

Fristen & Pflichten

- Die Steuerbilanz ist innerhalb eines Jahres nach Ende des Wirtschaftsjahres zu erstellen.

- Eine verspätete oder fehlende Steuerbilanz kann zur Annahme einer nicht ordnungsgemäßen Buchführung führen.

- Die Steuerbilanz wird zusammen mit dem Jahresabschluss elektronisch an das zuständige Finanzamt übermittelt.

Maßgeblichkeit der GoB für die Steuerbilanz nach BilMoG

(§ 5 Abs. 1 EStG; BMF-Schreiben vom 12.03.2010, BStBl I 2010, S. 239,

zuletzt geändert durch BMF vom 22.06.2010, BStBl I 2010, S. 597)

Durch das Bilanzrechtsmodernisierungsgesetz (BilMoG) wurde § 5 Abs. 1 EStG neu gefasst. Für Sie bedeutet das im Kern:

- Ausgangspunkt bleibt der Betriebsvermögensvergleich nach § 4 Abs. 1 EStG.

- Maßgeblich ist das nach handelsrechtlichen GoB auszuweisende Betriebsvermögen (Maßgeblichkeitsprinzip).

- Abweichungen sind erlaubt, wenn steuerliche Wahlrechte genutzt werden oder zwingende steuerliche Sonderregeln greifen.

Wird keine eigenständige Steuerbilanz erstellt, bildet die Handelsbilanz plus steuerliche Überleitungsrechnung die Grundlage für die steuerliche Gewinnermittlung (§ 60 Abs. 2 Satz 1 EStDV).

Maßgeblichkeit der GoB – was konkret in der Steuerbilanz ankommt

1. Aktivierung, Passivierung und Bewertung

Die allgemeinen handelsrechtlichen Regeln zur Aktivierung, Passivierung und Bewertung gelten auch für die Steuerbilanz – soweit das Steuerrecht nicht ausdrücklich etwas anderes sagt (z. B. in §§ 5, 6, 6a, 7 EStG).

a) Ansatz von Wirtschaftsgütern und Schulden

aa) Aktivierungsgebote, -verbote und -wahlrechte

Grundregel: Alles, was handelsrechtlich aktiviert werden muss oder darf, ist auch steuerlich zu aktivieren – außer das Steuerrecht verbietet es ausdrücklich.

Beispiel: selbst geschaffene immaterielle Wirtschaftsgüter

- Handelsrecht (§ 248 Abs. 2 HGB): Aktivierung möglich (Wahlrecht).

- Steuerrecht (§ 5 Abs. 2 EStG): Aktivierung verboten.

- Folge: In der Handelsbilanz kann ein Ansatz erfolgen, in der Steuerbilanz darf nicht aktiviert werden.

bb) Passivierungsgebote, -verbote und -wahlrechte

Rückstellungen, die handelsrechtlich zu bilden sind (z. B. nach § 249 HGB), sind grundsätzlich auch in der Steuerbilanz anzusetzen – solange keine steuerlichen Sonderregeln entgegenstehen.

Handelsrechtliche Passivierungsverbote oder Wahlrechte führen steuerlich in der Regel zu einem Passivierungsverbot.

b) Bewertungswahlrechte und Bewertungsvorbehalte

Viele Bewertungswahlrechte aus dem HGB wirken direkt in die Steuerbilanz – außer, das Steuerrecht schreibt eigene Bewertungsregeln vor.

Beispiele:

- Fremdkapitalzinsen: Werden Zinsen handelsrechtlich in die Herstellungskosten einbezogen, sind sie in der Steuerbilanz ebenfalls Herstellungskosten.

- Bewertungsvereinfachungen (Festwert, Gruppenbewertung): Steuerrechtlich existieren keine eigenen Regeln – der Handelsbilanzwert wird übernommen.

- Verwaltungs- und Sozialkosten: Handelsrechtlich kann der Unternehmer diese einbeziehen, steuerlich müssen sie einbezogen werden, wenn sie Herstellungskosten darstellen (§ 6 Abs. 1 Nr. 2 Satz 1 EStG).

c) Pensionsverpflichtungen (§ 6a EStG)

- Handelsrecht: Pensionszusagen sind als Rückstellungen zu passivieren (§ 249 HGB).

- Steuerrecht: Rückstellungen nur zulässig, wenn die strengen Voraussetzungen des § 6a EStG (z. B. Schriftform) erfüllt sind.

- Bewertung richtet sich steuerlich nach § 6a EStG und kann vom handelsrechtlichen Wert abweichen.

Steuerliche Wahlrechte – wo Sie bewusst gestalten können

1. Reine steuerliche Wahlrechte

Manche Gestaltungsmöglichkeiten gibt es nur im Steuerrecht – unabhängig von der Handelsbilanz.

Beispiele:

- § 6b EStG – Übertragung stiller Reserven

Stille Reserven können auf andere Wirtschaftsgüter übertragen oder in eine Rücklage eingestellt werden – handelsrechtlich meist nicht möglich. - Teilwertabschreibungen

Steuerlich kann bei voraussichtlich dauernder Wertminderung auf den Teilwert abgeschrieben werden, auch wenn handelsrechtlich anders bewertet wird.

2. Wahlrechte in Handels- und Steuerrecht

Einige Wahlrechte gibt es sowohl im HGB als auch im EStG – sie können unterschiedlich ausgeübt werden.

- Vorratsbewertung (FiFo / LiFo / Durchschnitt)

- Abschreibungsmethoden (linear, degressiv – soweit steuerlich zulässig)

Aufzeichnungspflichten bei steuerlichen Wahlrechten

Wenn Sie steuerliche Wahlrechte nutzen, verlangt § 5 Abs. 1 EStG eine saubere Dokumentation:

- Abweichende steuerliche Wertansätze sind in einem besonderen, laufend zu führenden Verzeichnis festzuhalten.

-

Das Verzeichnis muss u. a. enthalten:

- Datum der Anschaffung/Herstellung,

- Anschaffungs- oder Herstellungskosten,

- gesetzliche Grundlage des Wahlrechts (z. B. § 6b, § 7g EStG),

- vorgenommene Abschreibungen.

In der Praxis werden diese Angaben meist im Anlagenverzeichnis oder GWG-Verzeichnis integriert – das ist ausreichend.

Wichtig: Fehlt dieses Verzeichnis oder ist es unvollständig, kann das Finanzamt den Gewinn so ermitteln, als hätten Sie das steuerliche Wahlrecht nicht ausgeübt.

Ab wann gelten die Regeln des BilMoG?

Die Neuregelung des § 5 Abs. 1 EStG gilt erstmals für den Veranlagungszeitraum 2009, also für Wirtschaftsjahre, die nach dem 31.12.2008 enden.

- Steuerliche Wahlrechte sind seitdem nicht mehr an die Handelsbilanz gebunden.

- Änderungen in der Handelsbilanz wirken nicht automatisch in die Steuerbilanz hinein.

- In Übergangsfällen können frühere Verwaltungsanweisungen weiterhin zulässig sein, wenn dies ausdrücklich nicht beanstandet wird.

Handelsbilanz vs. Steuerbilanz – die wichtigsten Unterschiede im Überblick

Handelsbilanz und Steuerbilanz verfolgen unterschiedliche Ziele:

- Handelsbilanz: Möglichst zutreffendes Bild der wirtschaftlichen Lage („true and fair view“).

- Steuerbilanz: Grundlage für die steuerliche Gewinnermittlung.

Daraus ergeben sich bewusst gewollte Abweichungen. Einige typische Beispiele:

| Nr. | Position | Handelsrecht (HGB) | Steuerrecht (EStG) |

|---|---|---|---|

| 1 | Abschreibung Firmenwert | planmäßige Abschreibung, i. d. R. > 5 Jahre | starre Nutzungsdauer: 15 Jahre (§ 7 Abs. 1 EStG) |

| 2 | Selbstgeschaffene immaterielle VG | Aktivierung möglich (Wahlrecht) | Aktivierung verboten (§ 5 Abs. 2 EStG) |

| 3 | Sonderabschreibungen / stille Reserven | keine eigenen Sonder-AfA | Vergünstigungen, z. B. § 7g, § 6b EStG |

| 4 | Geringwertige Wirtschaftsgüter | Vereinfachung über Sammelposten | GWG-Regelungen (§ 6 Abs. 2 EStG) |

| 6 | Dauernde Wertminderung (AV) | Abschreibungspflicht | Teilwertabschreibung als Wahlrecht |

| 7 | Umlaufvermögen | Niederstwertprinzip | Teilwertabschreibung nach EStG |

| 9 | Vorräte | LiFo, FiFo, Gruppen-/Festbewertung | Durchschnitt, LiFo |

| 14 | Pensionsplanvermögen | Saldierung mit Pensionsrückstellungen | Saldierung verboten (§ 5 Abs. 1a EStG) |

| 17 | Drohverlustrückstellungen | Passivierungspflicht | Passivierungsverbot (§ 5 Abs. 4a EStG) |

| 20 | Abzinsung Rückstellungen | Marktzins (7-Jahres-Durchschnitt) | pauschal 5,5 % (§ 6 Abs. 1 Nr. 3a EStG) |

| 22 | Fremdwährung | Bewertung zum Devisenkassamittelkurs | Marktwert, aber AK als Obergrenze |

Verzeichnis für steuerliche Wahlrechte (§ 5 Abs. 1 EStG)

Wenn Sie steuerliche Wahlrechte nutzen, sollte es ein klar geführtes Verzeichnis geben. Darin dokumentieren Sie z. B.:

- Datum der Anschaffung oder Herstellung,

- Anschaffungs- oder Herstellungskosten,

- gesetzliche Grundlage des Wahlrechts (z. B. § 6b, § 7g EStG).

So behalten Sie selbst den Überblick – und vermeiden Diskussionen mit dem Finanzamt.

Top Bilanz

Elektronische Übermittlung der Bilanz (E-Bilanz)

Nach § 5b EStG müssen Bilanz sowie Gewinn- und Verlustrechnung elektronisch an das Finanzamt übermittelt werden (E-Bilanz).

Die Daten sind im von der Finanzverwaltung festgelegten Format (Taxonomie) aufzubereiten und ausschließlich per Datenfernübertragung einzureichen. Enthält die Handelsbilanz Wertansätze, die steuerlich abweichen, sind diese durch Zusätze oder Anmerkungen gemäß § 60 Abs. 2 EStDV anzupassen.

Ein Antrag auf Befreiung von der Übermittlungspflicht ist nur in Ausnahmefällen möglich (unbillige Härte). Die Finanzverwaltung setzt die Anforderungen selbst für Kleinstbetriebe als zumutbar voraus.

Die Übermittlung kann entweder durch den Unternehmer selbst oder durch einen Beauftragten (z. B. Steuerberater) erfolgen. Die Kosten der Erstellung und Übermittlung trägt der Steuerpflichtige.

Hinweis: Die E-Bilanz ist heute Standard. Weitere Informationen und Praxistipps finden Sie unter Informationen zur elektronischen Bilanz (E-Bilanz) .

Top Steuerbilanz

Bilanzkorrekturen – einfach erklärt

Bilanzkorrekturen sind Anpassungen einer bereits eingereichten Bilanz, wenn sich Fehler oder abweichende steuerliche Vorgaben ergeben (§ 4 Abs. 2 EStG).

1. Warum ist der Bilanzstichtag so wichtig?

Der Bilanzstichtag ist der Tag, an dem das Geschäftsjahr (HGB) bzw. das Wirtschaftsjahr (Steuerrecht) endet.

Am Stichtag müssen alle Werte zutreffend dargestellt sein. Ereignisse danach werden nur berücksichtigt, wenn sie Informationen über Verhältnisse am Stichtag liefern (sog. Wertaufhellung).

• Was am Stichtag bereits bestand, aber erst danach bekannt wird, darf korrigiert werden.

• Was erst nach dem Stichtag entsteht, darf nicht rückwirkend berücksichtigt werden.

2. Der Bilanzenzusammenhang

Die Schlussbilanz eines Jahres ist gleichzeitig die Eröffnungsbilanz des Folgejahres.

Deshalb gilt:

- Fehler können auch später berichtigt werden

- Der Gesamtgewinn bleibt unverändert, auch wenn einzelne Jahre angepasst werden

Auch wenn ältere Bescheide nicht mehr geändert werden dürfen, kann der Fehler in Zukunft ausgeglichen werden.

3. Bilanzberichtigung vs. Bilanzänderung

| Bilanzberichtigung | Bilanzänderung | |

|---|---|---|

| Ziel | Korrektur eines Fehlers | neue zulässige Wahl eines Bilanzansatzes |

| Voraussetzung | Bilanz war steuerlich falsch | Nur zulässig, wenn eine Korrektur (Berichtigung) im gleichen Jahr erfolgt |

| Gewinnauswirkung | muss korrigiert werden | darf Gewinn nur ≤ Berichtigungsbetrag mindern |

• Fehler → Berichtigung

• Neue steuerliche Gestaltung → Änderung, aber nur zusammen mit Berichtigung

Wann ist eine Bilanzberichtigung zwingend?

- wenn steuerrechtlich verbotene / fehlende Ansätze vorliegen

- z. B. Firmenwert falsch abgeschrieben, Rückstellung unzulässig

- auch dann, wenn die Handelsbilanz korrekt war

Beispiel: Firmenwert muss steuerlich auf 15 Jahre abgeschrieben werden – nicht schneller.

Beispiele – klar dargestellt

Urteil zu Prozesskosten wird erst im Mai bekannt → darf in Bilanz berücksichtigt werden.

Rechtsmittelverzicht nach dem Bilanzstichtag → nicht rückwirkend ansetzbar.

Verdeckte Gewinnausschüttung (vGA) – einfach erklärt

Bei Kapitalgesellschaften werden manche Korrekturen nicht in der Bilanz, sondern außerhalb vorgenommen, z. B. wenn Vorteile an Gesellschafter fließen.

Wichtig:

• bilanzielle Fehler ≠ automatisch vGA

• irrtümliche Buchungsfehler = keine vGA

• echte Vorteilsgewährung = vGA → Gewinnerhöhung außerhalb der Bilanz

Bilanzrechtsmodernisierungsgesetz (BilMoG) – verständlich erklärt

Mit dem BilMoG wurde das deutsche Bilanzrecht modernisiert und näher an internationale Standards (IFRS) herangeführt – ohne jedoch deren Komplexität vollständig zu übernehmen.

1. Einleitung

Das BilMoG trat am 29. Mai 2009 in Kraft und stellt die größte HGB-Reform der letzten Jahrzehnte dar. Ziel war es, die Aussagekraft der handelsrechtlichen Abschlüsse zu erhöhen und wieder attraktiver gegenüber den IFRS zu machen.

Ziel: realistischere Darstellung der wirtschaftlichen Lage, weniger Wahlrechte, mehr Transparenz.

2. Überblick über die wichtigsten Änderungen

2.1 Einzelabschluss

- Erleichterungen für kleine Unternehmen (§ 241a HGB)

- Trennung von Handels- und Steuerbilanz (Ende der umgekehrten Maßgeblichkeit)

- neue Aktivierungs- und Bewertungsregeln (bes. Software, Firmenwert, latente Steuern)

- Einführung eines Wahlrechts für selbst geschaffene immaterielle Vermögenswerte

Wichtig für den Mittelstand: HGB bleibt ein eigenständiges, kostengünstiges Regelwerk – keine IFRS-Pflicht.

2.2 Konzernabschluss

- Schwellenwerte + 20 % → mehr Befreiungen von der Konzernpflicht (§ 293 HGB)

- neues Control-Konzept (IFRS-nah)

- neue Regeln für Konsolidierung, Goodwill, Fremdwährungen

3. Übergangsvorschriften

Was gilt ab wann?

- ab 2010 verpflichtend

- freiwillige Anwendung bereits ab 2009 – dann aber vollständig

- Schwellenwerterhöhungen rückwirkend ab 2008

Bilanzpolitische Spielräume

- Pensionsrückstellungen: Aufbau über max. 15 Jahre statt Einmalwirkung

- Sonderposten, alte Rückstellungen & Wahlrechtsreserven: erfolgsneutral möglich

- latente Steuern: erfolgsneutral, aber dokumentationspflichtig

FAQ: Bilanz und BilMoG

Warum wurde das BilMoG eingeführt?

Weil das HGB international als zu wenig aussagekräftig galt und modernisiert werden musste.

Müssen kleine Unternehmen etwas ändern?

Ja, aber sie profitieren am meisten von Erleichterungen und höheren Schwellenwerten.

Ersetzt BilMoG die IFRS?

Nein – es schafft eine attraktive Alternative, besonders für nicht börsennotierte Unternehmen.

Aktuelles

BaFin: Lagebericht im Fokus der Bilanzkontrolle 2026

Die Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin) hat am 27. November 2025 ihren nationalen Prüfungsschwerpunkt für die Bilanzkontrolle 2026 bekanntgegeben. Im Fokus steht, wie Unternehmen im Lagebericht die Folgen makroökonomischer Veränderungen darstellen. Betroffen sind insbesondere kapitalmarktorientierte Unternehmen, deren Abschlüsse der Bilanzkontrolle unterliegen.

Makroökonomisches Umfeld: Unsicherheit als Normalzustand

Die BaFin begründet den Schwerpunkt damit, dass die wirtschaftliche Lage derzeit von vielfältigen Unsicherheiten geprägt ist. Dazu zählen unter anderem:

- Handelsbeschränkungen und geopolitische Spannungen,

- volatile Rohstoff- und Energiepreise,

- strukturelle Anpassungsprozesse in vielen Branchen,

- technologische Veränderungen, insbesondere der zunehmende Einsatz von künstlicher Intelligenz (KI),

- globalisierte Wertschöpfungsketten und neue regulatorische Anforderungen.

Vor diesem Hintergrund erwartet die BaFin, dass Unternehmen sichtbar und nachvollziehbar darlegen, wie diese Rahmenbedingungen ihr Geschäftsmodell, ihre Ertragslage und ihre künftige Entwicklung beeinflussen.

Typische Fehlerquellen aus Sicht der BaFin

Die BaFin benennt ausdrücklich typische Schwachstellen in der Lageberichterstattung, die in der Bilanzkontrolle 2026 besondere Aufmerksamkeit erfahren werden:

- Unzureichende Datengrundlagen für Planungen und Prognosen,

- zu optimistische Prognoseannahmen ohne ausreichende Begründung,

- die Tendenz, negative Entwicklungen zu relativieren oder nicht deutlich genug hervorzuheben,

- Widersprüche zwischen interner Steuerungslogik (z. B. Management-Reporting) und externer Berichterstattung,

- fehlende oder unklare Erläuterungen zu wesentlichen Risiken und Unsicherheiten.

Praxishinweis:

Unternehmen sollten frühzeitig prüfen, ob Aussagen im Lagebericht

konsistent sind mit:

- der internen Planung und dem Risikoreporting,

- Investor-Relations-Unterlagen (Präsentationen, Ad-hoc-Mitteilungen),

- Segment- und Prognoseberichterstattung.

Objektivierter Maßstab statt Schönfärberei

Die BaFin fordert ausdrücklich einen objektivierten Maßstab in der Unternehmensberichterstattung. Lageberichte dürfen nicht nur die subjektive Sicht der Unternehmensleitung widerspiegeln oder sich ausschließlich an internen Steuerungsgrößen orientieren.

Vielmehr sollen Unternehmen:

- makroökonomische Einflussfaktoren ausgewogen und umfassend analysieren,

- ein nachvollziehbares Gesamtbild der Lage und der erwarteten Entwicklung zeichnen,

- Chancen und Risiken symmetrisch darstellen,

- die verwendeten Annahmen und Parameter kritisch hinterfragen und dokumentieren.

Für die Praxis:

Ein professionell aufbereiteter Lagebericht ist nicht nur Pflicht, sondern auch

ein wichtiges Kommunikationsinstrument gegenüber Kapitalmarkt, Banken und anderen Stakeholdern.

Die BaFin macht deutlich, dass sie hier künftig noch genauer hinschaut.

Einordnung in den europäischen Kontext (ESMA-Schwerpunkte)

Bereits im Oktober 2025 hatte die Europäische Wertpapier- und Marktaufsichtsbehörde (ESMA) gemeinsam mit den nationalen Enforcement-Behörden ihre europäischen Prüfungsschwerpunkte veröffentlicht. Für IFRS-Abschlüsse wurden dabei insbesondere hervorgehoben:

- die Auswirkungen von geopolitischen Risiken und Unsicherheiten,

- die Qualität der Segmentberichterstattung,

- die konsistente Abbildung der Risikolage in Abschluss und Lagebericht.

Der nationale Schwerpunkt der BaFin zur Lageberichterstattung fügt sich in dieses europäische Rahmenwerk ein und konkretisiert, worauf Unternehmen in der deutschen Bilanzkontrolle 2026 besonders achten sollten.

Was sollten Unternehmen jetzt tun?

- Lageberichtsstruktur überprüfen: Sind Strategie, Geschäftsmodell, Chancen- und Risikobericht, Prognose und Segmentangaben logisch verzahnt und konsistent?

- Makroökonomische Szenarien einarbeiten: Handelskonflikte, Energiepreise, Lieferkettenrisiken, KI-Einsatz etc. sollten sichtbar in Planungen und Szenarioanalysen einfließen.

- Datengrundlagen verbessern: Annahmen zu Umsatz, Margen, Kosten und Finanzierung sollten belegbar und plausibel sein.

- Interne und externe Sicht abgleichen: Management-Reporting und Lagebericht dürfen sich nicht widersprechen.

- Dokumentation stärken: Annahmen, Schätzungen und Bewertungsentscheidungen sollten sauber dokumentiert werden – auch mit Blick auf Fragen der BaFin.

Mit dem neuen Prüfungsschwerpunkt macht die BaFin deutlich: Der Lagebericht rückt noch stärker in den Mittelpunkt der Bilanzkontrolle. Unternehmen sollten die anstehenden Lageberichte für das Geschäftsjahr 2025 nicht als reine Pflichtübung verstehen, sondern als Chance, ihre Steuerungsfähigkeit im volatilen Umfeld transparent und überzeugend zu kommunizieren.

Wer frühzeitig für Konsistenz, belastbare Daten und eine ausgewogene Darstellung sorgt, reduziert nicht nur das Risiko von Beanstandungen durch die BaFin, sondern stärkt auch das Vertrauen von Investoren, Banken und weiteren Stakeholdern.

Weiterführende Informationen:

»

Pressemitteilung der BaFin vom 27. November 2025

» Mitteilung der WPK „Lagebericht im Fokus der Bilanzkontrolle 2026“ vom 02.12.2025

Weitere Infos zur Bilanz:

- Jahresabschlusses

- E-Bilanz

- Gewinn- und Verlustrechnung

- Bewertung von Vorräten nach Handels- und Steuerrecht (€)

- Buchhaltung + Bilanzierung lernen

- Inventur

- Inventar

- Gesetz zur Kontrolle und Transparenz im Unternehmensbereich - KonTraG

- Abschreibung

- Zuschreibungen

- Debitoren

- Kreditoren

- Mietereinbauten + Baumaßnahmen

- Rechnungsabgrenzung

- Eigenkapital

- Fremdkapital

- Rücklagen

- Offene Rücklagen

- Stille Rücklagen

- Rückstellungen - Garantie

- Rückstellungen - Gewährleistungen

- Rückstellungen - Kulanz

- Rückstellungen - Mehrsteuern

- Rückstellungen - Pensionsverpflichtung

- Rückstellungen - ungewisse Verbindlichkeiten

- Rückstellungen - ungewisse Verbindlichkeiten - tatsächliche Inanspruchnahme

-

Bilanzsteuerrechtliche Behandlung des Geschäfts- oder

Firmenwerts, des Praxiswerts und sogenannter

firmenwertähnlicher Wirtschaftsgüter

BMF vom 20.11.1986 (BStBl I S. 532) -

Bewertung des beweglichen Anlagevermögens und des

Vorratsvermögens (§ 6 Abs.

1 Nrn. 1 und 2 EStG)

hier: Voraussetzungen für den Ansatz von Festwerten sowie deren Bemessung

BMF vom 8.3.1993 (BStBl I S. 276) -

Maßgeblichkeit der handelsrechtlichen Grundsätze

ordnungsmäßiger Buchführung für die steuerliche

Gewinnermittlung;

Änderung des § 5 Absatz 1 EStG durch das Gesetz zur Modernisierung des Bilanzrechts (Bilanzrechtsmodernisierungsgesetz – BilMoG) vom 15. Mai 2009 (BGBl. I S. 1102, BStBl I S. 650)

BMF vom 12.3.2010 (BStBl I S. 239) unter Berücksichtigung der Änderungen durch BMF vom 22.6.2010 (BStBl I S. 597) -

Bewertung von Tieren in land- und forstwirtschaftlich

tätigen Betrieben nach § 6 Abs. 1 Nr. 1 und 2 EStG

BMF vom 14.11.2001 (BStBl I S. 864) -

Abzinsung von Verbindlichkeiten und Rückstellungen in

der steuerlichen Gewinnermittlung nach § 6 Abs. 1 Nrn.

3 und 3a EStG in der Fassung des

Steuerentlastungsgesetzes 1999/2000/2002

BMF vom 26.5.2005 (BStBl I S. 699) -

Teilwertabschreibung gemäß § 6 Absatz 1 Nummer 1 und 2

EStG

;

Voraussichtlich dauernde Wertminderung, Wertaufholungsgebot

BMF vom 2.9.2016 (BStBl I S. 995) -

Zweifelsfragen zu § 6 Abs. 3 EStG i. d. F. des

Unternehmenssteuerfortentwicklungsgesetz vom 20.12.2001

(

UntStFG

, BGBl. I S. 3858) im Zusammenhang mit der

unentgeltlichen Übertragung von Mitunternehmeranteilen

mit Sonderbetriebsvermögen sowie Anteilen von

Mitunternehmeranteilen mit Sonderbetriebsvermögen

BMF vom 3.3.2005 (BStBl I S. 458) unter Berücksichtigung der Änderungen durch BMF vom 7.12.2006 (BStBl I S. 766) -

Zweifelsfragen zur Überführung und Übertragung von

einzelnen Wirtschaftsgütern nach § 6 Absatz 5 EStG

BMF vom 8.12.2011 (BStBl I S. 1279) -

Passivierung von Verbindlichkeiten bei Vereinbarung

eines einfachen oder qualifizierten Rangrücktritts

;

Auswirkungen des § 5 Abs. 2a EStG

BMF vom 8.9.2006 (BStBl I S. 497) -

Bilanzsteuerliche Behandlung von Pensionszusagen einer

Personengesellschaft an einen Gesellschafter und dessen

Hinterbliebene

BMF vom 29.1.2008 (BStBl I S. 317) -

Steuerliche Gewinnermittlung;

Bilanzsteuerrechtliche Berücksichtigung von Verpflichtungsübernahmen, Schuldbeitritten und Erfüllungsübernahmen mit vollständiger oder teilweiser Schuldfreistellung, Anwendung der Regelungen in § 4f und § 5 Absatz 7 Einkommensteuergesetz (EStG)BMF vom 30.11.2017 (BStBl I S. 1619)

-

Bilanzsteuerrechtliche Beurteilung von Aufwendungen zur

Einführung eines betriebswirtschaftlichen

Softwaresystems (

ERP

-Software)

BMF vom 18.11.2005 (BStBl I S. 1025) -

Bewertung des Vorratsvermögens gemäß § 6 Absatz 1

Nummer 2a EStG –

Lifo

-Methode

BMF vom 12.5.2015 (BStBl I S. 462)

Tipp: Nutzen Sie unseren Online-Rechner und lassen Sie automatisch wichtige Bilanzkennzahlen berechnen.

Rechtsgrundlagen zum Thema: Bilanz

EStGEStG § 3

EStG § 4 Gewinnbegriff im Allgemeinen

EStG § 4d Zuwendungen an Unterstützungskassen

EStG § 4h Betriebsausgabenabzug für Zinsaufwendungen (Zinsschranke)

EStG § 5 Gewinn bei Kaufleuten und bei bestimmten anderen Gewerbetreibenden

EStG § 5a Gewinnermittlung bei Handelsschiffen im internationalen Verkehr

EStG § 5b Elektronische Übermittlung von Bilanzen sowie Gewinn- und Verlustrechnungen

EStG § 6 Bewertung

EStG § 6a Pensionsrückstellung

EStG § 15a Verluste bei beschränkter Haftung

EStG § 44 Entrichtung der Kapitalertragsteuer

EStG § 51 Ermächtigungen

EStG § 52 Anwendungsvorschriften

EStR

EStR R 4.1 Betriebsvermögensvergleich

EStR R 4.2 Betriebsvermögen

EStR R 4.3 Einlagen und Entnahmen

EStR R 4.4 Bilanzberichtigung und Bilanzänderung

EStR R 4.6 Wechsel der Gewinnermittlungsart

EStR R 4b. Direktversicherung

EStR R 4c. Zuwendungen an Pensionskassen

EStR R 4d. Zuwendungen an Unterstützungskassen

EStR R 5.2 Ordnungsmäßige Buchführung

EStR R 5.3 Bestandsaufnahme des Vorratsvermögens

EStR R 5.4 Bestandsmäßige Erfassung des beweglichen Anlagevermögens

EStR R 5.6 Rechnungsabgrenzungen

EStR R 5.7 Rückstellungen

EStR R 6.1 Anlagevermögen und Umlaufvermögen

EStR R 6.3 Herstellungskosten

EStR R 6.5 Zuschüsse für Anlagegüter

EStR R 6.6 Übertragung stiller Reserven bei Ersatzbeschaffung

EStR R 6.7 Teilwert

EStR R 6.8 Bewertung des Vorratsvermögens

EStR R 6.9 Bewertung nach unterstellten Verbrauchs- und Veräußerungsfolgen

EStR R 6.11 Bewertung von Rückstellungen

EStR R 6.15 Überführung und Übertragung von Einzelwirtschaftsgütern

EStR R 6a. (Rückstellungen für Pensionsverpflichtungen

EStR R 6b.1 Ermittlung des Gewinns aus der Veräußerung bestimmter Anlagegüter i. S. d. § 6b EStG

EStR R 6b.2 Übertragung aufgedeckter stiller Reserven und Rücklagenbildung nach § 6b EStG

EStR R 7.3 Bemessungsgrundlage für die AfA

EStR R 13.5 Ermittlung des Gewinns aus Land- und Forstwirtschaft

EStR R 14. Wechsel im Besitz von Betrieben, Teilbetrieben und Betriebsteilen

EStR R 15a. Verluste bei beschränkter Haftung

EStR R 36. Anrechnung von Steuervorauszahlungen und von Steuerabzugsbeträgen

EStR Anlage Übersicht über die Berichtigung des Gewinns bei Wechsel der Gewinnermittlungsart

EStDV 10 53 60

GewStG

GewStG § 9 Kürzungen

KStG 8c 13 14 20 21 27 34 37 38

UStG

UStG § 15a Berichtigung des Vorsteuerabzugs

AO

AO § 147 Ordnungsvorschriften für die Aufbewahrung von Unterlagen

AO § 147 Ordnungsvorschriften für die Aufbewahrung von Unterlagen

UStAE

UStAE 1.6. Leistungsaustausch bei Gesellschaftsverhältnissen

UStAE 1.7. Lieferung von Gas, Elektrizität oder Wärme/Kälte

UStAE 2.4. Forderungskauf und Forderungseinzug

UStAE 2.5. Betrieb von Anlagen zur Energieerzeugung

UStAE 3.5. Abgrenzung zwischen Lieferungen und sonstigen Leistungen

UStAE 3a.9. Leistungskatalog des § 3a Abs. 4 Satz 2 Nr. 1 bis 10 UStG

UStAE 12.7. Einräumung, Übertragung und Wahrnehmung urheberrechtlicher Schutzrechte

UStAE 13b.3a. Lieferungen von Gas, Elektrizität, Wärme oder Kälte

UStAE 15.2c. Zuordnung von Leistungen zum Unternehmen

UStAE 15a.1. Anwendungsgrundsätze

UStAE 15a.7. Berichtigung nach § 15a Abs. 4 UStG

UStAE 1.6. Leistungsaustausch bei Gesellschaftsverhältnissen

UStAE 1.7. Lieferung von Gas, Elektrizität oder Wärme/Kälte

UStAE 2.4. Forderungskauf und Forderungseinzug

UStAE 2.5. Betrieb von Anlagen zur Energieerzeugung

UStAE 3.5. Abgrenzung zwischen Lieferungen und sonstigen Leistungen

UStAE 3a.9. Leistungskatalog des § 3a Abs. 4 Satz 2 Nr. 1 bis 10 UStG

UStAE 12.7. Einräumung, Übertragung und Wahrnehmung urheberrechtlicher Schutzrechte

UStAE 13b.3a. Lieferungen von Gas, Elektrizität, Wärme oder Kälte

UStAE 15.2c. Zuordnung von Leistungen zum Unternehmen

UStAE 15a.1. Anwendungsgrundsätze

UStAE 15a.7. Berichtigung nach § 15a Abs. 4 UStG

GewStR

GewStR R 7.1 Gewerbeertrag

GewStR R 8.8 Schulden der in § 19 GewStDV genannten Unternehmen

GewStR R 9.1 Kürzung für den zum Betriebsvermögen gehörenden Grundbesitz

UStR

UStR 6. Leistungsaustausch bei Gesellschaftsverhältnissen

UStR 18. Gewerbliche oder berufliche Tätigkeit

UStR 39. Leistungskatalog des § 3a Abs. 4 Nr. 1 bis 11 UStG

UStR 42n. Ort der Lieferung von Gas oder Elektrizität

UStR 168. Einräumung, Übertragung und Wahrnehmung urheberrechtlicher Schutzrechte

UStR 214. Anwendungsgrundsätze

UStR 217c. Berichtigung nach § 15a Abs. 4 UStG

KStR 6 7.1 8.7 11 13.1 13.2 13.3 13.4 14.5 14.7 14.8 22 31.1

AEAO

AEAO Zu § 55 Selbstlosigkeit:

AEAO Zu § 198 Ausweispflicht, Beginn der Außenprüfung:

AEAO Zu § 200 Mitwirkungspflichten des Steuerpflichtigen:

AEAO Zu § 251 Insolvenzverfahren:

AEAO Zu § 350 Beschwer:

HGB

§ 8b HGB Unternehmensregister

§ 9 HGB Einsichtnahme in das Handelsregister und das Unternehmensregister

§ 118 HGB Überwachungsrecht der Gesellschafter

§ 120 HGB Ermittlung des Jahresgewinns oder -verlusts; Gutschrift

§ 154 HGB Verpflichtung zur Aufstellung einer Liquidationsbilanz

§ 155 HGB Verteilung des Liquidationsvermögens

§ 166 HGB Kontrollrechte des Kommanditisten

§ 172 HGB Umfang der Haftung des Kommanditisten gegenüber Gesellschaftsgläubigern

§ 233 HGB Einsichts- und Kontrollrechte des stillen Gesellschafters

§ 242 HGB Pflicht zur Aufstellung

§ 243 HGB Aufstellungsgrundsatz

§ 244 HGB Sprache; Währungseinheit

§ 245 HGB Unterzeichnung

§ 246 HGB Vollständigkeit; Verrechnungsverbot

§ 247 HGB Inhalt der Bilanz

§ 248 HGB Bilanzierungsverbote und -wahlrechte

§ 249 HGB Rückstellungen

§ 250 HGB Rechnungsabgrenzungsposten

§ 251 HGB Haftungsverhältnisse

§ 252 HGB Allgemeine Bewertungsgrundsätze

§ 253 HGB Zugangs- und Folgebewertung

§ 254 HGB Bildung von Bewertungseinheiten

§ 255 HGB Bewertungsmaßstäbe

§ 256 HGB Bewertungsvereinfachungsverfahren

§ 256a HGB Währungsumrechnung

§ 257 HGB Aufbewahrung von Unterlagen; Aufbewahrungsfristen

§ 264 HGB Pflicht zur Aufstellung; Befreiung

§ 264c HGB Besondere Bestimmungen für offene Handelsgesellschaften und Kommanditgesellschaften im Sinne des § 264a

§ 265 HGB Allgemeine Grundsätze für die Gliederung

§ 266 HGB Gliederung der Bilanz

§ 267 HGB Umschreibung der Größenklassen

§ 267a HGB Kleinstkapitalgesellschaften

§ 268 HGB Vorschriften zu einzelnen Posten der Bilanz; Bilanzvermerke

§ 270 HGB Bildung bestimmter Posten

§ 271 HGB Beteiligungen, Verbundene Unternehmen

§ 272 HGB Eigenkapital

§ 274 HGB Latente Steuern

§ 274a HGB Größenabhängige Erleichterungen

§ 284 HGB Erläuterung der Bilanz und der Gewinn- und Verlustrechnung

§ 285 HGB Sonstige Pflichtangaben

§ 289 HGB Inhalt des Lageberichts

§ 291 HGB Befreiende Wirkung von EU/EWR-Konzernabschlüssen

§ 293 HGB Größenabhängige Befreiungen

§ 297 HGB Inhalt

§ 299 HGB Stichtag für die Aufstellung

§ 300 HGB Konsolidierungsgrundsätze, Vollständigkeitsgebot

§ 301 HGB Kapitalkonsolidierung

§ 304 HGB Behandlung der Zwischenergebnisse

§ 306 HGB Latente Steuern

§ 307 HGB Anteile anderer Gesellschafter

§ 308a HGB Umrechnung von auf fremde Währung lautenden Abschlüssen

§ 311 HGB Definition, Befreiung

§ 312 HGB Wertansatz der Beteiligung und Behandlung des Unterschiedsbetrags

§ 313 HGB Erläuterung der Konzernbilanz und der Konzern-Gewinn- und Verlustrechnung. Angaben zum Beteiligungsbesitz

§ 314 HGB Sonstige Pflichtangaben

§ 315 HGB Inhalt des Konzernlageberichts

§ 315a HGB

§ 321 HGB Prüfungsbericht

§ 325a HGB Zweigniederlassungen von Kapitalgesellschaften mit Sitz im Ausland

§ 326 HGB Größenabhängige Erleichterungen für kleine Kapitalgesellschaften und Kleinstkapitalgesellschaften bei der Offenlegung

§ 327 HGB Größenabhängige Erleichterungen für mittelgroße Kapitalgesellschaften bei der Offenlegung

§ 328 HGB Form und Inhalt der Unterlagen bei der Offenlegung, Veröffentlichung und Vervielfältigung

§ 331 HGB Unrichtige Darstellung

§ 334 HGB Bußgeldvorschriften

§ 335 HGB Festsetzung von Ordnungsgeld

§ 336 HGB Pflicht zur Aufstellung von Jahresabschluss und Lagebericht

§ 337 HGB Vorschriften zur Bilanz

§ 338 HGB Vorschriften zum Anhang

§ 340b HGB Pensionsgeschäfte

§ 340c HGB Vorschriften zur Gewinn- und Verlustrechnung und zum Anhang

§ 340d HGB Fristengliederung

§ 340e HGB Bewertung von Vermögensgegenständen

§ 340g HGB Sonderposten für allgemeine Bankrisiken

§ 341c HGB Namensschuldverschreibungen, Hypothekendarlehen und andere Forderungen

§ 341e HGB Allgemeine Bilanzierungsgrundsätze

§ 341h HGB Schwankungsrückstellung und ähnliche Rückstellungen

ErbStR 12.3 13a.8

BpO 26

BewG 97 103 137 202

EStH 4.2.1 4.2.3 4.2.7 4.2.12 4.2.15 4.3.1 4.4 4.5.1 4.5.6 4.6 4.9 4b 4d.1 5.1 5.2 5.3 5.5 5.6 5.7.1 5.7.3 5.7.4 5.7.5 5.7.6 5.7.12 5.7.13 5a 6.1 6.2 6.3 6.7 6.8 6.11 6.12 6.13 6.15 6a.1 6a.7 6a.8 6a.17 6a.20 6a.23 6b.1 6b.2 7.4 13.3 13.5 15.7.4 15.8.3 16.1 16.2 16.8 16.10 18.3 20.2 23 24.2

StbVV

§ 36 StBVV Steuerliches Revisionswesen

§ 39 StBVV Buchführungs- und Abschlussarbeiten für land- und forstwirtschaftliche Betriebe

GewStH 7.1.1 8.8 9.3 10a.3.3

KStH 7.1 8.5 8.6 8.7 8.8 8.9 13.3 14.5 14.8 22 31.2 37

ErbStH E.12.2 E.13b.15 B.97.1 B.97.3

AStG 17

StBerG

§ 8 StBerG Werbung

§ 21 StBerG Aufzeichnungspflicht

§ 33 StBerG Inhalt der Tätigkeit

§ 36 StBerG Voraussetzungen für die Zulassung zur Prüfung

Steuer-Newsletter.

Steuer-Newsletter.