Die Einkommensteuer Grundtabelle

Die Grundtabelle sowie Einkommensteuerrechner ab 2010 bis 2026

Willkommen auf meiner Seite Grundtabelle

Auf dieser Seite finden Sie die Einkommensteuer Grundtabelle zum Download als PDF und als Rechner. Hinweis: Die Einkommensteuergrundtabelle gilt für Alleinstehende bzw. getrennt veranlagte Ehepaare.

Rechner Einkommensteuer Grundtabelle

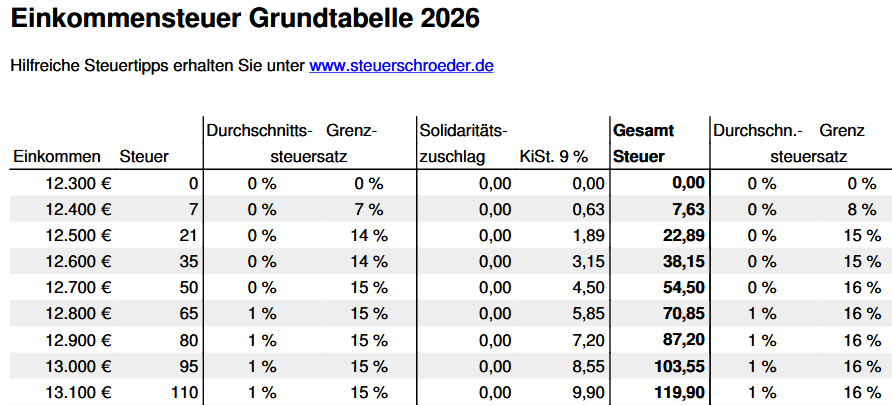

incl. Grundfreibetrag ab 2026 in Höhe von 12348,- Euro

Zitat: "Ein Junggeselle ist ein Mann, der sich lieber besteuern als steuern läßt." (Zitat: Mario Adorf)

Grundtabellen 2026, 2025, 2024, 2023, 2022, 2021, 2020, 2019, 2018, 2017, 2016, 2015, 2014, 2013, 2012, 2011 und 2010 zum kostenlosen Download

- Grundtabelle 2010

- Grundtabelle 2011

- Grundtabelle 2012

- Grundtabelle 2013

- Grundtabelle 2014

- Grundtabelle 2015

- Grundtabelle 2016

- Grundtabelle 2017

- Grundtabelle 2018

- Grundtabelle 2019

- Grundtabelle 2020

- Grundtabelle 2021

- Grundtabelle 2022

- Grundtabelle 2023

- Grundtabelle 2024

- Grundtabelle 2025

- Grundtabelle 2026

Grundtabelle, Splittingtabelle, Lohnsteuertabelle und weitere Steuertabellen

Neben der Grundtabelle gibt es die sog. Splittingtabelle für verheiratete Ehegatten und neuerdings auch für eingetragene Lebenspartnerschaften. Hier finden Sie die Splittingtabelle für die Ermittlung der Einkommensteuer bzw. die Lohnsteuertabelle. Mit dem Lohnsteuerabzug ist das Besteuerungsverfahren grundsätzlich abgeschlossen, es sei denn, der Arbeitnehmer ist zur Abgabe einer Einkommensteuererklärung verpflichtet oder der Arbeitnehmer stellt einen Antrag auf Veranlagung zur Einkommensteuer, um die etwa zu viel einbehaltenen Lohnsteuern erstattet zu bekommen. Das geschieht im Wege des Lohnsteuer-Jahresausgleichs, Die im Laufe des Kalenderjahres zu viel erhobene Lohnsteuer wird dem Arbeitnehmer dann nach Ablauf des Jahres durch die Abgabe einer Steuererklärung erstattet (z.B. durch nachträgliche Geltendmachung von Steuerermäßigungen).

Erhöhung des Spitzensteuersatzes (§§ 32a, 32c EStG; Steueränderungsgesetz 2007)

Mit dem Steueränderungsgesetz 2007 wurde der Spitzensteuersatz von 42 % für besonders hohe Einkommen um einen Zuschlag von 3 Prozentpunkten auf 45 % angehoben (sog. „Reichensteuer”). Der erhöhte Steuersatz galt ab dem Veranlagungszeitraum 2007 für den Teil des zu versteuernden Einkommens, der über 250.000 € (Ledige) bzw. 500.000 € (zusammenveranlagte Ehegatten) lag (§ 32a Abs. 1 Nr. 5 EStG a.F.).

Ziel des Zuschlags war es, besonders leistungsfähige Steuerpflichtige stärker an der Finanzierung öffentlicher Aufgaben zu beteiligen und damit das verfassungsrechtliche Prinzip der Besteuerung nach wirtschaftlicher Leistungsfähigkeit zu betonen. Der neue Höchststeuersatz wurde auch im Lohnsteuerabzugsverfahren berücksichtigt (§ 39b Abs. 2 EStG).

Ein angestellter Geschäftsführer erzielt im Jahr 2007 als Lediger ein zu versteuerndes Einkommen von 400.000 €. Dieses besteht ausschließlich aus Einkünften aus nichtselbstständiger Arbeit.

Der über 250.000 € liegende Anteil beträgt 400.000 € – 250.000 € = 150.000 €. Hierauf entfällt ein Steuerzuschlag von 150.000 € × 3 % = 4.500 €.

Von der Erhöhung des Steuersatzes um 3 Prozentpunkte wurden im Jahr 2007 Gewinneinkünfte (Einkünfte aus Land- und Forstwirtschaft, Gewerbebetrieb und selbstständiger Arbeit) ausgenommen. Zur zeitlich befristeten Entlastung wurde für den Veranlagungszeitraum 2007 ein Entlastungsbetrag eingeführt (§ 32c EStG i.V.m. § 52 Abs. 44 EStG a.F.).

Der Entlastungsbetrag wurde wie folgt ermittelt:

- Ermittlung des Anteils der Gewinneinkünfte an der Summe der Einkünfte.

- Anwendung dieses Prozentsatzes auf den Teil des zu versteuernden Einkommens, der oberhalb von 250.000 € lag.

- Der Entlastungsbetrag betrug 3 % dieser Bemessungsgrundlage.

Gewinneinkünfte und Einkünfte aus nichtselbstständiger Arbeit betragen jeweils 250.000 €. Das zu versteuernde Einkommen beträgt 450.000 €.

Steuerzuschlag: 3 % von 200.000 € (450.000 € – 250.000 €) = 6.000 €.

Berechnung des Entlastungsbetrags nach § 32c EStG a.F.:

Teil des zu versteuernden Einkommens oberhalb von 250.000 €: 200.000 €. Anteil der Gewinneinkünfte an der Summe der Einkünfte: 50 %.

Bemessungsgrundlage für den Entlastungsbetrag: 50 % von 200.000 € = 100.000 €.

Entlastungsbetrag: 3 % von 100.000 € = 3.000 €.

Liegen negative Einkünfte aus Überschusseinkunftsarten (z.B. Vermietung und Verpachtung) vor, kann die Summe der Gewinneinkünfte die Summe der Einkünfte übersteigen. Um überhöhte Entlastungsbeträge zu vermeiden, wurde der Anteil der Gewinneinkünfte an der Summe der Einkünfte gesetzlich auf maximal 100 % begrenzt (§ 32c Satz 3 EStG a.F.).

| Einkünfte aus Gewerbebetrieb | 500.000 € |

| Negative Einkünfte aus Vermietung und Verpachtung | – 100.000 € |

| Summe der Einkünfte | 400.000 € |

| Nachrichtlich: Summe der Gewinneinkünfte | 500.000 € |

|

Der Anteil der Gewinneinkünfte an der Summe der Einkünfte wird aufgrund der gesetzlichen Begrenzung mit 100 % angesetzt. |

Der an den Grundtarif anknüpfende Entlastungsbetrag konnte zu unsystematischen Ergebnissen führen, wenn im zu versteuernden Einkommen Einkünfte enthalten waren, die bereits nach ermäßigten Steuersätzen (z.B. nach §§ 34, 34b EStG a.F.) besteuert wurden. Um eine überproportionale Entlastung zu vermeiden, wurden solche außerordentlichen Einkünfte bei der Ermittlung des Entlastungsbetrags nicht als Gewinneinkünfte i.S.d. § 32c EStG a.F. behandelt (§ 32c Satz 4 EStG a.F.).

Die dargestellten Regelungen zu § 32c EStG betrafen ausschließlich den Veranlagungszeitraum 2007 und sind heute nur noch für Altfälle (z.B. in Einspruchsverfahren oder Außenprüfungen) von Bedeutung.

Steuer auf Abfindung & Abfindungsrechner

Haben Sie eine Abfindung erhalten? Dann können Sie die Steuerlast nicht mit der üblichen Grundtabelle berechnen. Für diesen Zweck steht Ihnen mein kostenloser Abfindungsrechner mit Fünftelregelung zur Verfügung. Gerne berate ich Sie außerdem persönlich, wie Sie bei einer Abfindungszahlung legal Steuern sparen können.

Vorab finden Sie hier weiterführende Informationen:

FAQ zum Thema Grundtabelle

Was ist die Grundtabelle?

Die Grundtabelle ist eine Einkommensteuertabelle, die für ledige und andere alleinstehende Personen gilt, wie z. B. Geschiedene, dauernd getrennt Lebende oder Verwitwete (außer im Todesjahr des Ehegatten und im folgenden Jahr). Sie entspricht im Lohnsteuerabzugsverfahren der Steuerklasse I, bei Alleinerziehenden mit Kind und Anspruch auf den Entlastungsbetrag für Alleinerziehende der Steuerklasse II (1).

Wann wird die Grundtabelle angewendet?

Die Grundtabelle wird angewendet, wenn eine Einzelveranlagung zur Einkommensteuer erfolgt, z. B. bei Alleinstehenden oder bei Ehegatten, die nicht zusammen veranlagt werden. Sie ist auch maßgeblich für beschränkt steuerpflichtige Personen, die im Inland Einkünfte erzielen (2).

Wie unterscheidet sich die Grundtabelle von der Splittingtabelle?

Die Grundtabelle berücksichtigt nur einen Grundfreibetrag, während die Splittingtabelle zwei Grundfreibeträge einbezieht. Dadurch setzt die Progression bei der Splittingtabelle später ein und steigt langsamer an. Dies führt zu einer steuerlichen Entlastung für zusammenveranlagte Ehegatten (3) (4).

Welche Einkommensgrenzen gelten bei der Grundtabelle?

Die Einkommensgrenzen für die Grundtabelle variieren je nach Jahr und Gesetzeslage. Beispielsweise wurde der Grundfreibetrag für 2024 auf 11.784 € erhöht. Für Arbeitnehmer bei Anwendung der Grundtabelle beträgt die Arbeitslohngrenze 13.050 € (5).

Welche steuerlichen Vorteile oder Nachteile ergeben sich aus der Anwendung der Grundtabelle?

- Vorteile: Die Grundtabelle ist einfach anzuwenden und berücksichtigt den Grundfreibetrag, der das Existenzminimum steuerfrei stellt (3).

- Nachteile: Im Vergleich zur Splittingtabelle setzt die Steuerprogression früher ein, was zu einer höheren Steuerlast führen kann (3) (4).

Gibt es Sonderregelungen für die Anwendung der Grundtabelle?

Ja, z. B. bei der Berechnung von Elterngeld wird die Steuerlast eines Elternteils nicht fiktiv anhand der Grundtabelle berechnet, wenn eine Zusammenveranlagung vorliegt. Stattdessen wird die Steuerlast proportional zum gemeinsamen Einkommen ermittelt (6.1) (6.2).

Wie wird die Steuer nach der Grundtabelle berechnet?

Die Steuer wird auf Basis des zu versteuernden Einkommens ermittelt. Dabei werden Freibeträge wie der Grundfreibetrag, Sonderausgaben und außergewöhnliche Belastungen abgezogen. Der verbleibende Betrag wird mit den Steuersätzen der Grundtabelle besteuert (7) (8).

Welche historischen Änderungen gab es bei der Grundtabelle?

Die Grundtabelle wurde im Laufe der Jahre mehrfach angepasst, z. B. durch Steuerreformen oder Änderungen des Grundfreibetrags. Ein Beispiel ist die Steuerreform 1990, bei der die Tarife der Grundtabelle überarbeitet wurden (9).

(1) 01.2025, Steuertarif

Lexikon | Steuertarif | Arnold/Deck/Geiermann/Imping/Nehring/Voss, ABC des Lohnbüros 2025 | 2025

(2) 12.2023, 1. Vorbemerkung (Zeilen 1–2)

Handbuch | 1. Vorbemerkung (Zeilen 1–2) | Schalburg/Dörflinger, Einkommensteuer-Erklärung | 18. Auflage 2023

(3) 03.11.1982, BVerfG 1. Senat, 1 BvR 620/78, 1 BvR 1335/78, 1 BvR 1104/79, 1 BvR 363/80

Urteil | (Verfassungswidrige Benachteiligung alleinerziehender Elternteile gegenüber zusammenveranlagter Ehegatten - Splittingtarif) 1. GG Art 3 Abs 1 in Verbindung mit GG Art 6 Abs 1 gebietet es nicht, das Ehegattensplitting auf die Besteuerung von Alleinstehenden mit Kindern auszudehnen. 2. Im ... | Art 3 Abs 1 GG, Art 6 Abs 1 GG, § 32a EStG vom 5. September 1974, § 32a EStG vom 5. Dezember 1977, § 32 Abs 3 Nr 2 EStG vom 5. Dezember 1977, ...

(4) 01.2025, Splittingverfahren

Lexikon | Splittingverfahren | Holm Geiermann | Lexikon des Steuerrechts | 158. Lieferung 2025

(5) 01.2025, Veranlagung von Arbeitnehmern

Lexikon | Veranlagung von Arbeitnehmern | Arnold/Deck/Geiermann/Imping/Nehring/Voss, ABC des Lohnbüros 2025 | 2025

(6) 22.01.2013, Landessozialgericht Baden-Württemberg 11. Senat, L 11 EG 1139/12

Urteil | Elterngeld - Höhe - Einkommensermittlung - selbständige Tätigkeit - auf den Gewinn entfallende Steuern - Maßgeblichkeit des Einkommensteuerbescheids auch bei Zusammenveranlagung - keine fiktive Betrachtung anhand der Einkommensteuer-Grundtabelle für Alleinstehende - Schutz der Ehe | § 2 Abs 9 S 4 BEEG vom 5. Dezember 2006, § 2 Abs 1 S 1 BEEG vom 5. Dezember 2006, § 2 EStG, § 26b EStG, § 32a Abs 5 EStG, ...

(7) 03.10.1989, LStR 1990 Abschn 142

Richtlinie | Abschn 142 Ermittlung der Jahreslohnsteuer durch das Finanzamt | gültig ab: 03.10.1989

(8) 07.10.1992, LStR 1993 Abschn 139

Richtlinie | Abschn 139 Nachforderung von Lohnsteuer | gültig ab: 07.10.1992

(9) 1988, Ernst-Günter Winkler

Aufsatz | Steuerreformgesetz 1990 | VW 1988, 1106-1112

Aktuelle Rechtsprechung und Verwaltungsanweisungen zur Anwendung der Grundtabelle

BFH: Anwendung der Grundtabelle bei fehlenden Voraussetzungen des Splittingtarifs

Der Bundesfinanzhof hat klargestellt, dass die Grundtabelle zwingend anzuwenden ist,

wenn die Voraussetzungen des Splittingtarifs (§ 32a Abs. 5 EStG) nicht vorliegen

oder nur ein Ehegatte unbeschränkt steuerpflichtig ist

(BFH, Urteil vom 28.02.2018 – III R 14/17).

BFH: Unzulässige Anwendung der Splittingtabelle bei unklaren Verhältnissen

Der Splittingtarif darf nicht angewendet werden, wenn die Steuerpflichtigen

während des Veranlagungszeitraums dauerhaft getrennt leben.

In solchen Fällen ist stets die Grundtabelle anzuwenden

(BFH, Urteil vom 12.05.2021 – III R 24/19).

Finanzverwaltung: Hinweise in R 32a LStR / H 32a EStH

Die Lohnsteuerrichtlinien (R 32a LStR) bestätigen, dass die Grundtabelle

immer dann zur Anwendung kommt, wenn:

- keine Zusammenveranlagung möglich ist (z. B. getrennte Veranlagung, fehlende Ehegatteneigenschaft),

- kein Anspruch auf Splittingtarif besteht (z. B. bei beschränkt Steuerpflichtigen),

- die Lohnsteuer „nachzuerheben“ ist (z. B. Grenzpendlerfälle),

- bei Pauschalierungen die Einkommensteuer individuell berechnet wird.

BFH: Grundtabelle bei Insolvenz – keine Splittingwirkung

Im Insolvenzfall eines Ehegatten ist die Anwendung der Grundtabelle zwingend,

wenn der andere Ehegatte nicht insgesamt in die steuerliche Verantwortung eintritt

(BFH, Urteil vom 22.11.2022 – VI R 29/20).

BFH 2023: Unbeschränkte Steuerpflicht nur eines Ehegatten

Liegt eine unbeschränkte Steuerpflicht nur bei einem Ehegatten vor,

besteht weder Anspruch auf Zusammenveranlagung noch auf Splittingtarif.

Die Einkünfte sind zwingend nach der Grundtabelle zu versteuern

(BFH, Urteil vom 14.03.2023 – I R 10/21).

Verwaltungsanweisung: Grundtabelle bei Lohnsteuer-Nachforderung (§ 39b Abs. 2 EStG)

Die Finanzverwaltung weist in den aktuellen Lohnsteuer-Hinweisen darauf hin,

dass der Splittingtarif im Lohnsteuerabzugsverfahren niemals angewandt wird.

Bei Nachforderungen aufgrund falscher Steuerklasse ist daher immer

die Grundtabelle maßgeblich (BMF-Schreiben vom 11.07.2023, BStBl I 2023, 1021).

EUGH 2024: Keine Diskriminierung durch Grundtabelle

Der EuGH hat bestätigt, dass die Anwendung der Grundtabelle

bei Grenzpendlern nicht diskriminierend ist,

wenn der Wohnsitzstaat die Familienverhältnisse steuerlich berücksichtigt

(EuGH, Urteil vom 19.09.2024 – C-217/23).

Hier finden Sie kostenlose Steuerrechner und Steuerprogramme:

Checkliste für Ihre Steuererklärung

Steuer-Newsletter.

Steuer-Newsletter.