1%-Methode Rechner für selbständige Unternehmer + Arbeitnehmer

Bei der sog. 1 %-Methode wird jeden Monat die private Nutzung mit 1 % des Listenpreises im Zeitpunkt der Erstzulassung (zzgl. der Kosten für Sonderausstattung) angesetzt. Die Fahrten zur Arbeit erhöhen den Wert der privaten Nutzungsentnahme nochmals mit 0,03 % je einfachem Entfernungskilometer.

Inhalt:

- Rechner 1%-Methode

- Beispiel 1%-Methode

- Besteuerung Firmenwagen

- Rechner als Excel-Tabelle

- Steuervergünstigungen für Elektro- und Hybridfahrzeuge

- Steuertipp: 1% Regelung vermeiden

- Steuertipp: Kostendeckelung

- 1%-Methode für Arbeitnehmer (Lohnsteuer)

- Download: Übersicht Firmenwagen

- Aktuelles + weitere Infos

Für die private Nutzung eines Dienstwagens (= geldwerter Vorteil) verlangt das Finanzamt Steuern. Diesen können Sie pauschal mit der sog. 1-%-Methode ermitteln oder Sie führen ein Fahrtenbuch. Als geldwerter Vorteil für die private Nutzung eines Firmenwagens wird pauschal monatlich 1% des sogenannten Bruttolistenpreises versteuert.

Die 1%-Regelung bei Firmenwagen ist eine einfache Methode, um den geldwerten Vorteil für die private Nutzung eines Firmenwagens zu versteuern. Die Berechnung basiert auf dem Bruttolistenpreis des Fahrzeugs zum Zeitpunkt der Erstzulassung, einschließlich aller Sonderausstattungen und der Umsatzsteuer. Dieser Ansatz kann zu einer höheren Steuerlast führen, als es dem tatsächlich gezahlten Preis entspricht, insbesondere wenn Rabatte oder spezielle Preislisten für bestimmte Berufsgruppen den Kaufpreis reduzieren.

Überlegungen und potenzielle "Fallen", die es bei der Anwendung der 1%-Regelung zu beachten gilt:

-

Bruttolistenneupreis als Berechnungsgrundlage: Unabhängig von tatsächlichen Rabatten oder speziellen Angeboten ist der offizielle Bruttolistenneupreis maßgeblich. Dies kann insbesondere bei hohen Rabatten oder speziellen Konditionen für bestimmte Berufsgruppen zu einer Diskrepanz zwischen dem tatsächlichen Kaufpreis und der steuerlichen Bemessungsgrundlage führen.

-

Sonderausstattungen erhöhen den Bruttolistenneupreis : Jede Sonderausstattung, die zum Zeitpunkt des Kaufs mit dem Fahrzeug erworben wird, erhöht den Bruttolistenneupreis und damit den geldwerten Vorteil, der versteuert werden muss. Dies kann die Steuerlast signifikant erhöhen.

-

Gebrauchtwagen und der Bruttolistenneupreis: Auch bei Gebrauchtwagen wird der ursprüngliche Bruttolistenneupreis herangezogen, was bei hochwertigen Fahrzeugen, die als Gebrauchtwagen erworben wurden, zu einer unverhältnismäßig hohen Steuerlast führen kann.

-

Fahrtenbuch als Alternative: Für manche mag das Führen eines Fahrtenbuchs trotz des höheren Aufwands eine kostensparende Alternative sein, da es eine genauere Abgrenzung zwischen beruflicher und privater Nutzung ermöglicht und somit potenziell zu einer niedrigeren Steuerlast führen kann.

-

Vorsicht bei der Anschaffung: Die Entscheidung für bestimmte Extras oder Sonderausstattungen sollte wohlüberlegt sein, da diese den zu versteuernden Betrag erhöhen. Eine nachträgliche Aufrüstung, die nicht zum Bruttolistenneupreis hinzugerechnet wird, kann daher steuerlich günstiger sein.

Zusammenfassend ist es wichtig, sich der steuerlichen Implikationen der 1%-Regelung bewusst zu sein und diese bei der Entscheidung für einen Firmenwagen und dessen Ausstattung zu berücksichtigen. In vielen Fällen kann eine Beratung durch einen Steuerberater oder Fachmann sinnvoll sein, um die steuerlich optimale Entscheidung zu treffen.

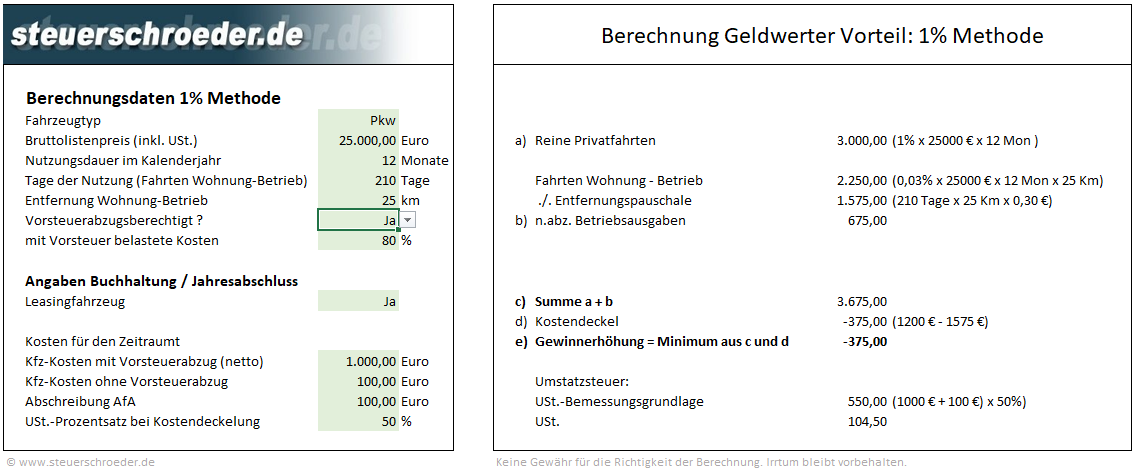

Mit dem Rechner können Sie schnell und einfach den geldwerten Vorteil nach der 1 Prozent Methode berechnen:

Dienstwagen mit 1 Prozent Methode

Firmenwagenrechner: Geldwerter Vorteil Fahrtenbuch + 1%-Methode

Beispiel:

Bei einem Pkw mit einem Listenpreis von 50.000 € beträgt der Anteil für Privatfahrten jährlich

1 % von 50.000 € x 12 Monate = 6.000 €

Bei einer angenommenen Entfernung von 15 km zwischen Wohnung und Arbeitsstätte ergibt sich bei

0,03 % von 50.000 € x 15 km x 12 Monate = 2.700 €

insgesamt eine jährliche private Nutzungsentnahme von 8.700 Euro. D. h. diese 8.700 € werden so behandelt als wären sie Einkünfte und unterliegen damit dem jeweiligen persönlichen Einkommensteuersatz.

Excel Tabelle: 1% Methode

Top 1%-Methode

Als Unternehmer Firmenwagen richtig versteuern

Wann ist ein Fahrzeug ein Firmenwagen?

- Zuordnung zum Betriebsvermögen: Wenn der Wagen über 50% betrieblich genutzt wird (notwendiges Betriebsvermögen).

- Zuordnung zum Privatvermögen: Bei unter 10% betrieblicher Nutzung.

- Wahlrecht: Bei einer Nutzung zwischen 10% und 50% (gewillkürtes Betriebsvermögen).

Besteuerungsmethoden:

- 1-%-Regelung: Monatlich 1% des Listenpreises als geldwerter Vorteil, wenn der Wagen zu mehr als 50% betrieblich genutzt wird.

- Fahrtenbuch: Ermittlung des Privatanteils anhand tatsächlicher Nutzung. Geeignet bei geringer privater Nutzung.

- Schätzung: Anwendung, wenn der Wagen zu weniger als 50% betrieblich genutzt wird und kein Fahrtenbuch geführt wird.

Abschreibung und Betriebsausgaben:

- Abschreibung des Firmenwagens über 6 Jahre oder kürzer bei hoher Jahresfahrleistung.

- Alle Ausgaben (z.B. Benzin, Versicherung) sind als Betriebsausgaben absetzbar.

- Privatnutzung erhöht den betrieblichen Gewinn und sollte möglichst gering gehalten werden.

Besonderheiten:

- Mehrere Fahrzeuge: Privatanteil für jedes privat genutzte Fahrzeug ansetzen.

- Fahrten zwischen Wohnung und Betrieb: Absetzbarkeit durch Entfernungspauschale geregelt.

Vorsteuerabzug:

- Vorsteuerabzug ist möglich, wenn der Wagen zu mehr als 10% unternehmerisch genutzt wird.

Nutzung eines Privatwagens für den Betrieb:

- 0,30 EUR pro Kilometer oder tatsächliche Kosten als Betriebsausgaben absetzbar.

Dienstwagen eines GmbH-Geschäftsführers:

- Klare Vereinbarungen zur Vermeidung einer verdeckten Gewinnausschüttung notwendig.

- Geldwerter Vorteil für Privatfahrten und Fahrten zwischen Wohnung und Betrieb muss versteuert werden.

Fazit:

Die Wahl der richtigen Besteuerungsmethode hängt von der individuellen Nutzung des Firmenwagens ab. Die 1-%-Regelung ist oft bei häufiger privater Nutzung vorteilhaft, während das Fahrtenbuch bei geringer privater Nutzung günstiger sein kann. Wichtig ist eine genaue Dokumentation, um Probleme mit dem Finanzamt zu vermeiden.

Tipp: Kostendeckelung bei Firmenwagen

Die Kostendeckelung ist eine steuerliche Regelung, die bei der privaten Nutzung von Firmenwagen angewendet werden kann. Sie gilt, wenn die tatsächlichen Kosten für den Firmenwagen die pauschalen Nutzungswerte nach der 1 %-Regelung oder der 0,25 %-Regelung unterschreiten.

Voraussetzungen

Für die Anwendung der Kostendeckelung müssen folgende Voraussetzungen erfüllt sein:

- Der Firmenwagen wird vom Arbeitnehmer oder Selbstständigen auch zu privaten Zwecken genutzt.

- Die tatsächlichen Kosten für den Firmenwagen liegen unter den pauschalen Nutzungswert.

- Der Arbeitnehmer oder Selbstständige kann die tatsächlichen Kosten für den Firmenwagen nachweisen.

Berechnung

Die Kostendeckelung wird wie folgt berechnet:

tatsächliche Kosten für den Firmenwagen

- Entfernungspauschale für Fahrten zwischen Wohnung und Betrieb

Die Entfernungspauschale beträgt für 2024 0,30 Euro pro Entfernungskilometer.

Beispiel

Ein Arbeitnehmer erhält einen Firmenwagen mit einem Bruttolistenpreis von 50.000 Euro. Er nutzt den Wagen zu 70 % beruflich und zu 30 % privat. Die tatsächlichen Kosten für den Wagen belaufen sich auf 7.000 Euro pro Jahr. Die Entfernung zwischen Wohnung und Betrieb beträgt 30 Kilometer.

Die Kostendeckelung beträgt in diesem Fall:

7.000 Euro - 30 Kilometer x 0,30 Euro x 12 Monate = 5.400 Euro

Da der pauschalen Nutzungswert für einen 50.000 Euro teuren Wagen bei 10.000 Euro pro Jahr liegt, ist die Kostendeckelung in diesem Fall günstiger als die 1 %-Regelung.

Vor- und Nachteile

Die Kostendeckelung hat folgende Vorteile:

- Sie kann zu einer geringeren Steuerlast führen, wenn die tatsächlichen Kosten für den Firmenwagen die pauschalen Nutzungswerte unterschreiten.

- Sie ist relativ einfach zu berechnen.

Die Kostendeckelung hat folgende Nachteile:

- Der Arbeitnehmer oder Selbstständige muss die tatsächlichen Kosten für den Firmenwagen nachweisen.

- Die Kostendeckelung kann nur für einen begrenzten Zeitraum angewendet werden.

Fazit

Die Kostendeckelung kann eine sinnvolle Alternative zur 1 %-Regelung oder der 0,25 %-Regelung sein, wenn die tatsächlichen Kosten für den Firmenwagen die pauschalen Nutzungswerte unterschreiten. Der Arbeitnehmer oder Selbstständige sollte jedoch die Vor- und Nachteile der Kostendeckelung sorgfältig abwägen, bevor er diese anwendet.

Kostendeckelung und Entfernungspauschale

Die steuerliche Behandlung von betrieblichen Kraftfahrzeugen, die auch für private Fahrten und Fahrten zwischen Wohnung und Betrieb genutzt werden Hier sind die wichtigsten Punkte zusammengefasst:

Entfernungspauschale und Kostendeckelung

-

Entfernungspauschale: Unabhängig von den tatsächlichen Kosten ist für Fahrten zwischen Wohnung und Betrieb eine Entfernungspauschale als Betriebsausgabe abziehbar. Diese beträgt 0,30 EUR pro Kilometer für die ersten 20 Kilometer und 0,38 EUR ab dem 21. Kilometer.

-

Kostendeckelung: Der pauschale Nutzungswert und die nicht abziehbaren Betriebsausgaben dürfen zusammen die tatsächlich entstandenen Aufwendungen für das Fahrzeug nicht übersteigen. Wenn dies der Fall ist, wird eine Kostendeckelung vorgenommen.

Beispiel zur Berechnung

- Bruttolistenpreis des Pkw: 35.600 EUR

- Gesamtkosten im Wirtschaftsjahr: 6.500 EUR

- Nutzung für Fahrten zwischen Wohnung und Betrieb : 200 Tage, Entfernung 27 km

Berechnung:

-

Nicht abziehbare Betriebsausgaben (§ 4 Abs. 5

Satz 1 Nr. 6 EStG):

- Pauschale für Fahrten zwischen Wohnung und Betrieb: 0,03% × 35.600 EUR × 27 km × 12 Monate = 3.460 EUR

- Entfernungspauschale: 200 Tage × 0,30 EUR × 27 km = 1.620 EUR

- Nicht abziehbarer Betrag: 1.840 EUR (3.460 EUR - 1.620 EUR)

-

Privatnutzungsanteil (§ 6 Abs. 1 Nr. 4 EStG):

- 1% × 35.600 EUR × 12 Monate = 4.272 EUR

Gesamtberechnung:

- Nicht abziehbare Betriebsausgaben + Privatnutzungsanteil = 6.112 EUR

- Tatsächliche Gesamtkosten = 6.500 EUR

- Gewinnmindernder Betrag: 388 EUR (6.500 EUR - 6.112 EUR)

Da die Summe aus pauschalem Nutzungswert und nicht abziehbaren Betriebsausgaben die tatsächlichen Gesamtkosten nicht übersteigt, liegt kein Fall der Kostendeckelung vor.

Kostendeckelung bei Entfernungspauschale

- Tatsächlich entstandene Aufwendungen: 6.500 EUR

- Zu gewährende Entfernungspauschale: 1.620 EUR

- Differenz (Höchstbetrag der pauschalen Wertansätze) : 4.880 EUR (6.500 EUR - 1.620 EUR)

Die Kostendeckelung wird angewendet, um sicherzustellen, dass dem Steuerpflichtigen mindestens die Entfernungspauschale als Betriebsausgabenabzug verbleibt. Es ist nicht zulässig, den Steuerpflichtigen auf die Fahrtenbuchmethode zu verweisen, um die Entfernungspauschale geltend zu machen.

Top 1%-Methode

Lohnsteuerliche Behandlung der Überlassung eines betrieblichen Kraftfahrzeugs an Arbeitnehmer

Als Steuerberater möchte ich Ihnen eine verständliche Zusammenfassung der lohnsteuerlichen Behandlung der Überlassung eines betrieblichen Kraftfahrzeugs an Arbeitnehmer geben. Dies basiert auf den Regelungen des § 8 Absatz 2 Satz 2 bis 5 EStG sowie R 8.1 Absatz 9 und 10 LStR.

Wichtigste Punkte:

-

1%-Regelung: Wenn ein Arbeitnehmer ein betriebliches Fahrzeug auch privat nutzen darf, wird der geldwerte Vorteil pauschal mit 1% des Listenpreises des Fahrzeugs pro Monat angesetzt.

-

Fahrten zwischen Wohnung und Arbeitsstätte: Zusätzlich wird für Fahrten zwischen Wohnung und erster Tätigkeitsstätte ein pauschaler Wert von 0,03% des Listenpreises pro Entfernungskilometer pro Monat angesetzt.

-

Kostendeckelung: Der pauschale Nutzungswert darf die tatsächlichen Gesamtkosten des Fahrzeugs nicht übersteigen. Wenn dies nachgewiesen wird, ist der pauschale Nutzungswert auf die Höhe der Gesamtkosten begrenzt.

-

Fahrtenbuchmethode: Alternativ zur 1%-Regelung kann der geldwerte Vorteil auch durch ein ordnungsgemäß geführtes Fahrtenbuch ermittelt werden. Hierbei werden die tatsächlichen privaten Fahrten aufgezeichnet und bewertet.

-

Elektro- und Hybridfahrzeuge: Für Elektro- und Hybridfahrzeuge gelten besondere Regelungen. Der geldwerte Vorteil wird oft niedriger angesetzt, um die Nutzung dieser umweltfreundlicheren Fahrzeuge zu fördern.

-

Zuzahlungen des Arbeitnehmers: Wenn der Arbeitnehmer Zuzahlungen für die Nutzung des Fahrzeugs leistet, mindern diese den geldwerten Vorteil.

-

Wechsel der Bewertungsmethode: Ein Wechsel zwischen der 1%-Regelung und der Fahrtenbuchmethode innerhalb eines Jahres ist nicht zulässig.

-

Fahrergestellung: Wird ein Fahrer gestellt, ist dieser Vorteil zusätzlich zu bewerten.

-

Familienheimfahrten: Bei Nutzung des Fahrzeugs für Familienheimfahrten im Rahmen einer doppelten Haushaltsführung gibt es spezielle Regelungen

zur Bewertung des geldwerten Vorteils.

-

Leasingfahrzeuge: Auch bei Leasingfahrzeugen gelten diese Regelungen, sofern das Fahrzeug dem Arbeitnehmer zur privaten Nutzung überlassen wird.

-

Stromkosten für Elektrofahrzeuge: Die Kosten für das Laden von Elektro- oder Hybridfahrzeugen können unter bestimmten Voraussetzungen als Betriebsausgaben pauschaliert werden.

Zusammenfassung:

Die lohnsteuerliche Behandlung der Überlassung eines betrieblichen Kraftfahrzeugs an Arbeitnehmer umfasst verschiedene Aspekte, wie die 1%-Regelung, Fahrtenbuchmethode, Behandlung von Elektro- und Hybridfahrzeugen, Zuzahlungen des Arbeitnehmers und spezielle Regelungen für Fahrten zwischen Wohnung und Arbeitsstätte. Es ist wichtig, dass sowohl Arbeitgeber als auch Arbeitnehmer die relevanten Regelungen verstehen und korrekt anwenden, um steuerliche Nachteile zu vermeiden. Bei Unsicherheiten oder komplexen Situationen sollte professioneller Rat eingeholt werden.

Top 1%-Methode

Steuervergünstigungen für Elektro- und Hybridfahrzeuge

Elektro-Firmenwagen

Die Förderung für Elektro-Firmenwagen bietet Unternehmer:innen steuerliche Anreize, um die Anschaffung von Elektrofahrzeugen für betriebliche Zwecke attraktiver zu machen. Hier sind die wesentlichen Punkte dieser Förderung:

Steuerliche Vergünstigungen für Elektro-Firmenwagen:

-

Reduzierter Bruttolistenpreis für die 1-%-Regelung :

- Wenn der inländische Bruttolistenpreis des Elektroautos zum Zeitpunkt der Erstzulassung nicht mehr als 60.000 Euro beträgt, wird bei der Ermittlung des geldwerten Vorteils für die private Nutzung nur ein Viertel des Bruttolistenpreises berücksichtigt.

-

Fahrtenbuchmethode:

- Bei Anwendung der Fahrtenbuchmethode reduzieren sich die Gesamtkosten um drei Viertel der PKW-Abschreibung oder der Leasingraten. Dies bedeutet, dass nur ein Viertel der tatsächlichen Kosten für die Berechnung des geldwerten Vorteils herangezogen wird.

Gültigkeitsdauer der Vergünstigung:

- Diese steuerliche Förderung ist bis zum 31. Dezember 2030 gültig.

Wichtig zu beachten:

- Nur Ertragsteuer betroffen: Die Vergünstigung betrifft ausschließlich die ertragsteuerliche Behandlung des betrieblichen Elektrofahrzeugs.

- Keine Anwendung auf Umsatzsteuer: Bei der Ermittlung der Umsatzsteuer für die Privatnutzung des Fahrzeugs wird der Bruttolistenpreis nicht reduziert. Die Umsatzsteuer muss auf Basis des vollen Bruttolistenpreises berechnet werden.

Zusammenfassung:

Diese Regelungen zielen darauf ab, die Anschaffung und Nutzung von Elektrofahrzeugen in Unternehmen zu fördern, indem sie steuerliche Vorteile bieten. Diese Vorteile gelten jedoch nur für die Einkommen- oder Körperschaftsteuer und haben keinen Einfluss auf die Umsatzsteuerberechnung für die private Nutzung des Fahrzeugs.

Plug-in-Hybridfahrzeuge

Für Plug-in-Hybridfahrzeuge gibt es spezielle steuerliche Regelungen, die darauf abzielen, die Nutzung umweltfreundlicherer Fahrzeuge zu fördern. Hier sind die wichtigsten Punkte zusammengefasst:

1. Steuerliche Behandlung nach der 1-%-Regelung:

- Halbierung des Listenpreises: Bei der Berechnung des geldwerten Vorteils nach der 1-%-Regelung wird nur die Hälfte des inländischen Bruttolistenpreises zum Zeitpunkt der Erstzulassung angesetzt.

2. Fahrtenbuchmethode:

- 50 % der Kosten: Bei der Fahrtenbuchmethode müssen nur 50 % der Abschreibung des PKWs oder der Leasingkosten berücksichtigt werden.

3. Voraussetzungen für die Vergünstigungen:

- Kauf oder Leasing zwischen 1.1.2019 und 31.12.2021**: Das Fahrzeug muss bei ausschließlicher Nutzung des elektrischen Antriebs eine Mindestreichweite von 40 km erreichen.

- Kauf oder Leasing zwischen 1.1.2022 und 31.12.2024 : Die Mindestreichweite bei ausschließlicher Nutzung des elektrischen Antriebs muss 60 km betragen.

- Kauf oder Leasing zwischen 1.1.2025 und 31.12.2030 : Hier wird eine Mindestreichweite von 80 km bei ausschließlicher Nutzung des elektrischen Antriebs gefordert.

4. Ausnahme bei geringen CO2-Emissionen:

- Unabhängig vom Kauf- oder Leasingzeitraum ist die Mindestreichweite irrelevant, wenn die Kohlendioxidemission des Fahrzeugs 50 g/km nicht übersteigt.

Zusammenfassung:

Diese Regelungen sollen die Nutzung von umweltfreundlicheren Plug-in-Hybridfahrzeugen fördern. Sie bieten steuerliche Vorteile, die sich sowohl in der 1-%-Regelung als auch bei der Fahrtenbuchmethode bemerkbar machen. Die spezifischen Anforderungen an die Mindestreichweite variieren je nach Kauf- oder Leasingzeitraum und sollen sicherstellen, dass die Fahrzeuge einen signifikanten Beitrag zur Reduzierung von Emissionen leisten. Bei besonders niedrigen CO2-Emissionen gelten diese Anforderungen nicht.

Top 1%-Methode

1% Regelung vermeiden

Haben Sie sich schon mal gefragt, wie Sie die Besteuerung Ihre Firmenwagens vermeiden (legal umgehen) bzw. optimieren können? Es gibt mehrere Möglichkeiten, den geldwerten Vorteil zu reduzieren oder sogar ganz zu vermeiden.

- Geringere Anschaffungskosten: Je niedriger der Bruttolistenpreis des Firmenwagens ist, desto niedriger ist auch der zu versteuernde geldwerte Vorteil. Es lohnt sich also, beim Kauf des Firmenwagens auf den Preis zu achten und gegebenenfalls auch einen Gebrauchtwagen zu wählen.

- Umweltfreundlichere Fahrzeuge wählen: Seit 2021 wird die Besteuerung von Firmenwagen auch anhand des CO2-Ausstoßes berechnet. Je umweltfreundlicher das Fahrzeug ist, desto niedriger ist die Steuerbelastung. Es lohnt sich also, ein umweltfreundliches Fahrzeug zu wählen. Hybrid- und Elektrofahrzeuge haben einen geringeren geldwerten Vorteil und auch das Führen eines Fahrtenbuches kann den geldwerten Vorteil mindern.

- Berufliche Nutzung maximieren: Wenn der Firmenwagen überwiegend beruflich genutzt wird, fällt die Steuerbelastung geringer aus. Es lohnt sich also, die berufliche Nutzung des Wagens zu maximieren und private Fahrten auf ein Minimum zu reduzieren.

- Pauschalierungsmöglichkeit mit 15 %, steuerlich tendenziell am günstigsten ermittelt wird

- Fahrtenbuch führen: Um den Anteil der beruflichen Fahrten nachzuweisen, kann es sinnvoll sein, ein Fahrtenbuch zu führen. Dadurch können die tatsächlichen beruflichen Fahrten dokumentiert und der private Anteil der Fahrten reduziert werden. Siehe auch Fahrtenbuch

- Ein schriftliches Verbot oder ein Verzicht auf die private Nutzung kann den geldwerten Vorteil vermeiden.

- Das Vorhandensein eines gleichwertigen Fahrzeugs im Privatvermögen, das in Status und Gebrauchswert mit dem Firmenfahrzeug vergleichbar ist, entkräftet die ansonsten vermutete Privatnutzung des Firmenfahrzeugs und es wird kein geldwerter Vorteil versteuert.

- Selbstbeteiligung vereinbaren: Wenn der Arbeitnehmer eine Selbstbeteiligung an den Kosten des Firmenwagens trägt, verringert sich der zu versteuernde geldwerte Vorteil entsprechend. Es lohnt sich also, mit dem Arbeitgeber eine Selbstbeteiligung zu vereinbaren.

- Dienstreisen mit dem Privatfahrzeug: Wenn der Arbeitnehmer für Dienstreisen sein eigenes Privatfahrzeug nutzt, können die tatsächlichen Fahrtkosten als Werbungskosten in der Steuererklärung angegeben werden. Dadurch verringert sich der zu versteuernde geldwerte Vorteil des Firmenwagens.

- Eine weitere Möglichkeit ist die Nutzung eines "Werkstattwagens", für den kein geldwerter Vorteil zu versteuern ist und für den auch nicht die 1%-Regelung gilt.

- Ein weiterer interessante Alternative ist, dass kein geldwerter Vorteil geltend gemacht werden kann, wenn das Fahrzeug nicht zum Betriebsvermögen gehört. Wenn Sie eine GmbH besitzen und das Fahrzeug im Privatvermögen hälten, können Sie die Kosten für die betriebliche Nutzung der GmbH in Rechnung stellen.

Wie Sie die 1%-Regelung bei einem Firmenwagen vermeiden und Steuern sparen finden Sie in diesem Video.

Es ist empfehlenswert, sich von einem Steuerberater beraten zu lassen, um individuelle Gestaltungsmöglichkeiten für die Besteuerung des Firmenwagens zu prüfen und zu nutzen. Siehe auch Steuerberatung online.

Top 1%-Methode

Download: Übersicht Firmenwagen

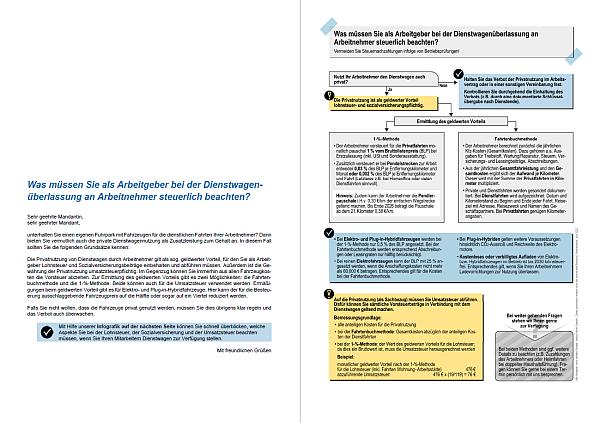

Dienstwagenüberlassung Arbeitgeber (06/22)

»Was müssen Sie als Arbeitgeber bei der Dienstwagenüberlassung an Arbeitnehmer steuerlich beachten?« (#1019981)

Download:

Arbeitgebern, die die private Dienstwagennutzung zulassen, veranschaulicht unsere Infografik, welche Unterschiede zwischen der 1-%- und der Fahrtenbuchmethode bestehen, welche Kontroll- und Dokumentationspflichten ihnen obliegen und was umsatzsteuerlich gilt. Zudem lernen Sie die einkommensteuerlichen Ermäßigungen für Elektro- und Hybridfahrzeuge kennen.

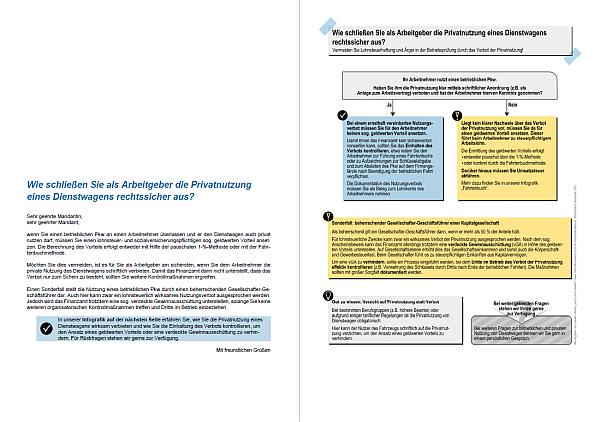

Dienstwagenüberlassung Arbeitgeber ohne Privatnutzung (12/21)

»Wie schließen Sie als Arbeitgeber die Privatnutzung eines Dienstwagens rechtssicher aus?« (#1125814)

Download:

Wollen Sie einen geldwerten Vorteil vermeiden, ist es für Arbeitgeber am sichersten, wenn Sie ihren Arbeitnehmern die Privatnutzung von Dienstwagen schriftlich verbieten und dies auch kontrollieren. Was Sie hierbei - und auch im Sonderfall eines beherrschenden Gesellschafter-Geschäftsführers - beachten müssen, finden Sie in unserer Infografik heraus.

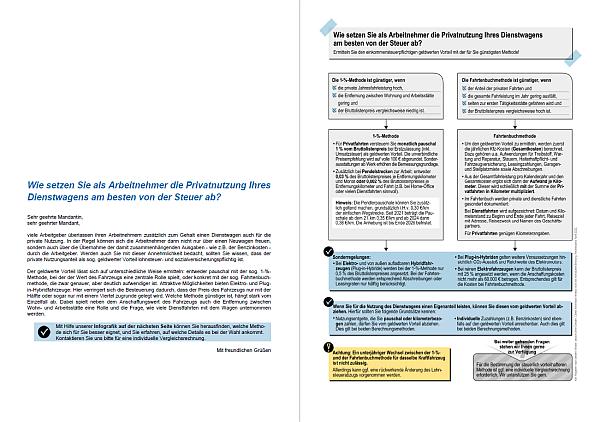

Dienstwagennutzung Arbeitnehmer (06/22)

»Wie setzen Sie als Arbeitnehmer die Privatnutzung Ihres Dienstwagens am besten von der Steuer ab?« (#1019980)

Download:

Die Überlassung eines Dienstwagens auch für die private Nutzung ist eine beliebte Zusatzleistung zum Gehalt. Unsere Infografik verdeutlicht den Arbeitnehmern unter Ihnen die Unterschiede zwischen der 1-%-Methode und der Fahrtenbuchmethode und hilft ihnen, die für Sie steuerlich vorteilhafteste Wahl zu treffen.

Aktuelles + weitere Infos

Ab 1.1.2024: Weniger Steuern auch für teure E-Autos

Das Wachstumschancengesetz sieht vor, dass ab 2024 auch teurere E-Autos bei der 1%-Regelung günstiger besteuert werden.

Vorherige Regelung

Bisher galt:

- Für reine Elektrofahrzeuge, die ab dem 1.1.2020 und vor dem 1.1.2031 angeschafft wurden, sind monatlich 0,25 % des Bruttolistenpreises zu versteuern, wenn der Bruttolistenpreis 60.000 € nicht übersteigt.

- Liegt der Bruttolistenpreis über 60.000 €, gilt die 0,5%-Regelung.

Neue Regelung

Ab dem 1.1.2024 soll es nun diese Erhöhung geben:

- Für reine Elektrofahrzeuge, die ab dem 1.1.2024 und vor dem 1.1.2031 angeschafft werden, sind monatlich 0,25 % des Bruttolistenpreises zu versteuern, wenn deren Bruttolistenpreis 80.000 € nicht übersteigt.

- Liegt der Bruttolistenpreis über 80.000 €, gilt die 0,5%-Regelung.

Vorteile

Die neue Regelung soll E-Autos auch für Unternehmen und Selbstständige attraktiver machen, die sich für ein höherpreisiges Modell entscheiden.

Beispiel

Sie kaufen im Januar 2024 einen Firmenwagen für 70.000 € Bruttolistenpreis. Dann sieht die Rechnung so aus:

- Wählen Sie einen Wagen mit Verbrennungsmotor, müssen danach monatlich 1%, also 700 €, für die Privatnutzung versteuert werden.

- Wählen Sie einen Wagen mit Elektroantrieb, müssen nur 0,25%, also 175 €, versteuert werden.

Fazit

Die neue Regelung ist eine gute Nachricht für alle, die sich für ein E-Auto als Firmenwagen interessieren. Sie macht die Anschaffung eines höherpreisigen Modells attraktiver und führt zu einer deutlichen Steuerersparnis.

Besteuerung der Privatnutzung eines Firmenwagens: Verfassungsmäßigkeit der 1 %-Regelung

Ruhenlassen von Einspruchsverfahren aufgrund eines neuen anhängigen BFH-Verfahrens (Az. VI R 51/11)

Die Verfassungsmäßigkeit der 1 %-Regelung für die Besteuerung der Privatnutzung eines Firmenwagens hat der BFH in der Vergangenheit wiederholt bestätigt (vgl. u. a. BFH-Urteil vom 24.02.2000, BStBl 2000 II S. 273). Das FG Niedersachsen kommt in einem neuen Urteil vom 14.09.2011 (Az. 9 K 394/10) zum gleichen Ergebnis. Gleichwohl hält das FG es für erforderlich, die Frage des „Anpassungszwangs” des Gesetzgebers der für die 1 %-Methode erforderlichen Bemessungsgrundlage des „Bruttolistenpreises” zur Ermittlung eines dem Arbeitnehmer gewährten Vorteils klären zu lassen und hat deshalb in dem Rechtsstreit die Revision zugelassen. Diese ist inzwischen unter dem Az. VI R 51/11 beim BFH eingelegt worden. Sofern sich Steuerpflichtige in Einspruchsverfahren auf das vorgenannte Revisionsverfahren berufen, ruhen diese in einschlägigen Fällen gemäß § 363 Abs. 2 Satz 2 AO. Aussetzung der Vollziehung ist nicht zu gewähren. Nicht einschlägig in diesem Sinne sind Fälle der Besteuerung der privaten Nutzungsanteils bei Kraftfahrzeugen des Betriebsvermögens (§ 6 Abs. 1 Nr. 4 S. 2 EStG). Oberfinanzdirektion Koblenz v. 18.01.2012 - S 2334 A - St 32 2

Anwendung der 1 %-Regelung bei „Handwerker-Kfz"

Der Leitsatz des Urteils des Bundesfinanzhofs vom 18. Dezember 2008 (VI R 34/07) besagt, dass es im Einzelfall zu prüfen ist, ob bei einem zweisitzigen „Handwerkerfahrzeug“ von einer Privatnutzung durch den Steuerpflichtigen ausgegangen werden kann.

In dem Urteilsfall ging es um einen Handwerker, der einen zweisitzigen Mercedes Benz Vito als Betriebsfahrzeug nutzte. Das Finanzamt ging davon aus, dass der Vito auch privat genutzt wurde und setzte für die Privatnutzung einen monatlichen Betrag von 1 % des Listenpreises des Fahrzeugs an.

Der Handwerker bestritt die Privatnutzung. Er führte aus, dass der Vito ein reines Handwerkerfahrzeug sei und für private Fahrten nicht geeignet sei.

Das Finanzgericht gab dem Handwerker Recht. Es führte aus, dass bei einem zweisitzigen Fahrzeug, das nicht mit betrieblichen Einrichtungen ausgestattet sei, von einer Privatnutzung nur dann ausgegangen werden könne, wenn konkrete Anhaltspunkte für eine solche Nutzung bestünden. Im Streitfall seien solche Anhaltspunkte nicht vorhanden.

Der Bundesfinanzhof hat die Entscheidung des Finanzgerichts bestätigt. Er hat ausgeführt, dass die 1 %-Regelung eine Schätzungsmethode sei, die nur dann angewendet werden könne, wenn keine genaueren Angaben zur Privatnutzung vorliegen. Bei einem zweisitzigen „Handwerkerfahrzeug“ seien jedoch konkrete Anhaltspunkte für eine Privatnutzung in der Regel nicht vorhanden.

Die beiden Umstände, die dem Handwerker zum Verhängnis wurden, sind nachvollziehbar. Zum einen ist es schwer glaubhaft zu machen, dass die Ladefläche eines Transporters dauerhaft mit Werkzeugen belegt ist. Zum anderen ist es wahrscheinlicher, dass ein Handwerker einen Firmenwagen auch privat nutzt, wenn er keinen privaten Pkw besitzt.

Der Leitsatz des Urteils ist wichtig für Handwerker, die ein zweisitziges Fahrzeug als Betriebsfahrzeug nutzen. Er bedeutet, dass sie in der Regel nicht mit einer Schätzung der Privatnutzung durch das Finanzamt rechnen müssen, wenn das Fahrzeug nicht mit betrieblichen Einrichtungen ausgestattet ist.

Die naheliegende Empfehlung, die Sie geben, ist sinnvoll. Handwerker, die einen Firmenwagen ausschließlich als Werkstattwagen nutzen, sollten die Ausstattung des Fahrzeugs mit Fotos und Videos dokumentieren, um so eine nahezu ausschließlich betriebliche Nutzung zu dokumentieren.

Tipp für Handwerker, die einen Firmenwagen nutzen: Führen Sie ein Fahrtenbuch. Das Fahrtenbuch ist zwar nicht gesetzlich vorgeschrieben, aber es erleichtert den Nachweis einer ausschließlich betrieblichen Nutzung.

Minderung des geldwerten Vorteils bei Dienstwagennutzung durch Parkplatzmieten

Das Urteil des Finanzgerichts Köln vom 20. April 2023 bietet eine interessante Perspektive für Arbeitnehmer, die einen Dienstwagen nutzen und gleichzeitig für einen Parkplatz am Arbeitsplatz zahlen. Hier sind die wesentlichen Aspekte des Urteils zusammengefasst:

-

Kern der Entscheidung: Das Gericht entschied, dass die von Arbeitnehmern gezahlte Miete für einen vom Arbeitgeber bereitgestellten Parkplatz den geldwerten Vorteil, der aus der Nutzung eines betrieblichen Pkw entsteht, mindern kann.

-

Hintergrund der 1-%-Regelung: Normalerweise wird der geldwerte Vorteil eines Dienstwagens nach der 1-%-Regelung berechnet. Diese Regelung besagt, dass monatlich 1 % des Listenpreises des Fahrzeugs als geldwerter Vorteil versteuert werden muss.

-

Position des Finanzamts: Das Finanzamt vertrat die Auffassung, dass die Parkplatzmieten nicht den geldwerten Vorteil des Dienstwagens reduzieren sollten.

-

Urteil des Finanzgerichts: Das Gericht widersprach dieser Auffassung und entschied, dass die Parkplatzmiete bei der Berechnung des geldwerten Vorteils berücksichtigt und somit von diesem abgezogen werden kann.

-

Noch nicht rechtskräftig: Wichtig zu beachten ist, dass das Urteil noch nicht rechtskräftig ist. Das Finanzamt hat gegen diese Entscheidung Revision beim Bundesfinanzhof eingelegt. Daher sollten entsprechende Fälle bis zur endgültigen Entscheidung offen gehalten werden.

Bedeutung für die Praxis:

-

Für Arbeitnehmer: Sollte das Urteil rechtskräftig werden, könnten Arbeitnehmer, die für einen Parkplatz am Arbeitsplatz zahlen, eine Reduzierung des zu versteuernden geldwerten Vorteils aus der Dienstwagennutzung erfahren.

-

Für Arbeitgeber und Steuerberater: Sie sollten diese Entwicklung im Auge behalten, da sie Auswirkungen auf die Lohnabrechnung und die steuerliche Behandlung von Dienstwagen und Parkplatzkosten haben könnte.

-

Abwarten der endgültigen Entscheidung: Da das Urteil noch nicht rechtskräftig ist, sollten betroffene Arbeitnehmer und ihre Arbeitgeber die endgültige Entscheidung des Bundesfinanzhofs abwarten, bevor sie Änderungen in der steuerlichen Behandlung vornehmen.

Dieses Urteil könnte weitreichende Auswirkungen auf die steuerliche Behandlung von Dienstwagen und zugehörigen Parkplatzkosten haben und verdient daher besondere Aufmerksamkeit von allen Beteiligten.

Top 1%-Methode

Steuer-Newsletter

Steuer-Newsletter