Steuern sparen mit dem Fahrtenbuch

Wer muss oder sollte ein Fahrtenbuch führen + Wie ein Fahrtenbuch zu führen ist?

Inhalt:

Versteuerung der privaten Nutzung eines Dienstwagens

Wenn Sie einen Dienstwagen von Ihrer Firma auch privat nutzen dürfen, müssen Sie normalerweise für die private Nutzung Steuern zahlen. Um genau zu berechnen, wie viel das ist, gibt es zwei Methoden: die 1%-Regelung und das Fahrtenbuch. Bei der Fahrtenbuchmethode müssen Sie genau aufschreiben, wann Sie das Auto für die Arbeit und wann für private Zwecke nutzen.

Firmenwagenrechner mit Fahrtenbuchmethode

Vorteile des Fahrtenbuchs

Das Führen eines Fahrtenbuchs kann aus verschiedenen Gründen sinnvoll sein. Einer der wichtigsten Gründe ist das Führen eines Fahrtenbuchs zu steuerlichen Zwecken. Werden Dienstwagen auch privat genutzt, fordern die Finanzbehörden den Nachweis des beruflichen bzw. betrieblichen Anteils an den gefahrenen Kilometern. Mit einem Fahrtenbuch können Sie genau diesen Nachweis erbringen. So können Sie die Besteuerung der Privatnutzung eines Pkw mit der nachteiligeren pauschalen Versteuerung nach der „1 %-Methode“ vermeiden. Die tatsächlichen Aufwendungen für das Kfz können auf die private und auf die berufliche/ betriebliche Nutzung aufgeteilt werden.

Die Führung eines Fahrtenbuchs bietet daneben weitere Vorteile:

- Die tatsächlichen Aufwendungen für das Fahrzeug können zu höheren Betriebsausgaben und damit zu einer höheren Steuerersparnis führen. Die tatsächlichen Kosten können höher als die Kilometerpauschale sein. Die pauschale Kilometerpauschale kann von Arbeitnehmern und Unternehmern genutzt werden, wenn sie keine Aufzeichnungen über die tatsächlichen Kosten ihrer Fahrten führen. Die pauschale Kilometerpauschale beträgt seit dem 1. Januar 2023 35 Cent pro Kilometer. Die betrieblichen Aufwendungen für ein betriebliches Fahrzeug umfassen neben den Kraftstoffkosten auch die Kosten für Reparaturen, Wartung, Versicherung und Abschreibung. Die tatsächlichen Aufwendungen können als Betriebsausgaben abgesetzt werden.

- Die Fahrtenbuch kann beim Nachweis der betrieblichen Nutzung nützlich sein, wie z.B. beim Investitionsabzugsbetrag.

Nachteile des Fahrtenbuchs

Die Führung eines Fahrtenbuchs ist mit einem gewissen Aufwand verbunden. Die Fahrten müssen sorgfältig und lückenlos dokumentiert werden.

Firmenwagenrechner: Geldwerter Vorteil Fahrtenbuch + 1%-Methode

Anforderungen an ein Fahrtenbuch

Fahrtenbücher dienen meist dazu, die Höhe des geldwerten Vorteils, der sich aufgrund privater Fahrten mit dem Dienstwagen oder Firmenwagen und für Fahrten zur Arbeitsstätte ergibt, zu bestimmen. Oftmals soll aber auch dokumentiert werden, dass kein geldwerter Vorteil erlangt wird, weil das Fahrzeug ausschließlich beruflich bzw. betrieblich genutzt wird. Fahrtenbücher werden von den Finanzämtern sehr genau unter die Lupe genommen.

Was muss in einem Fahrtenbuch enthalten sein?

In einem Fahrtenbuch müssen folgende Angaben enthalten sein:

- Datum

- Beginn und Ende der Fahrt

- Start- und Zielort

- Reisezweck

- Kilometerstand

Beispiel für ein Fahrtenbuch

|

Datum Abfahrt Ankunft |

von |

nach |

Reiseroute |

Zweck der Reise/

|

Gefahrene Kilometer |

Tachostand |

|||

|

geschäftlich |

privat |

Wohnung/

|

Beginn |

Ende |

|||||

|

28.01.19 7.00 Uhr 8.10 Uhr |

Musterstadt |

Musterdorf |

A4 bis Ausfahrt Musterdorf, dann bis Messe |

Herr Müller |

87 |

– |

– |

1.000 |

1.087 |

|

28.01.19 10.00 Uhr 10.10 |

Musterdorf |

Musterhausen |

Privat |

– |

29 |

– |

1.087 |

1.116 |

|

Die Angaben müssen lückenlos und in chronologischer Reihenfolge eingetragen werden.

Versteckte Fehler im Fahrtenbuch: Danach suchen die Prüfer

Viele Unternehmer führen für ihren Firmenwagen ein Fahrtenbuch, weil es steuerlich günstiger ist als die pauschale 1%-Methode. Dabei sollten sie wissen: Finanzämter prüfen Fahrtenbücher sehr genau. Werden Lücken, Ungereimtheiten oder formale Fehler festgestellt, lehnt das Finanzamt das Fahrtenbuch ab und setzt automatisch die 1%-Regelung an – oft mit spürbaren Steuernachzahlungen als Folge.

Ein lückenlos geführtes Fahrtenbuch ist daher unerlässlich. Ebenso wichtig ist, dass nachträgliche Änderungen ausgeschlossen sind. Excel-Tabellen genügen diesen Anforderungen nicht; erforderlich sind entweder ein gebundenes Fahrtenbuch oder eine manipulationssichere App.

Darüber hinaus gibt es eine ganze Reihe von Prüfpunkten, die regelmäßig Probleme bereiten. Typische Beispiele sind:

Typische Stolperfallen im Fahrtenbuch

- Unlogische Tankintervalle: Stimmen die gefahrenen Kilometer nicht mit den getankten Mengen überein oder wird zu früh nachgefüllt, kann das die Plausibilität infrage stellen.

- Quittungen ohne passende Fahrt: Park- oder Tankbelege an Tagen, an denen laut Fahrtenbuch keine Nutzung dokumentiert ist, wirken widersprüchlich und führen schnell zu Beanstandungen.

- Werkstatt- und TÜV-Belege: Auf Rechnungen werden Kilometerstände erfasst. Weichen diese von den Angaben im Fahrtenbuch ab, zweifeln Prüfer die Richtigkeit an.

- Auffälliger Verschleiß: Ein höherer Öl- oder Reifenverbrauch laut Werkstattunterlagen als nach den aufgezeichneten Kilometern zu erwarten wäre, kann das Fahrtenbuch unglaubwürdig machen.

- Zu viele Angaben bei Privatfahrten: Hier genügt die Kilometeranzahl. Werden zusätzlich Orte oder Anlässe notiert, steigt das Risiko von Fehlern oder Widersprüchen.

- Ungewöhnliche Streckenlängen: Abweichungen von gängigen Routen (z. B. laut Routenplaner) sollten direkt begründet werden, etwa mit dem Hinweis „Umleitung wegen Baustelle“.

- Unklare Beschreibungen: Abkürzungen oder nichtssagende Notizen erschweren das Nachvollziehen des geschäftlichen Zwecks. Eindeutige Angaben sind erforderlich.

- Nachträgliche Eintragungen: Werden Fahrten erst gesammelt nachgetragen, verliert das Fahrtenbuch seine Ordnungsmäßigkeit. Einträge müssen zeitnah erfolgen.

Steuertipp: Führen Sie Ihr Fahrtenbuch so, als müsste ein fremder Dritter Ihre Fahrten nachvollziehen können – eindeutig, zeitnah und ohne Interpretationsspielraum. Dann sind Sie auch im Falle einer Betriebsprüfung auf der sicheren Seite. Das Finanzgericht Niedersachsen hat entschieden, dass die Anforderungen an ein Fahrtenbuch nicht überspannt werden dürfen. Aus der widerlegbaren Typisierung der 1-%-Regelung darf in der Praxis keine unwiderlegbare Typisierung werden. Dies wäre aus verfassungsrechtlichen Gründen im Hinblick auf eine drohende Übermaßbesteuerung nicht zu rechtfertigen. Das Finanzamt darf die Ordnungsmäßigkeit eines Fahrtenbuchs nur anzweifeln, wenn das Fahrtenbuch offensichtlich unvollständig oder unrichtig ist. Kleinere Mängel führen nicht zur Verwerfung des Fahrtenbuchs und zur Anwendung der 1-%-Regelung. Das Finanzamt muss fehlende Angaben zu Hotelübernachtungen aus vorliegenden Reisekostenunterlagen ermitteln, sofern es sich nur um wenige Fälle handelt. Die Entscheidung des Finanzgerichts Niedersachsen ist eine Erleichterung für Arbeitnehmer, die ein Fahrtenbuch führen. Sie können nunmehr davon ausgehen, dass ihre Fahrtenbuchaufzeichnungen auch bei kleineren Mängeln anerkannt werden.

Top Fahrtenbuch

Fahrtenbuchmethode

- Wer muss bzw. sollte ein Fahrtenbuch führen?

- Wie ein Fahrtenbuch zu führen ist

- Ein Fahrtenbuch ist zeitnah zu führen

- Gebunden und in sich geschlossene Form

- Angaben zu jeder Fahrt

- Fahrtenbuchmängel und ihre Konsequenzen

- Wie das Finanzamt manipulierte Fahrtenbücher erkennen kann und weitere K.O.-Kriterien

- Beispiel für ein Fahrtenbuch

- Checkliste

Wer muss oder sollte ein Fahrtenbuch führen?

Für welche Arbeitnehmer lohnt sich ein Fahrtenbuch?

Sofern es vom Arbeitgeber nicht arbeitsvertraglich vorgeschrieben ist, lohnt sich das Führen eines Fahrtenbuchs für Arbeitnehmer bei

- einem niedrigen Anteil der Privatfahrten,

- einem hohen Listenpreis des Fahrzeugs.

Top Fahrtenbuch

Wie kann ein Unternehmer Fahrzeugkosten steuerlich berücksichtigen?

Im Gegensatz zu Arbeitnehmern ist für Unternehmer die Wahl zwischen 1 %-Regelung und Fahrtenbuch nur für Fahrzeuge anwendbar, die zu mehr als 50 % betrieblich genutzt werden. Dabei zählen zur betrieblichen Nutzung auch Fahrten zwischen Wohnung und Arbeitsstätte sowie Familienheimfahrten bei doppelter Haushaltsführung.

Beträgt die berufliche/ betriebliche Nutzung des Fahrzeugs bis zu 50 %, ist ein Fahrtenbuch nicht notwendig. Hier reichen dann vereinfachte Nachweise für die betriebliche Nutzung aus. Als Nachweise für die Glaubhaftmachung kommen Reisekostenaufstellungen, Abrechnungsunter-lagen (z.B. gegenüber Auftraggebern) sowie Eintragungen in Terminkalendern in Betracht.

Wird bei mehr als 50 % betrieblich genutzten Fahrzeugen kein (ordnungsgemäßes) Fahrtenbuch geführt, kommt zwangsläufig die 1 %-Methode zur Anwendung, falls nicht ausnahmsweise glaubhaft gemacht werden kann, dass die Privatnutzung des Fahrzeugs ausgeschlossen ist.

Hinweis: Beträgt die betriebliche Nutzung weniger als 10 %, ist das Fahrzeug Teil des Privatvermögens. Angesetzt werden kann eine pauschale von 0,30 € pro gefahrenem Kilometer. Hierfür sind die betrieblich veranlassten Fahrten aufzuzeichnen. Daneben ist die Entfernungspauschale für Fahrten zur Arbeit ansetzbar.

Ein lückenloses Fahrtenbuch ist hierfür nicht erforderlich.

Top Fahrtenbuch

Wie ist das Fahrtenbuch zu führen?

Für jedes Fahrzeug ist ein eigenes Fahrtenbuch zu führen. Das Fahrtenbuch ist für jeweils ein Jahr zu führen (ggf. bei vom Wirtschaftsjahr abweichendem Kalenderjahr abweichend). Wird ein Fahrzeug im Laufe eines Jahres erworben, verkauft oder stillgelegt, verkürzt sich der Zeitraum entsprechend.

Eine gesetzliche Definition der Anforderungen an ein Fahrtenbuch gibt es nicht. Die gefestigte Rechtsprechung hat jedoch festgelegt, dass ein Fahrtenbuch

- zeitnah,

- in einer gebundenen oder jedenfalls in sich geschlossenen Form,

- mit Angabe zu jeder Fahrt zu führen ist

- und dass es lesbar sein muss.

Top Fahrtenbuch

Ein Fahrtenbuch ist zeitnah zu führen

Das Fahrtenbuch muss so zeitnah wie möglich geführt werden, im Regelfall sind die Eintragungen spätestens am Ende eines jeden Tages vorzunehmen. Bei zu großem zeitlichem Abstand entfällt die Ordnungsmäßigkeit, so dass es vom Finanzamt nicht mehr anerkannt wird. Es reicht auch nicht aus, dass die Fahrten tagsüber auf Zettel, abends als Zwischenerfassung in einer Excel-Tabelle erfasst und das Fahrtenbuch erst am Wochenende geführt wird.

Top Fahrtenbuch

Gebundene oder in sich geschlossene Form

Ein in Papier geführtes Fahrtenbuch muss gebunden sein, damit kein unbemerkter Austausch von Blättern möglich ist. Nachträgliche Abänderungen, Streichungen und Ergänzungen müssen als solche kenntlich werden.

Hinweis : Eine Loseblattsammlung von Papierblättern stellt daher kein ordnungsgemäßes Fahrtenbuch dar.

Top Fahrtenbuch

1. Sind elektronisch geführte Fahrtenbücher erlaubt?

Für elektronische Fahrtenbücher ist eine in sich geschlossene Form notwendig. Die geschlossene Form erfordert Eintragungen, die geordnet im fortlaufenden zeitlichen Zusammenhang erfolgen. Außerdem müssen nachträgliche Einfügungen oder Veränderungen ausgeschlossen sein, oder zumindest deutlich als solche in ihrer Reichweite bei gewöhnlicher Einsichtnahme dokumentiert sein. Diese Dokumentation der Reichweite der Änderung dürfte sich auch darauf beziehen, wann die Änderung erfolgt ist. Die Dokumentation der Änderungen muss bei der sog. bildlichen Wiedergabe, egal ob auf Bildschirm oder Papierdruck unmittelbar für das menschliche Auge erkennbar sein. Falls Änderungen ohne Dokumentation möglich sind, ist das Fahrtenbuch selbst dann nicht ordnungsgemäß, wenn die Eintragungen unmittelbar im Anschluss an die jeweilige Fahrt vorgenommen werden.

Die Dokumentation der Änderung könnte dergestalt erfolgen, dass auf der bildlichen Wiedergabe zunächst die verworfenen Daten durchgestrichen dargestellt werden und darunter der veränderte Datensatz mit Zusatzangabe des Änderungszeitpunkts angegeben wird.

Hinweis : Ein in Excel geführtes Fahrtenbuch ist nicht ordnungsgemäß, da es keine in sich geschlossene Form hat und dadurch manipulationsfähig ist.

Top Fahrtenbuch

2. Dürfen Daten nachträglich ergänzt werden?

Angaben zu Art, Zweck/Kunden, Ziel und Kilometerangaben der Fahrten dürfen nicht nachträglich ohne Dokumentation änderbar sein. Falls diese Angaben nicht zeitnah aufgezeichnet werden, hilft auch eine spätere Ergänzung anhand eines handschriftlichen Tageskalenders nicht.

Top Fahrtenbuch

Angaben zu jeder Fahrt

1. Welche Angaben muss ein Fahrtenbuch enthalten?

Folgende Angaben muss ein Fahrtenbuch zwingend enthalten – zu möglichen Erleichterungen für einige Berufsgruppen s. unten V. 12. ff.:

- Datum der Fahrt, die Angabe der Uhrzeit ist nicht erforderlich;

- Ausgangspunkt und Reiseziel;

- Reisezweck, d. h. aufgesuchter Kunde/Geschäftspartner oder Gegenstand der dienstlichen Verrichtung (z. B. „Post holen“);

- Angabe der Kilometerstände zu Beginn und Ende jeder einzeln zu erfassenden Fahrt sowie die gefahrenen Kilometer in den einzelnen Spalten,

- keine gerundeten Kilometerangaben,

- die Angabe der gefahrenen Kilometer ist nicht ausreichend, die Kilometerstände am Beginn und am Ende der Fahrt sind zwingend mit anzugeben;

- Art der Fahrt (Wohnung–Arbeits-/Betriebsstätte, Privat, Beruflich/Betrieblich),

- bei Fahrten zwischen Wohnung und Betrieb reicht ein kurzer Vermerk;

- bei Privatfahrten genügt die Angabe der Kilometer;

- Reiseroute bei Umwegen.

Top Fahrtenbuch

2. Was ist eine Fahrt? Ist jeder Streckenabschnitt ein separater Eintrag?

Grundsätzlich sind Angaben zu jeder einzelnen Fahrt zu erstellen. Mehrere Teilabschnitte einer einheitlichen beruflichen Reise können zu einer zusammengefassten Eintragung verbunden werden, wenn die einzelnen aufgesuchten Kunden oder Geschäftspartner im Fahrtenbuch in der zeitlichen Reihenfolge des Besuchs aufgeführt werden.

Beispiel: Ein Außendienstmitarbeiter fährt beginnend von der Firma seines Arbeitgebers über die Bundesstraße B8 und die Autobahn A92 nach München. Auf dieser Fahrtstrecke besucht er nacheinander verschiedene Kunden seines Arbeitgebers. Diese Teilabschnitte können zu einer Eintragung verbunden werden.

Hinweis : Wie dies in das Fahrtenbuch einzutragen ist, können Sie am Ende des Mandanten-Merkblatts der Abbildung eines Fahrtenbuchs entnehmen.

Wird kein Kunde oder Geschäftspartner aufgesucht, ist der konkrete Gegenstand der dienstlichen Verrichtung (wie z. B. der Besuch einer bestimmten Behörde, einer Filiale oder einer Baustelle) anzugeben (zur Genauigkeit der Angabe s. unten „Abkürzungen“).

Hinweis : Wird die einheitliche berufliche Reise aber durch eine private Verwendung des Fahrzeugs unterbrochen, ist der Eintrag für die bis dahin durchgeführte Reise mit Kilometerangabe abzuschließen. Es folgt ein neuer Eintrag für die private Nutzung mit sämtlichen Angaben (insbesondere Beginn-Kilometer und End-Kilometer). Anschließend folgt nochmals ein neuer Eintrag, wenn die berufliche Reise wieder fortgesetzt wird.

Top Fahrtenbuch

3. Wie sind Fahrten zwischen Wohnung und Arbeitsstätte zu behandeln?

Auch die Fahrt zwischen Wohnung und Arbeits- bzw. Betriebsstätte stellt eine berufliche bzw. betriebliche Nutzung dar. Allerdings sind diese Fahrten getrennt aufzuzeichnen, da für diese Fahrten ein Abzugsverbot gilt. Die Kosten sind lediglich in Höhe der Entfernungspauschale für eine Fahrt je Arbeitstag abzugsfähig. Der Differenzbetrag zwischen den tatsächlich entstandenen (durch Fahrtenbuch ermittelten) Kosten und der Entfernungspauschale wird dem Gewinn hinzugerechnet.

Zu beachten ist, dass nur die Fahrt von der Wohnung zur regelmäßigen Arbeits- bzw. Betriebsstätte der Abzugsbeschränkung unterliegt. Jeder kann nach neuester, geänderter Rechtsprechung nur eine regelmäßige Arbeits-/ Betriebsstätte haben. Fahrten zu weiteren Arbeits-/ Betriebsstätten unterliegen dieser Abzugsbeschränkung nicht und sollten daher mit entsprechendem Vermerk unter berufliche/betriebliche Fahrten erfasst werden.

Top Fahrtenbuch

4. Wann liegt eine regelmäßige Arbeitsstätte (Arbeitnehmer) vor?

Eine regelmäßige Arbeitsstätte ist der Mittelpunkt der dauerhaft angelegten beruflichen Tätigkeit. Der Mittelpunkt der Tätigkeit ergibt sich regelmäßig aus der Dauerhaftigkeit der organisatorischen Zuordnung zu einem Ort, auch wenn man für längere Zeit an einem anderen Ort abgeordnet/tätig wird.

Für die regelmäßige Arbeitsstätte (Arbeitnehmer) muss es sich dabei um eine ortsfeste Einrichtung des Arbeitgebers handeln. Die betriebliche Einrichtung eines Kunden des Arbeitgebers ist unabhängig von der Dauer der dortigen Tätigkeit keine regelmäßige Arbeitsstätte des Arbeitnehmers.

Wird ein Arbeitnehmer jedoch vom Arbeitnehmerverleiher (Arbeitgeber) für die gesamte Dauer seines Arbeitsverhältnisses dem Entleiher überlassen oder mit dem Ziel der späteren Anstellung beim Entleiher eingestellt, liegt nach Verwaltungsmeinung sofort beim Entleiher eine regelmäßige Arbeitsstätte vor.

Hinweis : Ab 2014 wird der Begriff der „regelmäßigen Arbeitsstätte“ durch den neuen Begriff der „ersten Tätigkeitsstätte“ ersetzt. Es kann höchstens eine „erste Tätigkeitsstätte“ je Dienstverhältnis geben. Hierbei handelt sich um eine ortsfeste Tätigkeitsstätte, so dass Schiffe oder Fahrzeuge nicht hierunter fallen. Weiterhin kann es sich auch um eine Arbeitsstätte eines Dritten handeln, die dem Arbeitnehmer zugewiesen wird, so dass z. B. hierunter in Fällen der Leiharbeit die Arbeitsstätte des Dritten fällt. Das häusliche Arbeitszimmer soll keine erste Tätigkeitsstätte darstellen können. Der Arbeitnehmer muss der Tätigkeitsstätte mit einer gewissen Dauerhaftigkeit zugeordnet sein.

Bei Unsicherheiten, ob sich bei Ihnen hierdurch ab 2014 Änderungen ergeben, sprechen Sie uns gerne an.

Top Fahrtenbuch

5. Wann liegt eine regelmäßige Betriebsstätte (Unternehmer) vor?

Eine Betriebsstätte erfordert, dass der Unternehmer eine gewisse, nicht nur vorübergehende Verfügungsmacht über die von ihm genutzte Geschäftseinrichtung oder Anlage hat. Das setzt voraus, dass der Steuerpflichtige eine Rechtsposition innehat, die ihm ohne seine Mitwirkung nicht mehr ohne Weiteres entzogen oder die ohne seine Mitwirkung nicht ohne Weiteres verändert werden kann

Alleinige Verfügungsmacht ist nicht ausschlaggebend. Es genügt auch eine sog. Mitverfügungsmacht. Die bloße Mitbenutzung von Räumen und Einrichtungen begründet aber für sich genommen ebenso wenig eine Betriebsstätte wie das bloße Tätigwerden in den Räumlichkeiten des Vertragspartners, selbst wenn die Tätigkeit über mehrere Jahre hinweg erbracht wird.

Hinweis : Sprechen Sie uns an, wenn Sie unsicher sind, ob in Ihrem konkreten Fall eine Betriebsstätte vorliegt.

Liegt eine Betriebsstätte bei der Wohnung des Unternehmers, liegt dennoch eine Fahrt Wohnung–Betriebsstätte mit Abzugsbeschränkung vor, wenn die Betriebsstätte am Wohnort eine nicht trennbare bauliche Einheit mit dem Wohnteil bildet und der Wohnteil den Gesamtcharakter des Gebäudes prägt.

Top Fahrtenbuch

6. Wie detailliert müssen Reiseziel und Ausgangspunkt angegeben werden?

Die Angabe des Ausgangspunkts der jeweiligen Fahrt ist notwendig. Eine Abkürzung z. B. „F“ für „eigene Firma“ ist jedoch ausreichend.

Das Reiseziel muss grundsätzlich als Angabe des Kunden mit Ort, Straße und Hausnummer erfolgen. Insbesondere dann, wenn der Kunde mit mehreren Filialen im Ortsgebiet vertreten ist (z. B. bei Supermarktketten). Im Ausnahmefall kann das Fahrziel durch Angabe des Namens des Kunden ausreichend bezeichnet werden, wenn sich hierdurch das Fahrziel eindeutig bestimmen lässt. Zu weiteren Erleichterungen bei Berufsgeheimnisträgern s. unten.

Hinweis : Wenn Sie dem Fahrtenbuch ein Verzeichnis Ihrer Kunden beifügen, aus dem die detaillierten Angaben ersichtlich sind, dürfen Sie anstelle der ausführlichen Angaben im Fahrtenbuch auch Kürzel verwenden.

Top Fahrtenbuch

7. Was ist als Reisezweck anzugeben?

Der aufgesuchte Kunde ist anzugeben (siehe auch „Abkürzungen“). Wird kein Kunde aufgesucht, ist kurz zu beschreiben was Anlass der Fahrt war (z. B. „Post“, „Kauf Büromaterial“). Bei Privatfahrten ist abgesehen von der Kennzeichnung als „privat“ hier keine weitere Angabe nötig.

Top Fahrtenbuch

8. Müssen die Gesamtkilometer zu Beginn und Ende angegeben werden?

Die unterschiedlichen Finanzgerichte sind sich uneinig, ob sowohl die Angabe der Beginn-Kilometer als auch der End-Kilometer zwingend notwendig sind. Einig sind sich die Gerichte, dass auf jeden Fall die Angabe der End-Kilometer zwingen ist.

Hinweis : Wir raten dringend dazu, beide Angaben zu machen. Nur so kann sicher die Ordnungsmäßigkeit des Fahrtenbuchs sichergestellt werden.

Top Fahrtenbuch

9. Warum müssen auch die gefahrenen Kilometer angegeben werden?

Damit das Verhältnis der gesamten Fahrten zueinander mit vertretbarem Aufwand festgestellt werden kann, sind zu den einzelnen Arten (Privat, beruflich/betrieblich) jeweils Entfernungsangaben in Kilometer anzugeben.

Top Fahrtenbuch

10. Ist die Verwendung von Abkürzungen zugelassen?

Die erforderlichen Angaben müssen sich dem Fahrtenbuch selbst entnehmen lassen. Ein Verweis auf ergänzende Unterlagen ist nur zulässig, wenn der geschlossene Charakter des Fahrtenbuchs dadurch nicht beeinträchtigt wird und diese Unterlagen selbst nicht weiter ergänzungsbedürftig sind.

Abkürzungen oder Zeichen, die aus sich heraus verständlich sind, oder sich aus einer beigefügten Aufstellung, die nicht weiter ergänzungsbedürftig ist, ergeben, dürfen verwendet werden. Sie dürfen verwendet werden für häufiger aufgesuchte Fahrtziele, Kunden oder regelmäßig wiederkehrende Reisezwecke.

Bloße Ortsangaben reichen nur dann aus, wenn sich der aufgesuchte Kunde/Geschäftspartner aus der Ortsangabe zweifelsfrei ergibt.

Werden regelmäßig dieselben Kunden aufgesucht kann zusammengefasst für Reiseziel, Reisezweck und aufgesuchtem Geschäftspartner vereinfacht jeweils zu Beginn und Ende der Fahrten Datum und Kilometerstand sowie die Nummern der aufgesuchten Geschäftspartner aufgezeichnet werden. Das Kundenverzeichnis ist dem Fahrtenbuch beizufügen.

Top Fahrtenbuch

11. Kann bei nur einem Kunden auf die Kundenangabe verzichtet werden?

Nein. Auf die Angabe der aufgesuchten Kunden/Geschäftspartner kann auch dann nicht verzichtet werden, wenn es nur einen einzigen gibt.

12. Gibt es Erleichterungen für Vielfahrer?

Ja, es gibt Erleichterungen für Vielfahrer bei den Aufzeichnungen im Fahrtenbuch.

Vielfahrer sind: Handelsvertreter, Kurierdienstfahrer, Automatenlieferanten und andere Steuerpflichtige, die regelmäßig aus betrieblichen/beruflichen Gründen große Strecken mit mehreren unterschiedlichen Reisezielen zurücklegen.

Folgende Angaben sind notwendig: Zu Reisezweck, Reiseziel und aufgesuchtem Geschäftspartner ist anzugeben, welche Kunden an welchem Ort besucht wurden.

Erleichterung: Angaben zu den Entfernungen zwischen den verschiedenen Orten sind nur bei größerer Differenz zwischen direkter Entfernung und tatsächlich gefahrenen Kilometern erforderlich.

Top Fahrtenbuch

13. Gibt es Erleichterungen für Berufsgeheimnisträger (Ärzte, Anwälte etc.)?

Auch von Berufsgeheimnisträgern sind die gleichen Anforderungen beim Führen des Fahrtenbuchs zu erfüllen, die an andere Steuerpflichtige gestellt werden. § 203 StGB erlaubt nach herrschender Meinung eine Geheimnisoffenbarung, wenn berechtigte Interessen des Berufsgeheimnisträgers vorliegen. Der Nachweis für das Besteuerungsverfahren ist ein solches berechtigtes Interesse, zumal das Besteuerungsverfahren durch das Steuergeheimnis geschützt ist. Das Fahrtenbuch wird in der Praxis jedoch nicht immer unter Verschluss gehalten werden. Ggf. können andere Personen Einsicht erhalten, was insofern strafbar wäre. Es wird daher strengstens empfohlen, die Angaben zu den Patienten/Mandanten – soweit sie seine Identifizierung ermöglichen (Name, Adresse) – nicht in Klarschrift, sondern verschlüsselt (z. B. durch Mandanten-/Patienten-Nummer) in das Fahrtenbuch einzutragen, und das Verzeichnis – aus dem sich die verschlüsselten Personendaten ersehen lassen – getrennt hiervon für das Besteuerungsverfahren aufzubewahren.

Top Fahrtenbuch

14. Gibt es Erleichterungen für Taxifahrer?

Bei Fahrten eines Taxifahrers im sog. Pflichtfahrgebiet ist es in Bezug auf Reisezweck, Reiseziel und aufgesuchtem Geschäftspartner ausreichend, täglich zu Beginn und Ende der Gesamtheit dieser Fahrten den Kilometerstand anzugeben mit der Angabe „Taxifahrten im Pflichtfahrgebiet” o. Ä. Wurden Fahrten durchgeführt, die über dieses Gebiet hinausgehen, kann auf die genaue Angabe des Reiseziels nicht verzichtet werden.

Top Fahrtenbuch

15. Gibt es Erleichterungen für Fahrlehrer?

Für Fahrlehrer ist es ausreichend, in Bezug auf Reisezweck, Reiseziel und aufgesuchten Geschäftspartner „Lehrfahrten”, „Fahrschulfahrten” o. Ä. anzugeben.

Top Fahrtenbuch

16. Darf man ein Fahrtenbuch handschriftlich führen?

Ein handschriftliches Fahrtenbuch ist zulässig. Es muss aber auch für andere lesbar sein. Es genügt nicht, dass der Steuerpflichtige selbst seine Aufzeichnungen lesen kann.

Top Fahrtenbuch

Fahrtenbuchmängel und ihre Konsequenzen

Mit dem Fahrtenbuch für den Firmenwagen ist es so eine Sache: Einerseits kann es den geldwerten Vorteil für die Steuer senken, andererseits finden Betriebsprüfer oft Gründe, es zu verwerfen.

Werden die oben genannten Anforderungen an das Fahrtenbuch nicht erfüllt – es reicht hier u. U. schon aus, wenn nur eine der Anforderungen nicht erfüllt ist –, wird das Fahrtenbuch mangels „ordnungsgemäßer Führung“ in Gänze nicht anerkannt. Es wird dann beim Arbeitnehmer die 1 %-Methode angewandt, d. h. der hiernach ermittelte Wert der Privatnutzung wird versteuert. Dies kann insbesondere bei einem Fahrzeug mit hohem Listenpreis sehr teuer werden.

Bei Unternehmern wird die 1 %-Methode angewandt, wenn das Fahrzeug zum sog. notwendigen Betriebsvermögen gehört, d. h. wenn die betriebliche Nutzung mehr als 50 % beträgt. In den anderen Fällen erfolgt eine Schätzung.

Hinweis : Fehlende Angaben im Fahrtenbuch können grundsätzlich nicht nachgeholt werden.

Diese unerwarteten Fallen rund ums Fahrtenbuch sollten Sie kennen

- Warum Sie Ihr Fahrtenbuch niemals nachschreiben sollten

- Wie Sie mit einem Fahrtenbuch gegen den Anscheinsbeweis argumentieren können

- Warum ein lückenloses Fahrtenbuch manchmal nicht reicht

1. Nachträgliche Änderungen sind tabu

Die GoBD verbietet die Änderung steuerrelevanter Unterlagen. Erstellen Sie Ihr Fahrtenbuch daher immer zeitnah und korrekt. Nachträgliche Änderungen, selbst wenn sie nur aus Panik vor der Betriebsprüfung erfolgen, werden vom Finanzamt als Manipulation gewertet und führen zur Verwerfung des Fahrtenbuchs.

2. Fahrtenbuch als Argumentationshilfe

Nutzen Sie ein Firmenfahrzeug privat, müssen Sie den geldwerten Vorteil versteuern. Ohne Fahrtenbuch unterstellt das Finanzamt in der Regel eine private Nutzung.

Ein Urteil des FG Münster zeigt: Mit einem Fahrtenbuch und stichhaltigen Argumenten können Sie den Anscheinsbeweis der Privatnutzung widerlegen. In dem Fall konnte der Unternehmer nachweisen, dass ein Firmenwagen nie privat genutzt wurde, obwohl er zwei weitere Familienautos besaß.

Tipp: Ein gut geführtes Fahrtenbuch erleichtert die Argumentation erheblich.

3. Fahrtenbuch reicht manchmal nicht

Neben formalen Mängeln kann auch die fehlende Dokumentation der Gesamtkosten zur Verwerfung des Fahrtenbuchs führen, wie ein Urteil des BFH zeigt.

In dem Fall: Die Mitarbeiter tankten an einer firmeneigenen Tankstelle ohne lückenlose Dokumentation.

Folge: Obwohl das Fahrtenbuch korrekt geführt war, konnte der geldwerte Vorteil nicht nach der Fahrtenbuchmethode ermittelt werden, da die Gesamtkosten nicht nachgewiesen waren.

Fazit:

- Führen Sie Ihr Fahrtenbuch korrekt und zeitnah.

- Bewahren Sie alle Belege im Zusammenhang mit dem Firmenwagen auf.

- Seien Sie im Zweifelsfall bereit, Ihre Argumentation mit stichhaltigen Beweisen zu untermauern.

Mit diesen Tipps vermeiden Sie die häufigsten Fehler rund ums Fahrtenbuch und sichern sich die Vorteile der Fahrtenbuchmethode.

Top Fahrtenbuch

Wie das Finanzamt manipulierte Fahrtenbücher erkennen kann und andere K. O.-Kriterien

Auffällig für das Finanzamt ist u. a.:

- Unverändertes Schriftbild über einen längeren Zeitraum: dies deutet darauf hin, dass das Fahrtenbuch für einen gewissen Zeitraum nachträglich geschrieben wurde.

- Orte auf Tankrechnungen, Bewirtungsrechnungen oder Belege über Reisekosten passen nicht mit Orten im Fahrtenbuch zu diesem Datum zusammen.

- Fehlende Plausibilität der Betankungen für die gefahrenen Kilometer. Die Betriebsprüfung ermittelt zum Teil den tatsächlichen Benzinverbrauch.

- Fehlende Übereinstimmung der Eintragungen im Fahrtenbuch mit dem Terminkalender.

- Kilometerstände auf Reparatur- oder TÜV-Rechnungen passen nicht zu Gesamtkilometer dieses Datums im Fahrtenbuch. Möglicher Einwand: Werkstätten nehmen es oft nicht genau mit der Angabe des Kilometerstands.

- Entfernungsangaben werden nur gerundet eingetragen.

- Das handschriftliche Fahrtenbuch wird als Sammlung loser Einzelblätter geführt.

- Das Fahrtenbuch wird in Standard-Excel geführt (möglich sind auf Excel aufsetzende Programme, die nachträgliche Änderungen dokumentieren).

- Es sind keine oder zu wenige Privatfahrten eingetragen, obwohl im privaten Umfeld kein anderes Fahrzeug zur Verfügung steht.

Top Fahrtenbuch

Beispiel für ein Fahrtenbuch

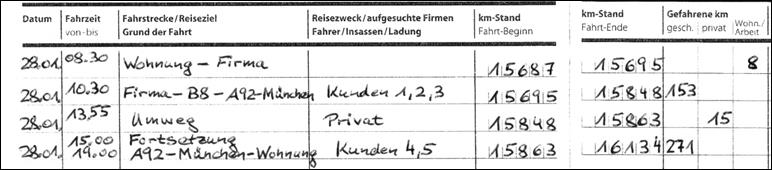

Nachfolgend ist ein Auszug eines Fahrtenbuchs abgedruckt. Hier wurde die um 10.30 Uhr begonnene einheitliche berufliche Reise zu einer zusammengefassten Eintragung verbunden.

Die Angabe der Reiseziele und der aufgesuchten Kunden wurde durch Angabe der Kundennummern abgekürzt. Das entsprechende Kundenverzeichnis – aus dem sich die konkreten Anschriften und Namen ergeben – ist mit dem Fahrtenbuch aufzubewahren und bei einer Prüfung vorzulegen.

Der Umweg um 13.55 Uhr aus privaten Gründen („Mittagspause“) stellt einen Einschnitt dar, der zum Abschluss der Eintragung mit Kilometerstand vor Unterbrechung führt. Der private Umweg ist als eigener Eintrag zu führen. Die Fortsetzung um 15.00 Uhr führt zu einem weiteren Eintrag.

Die Angabe der Fahrzeit ist steuerlich für ein Fahrtenbuch nicht vorgeschrieben. Sie erleichtert aber die Dokumentation der Abwesenheitszeiten für die Berechnung der Pauschalen für Verpflegungsmehraufwendungen, welche zusätzlich als Reisekosten abzugsfähig sind. Rechtsstand: 1. 6. 2013 Alle Informationen und Angaben in diesem Mandanten-Merkblatt haben wir nach bestem Wissen zusammengestellt. Sie erfolgen jedoch ohne Gewähr. Diese Information kann eine individuelle Beratung im Einzelfall nicht ersetzen.

Top Fahrtenbuch

Checkliste: Wann lohnt es sich, ein Fahrtenbuch zu führen?

- Der private Nutzungsanteil ist gering.

- Der Listenpreis des Pkw ist hoch.

- Der Pkw wurde gebraucht gekauft.

- Der Pkw ist alt + bereits abgeschrieben.

- Die Fahrleistung + die laufenden Kosten sind niedrig.

- Bei Anwendung der 1 %-Methode ist der Privatanteil so hoch wie die gesamten Kfz-Kosten.

- Im Betriebsvermögen gibt es mehrere Pkw, und ohne Fahrtenbuch müsste für jedes Fahrzeug ein Privatanteil nach der 1 %-Methode versteuert werden.

- Wenige Fahrten zwischen Wohnung + Betrieb oder geringe Entfernung (z.B. Wohnung und Büro im selben Haus).

Top Fahrtenbuch

Fahrtenbuch durch Leasing vermeiden?

Sie möchten alle Kosten für Ihren Firmenwagen von der Steuer absetzen und dabei kein Fahrtenbuch führen. Ihre Idee ist es, einen Leasingvertrag mit einer Kilometergrenze zu machen, die genau Ihrer jährlichen geschäftlichen Fahrstrecke entspricht. So denken Sie, dass Sie beweisen können, dass Sie das Auto nicht privat nutzen.

Leider wird das Finanzamt wahrscheinlich nicht zustimmen. Die Steuerbehörden gehen normalerweise davon aus, dass ein Firmenwagen auch privat genutzt wird, selbst wenn es andere Autos in der Familie gibt. Ein Gerichtsurteil hat bestätigt, dass eine Kilometerbegrenzung im Leasingvertrag nicht genug Beweis ist, um zu zeigen, dass das Auto nicht privat genutzt wird. Das Gericht hat entschieden, dass in so einem Fall trotzdem die private Nutzung nach der sogenannten 1%-Regel versteuert werden muss.

Das bedeutet: Wenn Sie nicht möchten, dass die private Nutzung Ihres Firmenwagens versteuert wird, kommen Sie um ein Fahrtenbuch nicht herum. In einem Fahrtenbuch schreiben Sie genau auf, wann und wofür Sie das Auto benutzen. So können Sie beweisen, dass Sie das Auto nur für die Arbeit nutzen. Es ist oft das Beste, ein Fahrtenbuch zu führen, um Probleme mit dem Finanzamt zu vermeiden.

Aktuelles + weitere Infos

Noch mehr hilfreiche Steuerrechner

Keine Fahrtenbuchmethode bei Schätzung der Benzinkosten

In einem aktuellen Fall hatte ein Unternehmen seinen Mitarbeitern Dienstwagen zur Verfügung gestellt, die sie auch privat nutzen durften. Die Mitarbeiter führten ordnungsgemäß ein Fahrtenbuch. Allerdings wurden die Autos an einer Tankstelle des Unternehmens betankt, die kein Zählwerk hatte. Das bedeutet, es gab keine genauen Aufzeichnungen darüber, wie viel Benzin getankt wurde. Der Arbeitgeber hat dann versucht, die Benzinkosten zu schätzen, um die Steuern für die private Nutzung zu berechnen.

Das Finanzgericht München fand das in Ordnung, aber der Bundesfinanzhof (BFH) sah das anders. Der BFH sagte, dass man die genauen Kosten für das Auto nachweisen muss, wenn man die Fahrtenbuchmethode nutzen möchte. Schätzungen sind nicht erlaubt, selbst wenn man dabei eher mehr Kosten ansetzt, als vielleicht tatsächlich entstanden sind. Weil der Arbeitgeber in diesem Fall nur geschätzt hat, musste er die 1%-Regelung anwenden, die einfacher ist, aber oft zu höheren Steuern führt.

Kurz gesagt: Wenn Sie die Fahrtenbuchmethode verwenden wollen, müssen Sie nicht nur ein Fahrtenbuch führen, sondern auch alle Autokosten genau belegen können. Schätzungen sind nicht zulässig.

Widerlegung des Anscheinsbeweises für Privatnutzung eines Firmenwagens

Normalerweise nimmt das Finanzamt an, dass ein Firmenwagen auch privat genutzt wird. Dies nennt man Anscheinsbeweis. Aber ein Gerichtsurteil des Finanzgerichts Münster zeigt, dass es Ausnahmen geben kann. In dem Fall ging es um einen Ford Ranger, der in einem Gartenbaubetrieb genutzt wurde. Das Gericht glaubte dem Besitzer, dass der Wagen wegen seiner speziellen Eigenschaften (starke Zugkraft) und seiner ständigen Nutzung im Betrieb nicht privat genutzt wurde. Der Wagen war oft sehr schmutzig und wurde im Jahr weniger als 9.000 Kilometer gefahren, was wenig Spielraum für private Nutzung lässt.

Die Familie hatte zwar auch private Autos, aber diese waren nicht vergleichbar mit dem Ford Ranger. Das Finanzamt wollte trotzdem, dass der Besitzer Steuern für die private Nutzung des Rangers zahlt, so wie es normalerweise der Fall ist. Aber das Gericht entschied anders. Es sagte, dass die Umstände in diesem Fall so besonders waren, dass der Anscheinsbeweis nicht gilt. Zum Beispiel benutzten der Besitzer und seine Frau den Wagen nicht täglich und für kurze Strecken zwischen Haus und Arbeit war kein Auto nötig. Auch wurde für den Umzug der Tochter ein anderer Transporter gemietet.

Das Urteil könnte wichtig sein, weil es zeigt, dass es möglich ist, den Anscheinsbeweis zu widerlegen, wenn man gute Gründe hat. Das Finanzgericht Münster hat eine Revision zugelassen, damit der Bundesfinanzhof die Regeln dafür klarer machen kann. Das Finanzamt hat gegen das Urteil Berufung eingelegt, und es bleibt abzuwarten, ob der Bundesfinanzhof neue, klare Kriterien für solche Fälle festlegen wird. Bis dahin sollten ähnliche Fälle offen gehalten werden.

Widerlegung des Anscheinsbeweises für Privatnutzung eines Firmenwagens

Wenn Sie einen Firmenwagen haben und für die private Nutzung Steuern zahlen müssen, gibt es zwei Methoden, um zu berechnen, wie viel das ist: die 1%-Regelung und das Fahrtenbuch. Der Bundesfinanzhof (BFH) hat entschieden, dass Sie nicht mitten im Jahr von einer Methode zur anderen wechseln dürfen. Sie müssen sich für das ganze Jahr für eine Methode entscheiden und dabei bleiben.

Das bedeutet, wenn Sie im Januar mit der 1%-Regelung beginnen, können Sie nicht im September auf das Fahrtenbuch umsteigen. Die einzige Ausnahme ist, wenn Sie im Laufe des Jahres einen anderen Firmenwagen bekommen. Dann dürfen Sie für das neue Auto eine andere Methode wählen.

Wenn Sie die 1%-Regelung zu teuer finden und nicht wechseln können, weil Sie immer noch denselben Wagen haben, gibt es noch eine Möglichkeit: Sie ändern Ihren Arbeitsvertrag so, dass Sie den Firmenwagen nicht mehr privat nutzen dürfen. Dann müssen Sie für die private Nutzung keine Steuern mehr zahlen. Ab dem nächsten Jahr können Sie dann wieder neu entscheiden, ob Sie die 1%-Regelung oder das Fahrtenbuch verwenden möchten.

Ordnungsmäßigkeit eines Fahrtenbuchs trotz kleinerer Mängel

Der Bundesfinanzhof (BFH) hat entschieden, dass kleinere Fehler in einem Fahrtenbuch nicht automatisch bedeuten, dass das Fahrtenbuch ungültig ist und die 1%-Regelung für die private Nutzung eines Firmenwagens angewendet werden muss. Solange die Einträge im Fahrtenbuch insgesamt sinnvoll und nachvollziehbar sind, kann es trotz kleinerer Mängel anerkannt werden.

Das Urteil ist grundsätzlich positiv für Steuerpflichtige, wirft aber Fragen auf, da der BFH nicht genau definiert, was unter "kleineren Mängeln" zu verstehen ist oder wann Einträge als "plausibel" gelten. Das bedeutet, dass das Thema Fahrtenbuch weiterhin Diskussionsstoff bietet. Kleinere Fehler, wie zum Beispiel Flüchtigkeitsfehler, sollten jedoch normalerweise kein Problem darstellen.

Um mögliche Streitigkeiten mit dem Finanzamt zu vermeiden, ist es ratsam, Fahrtenbücher sehr sorgfältig und genau zu führen.

Nachträgliche Ergänzungen eines Fahrtenbuchs in einer Computerdatei

Das Finanzgericht Berlin-Brandenburg hat ein Fahrtenbuch anerkannt, das aus einer Mischung von handschriftlichen Aufzeichnungen und nachträglichen Ergänzungen in einer Computerdatei bestand. Der Fall betraf einen Geschäftsführer, der zwar ein handschriftliches Fahrtenbuch führte, aber einige Angaben, wie den Zweck der Reise, erst später am Computer ergänzte. Das Finanzamt wollte dieses Fahrtenbuch nicht anerkennen, weil es streng nach Formvorschriften handelte und keine Ausnahmen zulassen wollte.

Die Richter des Finanzgerichts sahen das jedoch anders. Sie argumentierten, dass keine Möglichkeit zur Manipulation der Kilometerangaben bestand und die Angaben überprüfbar waren. Daher akzeptierten sie die Kombination aus handschriftlichem Fahrtenbuch und Computerausdruck.

Obwohl das Urteil des Finanzgerichts Berlin-Brandenburg eine hilfreiche Argumentationsbasis bietet, insbesondere wenn bereits Fehler passiert sind, ist das letzte Wort noch nicht gesprochen. Der Bundesfinanzhof (BFH) muss noch über den Fall entscheiden. Bis dahin ist es ratsam, Fahrtenbücher genau nach den Vorgaben der Finanzverwaltung zu führen, um unnötige Streitigkeiten zu vermeiden.

Geringfügige Mängel bei Abweichungen von einem Routenplaner

Der Bundesfinanzhof (BFH) hat in einem Urteil aus dem Jahr 2008 klargestellt, dass geringfügige Mängel in einem Fahrtenbuch nicht automatisch zu dessen Ablehnung führen, solange die Aufzeichnungen insgesamt plausibel sind. Dies bedeutet, dass das Finanzamt ein Fahrtenbuch nicht allein aufgrund einiger fehlender Fahrten oder kleiner Abweichungen in den Kilometerangaben verwerfen darf. Der BFH vergleicht dies mit der Buchführung, die trotz formeller Mängel insgesamt als ordnungsgemäß betrachtet werden kann, wenn die Gesamtbewertung dies zulässt.

Das Urteil lockert die zuvor strenge Rechtsprechung zur Fahrtenbuchführung und bietet eine Argumentationshilfe gegenüber dem Finanzamt oder dem Finanzgericht bei kleineren Unregelmäßigkeiten oder Flüchtigkeitsfehlern. Allerdings liegt die Beurteilung, ob Mängel als geringfügig oder als Hinweis auf Manipulation zu werten sind, primär im Ermessen des Finanzgerichts. Eine Revision vor dem BFH hat nur begrenzte Aussicht auf Erfolg, da dieser die Tatsachenentscheidung des Finanzgerichts nur eingeschränkt überprüft.

Um Streitigkeiten zu vermeiden, wird empfohlen, das Fahrtenbuch so sorgfältig und genau wie möglich zu führen und insbesondere darauf zu achten, dass die Kilometerangaben mit denen in Reparaturrechnungen übereinstimmen und die Ziele vollständig angegeben sind.

Zudem sollten Abweichungen von den Ergebnissen eines Routenplaners innerhalb eines akzeptablen Rahmens bleiben. Ein Urteil des Finanzgerichts Düsseldorf besagt, dass das Finanzamt ein Fahrtenbuch auch dann akzeptieren muss, wenn die Kilometerangaben nicht exakt mit denen eines Routenplaners übereinstimmen. Kleine Abweichungen sind angesichts von Verkehrshindernissen wie Baustellen tolerierbar, wobei in Großstädten sogar größere Abweichungen als plausibel angesehen werden können, zum Beispiel wenn längere Wege gefahren werden, um Staus zu umgehen.

Anforderungen an ein ordnungsgemäßes Fahrtenbuch

Der Bundesfinanzhof (BFH) hat seine Anforderungen an ein ordnungsgemäß geführtes Fahrtenbuch präzisiert und bekräftigt, dass alle notwendigen Angaben direkt im Fahrtenbuch enthalten sein müssen. Ergänzende Aufzeichnungen, wie beispielsweise in einem Tagebuch oder in einer vom Arbeitgeber geführten Liste, sind nicht ausreichend, selbst wenn der Arbeitnehmer diese nicht ändern kann.

Ein Fahrtenbuch muss zeitnah und in geschlossener Form geführt werden, ohne nachträgliche Einfügungen oder Änderungen, es sei denn, diese sind als solche klar erkennbar. Zu den erforderlichen Angaben gehören das Datum, die Fahrtziele, die aufgesuchten Kunden oder Geschäftspartner und die konkreten Gegenstände der dienstlichen Verrichtung. Bei zusammenhängenden beruflichen Fahrten kann eine zusammenfassende Eintragung mit dem am Ende der Reise erreichten Gesamtkilometerstand genügen, jedoch müssen die einzelnen Kunden oder Geschäftspartner in der Reihenfolge ihres Aufsuchens aufgeführt werden.

Der BFH hat entschieden, dass die Mindestangaben im Fahrtenbuch selbst enthalten sein müssen, ohne Ausnahme. Diese Entscheidung bestätigt die strenge Linie des BFH und hebt hervor, dass steuerzahlerfreundliche Urteile der Finanzgerichte nicht maßgeblich sind, wenn sie von höheren Gerichten aufgehoben wurden. Steuerpflichtige und ihre Berater sollten daher die kompromisslose Sichtweise des BFH beachten und Fahrtenbücher entsprechend sorgfältig führen.

Leasing-Sonderzahlung bei der Fahrtenbuchmethode

Der Bundesfinanzhof (BFH) hat in einem Urteil entschieden, wie eine Leasing-Sonderzahlung für einen Dienstwagen steuerlich zu behandeln ist, wenn die Fahrtenbuchmethode zur Anwendung kommt. Im konkreten Fall hatte eine GmbH ihrem Geschäftsführer ein geleastes Fahrzeug zur Verfügung gestellt und zu Beginn des Leasingvertrags eine Sonderzahlung von 15.000 € geleistet. Diese Zahlung wurde von der GmbH über die gesamte Laufzeit des Leasingvertrags von 36 Monaten verteilt, was zu einem Kilometersatz von 1,08 € führte. Das Finanzamt wollte jedoch die Sonderzahlung im Jahr der Zahlung in voller Höhe ansetzen, was zu einem höheren Kilometersatz von 1,57 € und damit zu einer höheren Steuerbelastung für den Geschäftsführer geführt hätte.

Der BFH stellte sich auf die Seite des Steuerzahlers und bestätigte die Auffassung des Finanzgerichts Berlin-Brandenburg, dass die Sonderzahlung nicht im Jahr der Zahlung in voller Höhe zu berücksichtigen ist. Stattdessen muss sie auf die Laufzeit des Leasingvertrags verteilt werden, wenn der Arbeitgeber diesen Betrag in seiner Bilanz über mehrere Jahre abgrenzt. Dies entspricht der üblichen Praxis, Anschaffungskosten über die Nutzungsdauer zu verteilen. Der BFH widersprach damit dem Argument des Finanzamts, dass eine periodengerechte Abgrenzung im Lohnsteuerrecht unüblich sei.

Das Urteil des BFH bestätigt, dass bei der Ermittlung des geldwerten Vorteils aus der privaten Nutzung eines Dienstwagens die Gesamtkosten periodengerecht anzusetzen sind, was eine Steuerspar-Möglichkeit für den Steuerzahler darstellt.

Ordnungsmäßigkeit eines elektronischen Fahrtenbuchs

Ein elektronisches Fahrtenbuch wird nur dann als ordnungsgemäß anerkannt, wenn es alle erforderlichen Angaben enthält, die von der Rechtsprechung des Bundesfinanzhofs (BFH) und den Leitlinien der Finanzverwaltung gefordert werden. Dazu gehört, dass das Fahrtenbuch zeitnah und in geschlossener Form geführt wird, um nachträgliche Änderungen auszuschließen oder zumindest erkennbar zu machen. Jede berufliche Fahrt muss einzeln mit Datum, Ziel, aufgesuchten Kunden oder Geschäftspartnern und dem erreichten Gesamtkilometerstand dokumentiert werden.

Nachträgliche Veränderungen in einem elektronischen Fahrtenbuch müssen technisch ausgeschlossen oder dokumentiert sein. Änderungen müssen eindeutig gekennzeichnet sein, sowohl in der Anzeige als auch im Ausdruck des Fahrtenbuchs. Die Daten müssen unveränderlich und über die Aufbewahrungsfrist hinaus lesbar sein, und die Änderungshistorie muss ersichtlich und nicht nachträglich veränderbar sein.

Die Finanzverwaltung hat das Recht, auf elektronische Aufzeichnungen zuzugreifen, und die Daten müssen maschinell auswertbar sein. Ein elektronisches Fahrtenbuch, das alle Fahrten automatisch erfasst, wird als zeitnah geführt angesehen, wenn der Fahrtanlass innerhalb von bis zu sieben Tagen nach der Fahrt nachgetragen wird. Für Privatfahrten sind Kilometerangaben ausreichend, und das Datum ist nicht erforderlich, da sich die Daten der Privatfahrten aus dem Zusammenhang der Eintragungen ergeben.

Zusammenfassend muss ein elektronisches Fahrtenbuch die gleichen Informationen liefern wie ein manuell geführtes Fahrtenbuch und die Anforderungen an die Dokumentation und Nachvollziehbarkeit erfüllen, um von der Finanzverwaltung anerkannt zu werden.

Unleserliche Fahrtenbücher

Fraglich ist, ob ein nachträglich erstelltes, leserliches Fahrtenbuch als Ersatz für ein ursprünglich unleserliches Fahrtenbuch akzeptiert werden kann. Der Bundesfinanzhof muss entscheiden, ob eine solche nachträgliche Reinschrift die Unleserlichkeit eines handschriftlichen Fahrtenbuchs "heilen" kann. Ein Fahrtenbuch muss lesbar sein, um seinen Zweck als Nachweis gegenüber dem Finanzamt zu erfüllen. Es reicht nicht aus, dass der Steuerpflichtige behauptet, seine eigenen Aufzeichnungen lesen zu können.

Der konkrete Fall, der zur Diskussion steht, betrifft einen selbständigen Sachverständigen, der die Kosten für einen geleasten Lamborghini als Betriebsausgaben geltend machen wollte. Das Finanzgericht hatte die Kosten jedoch gekürzt. Der Steuerpflichtige argumentierte, dass die Unleserlichkeit seiner Fahrtenbücher auf seine Arthritis zurückzuführen sei.

Der Bundesfinanzhof hat in der Vergangenheit bereits entschieden, dass handschriftliche Aufzeichnungen lesbar sein müssen. Es wird erwartet, dass der BFH eine nachträgliche Reinschrift nicht akzeptieren wird, aber das Urteil steht noch aus.

Zusätzlich wird in dem Text die Idee eines Steuerberaters erwähnt, eine Höchstgrenze für den Kaufpreis von Firmenwagen einzuführen, um die Angemessenheit der Kosten besser beurteilen zu können.

Noch mehr Tipps zum Fahrtenbuch finden Sie im Steuerlexikon ...

Rechtsgrundlagen zum Thema: Fahrtenbuch

EStGEStG § 6 Bewertung

EStG § 8 Einnahmen

UStAE

UStAE 4.17.2. Beförderung von kranken und verletzten Personen

UStAE 15.23. Vorsteuerabzug und Umsatzbesteuerung bei (teil-)unternehmerisch verwendeten Fahrzeugen

UStAE 4.17.2. Beförderung von kranken und verletzten Personen

UStAE 15.23. Vorsteuerabzug und Umsatzbesteuerung bei (teil-)unternehmerisch verwendeten Fahrzeugen

UStR

UStR 102. Beförderung von kranken und verletzten Personen

LStR

R 8.1 LStR Bewertung der Sachbezüge

R 9.4 LStR Reisekosten

LStH 8.1.9.10

Steuer-Newsletter

Steuer-Newsletter