Pendlerpauschale - Fahrtkosten von der Steuer absetzen

Pendlerpauschale + Fahrtkosten: Hier erhalten Sie Steuertipps und einen Rechner zur Berechnung der Fahrtkosten bzw. Pendlerpauschale.

Fahrtkosten von der Steuer absetzen

Die Pendlerpauschale ist eine steuerliche Erleichterung für Arbeitnehmer, die Wege zwischen ihrer Wohnung und der ersten Tätigkeitsstätte zurücklegen müssen. Sie dient dazu, die finanzielle Belastung durch die Fahrtkosten teilweise zu kompensieren. Hier sind die wichtigsten Punkte zur Pendlerpauschale zusammengefasst:

Grundlegende Regelung

- Entfernungspauschale: Für die Wege zwischen Wohnung und erster Tätigkeitsstätte kann eine Entfernungspauschale von 0,30 € pro Entfernungskilometer angesetzt werden.

Erhöhung der Pauschale

- Ab dem 21. Kilometer: Für den Zeitraum vom 1. Januar 2021 bis zum 31. Dezember 2023 erhöht sich der Betrag ab dem 21. Entfernungskilometer auf 0,35 € pro Kilometer. Für den Zeitraum vom 1. Januar 2024 bis zum 31. Dezember 2026 steigt dieser Betrag weiter auf 0,38 € pro Kilometer.

- Zweck der Erhöhung: Die Anhebung der Pendlerpauschale soll insbesondere Fernpendler finanziell entlasten, die durch die CO2-Bepreisung mit höheren Kraftstoffpreisen konfrontiert sind.

| Jahr | 1. -20. KM | ab 21. KM |

|---|---|---|

| 2019 | 0,30 Euro je km | 0,30 Euro je km |

| 2020 | 0,30 Euro je km | 0,30 Euro je km |

| 2021 | 0,30 Euro je km | 0,35 Euro je km |

| 2022 | 0,30 Euro je km | 0,38 Euro je km |

| 2023 | 0,30 Euro je km | 0,38 Euro je km |

| 2024 | 0,30 Euro je km | 0,38 Euro je km |

| 2025 | 0,30 Euro je km | 0,38 Euro je km |

| 2026 | 0,30 Euro je km | 0,38 Euro je km |

Anwendung der Pauschale

- Einmal pro Arbeitstag: Die Pendlerpauschale kann nur einmal pro Arbeitstag geltend gemacht werden.

- Halbe Pauschale: Steht der Steuerpflichtige nicht am Tag des Aufsuchens der ersten Tätigkeitsstätte auch wieder zu seiner Wohnung zurück, steht ihm nur die halbe Pendlerpauschale zu.

Unabhängigkeit vom Verkehrsmittel

- Die Entfernungspauschale kann unabhängig vom genutzten Verkehrsmittel beansprucht werden.

Höchstbetrag 4.500 €

- Die Entfernungspauschale ist grundsätzlich auf einen Höchstbetrag von 4.500 Euro im Kalenderjahr begrenzt. Dieser Betrag gilt unabhängig von der Zahl der Arbeitstage im Kalenderjahr. Bei der Nutzung eines eigenen oder zur Nutzung überlassenen Kraftwagens für Fahrten zwischen Wohnung und erster Tätigkeitsstätte als Fernpendler oder bei Benutzung öffentlicher Verkehrsmittel können auch höhere Aufwendungen als 4.500 Euro berücksichtigt werden. Menschen mit einer außergewöhnlichen Gehbehinderung oder anderen schweren Behinderungen, die bestimmte Merkzeichen tragen, können ebenfalls eine Fahrtkostenpauschale von 4.500 Euro beanspruchen. Diese Pauschale ersetzt die individuell ermittelten Aufwendungen für Fahrtkosten von Menschen mit Behinderung unter Abzug der zumutbaren Belastung.

Fazit

Die Pendlerpauschale bietet eine steuerliche Vergünstigung für Arbeitnehmer, die regelmäßig Wege zwischen ihrer Wohnung und der ersten Tätigkeitsstätte zurücklegen müssen. Durch die Anhebung der Pauschale ab dem 21. Kilometer werden insbesondere Fernpendler unterstützt. Es ist wichtig, die Regelungen zur Pendlerpauschale zu kennen und korrekt in der Steuererklärung anzugeben, um die steuerlichen Vorteile vollständig nutzen zu können.

Berechnung Pendlerpauschale + Steuertipps

In Deutschland können Arbeitnehmer für Fahrten zwischen Wohnort und Arbeitsstätte eine Pendlerpauschale von 0,30 Euro pro Entfernungskilometer als Werbungskosten geltend machen. Hier sind die grundlegenden Schritte, um die Pendlerpauschale zu berechnen:

-

Entfernungskilometer ermitteln: Zunächst muss die Entfernung zwischen Wohnort und Arbeitsstätte ermittelt werden. Dies kann durch eine Online-Routenplaner-Software oder durch eine Straßenkarte erfolgen.

-

Arbeitstage pro Jahr ermitteln: Es müssen auch die Anzahl der Arbeitstage pro Jahr berücksichtigt werden. Es kann davon ausgegangen werden, dass es in einem Jahr 220 Arbeitstage gibt. Wenn der Arbeitnehmer weniger oder mehr Arbeitstage hat, sollte diese Zahl angepasst werden.

-

Entfernungspauschale berechnen: Um die Pendlerpauschale zu berechnen, multipliziert man die Entfernungskilometer mit 0,30 Euro (ab 2022 0,38 Euro). Dies ergibt den jährlichen Betrag der Pendlerpauschale.

-

Begrenzung der Pendlerpauschale: Die Pendlerpauschale ist auf einen Höchstbetrag von 4.500 Euro pro Jahr begrenzt. Wenn die tatsächlichen Kosten für den Arbeitsweg höher sind, können die überschüssigen Kosten als Werbungskosten abgesetzt werden.

Pendlerpauschale Steuerersparnis-Rechner

Hinweis: Im Jahressteuergesetz 2020 wurde festgelegt, dass sich die Entfernungspauschale von 2021 - 2026 auf erst 0,35 Euro und 2024 auf 0,38 Euro ab dem ersten km erhöht. Zur Eindämmung der Auswirkungen durch die Inflation wurde die zunächst erst ab 2024 geplante Erhöhung auf 0,38 Euro auf 2022 vorgezogen. Es gilt daher ab dem 21. Kilometer nur noch für 2021 eine Pendlerpauschale von 0,35 Euro und für die Jahre 2022, 2023 bis einschließlich 2026 eine Pendlerpauschale von 0,38 Euro.

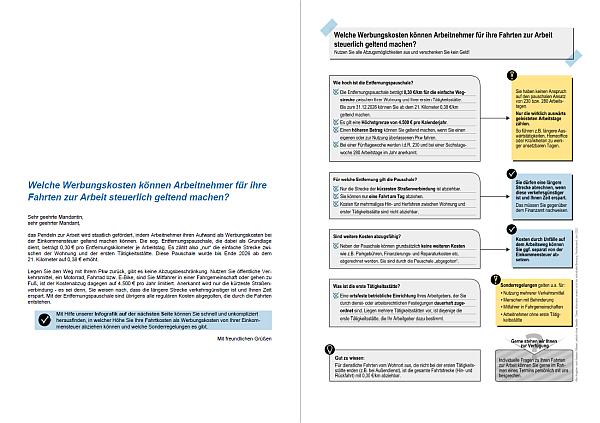

Fahrten zur Arbeit (06/22)

»Welche Werbungskosten können Arbeitnehmer für ihre Fahrten zur Arbeit steuerlich geltend machen?« (#1138277)

Download:

Die Mehrheit der deutschen Arbeitnehmer pendelt täglich vom Wohnort zur Arbeit. Die Pendlerpauschale ist für Sie oft ein zentraler Bestandteil der Werbungskosten. Mit Hilfe unserer Infografik können Ihre Mandanten selbst herausfinden, in welcher Höhe Sie ihre Fahrtkosten als Werbungskosten abziehen können und wie Sie ihre Abzugsmöglichkeiten optimal nutzen.

Mit der Entfernungspauschale sind bei PKW-Nutzung sämtliche Kosten, wie z.B. Parkgebühren, Versicherungs- und Reparaturkosten, abgegolten. Eine Ausnahme gilt für Unfallkosten. Die tatsächlichen Aufwendungen für die Benutzung öffentlicher Verkehrsmittel können Sie als Werbungskosten ansetzen, wenn sie insgesamt höher sind als die Entfernungspauschale.

Steuertipp: Wie Sie die Pendlerpauschale selbst erhöhen

In der heutigen Zeit, wo die Kosten für Benzin, Diesel oder Ladestrom sowie die allgemeinen Unterhaltskosten für Fahrzeuge stetig steigen, erscheint die Kilometerpauschale von 0,30 € pro betrieblich gefahrenem Kilometer vielen Selbstständigen und Unternehmern als nicht mehr ausreichend. Diese Pauschale deckt oft nicht die tatsächlichen Kosten, die beim Fahren des Privatwagens für betriebliche Zwecke entstehen. Doch es gibt eine Möglichkeit, wie Sie mehr von Ihren Fahrtkosten steuerlich geltend machen können.

Steuertipp: Wie Sie die Pendlerpauschale selbst erhöhen

Anstatt die biedrige Pauschale zu nutzen, können Sie Ihre tatsächlichen Kilometerkosten berechnen und diese als Betriebsausgabe ansetzen. Dieser Ansatz kann besonders vorteilhaft sein, da viele Fahrzeughalter feststellen, dass ihre realen Kosten pro Kilometer deutlich über der Pauschale liegen.

Ermittlung der tatsächlichen Kilometerkosten:

-

Kostenaufstellung für das Fahrzeug erstellen: Beginnen Sie damit, alle Kosten, die im Laufe eines Jahres für Ihren Wagen anfallen, in einer Tabelle zu sammeln. Nutzen Sie hierfür idealerweise die Daten des vergangenen Jahres. Zu den relevanten Kosten zählen:

- Abschreibung oder Leasingkosten

- Kfz-Versicherungen (Haftpflicht, Kasko, Rechtsschutz, Schutzbrief)

- Beiträge für Autoclubs (z.B. ADAC)

- Kraftstoffkosten oder Kosten für Ladestrom

- Kosten für Inspektion, Wartung und Reparaturen

- Wertminderung nach einem Unfall

- Kosten für Ersatzteile, Zubehör und Reifen

- Garagenmiete oder die ortsübliche Vergleichsmiete für eine eigene Garage

- Gebühren für TÜV und ASU

- Sonstige Kosten

-

Berechnung der Kilometerpauschale: Teilen Sie die Gesamtsumme Ihrer Fahrzeugkosten durch die Anzahl der im Jahr gefahrenen Kilometer (sowohl privat als auch betrieblich). Das Ergebnis ist Ihre individuelle Kilometerpauschale.

-

Steuerliche Geltendmachung: Setzen Sie diese individuell berechnete Pauschale für jeden betrieblich gefahrenen Kilometer als Betriebsausgabe an. Bewahren Sie Ihre Aufstellung sorgfältig auf, denn das Finanzamt kann bei der Steuererklärung einen Nachweis über die Berechnung Ihrer Kilometerpauschale verlangen.

Vorteile dieser Methode:

- Höhere Absetzbarkeit: Oft liegt die individuell berechnete Pauschale deutlich über 0,30 €, was zu einer höheren steuerlichen Absetzbarkeit führt.

- Realistische Abbildung der Kosten: Sie spiegeln die tatsächlichen Kosten wider und sorgen so für eine faire Behandlung.

- Flexibilität: Die Methode berücksichtigt individuelle Unterschiede bei den Fahrzeugkosten und ist somit gerechter.

Fazit:

Die Nutzung des Privatwagens für betriebliche Zwecke bietet steuerliche Absetzungsmöglichkeiten, die über die veraltete Kilometerpauschale hinausgehen. Durch die Berechnung der tatsächlichen Kilometerkosten können Sie Ihre steuerliche Last effektiv reduzieren. Es lohnt sich, diesen Weg zu gehen, um nicht unnötig Geld ans Finanzamt zu verschenken. Mit einer detaillierten Aufstellung und Berechnung Ihrer Fahrzeugkosten stellen Sie sicher, dass Sie Ihre Ausgaben optimal für Ihre Steuererklärung nutzen.

Anzahl der Fahrten

Berücksichtigt werden ausschließlich die Tage, an denen Sie tatsächlich zur Arbeit gefahren sind. Dabei ist es unerheblich, ob Sie mehrmals am Tag fahren; absetzbar ist nur eine Fahrt pro Arbeitstag.

Tage am Arbeitsplatz zählen

- Berücksichtigt werden nur die Tage, an denen Sie tatsächlich am Arbeitsplatz waren. Krankheits- und Urlaubstage zählen nicht mit.

Beispielrechnung

- Bei 215 Arbeitstagen und einer einfachen Fahrtstrecke von 25 Kilometern ergibt sich eine Summe von 1.698,50 Euro für das Jahr 2023, die Sie in Ihrer Steuererklärung angeben können.

Für die Berechnung der Entfernungspauschale sind die Anzahl der Arbeitstage im Jahr wichtig. Bei einer 5-Tage-Woche akzeptiert das Finanzamt in der Regel pauschal 230 Arbeitstage pro Jahr. Diese Zahl ergibt sich, indem man von 365 Kalendertagen insgesamt 104 Wochenendtage, 11 Feiertage und 30 Urlaubstage abzieht.

Wer bei einer 5-Tage-Woche mehr als 230 Arbeitstage hat, muss diese nachweisen können. Das kann zum Beispiel durch einen Arbeitszeitnachweis des Arbeitgebers oder durch eine selbst geführte Arbeitszeittabelle erfolgen.

Bei einer 4-Tage-Woche sind es durchschnittlich 180 Arbeitstage, bei einer 6-Tage-Woche 300 Arbeitstage.

In der Praxis reicht es in den meisten Fällen aus, die pauschalen 230 Arbeitstage für die Berechnung der Entfernungspauschale anzugeben. Das Finanzamt wird diese Angabe in der Regel nicht überprüfen.

Hier sind einige Beispiele für die Berechnung der Anzahl der Arbeitstage für die Entfernungspauschale:

- 5-Tage-Woche mit 30 Urlaubstagen: 220 Arbeitstage

- 4-Tage-Woche mit 20 Urlaubstagen: 160 Arbeitstage

- 6-Tage-Woche mit 25 Urlaubstagen: 275 Arbeitstage

Es ist wichtig zu beachten, dass die Berechnung der Pendlerpauschale für jeden Arbeitnehmer individuell sein kann und von Faktoren wie der Art des Arbeitsverhältnisses und der tatsächlichen Entfernung abhängen kann. Es wird empfohlen, einen Steuerberater zu konsultieren, um eine genaue Berechnung der Pendlerpauschale zu erhalten.

Der Weg zur Arbeit: Wie viele Arbeitstage hat das Jahr? Wie viele Tage ein Kalenderjahr hat – das ist klar. Aber wichtig für die Steuer ist: Wie viele Arbeitstage hat Ihr Jahr? Denn hiervon hängt ab, wie hoch Ihre Entfernungspauschale ausfällt. Tragen Sie hier zu wenige Tage ein, verschenken Sie bares Geld. Siehe auch Arbeitstage-Rechner

Kürzeste und einfache Strecke

Die Grundlage für die Berechnung der Pendlerpauschale ist immer die kürzeste, verkehrsgünstige Strecke zwischen Wohnort und erster Tätigkeitsstätte. Auch wenn Sie eine längere Strecke aus persönlichen Gründen bevorzugen, gilt diese Regelung. Nur in begründeten Ausnahmefällen, wie einer regelmäßig schnelleren alternativen Route, kann davon abgewichen werden.

Erste Tätigkeitsstätte

Die Definition der ersten Tätigkeitsstätte spielt eine zentrale Rolle. Für die meisten Arbeitnehmer ist dies der Hauptarbeitsplatz. Bei wechselnden Einsatzorten, wie es bei manchen Berufsgruppen der Fall ist, gibt es spezielle Regelungen.

Fahrgelegenheiten

Nutzen Sie Fahrgemeinschaften, können sowohl Fahrer als auch Mitfahrer die Pendlerpauschale für sich beanspruchen. Wichtig ist, dass jeder seine eigene Pauschale geltend macht.

Mehrere Wohnungen / Doppelte Haushaltsführung

Bei mehreren Wohnsitzen ist der Lebensmittelpunkt entscheidend. Bei doppelter Haushaltsführung können auch Heimfahrten steuerlich berücksichtigt werden.

Wann gibt es keine Pendlerpauschale?

Erstattungen durch den Arbeitgeber, Kosten für Dienstreisen, die erstattet werden, sowie Tage, an denen Sie im Homeoffice gearbeitet haben, können nicht über die Pendlerpauschale abgesetzt werden.

Weitere Tipps

- Lassen Sie sich die Entfernungskilometer auf Ihrer Lohnsteuerkarte eintragen, um bereits vorab weniger Lohnsteuer zu zahlen.

- Bei mehreren Arbeitgebern ist für jeden Weg die Pendlerpauschale separat geltend zu machen.

- Die Mobilitätsprämie bietet für Geringverdiener eine Möglichkeit, trotz fehlender Steuerlast von der Pendlerpauschale zu profitieren.

Werbungskosten-Pauschbetrag

- Die Pendlerpauschale zählt zu den Werbungskosten. Sie wirkt sich steuerlich aus, wenn Ihre gesamten Werbungskosten den Pauschbetrag von 1.230 Euro (für 2023) übersteigen.

Fristen beachten

- Achten Sie darauf, Ihre Steuererklärung fristgerecht einzureichen. Die Fristen können je nachdem, ob Sie zur Abgabe verpflichtet sind oder freiwillig abgeben, variieren.

Durch die geschickte Nutzung der Pendlerpauschale können Sie Ihre Steuerlast effektiv senken. Es lohnt sich, alle relevanten Fahrten genau zu dokumentieren und die Regelungen zur Pendlerpauschale voll auszuschöpfen.

Bitte geben Sie in Ihrer Steuererklärung die Tage, an denen Sie Ihren Arbeitgeber aufgesucht haben, und die kürzesten Straßenverbindung in der Einkommensteuererklärung an.

Tipp: Die erste Tätigkeitsstätte günstig verschieben. Arbeiten Sie an mehreren Standorten Ihres Arbeitgebers, können Sie bares Geld sparen. Wie Sie das zusammen mit Ihrem Chef hinbekommen, erklärt dieses Video.

Per Umweg zur Steuerersparnis: Ein kleiner Umweg auf dem Weg zur Arbeit spart oft Zeit - und Steuern. Denn sind Sie schneller auf der Arbeit können Sie die längere Strecke bei der Entfernungspauschale angeben.

Absetzung in der Steuererklärung

Die einfache Strecke zur Arbeit wird in der Anlage N der Steuererklärung eingetragen. Überschreiten Ihre Kosten den Pauschbetrag und nutzen Sie öffentliche Verkehrsmittel, sind die Belege aufzubewahren.

Einkommensteuererklärung:| Vordruck | Zeile |

| Anlage N | 31 und 35 |

| 32 und 36 bis 38 bei Wechsel der ersten Tätigkeitsstätte |

Dokumentation

- Bewahren Sie alle Belege und Nachweise sorgfältig auf, insbesondere wenn Sie öffentliche Verkehrsmittel nutzen oder Ausnahmen von der Regel geltend machen möchten. Dies erleichtert nicht nur die Steuererklärung, sondern stellt auch sicher, dass Sie im Falle einer Nachfrage des Finanzamts alles griffbereit haben.

Beratung nutzen

- Bei Unsicherheiten oder komplexeren Pendlerkonstellationen kann eine Beratung durch einen Lohnsteuerhilfeverein oder einen Steuerberater sinnvoll sein.

Nutzung verschiedener Verkehrsmittel

- Wenn Sie verschiedene Verkehrsmittel nutzen (z.B. Auto zum Bahnhof und dann Zug), berechnen Sie die Entfernungspauschale für jede Teilstrecke separat. Die Kosten für die Nutzung öffentlicher Verkehrsmittel können bis zu einem Betrag von 4.500 Euro pro Jahr abgesetzt werden.

Die Entfernungspauschale: Ein Leitfaden zur Günstigerprüfung und Nutzung unterschiedlicher Verkehrsmittel

Die Entfernungspauschale, oft als Pendlerpauschale bekannt, ist ein wichtiger Bestandteil der deutschen Steuergesetzgebung, der es Arbeitnehmern ermöglicht, ihre Fahrtkosten zur Arbeit steuerlich geltend zu machen. Doch was passiert, wenn man im Laufe des Jahres verschiedene Verkehrsmittel nutzt oder sich die Lebensumstände ändern, wie beispielsweise durch den Eintritt einer Behinderung? Ein Erlass des Finanzministeriums Nordrhein-Westfalen vom 22. Oktober 2003 bietet hierzu wichtige Klarstellungen.

Grundsätzlich können Aufwendungen für die Benutzung öffentlicher Verkehrsmittel angesetzt werden, sofern sie den Betrag, der als Entfernungspauschale abziehbar ist, übersteigen. Dies bedeutet, dass Pendler, die mit öffentlichen Verkehrsmitteln zur Arbeit fahren und deren Kosten die Pauschale überschreiten, diese höheren Kosten steuerlich geltend machen können. Allerdings ist hierfür eine jahresbezogene Vergleichsrechnung erforderlich.

Wichtig ist, dass ein Wechsel zwischen dem Ansatz der tatsächlichen Kosten und der Entfernungspauschale innerhalb eines Kalenderjahres nicht möglich ist. Die Entscheidung, welche Methode angewendet wird, muss also zu Beginn des Jahres getroffen werden und gilt dann für das gesamte Jahr. Eine Änderung dieser Wahl ist erst für das folgende Kalenderjahr zulässig.

Eine besondere Regelung gilt für behinderte Menschen. Diese können gemäß § 9 Abs. 2 Satz 3 EStG wählen, ob sie die Entfernungspauschale oder ihre tatsächlichen Kosten ansetzen möchten. Falls zu Beginn des Jahres bereits eine Behinderung vorliegt, muss sich der Steuerpflichtige für das gesamte Jahr festlegen. Tritt die Behinderung jedoch erst im Laufe des Jahres ein, kann zu diesem Zeitpunkt neu entschieden werden, unabhängig von der bisherigen Wahl.

Diese Regelungen ermöglichen es, flexibel auf Veränderungen im Laufe des Jahres zu reagieren und die steuerlich günstigste Option zu wählen. Insbesondere für Menschen mit Behinderungen bietet das Steuerrecht somit einen gewissen Spielraum, um auf ihre speziellen Bedürfnisse einzugehen.

Normenkette: Die rechtliche Grundlage für diese Regelungen bildet § 9 Abs. 2 Satz 2 und Satz 3 EStG. Diese Paragraphen definieren die Voraussetzungen und Möglichkeiten, unter denen Fahrtkosten zur Arbeit steuerlich geltend gemacht werden können.

Zusammenfassend lässt sich sagen, dass die Regelungen zur Entfernungspauschale und zur Günstigerprüfung bei der Nutzung unterschiedlicher Verkehrsmittel eine wichtige Unterstützung für Pendler darstellen. Sie bieten die Möglichkeit, Fahrtkosten in angemessener Weise steuerlich abzusetzen und berücksichtigen dabei auch besondere Lebensumstände, wie die eines Eintritts einer Behinderung im Laufe des Jahres.

Für Arbeitnehmer lohnt es sich daher, die eigenen Fahrtkosten genau zu dokumentieren und zu prüfen, welche Abrechnungsmethode im Einzelfall die günstigste ist. Eine sorgfältige Planung und Dokumentation kann zu einer erheblichen Steuerersparnis führen.

Pendlerpauschale: Vereinfachungen bei der Eintragung von Freibeträgen auf der Lohnsteuerkarte

Das Finanzministerium des Saarlandes hat am 10. Oktober 2007 eine wichtige Mitteilung für alle Pendler und Steuerpflichtigen herausgegeben, die regelmäßig zwischen Wohnung und Arbeitsstätte pendeln. Im Zuge der Neuregelung der Entfernungspauschale wurden von den obersten Finanzbehörden des Bundes und der Länder Beschlüsse gefasst, die das Verfahren zur Eintragung von Freibeträgen auf der Lohnsteuerkarte deutlich vereinfachen sollen.

Diese Neuerungen zielen darauf ab, den Prozess für Steuerpflichtige weniger bürokratisch und zugänglicher zu gestalten. Hier sind die Kernpunkte dieser Vereinfachungen:

1. Unbürokratische Eintragung von Freibeträgen: Steuerpflichtige, die einen Freibetrag aufgrund von Fahrtkosten zwischen Wohnung und Arbeitsstätte beantragen möchten, können nun ihren Einspruch und ihren Antrag auf Aussetzung der Vollziehung direkt zu Protokoll geben. Daraufhin wird der Freibetrag für die ersten 20 Entfernungskilometer unmittelbar im Wege der Aussetzung der Vollziehung auf der Lohnsteuerkarte vermerkt.

2. Vereinfachte Antragstellung per Post: Sendet ein Steuerpflichtiger seinen Antrag auf Lohnsteuerermäßigung per Post und macht darin Aufwendungen für Fahrten zwischen Wohnung und Arbeitsstätte geltend, so wird automatisch angenommen, dass auch die Kosten für die ersten 20 Entfernungskilometer berücksichtigt werden sollen. Es wird ferner davon ausgegangen, dass der Bearbeiter im Finanzamt bevollmächtigt wird, im Namen des Steuerpflichtigen Einspruch einzulegen und einen Antrag auf Aussetzung der Vollziehung zu stellen, sollte der Antrag zunächst abgelehnt werden.

Diese Maßnahmen sollen den Steuerpflichtigen ausschließlich Vorteile bringen, da keine Aussetzungszinsen anfallen. Allerdings wird diese vereinfachte Lösung nur angewandt, wenn dem Antrag in vollem Umfang entsprochen wird. Sollte das Finanzamt eine geringere Anzahl von Entfernungskilometern anerkennen, greift diese Vereinfachung nicht.

Bei der Rücksendung der Lohnsteuerkarte wird die Rechtslage und das Verfahren erläutert. Besonders hervorgehoben wird dabei, dass die Eintragung des Freibetrags für die ersten 20 Entfernungskilometer lediglich im Wege der Aussetzung der Vollziehung erfolgt und nicht als Zustimmung zum Einspruch zu verstehen ist.

Diese Anpassungen im Verfahren zur Eintragung von Freibeträgen auf der Lohnsteuerkarte sind ein willkommener Schritt zur Vereinfachung für viele Pendler. Sie spiegeln das Bestreben wider, steuerliche Prozesse zugänglicher und verständlicher zu gestalten und den Bürgern entgegenzukommen. Pendler und Steuerpflichtige sind gut beraten, diese neuen Möglichkeiten zu nutzen, um ihre steuerliche Belastung im Zusammenhang mit dem Weg zur Arbeit zu minimieren.

Normenkette: Diese Regelungen basieren auf § 9 Abs. 2 des Einkommensteuergesetzes in der Fassung des Steueränderungsgesetzes 2007.

Freifahrten der uniformierten Polizeivollzugsbeamten: Anrechnung auf die Entfernungspauschale

In einer bemerkenswerten Entscheidung hat das Finanzministerium des Saarlandes am 26. Mai 2004 Klarheit in eine langjährige Fragestellung gebracht, die uniformierte Polizeivollzugsbeamte und Beamte des Bundesgrenzschutzes betrifft. Es geht um die steuerliche Behandlung der geldwerten Vorteile aus Freifahrten, die diesen Beamten für Privatfahrten sowie für Fahrten zwischen Wohnung und Arbeitsstätte in Nahverkehrszügen der Deutschen Bahn AG und anderen öffentlichen Verkehrsmitteln gewährt werden.

Lange Zeit war unklar, ob diese Vorteile als steuerpflichtiger Arbeitslohn zu behandeln sind. Ein früherer Erlass des Finanzministeriums Saarland vom 14. November 1996 hatte bereits festgestellt, dass dies nicht der Fall ist, solange bestimmte Bedingungen erfüllt sind. Diese Regelung wurde nun bestätigt und präzisiert.

Die Kernfrage, die viele Beamte beschäftigt hat, war, ob der geldwerte Vorteil aus solchen Freifahrten auf die Entfernungspauschale angerechnet werden muss. Die Antwort darauf ist nun eindeutig: Nein. Die Freifahrten, die den Beamten gewährt werden, führen nicht zu einer Kürzung der Entfernungspauschale, die sie in ihrer Steuererklärung geltend machen können. Dies liegt daran, dass die Freifahrten nicht direkt vom Arbeitgeber erbracht werden, sondern auf einer eigenständigen Rechtsbeziehung zwischen dem Arbeitnehmer und dem Verkehrsträger beruhen.

Diese Entscheidung hat bedeutende Implikationen für die betroffenen Beamten. Sie können nun die Entfernungspauschale in voller Höhe beanspruchen, solange der Höchstbetrag von derzeit 4.500 EUR nicht überschritten wird. Dies stellt eine erhebliche steuerliche Erleichterung dar und anerkennt indirekt die besonderen Bedingungen und Anforderungen, die mit dem Berufsbild der Polizeivollzugsbeamten verbunden sind.

Es ist wichtig zu betonen, dass diese Regelung spezifisch für uniformierte Polizeivollzugsbeamte und Beamte des Bundesgrenzschutzes gilt, die Freifahrten für Fahrten zwischen Wohnung und Arbeitsstätte in Anspruch nehmen. Die Entscheidung basiert auf einer abgestimmten Rechtsauffassung auf Bundesebene und reflektiert ein Verständnis für die einzigartige Situation dieser Berufsgruppen.

Normenkette: Die rechtliche Grundlage für diese Entscheidung findet sich in § 8 und § 9 Abs. 1 Nr. 4 des Einkommensteuergesetzes (EStG). Diese Paragraphen regeln die Bewertung von Sachbezügen und die Absetzbarkeit von Werbungskosten, zu denen auch die Fahrtkosten zwischen Wohnung und Arbeitsstätte zählen.

Zusammenfassend lässt sich sagen, dass diese Klarstellung eine willkommene Nachricht für alle betroffenen Beamten darstellt. Sie ermöglicht es ihnen, ihre steuerlichen Absetzungsmöglichkeiten voll auszuschöpfen, ohne sich Sorgen darüber machen zu müssen, dass die Vorteile aus Freifahrten ihre Entfernungspauschale schmälern könnten.

BVerfG zur Pendlerpauschale: Ein wegweisendes Urteil

In einer richtungsweisenden Entscheidung hat das Bundesverfassungsgericht (BVerfG) am 9. Dezember 2008 wichtige Klarstellungen zur Behandlung der Pendlerpauschale im deutschen Steuerrecht vorgenommen. Diese Entscheidung, die unter den Aktenzeichen 2 BvL 1/07 u.a. gefällt wurde, hat weitreichende Implikationen für die Abzugsfähigkeit von Kosten, die Pendlern entstehen, wenn sie den Weg zwischen Wohnung und Arbeitsstätte zurücklegen.

Auswirkungen auf den Abzug von Kosten für öffentliche Verkehrsmittel, Fährkosten und Unfallkosten

Das BVerfG hat entschieden, dass bis zu einer gesetzlichen Neuregelung der Entfernungspauschale von der Kürzung der pauschalierten Aufwendungen für Wege zwischen Wohnung und Arbeitsstätte um die ersten 20 Entfernungskilometer abzusehen ist. Diese Entscheidung bedeutet eine vorläufige Erleichterung für Pendler, da die bisherige Regelung, die einen Abzug erst ab dem 21. Kilometer vorsah, nicht angewendet wird.

Wichtig zu beachten ist jedoch, dass das Gericht nicht die Regelungen des § 9 Abs. 1 Satz 3 Nr. 4 EStG und § 9 Abs. 2 Satz 2 EStG in der bis zum Veranlagungszeitraum 2006 geltenden Fassung als wieder anwendbar erklärt hat. Dies bedeutet, dass Kosten für öffentliche Verkehrsmittel, Fährkosten und Unfallkosten auch weiterhin für den Veranlagungszeitraum ab 2007 steuerlich nicht abzugsfähig sind. Diese Einschränkung stellt für viele Pendler, die auf öffentliche Verkehrsmittel oder Fähren angewiesen sind oder die durch einen Unfall zusätzliche Kosten zu tragen haben, eine bedeutende finanzielle Belastung dar.

Sonderregelungen für behinderte Menschen

Das BVerfG hat in seiner Entscheidung auch klargestellt, dass für behinderte Menschen unabhängig von den allgemeinen Regelungen zur Pendlerpauschale Sonderregelungen gelten. Diese sind in § 9 Abs. 2 Satz 11 und Satz 12 EStG festgehalten und ermöglichen es behinderten Menschen, ihre tatsächlichen Fahrtkosten unter bestimmten Voraussetzungen steuerlich geltend zu machen. Diese Regelung trägt den besonderen Bedürfnissen und Herausforderungen Rechnung, mit denen behinderte Menschen auf ihrem Weg zur Arbeit konfrontiert sein können.

Fazit

Die Entscheidung des Bundesverfassungsgerichts zur Pendlerpauschale markiert einen wichtigen Schritt in der Anerkennung der finanziellen Belastungen, die Pendler tagtäglich erfahren. Während die Entscheidung einige Erleichterungen mit sich bringt, bleiben doch wesentliche Einschränkungen bestehen, insbesondere was die Abzugsfähigkeit von Kosten für öffentliche Verkehrsmittel, Fährkosten und Unfallkosten betrifft. Es bleibt abzuwarten, wie der Gesetzgeber auf dieses Urteil reagieren und ob eine umfassendere Reform der Pendlerpauschale erfolgen wird, die eine gerechtere Behandlung aller Pendler sicherstellt.

Normenkette: Die rechtlichen Grundlagen dieser Entscheidung finden sich in § 9 des Einkommensteuergesetzes (EStG), der die Werbungskosten und damit auch die Pendlerpauschale regelt.

Weitere Informationen zur Pendlerpauschale bzw. Fahrtkosten finden Sie hier:

Hinweis: Bei den Aufwendungen für den Erwerb des Pkw-Führerscheins handelt es sich grundsätzlich um Kosten der Lebensführung (BFH vom 5.8.1977 - BStBl II S. 834 und BMF vom 6.7.2010 - BStBl I S. 614, Rz. 19).

Noch mehr hilfreiche Steuerrechner

Rechtsgrundlagen zum Thema: Pendler

ErbStR 13.3LStH 39c

BFH Urteile zu diesem Thema und weiteres:

Alle Informationen und Angaben haben wir nach bestem Wissen zusammengestellt. Sie erfolgen jedoch ohne Gewähr auf Vollständigkeit, Richtigkeit oder Aktualität. Diese Informationen können daher eine individuelle Beratung im Einzelfall nicht ersetzen.

Die wahrscheinlich umfangreichste Steuerberaterseite in Deutschland

Steuerberater Berlin

Dipl.-Kfm. Michael Schröder, Steuerberater

Schmiljanstraße 7, 12161 Berlin

(Tempelhof-Schöneberg/ Friedenau)

Termine nach Vereinbarung.

Anfragen bitte nur per E-Mail:

Steuerberater@steuerschroeder.de

Ich bin für Sie da, wenn es um Ihre Steuern geht.

Steuer-Newsletter

Steuer-Newsletter

Gratis Steuertipps direkt in Ihr Postfach

Steuerberatung online

Nutzen Sie jetzt meine online Steuerberatung:

Empfehlungen: