1%-Methode - Fahrrad

Geldwerter Vorteil durch die Gestellung eines Fahrrades bzw. E-Bikes durch den Arbeitgeber (Firmenfahrrad bzw. Dienstfahrrad)

Überblick darüber, wie Arbeitnehmer von einem Dienstfahrrad, sei es ein herkömmliches Fahrrad oder ein E-Bike, profitieren können. Hier sind die wichtigsten Punkte zusammengefasst:

Steuerliche Behandlung von Dienstfahrrädern

- Dienstfahrräder werden steuerlich ähnlich wie Dienstautos behandelt.

- Die private Nutzung eines Dienstfahrrads muss grundsätzlich pauschal versteuert werden, wobei seit 2020 nur noch 0,25 Prozent des Listenpreises monatlich als geldwerter Vorteil anzusetzen sind.

- Für das Pendeln zur Arbeit mit dem Dienstfahrrad kann die Entfernungspauschale von 30 Cent pro Kilometer in der Steuererklärung geltend gemacht werden.

Steuervorteile und Nachteile

- Die Steuervorteile für Diensträder gelten auch für schnelle E-Bikes. Das Aufladen in der Firma ist bis 2030 steuer- und abgabenfrei.

- Ein möglicher Nachteil der Gehaltsumwandlung für ein Dienstrad ist die geringere Bemessungsgrundlage für Lohnersatzleistungen und Rentenansprüche.

Geldwerter Vorteil bei der Überlassung eines Dienstrades

Wenn ein Arbeitgeber einem Arbeitnehmer ein Fahrrad zur Verfügung stellt, entsteht für den Arbeitnehmer ein geldwerter Vorteil. Dieser Vorteil ist mit einem Prozent des Bruttolistenpreises des Fahrrads monatlich zu versteuern.

1 Prozent-Regelung

Die 1 Prozent-Regelung gilt für alle Fahrräder, die nicht als Kraftfahrzeug einzuordnen sind. Dazu gehören beispielsweise:

- Rennräder

- Tourenräder

- Trekkingräder

- Mountainbikes

- Pedelecs

Fahrrad / Dienstrad - 1% Methode

Vorgehensweise

- Der Arbeitgeber besorgt das Fahrrad und stellt es dem Arbeitnehmer zur Verfügung. Die private Nutzung sollte vertraglich geregelt werden.

- Bei privater Nutzung muss ein geldwerter Vorteil versteuert werden. Online-Rechner können dabei helfen, die Kosten zu kalkulieren.

- Seit 2019 sind Diensträder, die zusätzlich zum Gehalt überlassen werden, steuer- und abgabenfrei, sofern der Arbeitnehmer sich finanziell nicht daran beteiligen muss.

Kauf oder Leasing eines Dienstrads

- Die Firma kann das Dienstrad leasen und sich an den Kosten beteiligen. Die Leasing- und Versicherungsraten sind als Betriebsausgaben absetzbar.

- Nach Ablauf des Leasingvertrags kann das Dienstrad oft günstig gekauft werden, wobei der daraus resultierende geldwerte Vorteil pauschal versteuert werden kann.

Welche Fahrräder eignen sich als Dienstrad?

- Grundsätzlich eignen sich alle Fahrräder, einschließlich E-Bikes und Pedelecs, als Dienstrad, sofern sie keine Kfz-Zulassung benötigen.

- Schnelle Pedelecs (S-Pedelecs), die bis zu 45 km/h unterstützen, gelten als Kraftfahrzeuge und werden steuerlich wie ein Elektro-Dienstwagen behandelt.

Elektrofahrräder und Elektrokleinstfahrzeuge

Für Elektrofahrräder, die als Kraftfahrzeug einzuordnen sind, gelten abweichende Regelungen. Hier ist der geldwerte Vorteil mit den Werten des § 8 Abs. 2 Satz 2 bis 5 EStG zu ermitteln.

Immer mehr Arbeitgeber denken darüber nach, ihren Mitarbeitern Elektrofahrräder zur Verfügung zu stellen. Das Video sensibilisiert Arbeitgeber zu dem Thema.

Beispielrechnung

Angenommen, ein Arbeitgeber stellt einem Arbeitnehmer ein Fahrrad mit einem Bruttolistenpreis von 2.000 Euro zur Verfügung. Für den Arbeitnehmer entsteht dann ein geldwerter Vorteil von 2.000 Euro * 0,01 = 20 Euro pro Monat.

Dieser geldwerte Vorteil ist neben dem ohnehin zu versteuernden Einkommen zu versteuern.

Die steuerliche Behandlung von E-Bikes hängt davon ab, ob das E-Bike rein privat genutzt wird oder ob es für berufliche Zwecke eingesetzt wird. Hier sind die wichtigsten Aspekte:

-

Privatnutzung: Wird das E-Bike ausschließlich privat genutzt, können Sie es nicht von der Steuer absetzen. Sie können aber die Fahrtkosten zur Arbeit steuerlich geltend machen (siehe aber auch Pendlerpauschale). Der Arbeitgeber muss keinen geldwerten Vorteil versteuern.

-

Berufliche Nutzung: Wird das E-Bike für berufliche Zwecke genutzt, muss zwischen Leasing- und Kaufverträgen unterschieden werden.

a) Leasing: Wird das E-Bike geleast, muss der geldwerte Vorteil für die private Nutzung als Gehaltsbestandteil versteuert werden. Der geldwerte Vorteil errechnet sich aus der monatlichen Leasingrate inklusive der Kosten für Versicherung und Wartung, abzüglich einer Eigenbeteiligung des Arbeitnehmers.

b) Kauf: Wird das E-Bike gekauft und der Arbeitnehmer nutzt es auch privat, muss der geldwerte Vorteil ebenfalls als Gehaltsbestandteil versteuert werden. Der geldwerte Vorteil ergibt sich aus dem Anteil der betrieblichen und der privaten Nutzung des E-Bikes. Hier gibt es zwei Möglichkeiten zur Berechnung: Entweder kann der Arbeitnehmer ein Fahrtenbuch führen, aus dem die betrieblichen und privaten Fahrten hervorgehen. Oder es wird ein Pauschalwert von 0,5% des Bruttolistenpreises des E-Bikes pro Monat angesetzt.

Es ist jedoch zu beachten, dass es bei E-Bikes, die bis zu einer Geschwindigkeit von 25 km/h unterstützen, keine Führerschein- oder Kennzeichenpflicht gibt und sie somit rechtlich wie Fahrräder behandelt werden. Ab einer Geschwindigkeit von 25 km/h oder einer Leistung von mehr als 250 Watt gelten E-Bikes als Kleinkrafträder und unterliegen anderen rechtlichen Bestimmungen.

Elektrofahrräder, die verkehrsrechtlich als Kfz einzustufen sind (Elektrofahrräder, deren Motor auch Geschwindigkeiten von mehr als 25 km/h unterstützt) und Elektrokleinstfahrzeuge im Sinne des § 1 Absatz 1 Satz 1 der Elektrokleinstfahrzeuge-Verordnung vom 6. Juni 2019 (BGBl 2019 I Seite 756; Kraftfahrzeuge mit Elektroantrieb und einer bauartbedingten Höchstgeschwindigkeit von nicht weniger als 6 km/h und nicht mehr als 20 km/h) sind ertragsteuerlich als Kfz im Sinne des § 6 Absatz 1 Nummer 4 Satz 2 und 3 EStG einzustufen. Eine Steuerbefreiung nach § 3 Nr. 37 EStG für die Überlassung solcher Fahrzeuge durch den Arbeitgeber ist daher nicht möglich.

Überlässt der Arbeitgeber oder auf Grund des Dienstverhältnisses ein Dritter dem Arbeitnehmer ein Fahrrad zur privaten Nutzung, gilt für die Bewertung dieses zum Arbeitslohn gehörenden geldwerten Vorteils Folgendes:

Nach § 8 Absatz 2 Satz 8 EStG wird hiermit als monatlicher Durchschnittswert der privaten Nutzung (einschließlich Privatfahrten, Fahrten zwischen Wohnung und regelmäßiger Arbeitsstätte und Heimfahrten im Rahmen einer doppelten Haushaltsführung) 1 % der auf volle 100 Euro abgerundeten unverbindlichen Preisempfehlung des Herstellers, Importeurs oder Großhändlers im Zeitpunkt der Inbetriebnahme des Fahrrads einschließlich der Umsatzsteuer festgesetzt. Die Freigrenze für Sachbezüge nach § 8 Absatz 2 Satz 9 EStG ist nicht anzuwenden.

Gehört die Nutzungsüberlassung von Fahrrädern zur Angebotspalette des Arbeitgebers an fremde Dritte (z. B. Fahrradverleihfirmen), ist der geldwerte Vorteil nach § 8 Absatz 3 EStG zu ermitteln, wenn die Lohnsteuer nicht nach § 40 EStG pauschal erhoben wird. Bei Personalrabatten ist der Rabattfreibetrag in Höhe von 1.080 Euro zu berücksichtigen.

Die vorstehenden Regelungen gelten auch für Elektrofahrräder, wenn diese verkehrsrechtlich als Fahrrad einzuordnen (u. a. keine Kennzeichen- und Versicherungspflicht) sind.

Ist ein Elektrofahrrad verkehrsrechtlich als Kraftfahrzeug einzuordnen (z. B. gelten Elektrofahrräder, deren Motor auch Geschwindigkeiten über 25 Kilometer pro Stunde unterstützt, als Kraftfahrzeuge), ist für die Bewertung des geldwerten Vorteils § 8 Absatz 2 Sätze 2 bis 5 i. V. m. § 6 Absatz 1 Nummer 4 Satz 2 EStG anzuwenden.

Dieser Erlass ergeht mit Zustimmung des Bundesministeriums der Finanzen und im Einvernehmen mit den obersten Finanzbehörden der anderen Länder. Er ist erstmals für das Kalenderjahr 2012 anzuwenden. SenFin Berlin v. 23.11.2012 - III B – S 2334 – 4/2012, ESt-Kartei BE § 8 EStG Fach 1 Karte 19, BStBl 2012 I Seite 1224

Ausschluss des geldwerten Vorteils

Der geldwerte Vorteil kann ausgeschlossen werden, wenn der Arbeitnehmer das Fahrrad ausschließlich beruflich nutzt. In diesem Fall muss der Arbeitgeber dem Arbeitnehmer die tatsächlichen Aufwendungen für das Fahrrad erstatten.

Fazit

Die Überlassung eines Dienstrades kann für Arbeitnehmer eine attraktive Möglichkeit sein, sich ein Fahrrad zu finanzieren. Allerdings ist es wichtig, sich über die steuerlichen Folgen zu informieren.

E-Bike als Unternehmer von der Steuer absetzen

Unternehmer können ein E-Bike von der Steuer absetzen, wenn sie es für betriebliche Zwecke nutzen. Das E-Bike muss dabei im Betriebsvermögen des Unternehmers geführt werden.

Um ein E-Bike von der Steuer absetzen zu können, müssen folgende Voraussetzungen erfüllt sein:

- Das E-Bike muss für betriebliche Zwecke genutzt werden.

- Das E-Bike muss im Betriebsvermögen des Unternehmers geführt werden.

- Das E-Bike muss ein Fahrrad sein, das eine bauartbedingte Höchstgeschwindigkeit von 25 km/h nicht überschreitet.

Wenn diese Voraussetzungen erfüllt sind, kann der Unternehmer das E-Bike als Betriebsausgabe absetzen. Dazu kann er entweder die lineare Abschreibung oder die Fahrtenbuchmethode anwenden.

Lineare Abschreibung

Bei der linearen Abschreibung kann der Unternehmer den Anschaffungspreis des E-Bikes über die Nutzungsdauer abschreiben. Die Nutzungsdauer für E-Bikes beträgt 7 Jahre.

Beispiel: Der Unternehmer kauft ein E-Bike für 5.000 Euro. Er kann das E-Bike dann über 7 Jahre abschreiben. In diesem Fall beträgt die jährliche Abschreibung 714,29 Euro (5.000 Euro / 7 Jahre).

Fahrtenbuchmethode

Bei der Fahrtenbuchmethode kann der Unternehmer die tatsächlichen Kosten für das E-Bike als Betriebsausgabe absetzen. Dazu muss er ein Fahrtenbuch führen, in dem er alle betrieblich gefahrenen Kilometer und die damit verbundenen Kosten dokumentiert.

Beispiel: Der Unternehmer fährt mit seinem E-Bike 10.000 Kilometer im Jahr. Die Kosten für das E-Bike betragen 500 Euro pro Jahr. In diesem Fall kann der Unternehmer 5.000 Euro (10.000 Kilometer * 0,5 Euro) als Betriebsausgabe absetzen.

Vorsteuerabzug

Wenn der Unternehmer umsatzsteuerpflichtig ist, kann er die Vorsteuer für das E-Bike geltend machen. Dazu muss er eine ordnungsgemäße Rechnung vom Verkäufer des E-Bikes erhalten.

Kosten für Reparaturen und Wartung

Auch die Kosten für Reparaturen und Wartung des E-Bikes können als Betriebsausgabe abgesetzt werden.

Leasing

Wenn der Unternehmer ein E-Bike leaset, kann er die Leasingraten als Betriebsausgabe absetzen.

Fazit

Unternehmer können ein E-Bike von der Steuer absetzen, wenn sie es für betriebliche Zwecke nutzen. Dazu müssen sie die Voraussetzungen erfüllen und die entsprechenden Nachweise erbringen.

Lohnsteuerliche Behandlung der Überlassung von (Elektro-)Fahrrädern an Arbeitnehmer

Die Besteuerung der privaten Nutzung von E-Fahrrädern mit der sog. 1 %-Regelung wird jeden Monat die private Nutzung mit 1% des Brutto - Listenpreises im Zeitpunkt der Erstnutzung (zzgl. der Kosten für Sonderausstattung) angesetzt. Die Fahrten zur Arbeit erhöhen den Wert der privaten Nutzungsentnahme nochmals mit 0,03 % je einfachem Entfernungskilometer, jedoch nicht, wenn es sich um ein E-Bike und S-Pedelec handelt schneller als 25 km/h fahren.

Dienstradüberlassung Arbeitgeber (04/22)

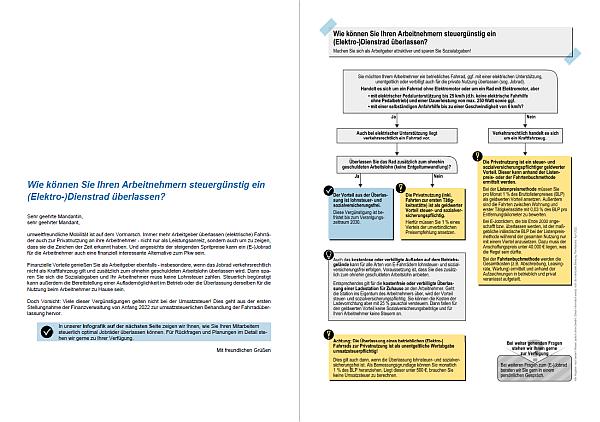

»Wie können Sie Ihren Arbeitnehmern steuergünstig ein (Elektro-)Dienstrad überlassen?« (#1133638)

Download:

Immer mehr Arbeitgeber überlassen (elektrische) Fahrräder auch zur Privatnutzung an ihre Arbeitnehmer. Welche finanziellen Vorteile für Sie und ihre Arbeitnehmer bei welchem Fahrradtyp gelten und was Sie bezüglich der abweichenden Umsatzbesteuerung wissen müssen, finden Ihre Mandanten in dieser Infografik heraus.

Tipp: Dienstfahrräder und E-Bikes - Steuerliche Aspekte bei Fahrrädern im unternehmerischen Bereich sowie weitere Steuerleitfäden, Erstberatungsbriefe und Verträge erhalten Sie bei meiner online Steuerberatung

Steuertipp: Steuerbefreite private Nutzung eines betrieblichen Fahrrads oder Elektrofahrrads: Zur Förderung der Elektromobilität und der umweltverträglichen Mobilität sieht das Einkommensteuergesetz bereits die Steuerfreiheit für bestimmte Arbeitgeberleistungen, so etwa für den vom Arbeitgeber gestellten Ladestrom und die betriebliche Ladevorrichtung für entsprechende Fahrzeuge, vor. Künftig gilt dies auch für den geldwerten Vorteil aus der unentgeltlichen oder verbilligten Überlassung eines betrieblichen Fahrrads oder Elektrofahrrades vom Arbeitgeber an den Arbeitnehmer. Ist ein Elektrofahrrad verkehrsrechtlich als Kraftfahrzeug einzuordnen (z. B. gelten Elektrofahrräder, deren Motor auch Geschwindigkeiten über 25 Kilometer pro Stunde unterstützt, als Kraftfahrzeuge), sind für die Bewertung dieses geldwerten Vorteils die Regelungen der Dienstwagenbesteuerung anzuwenden. Nutzen Betriebsinhaber ein betriebliches Fahrrad, ist die private Nutzung nicht als Entnahme zu erfassen.

Hinweis: Die Kilometerpauschale für Fahrräder ist ab 1.1.2014 entfallen. Dennoch können Sie die sog. Pendlerpauschale steuerlich absetzen. Wird das private Fahrrad zur Erzielung von Einkünften genutzt, können die tatsächlichen Kosten in der Einkommensteuerklärung steuerlich abgesetzt werden. Hierzu gehören die Kosten für die Wartung, Reparaturen, Pflege und die Abschreibung. Diese Kosten müssen in einen privaten und beruflichen Nutzungsanteil aufgeteilt werden (Schätzung). Nur der berufliche Anteil kann steuerlich abgesetzt werden.

Derzeit häufen sich Anfragen zu Fällen, in denen Arbeitgeber ihren Arbeitnehmern die Überlassung eines Dienstrades zur privaten Nutzung anbieten. Dem liegt i. d. R. folgendes Vertragsmodell zugrunde:

Der Arbeitgeber schließt mit einem Provider, der die gesamte Abwicklung betreut, einen Rahmenvertrag ab. Ferner werden zwischen dem Arbeitgeber und einem Leasinggeber Leasingverträge über die Fahrräder mit einer festen Laufzeit von zumeist 36 Monaten bzw. einer mehrjährigen festen Grundmietzeit mit (im Falle der unterlassenen Kündigung) anschließender automatischer Verlängerung abgeschlossen. Zeitgleich schließt der Arbeitgeber mit dem Arbeitnehmer für ebendiese Dauer einen Überlassungsvertrag hinsichtlich des Fahrrads ab, welcher auch eine private Nutzung zulässt. Danach wird das Gehalt für die Dauer der Nutzungsüberlassung um einen festgelegten Betrag heruntergesetzt; der Arbeitnehmer verpflichtet sich zugleich zu einem sorgfältigen Umgang sowie dazu, das Fahrrad auf eigene Kosten zu warten und zu pflegen. Auch das Haftungsrisiko für Beschädigungen und Verlust wird auf den Arbeitnehmer abgewälzt; umgekehrt erhält der Arbeitnehmer dafür sämtliche Gewährleistungsansprüche des Arbeitgebers gegenüber dem Leasinggeber. Zudem sehen die Verträge häufig vor, dass der Arbeitnehmer das von ihm genutzte Leasingfahrrad bei Beendigung der Überlassung – ohne dass er darauf einen vertraglichen Anspruch hat – käuflich erwerben kann.

Zur lohnsteuerlichen Behandlung bitte ich folgende Auffassung zu vertreten: Ist das Fahrrad dem Arbeitnehmer nicht wirtschaftlich zuzurechnen (siehe dazu unten), ist von einer Gehaltsumwandlung dergestalt auszugehen, dass der Barlohn des Arbeitnehmers um den Betrag der Leasingrate herabgesetzt wird. Für die Überlassung des Fahrrades zur privaten Nutzung wird unter Hinweis auf die gleichlautenden Erlasse der obersten Finanzbehörden der Länder vom 23.11.2012 ( BStBl 2012 I S. 1224 ) der sich aus der Nutzungsüberlassung ergebende Sachlohn wie folgt ermittelt:

- bei (Elektro-)Fahrrädern, die nicht als Kraftfahrzeug einzuordnen sind, mit monatlich 1 % der auf 100 € abgerundeten unverbindlichen Preisempfehlung des Herstellers, Importeurs oder Großhändlers (brutto) bzw.

- bei Elektrofahrrädern, die als Kraftfahrzeug einzuordnen sind, mit den Werten des § 8 Abs. 2 Satz 2 bis 5 EStG

Bezugnehmend auf die Rechtsprechung des BFH im Urteil vom 18.12.2014 (Az. VI R 75/13 , BStBl 2015 II S. 670 ) zum sogenannten Behördenleasing stellt sich die Frage, wann der Arbeitnehmer als wirtschaftlicher Leasingnehmer mit der Folge angesehen werden muss, dass die oben dargestellte lohnsteuerliche Behandlung ausscheidet. Entscheidend hierfür sind die vertraglichen Vereinbarungen in den jeweiligen Leasing- und Überlassungsverträgen.

Nach den Urteilsgründen ist dem Arbeitnehmer das Fahrrad nur dann zuzurechnen, wenn

1. ihm der Arbeitgeber das Fahrrad aufgrund einer vom Arbeitsvertrag unabhängigen Sonderrechtsbeziehung überlässt und

2. der Arbeitnehmer nach den tatsächlichen Umständen im Innenverhältnis gegenüber seinem Arbeitgeber die wesentlichen Rechte und Pflichten eines Leasingnehmers hat, er also ein in Raten zu zahlendes Entgelt entrichten muss und ihn allein die Gefahr und Haftung für Instandhaltung, Sachmängel, Untergang und Beschädigung der Sache treffen.

Die Überlassungsverträge zwischen Arbeitgeber und Arbeitnehmer enthalten häufig Klauseln, wonach das Nutzungsverhältnis vorzeitig beendet wird, wenn das Beschäftigungsverhältnis endet oder ruht. Eine solche Vereinbarung indiziert, dass die Überlassung des Fahrrads an das Arbeitsverhältnis gekoppelt ist und gerade nicht auf einer hiervon unabhängigen Sonderrechtsbeziehung beruht. Entsprechende Klauseln sind daher für die Annahme einer wirtschaftlichen Zurechnung i. S. d. BFH Urteils vom 18.12.2014, BStBl 2015 II S. 670 , beim Arbeitnehmer schädlich.

Enthält der Überlassungsvertrag zwischen Arbeitgeber und Arbeitnehmer keine solche Einschränkung, ist er also vom weiteren Bestand des Arbeitsverhältnisses gänzlich unabhängig, ist weiterhin erforderlich, dass der Arbeitnehmer die wesentlichen Rechte und Pflichten eines Leasingnehmers innehat. Nach den Urteilsgründen im o. g. BFH-Urteil muss der Arbeitnehmer das Nutzungsrecht nach seinem wirtschaftlichen Gehalt so erlangt haben, als wenn er selbst den Leasingvertrag mit dem Leasinggeber geschlossen hätte. Dies bedeutet im Umkehrschluss, dass grundsätzlich sämtliche im Leasingvertrag zwischen Leasinggeber und Arbeitgeber niedergelegten Rechte und Pflichten im identischen Umfang durch den Arbeitgeber an den Arbeitnehmer weitergereicht werden müssen. Behält sich der Arbeitgeber einzelne dieser Rechte oder Pflichten vor, ohne sie an den Arbeitnehmer weiterzugeben, kann folglich ebenfalls keine wirtschaftliche Zurechnung beim Arbeitnehmer erfolgen. Ist der Arbeitgeber etwa durch den Leasingvertrag verpflichtet, für das Fahrrad eine Versicherung abzuschließen, gibt er diese Pflicht aber nicht an den Arbeitnehmer weiter bzw. übernimmt er die Kosten hierfür, ist der Arbeitnehmer nicht wirtschaftlicher Leasingnehmer. Gleiches gilt, wenn der Arbeitgeber dem Arbeitnehmer weitere, insbesondere für ein Unterleasingverhältnis atypische, in dem Leasingvertrag mit dem Leasinggeber nicht genannte Verpflichtungen auferlegt.

Auch nach der neueren BFH-Rechtsprechung ist das (Elektro-)Fahrrad dem Arbeitnehmer folglich nur unter besonderen Voraussetzungen als wirtschaftlichem Leasingnehmer mit der Folge zuzurechnen, dass die oben beschriebene lohnsteuerliche Behandlung in diesen Fällen unzutreffend wäre.

Ist der Arbeitnehmer indes wirtschaftlicher Leasingnehmer, liegt keine mit einem monatlichen Durchschnittswert oder nach § 8 Abs. 2 Satz 2 bis 5 EStG zu bewertende Gestellung eines (Elektro-)Fahrrads durch den Arbeitgeber vor. Ein geldwerter Vorteil in Gestalt einer verbilligten Leasingrate stellt Arbeitslohn dar, der regelmäßig nach § 8 Abs. 2 Satz 1 EStG zu bewerten ist. Der Preisunterschied zwischen den für dritte Privatpersonen üblichen und den tatsächlich vom Arbeitnehmer zu zahlenden Leasinggebühren ist dabei maßgeblich.

Erwirbt der Arbeitnehmer bei Beendigung der Überlassung das von ihm genutzte Leasingfahrrad zu einem geringeren Preis als dessen Geldwert, ist der Differenzbetrag Arbeitslohn von dritter Seite (unabhängig davon, ob der Arbeitgeber oder der Arbeitnehmer (wirtschaftlicher) Leasingnehmer ist). Ein (eventueller) Preisvorteil steht im Zusammenhang mit dem Dienstverhältnis. Durch die Leasingvereinbarungen hat der Arbeitgeber an seiner Verschaffung aktiv mitgewirkt, auch wenn der Arbeitnehmer keinen vertraglichen Anspruch auf den Fahrraderwerb und einen Preisvorteil hat. OFD Nordrhein-Westfalen v. 03.05.2016 - Kurzinfo LSt 1/2016.

Siehe auch: Bewertung einer (Elektro-)Fahrrad-Überlassung durch den Arbeitgeber

In einem aktuellen Erlass des Finanzministeriums Mecklenburg-Vorpommern werden verschiedene Fragen aus der Praxis zur umsatzsteuerlichen Behandlung der privaten Nutzung von Elektrofahrzeugen und Elektrofahrrädern beantwortet: Wie ist die private Nutzung von Elektrofahrzeugen und Elektrofahrrädern umsatzsteuerlich zu behandeln? Die wichtigsten Informationen sind hier zusammengefasst.

Anwendung der 1 %-Regelung bei Gehaltsumwandlung: Überlässt der Arbeitgeber dem Arbeitnehmer ein (Elektro-)Fahrrad auch zum privaten Gebrauch, kann die Bemessungsgrundlage nach Abschnitt II des BMF-Rundschreibens vom 7.2.2022 aus Vereinfachungsgründen nach der 1 %-Fahrradregelung ermittelt werden. Dies ist auch bei lohnsteuerlich anzuerkennenden Gehaltsumwandlungen aufgrund der Anknüpfung an die lohnsteuerliche Regelung möglich.

Anwendung der 500 EUR-Grenze: Nach Abschn. 15.24 Abs. 3 Satz 5 UStAE ist es nicht zu beanstanden, wenn der anzusetzende Wert des Fahrrades unter 500 EUR liegt und eine unentgeltliche Überlassung nicht anzunehmen ist. Eine Umsatzbesteuerung der Leistung an den Arbeitnehmer ist in diesen Fällen nicht erforderlich. Doch worauf bezieht sich die Grenze von 500 EUR - auf den Wert des Fahrrads oder auf die jährliche Bemessungsgrundlage für die Umsatzsteuer?

Es handelt sich um die auf volle 100 Euro aufgerundete unverbindliche Preisempfehlung des Herstellers, Importeurs oder Großhändlers im Zeitpunkt der Inbetriebnahme des Fahrrades.

Hinweis Ein Umsatzsteuerprüfer könnte nun auf die Idee kommen, aufgrund der 500-Euro-Grenze den Vorsteuerabzug aus der Anschaffung des Fahrrads nicht zuzulassen. Hier lohnt es sich jedoch, dagegen vorzugehen. Nach aktueller Rechtsprechung gibt es keine Einschränkung des Vorsteuerabzugs bei Anwendung der Vereinfachungsregelung zur 500-EUR-Grenze. Finm. Mecklenburg-Vorpommern, Verf. v. 31.1.23, S 7109-00000-2018/001

Fazit

Ein Dienstfahrrad bietet sowohl für Arbeitnehmer als auch für Arbeitgeber attraktive steuerliche Vorteile. Es fördert eine umweltfreundliche Mobilität und kann zur Gesundheit der Mitarbeiter beitragen. Wichtig ist, die steuerlichen Regelungen zu beachten und die Nutzung des Fahrrads entsprechend zu dokumentieren.

Noch mehr hilfreiche Steuerrechner

Noch mehr hilfreiche Steuerrechner

Mehr Infos auch unter Arbeitgebergestellung von Fahrrädern

Rechtsgrundlagen zum Thema: Fahrrad

EStREStR R 7.2 Wirtschaftsgebäude, Mietwohnneubauten und andere Gebäude

UStAE

UStAE 12.11. Schwimm- und Heilbäder, Bereitstellung von Kureinrichtungen

UStAE 12.11. Schwimm- und Heilbäder, Bereitstellung von Kureinrichtungen

UStR

UStR 171. Schwimm- und Heilbäder, Bereitstellung von Kureinrichtungen

LStH 8.1.1.4

Steuer-Newsletter

Steuer-Newsletter