Abfindungsrechner: Höhe mit Fünftelregelung

Wie viel bleibt Netto von der Abfindung? Kostenlose Steuertipps + wie Sie Steuern sparen können.

Inhalt:

Abfindungsrechner mit Fünftelregelung

Berechnen Sie mit dem online Abfindungsrechner kostenlos die Steuer mit Fünftelregelung auf Ihre Abfindung: Der Rechner berechnet die optimale Verteilung von Abfindungsbeträgen auf 2 Jahre. Sofern der Abfindungsbetrag voll im Abfindungsjahr gezahlt wird, findet bei der Berechnung der Einkommensteuer die Fünftelregelung Anwendung. Der Abfindungsrechner ist weitestgehend selbsterklärend. Daher ist die Bedienung regelmäßig rein intuitiv möglich.

Abfindungen (02/21)

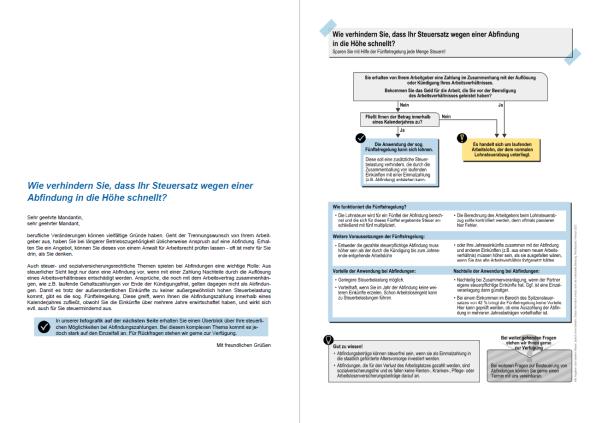

»Wie verhindern Sie, dass Ihr Steuersatz wegen einer Abfindung in die Höhe schnellt?« (#1023765)

Download:

Abfindungen sind nicht nur in arbeitsrechtlicher Hinsicht ein konfliktträchtiges Thema, auch steuer- und sozialversicherungsrechtliche Punkte spielen hier eine wichtige Rolle. Unsere Infografik vermittelt Ihnen die Voraussetzungen und die Funktionsweise der Fünftelregelung und hilft ihnen einzuschätzen, ob deren Anwendung für Sie vorteilhaft ist.

Höhe der Abfindung

Wenn Sie z.B. nach fünf Jahren Betriebszugehörigkeit eine Kündigung erhalten, gibt es einige wichtige Punkte bezüglich einer möglichen Abfindung zu beachten:

-

Kein allgemeines Recht auf Abfindung: In Deutschland gibt es kein generelles Recht auf eine Abfindung bei Kündigung. Ein Anspruch kann sich jedoch aus verschiedenen Quellen ergeben:

-

Tarifvertrag: Viele Tarifverträge enthalten Regelungen zu Abfindungen. Es ist wichtig, den genauen Kündigungsgrund zu kennen, da dieser Einfluss auf den Abfindungsanspruch haben kann.

-

Betriebliche Praxis: Wenn in Ihrem Unternehmen üblicherweise Abfindungen gezahlt werden, könnte sich hieraus ein Anspruch ableiten.

-

Hinweis in der Kündigung: Nach § 1a des Kündigungsschutzgesetzes (KSchG) kann ein Abfindungsanspruch entstehen, wenn der Arbeitgeber bei einer Kündigung aus dringenden betrieblichen Erfordernissen darauf hinweist und der Arbeitnehmer auf eine Kündigungsschutzklage verzichtet.

-

-

Berechnung der Abfindung: Wenn sich der Abfindungsanspruch auf § 1a Abs. 1 KSchG stützt, beträgt die Abfindung in der Regel ein halbes Brutto-Monatsgehalt pro Jahr der Betriebszugehörigkeit. Bei einem Brutto-Monatsgehalt von 4.000 Euro und fünf Jahren Betriebszugehörigkeit würde die Abfindung somit 10.000 Euro betragen.

-

Höhere Abfindung durch Klage: Wenn Sie mit der Kündigung nicht einverstanden sind und Fehler in der Kündigung erkennbar sind, kann eine Kündigungsschutzklage sinnvoll sein. In einem solchen Verfahren kann oft eine höhere Abfindung ausgehandelt werden, da Unternehmen in der Regel an einer schnellen und einvernehmlichen Lösung interessiert sind.

-

Rechtsberatung: Es ist ratsam, sich bei einer Kündigungsschutzklage oder anderen Verhandlungen über eine Abfindung von einem Arbeitsrechtsexperten beraten und unterstützen zu lassen.

-

Steuerliche Behandlung der Abfindung: Eine Abfindung muss in der Steuererklärung angegeben werden und gilt nach § 34 EStG als Teil der „außerordentlichen Einkünfte“. Hier kann die bereits erwähnte Fünftelregelung zur Anwendung kommen, um die Steuerlast zu mindern.

Zusammenfassend ist es wichtig, Ihre Rechte und Optionen zu kennen und gegebenenfalls professionelle Unterstützung in Anspruch zu nehmen, um die bestmögliche Regelung im Falle einer Kündigung zu erreichen.

![]() Download: Höhe einer Abfindung bei Verlust des Arbeitsplatzes

Download: Höhe einer Abfindung bei Verlust des Arbeitsplatzes

Umfang der steuerbegünstigten Abfindung und Steuerberechnung unter Berücksichtigung der Tarifermäßigung

Berechnungsbeispiele

Beispiel 1:

Berechnung der Einkommensteuer nach § 34 Abs. 1 EStG

Der Stpfl., der Einkünfte aus Gewerbebetrieb und Vermietung und Verpachtung (einschließlich Entschädigung i. S. d. § 34 EStG) hat, und seine Ehefrau werden zusammen veranlagt. Es sind die folgenden Einkünfte und Sonderausgaben anzusetzen:

| Einkünfte aus Gewerbebetrieb |

45.000 EUR |

|

| Einkünfte aus Vermietung und Verpachtung | ||

| · laufende Einkünfte |

+ 5.350 EUR |

|

| · Einkünfte aus Entschädigung i. S. d. § 34 Abs. 2 Nr. 2 EStG |

+ 25.000 EUR |

|

| G. d. E. |

75.350 EUR |

|

| Sonderausgaben |

‐ 3.200 EUR |

|

| Einkommen |

72.150 EUR |

|

| z. v. E. |

72.150 EUR |

|

| z. v. E. |

72.150 EUR |

|

| abzgl. Einkünfte i. S. d. § 34 Abs. 2 Nr. 2 EStG |

‐ 25.000 EUR |

|

| verbleibendes z. v. E. |

47.150 EUR |

|

| darauf entfallender Steuerbetrag |

7.388 EUR |

|

| verbleibendes z. v. E. |

47.150 EUR |

|

| zuzüglich 1/5 der Einkünfte i. S. d. | ||

| § 34 Abs. 2 Nr. 2 EStG |

+ 5.000 EUR |

|

|

52.150 EUR |

||

| darauf entfallender Steuerbetrag |

8.846 EUR |

|

| abzüglich Steuerbetrag auf das verbleibende | ||

| z. v. E. |

‐ 7.388 EUR |

|

| Unterschiedsbetrag |

1.458 EUR |

|

| multipliziert mit Faktor 5 |

7.290 EUR |

7.290 EUR |

| tarifliche Einkommensteuer |

14.678 EUR |

Beispiel 2:

Berechnung der Einkommensteuer nach § 34 Abs. 1 EStG bei negativem verbleibenden z. v. E.

Der Stpfl., der Einkünfte aus Gewerbebetrieb hat, und seine Ehefrau werden zusammen veranlagt. Die Voraussetzungen des § 34 Abs. 3 und § 16 Abs. 4 EStG liegen nicht vor. Es sind die folgenden Einkünfte und Sonderausgaben anzusetzen:

| Einkünfte aus Gewerbebetrieb, laufender Gewinn |

+ 5.350 EUR |

|

| Veräußerungsgewinn (§ 16 EStG) |

+ 225.000 EUR |

230.350 EUR |

| Einkünfte aus Vermietung und Verpachtung |

‐ 45.000 EUR |

|

| G. d. E. |

185.350 EUR |

|

| Sonderausgaben |

‐ 3.200 EUR |

|

| Einkommen/z. v. E. |

182.150 EUR |

|

| Höhe der Einkünfte i. S. d. § 34 Abs. 2 EStG, die nach § 34 Abs. 1 EStG besteuert werden können; maximal aber bis zur Höhe des z. v. E. |

182.150 EUR |

|

| z. v. E. |

182.150 EUR |

|

| abzüglich Einkünfte i. S. d. § 34 Abs. 2 EStG |

‐ 225.000 EUR |

|

| verbleibendes z. v. E. |

‐ 42.850 EUR |

|

| Damit ist das gesamte z. v. E. in Höhe von 182.150 EUR gem. § 34 EStG tarifbegünstigt. | ||

| 1/5 des z. v. E. (§ 34 Abs. 1 Satz 3 EStG) |

36.430 EUR |

|

| darauf entfallender Steuerbetrag |

4.454 EUR |

|

| multipliziert mit Faktor 5 |

22.270 EUR |

|

| tarifliche Einkommensteuer |

22.270 EUR |

Beispiel 3:

Berechnung der Einkommensteuer nach § 34 Abs. 1 EStG mit Einkünften, die dem Progressionsvorbehalt unterliegen

(Entsprechende Anwendung des BFH-Urteils vom 22.9.2009 – BStBl 2010 II S. 1032)

Der Stpfl. hat Einkünfte aus nichtselbständiger Arbeit und aus Vermietung und Verpachtung (einschließlich einer Entschädigung i. S. d. § 34 EStG). Es sind folgende Einkünfte und Sonderausgaben anzusetzen:

| Einkünfte aus nichtselbständiger Arbeit |

10.000 EUR |

|||

| Einkünfte aus Vermietung und Verpachtung | ||||

|

+ 60.000 EUR |

|||

|

+ 30.000 EUR |

|||

| G. d. E. |

100.000 EUR |

|||

| Sonderausgaben |

‐ 3.200 EUR |

|||

| Einkommen / z. v. E. |

96.800 EUR |

|||

| Arbeitslosengeld |

20.000 EUR |

|||

| z. v. E. |

96.800 EUR |

|||

| abzüglich Einkünfte i. S. d. § 34 Abs. 2 Nr. 2 EStG |

‐ 30.000 EUR |

|||

| verbleibendes z. v. E. |

66.800 EUR |

|||

| zuzüglich Arbeitslosengeld § 32b Abs. 2 EStG |

+ 20.000 EUR |

|||

| für die Berechnung des Steuersatzes gem. § 32b Abs. 2 EStG maßgebendes verbleibendes z. v. E. |

86.800 EUR |

|||

| Steuer nach Grundtarif |

28.284 EUR |

|||

| besonderer (= durchschnittlicher) Steuersatz§ 32b Abs. 2 EStG |

32,5852 % |

|||

| Steuerbetrag auf verbleibendes z. v. E.(66.800 EUR) unter Berücksichtigung des Progressionsvorbehalts |

21.766 EUR |

|||

| verbleibendes z. v. E. |

66.800 EUR |

|||

| zuzüglich 1/5 der Einkünfte i. S. d. § 34 EStG |

+ 6.000 EUR |

|||

|

72.800 EUR |

||||

| zuzüglich Arbeitslosengeld § 32b Abs. 2 EStG |

+ 20.000 EUR |

|||

| für die Berechnung des Steuersatzes gem. § 32b Abs. 2 EStG maßgebendes z. v. E. mit 1/5 der außerordentlichen Einkünfte |

92.800 EUR |

|||

| Steuer nach Grundtarif |

30.804 EUR |

|||

| besonderer (= durchschnittlicher) Steuersatz |

33,1939 % |

|||

| Steuerbetrag auf z. v. E. mit 1/5 der außerordentlichen Einkünfte (72.800 EUR) unter Berücksichtigung des Progressionsvorbehalts |

24.165 EUR |

|||

| abzüglich Steuerbetrag auf das verbleibende z. v. E. |

‐ 21.766 EUR |

|||

| Unterschiedsbetrag |

2.399 EUR |

|||

| multipliziert mit Faktor 5 |

11.995 EUR |

11.995 EUR |

||

| tarifliche Einkommensteuer |

33.761 EUR |

Beispiel 4:

Berechnung der Einkommensteuer nach § 34 Abs. 1 EStG bei negativem verbleibenden z. v. E. und Einkünften, die dem Progressionsvorbehalt unterliegen (>BFH-Urteil vom 17.1.2008 – BStBl 2011 II S. 21)

Der Stpfl. hat Einkünfte aus nichtselbständiger Arbeit und aus Vermietung und Verpachtung (einschließlich einer Entschädigung i. S. d. § 34 EStG). Es sind folgende Einkünfte und Sonderausgaben anzusetzen:

| Einkünfte aus nichtselbständiger Arbeit |

10.000 EUR |

|||

| Einkünfte aus Vermietung und Verpachtung | ||||

|

‐ 20.000 EUR |

|||

|

+ 30.000 EUR |

|||

| G. d. E. |

20.000 EUR |

|||

| Sonderausgaben |

‐ 5.000 EUR |

|||

| Einkommen / z. v. E. |

15.000 EUR |

|||

| Höhe der Einkünfte i. S. d. § 34 Abs. 2 EStG, die nach § 34 Abs. 1 besteuert werden können, maximal bis zur Höhe des z. v. E. |

15.000 EUR |

|||

| z. v. E. |

15.000 EUR |

|||

| Abzüglich Einkünfte i. S. d. § 34 Abs. 2 EStG |

‐ 30.000 EUR |

|||

| verbleibendes z. v. E. |

‐ 15.000 EUR |

|||

| Damit ist das gesamte z. v. E. in Höhe von 15.000 EUR gem. § 34 EStG tarifbegünstigt. | ||||

| 1/5 des z. v. E. (§ 34 Abs. 1 Satz 3 EStG) |

3.000 EUR |

|||

| Arbeitslosengeld |

40.000 EUR |

|||

| Abzüglich negatives verbleibendes z. v. E. |

‐ 15.000 EUR |

|||

| dem Progressionsvorbehalt unterliegende Bezüge werden nur insoweit berücksichtigt, als sie das negative verbleibende z. v. E. übersteigen |

25.000 EUR |

+ 25.000 EUR |

||

| für die Berechnung des Steuersatzes gem. § 32b Abs. 2 EStG maßgebendes verbleibendes z. v. E. |

28.000 EUR |

|||

| Steuer nach Grundtarif |

5.004 EUR |

|||

| besonderer (= durchschnittlicher) Steuersatz |

17,8714 % |

|||

| Steuerbetrag auf 1/5 des z. v. E. (3.000 EUR) |

536 EUR |

|||

| multipliziert mit Faktor 5 |

2.680 EUR |

|||

| tarifliche Einkommensteuer |

2.680 EUR |

Beispiel 5:

Berechnung der Einkommensteuer bei Zusammentreffen der Vergünstigungen nach § 34 Abs. 1 EStG und § 34 Abs. 3 EStG

Der Stpfl., der Einkünfte aus Gewerbebetrieb hat, und seine Ehefrau werden zusammenveranlagt. Im Zeitpunkt der Betriebsveräußerung hatte der Stpfl. das 55. Lebensjahr vollendet. Es sind die folgenden Einkünfte und Sonderausgaben anzusetzen:

| Einkünfte aus Gewerbebetrieb laufender Gewinn |

25.000 EUR |

||

| Veräußerungsgewinn (§ 16 EStG) |

120.000 EUR |

||

| davon bleiben nach § 16 Abs. 4 EStG steuerfrei |

‐ 45.000 EUR |

+ 75.000 EUR |

|

| Einkünfte, die Vergütung für eine mehrjährige Tätigkeit sind |

+ 100.000 EUR |

||

| Einkünfte aus Vermietung und Verpachtung |

+ 3.500 EUR |

||

| G. d. E. |

203.500 EUR |

||

| Sonderausgaben |

3.200 EUR |

||

| Einkommen/z. v. E. |

200.300 EUR |

||

| 1. | Steuerberechnung nach § 34 Abs. 1 EStG | ||

| 1.1 | Ermittlung des Steuerbetrags ohne Einkünfte nach § 34 Abs. 1 EStG z. v. E. |

200.300 EUR |

|

| abzüglich Einkünfte nach § 34 Abs. 1 EStG |

100.000 EUR |

100.300 EUR |

|

| (darauf entfallender Steuerbetrag = 25.816 EUR) | |||

| abzüglich Einkünfte nach § 34b Abs. 3 EStG |

75.000 EUR |

||

|

25.300 EUR |

|||

| darauf entfallender Steuerbetrag |

1.694 EUR |

||

| Für das z. v. E. ohne Einkünfte nach § 34 Abs. 1 EStG würde sich eine Einkommensteuer nach Splittingtarif von 25.816 EUR ergeben. Sie entspricht einem durchschnittlichen Steuersatz von 25,7387 %. Der ermäßigte Steuersatz beträgt mithin 56 % von 25,7387 % = 14,4136 %. Der ermäßigte Steuersatz ist höher als der mindestens anzusetzende Steuersatz in Höhe von 14 % (§ 34 Abs. 3 Satz 2 EStG). Daher ist der Mindeststeuersatz nicht maßgeblich. Mit dem ermäßigten Steuersatz gemäß § 34 Abs. 3 EStG zu versteuern:14,4136 % von 75.000 EUR = 10.810 EUR | |||

| Steuerbetrag nach § 34 Abs. 3 EStG (ohne Einkünfte nach § 34 Abs. 1 EStG) |

10.810 EUR |

||

| zuzüglich Steuerbetrag von 25.300 EUR (= z. v. E. ohne Einkünfte nach § 34 Abs. 1 EStG und § 34 Abs. 3 EStG) |

+ 1.694 EUR |

||

| Steuerbetrag ohne Einkünfte nach § 34 Abs. 1 EStG |

12.504 EUR |

||

| 1.2 | Ermittlung des Steuerbetrags mit 1/5 der Einkünfte nach § 34 Abs. 1 EStG | ||

| z. v. E. |

200.300 EUR |

||

| abzüglich Einkünfte nach § 34 Abs. 1 EStG |

100.000 EUR |

||

| zuzüglich 1/5 der Einkünfte nach § 34 Abs. 1 EStG |

+ 20.000 EUR |

||

|

120.300 EUR |

|||

| (darauf entfallender Steuerbetrag = 34.182 EUR) | |||

| abzüglich Einkünfte nach § 34 Abs. 3 EStG |

75.000 EUR |

||

|

45.300 EUR |

|||

| darauf entfallender Steuerbetrag 6.862 EUR | |||

| Für das z. v. E. ohne die Einkünfte nach § 34 Abs. 1 EStG zuzüglich 1/5 der Einkünfte nach § 34 Abs. 1 EStG würde sich eine Einkommensteuer nach Splittingtarif von 34.182 EUR ergeben. Sie entspricht einem durchschnittlichen Steuersatz von 28,4139 %. Der ermäßigte Steuersatz beträgt mithin 56 % von 28,4139 % = 15,9117 %. Der ermäßigte Steuersatz ist höher als der mindestens anzusetzende Steuersatz in Höhe von 14 % (§ 34 Abs. 3 Satz 2 EStG). Daher ist der Mindeststeuersatz nicht maßgeblich. Mit dem ermäßigten Steuersatz zu versteuern:15,9117 % von 75.000 EUR = 11.933 EUR. | |||

| Steuerbetrag nach § 34 Abs. 3 EStG (unter Berücksichtigung von 1/5 der Einkünfte nach § 34 Abs. 1 EStG) |

11.933 EUR |

||

| zuzüglich Steuerbetrag von 45.300 EUR(= z. v. E. ohne Einkünfte nach § 34 Abs. 3 und § 34 Abs. 1 EStG mit 1/5 der Einkünfte nach § 34 Abs. 1 EStG) |

+ 6.862 EUR |

||

| Steuerbetrag mit 1/5 der Einkünfte nach § 34 Abs. 1 EStG |

18.795 EUR |

||

| 1.3 | Ermittlung des Unterschiedsbetrages nach § 34 Abs. 1 EStG | ||

| Steuerbetrag mit 1/5 der Einkünfte nach § 34 Abs. 1 EStG |

18.795 EUR |

||

| abzüglich Steuerbetrag ohne Einkünfte nach § 34 Abs. 1 EStG (>Nr. 1.1) |

- 12.504 EUR |

||

| Unterschiedsbetrag |

6.291 EUR |

||

| verfünffachter Unterschiedsbetrag nach § 34 Abs. 1 EStG |

31.455 EUR |

||

| 2. | Steuerberechnung nach § 34 Abs. 3 EStG: | ||

| z. v. E. |

200.300 EUR |

||

| abzüglich Einkünfte nach § 34 Abs. 1 EStG |

‐ 100.000 EUR |

||

|

100.300 EUR |

|||

| Steuerbetrag von 100.300 EUR |

25.816 EUR |

||

| zuzüglich verfünffachter Unterschiedsbetrag nach § 34 Abs. 1 EStG (>Nr. 1.3) |

+ 31.455 EUR |

||

| Summe |

57.271 EUR |

||

| Ermittlung des ermäßigten Steuersatzes nach Splittingtarif auf der Grundlage des z. v. E. | |||

| 57.271 EUR/200.300 EUR = 28,5926 % | |||

| Der ermäßigte Steuersatz beträgt mithin 56 % von 28,5926 % = 16,0118 %. Der ermäßigte Steuersatz ist höher als der mindestens anzusetzende Steuersatz in Höhe von 14 % (§ 34 Abs. 3 Satz 2 EStG). Daher ist der Mindeststeuersatz nicht maßgeblich. Mit dem ermäßigten Steuersatz zu versteuern: 16,0118 % von 75.000 EUR = 12.008 EUR. | |||

| Steuerbetrag nach § 34 Abs. 3 EStG |

12.008 EUR |

||

| 3. | Berechnung der gesamten Einkommensteuer | ||

| nach dem Splittingtarif entfallen auf das z. v. E. ohne begünstigte Einkünfte (>Nr. 1.1) |

1.694 EUR |

||

| verfünffachter Unterschiedsbetrag nach § 34 Abs. 1 EStG (>Nr. 1.3) |

31.455 EUR |

||

| Steuer nach § 34 Abs. 3 EStG (>Nr. 2) |

12.008 EUR |

||

| tarifliche Einkommensteuer |

45.157 EUR |

||

Negativer Progressionsvorbehalt

Der Bundesfinanzhof hat entschieden, dass die Fünftelregelung vor dem negativen Progressionsvorbehalt anzuwenden ist, wenn beide Begünstigungstatbestände im gleichen Jahr zusammentreffen. Unterliegen Einkünfte sowohl der Tarifermäßigung des § 34 Abs. 1 EStG als auch dem negativen Progressionsvorbehalt des § 32b EStG, ist eine integrierte Steuerberechnung nach dem Günstigkeitsprinzip vorzunehmen. Danach sind die Ermäßigungsvorschriften in der Reihenfolge anzuwenden, die zu einer geringeren Steuerbelastung führt, als dies bei ausschließlicher Anwendung des negativen Progressionsvorbehalts der Fall wäre (>BFH vom 15.11.2007 – BStBl 2008 II S. 375). Dies hat zur Folge, dass die Steuerbelastung im Beispielsfall um mehr als 40 % niedriger ist als nach der alten Berechnung der Finanzverwaltung.

Entschädigung und Fünftelregelung

Fünftelregelung: Hat der Arbeitnehmer Entschädigungen und Vergütungen i. S. d. § 34 EStG bezogen, ist der Steuerbetrag für das verbleibende zu versteuernde Einkommen zuzüglich des Fünffachen des Unterschiedsbetrags die Jahreslohnsteuer (tarifliche Einkommensteuer – § 32a Abs. 1, 5 EStG).

Die Fünftelregelung ist eine wichtige Möglichkeit, um bei der Auszahlung einer Abfindung Steuern zu sparen. Hier eine kurze Zusammenfassung der wichtigsten Punkte:

-

Was ist die Fünftelregelung? Die Fünftelregelung ist eine steuerliche Erleichterung, die es ermöglicht, die Steuerlast auf eine Abfindung zu reduzieren. Sie verteilt die Abfindung rechnerisch auf fünf Jahre, um zu verhindern, dass das Einkommen in eine höhere Steuerprogression rutscht.

-

Für wen gilt die Fünftelregelung? Sie gilt für außerordentliche Einkünfte, zu denen Abfindungen zählen. Diese Einkünfte müssen als Entschädigung für entgangene oder entgehende Einnahmen gezahlt werden.

-

Voraussetzung der Zusammenballung von Einkünften: Die Abfindung muss höher sein als das Einkommen, das man bis zum Jahresende ohne die Beendigung des Arbeitsverhältnisses erzielt hätte.

-

Berechnung der Steuer mit der Fünftelregelung:

- Ermitteln Sie die Lohnsteuer auf Ihr reguläres Gehalt ohne Abfindung.

- Bestimmen Sie die Lohnsteuer auf Ihr reguläres Gehalt plus ein Fünftel der Abfindung.

- Die Differenz dieser beiden Beträge, multipliziert mit fünf, ergibt die Lohnsteuer auf die Abfindung.

-

Umsetzung der Fünftelregelung:

- Wenn die Voraussetzungen erfüllt sind, sollte der Arbeitgeber die Fünftelregelung automatisch in der Gehaltsabrechnung berücksichtigen.

- Andernfalls kann man sie in der Einkommensteuererklärung geltend machen, und das Finanzamt prüft sie dann.

Die Fünftelregelung kann also erheblich dazu beitragen, die Steuerlast auf eine Abfindung zu minimieren. Es ist jedoch wichtig, die spezifischen Voraussetzungen und Berechnungsmethoden zu verstehen und gegebenenfalls professionelle steuerliche Beratung in Anspruch zu nehmen.

Entschädigung: Voraussetzungen für die Anwendung der Tarifermäßigung des § 34 Abs. 1 EStG (Fünftelregelung): Entschädigung i. S. d. § 24 Nr. 1 EStG

Entschädigungen nach § 24 Nr. 1 Buchstabe a EStG:

§ 24 EStG schafft keinen neuen Besteuerungstatbestand, sondern weist die in ihm genannten Einnahmen nur der Einkunftsart zu, zu der die entgangenen oder künftig entgehenden Einnahmen gehört hätten, wenn sie erzielt worden wären (>BFH vom 12.6.1996 – BStBl II S. 516). Die Entschädigung i. S. d. § 24 Nr. 1 Buchstabe a EStG muss als Ersatz für unmittelbar entgangene oder entgehende konkrete Einnahmen gezahlt werden (>BFH vom 9.7.1992 – BStBl 1993 II S. 27).

Für den Begriff der Entschädigung nach § 24 Nr. 1 Buchstabe a EStG ist nicht entscheidend, ob das zur Entschädigung führende Ereignis ohne oder gegen den Willen des Stpfl. eingetreten ist. Eine Entschädigung i. S. d. § 24 Nr. 1 Buchstabe a EStG kann vielmehr auch vorliegen, wenn der Stpfl. bei dem zum Einnahmeausfall führenden Ereignis selbst mitgewirkt hat. Ist dies der Fall, muss der Stpfl. bei Aufgabe seiner Rechte aber unter erheblichem wirtschaftlichen, rechtlichen oder tatsächlichen Druck gehandelt haben; keinesfalls darf er das schadenstiftende Ereignis aus eigenem Antrieb herbeigeführt haben. Der Begriff des Entgehens schließt freiwilliges Mitwirken oder gar die Verwirklichung eines eigenen Strebens aus (>BFH vom 20.7.1978 – BStBl 1979 II S. 9, vom 16.4.1980 – BStBl II S. 393, vom 9.7.1992 – BStBl 1993 II S. 27 und vom 4.9.2002 – BStBl 2003 II S. 177). Gibt ein Arbeitnehmer im Konflikt mit seinem Arbeitgeber nach und nimmt dessen Abfindungsangebot an, entspricht es dem Zweck des Merkmals der Zwangssituation, nicht schon wegen dieser gütlichen Einigung in Widerspruch stehender Interessenlage einen tatsächlichen Druck in Frage zu stellen (>BFH vom 29.2.2012 – BStBl II S. 569).

Die an die Stelle der Einnahmen tretende Ersatzleistung nach § 24 Nr. 1 Buchstabe a EStG muss auf einer neuen Rechts- oder Billigkeitsgrundlage beruhen. Zahlungen, die zur Erfüllung eines Anspruchs geleistet werden, sind keine Entschädigungen i. S. d. § 24 Nr. 1 Buchstabe a EStG, wenn die vertragliche Grundlage bestehen geblieben ist und sich nur die Zahlungsmodalität geändert hat (>BFH vom 25.8.1993 – BStBl 1994 II S. 167, vom 10.10.2001 – BStBl 2002 II S. 181 und vom 6.3.2002 – BStBl II S. 516).

- Abfindung wegen Auflösung eines Dienstverhältnisses, wenn Arbeitgeber die Beendigung veranlasst hat (>BFH vom 20.10.1978 – BStBl 1979 II S. 176 und vom 22.1.1988 – BStBl II S. 525); hierzu gehören auch Vorruhestandsgelder, die auf Grund eines Manteltarifvertrags vereinbart werden (>BFH vom 16.6.2004 – BStBl II S. 1055), Die Rückzahlung einer Abfindung ist auch dann im Abflussjahr zu berücksichtigen, wenn die Abfindung im Zuflussjahr begünstigt besteuert worden ist. Eine Lohnrückzahlung ist regelmäßig kein rückwirkendes Ereignis, das zur Änderung des Einkommensteuerbescheides des Zuflussjahres berechtigt (>BFH vom 4.5.2006 – BStBl II S. 911). BMF vom 24.5.2004 (BStBl I S. 505, berichtigt BStBl I S. 633) unter Berücksichtigung der Änderungen des BMF vom 17.1.2011 (BStBl I S. 39)

- Abfindung wegen Auflösung eines Dienstverhältnisses, auch wenn bereits bei Beginn des Dienstverhältnisses ein Ersatzanspruch für den Fall der betriebsbedingten Kündigung oder Nichtverlängerung des Dienstverhältnisses vereinbart wird (>BFH vom 10.9.2003 – BStBl 2004 II S. 349),

- Abfindung, die der Gesellschafter-Geschäftsführer, der seine GmbH-Anteile veräußert, für den Verzicht auf seine Pensionsansprüche gegen die GmbH erhält, falls der Käufer den Erwerb des Unternehmens von der Nichtübernahme der Pensionsverpflichtung abhängig macht (>BFH vom 10.4.2003 – BStBl II S. 748). Entsprechendes gilt für eine Entschädigung für die durch den Erwerber veranlasste Aufgabe der Geschäftsführertätigkeit (>BFH vom 13.8.2003 – BStBl 2004 II S. 106),

- Schadensersatz infolge einer schuldhaft verweigerten Wiedereinstellung (>BFH vom 6.7.2005 – BStBl 2006 II S. 55),

- Leistungen wegen einer Körperverletzung nur insoweit, als sie den Verdienstausfall ersetzen (>BFH vom 21.1.2004 – BStBl II S. 716),

- Abfindung wegen unbefristeter Reduzierung der Wochenarbeitszeit auf Grund eines Vertrags zur Änderung des Arbeitsvertrags (>BFH vom 25.8.2009 – BStBl 2010 II S. 1030).

Keine Entschädigungen nach § 24 Nr. 1 Buchstabe a EStG:

- Abfindung, die bei Abschluss oder während des Arbeitsverhältnisses für den Verlust späterer Pensionsansprüche infolge Kündigung vereinbart wird (>BFH vom 6.3.2002 – BStBl II S. 516),

- Abfindung, die bei Fortsetzung des Arbeitnehmerverhältnisses für Verzicht auf Tantiemeanspruch gezahlt wird (>BFH vom 10.10.2001 – BStBl 2002 II S. 347),

- Abfindung nach vorausgegangener freiwilliger Umwandlung zukünftiger Pensionsansprüche (>BFH vom 6.3.2002 – BStBl II S. 516),

- Pensionsabfindung , wenn der Arbeitnehmer nach Eheschließung zur Herstellung der ehelichen Lebensgemeinschaft gekündigt hat (>BFH vom 21.6.1990 – BStBl II S. 1020),

- Streikunterstützung (>BFH vom 24.10.1990 – BStBl 1991 II S. 337),

- Zahlung an Arbeitnehmer, wenn das zugrunde liegende Arbeitsverhältnis (z. B. bei Betriebsübergang nach § 613a BGB) nicht beendet wird (>BFH vom 10.10.2001 – BStBl 2002 II S. 181),

Entschädigungen i. S. d. § 24 Nr. 1 Buchstabe b EStG

§ 24 Nr. 1 Buchstabe b EStG erfasst Entschädigungen, die als Gegenleistung für den Verzicht auf eine mögliche Einkunftserzielung gezahlt werden. Eine Entschädigung i. S. d. § 24 Nr. 1 Buchstabe b EStG liegt auch vor, wenn die Tätigkeit mit Willen oder mit Zustimmung des Arbeitnehmers aufgegeben wird. Der Ersatzanspruch muss nicht auf einer neuen Rechts- oder Billigkeitsgrundlage beruhen. Die Entschädigung für die Nichtausübung einer Tätigkeit kann auch als Hauptleistungspflicht vereinbart werden (>BFH vom 12.6.1996 – BStBl II S. 516).

Entschädigungennach § 24 Nr. 1 Buchstabe b EStG:

- Abfindungszahlung, wenn der Stpfl. von einem ihm tarifvertraglich eingeräumten Optionsrecht, gegen Abfindung aus dem Arbeitsverhältnis auszuscheiden, Gebrauch macht (>BFH vom 8.8.1986 – BStBl 1987 II S. 106),

- Entgelt für ein im Arbeitsvertrag vereinbartes Wettbewerbsverbot (>BFH vom 13.2.1987 – BStBl II S. 386 und vom 16.3.1993 – BStBl II S. 497),

- Entgelt für ein umfassendes Wettbewerbsverbot, das im Zusammenhang mit der Beendigung eines Arbeitsverhältnisses vereinbart worden ist (>BFH vom 12.6.1996 – BStBl II S. 516),

- Entgelt für ein umfassendes Wettbewerbsverbot auch dann, wenn die dadurch untersagten Tätigkeiten verschiedenen Einkunftsarten zuzuordnen sind (>BFH vom 23.2.1999 – BStBl II S. 590),

- Abfindung, die ein angestellter Versicherungsvertreter von seinem Arbeitgeber für den Verzicht auf eine mögliche künftige Einkunftserzielung durch die Verkleinerung seines Bezirks erhält (>BFH vom 23.1.2001 – BStBl II S. 541).

Keine Entschädigungen nach § 24 Nr. 1 Buchstabe b EStG:

- Abfindung an Arbeitnehmer für die Aufgabe eines gewinnabhängigen Tantiemeanspruchs (>BFH vom 10.10.2001 – BStBl 2002 II S. 347).

- Erlös für die Übertragung von Zuckerrübenlieferrechten eines Landwirtes (>BFH vom 28.2.2002 – BStBl II S. 658).

Ausgleichszahlungen an Handelsvertreter

- Ausgleichszahlungen an Handelsvertreter nach § 89b HGB gehören auch dann zu den Entschädigungen i. S. d. § 24 Nr. 1 Buchstabe c EStG, wenn sie zeitlich mit der Aufgabe der gewerblichen Tätigkeit Zusammenfallen (>BFH vom 5.12.1968 – BStBl 1969 II S. 196).

- Ausgleichszahlungen an andere Kaufleute als Handelsvertreter, z. B. Kommissionsagenten oder Vertragshändler, sind wie Ausgleichszahlungen an Handelsvertreter zu behandeln, wenn sie in entsprechender Anwendung des § 89b HGB geleistet werden (>BFH vom 12.10.1999 – BStBl 2000 II S. 220).

- Ausgleichszahlungen i. S. d. § 89b HGB gehören nicht zu den Entschädigungen nach § 24 Nr. 1 Buchstabe c EStG, wenn ein Nachfolgevertreter aufgrund eines selbständigen Vertrags mit seinem Vorgänger dessen Handelsvertretung oder Teile davon entgeltlich erwirbt. Ein selbständiger Vertrag liegt aber nicht vor, wenn der Nachfolger es übernimmt, die vertretenen Firmen von Ausgleichsansprüchen freizustellen (>BFH vom 31.5.1972 – BStBl II S. 899 und vom 25.7.1990 – BStBl 1991 II S. 218).

Abzugsfähige Aufwendungen und Arbeitnehmer-Pauschbetrag

Bei der Ermittlung der Entschädigung i. S. d. § 24 Nr. 1 EStG sind von den Bruttoentschädigungen nur die damit in unmittelbarem Zusammenhang stehenden Betriebsausgaben oder Werbungskosten abzuziehen (>BFH vom 26.8.2004 – BStBl 2005 II S. 215). Der Arbeitnehmer-Pauschbetrag ist bei der Ermittlung der nach § 34 EStG begünstigten außerordentlichen Einkünfte aus nichtselbständiger Tätigkeit nur insoweit abzuziehen, als tariflich voll zu besteuernde Einnahmen dieser Einkunftsart dafür nicht mehr zur Verfügung stehen (>BFH vom 29.10.1998 – BStBl 1999 II S. 588). Amtliche Hinweise 2012 zu den Einkommensteuer-Richtlinien Zu § 24 und 34 EStG

Entschädigung über zwei Jahre

Außerordentliche Einkünfte i. S. d. § 34 Abs. 2 Nr. 2 EStG sind (nur) gegeben, wenn die zu begünstigenden Einkünfte in einem VZ zu erfassen sind (>BFH vom 21.3.1996 – BStBl II S. 416 und vom 14.5.2003 – BStBl II S. 881). Die Tarifermäßigung nach § 34 Abs. 1 EStG kann aber unter besonderen Umständen ausnahmsweise auch dann in Betracht kommen, wenn die Entschädigung nicht in einem Kalenderjahr zufließt, sondern sich auf zwei Kalenderjahre verteilt. Voraussetzung ist jedoch stets, dass die Zahlung der Entschädigung von vornherein in einer Summe vorgesehen war und nur wegen ihrer ungewöhnlichen Höhe und der besonderen Verhältnisse des Zahlungspflichtigen auf zwei Jahre verteilt wurde oder wenn der Entschädigungsempfänger – bar aller Existenzmittel – dringend auf den baldigen Bezug einer Vorauszahlung angewiesen war (>BFH vom 2.9.1992 – BStBl 1993 II S. 831). Planwidriger Zufluss>BMF vom 24.5.2004 (BStBl I S. 505, berichtigt BStBl I S. 633) unter Berücksichtigung der Änderungen des BMF vom 17.1.2011 (BStBl I S. 39), Rz. 17 – 20

Zusammenballung von Einkünften

Eine Entschädigung ist nur dann tarifbegünstigt, wenn sie zu einer Zusammenballung von Einkünften innerhalb eines VZ führt (>BFH vom 4.3.1998 – BStBl II S. 787).>BMF vom 18.11.1997 (BStBl I S. 973)>BMF vom 24.5.2004 (BStBl I S. 505, berichtigt BStBl I S. 633) unter Berücksichtigung der Änderungen des BMF vom 17.1.2011 (BStBl I S. 39), Rz. 9 – 16

Erhält ein Stpfl. wegen der Körperverletzung durch einen Dritten auf Grund von mehreren gesonderten und unterschiedliche Zeiträume betreffenden Vereinbarungen mit dessen Versicherung Entschädigungen als Ersatz für entgangene und entgehende Einnahmen, steht der Zufluss der einzelnen Entschädigungen in verschiedenen VZ der tarifbegünstigten Besteuerung jeder dieser Entschädigungen nicht entgegen (>BFH vom 21.1.2004 – BStBl II S. 716).

Eine Zusammenballung von Einkünften ist nicht anzunehmen, wenn die Vertragsparteien die Vergütung bereits durch ins Gewicht fallende Teilzahlungen auf mehrere Kalenderjahre verteilt haben (>BFH vom 10.2.1972 – BStBl II S. 529).

Außerordentliche Einkünfte i. S. d. § 34 Abs. 2 Nr. 4 i. V. m. § 34 Abs. 1 EStG

| 1. | § 34 Abs. 2 Nr. 4 i. V. m. § 34 Abs. 1 EStG ist z. B. anzuwenden, wenn· eine Lohnzahlung für eine Zeit, die vor dem Kalenderjahr liegt, deshalb nachträglich geleistet wird, weil der Arbeitgeber Lohnbeträge zu Unrecht einbehalten oder mangels flüssiger Mittel nicht in der festgelegten Höhe ausgezahlt hat (>BFH vom 17.7.1970 – BStBl II S. 683).· der Arbeitgeber Prämien mehrerer Kalenderjahre für eine Versorgung oder für eine Unfallversicherung des Arbeitnehmers deshalb voraus- oder nachzahlt, weil er dadurch günstigere Prämiensätze erzielt oder weil die Zusammenfassung satzungsgemäßen Bestimmungen einer Versorgungseinrichtung entspricht.· dem Stpfl. Tantiemen für mehrere Jahre in einem Kalenderjahr zusammengeballt zufließen (>BFH vom 11.6.1970 – BStBl II S. 639).· dem Stpfl. Zahlungen, die zur Abfindung von Pensionsanwartschaften geleistet werden, zufließen. Dem Zufluss steht nicht entgegen, dass der Ablösungsbetrag nicht an den Stpfl., sondern an einen Dritten gezahlt worden ist (>BFH vom 12.4.2007 – BStBl II S. 581). |

| 2. | § 34 Abs. 2 Nr. 4 i. V. m. § 34 Abs. 1 EStG ist z. B. nicht anzuwenden bei zwischen Arbeitgeber und Arbeitnehmer vereinbarten und regelmäßig ausgezahlten gewinnabhängigen Tantiemen, deren Höhe erst nach Ablauf des Wirtschaftsjahrs festgestellt werden kann; es handelt sich hierbei nicht um die Abgeltung einer mehrjährigen Tätigkeit (>BFH vom 30.8.1966 – BStBl III S. 545). |

| 3. | § 34 Abs. 2 Nr. 4 i. V. m. § 34 Abs. 1 EStG kann in besonders gelagerten Ausnahmefällen anzuwenden sein, wenn die Vergütung für eine mehrjährige nichtselbständige Tätigkeit dem Stpfl. aus wirtschaftlich vernünftigen Gründen nicht in einem Kalenderjahr, sondern in zwei Kalenderjahren in Teilbeträgen zusammengeballt ausgezahlt wird (>BFH vom 16.9.1966 – BStBl 1967 III S. 2). |

Fragen im Zusammenhang mit der ertragsteuerlichen Behandlung von Entlassungsentschädigungen

I. Allgemeines| 1 | Scheidet ein Arbeitnehmer auf Veranlassung des Arbeitgebers vorzeitig aus einem Dienstverhältnis aus, so können ihm folgende Leistungen des Arbeitgebers zufließen, die wegen ihrer unterschiedlichen steuerlichen Auswirkung gegeneinander abzugrenzen sind: · normal zu besteuernder Arbeitslohn nach § 19 EStG, ggf. i.V.m. § 24 Nr. 2 EStG, · steuerfreie Abfindungen nach § 3 Nr. 9 EStG (>Rz. 2), · steuerbegünstigte Entschädigungen nach § 24 Nr. 1i.V.m. § 34 Abs. 1 und 2 EStG (>Rz. 2 bis 4), · steuerbegünstigte Leistungen für eine mehrjährige Tätigkeit im Sinne des § 34 EStG. Auch die Modifizierung betrieblicher Renten kann Gegenstand von Auflösungsvereinbarungen sein (>Rz. 5 bis 8). |

| 2 | Abfindungen wegen einer vom Arbeitgeber veranlassten oder gerichtlich ausgesprochenen Auflösung des Dienstverhältnisses sind bis zu bestimmten Höchstbeträgen nach § 3 Nr. 9 EStG steuerfrei. Der diese Höchstbeträge übersteigende Teil der Abfindung ist grundsätzlich ermäßigt zu besteuern, wenn er die Voraussetzungen einer Entschädigung nach § 24 Nr. 1 EStG i.V.m. § 34 Abs. 1 und 2 EStG erfüllt. |

| 3 | Eine Entschädigung setzt voraus, dass an Stelle der bisher geschuldeten Leistung eine andere tritt. Diese andere Leistung muss auf einem anderen, eigenständigen Rechtsgrund beruhen. Ein solcher Rechtsgrund wird regelmäßig Bestandteil der Auflösungsvereinbarung sein; er kann aber auch bereits bei Abschluss des Dienstvertrags oder im Verlauf des Dienstverhältnisses für den Fall des vorzeitigen Ausscheidens vereinbart werden. Eine Leistung in Erfüllung eines bereits vor dem Ausscheiden begründeten Anspruchs des Empfängers ist keine Entschädigung, auch wenn dieser Anspruch in einer der geänderten Situation angepassten Weise erfüllt wird (Modifizierung; siehe z.B. Rz. 5 bis 8). Der Entschädigungsanspruch darf – auch wenn er bereits früher vereinbart worden ist – erst als Folge einer vorzeitigen Beendigung des Dienstverhältnisses entstehen. |

| 4 | Eine Entschädigung im Sinne des § 24 Nr. 1 Buchstabe a EStG, die aus Anlass einer Entlassung aus dem Dienstverhältnis vereinbart wird (Entlassungsentschädigung), setzt den Verlust von Einnahmen voraus, mit denen der Arbeitnehmer rechnen konnte. Weder Abfindung noch Entschädigung sind Zahlungen des Arbeitgebers, die bereits erdiente Ansprüche abgelten, wie z.B. rückständiger Arbeitslohn, anteiliges Urlaubsgeld, Urlaubsabgeltung, Weihnachtsgeld, Gratifikationen, Tantiemen oder bei rückwirkender Beendigung des Dienstverhältnisses bis zum steuerlich anzuerkennenden Zeitpunkt der Auflösung noch zustehende Gehaltsansprüche. Das gilt auch für freiwillige Leistungen, wenn sie in gleicher Weise den verbleibenden Arbeitnehmern tatsächlich zugewendet werden. |

II. Lebenslängliche betriebliche Versorgungszusagen

| 5 | Lebenslängliche Bar- oder Sachleistungen sind als Einkünfte im Sinne des § 24 Nr. 2 EStG zu behandeln (BFH vom 28.9.1967, BStBl 1968 II S. 76). Sie sind keine außerordentlichen Einkünfte im Sinne des § 34 Abs. 2 EStG und damit für eine begünstigte Besteuerung der im Übrigen gezahlten Entlassungsentschädigung im Sinne des § 24 Nr. 1 Buchstabe a EStG unschädlich (siehe die hauptsächlichen Anwendungsfälle in Rz. 6 bis 8). Deshalb kommt die begünstigte Besteuerung auch dann in Betracht, wenn dem Arbeitnehmer im Rahmen der Ausscheidensvereinbarung erstmals lebenslang laufende Versorgungsbezüge zugesagt werden. Auch eine zu diesem Zeitpunkt erstmals eingeräumte lebenslängliche Sachleistung, wie z.B. ein verbilligtes oder unentgeltliches Wohnrecht, ist für die ermäßigte Besteuerung unschädlich. |

1. Steuerliche Behandlung von Entlassungsentschädigungen bei Verzicht des Arbeitgebers auf die Kürzung einer lebenslänglichen Betriebsrente

| 6 | Wird bei Beginn der Rente aus der gesetzlichen Rentenversicherung die lebenslängliche Betriebsrente ungekürzt gezahlt, so schließt dies die ermäßigte Besteuerung der Entlassungsentschädigung, die in einem Einmalbetrag gezahlt wird, nicht aus. |

2. Steuerliche Behandlung von Entlassungsentschädigungen bei vorgezogener lebenslänglicher Betriebsrente

| 7 | Wird im Zusammenhang mit der Auflösung des Dienstverhältnisses neben einer Einmalzahlung eine (vorgezogene) lebenslängliche Betriebsrente bereits vor Beginn der Rente aus der gesetzlichen Rentenversicherung gezahlt, so schließt auch dies die ermäßigte Besteuerung der Entlassungsentschädigung nicht aus. Dabei ist es unerheblich, ob die vorgezogene Betriebsrente gekürzt, ungekürzt oder erhöht geleistet wird. In diesen Fällen ist die vorgezogene Betriebsrente nach § 24 Nr. 2 EStG zu erfassen. |

3. Steuerliche Behandlung von Entlassungsentschädigungen bei Umwandlung eines (noch) verfallbaren Anspruchs auf lebenslängliche Betriebsrente in einen unverfallbaren Anspruch

| 8 | Wird ein (noch) verfallbarer Ansprach auf lebenslängliche Betriebsrente im Zusammenhang mit der Auflösung eines Dienstverhältnisses in einen unverfallbaren Ansprach umgewandelt, so ist die Umwandlung des Anspruchs für die Anwendung des § 34 Abs. 1 EStG auf die Einmalzahlung unschädlich. |

III. Zusammenballung von Einkünften im Sinne des § 34 EStG 1. Zusammenballung von Einkünften in einem Veranlagungszeitraum (>1. Prüfung)

| 9 | Nach ständiger Rechtsprechung (>BFH vom 14.8.2001, BStBl 2002 II S. 180 m.w.N.) setzt die Anwendung der begünstigten Besteuerung nach § 34 Abs. 1 und 2 EStG u.a. voraus, dass die Entschädigungsleistungen zusammengeballt in einem Veranlagungszeitraum zufließen; der Zufluss mehrerer Teilbeträge in unterschiedlichen Veranlagungszeiträumen ist deshalb grundsätzlich schädlich (>BFH vom 3.7.2002, BStBl 2004 II S. … ; >1. Prüfung). Ausnahmsweise können jedoch ergänzende Zusatzleistungen, die Teil der einheitlichen Entschädigung sind und in späteren Veranlagungszeiträumen aus Gründen der sozialen Fürsorge für eine gewisse Übergangszeit gewährt werden, für die Beurteilung der Hauptleistung als einer zusammengeballten Entschädigung unschädlich sein (>Rz. 15). Steuerfreie Einkünfte nach § 3 Nr. 9 EStG sind bei der Beurteilung des Zuflusses in einem Veranlagungszeitraum nicht zu berücksichtigen (>BFH vom 2.9.1992, BStBl 1993 II S. 52); das Gleiche gilt für pauschalbesteuerte Arbeitgeberleistungen. |

2. Zusammenballung von Einkünften unter Berücksichtigung der wegfallenden Einnahmen (>2. Prüfung) 2.1. Zusammenballung im Sinne des § 34 EStG, wenn durch die Entschädigung die bis zum Jahresende wegfallenden Einnahmen überschritten werden

| 10 | Übersteigt die anlässlich der Beendigung eines Arbeitsverhältnisses gezahlte Entschädigung die bis zum Ende des Veranlagungszeitraums entgehenden Einnahmen, die der Arbeitnehmer bei Fortsetzung des Arbeitsverhältnisses bezogen hätte, so ist das Merkmal der Zusammenballung von Einkünften stets erfüllt. |

2.2. Zusammenballung im Sinne des § 34 EStG, wenn durch die Entschädigung nur ein Betrag bis zur Höhe der bis zum Jahresende wegfallenden Einnahmen abgegolten wird

11 Für Entschädigungen, die ab dem Veranlagungszeitraum 1999 zufließen, ist die Zusammenballung im Sinne des § 34 EStG nach der BFH-Entscheidung vom 4.3.1998 (BStBl 1998 II S. 787) zu beurteilen (>2. Prüfung). Übersteigt die anlässlich der Beendigung eines Dienstverhältnisses gezahlte Entschädigung die bis zum Ende des (Zufluss-) Veranlagungszeitraums entgehenden Einnahmen nicht und bezieht der Steuerpflichtige keine weiteren Einnahmen, die er bei Fortsetzung des Dienstverhältnisses nicht bezogen hätte, so ist das Merkmal der Zusammenballung von Einkünften nicht erfüllt.

12 a) Ermittlung der zu berücksichtigenden Einkünfte (mit Beispielen)Für die Beurteilung der Zusammenballung ist es ohne Bedeutung, ob die Entschädigung für den Einnahmeverlust mehrerer Jahre gewährt werden soll. Entscheidend ist vielmehr, ob es unter Einschluss der Entschädigung infolge der Beendigung des Dienstverhältnisses in dem jeweiligen Veranlagungszeitraum insgesamt zu einer über die normalen Verhältnisse hinausgehenden Zusammenballung von Einkünften kommt (>BFH vom 4.3.1998, BStBl 1998 II S. 787). Dagegen kommt es auf eine konkrete Progressionserhöhung nicht an (>BFH vom 17.12.1982, BStBl 1983 II S. 221, vom 21.3.1996, BStBl 1996 II S. 416 und vom 4.3.1998, a.a.O.). Auch die Zusammenballung mit anderen laufenden Einkünften des Steuerpflichtigen ist keine weitere Voraussetzung für die Anwendung des § 34 Abs. 1 EStG (>BFH vom 13.11.1953, BStBl 1954 III S. 13); dies gilt insbesondere in Fällen, in denen die Entschädigung die bis zum Jahresende entgehenden Einnahmen nur geringfügig übersteigt (> Rz. 10). Andererseits kommt § 34 Abs. 1 EStG unter dem Gesichtspunkt der Zusammenballung auch dann in Betracht, wenn im Jahr des Zuflusses der Entschädigung weitere Einkünfte erzielt werden, die der Steuerpflichtige nicht bezogen hätte, wenn das Dienstverhältnis ungestört fortgesetzt worden wäre und er dadurch mehr erhält, als er bei normalem Ablauf der Dinge erhalten hätte (>BFH vom 04.03.1998, a.a.O.). Bei Berechnung der Einkünfte, die der Steuerpflichtige bei Fortbestand des Vertragsverhältnisses im Veranlagungszeitraum bezogen hätte, ist auf die Einkünfte des Vorjahres abzustellen (>BFH vom 4.3.1998, a.a.O.). Die erforderliche Vergleichsberechnung ist grundsätzlich anhand der jeweiligen Einkünfte des Steuerpflichtigen laut Steuerbescheid/Steuererklärung vorzunehmen (>Beispiele 1 und 2). Dabei ist der Arbeitnehmer-Pauschbetrag vorrangig von den laufenden Einkünften im Sinne des § 19 EStG abzuziehen (>BFH vom 29.10.1998, BStBl 1999 II S. 588). Bei Einkünften im Sinne des § 19 EStG ist es nicht zu beanstanden, wenn die erforderliche Vergleichsrechnung stattdessen anhand der betreffenden Einnahmen aus nichtselbständiger Arbeit durchgeführt wird. Unbeschadet der Regelungen in Rz. 9 (Zusammenballung von Einkünften in einem Veranlagungszeitraum) sind bei einer solchen Vergleichsrechnung nach Maßgabe der Einnahmen auch Abfindungen im Sinne des § 3 Nr. 9 EStG, pauschalbesteuerte Arbeitgeberleistungen und dem Progressionsvorbehalt unterliegende Lohnersatzleistungen einzubeziehen (>Beispiel 3).Beispiel 1:Auflösung des Dienstverhältnisses im Jahre 02. Die Entschädigung im Jahre 02 beträgt 15.000 EUR (steuerpflichtiger Teil der Gesamtabfindung)

| Vergleich | |||

| – | Jahr 01 | ||

| Einkünfte im Sinne des § 19 EStG (50.000 EUR ./. 920 EUR) |

49.080 EUR |

||

| Einkünfte aus den übrigen Einkunftsarten |

0 EUR |

||

| Summe |

49.080 EUR |

||

| – | Jahr 02 | ||

| Einnahmen im Sinne des § 19 EStG aus bisherigem Dienstverhältnis |

25.000 EUR |

||

| Einnahmen im Sinne des § 19 EStG aus neuem Dienstverhältnis |

25.000 EUR |

||

| abzgl. AN-Pauschbetrag |

920 EUR |

49.080 EUR |

|

| Entschädigung |

15.000 EUR |

||

| Summe |

64.080 EUR |

||

Die Entschädigung (15.000 EUR) übersteigt nicht den Betrag der entgehenden Einnahmen (25.000 EUR). Der Steuerpflichtige hat aber aus dem alten und neuen Dienstverhältnis so hohe Einkünfte, dass es unter Einbeziehung der Entschädigung zu einer die bisherigen Einkünfte übersteigenden Zusammenballung von Einkünften und somit zur Anwendung des § 34 EStG kommt. Ebenso käme es zur Anwendung des § 34 EStG, wenn infolge von zusätzlichen Einkünften aus freiberuflicher Tätigkeit oder aus einer vorgezogenen Betriebsrente die bisherigen Einkünfte überschritten würden.

Beispiel 2: Auflösung des Dienstverhältnisses im Jahre 02. Die Gesamtabfindungszahlung im Jahre 02 beträgt 27.200 EUR (davon sind 7.200 EUR steuerfrei nach § 3 Nr. 9 EStG)

| Vergleich | |||

| – | Jahr 01 | ||

| Einkünfte im Sinne des § 19 EStG (50.000 EUR ./. 920 EUR) |

49.080 EUR |

||

| Einkünfte aus den übrigen Einkunftsarten |

0 EUR |

||

| Summe |

49.080 EUR |

||

| – | Jahr 02 | ||

| Einnahmen im Sinne des § 19 EStG aus bisherigem Dienstverhältnis |

20.000 EUR |

||

| abzgl. AN-Pauschbetrag |

920 EUR |

19.080 EUR |

|

| Entschädigung |

20.000 EUR |

||

| Einnahmen im Sinne des § 20 EStG |

600 EUR |

||

| abzüglich Werbungskosten und Sparerfreibetrag |

600 EUR |

0 EUR |

|

| Summe |

39.080 EUR |

||

Die Entschädigung (= steuerpflichtiger Teil der Gesamtabfindung; 20.000 EUR) übersteigt nicht den Betrag der entgehenden Einnahmen (30.000 EUR). Der auf der Basis der Einkünfte vorgenommene Vergleich der aus dem bisherigen Dienstverhältnis im Jahr 02 bezogenen Einkünfte einschließlich der steuerpflichtigen Entschädigung (19.080 EUR + 20.000 EUR = 39.080 EUR) übersteigt nicht die bisherigen Einkünfte des Jahres 01 (49.080 EUR).

Auch bei einem Vergleich nach Maßgabe der Einnahmen aus nichtselbständiger Arbeit übersteigen die im Jahr 02 bezogenen Einnahmen einschließlich der Gesamtabfindung (20.000 EUR + 27.200 EUR = 47.200 EUR) nicht die Einnahmen des Jahres 01 (50.000 EUR). Eine Zusammenballung der Einkünfte liegt daher nicht vor. Für die steuerpflichtige Entschädigung kommt eine ermäßigte Besteuerung nach § 34 Abs. 1 und 2 EStG deshalb nicht in Betracht.

Beispiel 3: Auflösung des Dienstverhältnisses im Jahre 02. Die Gesamtabfindung im Jahre 02 beträgt 25.000 EUR (davon steuerfrei im Sinne des § 3 Nr. 9 EStG 11.000 EUR).

| Vergleich auf der Basis der Einnahmen | ||

| – | Jahr 01 | |

| Einnahmen im Sinne des § 19 EStG |

50.000 EUR |

|

| – | Jahr 02 | |

| Einnahmen im Sinne des § 19 EStG aus bisherigem Dienstverhältnis |

20.000 EUR |

|

| Entschädigung |

14.000 EUR |

|

| steuerfreie Abfindung nach § 3 Nr. 9 EStG |

11.000 EUR |

|

| pauschal besteuerte Zukunftssicherungsleistungen ab dem Ausscheiden |

994 EUR |

|

| tatsächlich bezogenes Arbeitslosengeld |

4.800 EUR |

|

| Summe |

50.794 EUR |

|

Die Entschädigung (= steuerpflichtiger Teil der Gesamtabfindung; 14.000 EUR) übersteigt nicht den Betrag der entgehenden Einnahmen (30.000 EUR). Der Vergleich nach Maßgabe der Einnahmen aus nichtselbständiger Arbeit ergibt, dass die Einnahmen im Jahr 02 einschließlich der gesamten Abfindung, den pauschal besteuerten Zukunftssicherungsleistungen ab dem Ausscheiden und dem tatsächlich bezogenen Arbeitslosengeld (50.794 EUR) die Einnahmen des Jahres 01 (50.000 EUR) übersteigen. Aufgrund der vorliegenden Zusammenballung kann die steuerpflichtige Entschädigung nach § 34 Abs. 1 und 2 EStG ermäßigt besteuert werden.

13 b) Anwendung im LohnsteuerabzugsverfahrenIm Lohnsteuerabzugsverfahren richtet sich die Anwendung des § 34 EStG nach § 39b Abs. 3 Satz 9 EStG. Dabei ist die Regelung nach Rz. 9 und 12 ebenfalls anzuwenden, wobei der Arbeitgeber auch solche Einnahmen (Einkünfte) berücksichtigen darf, die der Arbeitnehmer nach Beendigung des bestehenden Dienstverhältnisses erzielt. Kann der Arbeitgeber die erforderlichen Feststellungen nicht treffen, ist im Lohnsteuerabzugsverfahren die Besteuerung ohne Anwendung des § 39b Abs. 3 Satz 9 EStG durchzuführen. Die begünstigte Besteuerung kann dann ggf. erst im Veranlagungsverfahren (z.B. nach § 46 Abs. 2 Nr. 8 EStG) angewandt werden.

3. Zusammenballung von Einkünften bei zusätzlichen Entschädigungsleistungen des Arbeitgebers

| 14 | a) Zusätzliche Entschädigungsleistungen des ArbeitgebersSehen Entlassungsvereinbarungen zusätzliche Leistungen des früheren Arbeitgebers vor, z.B. unentgeltliche Nutzung des Dienstwagens oder des Firmentelefons, ohne dass der ausgeschiedene Mitarbeiter noch zu einer Dienstleistung verpflichtet wäre, so kann es sich um eine Entschädigung handeln (>Rz. 3, 4). Eine Entschädigung liegt in diesen Fällen u.a. nicht vor, wenn derartige zusätzliche Leistungen nicht nur bei vorzeitigem Ausscheiden, sondern auch in anderen Fällen, insbesondere bei altersbedingtem Ausscheiden, erbracht werden, z.B. Fortführung von Mietverhältnissen, von Arbeitgeberdarlehen, von Deputatlieferungen und von Sondertarifen, sowie Weitergewährung von Rabatten. Lebenslänglich zugesagte Geld- oder Sachleistungen sind stets nach § 24 Nr. 2 EStG zu behandeln. | ||||||||||||||||||||||||||||||||||||||||||||

| 15 | b) Zusammenballung von Einkünften bei zusätzlichen Entschädigungsleistungen des Arbeitgebers aus Gründen der sozialen Fürsorge in späteren VeranlagungszeiträumenFließt die steuerpflichtige Gesamtentschädigung (Einmalbetrag zuzüglich zusätzlicher Entschädigungsleistungen) nicht in einem Kalenderjahr zu, so ist dies für die Anwendung des § 34 EStG grundsätzlich schädlich (>Rz. 9). Werden aber zusätzliche Entschädigungsleistungen, die Teil einer einheitlichen Entschädigung sind, aus Gründen der sozialen Fürsorge für eine gewisse Übergangszeit in späteren Veranlagungszeiträumen gewährt, sind diese für die Beurteilung der Hauptleistung als einer zusammengeballten Entschädigung unschädlich, wenn sie weniger als 50 v. H. der Hauptleistung betragen.Zusatzleistungen aus Gründen der sozialen Fürsorge sind beispielsweise solche Leistungen, die der (frühere) Arbeitgeber dem Steuerpflichtigen zur Erleichterung des Arbeitsplatz- oder Berufswechsels oder als Anpassung an eine dauerhafte Berufsaufgabe und Arbeitslosigkeit erbringt. Sie setzen keine Bedürftigkeit des entlassenen Arbeitnehmers voraus. Soziale Fürsorge ist allgemein im Sinne der Fürsorge des Arbeitgebers für seinen früheren Arbeitnehmer zu verstehen. Ob der Arbeitgeber zu der Fürsorge arbeitsrechtlich verpflichtet ist, ist unerheblich.Derartige ergänzende Zusatzleistungen können beispielsweise die befristete Weiterbenutzung des Dienstwagens (>BFH vom 3.7.2002, a.a.O.), die befristete Übernahme von Versicherungsbeiträgen (BFH vom 11.12.2002, BFH/NV 2003 S. 607), die befristete Zahlung von Zuschüssen zum Arbeitslosengeld (>BFH vom 24.1.2002) und Zahlungen zur Verwendung für die Altersversorgung (>BFH vom 15.10.2003, BStBl 2004 S. …) sein.

Die aus sozialer Fürsorge erbrachten ergänzenden Zusatzleistungen, die außerhalb des zusammengeballten Zuflusses in späteren Veranlagungsjahren erfolgen, fallen nicht unter die Tarifbegünstigung des § 34 Abs. 1 EStG.

Beispiel: Auflösung des Dienstverhältnisses im Jahr 02. Der Arbeitgeber zahlt im Jahr 02 insgesamt 150.000 EUR Abfindung (davon sind 9.000 EUR steuerfrei nach § 3 Nr. 9 EStG) und gewährt von 07/02 bis 06/03 zur Überbrückung der Arbeitslosigkeit einen Zuschuss zum Arbeitslosengeld von monatlich 2.500 EUR. Im Jahr 03 fließen keine weiteren Einkünfte zu.

Die im Jahre 03 erhaltenen Zahlungen sind zusätzliche Entschädigungsleistungen, die aus sozialer Fürsorge für eine gewisse Übergangszeit gewährt wurden. Sie betragen 15.000 EUR = 9,09 % von 165.000 EUR (Entschädigungshauptleistung) und sind damit unschädlich für die Beurteilung der Hauptleistung als einer zusammengeballten Entschädigung. Die im Jahre 02 erhaltenen Entschädigungsleistungen sind daher nach § 34 EStG ermäßigt zu besteuern. Die im Jahre 03 erhaltenen Zusatzleistungen fallen nicht unter die Tarifbegünstigung des § 34 EStG. Wegen des vorzunehmenden Vergleichs der Einnahmen bleibt der Arbeitnehmer-Pauschbetrag außer Betracht. |

||||||||||||||||||||||||||||||||||||||||||||

| 16 | c) Weitere Nutzung der verbilligten WohnungIst die weitere Nutzung einer Wohnung Bestandteil der Entschädigungsvereinbarung, so ist die Mietverbilligung nur dann für die Zusammenballung von Einkünften schädlich, wenn sie mietrechtlich frei vereinbar und dem Grunde nach geldwerter Vorteil aus dem früheren Dienstverhältnis ist und nicht auf die Lebenszeit des oder der Berechtigten abgeschlossen ist. |

IV. Planwidriger Zufluss in mehreren Veranlagungszeiträumen/Rückzahlung bereits empfangener Entschädigungen

| 17 | Die Anwendung der begünstigten Besteuerung nach § 34 Abs. 1 und 2 EStG setzt u.a. voraus, dass die Entschädigungsleistungen zusammengeballt, d.h. in einem Veranlagungszeitraum zufließen (>Rz. 9). Das Interesse der Vertragsparteien ist daher regelmäßig auf den planmäßigen Zufluss in einem Veranlagungszeitraum gerichtet. Findet in den Fällen der nachstehenden Rz. 19 und 20 ein planwidriger Zufluss in mehreren Veranlagungszeiträumen statt, obwohl die Vereinbarungen eindeutig auf einen einmaligen Zufluss gerichtet waren, ist der Korrekturbetrag eines nachfolgenden Veranlagungszeitraums (VZ 02) auf Antrag des Steuerpflichtigen in den Veranlagungszeitraum (VZ 01) zurückzubeziehen, in dem die – grundsätzlich begünstigte – Hauptentschädigung zugeflossen ist. Stimmt das FA diesem Antrag zu (§ 163 AO), ist der Steuerbescheid (VZ 01) nach § 175 Abs. 1 Satz 1 Nr. 2 AO zu ändern, wobei die begünstigte Besteuerung auf die gesamte Entschädigungsleistung (Hauptentschädigung zzgl. Korrekturbetrag) anzuwenden ist. Wird der Antrag nicht gestellt und ist die Steuerfestsetzung für diesen Veranlagungszeitraum (VZ 02) bereits bestandskräftig, so ist der Bescheid (VZ 01) nach § 175 Abs. 1 Satz 1 Nr. 2 AO zu ändern und die begünstigte Steuerberechnung wegen fehlender Zusammenballung zu versagen. |

| 18 | Hat der Steuerpflichtige in einem nachfolgenden Veranlagungszeitraum (VZ 03) einen Teil der Einmalabfindung zurückzuzahlen, so ist die Rückzahlung als Korrektur der Einmalabfindung zu behandeln. Der tarifbegünstigte Betrag des Veranlagungszeitraums, in dem die Einmalabfindung zugeflossen ist (VZ 01), ist dementsprechend um den Rückzahlungsbetrag zu mindern. Ist die Steuerfestsetzung für diesen Veranlagungszeitraum (VZ 01) bereits bestandskräftig, so ist der Bescheid nach § 175 Abs. 1 Satz 1 Nr. 2 AO zu ändern. |

1. Versehentlich zu niedrige Auszahlung der Entschädigung

| 19 | Es kommt vor, dass eine Entschädigung an den ausscheidenden Arbeitnehmer versehentlich – z.B. auf Grund eines Rechenfehlers, nicht jedoch bei unzutreffender rechtlicher Würdigung – im Jahr des Ausscheidens zu niedrig ausgezahlt wird. Der Fehler wird im Laufe eines späteren Veranlagungszeitraums erkannt und der Differenzbetrag ausgezahlt. |

2. Nachzahlung nach Rechtsstreit

| 20 | Streiten sich Arbeitgeber und Arbeitnehmer vor Gericht über die Höhe der Entschädigung, zahlt der Arbeitgeber üblicherweise an den Arbeitnehmer im Jahr des Ausscheidens nur den von ihm (Arbeitgeber) für zutreffend gehaltenen Entschädigungsbetrag und leistet ggf. erst Jahre später auf Grund einer gerichtlichen Entscheidung oder eines Vergleichs eine weitere Zahlung. Voraussetzung für die Anwendung der Billigkeitsregelung nach Rz. 17 ist in diesen Fällen, dass der ausgeschiedene Arbeitnehmer keinen Ersatzanspruch hinsichtlich einer aus der Nachzahlung resultierenden eventuellen ertragsteuerlichen Mehrbelastung gegenüber dem früheren Arbeitgeber hat. |

V. Vom Arbeitgeber freiwillig übernommene Rentenversicherungsbeiträge im Sinne des § 187a SGB VI

| 21 | Durch eine Ergänzung des § 3 Nr. 28 EStG ist ab dem Kalenderjahr 1997 eine Steuerbefreiung eingeführt worden in Höhe der Hälfte der vom Arbeitgeber freiwillig übernommenen Rentenversicherungsbeiträge im Sinne des § 187a SGB VI, durch die Rentenminderungen bei vorzeitiger Inanspruchnahme der Altersrente gemildert oder vermieden werden können. Die Berechtigung zur Zahlung dieser Beiträge und damit die Steuerfreistellung setzen voraus, dass der Versicherte erklärt, eine solche Rente zu beanspruchen. Die Steuerfreistellung ist auf die Hälfte der insgesamt geleisteten zusätzlichen Rentenversicherungsbeiträge begrenzt, da auch Pflichtbeiträge des Arbeitgebers zur gesetzlichen Rentenversicherung nur in Höhe des halben Gesamtbeitrags steuerfrei sind. Für den verbleibenden steuerpflichtigen Teil der Rentenversicherungsbeiträge gilt § 3 Nr. 9 EStG. |

| 22 | Die vom Arbeitgeber zusätzlich geleisteten Rentenversicherungsbeiträge nach § 187a SGB VI einschließlich darauf entfallender, ggf. vom Arbeitgeber getragener Steuerabzugsbeträge sind als Teil der Entschädigung im Sinne des § 24 Nr. 1 EStG, die im Zusammenhang mit der Auflösung eines Dienstverhältnisses geleistet wird, zu behandeln. Leistet der Arbeitgeber diese Beiträge in Teilbeträgen, ist dies für die Frage der Zusammenballung unbeachtlich. Die dem Arbeitnehmer darüber hinaus zugeflossene Entschädigung (Einmalbetrag) kann daher aus Billigkeitsgründen auf Antrag unter den übrigen Voraussetzungen begünstigt besteuert werden. |

| 23 | Die vorstehenden Grundsätze sind in allen noch offenen Fällen anzuwenden.Dieses Schreiben ersetzt das BMF-Schreiben vom 18.12.1998 (BStBl 1998 I S. 1512) mit Ausnahme der Rz. 12, 13, 24 – 28. Die Rz. 12, 13, 24 – 28 des BMF-Schreibens vom 18.12.1998 sind für die dort genannten Zeiträume weiter anzuwenden.Dieses Schreiben wird im Bundessteuerblatt Teil I veröffentlicht. |

Noch mehr hilfreiche Steuerrechner

Im Urteil des Bundesfinanzhofs (BFH) vom 03. Mai 2023, Az.: IX R 25/21, hat der BFH entschieden, dass Gutschriften auf einem Wertguthabenkonto kein gegenwärtig zufließender Arbeitslohn sind.

Sachverhalt

Die Klägerin war Arbeitnehmerin einer GmbH. Die GmbH hatte für die Klägerin ein Wertguthabenkonto eingerichtet, auf das monatlich ein Prozent des Bruttolohns der Klägerin gutgeschrieben wurde. Die Klägerin konnte das Wertguthabenkonto nach Beendigung des Arbeitsverhältnisses in Form einer Einmalzahlung oder in Form einer monatlichen Rente auszahlen lassen.

Das Finanzamt behandelte die Gutschriften auf dem Wertguthabenkonto als gegenwärtig zufließenden Arbeitslohn. Die Klägerin klagte gegen den Steuerbescheid.

Entscheidung

Der BFH hat die Klage der Klägerin abgewiesen. Der BFH hat entschieden, dass Gutschriften auf einem Wertguthabenkonto kein gegenwärtig zufließender Arbeitslohn sind.

Begründung

Der BFH hat zur Begründung seiner Entscheidung ausgeführt, dass Gutschriften auf einem Wertguthabenkonto erst im Zeitpunkt der Auszahlung zufließen. Bis zum Zeitpunkt der Auszahlung sind die Gutschriften lediglich ein schuldrechtlicher Anspruch der Klägerin gegen die GmbH.

Der BFH hat weiter ausgeführt, dass die Gutschriften auf einem Wertguthabenkonto nicht als Gegenleistung für eine Arbeitsleistung der Klägerin geleistet werden. Die Gutschriften werden vielmehr als betriebliche Altersvorsorge für die Klägerin geleistet.

Bedeutung der Entscheidung

Die Entscheidung des BFH ist für Arbeitnehmer von Bedeutung, die ein Wertguthabenkonto bei ihrem Arbeitgeber haben. Die Entscheidung des BFH bedeutet, dass die Gutschriften auf dem Wertguthabenkonto nicht zum steuerpflichtigen Arbeitslohn gehören.

Praxistipps für Arbeitnehmer:

- Wenn Sie ein Wertguthabenkonto bei Ihrem Arbeitgeber haben, sollten Sie sich bewusst sein, dass die Gutschriften auf dem Wertguthabenkonto nicht zum steuerpflichtigen Arbeitslohn gehören.

- Sie sollten daher die Gutschriften auf dem Wertguthabenkonto nicht sofort auszahlen lassen, sondern diese bis zum Renteneintritt ansparen.

Auswirkungen der Entscheidung auf die Rechtsprechung:

Die Entscheidung des BFH ist in Übereinstimmung mit der bisherigen Rechtsprechung des BFH. In einem Urteil vom 22. Februar 2017, IX R 24/15, hat der BFH ebenfalls entschieden, dass Gutschriften auf einem Wertguthabenkonto kein gegenwärtig zufließender Arbeitslohn sind.

Das Finanzgericht Berlin-Brandenburg hat entschieden, dass eine Abfindung für den Verlust eines Arbeitsplatzes nicht zur Aufstockung eines Zeitwertkontos genutzt werden kann. Dies liegt daran, dass keine sozialversicherungspflichtigen Arbeitsentgelt vorliegt. Die Entscheidung ist noch nicht rechtskräftig und wird nun vom Bundesfinanzhof überprüft. Arbeitnehmer und Arbeitgeber, die auf Nummer Sicher gehen wollen, sollten daher lieber die bewährten Wege beschreiten, also etwa die Einzahlung in eine Direktversicherung.

Doppelbesteuerung: Der Bundesfinanzhof hat entschieden, dass völkerrechtlich verbindliche Verständigungsvereinbarungen zwischen der deutschen und einer ausländischen Finanzverwaltung die deutschen Finanzgerichte nur dann binden, wenn sie in Einklang mit innerstaatlichen Steuergesetzen stehen. In den beiden Urteilsfällen blieben Abfindungszahlungen an Arbeitnehmer aus Anlass der Beendigung der Arbeitsverhältnisse im Ergebnis steuerfrei.

Abfindungen für den Verlust des inländischen Arbeitsplatzes an einen in Deutschland (zwischenzeitlich) beschränkt Steuerpflichtigen sind nicht im Tätigkeitsstaat, sondern im Ansässigkeitsstaat zu versteuern sind. Dies gilt auch für Abfindungen, die erst nach dem Wegzug aus Deutschland gezahlt werden.

Dies hat zur Folge, dass die Finanzverwaltung in vielen anderen Konsultationsfällen, die durch eine Gesetzesänderung legalisiert werden sollten, in Schwierigkeiten ist. Die Ermächtigung in § 2 Abs. 2 AO, wonach Rechtsverordnungen zur Umsetzung von Konsultationsvereinbarungen erlassen werden können, ist laut BFH nicht hinreichend bestimmt.

Der BFH bekräftigt damit seine bisherige Rechtsprechung. Für die Praxis sind die Entscheidungen gleichwohl bedeutungsvoll, da es in den letzten Jahren vermehrt zu Streitfällen gekommen ist, in denen durch nicht formal in deutsches Recht transformierte Verständigungsregelungen die Abkommensregelungen zu Lasten deutscher Steuerbürger verändert worden sind. Dem hat der BFH nun einen Riegel vorgeschoben.

Die Entscheidung des BFH hat daher weitreichende Auswirkungen auf die Besteuerung von Abfindungen von in Deutschland ansässigen Arbeitnehmern, die ihren Wohnsitz ins Ausland verlegen.

- Verständigungsvereinbarungen zwischen der deutschen und einer ausländischen Finanzverwaltung sind nur dann verbindlich, wenn sie in Einklang mit innerstaatlichen Steuergesetzen stehen.

- Steuerpflichtige können sich nicht auf eine Verständigungsvereinbarung berufen, wenn diese nicht in deutsches Recht transformiert worden ist.

- Steuerpflichtige, die eine Abfindung erhalten haben, sollten sich daher von einem Steuerberater beraten lassen, um sicherzustellen, dass die Abfindung steuerfrei ist.

Der Bundesfinanzhof (BFH) hat entschieden, dass eine Tarifermäßigung für Entschädigungen, die für entgangene oder entgehende Einnahmen gezahlt werden, ausgeschlossen ist, wenn die Entschädigung in zwei Veranlagungszeiträumen ausgezahlt wird. Dies gilt auch, wenn die Entschädigung auf demselben Schadensereignis beruht. Im Streitfall hatte der Kläger eine Abfindung für den Verlust seines Arbeitsplatzes erhalten. Die Abfindung wurde in drei Teilbeträgen ausgezahlt, von denen zwei in unterschiedlichen Veranlagungszeiträumen ausgezahlt wurden. Der BFH hat entschieden, dass die Tarifermäßigung in diesem Fall ausgeschlossen ist, weil die Auszahlung der Abfindung nicht zu einer Zusammenballung von Einkünften geführt hat. Die drei Teilbeträge beruhten alle auf demselben Schadensereignis, nämlich dem Verlust des Arbeitsplatzes. Daher kann nicht von einer Zusammenballung von Einkünften gesprochen werden, die zu einer höheren steuerlichen Belastung führen würde. Die Entscheidung des BFH zeigt, dass zeitlich gestaffelte Abfindungen steuerlich nachteilig sind. Dieser Nachteil wird allerdings dadurch etwas ausgeglichen, dass eine Auszahlung über mehrere Jahre die steuerliche Progression von vornherein mildert. Außerdem kann eine Vereinbarung wie im Streitfall insgesamt zu einer höheren Abfindung führen, weil der Arbeitgeber mehrere Anreize für einen Beschäftigungswechsel setzt.

Der Bundesfinanzhof (BFH) muss entscheiden, ob eine Abfindung tarifbegünstigt besteuert werden kann, wenn sie in zwei Veranlagungszeiträumen ausgezahlt wird und eine Teilzahlung von 5 % in einem anderen Veranlagungszeitraum zufließt. Der BFH hat bereits entschieden, dass eine Abfindung, die in zwei Veranlagungszeiträumen ausgezahlt wird, grundsätzlich nicht tarifbegünstigt besteuert werden kann. Allerdings gibt es eine Ausnahme, wenn zu einer Hauptentschädigung eine minimale Teilleistung hinzukommt, die in einem anderen Veranlagungszeitraum zufließt. In diesem Fall ist die Tarifbegünstigung für die gesamte Entschädigung unschädlich. Der BFH muss nun entscheiden, ob eine Teilzahlung von 5 % noch als minimal anzusehen ist. Das Finanzgericht Köln hat entschieden, dass eine Zahlung dann als geringfügig anzusehen ist, wenn sie 5 % der Gesamtabfindung nicht überschreitet. Der BFH muss nun entscheiden, ob er diese Entscheidung bestätigt.

Das Bundesfinanzministerium (BMF) hat sein Schreiben aus dem Jahr 2013 zu Zweifelsfragen bei der ertragsteuerlichen Behandlung von Entlassungsentschädigungen aktualisiert. In dem aktualisierten Schreiben akzeptiert das BMF eine neue 10 %-Grenze für geringfügige Nebenleistungen bei Abfindungen. Eine Nebenleistung ist geringfügig, wenn sie nicht mehr als 10 % der Hauptleistung beträgt.

Das BMF akzeptiert auch ein aktuelles Urteil des Bundesfinanzhofs (BFH) aus

dem Jahr 2015, wonach eine Nebenleistung geringfügig ist, wenn sie niedriger

ist als die Steuerentlastung der Hauptleistung.

Die neuen Regeln sind in allen noch offenen Fällen anzuwenden.

Die begünstigte Besteuerung von Abfindungen nach § 34 EStG – sprich: die

sog. Fünftel-Regelung – setzt nach der ständigen Rechtsprechung des

Bundesfinanzhofs unter anderem voraus, dass eine Abfindung zusammengeballt

in einem Veranlagungszeitraum zufließt. Der Zufluss mehrerer Teilbeträge in

unterschiedlichen Jahren ist deshalb grundsätzlich schädlich.

Dies gilt nach einem steuerzahlerfreundlichen Urteil des BFH aus 2009 jedoch

nicht, wenn eine – im Verhältnis zur Hauptleistung – geringfügige Zahlung in

einem anderen Veranlagungszeitraum zufließt.

Die neue 10 %-Grenze für geringfügige Nebenleistungen bei Abfindungen ist

eine wichtige Erleichterung für Arbeitnehmer, die eine Abfindung erhalten

haben. Sie müssen sich nun nicht mehr so sehr darum sorgen, dass die

Zusammenballung von Abfindungszahlungen in unterschiedlichen Jahren zu einer

Steuererhöhung führt.

Der Bundesfinanzhof (BFH) hat entschieden, dass Arbeitgeber und Arbeitnehmer den Zufluss einer Abfindung anlässlich der Beendigung des

Arbeitsverhältnisses steuerwirksam gestalten können, indem sie die Fälligkeit der Abfindung hinausschieben. Voraussetzung ist, dass die Vereinbarung vor dem Eintritt der Fälligkeit erfolgt.

Im Streitfall hatte ein Arbeitnehmer aus seinem Unternehmen ausgeschieden.

Er erhielt eine Abfindung. In einer Betriebsvereinbarung war zunächst

geregelt: Die Abfindung wird fällig im November im Jahr des Ausscheidens aus

der Firma. Arbeitgeber und Arbeitnehmer verschoben jedoch einvernehmlich den

Eintritt der Fälligkeit auf den Januar des Folgejahres, da dies für den

Arbeitnehmer steuerlich günstiger war. Die Abfindung wurde entsprechend auch

erst im Folgejahr ausgezahlt. Wichtig ist dabei: Die geänderte Vereinbarung

wurde vor dem ursprünglichen Fälligkeitszeitpunkt im November geschlossen.

Der BFH hat die für den Arbeitnehmer günstigere steuerliche Gestaltung

akzeptiert. Die Abfindung ist erst im Folgejahr zu versteuern. Die gute

Nachricht lautet: Arbeitgeber und Arbeitnehmer dürfen den Zufluss einer

Abfindung steuerwirksam gestalten, in dem sie die Fälligkeit der Abfindung

hinausschieben. Einzige Einschränkung: Die Vereinbarung muss vor dem

Eintritt der Fälligkeit erfolgen.

Der Bundesfinanzhof (BFH) hat entschieden, dass eine Abfindung, die ein Arbeitnehmer erhält, weil er seine Arbeitszeit aufgrund eines Vertrags zur Änderung des Arbeitsverhältnisses unbefristet reduziert, unter bestimmten Voraussetzungen als begünstigt zu besteuernde Entschädigung i.S. von § 24 Nr. 1 Buchst. a EStG anzusehen sein kann.

Im Streitfall hatte eine Arbeitnehmerin ihre Arbeitszeit von Vollzeit auf Teilzeit reduziert. Ihr Arbeitgeber zahlte ihr dafür eine Abfindung von 17.000 €. Das Finanzamt und das Finanzgericht hatten die Abfindung nicht als steuerbegünstigte Entschädigung anerkannt, weil das Arbeitsverhältnis nicht beendet worden war.

Der BFH hat diese Entscheidung aufgehoben. Er hat entschieden, dass eine Entschädigung vorliegt, wenn ein Ersatz für entgangene oder entgehende Einnahmen gewährt wird. Das Gesetz verlangt nicht, dass das Arbeitsverhältnis gänzlich beendet wird. Es setzt lediglich voraus, dass Einnahmen fallen weg und dafür Ersatz geleistet wird. Diese Voraussetzung ist erfüllt, wenn eine Vollzeitbeschäftigung in einen Teilzeit-Job überführt wird und der Arbeitnehmer eine Abfindung erhält.

Der BFH hat das Verfahren an das Finanzgericht zurückverwiesen, weil die Finanzrichter prüfen müssen, ob die Arbeitnehmerin bei der Änderung ihres Arbeitsvertrags unter rechtlichem, wirtschaftlichem oder tatsächlichem Druck gehandelt hat. Nur in diesen Fällen ist eine Tarifermäßigung zu gewähren.

Der Bundesfinanzhof hat entschieden, dass nicht alle nachträglich gezahlten

Löhne ermäßigt besteuert werden können. Löhne, die nicht für mehr als zwölf

Monate gezahlt werden, sind nicht mehrjährigen Arbeitslohn zuzuordnen und

können daher nicht nach § 34 Abs. 2 Nr. 4 EStG begünstigt besteuert werden.

Im Streitfall wurde ein Arbeitnehmer in 2021 zunächst fristlos gekündigt.

Anschließend einigte er sich mit seinem Arbeitgeber in einem Vergleich auf

eine Beendigung des Arbeitsverhältnisses zum 31.3.2022 und auf die Zahlung

einer Abfindung. Der Arbeitgeber erstellte daraufhin Ende Januar 2022

monatliche Lohnabrechnungen für die Zeiträume März 2021 bis Januar 2022 und

zahlte den Nettolohn am 31.1.2022 aus. Die Monate Februar bis März 2022

überwies er zusammen mit der vereinbarten Abfindung Anfang April.

Der Bundesfinanzhof war der Meinung, dass die nachträglich gezahlten Löhne

für die Monate Februar bis März 2022 nicht ermäßigt besteuert werden können.

Die Löhne sind nicht mehrjährigen Arbeitslohn zuzuordnen, da sie nicht für

mehr als zwölf Monate gezahlt werden. Die Abfindung selbst ist hingegen

ermäßigt zu besteuern.

Der Bundesfinanzhof hat in seiner Entscheidung auch klargestellt, dass die

Zusammenballung von Lohnzahlungen aus steuerlichen Gründen nicht zulässig

ist. Eine willkürliche, wirtschaftlich nicht gerechtfertigte Zusammenballung

schließt die Anwendung der Tarifbegünstigung auf mehrjährigen Arbeitslohn

aus.

In der Praxis ist es daher wichtig, bei der Zusammenballung von

Lohnzahlungen darauf zu achten, dass diese wirtschaftlich vernünftige Gründe

hat. Dies kann beispielsweise der Fall sein, wenn der Arbeitnehmer aufgrund

einer Krankheit oder eines Unfalls längere Zeit arbeitsunfähig war und die

Lohnzahlungen nachgeholt werden müssen.

Das Finanzgericht Münster hat entschieden, dass die Fünftelregelung auch dann zur Anwendung kommt, wenn ein Arbeitnehmer auf seine eigene Initiative hin einen Aufhebungsvertrag geschlossen hat, um so einen Konflikt mit seinem Arbeitgeber zu beenden. Die Richter aus Westfalen haben damit die steuerzahlerfreundliche Auffassung vertreten, dass es der Tarifbegünstigung nicht entgegensteht, wenn ein Arbeitnehmer auf seinen Arbeitgeber zugeht und den Abschluss eines Auflösungsvertrags mit einer Abfindung einfordert. Für die Annahme der nach der Rechtsprechung des Bundesfinanzhofs geforderten Konfliktsituation reicht es aus, wenn eine gegensätzliche Interessenlage zwischen Arbeitgeber und Arbeitnehmer besteht, beide Parteien zur Entstehung des Konflikts beigetragen haben und sie den Konflikt im Konsens lösen. Auf das Gewicht und den Zeitpunkt der jeweiligen Verursachungsbeiträge für die Entstehung der Konfliktlage kommt es nicht an.

Lehnt das Finanzamt die Anwendung der Fünftelregelung in vergleichbaren Fällen ab, sollten Sie diese durch einen Einspruch offen halten. Verweisen Sie auf das Revisionsverfahren, das beim Bundesfinanzhof unter dem Aktenzeichen IX R 16/17 anhängig ist, und beantragen Sie das Ruhen des Verfahrens.

Die Entscheidung des Finanzgerichts Münster ist eine wichtige Entscheidung für Arbeitnehmer, die eine Abfindung erhalten haben. Sie hat zur Folge, dass Arbeitnehmer, die auf ihre eigene Initiative hin einen Aufhebungsvertrag geschlossen haben, die Tarifbegünstigung für Abfindungen in Anspruch nehmen können. Dies kann zu einer erheblichen Steuerersparnis führen.

Das Niedersächsische Finanzgericht hat entschieden, dass eine Steuerbegünstigung für Abfindungen nur dann gerechtfertigt ist, wenn sich

durch die Zusammenballung von Einkünften tatsächlich eine höhere steuerliche Belastung ergibt. Die Vergleichsrechnung ist dabei ohne Berücksichtigung steuerfreier Lohnersatzleistungen durchzuführen, die dem Progressionsvorbehalt unterliegen, also beispielsweise ohne Arbeitslosengeld.

Die Entscheidung des Finanzgerichts ist noch nicht rechtskräftig und wird vom Bundesfinanzhof überprüft.

Hier sind Tipps für Arbeitnehmer, die eine Abfindung erhalten:

- Informieren Sie sich über die steuerlichen Auswirkungen einer Abfindung.

- Nutzen Sie die Möglichkeit, durch die richtige Wahl des Auszahlungszeitpunkts Steuern zu sparen.

- Lassen Sie sich von einem Steuerberater beraten, um die optimale Gestaltung Ihrer Abfindung zu erreichen.

Weitere Steuertipps zur Besteuerung von Abfindungen und wie Sie Steuern sparen können, finden Sie hier:

- Wie Sie bei Ihrer Abfindung Steuern sparen können

- Abfindung Fünftelregelung

- Einkommensteuererklärung bei Abfindungszahlungen

- Sozialversicherungspflicht bei Abfindung

- Steuervorteile durch Steuerberatung sichern ...

- Abfindung - Abgrenzung und Entschädigung

- Abfindung und Zusammenballung von Einkünften im Sinne des § 34 EStG

- Abfindungsrechner

- Zufluss in mehreren Jahren und Rückzahlung bereits empfangener Abfindungen

- Lebenslängliche betriebliche Versorgungszusagen

- Vom Arbeitgeber freiwillig übernommene Rentenversicherungsbeiträge gem. § 187a SGB VI

Mehr Infos zu Abfindungen finden Sie auch im Steuerlexikon ...

Rechtsgrundlagen zum Thema: Abfindung

EStGEStG § 3

EStG § 4d Zuwendungen an Unterstützungskassen

EStG § 10

EStG § 14a Vergünstigungen bei der Veräußerung bestimmter land- und forstwirtschaftlicher Betriebe

EStG § 20

EStG § 22 Arten der sonstigen Einkünfte

EStG § 50d Besonderheiten im Fall von Doppelbesteuerungsabkommen und der §§ 43b und 50g

EStG § 93 Schädliche Verwendung

KStR 5.4 5.5

AEAO

AEAO Zu § 175 Änderung von Steuerbescheiden auf Grund von Grundlagenbescheiden und bei rückwirkenden Ereignissen:

HGB

§ 285 HGB Sonstige Pflichtangaben

§ 314 HGB Sonstige Pflichtangaben

ErbStG 3 7 9 10 13a

ErbStR 1.1 3.4 5.2 10.13 13a.5 13a.7 13b.1 13b.2 17

LStR

R 19.8 LStR Zu den nach § 19 Abs. 2 EStG steuerbegünstigten Versorgungsbezügen gehören auch:

R 39b.2 LStR Laufender Arbeitslohn und sonstige Bezüge

EStH 4.2.1 4.7 5.5 6.2 6.4 6.6.2 6a.3 6a.4 15.8.1 15.8.3 15.9.1 15.9.3 16.4 16.9 17.7 22.4 22.8 24.1 33.1.33.4 33a.1 34.3 34.4

KStH 8.7

LStH 38.2 39b.6

GrEStG 1

ErbStH E.3.4.2 E.7.7 E.10.7 E.13b.1

GrStG

§ 36 GrStG Steuervergünstigung für abgefundene Kriegsbeschädigte

GrStR 44

BGB 330 843 1501 1503 1585 1640

Steuer-Newsletter

Steuer-Newsletter