Lohnersatzleistungen - Einkommensteuererklärung

Lohnersatzleistungen die dem Progressionsvorbehalt unterliegen bzw. befreit sind

Inhalt:

- Lohnersatzleistungen und Progressionsvorbehalt

- Rechner Progressionsvorbehalt

- Steuertipp: Steuerklasse

- Werden Lohnersatzleistungen dem Finanzamt gemeldet?

- Wo trage ich Lohnersatzleistungen in der Steuererklärung ein?

- Lohnneben- und Lohnersatzleistungen an Arbeitnehmer im Baugewerbe, Gerüstbaugewerbe, Dachdeckerhandwerk, Maler- und Lackiererhandwerk

- Gesetze, Richtlinien, Rechtsprechnung + Aktuelles

Lohnersatzleistungen und Progressionsvorbehalt

Bestimmte Lohnersatzleistungen (z.B. Arbeitslosengeld, Elterngeld, Krankengeld oder Kurzarbeitergeld) sind zwar steuerfrei, sie unterliegen aber dem Progressionsvorbehalt. Der Progressionsvorbehalt bewirkt, dass auf Ihr zu versteuerndes Einkommen ein besonderer Steuersatz angewandt wird. Für die Ermittlung des besonderen Steuersatzes werden bestimmte steuerfreie Einkünfte einbezogen. Aufgrund des höheren Steuersatzes erhöht sich auch Ihre Steuerschuld in Ihrem Einkommensteuerbescheid entsprechend. Ihre Steuererstattung fällt hierdurch geringer aus oder Sie müssen Einkommensteuer nachzahlen .

Weitere Einkommensersatzleistungen sind z. B. das aus der gesetzlichen Krankenversicherung gezahlte Krankengeld und das Mutterschaftsgeld. Haben Sie von Ihrem Arbeitgeber Winterausfallgeld, einen Zuschuss zum Mutterschaftsgeld, Verdienstausfallentschädigung nach dem Infektionsschutzgesetz, Aufstockungsbeträge nach dem Altersteilzeitgesetz oder Altersteilzeitzuschläge aufgrund der Besoldungsgesetze des Bundes und der Länder erhalten, ist die Summe der ausgezahlten Beträge auf der Rückseite Ihrer Lohnsteuerkarte bescheinigt.

Nachfolgende Leistungen der gesetzlichen Krankenkasse unterliegen dem Progressionsvorbehalt, da es sich um vergleichbare Lohnersatzleistungen im Sinne des § 32b Abs. 1 Nr. 1 Buchstabe b EStG handelt:

- Verdienstausfall im Zusammenhang mit der Gewährung von Haushaltshilfe nach § 38 Abs. 4 Satz 2 SGB V

- Verdienstausfall bei häuslicher Krankenpflege nach § 37 Abs. 4 SGB V , sofern es sich um Verwandte und Verschwägerte bis zum zweiten Grad oder die Ehepartner handelt, und Mitaufnahme einer Begleitperson zur stationären Behandlung aus medizinischen Gründen nach § 11 Abs. 3 SGB V

- Verdienstausfall an Lebend-Organ-Spender und an Begleitpersonen, die aus medizinischen Gründen zur stationären Behandlung mit aufgenommen werden

- Verdienstausfall im Falle der Gewährung häuslicher Pflege nach § 198 RVO bzw. Haushaltshilfe nach § 199 RVO bei Schwangerschaft und Mutterschutz.

Progressionsvorbehalt Rechner

Betragen die im abgelaufenen Kalenderjahr insgesamt zugeflossenen o. g. Lohnersatzleistungen mehr als 410 Euro, sind Sie zur Abgabe einer Einkommensteuererklärung verpflichtet. Denn die ausgezahlte Lohnersatzleistung hat einen indirekten Einfluss auf die Höhe der zu zahlenden Steuern. Dies kann im Folgejahr zu einer Steuernachzahlung führen. Für die Höhe einer eventuellen Steuernachzahlung sind Ihre gesamten Einkünfte im Kalenderjahr und die persönlichen Verhältnisse zu berücksichtigen. Wir empfehlen Ihnen aber, bei einem hohen Bezug der o. g. Leistungen - falls möglich - eine Rücklage für die Steuererklärung zu bilden.

In der Einkommensteuererklärung sind Lohnersatzleistungen anzugeben, die zwar steuerfrei sind, aber die Höhe der Steuer auf die steuerpflichtigen Einkünfte beeinflussen (Progressionsvorbehalt).

Berechnen Sie mit dem Online-Rechner, ob bzw. wie viel Steuern Sie erstattet bekommen:

Rechner Steuerertattung

Siehe auch Einkommensteuererklärung

Wo trage ich Lohnersatzleistungen in der Steuererklärung ein?

Nicht vom Arbeitgeber gezahlte Lohn - Entgeltersatzleistungen sind in der Einkommensteuererklärung anzugeben. Über die Lohnersatzleistungen haben Sie eine Bescheinigung erhalten (Leistungsnachweis). Diese Bescheinigung fügen Sie bitte bei:

- Insolvenzgeld

- Arbeitslosengeld, Teilarbeitslosengeld, Zuschüsse zum Arbeitsentgelt, Arbeitslosenhilfe, Übergangsgeld, Altersübergangsgeld-Ausgleichsbetrag, Unterhaltsgeld als Zuschuss, Eingliederungshilfe nach dem Dritten Buch Sozialgesetzbuch;

- Krankengeld, Mutterschaftsgeld, Verletztengeld, Übergangsgeld oder vergleichbare Lohn - Entgeltersatzleistungen nach den sozialversicherungsrechtlichen Vorschriften;

- Elterngeld; Erziehungsgeld

- Arbeitslosenbeihilfe oder Arbeitslosenhilfe nach dem Soldatenversorgungsgesetz;

- Versorgungskrankengeld oder Übergangsgeld nach dem Bundesversorgungsgesetz;

- Verdienstausfallentschädigung nach dem Unterhaltssicherungsgesetz;

- Vorruhestandsgeld im Beitrittsgebiet;

- aus dem Europäischen Sozialfonds finanziertes Unterhaltsgeld sowie Leistungen nach § 10 des Dritten Buches Sozialgesetzbuch, die dem Lebensunterhalt dienen.

Bitte beachten Sie:: Der Bezug von Arbeitslosengeld II (ALG II, bekannt als Hartz 4) unterliegt als reine Sozialleistung nicht dem Progressionsvorbehalt. Sie müssen dies daher nicht in Ihrer Einkommensteuererklärung angeben.

Einkommensteuererklärung:|

|

Lohnsteuerbescheinigung (Nr. 15) | Separate Bescheinigung | ||

| Beispiele |

|

|

||

| Jahr | 2018 | 2019 | 2018 | 2019 |

| Vordruck | Anlage N | Hauptvordruck | ||

| Zeile | 28 und 29 | 28 | 96 | 38 |

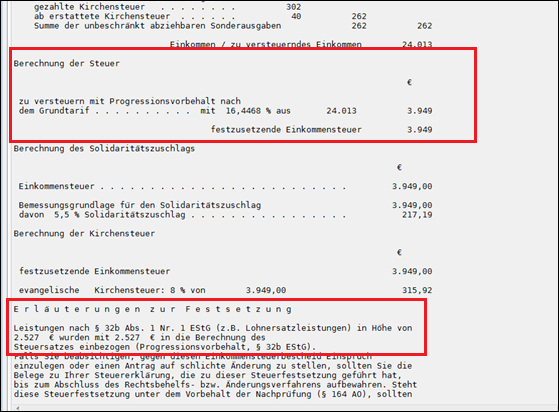

Im Steuerbescheid finden Sie den Progressionsvorbehalt in der Steuerberechnung:

Steuerklasse

Tipp: Die Wahl der Steuerklasse hat Auswirkung auf den monatlichen Nettolohn. Ihre Steuerklasse kann somit auch die Höhe Ihrer Entgelt- bzw. Lohnersatzleistungen beeinflussen. Weitere Informationen hierzu finden Sie in den Steuerklassen: Steuerklassenwechsel + Faktorverfahren.

Werden Lohnersatzleistungen dem Finanzamt gemeldet?

Ja, Lohnersatz leistungen, wie z.B. Krankengeld oder Elterngeld, müssen dem Finanzamt gemeldet werden. Dies gilt auch dann, wenn diese Leistungen steuerfrei sind. Die Meldung erfolgt normalerweise über den Arbeitgeber oder die auszahlende Stelle, die die Lohnersatzleistungen überweist. Die Informationen werden dann an das Finanzamt übermittelt, das sie für die Berechnung der Einkommensteuer verwendet. Es ist wichtig, dass diese Meldepflicht eingehalten wird, um sicherzustellen, dass die Steuerberechnung korrekt erfolgt und dass keine Nachzahlungen oder Strafen anfallen.

Lohnneben- und Lohnersatzleistungen an Arbeitnehmer im Baugewerbe, Gerüstbaugewerbe, Dachdeckerhandwerk, Maler- und Lackiererhandwerk

Zur Aufbringung der Mittel für Lohnneben- und Lohnersatzleistungen (z. B. Urlaubsgeld, Lohnausgleich, Übergangsbeihilfen bei Arbeitslosigkeit und bei verkürzter Arbeitszeit, Entschädigungsbeträge für verfallene Urlaubsansprüche oder Urlaubsabgeltungsansprüche, Winterbeihilfen) haben die Arbeitgeber im Baugewerbe, Gerüstbaugewerbe, Dachdeckerhandwerk, Maler- und Lackiererhandwerk bestimmte Vomhundertsätze der Bruttolohnsumme an die Urlaubs-, Lohnausgleichs- oder Sozialkasse abzuführen.

Der Beitragsanteil ist nicht als Arbeitslohn des einzelnen Arbeitnehmers zu erfassen. Bei den späteren Zahlungen der Lohnneben- und Lohnersatzleistungen ist zu entscheiden, ob diese durch die Urlaubs-, Lohnausgleichs- oder Sozialkasse direkt an den Arbeitnehmer ausgezahlt oder vom (letzten) Arbeitgeber geleistet werden.

1. Zahlung von Lohnneben- und Lohnersatzleistungen durch die Urlaubs-, Lohnausgleichs- oder Sozialkasse

Die Zahlung von Lohnneben- und Lohnersatzleistungen durch die Urlaubs-, Lohnausgleichs- oder Sozialkasse ist als Lohnzahlung Dritter anzusehen. Aufgrund des im Rahmen des StÄndG 2003 vom 15. Dezember 2003, BStBl 2003 I S. 710 neu eingefügten § 38 Abs. 3a Satz 1 EStG hat der Dritte nunmehr die Pflichten des Arbeitgebers, d. h. er hat die Lohnsteuer für Rechnung des Arbeitnehmers einzubehalten und abzuführen.

Dabei kann die Lohnsteuer für einen sonstigen Bezug – unter den Voraussetzungen des § 39c Abs. 5 EStG – mit 20 v. H. unabhängig von einer Lohnsteuerkarte ermittelt werden. Der Dritte hat die Lohnsteuerbescheinigung zu erteilen. In den Fällen des § 39c Abs. 5 EStG kommt es zu einer Pflichtveranlagung des Arbeitnehmers zur Einkommensteuer (§ 46 Abs. 2 Nr. 5 EStG ), bei der die Abzugsbeträge angerechnet werden.

2. Zahlung von Lohnneben- und Lohnersatzleistungen durch den (letzten) Arbeitgeber

Werden die Lohnneben- und Lohnersatzleistungen durch den (letzten) Arbeitgeber gezahlt, der dann bei der Urlaubs-, Lohnausgleichs- oder Sozialkasse einen Erstattungsantrag stellt, hat dieser Arbeitgeber den Lohnsteuerabzug vorzunehmen. Dabei sind die Zahlungen mit anderem laufenden Arbeitslohn zusammenzurechnen; maßgebend ist der Lohnzahlungszeitraum, in dem die Zahlungen geleistet werden. Eine Bescheinigung der Kasse an den Arbeitnehmer entfällt hier.

Steuerbefreiungen, z. B. bei Übergangsbeihilfen unter den Voraussetzungen des § 3 Nr. 9 EStG , wenn das Dienstverhältnis auf Veranlassung des Arbeitgebers oder durch einen gerichtlichen Bescheid aufgelöst worden ist, sind zu beachten.

Progressionsvorbehalt, § 32b Abs. 1 Nr. 1 und Abs. 2 Nr. 1 EStG ;

Arbeitnehmer-Pauschbetrag bei inländischen Lohnersatzleistungen und

ausländischem Arbeitslohn

Verfügung vom 15. Juni 2005 – Az. w. o. –

Nach dem BFH-Urteil vom 17. Dezember 2003 (BStBl 2005 II, S. 96 ) ist der Arbeitnehmer-Pauschbetrag sowohl bei inländischem als auch bei ausländischem Arbeitlohn abzuziehen, sofern nicht höhere tatsächliche Werbungskosten vorliegen. Auf die Änderung des Hinweisteils H 32b und die Beispiele im amtlichen Einkommensteuerhandbuch 2005 wird hingewiesen. Eine programmtechnische Umsetzung ist insoweit nur begrenzt möglich.

Vom Bearbeiter ist daher der Bruttobetrag der Lohnersatzleistungen abzüglich des Arbeitnehmer-Pauschbetrags von höchstens 920,00 EUR, soweit dieser nicht bei inländischem Arbeitslohn berücksichtigt wurde, in den entsprechenden Kennziffern (Kz.) der Anlage N zu erfassen. Für den maschinell zugesteuerten Erläuterungstext [Leistungen nach § 32b Abs. 1 Nr. 1 EStG (z. B. Lohnsersatzleistungen) wurden i. H. v. … EUR in die Berechnung des Steuersatzes einbezogen (Progressionsvorbehalt)] wird der erfasste Betrag der jeweiligen Kz. zur Erläuterung des Steuerpflichtigen (Stpfl.) verwendet. Wurde der Pauschbetrag bereits teilweise bei inländischem Arbeitslohn berücksichtigt, kann die Höhe des für die Progressionseinkünfte verbleibenden Pauschbetrages als frei formulierter Erläuterungstext dem Stpfl. mitgeteilt werden. Siehe hierzu das nachfolgende Beispiel 1 und dessen Abwandlung.

Liegen bei einem Stpfl. nebeneinander inländische und ausländische Progressionseinkünfte (kein inländischer Arbeitslohn) vor, wird programmgesteuert ein bei den ausländischen Einkünften nicht verbrauchter Teil des Arbeitnehmer-Pauschbetrags auf die inländischen Progressionseinkünfte übertragen (frühere Rechtslage). In diesen Fällen würde ein weiterer personeller Abzug des vollen Pauschbetrags bei den inländischen Progressionseinkünften zu einem fehlerhaften Ergebnis führen. In diesen Fällen darf nur noch die Differenz zwischen dem Übertrag und dem Pauschbetrag bei den inländischen Progressionseinkünften abgezogen werden (vgl. Beispiel 2). Die Häufigkeit dieser Fallgestaltung wird als relativ gering eingeschätzt und rechtfertigt deshalb keine aufwändige Programmanpassung, zumal die Übertragung des restlichen Pauschbetrags nur erfolgt, wenn die ausländischen Einkünfte weniger als 920,00 EUR betragen.

Der Bearbeiter wird künftig durch Ausgabe des Prüfhinweises 4713 auf die Problematik hingewiesen.

Beispiel 1:

Stpfl. hat im VZ lediglich Lohnersatzleistungen i. H. v. 3.000,00 EUR sowie nach DBA steuerfreien ausländischen Arbeitslohn abzüglich Werbungskosten i. H. v. 15.000,00 EUR bezogen. Andere Einkünfte hat er nicht. Durch Zusammenveranlagung mit seiner Ehefrau wirken sich seine Einkünfte durch den Progressionsvorbehalt auf die Höhe der Einkommensteuer aus.

Durch Eintragungen in den Kz. 47.139 (Arbeitslohn 17.000,00 EUR) und 87.57 (tatsächliche Werbungskosten 2.000,00 EUR) wird maschinell die Höhe der ausländischen Einkünfte i. S. d. § 32b Abs. 1 Nr. 3 EStG ermittelt. In der Kz. 47.120 sind die (Brutto-)Lohnersatzleistungen zu erfassen. Nach § 32b Abs. 2 Nr. 1 EStG ist der Arbeitnehmer-Pauschbetrag abzuziehen, soweit er nicht bereits zur Ermittlung der Einkünfte aus § 19 EStG abgezogen wurde. Mangels Vorliegen inländischer Lohneinkünfte ist der Pauschbetrag von 920,00 EUR noch nicht verbraucht. Eine Kz. zur Erfassung von Aufwendungen, die im Zusammenhang mit Leistungen, die dem Progressionsvorbehalt unterliegen, angefallen sind, gibt es nicht. Deshalb ist im Beispielsfall in der Kz. 47.120 der Betrag von 2.080,00 EUR (3.000,00 EUR – 920,00 EUR) zu erfassen.

Die maschinell zugefügten Erläuterungstexte haben folgenden Wortlaut: „Leistungen nach § 32b Abs. 1 Nr. 1 EStG (z. B. Lohnersatzleistungen) wurden i. H. v. 2.080,00 EUR in die Berechnung des Steuersatzes einbezogen (Progressionsvorbehalt).

Ausländische Einkünfte i. H. v. 15.000,00 EUR wurden in die Berechnung des Steuersatzes einbezogen (Progressionsvorbehalt, § 32b EStG ).”

Abwandlung:

Der Stpfl. hat neben den o. g. Leistungen noch inländischen Lohn i. H. v. 500,00 EUR erhalten. Werbungskosten hierzu macht er nicht geltend.

Der Arbeitnehmer-Pauschbetrag ist i. H. v. 500,00 EUR zur Ermittlung der Einkünfte aus § 19 EStG ausgeschöpft, für die Ermittlung der Höhe der Progressionseinkünfte verbleiben 420,00 EUR. Als Lohnersatzleistungen sind in der Kz. 47/120 2.580,00 EUR (3.000,00 EUR – 420,00 EUR) zu erfassen. Als zugesteuerter Erläuterungstext erscheint „Leistungen nach § 32b Abs. 1 Nr. 1 EStG (z. B. Lohnersatzleistungen) wurden i. H. v. 2.580,00 EUR in die Berechnung des Steuersatzes einbezogen (Progressionsvorbehalt).” Zusätzlich ist dem Stpfl. mitzuteilen, dass der Arbeitnehmer-Pauschbetrag i. H. v. 500,00 EUR bei den nichtselbständigen Einkünften und i. H. v. 420,00 EUR bei den Lohnersatzleistungen berücksichtigt wurde.

Beispiel 2:

Stpfl. hat im VZ lediglich Lohnersatzleistungen i. H. v. 5.000,00 EUR sowie nach DBA steuerfreien ausländischen Arbeitslohn i. H. v. 700,00 EUR bezogen. Andere Einkünfte hat er nicht. Durch Zusammenveranlagung mit seiner Ehefrau wirken sich seine Einkünfte durch den Progressionsvorbehalt auf die Höhe der Einkommensteuer aus.

Durch Eintragung in der Kz. 47.139 (Arbeitslohn 700,00 EUR) wird maschinell der Arbeitnehmer-Pauschbetrag i. H. der ausländischen Einkünfte von 700,00 EUR abgezogen. Eine Eintragung in der Kz. 87.57 (tatsächliche Werbungskosten) ist nicht vorzunehmen, da der Abzug des Pauschbetrags nicht zu negativen Einkünften führen darf. Der nicht verbrauchte Pauschbetrag i. H. v. 220,00 EUR mindert automatisch die in der Kz. 47.120 erfassten (Brutto-)Lohnersatzleistungen. Der insgesamt zu gewährende Pauschbetrag bei den Lohnersatzleistungen von 920,00 EUR muss nun um die maschinell übertragenen 220,00 EUR gekürzt werden. Die Lohnersatzleistungen sind i. H. v. 300,00 EUR (5.000,00 EUR abzüglich 700,00 EUR) in der Kz. 47,120 zu erfassen. Durch den automatischen Abzug des Überhangs von 220,00 EUR bei der Probeberechnung werden die Lohnersatzleistungen i. H. v. 4.080,00 EUR korrekt in die Berechnung für den besonderen Steuersatz einbezogen. Der maschinell zugefügte Erläuterungstext hat folgenden Wortlaut: „Leistungen nach § 32b Abs. 1 Nr. 1 EStG (z. B. Lohnersatzleistungen) wurden i. H. v. 4.080,00 EUR in die Berechnung des Steuersatzes einbezogen (Progressionsvorbehalt).”

Wird der Anspruch auf Arbeitslosengeld bzw. Arbeitslosenhilfe rückwirkend von einer Rente wegen Berufsunfähigkeit oder Erwerbsunfähigkeit abgelöst, ist das bisher gezahlte Arbeitslosengeld bzw. die Arbeitslosenhilfe als Leibrente anzusehen und mit dem Ertragsanteil der Besteuerung zu unterwerfen.

Rechtsgrundlagen zum Thema: Lohnersatzleistungen

EStGEStG § 32b Progressionsvorbehalt

EStH 32b 46.3

Steuer-Newsletter.

Steuer-Newsletter.