Hartz 4 Antrag & Rechner

Hartz 4 (IV) beantragen: Hier finden Sie Infos & Unterlagen zum Antrag Arbeitslosengeld II (ALG 2).

Inhalt Rechner, Infos & Tipps zu Hartz 4:

- Berechnung der Hartz 4 Leistungen

- Antrag Hartz 4 PDF Download

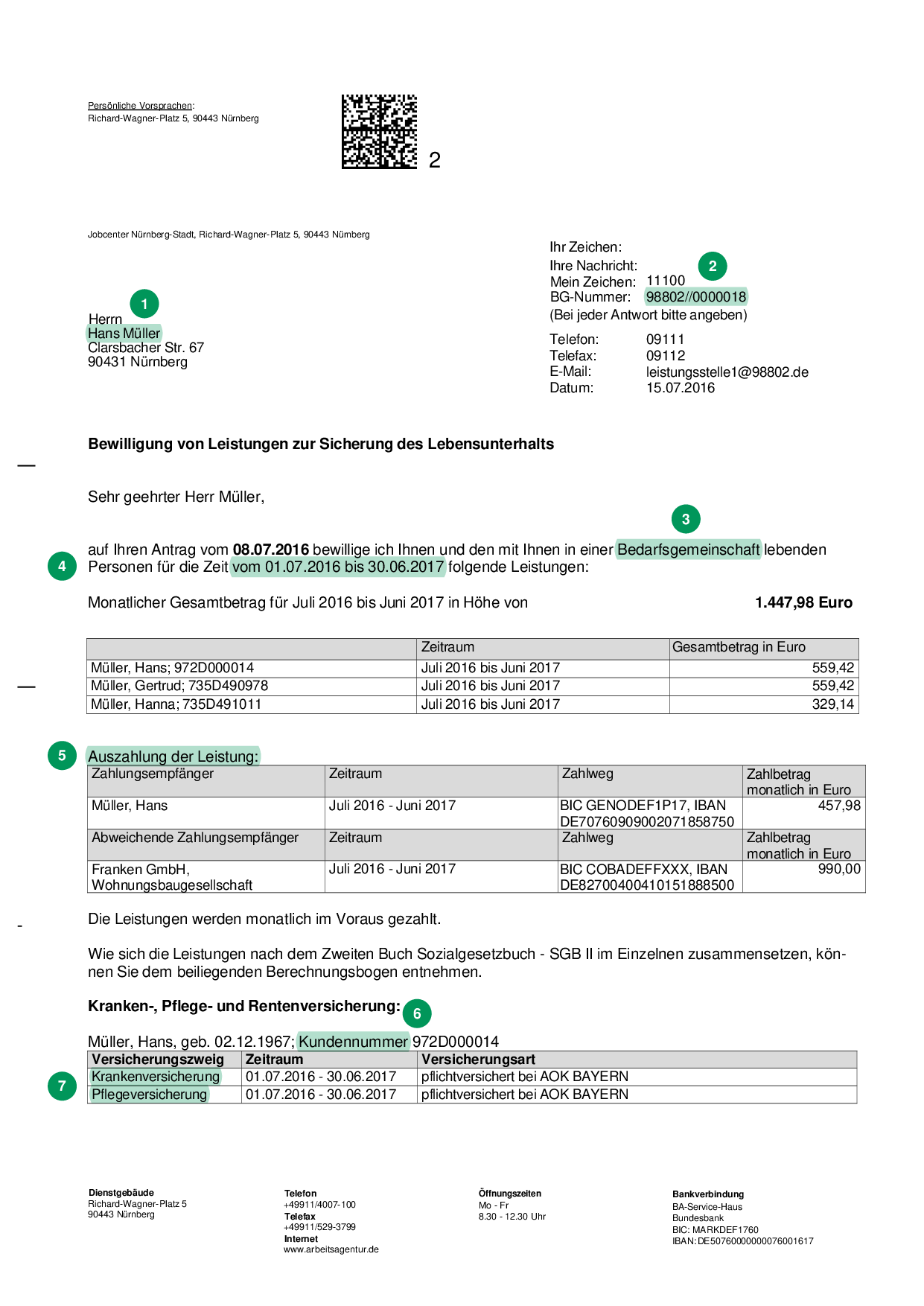

- Muster-Bescheid

- Merkblatt

- Sollte ich eine Steuererklärung abgeben, obwohl ich Hartz 4 beziehe?

- Förderung von 1-Euro-Jobs und Langzeitarbeitslosen: Zahlungen der öffentlichen Hand

- Steuerliche Behandlung von „Ein-Euro-Jobs”>

- Existenzgründung aus Hartz IV

- Umsatzsteuerliche Behandlung von Leistungen im Zusammenhang mit dem „Hartz IV-Gesetz”

- Weitere Infos + Aktuelles zu Hartz IV

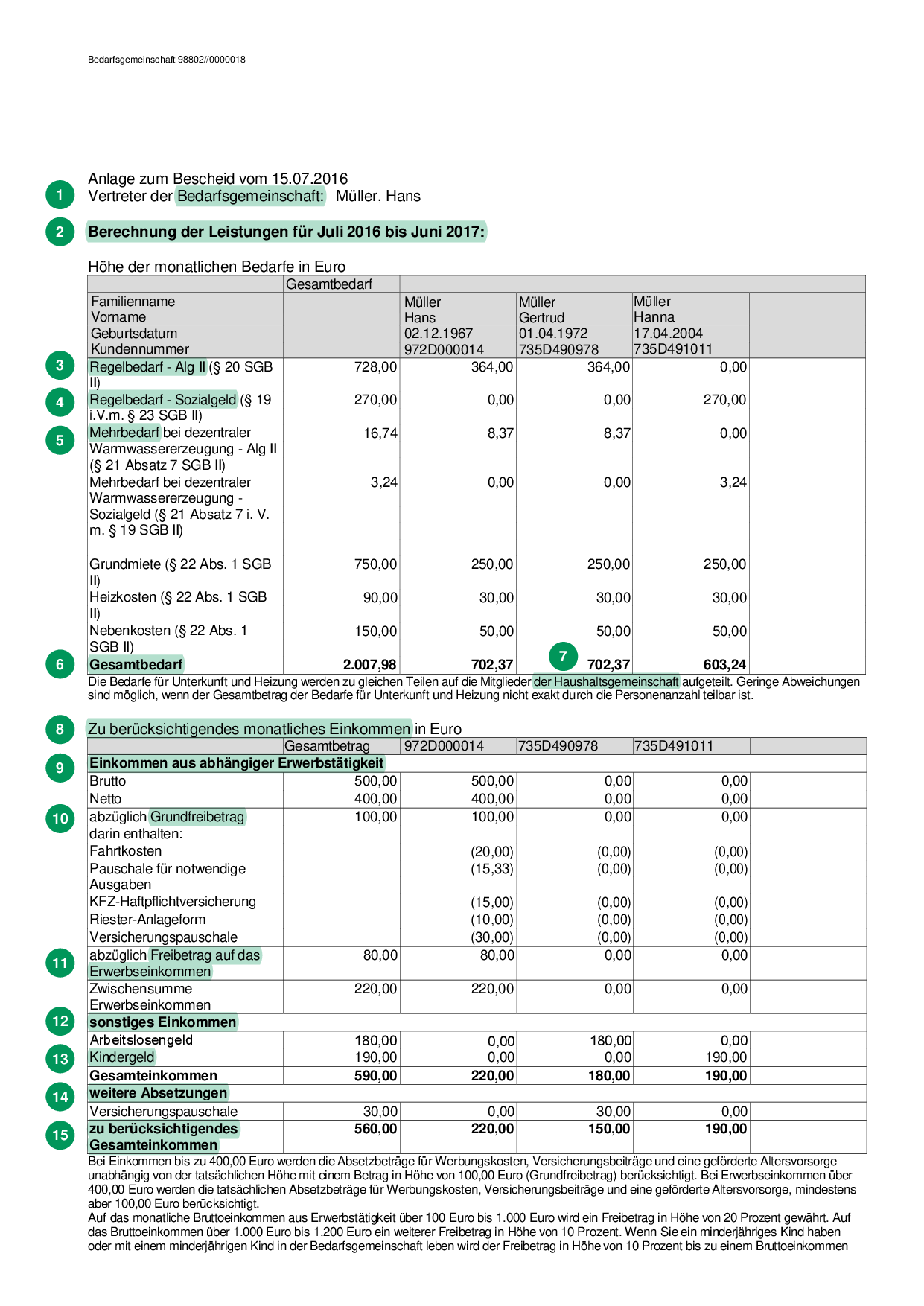

Hartz4 - Berechnung der Leistungen (PDF)

Wieviel Hartz 4 Geld steht Ihnen zu? Berechnen Sie wie viel Arbeitslosengeld 2 (ALG 2 bzw. ALG II) Sie bekommen.

Mit dem folgenden Hartz IV Rechner können Sie das Arbeitslosengeld II direkt online berechnen:

Hartz 4 Rechner

Tipp: Kostenlose Energiesparberatung „Stromspar-Check" + 100 Euro (oder mehr) Gutschein um mehr Menschen mit geringem Einkommen beim Energiesparen zu helfen. Außerdem erhalten Sie kostenlose Soforthilfen wie modernste LED-Lampen, schaltbare Steckdosenleisten, TV-Standby-Abschalter, Zeitschaltuhren und Strahlregler für Wasserhähne, die nach Bedarf auch sofort montiert werden.

Was Sie gegen hohe Stromkosten tun können, erfahren Sie hier

Musterberechnung:

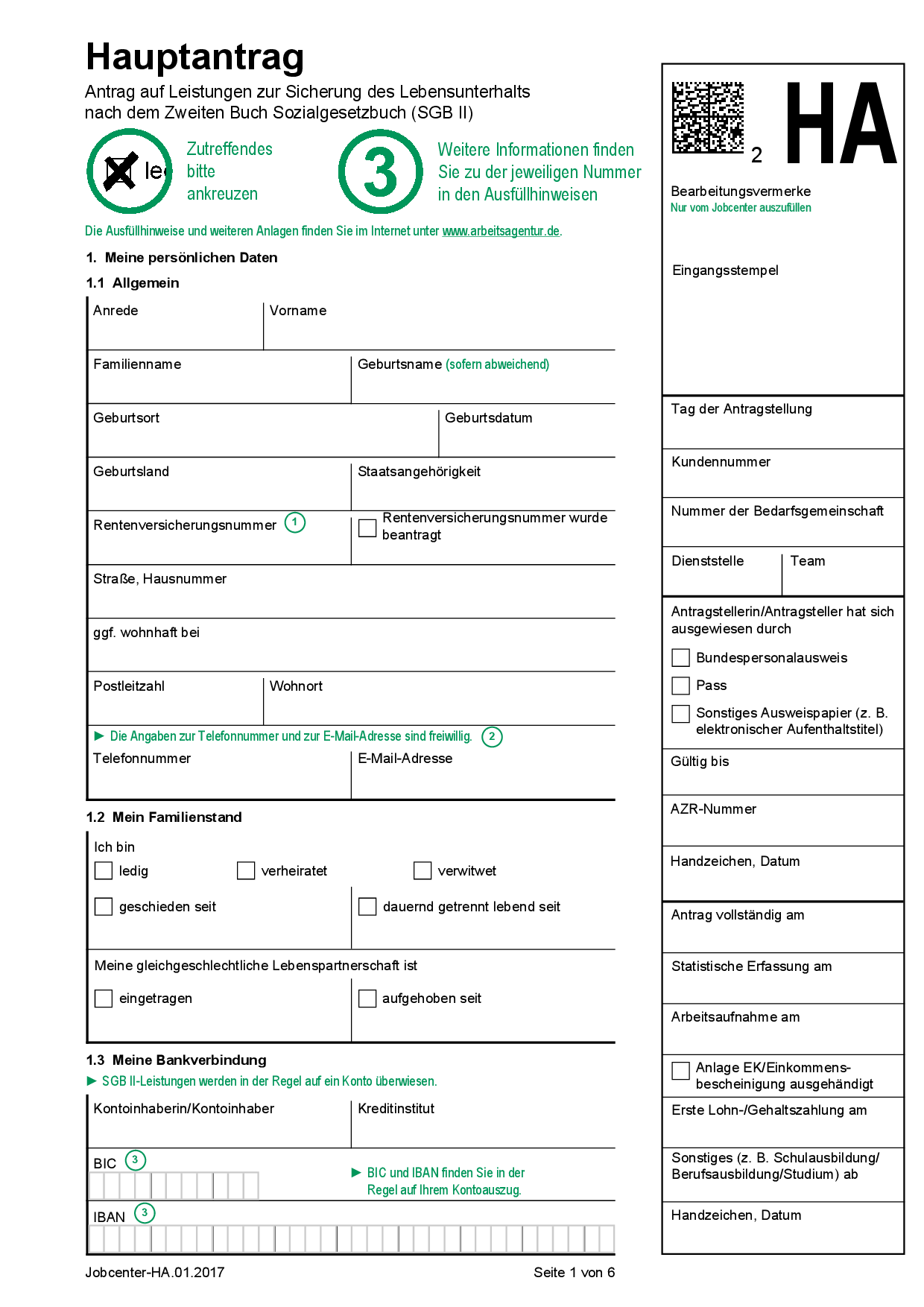

Antrag Hartz 4 PDF Download

Hartz 4 Antrag:

Hauptantrag Arbeitslosengeld II - PDF, 837,7 KB (ausgefüllt abspeicherbar)

Merkblatt Arbeitslosengeld II/ Sozialgeld - Grundsicherung für Arbeitsuchende:

Sollte ich eine Steuererklärung abgeben, obwohl ich Hartz 4 beziehe?

In bestimmten Einzelfällen kann es auch für Hartz 4 Empfänger sinnvoll sein eine Steuererklärung abzugeben. Obwohl Hartz 4 Empfänger keine Lohnsteuer zahlen, können unter Umständen andere Kosten geltend gemacht werden. Insbesondere gehören dazu Kosten für die Suche nach einer Arbeitsstelle und Kosten für Fortbildungen. Alle Verluste, die aufgrund von erwerbsbedingten Kosten entstehen, müssen vom Finanzamt berücksichtigt werden. Dazu gehören vor allem Kosten für Fortbildungen, Führungszeugnisse, Bewerbungsfotos, Materialien zum Schreiben und Fahrtkosten zu potentiellen Arbeitgebern, soweit diese nicht erstattet werden. In dem Zusammenhang möchten wir Sie darauf hinweisen, dass sämtliche Quittungen zwingend aufzubewahren sind. Die Wirtschaftlichkeit einer Steuererklärung ist zudem insbesondere davon abhängig, wie hoch die angefallenen Kosten tatsächlich waren und in welcher Steuerklasse der Hartz 4 Empfänger bzw. die Mitglieder der Bedarfsgemeinschaft sind. Im besten Fall können mehrere Hundert Euro jährlich erstattet werden.

Müssen Steuererstattungen angerechnet werden?

Die mittlerweile wohl eindeutige Antwort lautet: JA. Grundsätzlich müssen Steuererstattungen angerechnet werden. Dies hat das Bundesverfassungsgericht mit Urteil aus dem Jahre 2011 (Az.: 1 BvR 2008/11) entschieden. Danach ist die Anrechnung der Einkommenssteuer Erstattung nicht verfassungswidrig. Das Gericht argumentierte damit, dass Arbeitslosengeld II eine Führsorgeleistung ist und daher nicht vom Grundrecht Eigentum geschützt sei. Aufgrund der komplexen Materie raten einen Steuerberater, Lohnsteuerhilfeverein oder Erwerbslosenverein um Rat zu bitten.

Hartz IV: Steuerliche Behandlung von „Ein-Euro-Jobs”

OFD Hannover, 15.11.2004, S 2342 - 137 - StO 213

Mit dem Vierten Gesetz für moderne Dienstleistungen am Arbeitsmarkt (Hartz IV) vom 24.12.2003 (BGBl I S. 2954) wurden neue Instrumente geschaffen, die Langzeitarbeitslosen den Wiedereinstieg ins Arbeitsleben ermöglichen sollen.

Eines dieser Instrumente sind die sog. Ein-Euro-Jobs. Die gesetzliche Grundlage bilden § 2 i.V. mit § 16 Abs. 3 SGB II.

§ 2 SGB II (Grundsatz des Forderns)

(1) Erwerbsfähige Hilfebedürftige und die mit ihnen in einer Bedarfsgemeinschaft lebenden Personen müssen alle Möglichkeiten zur Beendigung oder Verringerung ihrer Hilfebedürftigkeit ausschöpfen. Der erwerbsfähige Hilfebedürftige muss aktiv an allen Maßnahmen zu seiner Eingliederung in Arbeit mitwirken, insbesondere eine Eingliederungsvereinbarung abschließen. Wenn eine Erwerbstätigkeit auf dem allgemeinen Arbeitsmarkt in absehbarer Zeit nicht möglich ist, hat der erwerbsfähige Hilfebedürftige eine ihm angebotene zumutbare Arbeitsgelegenheit zu übernehmen.

(2) […]

§ 16 SGB II (Leistungen zur Wiedereingliederung)

(1) […]

(2) […]

(3) Für erwerbsfähige Hilfebedürftige, die keine Arbeit finden können, sollen Arbeitsgelegenheiten geschaffen werden. Werden Gelegenheiten für im öffentlichen Interesse liegende, zusätzliche Arbeiten nicht nach Absatz 1 als Arbeitsbeschaffungsmaßnahmen gefördert, ist den erwerbsfähigen Hilfebedürftigen zuzüglich zum Arbeitslosengeld II eine angemessene Entschädigung für Mehraufwendungen zu zahlen; diese Arbeiten begründen kein Arbeitsverhältnis im Sinne des Arbeitsrechts; die Vorschriften über den Arbeitsschutz und das Bundesurlaubsgesetz sind entsprechend anzuwenden; für Schäden bei der Ausübung ihrer Tätigkeit haften erwerbsfähige Hilfsbedürftige nur wie Arbeitnehmerinnen und Arbeitnehmer.

(4) […]

Die Arbeitslosen sollen ihre Arbeitskraft für gemeinnützige Tätigkeiten einsetzen. Träger dieser Arbeitsgelegenheiten können z.B. alle Kommunen, Kreise und sonstige Körperschaften, Anstalten, Stiftungen des öffentlichen Rechts, kommunale Beschäftigungsgesellschaften, Träger der freien Wohlfahrtspflege oder sonstige geeignete Institutionen sein, die förderungsfähige (also insbesondere gemeinnützige und zusätzliche) Maßnahmen zur Schaffung von Arbeitsgelegenheiten selbst durchführen oder durch Dritte durchführen lassen. Über Art, Umfang und Inhalt der zusätzlich geschaffenen Stellen und die Förderbedingungen entscheiden die vor Ort verantwortlichen Arbeitsgemeinschaften, kommunalen Träger und Arbeitsagenturen. Die Fördergelder erhält der Anbieter der Arbeitsgelegenheit, welcher den Arbeitslosengeld II-Beziehern die Mehraufwandsentschädigung für den Ein-Euro-Job auszahlt.

Die Mehraufwandsentschädigung soll maximal 1 – 2 EUR pro Stunde betragen und wird neben dem Arbeitslosengeld II gezahlt. Eine Anrechnung auf das Arbeitslosengeld II erfolgt nicht. Die Betroffenen müssen lediglich die durch den Ein-Euro-Job entstandenen Aufwendungen selbst tragen (z.B. Fahrtkosten). Die wöchentliche Arbeitszeit soll 30 Stunden nicht überschreiten.

Die Mehraufwandsentschädigung ist wie das Arbeitslosengeld II gem. § 3 Nr. 2b EStG steuerfrei. Beide Leistungen unterliegen nicht dem Progressionsvorbehalt, da sie in der abschließenden Aufzählung des § 32b EStG nicht enthalten sind. Durch den „Ein-Euro-Jobs” entstandene Aufwendungen sind gem. § 3c Abs. 1 EStG nicht als Werbungskosten abzugsfähig.

§ 3 EStG (Steuerfreie Einnahmen)

Steuerfrei sind

2a.[…]

2b. Leistungen zur Sicherung des Lebensunterhalts und zur Eingliederung in Arbeit nach dem Zweiten Buch Sozialgesetzbuch

Normenkette

SGB II § 2

SGB II § 16 Abs. 3

Förderung von 1-Euro-Jobs und Langzeitarbeitslosen: Zahlungen der öffentlichen Hand

OFD Magdeburg, 3.8.2005, S 7200 - 170 - St 245

I. Förderungen im Rahmen von 1-Euro-Jobs

1. Allgemeines

Seit 1.1.2005 sind weitere Reformen auf dem Arbeitsmarkt (Hartz IV-Gesetz) in Kraft getreten. Bisherige Arbeitslosenhilfeempfänger erhalten ab diesem Zeitpunkt Arbeitslosengeld II (ALG II). Zum Zweck der Wiedereingliederung der ALG-II-Empfänger werden Arbeitsgelegenheiten mit Mehraufwandsentschädigung (die sog. 1-Euro-Jobs) für die Verrichtung dem Gemeinwohl dienender Tätigkeiten geschaffen.

Träger dieser Arbeitsgelegenheiten mit Mehraufwandsentschädigung können z.B. sein: alle Kommunen, Kreise und sonstigen öffentlich-rechtlichen Träger (Körperschaften, Anstalten, Stiftungen des öffentlichen Rechts), kommunale Beschäftigungsgesellschaften, Träger der freien Wohlfahrtspflege oder sonstige geeignete Institutionen. Diese erhalten von Seiten der öffentlichen Hand verschiedene Zahlungen zur Förderung, Qualifizierung und Vermittlung der Teilnehmer an den Arbeitsgelegenheiten.

Die ALG-II-Empfänger, die an Arbeitsgelegenheiten mit Mehraufwandsentschädigung teilnehmen, werden nachfolgend als Zusatzjobber bezeichnet.

Es ist zu unterscheiden zwischen

• Zahlungen an den Träger der Arbeitsgelegenheiten und

• Zahlungen für die Teilnehmer der Arbeitsgelegenheit.

2. Zahlungen an den Träger der Arbeitsgelegenheit

2.1 Maßnahmekostenpauschale

Für die Einrichtung von Zusatzjobs können den Arbeitsgelegenheiten (Trägern der Jobs) mit Mehraufwandsentschädigung die entstehenden Kosten von der Agentur für Arbeit (AA) oder der Arbeitsgemeinschaft (ARGE – Zusammenschluss zwischen AA und einer Kommune) erstattet werden.

Dies kann in pauschalierter Form geschehen. Diese Förderung ist für die Arbeitsgelegenheit bestimmt und soll ihre Kosten für die Einrichtung und Durchführung der Zusatzjobs decken (Personal, Unfall- und Haftpflichtversicherung, Betreuung, Qualifizierung, Arbeitskleidung, Sachkosten). Die Kosten können Sach- und Personalkosten umfassen.

Diese Maßnahmenkostenpauschale stellt einen echten Zuschuss an die Arbeitsgelegenheit dar. Ein individualisierbarer Leistungsempfänger ist nicht feststellbar.

2.2 Zahlungen für Qualifizierungsleistungen

Die öffentliche Hand fördert die berufliche Qualifizierung von Zusatzjobbern, wie z.B. Maßnahmen zum Abbau von beruflichen Defiziten und zur Integration in den ersten Arbeitsmarkt. Die Zahlungen werden an den Träger der Arbeitsgelegenheit geleistet. Die Qualifizierungsmaßnahme erfolgt nicht immer durch den Träger der Arbeitsgelegenheit. Sie kann auch extern durchgeführt werden, z.B. von einem Weiterbildungsträger. Die Förderung besteht in der Gewährung einer Zuwendung zu den durch die Teilnahme des Zusatzjobbers an beruflichen Qualifizierungsmaßnahmen entstandenen Kosten (Seminarkosten).

Qualifizierungsmaßnahmen, die von der Arbeitsgelegenheit durchgeführt werden und bei denen das eigenunternehmerische Interesse der Arbeitsgelegenheit im Vordergrund steht, werden nicht als Leistungen im umsatzsteuerrechtlichen Sinne angesehen. Die Arbeitsgelegenheit qualifiziert den Zusatzjobber nicht, um ihm gegenüber eine Leistung zu erbringen und dafür ein Entgelt (Kostenerstattung) von der AA/ARGE zu erhalten, sondern um ihn in geeigneter Weise für die Tätigkeiten einsetzen zu können. Die Qualifizierungen würden sie auch ohne ein Entgelt durchführen. Es liegen echte Zuschüsse vor.

Bei Qualifizierungsmaßnahmen, die die Arbeitsgelegenheiten von einem externen Weiterbildungsträger durchführen lässt und bei denen das eigenunternehmerische Interesse der Arbeitsgelegenheit im Vordergrund steht, liegen in der Regel keine Verträge zugunsten Dritter vor. Die von der AA/ARGE geleistete Zahlung an die Arbeitsgelegenheit ist kein Entgelt für eine Leistung der Arbeitsgelegenheit an die AA/ARGE. Es liegen echte Zuschüsse vor.

Umsatzsteuerrechtlich sind lediglich die Leistungen der externen Weiterbildungsträger zu beurteilen. Dabei sind die allgemeinen umsatzsteuerlichen Grundsätze anzuwenden.

2.3 Vermittlungsprämien

Die Träger der Arbeitsgelegenheiten vermitteln auch die Zusatzjobber in Beschäftigungsverhältnisse des ersten Arbeitsmarktes. Zahlt die öffentliche Hand eine Prämie für die Vermittlung der Zusatzjobber, handelt es sich um ein Entgelt für eine vom Träger der Arbeitsgelegenheit erbrachte Vermittlungsleistung. Es ist aber auch nicht auszuschließen, dass der Träger der Arbeitsgelegenheit eine Leistung an den Zusatzjobber erbringt. In diesem Fall ist die Zahlung der Vermittlungsprämie Entgelt von dritter Seite.

3. Zahlungen (Mehraufwandsentschädigungen) für die Teilnehmer der Arbeitsgelegenheit

Der Anspruch auf die Mehraufwandsentschädigung richtet sich gegen die AA/ARGE (vgl. § 16 Abs. 3 Satz 2 SGB II). Die Mehraufwandsentschädigung im Rahmen eines Zusatzjobs ist für den Zusatzjobber bestimmt.

Sie wird dem Zusatzjobber von der AA/ARGE bewilligt, zusätzlich zum ALG II gezahlt und soll den tatsächlichen Mehraufwand abdecken, der dem Zusatzjobber durch die Ausübung des Zusatzjobs entsteht (z.B. Fahrtkosten, Verpflegung).

Die Mehraufwandsentschädigung (in der Regel 1 bis 2 Euro pro geleistete Arbeitsstunde) kann entweder unmittelbar durch die AA/ARGE zusammen mit dem ALG II an den Zusatzjobber gezahlt werden oder die Arbeitsgelegenheiten erhalten die Mehraufwandsentschädigungen von der AA/ARGE und zahlen sie für diese an den Zusatzjobber aus.

Die von der AA/ARGE an den Zusatzjobber entweder direkt durch die AA/ARGE oder über die Arbeitsgelegenheit weitergereichte Mehraufwandsentschädigung ist ein echter Zuschuss (durchlaufender Posten bei der Arbeitsgelegenheit). Ein unmittelbarer Zusammenhang zwischen einer erbrachten Leistung und der Mehraufwandsentschädigung besteht nicht.

II. Förderungen zur Integration von Langzeitarbeitslosen in den ersten Arbeitsmarkt

1. Allgemeines

Als Anreiz zur Einstellung von Langzeitarbeitslosen erhalten Arbeitgeber verschiedene Zahlungen der öffentlichen Hand. Voraussetzung zur Gewährung dieser Zuwendungen ist der Abschluss von sozialversicherungspflichtigen, den tariflichen oder zumindest ortsüblichen Bedingungen entsprechenden Beschäftigungsverhältnissen mit Personen, die seit mindestens 12 Monaten arbeitslos sind. Die Arbeitsstelle muss neu geschaffen worden sein. Es ist möglich, dass weitere Voraussetzungen einzuhalten sind, wie z.B. die Begrenzung der Beschäftigungsverhältnisse hinsichtlich wöchentlicher Arbeitszeit und Arbeitsentgelt.

2. Ergänzende Zahlungen zum Lohn (Kombilohn)

Der Arbeitgeber erhält nicht rückzahlbare Zuwendungen zum Bruttoarbeitsentgelt des zusätzlich neu eingestellten Arbeitnehmers (Kombilohn). Mit dem Zuschuss zum Arbeitsentgelt sollen dem Arbeitgeber die durchschnittlichen Arbeitgeber-Anteile zur Sozialversicherung in pauschalierter Form ersetzt werden. Im Zusammenhang mit den Zahlungen zum Arbeitslohn erbringt der Arbeitgeber weder Leistungen an den Zuschussgeber noch an den Arbeitnehmer. Die Zahlung wird nicht aufgrund eines Leistungsaustauschverhältnisses gezahlt. Die Zahlungen werden vorrangig dem leistenden Zahlungsempfänger aus strukturpolitischen Gründen (Verringerung der Arbeitslosigkeit) gezahlt und sind somit echte, nicht steuerbare Zuschüsse (A 150 Abs. 7 UStR sowie darin genanntes Beispiel).

3. Zuwendungen für die Qualifizierung von Arbeitnehmern im ersten Arbeitsmarkt

Der Arbeitgeber erhält nicht rückzahlbare Zuwendungen zu den Kosten für die Teilnahme der zusätzlich neu eingestellten Arbeitnehmer an einer Qualifizierungsmaßnahme. Die Qualifizierung wird durch Dritte, z.B. Bildungsträger, durchgeführt.

Für die umsatzsteuerrechtliche Behandlung dieser Zahlungen ist A 12 Abs. 4 Satz 3 Nr. 3 UStR anzuwenden. Es liegen nicht steuerbare Leistungen vor, wenn die Qualifizierungsmaßnahmen überwiegend durch das betriebliche Interesse des Arbeitgebers veranlasst sind.

Diese Verfügung ersetzt die Kurzinfo USt 3/2004 vom 4.2.2005.

Normenkette

UStG § 10 Abs. 1

Umsatzsteuerliche Behandlung von Leistungen im Zusammenhang mit dem „Hartz IV-Gesetz”

OFD Hannover, 23.12.2004, S 7100 - 582 - StO 171

Arbeitslosenhilfe und Sozialhilfe werden ab dem 1.1.2005 zu einer einheitlichen Leistung „Grundsicherung für Arbeitssuchende” zusammengefasst (Sozialgesetzbuch -SGB- II, geändert durch das Vierte Gesetz für moderne Dienstleistungen am Arbeitsmarkt vom 24.12.2003, BGBI l S. 2954, – Hartz IV). Zur Grundsicherung gehört neben Geld- und Sachleistungen die Betreuung von Langzeitarbeitslosen. Diese Betreuung erfordert Leistungen zur Eingliederung in den Arbeitsmarkt sowie Beratungs- und Betreuungsleistungen, z.B. Schuldnerberatung, psychologische Betreuung und Suchtberatung. Die Leistungen werden grundsätzlich durch die Bundesanstalt für Arbeit erbracht. § 6a SGB II sieht jedoch vor, dass insbesondere bei der Betreuung von Langzeitarbeitslosen anstelle der Bundesanstalt für Arbeit kommunale Träger eingesetzt werden können (sog. kommunale Option). In Niedersachsen sind zahlreiche Kommunen als Träger zugelassen worden.

Zwischen der Bundesanstalt und einer optierenden Kommune liegt insoweit kein Leistungsaustausch vor. Eine optierende Kommune erbringt die Betreuungsleistungen an den Langzeitarbeitslosen als Hoheitsträger; sie ist nicht unternehmerisch tätig.

Überträgt die optierende Kommune ihrerseits die Durchführung der Aufgabe gegen Kostenerstattung auf einen Dritten, erbringt der Dritte steuerbare Leistungen in Form der entgeltlichen Durchführung einer der Kommune als Aufgabenträger obliegenden gesetzlichen Pflichtaufgabe (BMF-Schreiben vom 27.12.1990 und 10.12.2003, BStBI 1991 I S. 81 und 2003 S. 785). Die Leistung des Dritten ist steuerpflichtig; § 4 Nr. 15a UStG ist nicht anwendbar. Die Vorschrift ist eng auszulegen und sieht keine Befreiung für einen Unternehmer vor, der selbst kein gesetzlicher Träger der Grundsicherung für Arbeitssuchende ist.

Errichtet eine optierende Kommune eine Anstalt öffentlichen Rechts und ist nach Landesrecht zulässig, die gesetzliche Aufgabe als solche auf die Anstalt öffentlichen Rechts zu übertragen, dann liegt zwischen der optierenden Kommune und der Anstalt öffentlichen Rechts kein Leistungsaustausch vor. Die Anstalt öffentlichen Rechts erbringt die Betreuungsleistungen an den Langzeitarbeitslosen als Hoheitsträger; sie ist nicht unternehmerisch tätig.

Normenkette

UStG § 1 Abs. 1

UStG § 4 Nr. 15a

Existenzgründung aus Hartz IV

Die Gründung eines Unternehmens erfordert neben viel Mut vor allem Geld. Mit der Existenzgründung aus Hartz IV bekommen Jungunternehmer die nötige finanzielle Grundlage, um die Existenzgründung abzusichern und keinen Nebenjob annehmen zu müssen. In dem Zusammenhang werden Miete, Nebenkosten, Renten- und Krankenversicherungsbeiträge ganz oder in Teilen übernommen. Zusätzlich erhält man den aktuellen Hartz 4 Regelsatz.

1. Voraussetzungen für das Förderungsprogramm

Den Zuschuss bekommen all diejenigen, die keinen Anspruch auf Arbeitslosengeld I oder auf andere Finanzhilfen haben. Zudem wird die Vermögenslage des Anspruchstellers dahingehend überprüft, ob er ein Anrecht auf Arbeitslosgengeld II (Hartz 4) hat.

2. Was umfasst die Förderung

Die Förderung wird vom Gesetzgeber als ein sogenanntes Einstiegsgeld bezeichnet und muss beantragt werden. Ob und in welcher Höhe ein Einstiegsgeld bewilligt wird, entscheidet der persönliche Ansprechpartner im Jobcenter. Die Leistung kann für maximal 24 Monate bewilligt werden. Alle 6 Monate muss der Leistungsempfänger seine Bilanz bzw. seine betriebswirtschaftliche Auswertung (BWA) offenlegen.

3. Vorteile des Einstiegsgelds

Neben der finanziellen Absicherung kann sich der Existenzgründer zu 100 % auf die Gründung fokussieren. Im Gegensatz zu „normalen“ Hartz 4 Empfängern müssen keine fachfremden Jobs angenommen oder Bewerbungen geschrieben werden. Überdies können bis zu 150 Euro monatlich hinzuverdient werden.

Ein weiterer erheblicher Vorteil ist, dass betriebsbedingte Kosten angegeben und mit dem Verdienst ausgeglichen werden können. Verdienen Sie Beispielsweise mit einem Auftrag 1.000 Euro und investieren die gleiche Summe in einen betrieblich genutzten Laptop, wird der Verdienst mit den Anschaffungskosten verrechnet und nicht als Gewinn verbucht. Dadurch entgehen Sie einer Kürzung des Hartz 4 Satzes.

4. Welche Voraussetzungen muss ich erfüllen?

Zunächst müssen Sie Ihre Geschäftsidee mit einem Businessplan konkretisieren. Dem muss zudem ein Rentabilitätsplan und ein Investitionsplan beigefügt werden. Der Businessplan muss durch eine fachkundige Stellungnahme der IHK oder eines entsprechenden Fachmanns bestätigt werden. Der Rentabilitätsplan muss hingegen durch einen Finanz- oder Steuerberater bestätigt werden. Außerdem benötigen Sie die entsprechenden Anträge für die Arbeitsagentur und die Anmeldung des Gewerbes bzw. der freiberuflichen Tätigkeit beim Gewerbe- bzw. Finanzamt.

Mehr Infos unter im Gründerlexikon unter Zuschüsse der Bundesagentur für Arbeit

Mehr Infos:

- Zuschüsse für die Existenzgründung

- Zuschüsse für den Arbeitgeber für die Einstellung/Förderung bestimmter Arbeitnehmer

Noch mehr hilfreiche Steuerrechner

Steuer-Newsletter

Steuer-Newsletter