Betriebliche Altersversorgung + Steuervorteile

Betriebliche Altersvorsorge + Steuervorteile mit Rechner

Die betriebliche Altersvorsorge (bAV)hat den Vorteil, dass sie steuerlich gefördert wird: Sowohl Arbeitnehmer und Arbeitgeber können durch die bAV erhebliche Kosten (Steuern + Sozialversicherung) sparen! Hinweis: Auch für geschäftsführende Gesellschafter einer GmbH oder mitarbeitende Ehegatten sind Versorgungskonzepte durch Entgeltumwandlung.

Inhalt

Einführung

Welche Pflichten hat der Arbeitgeber?

Wann greift die betriebliche Altersversorgung?

Die betriebliche Altersversorgung hat sich in den vergangenen Jahrzehnten zu einer wichtigen Säule der Lebensstandardsicherung im Alter entwickelt. Mit dem Gesetz will die Bundesregierung das Vertrauen in die betriebliche Altersversorgung stärken. Insbesondere jüngere Arbeitnehmer sollen motiviert werden, eine betriebliche Altersversorgung aufzubauen.

Ist eine betriebliche Altersvorsorge sinnvoll?

Für viele Arbeitnehmer wird die gesetzliche Rente für eine optimale Absicherung im Alter nicht mehr ausreichen. Deshalb stellt sich inzwischen schon beim Eintritt ins Berufsleben die Frage, welche zusätzlichen Möglichkeiten der Altersvorsorge sich anbieten.

Eine betriebliche Altersvorsorge kann für Arbeitnehmer eine sinnvolle Möglichkeit sein, sich für den Ruhestand abzusichern. Hierbei wird ein Teil des Gehalts in eine Altersvorsorge investiert, die vom Arbeitgeber organisiert und teilweise finanziert wird.

Ein großer Vorteil einer betrieblichen Altersvorsorge ist die Möglichkeit der staatlichen Förderung, die je nach Art der Altersvorsorge unterschiedlich ausfallen kann. So gibt es beispielsweise die Möglichkeit einer Riester-Förderung oder einer Zulage für betriebliche Altersvorsorgeverträge.

Zudem bietet eine betriebliche Altersvorsorge oft eine höhere Rendite als eine private Altersvorsorge, da der Arbeitgeber häufig bessere Konditionen bei den Anlageprodukten aushandeln kann. Auch die Beiträge zur betrieblichen Altersvorsorge werden direkt vom Gehalt abgezogen und somit vor Steuern und Sozialabgaben berechnet, was sich positiv auf die Nettolohnauszahlung auswirken kann.

Allerdings ist zu beachten, dass eine betriebliche Altersvorsorge oft mit bestimmten Einschränkungen verbunden ist, beispielsweise bei einem Arbeitgeberwechsel oder vorzeitiger Kündigung des Vertrags. Auch kann es bei der Auszahlung zu Steuer- und Abgabenbelastungen kommen.

Insgesamt kann eine betriebliche Altersvorsorge jedoch eine sinnvolle Ergänzung zur gesetzlichen Rentenversicherung und zur privaten Altersvorsorge sein, um sich für den Ruhestand abzusichern. Es ist jedoch ratsam, sich vor Abschluss eines Vertrags ausführlich beraten zu lassen und die individuellen Rahmenbedingungen zu prüfen.

Video zur betrieblichen Altersvorsorge:

Betriebliche Altersvorsorge (10/21)

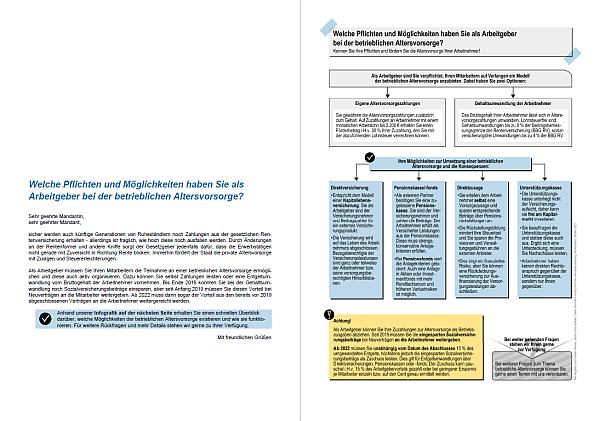

»Welche Pflichten und Möglichkeiten haben Sie als Arbeitgeber bei der betrieblichen Altersvorsorge?« (#1019997)

Download:

Arbeitgeber sind verpflichtet, ihren Mitarbeitern ein Modell der betrieblichen Altersvorsorge anzubieten. Ab 2022 müssen Sie 15 % des umgewandelten Entgelts - höchstens jedoch die eingesparten Sozialversicherungsbeiträge - an die Arbeitnehmer weitergeben. In unserer Infografik lernen Sie die wichtigsten Modelle sowie ihre Pflichten und Möglichkeiten kennen.

Damit die Rentenversicherung auch in Zukunft noch bezahlbar ist, hat der Gesetzgeber 2002 das Rentenniveau gesenkt. Zum Ausgleich der dadurch entstehenden Versorgungslücke wurde die Riesterrente eingeführt, die private Ansparverträge durch Zahlung von Zulagen bzw. Gewährung von Steuervorteilen fördert. Während die Zahl der in Deutschland abgeschlossenen Riester-Verträge und anderen Lebensversicherungen stagniert, verzeichnet der Bereich der betrieblichen Altersversorgung immer noch Zuwachsraten.

Der Gesetzgeber hat 2017 mit dem Betriebsrentenstärkungsgesetz (BRSG), das zum 01.01.2018 in Kraft tritt, die betriebliche Altersversorgung weiter ausgedehnt und die Einführung einer tarifvertraglich geregelten Altersversorgung gesetzlich festgeschrieben.

Hinweis

Daneben bestehen die 2005 im „Betriebsrentengesetz“

(BetrAVG) – dem Vorgänger des BRSG – beschlossenen Möglichkeiten der betrieblichen Altersversorgung weiter.

Während die bisherigen betrieblichen Altersvorsorgevereinbarungen regelmäßig Mindest- oder Garantieleistungen der Altersversorgung für die Beschäftigten beinhalteten, ist das Prinzip der neuen Tarifpartnermodelle im BRSG, dass die Arbeitgeber für die Beitragszahlungen haften, ohne die Höhe der späteren Versorgungsansprüche der Arbeitnehmer zu garantieren.

Diese Webseite erläutert die Möglichkeit, dass Sie als Arbeitgeber in die betriebliche Altersversorgung Ihrer Arbeitnehmer einzahlen ( arbeitgeberfinanzierte Altersversorgung), und wie der Aufbau von Anwartschaften auf betriebliche Altersversorgung durch Entgeltumwandlungen der Arbeitnehmer erfolgen kann.

Hinweis

Beachten Sie, dass hier zwar die Eckpunkte der betrieblichen Altersversorgung vorgestellt, aber im Hinblick auf die Verständlichkeit nicht alle Details der Regelungen besprochen werden können. Zudem ist es Sache der Tarifvertragspartner, die Möglichkeiten des BRSG in den abzuschließenden Tarifverträgen auszuschöpfen.

Grundsätzlich stellen Beiträge des Arbeitgebers zur betrieblichen Altersversorgung beim Arbeitnehmer sozialversicherungs- und steuerpflichtiges Arbeitsentgelt dar. Jedoch gelten weitgehende gesetzliche Befreiungen mit der Folge, dass erst die bei Eintritt des Versorgungsfalls zufließenden Erträge steuerpflichtig und beitragspflichtig in der Kranken- und Pflegeversicherung sind.

Welche Pflichten hat der Arbeitgeber?

Das Grundprinzip der betrieblichen Altersversorgung beruht darauf, dass der Arbeitgeber seinem Mitarbeiter Leistungen auf Alters-, Invaliditäts- oder Hinterbliebenenversorgung zusagt. Im Gegensatz zur privaten Vorsorge erteilt bei der betrieblichen Altersversorgung der Arbeitgeber dem Arbeitnehmer das Versorgungsversprechen – oder er gibt die Zusage zur Zahlung von Beiträgen in bestimmte Versorgungseinrichtungen. Diese Angebote beruhen regelmäßig auf Betriebsvereinbarungen zwischen Arbeitgeber und Betriebsrat oder kommen direkt vom Arbeitgeber. Das BetrAVG sieht hierfür fünf Durchführungswege vor:

- Direktversicherung

- Pensionskasse

- Pensionsfonds

- Pensionszusage

- Unterstützungskasse

Bieten Arbeitgeber keine betriebliche Altersversorgung über Pensionsfonds oder -kassen an, können deren Mitarbeiter den Abschluss einer Direktversicherung verlangen. Dieser Rechtsanspruch des Arbeitnehmers auf eine betriebliche Altersversorgung besteht unabhängig von der Anzahl der beschäftigten Arbeitnehmer. Daher ist auch ein Betrieb mit nur einem Arbeitnehmer verpflichtet, diesem Arbeitnehmer auf Verlangen eine betriebliche Altersversorgung anzubieten. Die Auswahl des konkreten Versicherungsunternehmens bleibt allerdings dem Arbeitgeber vorbehalten.

Neben diesem Mitwirkungsrecht hat der Arbeitgeber aber auch weitreichende Mitwirkungspflichten bei der Einrichtung und Durchführung der betrieblichen Altersversorgung: Er hat eine Fürsorge-, Aufklärungs- und Informationspflicht gegenüber seinen Mitarbeitern – auch in Bezug auf die Versorgungsansprüche. Das bedeutet, dass der Arbeitgeber seine Mitarbeiter unter anderem über die Vorteile der Entgeltumwandlung umfassend aufklären und ihnen aktiv eine betriebliche Altersversorgung anbieten muss. Dementsprechend sollte der Arbeitgeber nicht warten, bis ein Arbeitnehmer von ihm über die betriebliche Altersversorgung informiert werden möchte, sondern von sich aus aktiv werden, um etwa Schadenersatzansprüche zu vermeiden.

Hinweis

Dass eine Aufklärung des Arbeitnehmers stattgefunden hat und dass dieser auf die Inanspruchnahme der Vorteile der betrieblichen Altersversorgung verzichtet hat, sollten sich Arbeitgeberschriftlich bestätigen lassen und als Nachweis in den Personalunterlagen aufbewahren.

Wann greift die betriebliche Altersversorgung?

Betriebliche arbeitgeberfinanzierte Altersvorsorgeleistungen müssen vom Arbeitgeber in der Regel erst erbracht werden, nachdem der Arbeitnehmer das 65. Lebensjahr erreicht hat – es sei denn, die Versorgungszusage enthält eine eindeutige andere Regelung. Dies gilt auch unabhängig von den Voraussetzungen einer vorgezogenen „Rente mit 63“. Jedoch kann vereinbart werden, dass Ansprüche aus einer betrieblichen Altersversorgung bereits mit dem Eintritt eines bestimmten Ereignisses fällig werden. Hierzu gehört etwa die vertragliche Vereinbarung eines festen Termins.

Hinweis

Für Versorgungszusagen, die seit Anfang 2012 erteilt werden, können Leistungen der betrieblichen Altersvorsorge bereits bei einem altersbedingten Ausscheiden ab dem 62. Lebensjahr vereinbart werden. Außerdem kann sich eine „Üblichkeit“ als Eintrittsgrund für den Beginn der betrieblichen Altersversorgung aus Gesetz, Tarifvertrag oder Betriebsvereinbarung ergeben.

Die betriebliche Altersversorgung eignet sich auch zur Hinterbliebenenversorgung, wenn beim Tod des Arbeitnehmers Ansprüche daraus fällig werden.

Hinweis

Zur Hinterbliebenenversorgung gehören Leistungen an den überlebenden oder früheren Ehegatten des Arbeitnehmers sowie an kindergeldberechtigte Kinder. Ein Pflege- oder Stiefkind wird als berechtigtes Kind anerkannt, wenn der Arbeitnehmer spätestens bei Beginn der Auszahlungsphase schriftlich bestätigt, dass zu dem namentlich benannten Pflege- bzw. Stiefkind eine Elternschaft besteht.

Die betriebliche Altersversorgung greift auch im Fall der Invalidität des Arbeitnehmers.

Wie funktioniert die Entgeltumwandlung?

Übernimmt der Arbeitgeber die Beiträge zu einer Direktversicherung nicht zusätzlich zum vereinbarten Gehalt, kann der Arbeitnehmer die „Entgeltumwandlung“ wählen. Dann werden die Beiträge vom laufenden Gehalt des Arbeitnehmers oder von Einmalzahlungen wie Urlaubs- bzw. Weihnachtsgeld einbehalten. Es wird also zwischen Arbeitgeber und Arbeitnehmer vereinbart, künftige Arbeitslohnansprüche zugunsten einer betrieblichen Altersversorgung herabzusetzen.

Hinweis

Die Herabsetzung von Arbeitslohn (laufender Arbeitslohn, Einmal- und Sonderzahlungen) zugunsten der betrieblichen Altersversorgung wird aus Vereinfachungsgründen grundsätzlich auch dann als Entgeltumwandlung steuerlich anerkannt, wenn die Gehaltsänderungsvereinbarung bereits verdiente, aber noch nicht fällig gewordene Anteile umfasst. Dies gilt selbst dann, wenn eine Einmal- oder Sonderzahlung einen Zeitraum von mehr als einem Jahr betrifft.

Bei einer Herabsetzung von laufendem Arbeitslohn ist esfür die steuerliche Würdigung als Entgeltumwandlung unproblematisch, wenn

- der bisherige ungekürzte Arbeitslohn weiterhin Bemessungsgrundlage für künftige Lohnerhöhungen oder andere Arbeitgeberleistungen wie die betriebliche Altersversorgung bleibt oder

- die Gehaltsminderung zeitlich begrenzt ist oder

- vereinbart wird, dass der Arbeitnehmer oder der Arbeitgeber die Herabsetzung für künftigen Arbeitslohn einseitig ändern kann.

Vereinbaren Arbeitgeber und Arbeitnehmer, künftig fällig werdendenArbeitslohn ganz oder teilweise betragsmäßig auf einem Konto gutzuschreiben, um ihn in Zeiten der Arbeitsfreistellung auszuzahlen, führt weder die Vereinbarung noch die Wertgutschrift auf dem Arbeitszeitkonto zum Zufluss von Arbeitslohn. Wird das Wertguthaben des Arbeitszeitkontos vor Fälligkeit (planmäßige Auszahlung während der Freistellung) ganz oder teilweise zugunsten der betrieblichen Altersversorgung herabgesetzt, wird dies steuerlich als Entgeltumwandlung anerkannt. Die auszubuchenden Beträge aus dem Arbeitszeitkonto führen in diesem Fall nicht zum Zufluss von Arbeitslohn.

Bei einem Altersteilzeitarbeitsverhältnis im Blockmodell gilt dies sowohl in der Arbeits- als auch in der Freistellungsphase entsprechend. Folglich ist auch in der Freistellungsphase steuerlich von einer Entgeltumwandlung auszugehen, wenn vor der Fälligkeit (planmäßige Auszahlung) vereinbart wird, das Wertguthaben des Arbeitszeitkontos oder den während der Freistellung auszuzahlenden Arbeitslohn zugunsten der betrieblichen Altersversorgung herabzusetzen.

Hinweis

Von einer Entgeltumwandlung müssen jedoch die Eigenbeiträge des Arbeitnehmers unterschieden werden – also die Beiträge, die er aus seinem bereits zugeflossenen und versteuerten Arbeitsentgelt zur Finanzierung der betrieblichen Altersversorgung leistet.

Unverfallbarkeit

Die „Unverfallbarkeit“ von Versorgungsanwartschaften ist gesetzlich festgeschrieben: Anwartschaften auf betriebliche Altersversorgung mittels arbeitnehmerfinanzierter Entgeltumwandlung sind ab dem Zeitpunkt der Zusage unverfallbar. Das heißt, sie sind sofort nach Erteilung der Zusage insolvenzgeschützt, bei Insolvenz des Arbeitgebers übernimmt der Pensions-Sicherungs-Verein (PSVaG) die Leistungsverpflichtung.

Aufgrund der gesetzlichen Änderungen der letzten Jahre ist die Überprüfung des Zeitpunkts wichtig, zu dem eine Versorgungszusage vom Arbeitgeber erteilt wurde. Bei einer Erteilung vor dem 01.01.2005 liegt eine sogenannteAltzusage vor, während Zusagen nach dem 31.12.2004 als Neuzusagen bezeichnet werden.

Hinweis

Altzusagen werden hier nicht behandelt.

Die Direktversicherung entspricht im Wesentlichen einer normalen privaten Lebensversicherung. Die Besonderheit besteht darin, dass der Arbeitgeber der Versicherungsnehmer und Beitragszahler ist. Die Versicherung wird auf das Leben des Arbeitnehmers abgeschlossen. Bezugsberechtigte der Versicherungsleistungen sind ganz oder teilweise der Arbeitnehmer bzw. seine versorgungsberechtigten Hinterbliebenen.

Bei der arbeitnehmerfinanzierten Direktversicherung werden die Beiträge vom Arbeitnehmer aus dessen Gehalt oder Sonderzahlungen getragen, bei der firmenfinanzierten Direktversicherung vom Arbeitgeber. In jedem Fall sind die Beiträge bis zu 4 % der Beitragsbemessungsgrenze der Rentenversicherung einkommensteuer- und sozialversicherungsfrei. Dabei wird bundesweit die Beitragsbemessungsgrenze West der allgemeinen Rentenversicherung zugrunde gelegt (2017: 76.200 € im Jahr; 2018: 78.000 € im Jahr). Der Steuerfreibetrag 2017 beträgt somit 3.048 €. Zusätzlich kann der Arbeitnehmer einen steuerfreien Festbetrag in Höhe von 1.800 € umwandeln, der allerdings nicht sozialversicherungsfrei ist. So ergibt sich für 2017 ein steuerfreier Gesamtbetrag von 4.848 €.

Ab 2018 wird der Höchstbetrag von 4 % der Beitragsbemessungsgrenze der Rentenversicherung auf 8 % verdoppelt, jedoch unter Wegfall des Zuschlags von 1.800 €. Begünstigt ist somit für 2018 ein Jahreshöchstbetrag von 6.240 €.

Grundsätzlich muss die Direktversicherung lebenslange Rentenleistungen vorsehen. Zulässig ist jedoch die Option einer einmaligen Kapitalauszahlung. In der Leistungsphase müssen die Rentenzahlungen sowie eine etwaige Kapitalauszahlung in voller Höhe versteuert werden. Da aber im Alter das Gesamteinkommen zumeist geringer ist als in der Erwerbsphase, ergibt sich in der Regel eine geringere Steuerbelastung. Überdies werden bei einer Entgeltumwandlung auch geringere Sozialversicherungsbeiträge fällig, da das steuer- und sozialversicherungspflichtige Arbeitsentgelt zugunsten der Direktversicherung gemindert wird.

Beispiel

Ab 01.01.2015 wird eine Direktversicherung für Herrn Alt abgeschlossen. Er ist 30 Jahre alt, ledig, kinderlos und sein monatlicher Bruttolohn beträgt 3.000 €. Als monatlicher Versicherungsbetrag werden 260 € vereinbart. Für den Arbeitgeberanteil der Sozialversicherungsabgaben sind monatlich fällig (Berechnung 2018):

gesetzliche Rentenversicherung 9,450 %

gesetzliche Krankenversicherung 7,300 %

Zusatzbeitrag zur Krankenversicherung 1,000 %

Arbeitslosenversicherung 1,000 %

Pflegeversicherung 1,275 %

mit Direkt- ohne Direkt-

versicherung versicherung

Monatlicher Bruttolohn 3.000,00 € 3,000,00 €

Abzug Beitrag

Direktversicherung 260,00 € 0,00 €

Sozialversicherungsabgaben

- Rentenversicherung 258,93 € 283,50 €

- Krankenversicherung 200,02 € 219,00 €

- Zusatzbeitrag

Krankenversicherung 27,40 € 30,00 - Arbeitslosenversicherung 41,10 € 45,00 €

- Pflegeversicherung + 34,94 € + 38,25 €

- gesamt 562,39 € 615,75 €

Die jährliche Lohnnebenkostenersparnis des Arbeitgebers von Herrn Alt beträgt 12 × (615,75 € – 562,39 €) = 609,12 €.

Der Bundesfinanzhof hat entschieden, dass die Frage, ob eine neue Direktversicherung vorliegt oder eine bloße Änderung einer bestehenden Versorgungszusage, unter Berücksichtigung aller maßgeblichen Umstände des Einzelfalls zu beantworten ist. Das Fehlen oder Vorliegen eines zusätzlichen biometrischen Risikos kann dabei lediglich als ein Indiz herangezogen werden. Es ist keine gesetzliche Voraussetzung für eine neue Zusage.

Hat der Arbeitgeber zugunsten des Arbeitnehmers mehrere Direktversicherungen abgeschlossen, ist zu prüfen: Beruhen diese auf einer Versorgungszusage oder auf verschiedenen Versorgungszusagen? – Dies ist unter Berücksichtigung aller maßgeblichen Umstände des Einzelfalls zu beantworten.

Die vom Bundesfinanzhof aufgestellten Grundsätze gelten ganz allgemein für die Frage, ob eine neue Zusage vorliegt oder eine Ergänzung bzw. Modifikation einer Altzusage. Besonders aber – wie im Streitfall – im Hinblick auf die Änderungen durch das Alterseinkünftegesetz ab dem Jahr 2005.

Seither ist auch der Durchführungsweg der Direktversicherung in die steuerliche Förderung nach § 3 Nr. 63 EStG einbezogen worden. Für ab 2005 erteilte Neuzusagen ist jedoch gleichzeitig die Möglichkeit der Pauschalbesteuerung nach § 40b EStG entfallen. Für die Anwendung der Steuerbefreiung einerseits oder der Pauschalbesteuerung andererseits komme es folglich darauf an, ob die entsprechenden Beiträge aufgrund einer Versorgungszusage geleistet werden, die vor dem 1.1.2005 oder danach erteilt wurde.

Folgende Umstände können für die Abgrenzung von Alt- und Neuzusagen relevant sein:

- Der Zeitpunkt der erstmaligen Erteilung der Versorgungszusage

- Der Inhalt der Versorgungszusage

- Die Höhe der Beiträge

- Der Versorgungsträger

- Die Möglichkeit einer Änderung der Versorgungszusage

Wenn Sie Fragen zur steuerlichen Behandlung Ihrer Direktversicherung haben, sollten Sie sich an einen Steuerberater wenden.

- Möglichkeit der Entgeltumwandlung

- alle Formen der Leistungszusagen möglich

- geringer Verwaltungsaufwand

- Imageverbesserung

- kein Bilanzausweis der Versorgungsverpflichtung notwendig

- keine Insolvenzsicherungspflicht und daher keine PSVaG-Beiträge

- Einsparung von Lohnnebenkosten

- Mitarbeiterbindung und -motivation

- Übernahme des Versicherungsrisikos durch das Versicherungsunternehmen

- keine zusätzlichen Kosten (bei Entgeltumwandlung)

Hinweis

Für Arbeitgeber geht es darum, möglichst viele Mitarbeiter für die Direktversicherung zu gewinnen, denn umso höher die Beteiligungsquote ist, umso größer fällt die Senkung der Lohnnebenkosten aus.

- Möglichkeit der Entgeltumwandlung

- alle Formen der Leistungszusagen möglich

- Auf- und Ausbau einer Altersvorsorge

- flexible Gestaltung bei Arbeitgeberwechsel

- Kombination mit Berufsunfähigkeits- und Hinterbliebenenversicherung möglich

- Steuer- und Sozialversicherungsfreiheit der Beiträge im Rahmen der Freibeträge

- Wahlrecht zwischen lebenslanger Rente oder einmaliger Kapitalauszahlung

Beispiel Lohnsteuerersparnis

Im Jahr 2017 zahlt die ledige, kinder- und konfessionslose Frau Jung 3.120 € durch Entgeltumwandlung in ihre Direktversicherung ein. Ihr Jahresbruttogehalt beträgt 36.000 €.

mit Direkt- ohne Direkt-

versicherung versicherung

Bruttogehalt 36.000,00 € 36.000,00 €

Abzug Beitrag

Direktversicherung – 3.120,00 € – 0 €

zu versteuerndes

Bruttogehalt 32.880,00 € 36.000,00 €

Lohnsteuer 4.759,00 € 6.397,00 €

Solidaritätszuschlag 261,74 € 351,83 €

Ergebnis

Beiträge zur Direktversicherung 3.120,00 €

Ersparnis Abgaben

· Lohnsteuer – 1.638,00 €

- Solidaritätszuschlag – 90,09 €

- Sozialversicherung – 640,32 €

· gesamt – 2.368,41 €

Nettoaufwand jährlich 751,59 €

Der jährliche Nettoaufwand für die Direktversicherung beträgt 751,59 €.

Hinweis

Ein Nachteil für den Arbeitnehmer besteht darin, dass durch die sozialversicherungsfreie Entgeltumwandlung seine Leistungsansprüche auf gesetzliche Rente, Krankengeld und Arbeitslosengeld niedriger ausfallen.

Außerdem muss er in der Auszahlungsphase volle Kranken- und Pflegeversicherungsbeiträge zahlen und die Versicherungsleistungen versteuern.

Pensionskasse

Das Modell

Bei diesem Durchführungsweg ist eine Pensionskasse der Versorgungsträger. Eine Pensionskasse ist eine rechtlich selbständige Versorgungseinrichtung, ähnlich einer privaten Lebensversicherungsgesellschaft, die der Versicherungsaufsicht unterliegt.

Der Arbeitgeber schließt eineVersicherung auf das Leben des Arbeitnehmers ab; er ist dabei Versicherungsnehmer und Beitragszahler. Die Beiträge können sowohl vom Arbeitgeber finanziert als auch vom Arbeitnehmer durch Entgeltumwandlung erbracht werden. Da der Arbeitnehmer die versicherte Person ist, kommen ihm bei Ablauf der vereinbarten Versicherungsdauer bzw. im Todesfall seinen versorgungsberechtigten Hinterbliebenen als Bezugsberechtigten die Versorgungsleistungen zugute.

Die gesetzlichen Förderungen entsprechen denen der Direktversicherung. Der Arbeitgeber spart also auch bei diesem Modell Lohnnebenkosten, der Arbeitnehmer profitiert wiederum von geringeren Sozialabgaben und geringerer Lohnsteuer. Die Steuerbelastung des Arbeitnehmers verschiebt sich ins Rentenalter, wo sie meist niedriger ausfällt.

Hinweis

Die Vor- und Nachteile der Pensionskasse für Arbeitgeber und Arbeitnehmer entsprechen denen der Direktversicherung (siehe Punkte 2.1.2 und 2.1.3)

Pensionsfonds

Das Modell

Beim Pensionsfonds handelt es sich um eine rechtlich selbständige Versorgungseinrichtung, die der Versicherungsaufsicht unterliegt – allerdings sind die Anlagevorschriften nicht so streng wie bei Direktversicherungen und Pensionskassen. Der dem Arbeitnehmer oder seinen Angehörigen eingeräumte Rechtsanspruch bezieht sich auf die Leistung einer lebenslangen Rente. Mit Beginn der Rentenphase besteht die Möglichkeit, eine einmalige Auszahlung von bis zu 30 % des aufgebauten Altersvorsorgekapitals zu verlangen.

Ein großer Teil des eingezahlten Kapitals wird in Investmentfonds oder Aktien angelegt. Diese Anlageform hat ein höheres Risiko gegenüber Lebensversicherungen oder der Pensionskasse. Allerdings bestehen höhere Ertragschancen im Vergleich zur überwiegenden Anlage in festverzinslichen Anleihen traditioneller Lebensversicherungen.

Die Beiträge für den Pensionsfonds werden vom Arbeitgeber eingezahlt. Auch sie werden staatlich gefördert, analog zur Förderung von Direktversicherungen, so dass auch hierbei das Unternehmen Lohnnebenkosten sowie die Mitarbeiter Lohnsteuer und Sozialversicherungsbeiträge auf die eingezahlten Beiträge sparen.

Der Pensionsfonds bietet die Chance einer effizienteren Kapitalanlage als andere Durchführungswege, beinhaltet jedoch wegen des daraus folgendenKapitalanlagerisikos gleichzeitig das Risiko einer Unterdeckung des Fonds. Kann der Fonds aufgrund ungünstiger Kapitalmarktereignisse (z.B. Kursverluste) die zugesagte Versorgungsleistung nicht erbringen, trifft denArbeitgeber aufgrund seines Versorgungsversprechens eine Nachschusspflicht in Höhe des fehlenden Versorgungskapitals.

Die Sicherung der betrieblichen Altersvorsorge bei Insolvenz des Arbeitgebers übernimmt der PSVaG, an den der Arbeitgeber jährliche Umlagebeträge zahlt. Defizite werden durch Umlagen aller Arbeitgeber gedeckt.

Vorteile für den Arbeitgeber

- Möglichkeit der Entgeltumwandlung

- alle Formen der Leistungszusagen möglich

- geringer Verwaltungsaufwand wegen Auslagerung auf den Fonds

- Imageverbesserung

- kein Bilanzausweis der Versorgungsverpflichtung notwendig

- Einsparung von Lohnnebenkosten

- Mitarbeiterbindung und -motivation

Vorteile für den Arbeitnehmer

- Möglichkeit der Entgeltumwandlung

- alle Formen der Leistungszusagen möglich

- Auf- und Ausbau einer Altersvorsorge

- flexible Gestaltung bei Arbeitgeberwechsel

- hohe Renditechancen

- Kombination mit Berufsunfähigkeits- und Hinterbliebenenversicherung möglich

- Steuer- und Sozialversicherungsfreiheit der Beiträge im Rahmen der Freibeträge

- Wahlrecht zwischen lebenslanger Rente oder einmaliger Kapitalauszahlung

Hinweis

Ebenso wie bei einer Direktversicherung und der Pensionskasse besteht auch beim Pensionsfonds der Nachteil für Arbeitnehmer, dass durch die sozialversicherungsfreie Entgeltumwandlung Leistungsansprüche auf gesetzliche Rente, Krankengeld sowie Arbeitslosengeld niedriger ausfallen und außerdem in der Auszahlungsphase volle Kranken- und Pflegeversicherungsbeiträge erbracht und die Versicherungsleistungen versteuert werden müssen.

Bei der auch als Direktzusage bezeichneten Pensionszusage verpflichtet sich der Arbeitgeber, dem Arbeitnehmer oder dessen Hinterbliebenen bei Eintritt des Versorgungsfallsunmittelbar die jeweils vereinbarte Leistung zu zahlen. In der Regel wird vom Arbeitgeber zur Sicherung der Versorgungsverpflichtung eine Rückdeckungsversicherung abgeschlossen. Mit einer solchen sind die Versorgungsansprüche des Arbeitnehmers auch für den vorzeitigen Versorgungsfall abgesichert, wie zum Beispiel bei Zahlung der lebenslangen Hinterbliebenen- oder Berufsunfähigkeitsrente.

Der Arbeitgeber bildet Pensionsrückstellungen, die den Betriebsgewinn und damit seine Steuerlast vermindern: Die Beiträge zur Rückdeckungsversicherung und die Pensionszahlungen selbst stellen gewinnmindernde Betriebsausgaben dar. In der Bilanz ist der jeweilige Wert der Versicherung auszuweisen (Aktivierung). Die Finanzierung erfolgt durch das Unternehmen oder durch den Mitarbeiter mittels Entgeltumwandlung. Häufig teilen sich Arbeitgeber und Arbeitnehmer die Finanzierung. Die Zuführung zur Pensionszusage (Bildung einer Rückstellung nach mathematischen Grundsätzen) wird beim Arbeitnehmer nicht besteuert und es fallen keine Sozialversicherungsbeiträge an.

Eine Pensionszusage kann als Leistungszusage oder alternativ als beitragsorientierte Leistungszusage erteilt werden. Bei einer klassischen Leistungszusage des Arbeitgebers wird dem Arbeitnehmer eine feste Leistung zugesprochen. Im Detail hängt die Gestaltung einer Pensionszusage immer vom konkreten Einzelfall ab.

Hinweis

Bei einer Leistungszusage wird die Höhe der auszuzahlenden Rente exakt beziffert.

Bei der beitragsorientierten Leistungszusage gibt der Arbeitgeber das Versprechen ab, einen bestimmten Beitrag für die Pensionszusage gegenüber dem Arbeitnehmer aufzuwenden. Dieser Beitrag – der Aufwand – kann beispielsweise an eine Rückdeckungsversicherung gezahlt werden. Die Rentenzahlungen des Arbeitgebers aufgrund der erteilten Pensionszusage entsprechen dann den Leistungen aus der Rückdeckungsversicherung. Da das Versprechen nicht auf eine Leistung, sondern auf einen Beitrag bezogen ist, ist der Aufwand dieser Zusageform besser zu kalkulieren.

- Abzug der Aufwendungen als Betriebsausgaben ohne Obergrenze möglich

- freie Verfügbarkeit über die in der Pensionsrückstellung enthaltenen Mittel

- Imageverbesserung

- Lohnnebenkostenersparnis

- Mitarbeiterbindung und -motivation

Hinweis

Dem stehen einige Nachteile für Arbeitgeber entgegen: der hohe Verwaltungsaufwand sowie ein hohes Versorgungsrisiko, zudem die Insolvenzsicherungspflicht und der Niederschlag der Versorgungsverpflichtung in der Bilanz.

- Auf- und Ausbau einer Altersvorsorge

- Steuer- und Sozialversicherungsfreiheit der Beiträge im Rahmen der Freibeträge

- Kombination mit Berufsunfähigkeits- und Hinterbliebenenversicherung möglich

- Sicherung der Versorgungszusage durch den PSVaG

Hinweis

Nachteilig für den Arbeitnehmer ist, dass Aufwendungen nicht steuerlich gefördert und in der Auszahlungsphase Kranken- und Pflegeversicherungsbeiträge fällig werden.

Bei der Unterstützungskasse handelt es sich um eine rechtlich selbständige Versorgungseinrichtung, die dem Arbeitnehmer bzw. dessen Hinterbliebenen eine vom Arbeitgeber zugesagte Versorgungsleistung einräumt. Die Unterstützungskasse ist kein Versicherungsunternehmen undunterliegt nicht der Versicherungsaufsicht, was ihr ein freies Investieren auf dem Kapitalmarkt ermöglicht.

Die Unterstützungskasse wird vom Arbeitgeber mit der Erbringung der Versorgungsleistung an den Arbeitnehmer beauftragt. Der Arbeitgeber stellt der Unterstützungskasse die dafür erforderlichen Mittel zur Verfügung. Bei einer Unterdeckung muss der Arbeitgeber aufgrund seines Versorgungsversprechens die Versorgungsverpflichtung selbst erfüllen. DasVersorgungsrisiko liegt hier beim Arbeitgeber.

Der PSVaG garantiert die Versorgungssicherheit des Arbeitnehmers für den Fall, dass der Arbeitgeber die Versorgungsleistung nicht erbringen kann. Um eine unmittelbare Inanspruchnahme des Arbeitgebers zu vermeiden, kann sich die Unterstützungskasse bei einem Lebensversicherer rückversichern, indem sie die vom Arbeitgeber gezahlten Beiträge an einen Versicherer weiterleitet und so das Versorgungsrisiko auf diesen überträgt (sog. rückgedeckte Unterstützungskasse). Die Unterstützungskasse ist der ausschließliche Vertragspartner des Versicherungsnehmers. Die Pflicht zur Insolvenzsicherung über den PSVaG besteht auch bei der rückgedeckten Unterstützungskasse.

Hinweis

Arbeitgeber können ihre Zuwendungen an die Unterstützungskasse in Höhe der Beiträge zur Rückdeckungsversicherung als Betriebsausgaben geltend machen, wenn die Beiträge gleichbleibend oder steigend sind, keine Überschreitung des zulässigen Kassenvermögens vorliegt und der Mitarbeiter das 27. Lebensjahr vollendet hat.

Die Verwaltungstätigkeiten der betrieblichen Altersversorgung werden auf die Unterstützungskasse ausgelagert. Zur Durchführung bieten verschiedene Versicherungsgesellschaften sogenannte Gruppenunterstützungskassen an. Erbracht werden können die Zuwendungen vom Arbeitgeber oder vom Arbeitnehmer durch Entgeltumwandlung. Erst in der Auszahlungsphase fallen Steuern und Abgaben an. Für das Unternehmen entfallen die Lohnnebenkosten (bei Entgeltumwandlung bis 4 % der Beitragsbemessungsgrenze).

- Abzug der Aufwendungen als Betriebsausgaben ohne Obergrenze möglich

- Aufbau einer angemessenen Altersversorgung auch für ältere und gut verdienende Mitarbeiter

- externe, periodengerechte Vorausfinanzierung und Auslagerung aller Versorgungsrisiken

- geringer Verwaltungsaufwand dank Übernahme der Verwaltung durch die Unterstützungskasse

- Gewinnung und Bindung qualifizierter Mitarbeiter durch ein attraktives Versorgungsmodell

- Imageverbesserung

- individuelle Leistungsplangestaltung

- keine Bilanzberührung

- Lohnnebenkostenersparnis

- Mitarbeiterbindung und -motivation

Hinweis

Bei nicht rückgedeckten Unterstützungskassen trägt der Arbeitgeber das Versorgungsrisiko. Außerdem trifft ihn die Insolvenzsicherungspflicht (Kosten durch PSVaG-Beiträge). Nachteilig ist zudem, dass die Erteilung von Beitragszusagen mit Mindestleistung nicht möglich ist.

- Auf- und Ausbau einer Altersvorsorge

- Kombination mit Berufsunfähigkeits- und Hinterbliebenenabsicherung möglich

- Verlagerung der Besteuerung in das steuerlich meist günstigere Rentenalter

- Wahlrecht zwischen lebenslanger Rente oder einmaliger Kapitalauszahlung

- Beiträge sind ohne Obergrenzen steuer- und sozialversicherungsfrei (bei Entgeltumwandlung ist die Beitragsfreiheit ab 2018 auf 8 % der Beitragsbemessungsgrenze der Rentenversicherung begrenzt)

- Sicherung der Versorgungszusage durch den PSVaG

Hinweis

Arbeitnehmer zahlen in der Auszahlungsphase volle Kranken- und Pflegeversicherungsbeiträge.

Was bedeutet Portabilität?

Wichtig für den Arbeitnehmer ist die Portabilität der betrieblichen Altersversorgung, also die Übertragbarkeit der erworbenen Anwartschaften zu einem anderen Arbeitgeber. Die Frage nach der Portabilität stellt sich bei jedem Arbeitgeberwechsel, unabhängig vom Grund des Wechsels. Bei folgenden Durchführungswegen haben Arbeitnehmer die Möglichkeit, ihre betriebliche Altersversorgung mitzunehmen:

- Direktversicherung

- Pensionskasse

- Pensionsfonds

Beim Arbeitnehmer entsteht im Zeitpunkt der Übertragung kein steuerlicher Zufluss, sofern diese innerhalb der gleichen Durchführungswege erfolgt: Die Übertragung der Anwartschaften von Pensionsfonds, Pensionskasse oder Direktversicherung auf einen anderen Pensionsfonds, eine andere Pensionskasse oder andere Direktversicherungen erfolgt steuerneutral. Das Gleiche gilt auch, wenn der Übertragungswert vom ehemaligen Arbeitgeber oder von einer Unterstützungskasse an den neuen Arbeitgeber oder eine andere Unterstützungskasse geleistet wird. Durch die Übertragung wird in diesen Fällen also keine Besteuerung ausgelöst.

Beispiel

Die X-GmbH hat für ihren Arbeitnehmer Herrn Müller zwischen 2012 und 2017 eine betriebliche Altersversorgung über eine Pensionskasse durchgeführt. Die Beiträge für Herrn Müller wurden steuerfrei eingezahlt. Ende des Jahres wechselt Herr Müller zur Y-GmbH, für die er ab 01.01.2018 tätig wird. Das bereits erworbene Betriebsrentenkapital (Übertragungswert) wird in den Pensionsfonds der Y-GmbH übertragen. Wenn Herr Müller in Rente geht, werden die späteren Versorgungsleistungen, die auf dem Übertragungswert beruhen, vollständig nachgelagert besteuert.

Einkommensteuerrechtlich gilt für alle Formen der Altersvorsorge die nachgelagerte Besteuerung. Die einheitliche Besteuerung von Alterseinkünften bedeutet, dass die Beiträge zur betrieblichen Altersversorgung in der Ansparphase steuerfrei gestellt werden – entweder durch Steuerbefreiung oder über den Steuerabzug als Sonderausgaben bei der Einkommensteuer.

Hinweis

Die Leistungen einer Direktversicherung, einer Pensionskasse und eines Pensionsfonds sind bei deren Fälligkeit als sonstige Einkünfte (Rente) zu versteuern. Die Leistungen aus Pensionszusagen und Unterstützungskassen sind als Einkünfte aus nichtselbständiger Arbeit zu versteuern.

Direktversicherung, Pensionskasse und Pensionsfonds

|

Ansparphase |

Auszahlungsphase |

| Für den Arbeitgeber ergibt sich eine Steuerfreiheit, da die Aufwendungen der betrieblichen Altersversorgung als Betriebsausgabe abgezogen werden können. Für den Arbeitnehmer sind (ab 2018) bis | Auszahlungen werden beim Arbeitnehmer als sonstige Einkünfte nachgelagert versteuert. |

| Für individuell versteuerte Beiträge kann der Arbeitnehmer den Sonderausgabenabzug oder eine Altersvorsorgezulage in Anspruch nehmen (siehe Punkt 5). | Auszahlungen werden beim Arbeitnehmer als sonstige Einkünfte nachgelagert versteuert. |

|

Ansparphase |

Auszahlungsphase |

| Für den Arbeitgeber besteht Steuerfreiheit, da Beiträge durch Rückstellungen gewinnmindernd gebildet werden. Für den Arbeitnehmer besteht ebenfalls Steuerfreiheit, da kein Zufluss erfolgt. | Die Auszahlungsbeträge sind als Einkünfte aus nichtselbständiger Arbeit steuerpflichtig beim Arbeitnehmer. |

Unterstützungskasse

| Ansparphase | Auszahlungsphase |

| Für den Arbeitgeber besteht eine Steuerfreiheit begrenzt auf das Kassenvermögen (Betriebsausgabe). Für den Arbeitnehmer besteht eine unbegrenzte Steuerfreiheit, da kein Zufluss erfolgt. Bei der rückgedeckten Unterstützungskasse besteht sowohl beim Arbeitgeber als auch beim Arbeitnehmer Steuerfreiheit. | Die Auszahlungsbeträge sind als Einkünfte aus nichtselbständiger Arbeit steuerpflichtig beim Arbeitnehmer. |

Riester-Förderung

Der Gesetzgeber sieht neben

- der Steuerfreiheit,

- der Pauschalversteuerung der Beiträge für Altzusagen und

- der nachgelagerten Besteuerung in der Leistungsphase

als weitere steuerliche Möglichkeit die Riester-Förderung vor. Dabei wird die ergänzende Altersvorsorge durch direkte Zulagen oder – wenn günstiger – durch den Sonderausgabenabzug unterstützt. Diese Fördermöglichkeit besteht bei den Durchführungswegen Direktversicherung, Pensionskasse und Pensionsfonds.

Folgende Beträge werden als direkte Zulagen gezahlt:

- jährliche Grundzulage 175,00 €

- jährliche Kinderzulage 185,00 €

- jährliche Kinderzulage (Bezug ab 2008) 300,00 €

Berufseinsteiger, die bei erstmaliger Beantragung der Zulage das 25. Lebensjahr noch nicht vollendet haben, erhalten einmalig einen staatlichen Zuschuss in Höhe von 200 €.

Zur Erlangung der staatlichen Förderung können die Beiträge auch aus dem versteuerten und sozialversicherungspflichtigen Einkommen des Arbeitnehmers gezahlt werden. Voraussetzung hierfür ist die Vereinbarung über eine laufende Rentenzahlung ohne Kapitalabfindungsmöglichkeit. Außerdem muss die spätere Leistung als lebenslange Altersversorgung gewährleistet werden.

Hinweis

Die Förderung ist insbesondere für Bezieher geringer Einkommen mit Kindern vorteilhaft, da bei diesen die von der Kinderzahl abhängigen (direkten) Zulagen gegebenenfalls höher als die Steuerersparnis sind. Ist nur ein Ehepartner förderberechtigt, steht dem anderen ein abgeleiteter (sog. mittelbarer) Zulagenanspruch zu. Er muss dafür aber einen jährlichen Mindesteigenbeitrag in Höhe von 60 € leisten.

Neuerungen durch das Betriebsrentenstärkungsgesetz

Betriebsrentenstärkungsgesetz

Der Bundesrat hat das sog. Betriebsrentenstärkungsgesetz beschlossen. Mit dem Gesetz, welches im Wesentlichen am 1.1.2018 in Kraft tritt, soll u. a. die betriebliche Altersvorsorge in kleinen Unternehmen gefördert werden.

Die wichtigsten Regelungen im Überblick:

Sozialpartnermodell: Künftig können Gewerkschaften und Arbeitgeber Betriebsrenten ohne die Nachhaftung des Arbeitgebers vereinbaren. Damit steht der Arbeitgeber lediglich für die sogenannte Zielrente ein, die den eingebrachten Beiträgen entspricht, und nicht für deren Rendite.

Nichttarifgebundene Arbeitgeber und Beschäftigte können vereinbaren, dass die einschlägigen Tarifverträge auch für sie gelten sollen.

Die Zielrente kann in den externen Durchführungswegen Pensionskasse, Pensionsfonds und Direktversicherung durchgeführt werden.

Im Gegenzug dafür hat der Arbeitgeber im Fall der Entgeltumwandlung mindestens 15 % des umgewandelten Entgelts zusätzlich als Arbeitgeberzuschuss an die Versorgungseinrichtung zu zahlen, soweit er durch die Entgeltumwandlung Sozialversicherungsbeiträge einspart. Die Zuschusspflicht ist also auf die tatsächliche Ersparnis des Arbeitgebers begrenzt.

Daneben kann im Tarifvertrag ein Sicherungsbeitrag, ein vom Arbeitgeber finanzierter Zusatzbeitrag, vereinbart werden.

Auch außerhalb des Sozialpartnermodells muss der Arbeitgeber künftig für Entgeltumwandlungszusagen in den Durchführungswegen Pensionsfonds, Pensionskasse und Direktversicherung einen Zuschuss von 15 % leisten, soweit er durch die Umwandlung Sozialversicherungsbeiträge einspart.

Hinweis: Die Zuschusspflicht außerhalb des Sozialpartnermodells gilt ab dem 1.1.2019 für künftige und ab dem 1.1.2022 für alle in der Vergangenheit abgeschlossene Entgeltumwandlungsvereinbarungen. In Tarifverträgen kann von dem Entgeltumwandlungsanspruch abgewichen werden, so dass eine entsprechende Anpassung nicht zwingend erforderlich ist.

Beteiligung von Geringverdienern an der betrieblichen Altersvorsorge: Arbeitgeber erhalten ab dem 1.1.2018 einen direkten Steuerzuschuss von 30 % (höchstens 144 €) pro Jahr, wenn sie Geringverdienern (laufender Arbeitslohn bis 2.200 € brutto monatlich) eine Betriebsrente anbieten. Hierzu müssen sie Beiträge zwischen 240 € bis 480 € im Kalenderjahr an einen Pensionsfonds, eine Pensionskasse oder eine Direktversicherung leisten.

Höchstbetrag bei der Entgeltumwandlung: Derzeit gilt für Beiträge an eine Pensionskasse, einen Pensionsfonds und eine Direktversicherung ein steuerfreier Höchstbetrag von 4 % der Beitragsbemessungsgrenze der gesetzlichen Rentenversicherung (West). Dieser Höchstbetrag wird ab dem 1.1.2018 auf 8 % angehoben. Der steuerfreie zusätzliche Höchstbetrag von 1.800 € für sog. Neuzusagen (Versorgungszusagen, die ab 2005 erteilt wurden) wird dagegen gestrichen. Die Sozialversicherungsfreiheit beträgt weiterhin bis zu 4 % der Beitragsbemessungsgrenze der Rentenversicherung (West).

Anrechnungsfreie Zusatzrenten: Freiwillige Zusatzrenten bleiben künftig bis zu einem Betrag von rund 200 €/Monat anrechnungsfrei. Das gilt für die Grundsicherung im Alter und bei Erwerbsminderung sowie bei der ergänzenden Hilfe zum Lebensunterhalt in der Kriegsopferfürsorge.

Erhöhung der Grundzulage bei der Riester-Rente: Zudem wird ab dem 1.1.2018 die Grundzulage bei der Riester-Rente auf 175 € jährlich erhöht (vormals 154 €).

Das BRSG schafft die Voraussetzungen für die Einführung einer betrieblichen Altersversorgung mittels Tarifvertrag. Damit sollen reine Beitragszusagen des Arbeitgebers zugunsten der Altersversorgung seiner Arbeitnehmer geschaffen werden. Der Arbeitgeber haftet für eine Zielrente, die anhand der eingezahlten Beiträge rechnerisch zu erwarten ist, nicht jedoch für die Einhaltung eines dauerhaften Leistungsniveaus.

Für diese Verträge besteht keine Insolvenzsicherung. Bei Insolvenz des Arbeitgebers erhält jeder betroffene Arbeitnehmer ein Eintrittsrecht in die Versorgung. Er übernimmt die Ansprüche und trägt die zukünftigen Beitragszahlungen selbst. Bei dieser Art der Versorgung erhält er zudem das Recht auf Abschluss einer Rückdeckungsversicherung.

Opting-out-Modell

In Tarifverträgen können die Tarifparteien ein Optionsmodell vereinbaren, wonach ein bestimmter Teil des Bruttoentgelts des Arbeitnehmers automatisch zur Finanzierung einer betrieblichen Altersversorgung verwendet wird. Der Arbeitnehmer erhält ein Widerspruchsrecht (Opt-out-Recht), welches innerhalb einer bestimmten Frist zu erklären ist.

6.2 Abfindungen

Abfindungen im Zusammenhang mit der Beendigung des Arbeitsverhältnisses können bis zu einer Höhe von 4 % der Bemessungsgrundlage der Rentenversicherung steuer- und sozialversicherungsfrei in eine betriebliche Altersversorgung eingezahlt werden.

Hinweis

Zusätzlich können Lücken in den Vorjahren durch Nachzahlungen steuerbegünstigt geschlossen werden. Diese Lücken können beispielsweise entstanden sein durch:

- Entsendung ins Ausland

- Elternzeit

- Sabbatjahr

Modell für Geringverdiener

Arbeitgeber, die ihren Arbeitnehmern, deren Verdienst nicht höher als 2.200 € monatlich ist, eine externe betriebliche Altersversorgung gewähren, erhalten einenstaatlichen Zuschuss. Begünstigt sind Einzahlungen zusätzlich zum Gehalt in Direktversicherungen, Pensionskassen und Pensionsfonds. Der Arbeitgeber erhält einen Förderbetrag von 30 % auf Einzahlungen von 240 € bis 480 €, das sind 72 € bis 144 €. Den Förderbetrag kann der Arbeitgeber selbst bei seiner Lohnsteueranmeldung mit den abzuführenden Lohnsteuern verrechnen.

Wir stehen Ihnen gerne für weitere Fragen zur Verfügung. Rechtsstand: Dezember 2017. Alle Informationen und Angaben in diesem Mandanten-Merkblatt haben wir nach bestem Wissen zusammengestellt. Sie erfolgen jedoch ohne Gewähr. Diese Information kann eine individuelle Beratung im Einzelfall nicht ersetzen. Die vom Gesetzgeber vorgesehene Fördermaßnahmen der betrieblichen Altersvorsorge erfordern eine qualifizierte Steuerberatung und geeignete Produkte um bedarfsgerechte Lösungen zu erzielen. Es gibt - wie gesagt - fünf verschiedene Durchführungswege und eine Vielzahl von Gesellschaften mit unterschiedlichen Angeboten. Für Ihre individuell richtige Auswahl erhalten Sie gerne objektive Vergleiche und Empfehlungen für Ihre individuelle betriebliche Altersvorsorge. Zusammen mit leistungsstarken Partnern bieten wir folgende Leistungen an:

- Die qualifizierte Beratung über die Wahl des Durchführungsweges der betrieblichen Altersversorgung.

- Die Einrichtung und Betreuung von betrieblichen Versorgungswerken.

- Versicherungsmathematische Gutachten für Pensionszusagen mit Rückdeckungsversicherungen.

Hier erhalten Sie meine Beratung zur Steuer sparenden betrieblichen Altersvorsorge...

Aktuelles + weitere Infos

BFH: Steuerfreie Zahlungen an eine Unterstützungskasse bei einer Gehaltsumwandlung

Das Urteil des Bundesfinanzhofs (BFH) vom 10. August 2023 (Az. VI R 11/21) stellt eine wichtige Klärung im Bereich der Lohnsteuer dar, insbesondere bezüglich der Berechnung steuerfreier Zuschläge für Sonntags-, Feiertags- und Nachtarbeit gemäß § 3b EStG. Hier sind die wesentlichen Punkte und deren Bedeutung für Arbeitgeber und Arbeitnehmer zusammengefasst:

Wesentliche Inhalte des Urteils

-

Bemessungsgrundlage für steuerfreie Zuschläge: Der BFH hat entschieden, dass die Bemessungsgrundlage für die Berechnung der steuerfreien Zuschläge der Arbeitslohn vor einer Gehaltsumwandlung ist. Dies bedeutet, dass bei der Berechnung dieser Zuschläge die Beiträge, die aufgrund einer Gehaltsumwandlung an eine Unterstützungskasse gezahlt werden, zum Grundlohn hinzugerechnet werden müssen.

-

Definition des Grundlohns: Der Grundlohn umfasst den laufenden Arbeitslohn, der dem Arbeitnehmer bei der für ihn maßgebenden regelmäßigen Arbeitszeit für den jeweiligen Lohnzahlungszeitraum aufgrund arbeitsvertraglicher Vereinbarungen zusteht. Wichtig ist hierbei, dass es auf den tatsächlichen Zufluss des Lohns beim Arbeitnehmer nicht ankommt.

-

Ziel der Regelung: Die steuerfreien Zuschläge sollen einen finanziellen Ausgleich für die besonderen Erschwernisse und Belastungen bieten, die mit der Arbeit zu ungewöhnlichen Zeiten (wie Sonntags-, Feiertags- und Nachtarbeit) verbunden sind. Der BFH betont, dass dieser Ausgleich nur erreicht werden kann, wenn die Höhe der Steuerfreiheit nach dem vereinbarten, nicht aber nach dem tatsächlich zugeflossenen laufenden Arbeitslohn bestimmt wird.

Bedeutung des Urteils

-

Für Arbeitgeber: Dieses Urteil ist besonders relevant, da es Klarheit schafft, wie der Grundlohn für die Berechnung steuerfreier Zuschläge zu ermitteln ist. Arbeitgeber müssen nun sicherstellen, dass sie bei der Berechnung dieser Zuschläge auch die Beiträge berücksichtigen, die im Rahmen einer Gehaltsumwandlung an Unterstützungskassen gezahlt werden. Dies kann zu einer höheren Bemessungsgrundlage für die Berechnung der Zuschläge führen.

-

Für Arbeitnehmer: Für Arbeitnehmer bedeutet dieses Urteil, dass sie potenziell höhere steuerfreie Zuschläge erhalten können, da der Grundlohn, auf dessen Basis diese Zuschläge berechnet werden, höher ausfällt. Dies stärkt die finanzielle Kompensation für die Arbeit zu ungünstigen Zeiten.

Fazit

Das Urteil des BFH vom 10. August 2023 sorgt für eine wichtige Klärung im Bereich der steuerfreien Zuschläge. Es unterstreicht die Notwendigkeit für Arbeitgeber, bei der Berechnung dieser Zuschläge alle relevanten Bestandteile des Arbeitslohns zu berücksichtigen, einschließlich der Beiträge, die durch Gehaltsumwandlungen entstehen. Arbeitnehmer profitieren von einer gerechteren Berechnung der Zuschläge, die die besonderen Belastungen durch Arbeit zu ungewöhnlichen Zeiten anerkennt.

Mehr Infos zur betrieblichen Altersvorsorge im Steuerlexikon:

- Betriebliche Altersversorgung

- Betriebliche Altersversorgung - Entgeltumwandlung

- Betriebliche Altersversorgung - Arbeitgeberpflichten

- Betriebliche Altersversorgung - Vervielfältigung

Rechtsgrundlagen zum Thema: Altersvorsorge

EStGEStG § 3

EStG § 10

EStG § 10a Zusätzliche Altersvorsorge

EStG § 22 Arten der sonstigen Einkünfte

EStG § 22a Rentenbezugsmitteilungen an die zentrale Stelle

EStG § 36a Beschränkung der Anrechenbarkeit der Kapitalertragsteuer

EStG § 79 Zulageberechtigte

EStG § 80 Anbieter

EStG § 81 Zentrale Stelle

EStG § 81a Zuständige Stelle

EStG § 82 Altersvorsorgebeiträge

EStG § 83 Altersvorsorgezulage

EStG § 84 Grundzulage

EStG § 85 Kinderzulage

EStG § 86 Mindesteigenbeitrag

EStG § 87 Zusammentreffen mehrerer Verträge

EStG § 88 Entstehung des Anspruchs auf Zulage

EStG § 89 Antrag

EStG § 90 Verfahren

EStG § 91 Datenerhebung und Datenabgleich

EStG § 92 Bescheinigung

EStG § 92a Verwendung für eine selbst genutzte Wohnung

EStG § 92b Verfahren bei Verwendung für eine selbst genutzte Wohnung

EStG § 93 Schädliche Verwendung

EStG § 94 Verfahren bei schädlicher Verwendung

EStG § 95 Sonderfälle der Rückzahlung

EStG § 96 Anwendung der Abgabenordnung, allgemeine Vorschriften

EStG § 97 Übertragbarkeit

EStG § 98 Rechtsweg

EStG § 99 Ermächtigung

EStR

EStR R 2. Umfang der Besteuerung

AEAO

AEAO Zu § 169 Festsetzungsfrist:

ErbStR 13a.4

EStH 10.4 22.10 33.1.33.4

ErbStH E.3.5

StBerG

§ 4 StBerG Befugnis zu beschränkter Hilfeleistung in Steuersachen

Steuer-Newsletter

Steuer-Newsletter