Elektronische Rechnung: Gesetzliche Grundlagen, Ausdrucken (PDF) + Archivierung

Definition: Eine elektronische Rechnung im Sinne des § 14 Abs. 1 Satz 8 UStG ist eine Rechnung, die in einem elektronischen Format ausgestellt und empfangen wird.

Inhaltsverzeichnis:

- Was ist eine E-Rechnung?

- Online-Tool für E-Rechnung schreiben

- Infos + Tipps zur elektronischen Rechnungen

- Die elektronische Rechnung im Handels- und Steuerrecht

- Zuläsigkeit von elektronischen Rechnungen

- Ordnungsmäßigkeit und Anforderungen bei elektronischen Rechnungen

- Aufbewahung von elektronischen Rechnungen

- Elektronische Rechnungsstellung + Vorsteuerabzug

- rundsätze zur ordnungsmäßigen Führung und Aufbewahrung von Büchern, Aufzeichnungen und Unterlagen in elektronischer Form sowie zum Datenzugriff (GoBD)

- Programm elektronische Rechnungsstellung

- Gesetze, Richtlinien, Rechtsprechung + Aktuelles

Was ist eine E-Rechnung?

Die elektronische Rechnung ist eine moderne und effiziente Form der Rechnungsstellung, die viele Vorteile für Unternehmer bietet. Doch wie muss man als Unternehmer bei der Archivierung von E-Rechnungen vorgehen? Welche gesetzlichen Anforderungen gibt es und wie kann man sie erfüllen? In diesem Beitrag geben wir Ihnen einen Überblick über die wichtigsten Punkte, die Sie beachten sollten.

Eine elektronische Rechnung, auch bekannt als e-Rechnung, wird in digitaler Form über das Internet versendet und empfangen. Sie hat das gleiche legale Gewicht wie eine herkömmliche Papierrechnung und enthält die gleichen Informationen, wie z.B. Artikelbeschreibung, Menge, Preis, Steuern und Gesamtbetrag. Die Übertragung erfolgt in der Regel mithilfe von E-Mail, EDI (Electronic Data Interchange) oder speziellen Portalen für die Übermittlung von Rechnungen. Der Empfänger kann die Rechnung elektronisch speichern und verarbeiten, was Zeit und Kosten spart im Vergleich zu einer Papierrechnung.

Die E-Rechnung ist ein wichtiger Schritt in der Digitalisierung des Rechnungswesens, insbesondere im B2B-Bereich in Deutschland. Hier sind die wichtigsten Punkte:

- Definition: Eine E-Rechnung ist eine elektronische Rechnung, die Informationen in einem strukturierten, maschinenlesbaren Datensatz darstellt. Dies ermöglicht die automatische und elektronische Weiterverarbeitung der Rechnung.

- Unterschied zu PDF: Im Gegensatz zu PDFs, die oft als digitale Rechnungen verwendet werden, erfüllen E-Rechnungen die gesetzlichen Anforderungen an eine elektronische Rechnung, da sie maschinenlesbar und automatisiert verarbeitbar sind.

Gesetzliche Verpflichtung

- Hintergrund: Die E-Rechnungspflicht ist Teil der EU-Initiative "Mehrwertsteuer im digitalen Zeitalter" (ViDA), die darauf abzielt, das Mehrwertsteuersystem zu modernisieren und Steuerbetrug einzudämmen.

-

Stufenweise Einführung:

- Ab 1.1.2025: Alle Unternehmen müssen in der Lage sein, E-Rechnungen zu empfangen.

- Ab 1.1.2026: E-Rechnungspflicht für alle inländischen B2B-Rechnungen.

- Ab 1.1.2027: E-Rechnungspflicht für alle Unternehmen, unabhängig von der Größe.

- 2028: Geplante Einführung eines einheitlichen Meldesystems für umsatzsteuerrelevante Informationen.

Umsetzung in Unternehmen

- Kommunikationskanal: Unternehmen benötigen einen Kommunikationskanal, wie z.B. ein E-Mail-Postfach, um E-Rechnungen zu empfangen und zu versenden.

- Softwareanforderungen: Geeignete Software ist erforderlich, um E-Rechnungen zu schreiben, zu verarbeiten und digital zu archivieren. Diese Software sollte den Grundsätzen der ordnungsmäßigen Buchführung (GoBD) entsprechen.

- Informationsaustausch: Unternehmen sollten ihre Geschäftskontakte über den Wechsel zu E-Rechnungen informieren und Basisinformationen zum Rechnungsaustausch klären.

Formate der E-Rechnung

- Unstrukturierte Datenformate: Wie PDF oder jpg, die nicht maschinenlesbar sind, werden nicht den Anforderungen entsprechen.

- Strukturierte Datenformate: Wie XRechnung oder EDI, die automatisiert weiterverarbeitet werden können.

- Hybride Datenformate: Wie ZUGFeRD, eine Kombination aus maschinenlesbarer XRechnung und einem PDF.

Vorteile der E-Rechnung

- Kosteneffizienz: Digitalisierte Prozesse sind kostengünstiger und umweltfreundlicher.

- Fehlerreduktion: Weniger fehleranfällig als manuelle Prozesse.

- Effizienzsteigerung: Ermöglicht es Mitarbeitern, sich auf wertschöpfende Aufgaben zu konzentrieren.

- Schnellere Zahlungsabwicklung: Führt zu verbesserter Liquidität.

- Automatisiertes Mahnwesen: Reduziert Verwaltungsaufwand und Kosten im Zusammenhang mit ausstehenden Zahlungen.

Unternehmen sollten sich frühzeitig mit der Einführung von E-Rechnungen beschäftigen, um den Übergang reibungslos zu gestalten und von den Vorteilen zu profitieren.

Um eine elektronische Rechnung zu erstellen, gibt es mehrere Schritte:

-

Sammeln von Informationen: Sammeln Sie alle relevanten Informationen, wie Kundenname, Adresse, Artikelbeschreibung, Menge, Preis und Steuern.

-

Verwendung einer Software oder eines Tools: Verwenden Sie eine spezielle Software oder ein Online-Tool, das für die Erstellung von e-Rechnungen geeignet ist. Viele Buchhaltungs- und Rechnungsstellungs-Software bieten die Möglichkeit, e-Rechnungen zu erstellen.

-

Eingabe der Informationen: Geben Sie die Informationen in die Software oder das Tool ein, um die Rechnung zu erstellen. Überprüfen Sie die Informationen sorgfältig, um sicherzustellen, dass sie korrekt sind.

-

Übermittlung der Rechnung: Übermitteln Sie die elektronische Rechnung an den Empfänger. Dies kann per E-Mail oder über ein spezielles Portal für die Übermittlung von Rechnungen erfolgen.

-

Speicherung der Rechnung: Speichern Sie eine Kopie der elektronischen Rechnung für Ihre Unterlagen.

Elektronische Rechnungen online schreiben: Mit unserem online Tool können Sie schnell und einfach elektronische Rechnungen als PDF Dokument erstellen, die die steuerrechtlichen Anforderungen der Unveränderlichkeit erüllen.

PDF/A-1b (ISO 19005-1:2005) konforme Rechnung

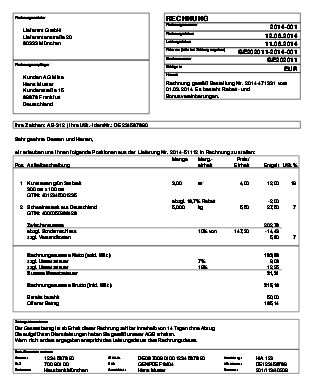

Rechnung erstellen:

|

|

|

Rechnung Nr. | Datum: | Leistungsdatum: |

| Ihre Zeichen: |

Rechnungshinweis: |

Text am Rechnungsanfang:

| Rechnungbetrag netto | 0,00 | |

| zzgl. 7% MwSt. | 0,00 | |

| zzgl. 19% MwSt. | 0,00 | |

| Rechnungsbetrag brutto | 0,00 | |

| Bereits bezahlt | ||

| Offener Betrag |

Text am Rechnungsende/Zahlungskonditionen:

Tipp: Elektronische Rechnungsstellung - Hinweise für Ersteller und Empfänger + viele weitere Steuerleitfäden, Erstberatungsbriefe und Verträge erhalten Sie bei meiner online Steuerberatung

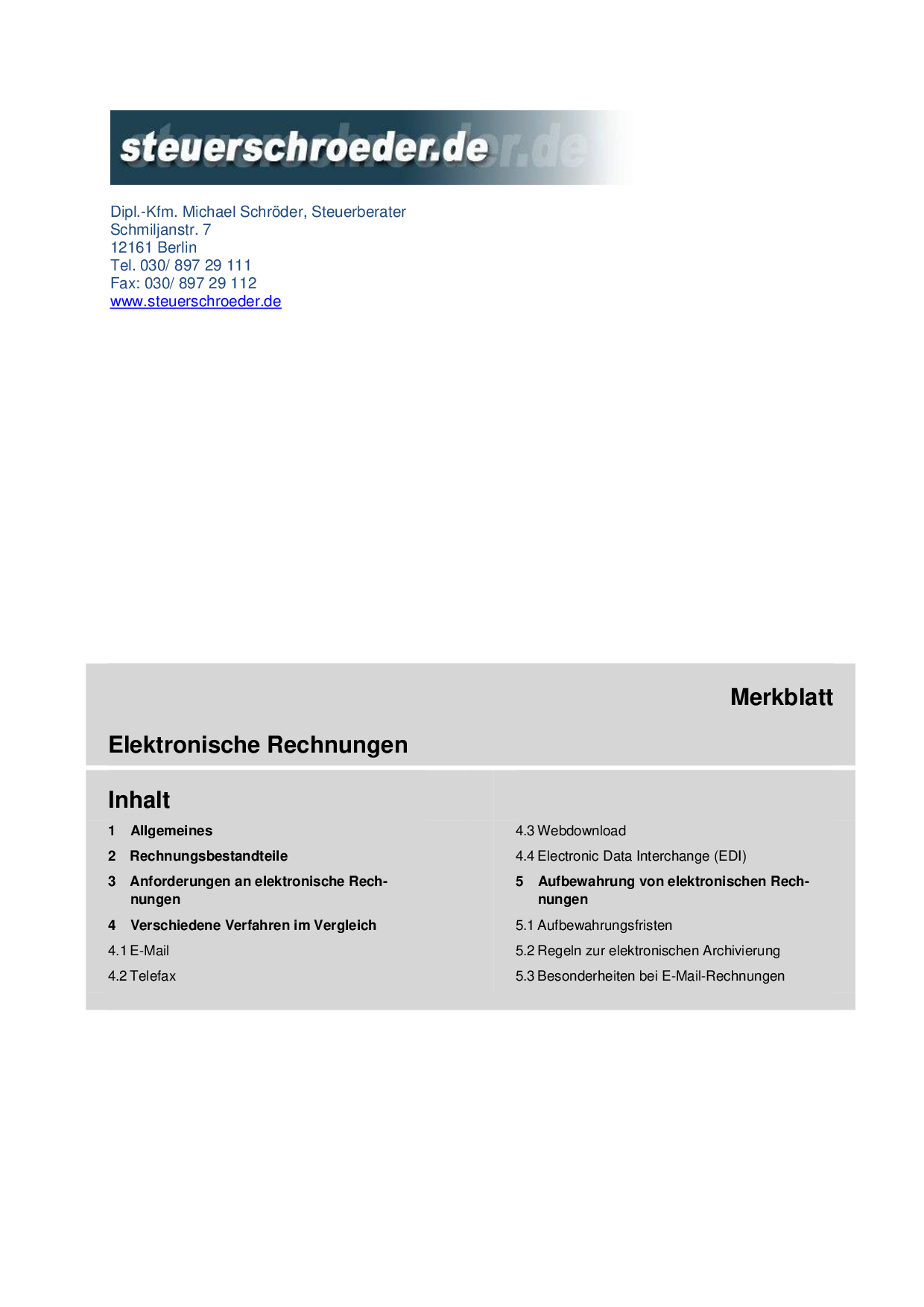

Infos + Tipps zur elektronischen Rechnungen

- 1 Allgemeines

- 2 Rechnungsbestandteile

- 3 Anforderungen an elektronische Rechnungen

- 4 Verschiedene Verfahren im Vergleich

- 4.1 E-Mail

- 4.2 Telefax

- 4.3 Webdownload

- 4.4 Electronic Data Interchange (EDI)

- 5 Aufbewahrung von elektronischen Rechnungen

- 5.1 Aufbewahrungsfristen

- 5.2 Regeln zur elektronischen Archivierung

- 5.3 Besonderheiten bei E-Mail-Rechnungen

- 6 Elektronische Rechnungen in der öffentlichen Verwaltung

1 Allgemeines

Um als Unternehmer die ausgewiesene Umsatzsteuer als Vorsteuer geltend zu machen, benötigen Sie als Rechnungsempfänger eine Rechnung, die allen Anforderungen des Umsatzsteuergesetzes (UStG) entspricht. Ob diese Rechnung eine Papierrechnung oder eine elektronische Rechnung ist, ist dabei irrelevant, denn elektronische Rechnungen und Papierrechnungen sind gesetzlich gleichgestellt. Dieses Merkblatt gibt Ihnen das nötige Wissen für den Vorsteuerabzug aus einer elektronisch übermittelten Rechnung an die Hand.

Hinweis

Die hier beschriebenen Anforderungen gelten insbesondere für Rechnungen im Sinne des UStG und für den Vorsteuerabzug. Für die Einkommensteuererklärung sind die Anforderungen nicht so hoch und es reicht in der Regel ein Ausdruck der elektronischen Rechnung. Den Originalbeleg müssen Sie aber aufbewahren, um ihn auf Verlangen einreichen zu können.

2 Rechnungsbestandteile

Jeder Unternehmer ist verpflichtet, eine Rechnung auszustellen, wenn er eine Leistung gegenüber einem anderen Unternehmer für dessen Unternehmen oder gegenüber einer juristischen Person (z.B. Verein, Stiftung oder Körperschaft des öffentlichen Rechts) erbringt. Gegenüber Privatpersonen besteht eine Verpflichtung zur Rechnungsausstellung nur dann, wenn die Leistung im Zusammenhang mit einem Grundstück steht.

Eine Rechnung ist in diesem Zusammenhang jedes Dokument,mit dem über eine Leistung abgerechnet wird. Dieses Dokument muss dafür nicht als „Rechnung“ bezeichnet sein. Demnach sind Kassenbons und Quittungen ebenso Rechnungen wie Verträge (z.B. Kaufverträge oder Mietverträge). Mahnungen, Auftragsbestätigungen und Lieferscheine sind hingegen nicht als Rechnungen anzuerkennen.

Sowohl eingehende als auch ausgehende Rechnungen müssen bestimmte Angaben enthalten, damit sie als ordnungsgemäß angesehen werden können, und zwar:

- den vollständigen Namen und die vollständige Anschrift des leistenden Unternehmers sowie des Leistungsempfängers . Ist die Adresse des leistenden Unternehmers fehlerhaft, so ist die Rechnung dennoch zu verwenden, wenn sich der Unternehmer leicht und eindeutig feststellen lässt. Auch die Angabe eines Postfachs statt einer Straßenadresse ist ausreichend.

- die vom Finanzamt erteilte Steuernummer oder Umsatzsteuer-Identifikationsnummer des leistenden Unternehmers ,

- das Ausstellungsdatum,

- eine fortlaufende Rechnungsnummer,

- Menge und handelsübliche Bezeichnung des Gegenstands der Lieferung oder Art und Umfang der sonstigen Leistung,

- den Zeitpunkt der Leistung oder der Vereinnahmung des Entgelts oder Teilentgelts bei Anzahlungsrechnungen,

- das nach Steuersätzen bzw. Steuerbefreiungenaufgeschlüsselte Entgelt sowie im Voraus vereinbarte Entgeltminderungen,

- Steuersatz und Steuerbetrag bzw. Hinweis auf eine etwaige Steuerbefreiung,

- bei steuerpflichtigen Werklieferungen in Zusammenhang mit einem Grundstück an einePrivatperson den Hinweis auf die Aufbewahrungspflicht des Leistungsempfängers (zwei Jahre),

- den Begriff „Gutschrift“, wenn der Leistungsempfänger die Rechnung erstellt.

In einigen Sonderfällen sind zusätzliche Rechnungsangaben notwendig, zum Beispiel bei Rechnungen

- von Kleinunternehmern der Hinweis auf die Kleinunternehmerregelung gemäß § 19 UStG,

- über innergemeinschaftliche Lieferungen die Umsatzsteuer-Identifikationsnummer des Leistungsempfängers,

- über Umsätze, die dem Reverse-Charge-Verfahren unterliegen der Hinweis über die „Steuerschuldnerschaft des Leistungsempfängers“.

Wenn nur einer dieser Bestandteile auf der Rechnung fehlt, ist die Rechnung nicht mehr ordnungsgemäß und Sie haben als Rechnungsempfänger kein Recht auf Vorsteuerabzug.

Hinweis

Der Leistungs- bzw. Rechnungsempfänger muss die in der Rechnung enthaltenen Angaben auf ihre Vollständigkeit und ihre Richtigkeit überprüfen und, falls hier Mängel bestehen, eine neue ordnungsgemäße Rechnung anfordern.

3 Anforderungen an elektronische Rechnungen

Bei Rechnungen muss grundsätzlich die Echtheit der Herkunft, die Unversehrtheit des Inhalts und die Lesbarkeit gewährleistet sein. Wie dies bei elektronischen Rechnungen sichergestellt werden kann, hat sich in den vergangenen Jahren geändert. Dies resultiert vor allem aus dem technischen Fortschritt, an den sich die Finanzverwaltung anpassen muss.

- Echtheit der Herkunft: Die Identität des Rechnungsausstellers muss sichergestellt sein.

- Unversehrtheit des Inhalts: Der Inhalt einer Rechnung ist unversehrt, wenn die erforderlichen Angaben (siehe Punkt 2) während der Übermittlung nicht verändert wurden.

- Lesbarkeit der Rechnung: Eine Rechnung ist nach Ansicht des Bundesministeriums der Finanzen lesbar, wenn sie für das menschliche Auge lesbar ist.

Zur Gewährleistung dieser Voraussetzungen – die erhaltene Leistung muss dem Rechnungsinhalt entsprechen – kommt jedes innerbetriebliche Kontrollverfahren in Betracht, im Rahmen dessen Rechnungssteller und Rechnungsempfänger einen verlässlichen Prüfpfad zwischen Rechnung und Leistung einrichten. An die Prüfung der Richtigkeit der Rechnung an sich werden dazu bei elektronischen Rechnungen keine besonderen Anforderungen gestellt. Anders ist dies hingegen bei der Archivierung, hier sind bei elektronischen Rechnungen einige Vorgaben zu beachten (vgl. hierzu Punkt 5).

In der einfachsten Form kann die Prüfung nach Auffassung der Finanzverwaltung beispielsweise durch einen manuellen Abgleich der Rechnung mit der Bestellung und gegebenenfalls dem Lieferschein geschehen. Die Finanzverwaltung erwartet dabei jedoch die Einhaltung weiterer Sorgfaltspflichten. Sie werden als Unternehmer schon regelmäßig im eigenen Interesse unter anderem die folgenden Dinge überprüfen:

- Die in Rechnung gestellte Leistung wurdetatsächlich in beschriebener Qualität und Quantität erbracht.

· Mit dem Rechnungsaussteller besteht eine Geschäftsbeziehung, das heißt, im Regelfall wurde mit ihm ein Vertrag über die Leistung geschlossen.

- Der Rechnungsaussteller besitzt somit einen entsprechenden Zahlungsanspruch.

- Die Zahlung erfolgt auch an den richtigen Zahlungsempfänger, insbesondere ist die Bankverbindung zutreffend.

Hinweis

Sind bei einer Rechnung die genannten Kriterien erfüllt, geht die Finanzverwaltung von einer inhaltlich richtigen Rechnung aus. Dies rechtfertigt die Annahme, dass bei der Übermittlung der Rechnung kein Fehler unterlaufen ist, der die Echtheit der Herkunft oder die Unversehrtheit des Inhalts beeinträchtigt. Im Ergebnis liegt somit eine echte Rechnung vor.

4 Verschiedene Verfahren im Vergleich

Um eine Rechnung in einem elektronischen Format auszustellen und zu empfangen, bieten sich diese Versandwege bzw. Verfahren besonders an:

- E-Mail,

- Computerfax oder Faxserver,

- Webdownload,

- EDI-Verfahren.

Hinweis

Der Rechnungsempfänger muss einer Übermittlung auf elektronischem Weg zustimmen. Fehlt die Zustimmung, muss eine Rechnung in Papierform ausgestellt werden. Eine solche Zustimmung kann auch durch das widerspruchslose Akzeptieren einer elektronischen Rechnung erfolgen. Wird eine Papierrechnung gewünscht, sollte der elektronischen Form ausdrücklich widersprochen werden.

4.1 E-Mail

Die Übersendung per E-Mail ist die gebräuchlichste Form der Übermittlung elektronischer Rechnungen. Dabei kann die Rechnung selbstin der E-Mail enthalten sein oder in Form einer zusätzlichen Datei angehängt werden. Die E-Mail ist dann nur das Transportmittel der eigentlichen Rechnungsdatei.

Diese sowie auch die E-Mail selbst können dabei digital signiert oder verschlüsselt werden. Ohne Signatur bzw. Verschlüsselung ist die E-Mail ein relativ unsicheres Übertragungsverfahren. Ein Zugriff oder eine Manipulation durch Dritte ist grundsätzlich möglich.

Hinweis

Bei einem Dokument, das mit einer digitalen Signatur versehen ist, kann jede nachträgliche Änderung sofort erkannt werden. Außerdem kann die Herkunft durch die Signatur, die einer digitalen Unterschrift gleichkommt, immer eindeutig festgestellt werden. Ein besonderes Verfahren zur Sicherstellung der Echtheit der Herkunft und der Unversehrtheit des Inhalts ist daher nicht erforderlich. Die digitale Signatur bietet Ihnen diesbezüglich eine sehr große Sicherheit.

Als Anhang kommen etwa Word-, Excel- oder PDF-Dateien in Betracht. Bei Rechnungen im Word- oder Excel-Format ist – ebenso wie bei den Formaten entsprechender Freeware-Programme – zu beachten, dass diese dem Grundsatz der Unveränderbarkeit nicht entsprechen: Sowohl der Übermittler als auch der Empfänger haben mit derartigen Rechnungen ein Problem bei der Archivierung. Für elektronische Rechnungen als E-Mail-Anhang ist deshalb das PDF anzuraten. Modifikationen auf der Inhaltsebene gestalten sich bei einer PDF-Datei schwieriger als dies bei Word- und Excel-Dateien der Fall ist. So sind etwa versehentliche Änderungen weitgehend ausgeschlossen. Also sollten Sie – sowohl in Ihrem eigenen Interesse als auch im Interesse Ihrer Kunden – als Format für den Rechnungsversand keine leicht editierbaren Formate der gängigen Officeprogramme nutzen.

Hinweis

Die Verwendung eines bestimmten Dateiformats ist rechtlich nicht vorgegeben. Es sollte sich aber um ein allgemein verbreitetes und damit für den Empfänger leicht lesbares Format handeln. Kann nämlich der Rechnungsempfänger die Rechnung nicht lesen, ist sie nicht wirksam ausgestellt.

Als Lösung kommt außerdem das neue Rechnungsformat ZUGFeRD (Zentraler User Guide des Forums elektronische Rechnungen Deutschland) in Betracht. Es erlaubt die strukturierte Übermittlung der Rechnungsdaten in einer PDF-Datei. Diese ist, wie üblich, menschenlesbar, aber der Rechnungsempfänger kann die enthaltenen Informationen auch ohne weitere Schritte aus einem eingebetteten XML-Anteil (Extensible Markup Language) automatisiert auslesen und weiterverarbeiten.

Hinweis

Das ZUGFeRD-Format dient der Standardisierung elektronischer Rechnungen. Es verbindet die Vorteile von XML (automatisierte Auslesbarkeit) und PDF (verbreitetes Format, das auf fast jedem Endgerät geöffnet und betrachtet werden kann) in einer Datei und sollte daher bei Überlegungen zu den eigenen Rechnungsprozessen Eingang finden.

Darüber hinaus entspricht dieses Rechnungsformat der internationalen Standardisierung und kann auch im grenzüberschreitenden internationalen Rechnungsverkehr verwendet werden.

Neben dem ZUGFeRD-Rechnungformat existiert auch XRechnung (XML-basiertes semantisches Rechnungsdatenmodell) als nationaler Standard. XRechnung und ZUGFeRD 2.1 stehen als gleichberechtigte nationale Systeme nebeneinander.

4.2 Telefax

Beim Telefax wird zwischen Standardfax und Computerfax unterschieden. Beim konventionellen Standardfax wird auf einer Telefonleitung zwischen zwei Faxgeräten durch Datenübertragung eine Fernkopie eines Dokuments erstellt. Bei einem Computerfax übernimmt ein Computer die Funktion eines Faxgeräts und bedient sich des Übertragungsstandards für Telefaxe. Dabei ist es unerheblich, ob zwei Computerfaxe Daten austauschen oder nur auf einer Seite (Sender oder Empfänger) ein Computer an der Übertragung beteiligt ist.

Hinweis

Bei schnell verbleichenden Thermopapierausdrucken, wie sie bei einigen Faxgeräten genutzt werden, empfiehlt sich für die dauerhafte Lesbarkeit eine zusätzliche Kopie.

Die Übersendung per Standardfax wird als Papierrechnung angesehen. Dies gilt auch für die Übertragung von einem Computerfax oder Faxserver an ein Standardfaxgerät. Hier reicht es also aus, den Papierausdruck als Rechnungsdokument aufzubewahren.

Bei einem Computerfax auf Empfängerseite gelten die Grundsätze der elektronischen Rechnung. Vielfach sind verschiedene Speicherformate bei einem Computerfax möglich (z.B. TIFF, PDF). Empfehlenswert ist es, die Speicherung im gängigen PDF einzustellen.

Fazit

Ein Faxgerät gehört seit Jahrzehnten zur Standardausstattung in vielen Betrieben. Insofern sollte dafür gesorgt sein, dass alle Geschäftspartner Ihre Rechnungen empfangen können. Ein Rechnungsversand per Fax sollte also mit wenig Aufwand und Kosten umsetzbar sein.

4.3 Webdownload

Bei diesem Übertragungsweg muss der Rechnungsempfänger aktiv werden. Er kann sich die Datei mit der Rechnung von einemServer im Internet herunterladen. Auch hier ist derPDF-Datei für den Download der klare Vorrang gegenüber Word- und Excel-Dateien einzuräumen, da Letztere leicht veränderbar sind und deshalb nicht den Vorgaben entsprechen. Entsprechend bietet sich hier aufgrund der zusätzlichen Funktionen, welche es durch die Anreicherung mit XML-Daten für den Rechnungsempfänger bietet, ebenfalls das ZUGFeRD-Rechnungsformat an.

Dieses Vorgehen wird in der Praxis gerne von großen Telekommunikationsanbietern verwendet. Das Verfahren ist relativ manipulationssicher und bietet den Vorteil, dass der Rechnungsempfänger die Rechnung erneut abrufen kann, wenn diese verlorengegangen ist. Nachteilig ist, dass der Rechnungsempfänger aktiv werden muss. Denn nur durch den Abruf entsteht der Anspruch auf Vorsteuerabzug.

Fazit

Da der technische Aufbau und Unterhalt einer Infrastruktur für den Rechnungsaussteller relativ zeit- und kostenaufwendig ist, lohnt sich die Rechnungsstellung per Webdownload in der Regel nur für große Unternehmen.

4.4 Electronic Data Interchange (EDI)

Hinter dem Begriff EDI verbirgt sich ein Verfahren, das auf standardisiertem Weg den Austausch von Rechnungsdaten ermöglicht. Es sieht keinen einheitlichen Übermittlungsstandard vor. Die Austauschpartner müssen vielmehr einen solchen Austauschstandard vereinbaren.

Grundsätzlich sieht das Verfahren vor, dass die Rechnungsdaten in vordefinierten Feldern übermittelt werden. Je nach vereinbartem Standard gibt es dann beispielsweise Felder für Rechnungsnummer, einzelne Leistungen, Preise etc.

Beim EDI-Verfahren ist entscheidend, dass – anders als bei anderen Verfahren – nicht die gesamte Rechnung, sondern nur Einzeldaten übermittelt werden. Nur mit der entsprechenden Software kann der Empfänger aus diesen Daten wieder eine komplette Rechnung generieren. Regelmäßig erfolgt die Übermittlung der Daten auf gesonderten Leitungen oder in einem besonderen Bereich des Internets. Ein Zugriff Dritter auf diese Daten ist dahernahezu ausgeschlossen, so dass eine hohe Manipulationssicherheit herrscht.

Fazit

Das EDI-Verfahren wird häufig in der Industrie und im Großhandel angewandt. Für kleinere und mittlere Unternehmen ist es wegen der Komplexität und der damit einhergehenden hohen Kosten eher ungeeignet.

5 Aufbewahrung von elektronischen Rechnungen

5.1 Aufbewahrungsfristen

Für elektronische Rechnungen gelten dieselben Aufbewahrungsfristenwie für Papierrechnungen. Sie müssen diese daher zehn Jahre aufbewahren. Diese Frist beginnt mit Ablauf des Jahres, in dem letzte Eintragungen oder Änderungen (z.B. bei Rechnungskorrekturen) in der Rechnung gemacht wurden.

Hinweis

Liegt eine Rechnung mit digitaler Signatur vor, muss auch die Signatur aufbewahrt werden.

5.2 Regeln zur elektronischen Archivierung

Grundsätzlich sind alle Belege in ihrer ursprünglichen Form aufzubewahren, sowohl eingegangene Rechnungen als auch Ausgangrechnungen. Alle Rechnungen in elektronischer Form – egal, ob sie per E-Mail, Webdownload oder Computerfax übermittelt bzw. empfangen wurden – müssen während der gesamten gesetzlichen Aufbewahrungsfrist in unveränderter digitaler Form archiviert werden. Ein Ausdruck auf Papier ist nicht ausreichend.

Neben der Formattreue, derVollständigkeit der Daten und der Unveränderbarkeit bzw. Nachprüfbarkeit von Änderungen müssen elektronische Rechnungen bei der Archivierung auch in einen Index aufgenommen werden, der das schnelle Auffinden im Rahmen einer Suchfunktion ermöglicht.

In der Praxis empfiehlt sich deshalb ein sogenanntes Dokumentenmanagementsystem (DMS). Es hat die Funktion eines Datencontainers, der gleichzeitig über eine detaillierte Suchfunktion verfügt. Wird eine Datei in ein DMS eingestellt, so erfolgt schon bei der Speicherung eineeindeutige Dateibenennung undZuordnung zu verschiedenen Dokumententypen (z.B. Rechnung, Korrespondenz). Hierdurch wird die Auffindbarkeit der Dateien immens erleichtert. Dies ist ein großer Pluspunkt, gerade weil die Ablage von elektronischen Dateien in Ordnerstrukturen bei Betriebsprüfungen oftmals kritisch im Hinblick auf die Nachvollziehbarkeit und ein leichtes Auffinden beurteilt wird.

Bei elektronischen Rechnungen, die per E-Mail versandt oder empfangen wurden, reicht es für eine ordnungsgemäße Archivierung aus, wenn diese im E-Mail-Programm belassen werden. Hier sollte mittels einer Software eine unveränderbare Speicherung inklusive Indexierung sichergestellt werden oder die Verwendung eines DMS mit klaren Regeln für die Ablage von E-Mails mit geschäftlichem Inhalt angedacht werden.

Hinweis

Gerade für kleinere Unternehmen dürfte die Anschaffung eines DMS zu hohen Kostenbelastungen führen. Zudem muss das Personal im Umgang mit dem System geschult werden. Allerdings dürfte die Tendenz bei elektronischen Rechnungen und Belegen allgemein dahingehen, dass man um ein DMS kaum mehr herumkommen wird.

5.3 Besonderheiten bei E-Mail-Rechnungen

Für die Aufbewahrung von E-Mail-Rechnungen gilt:

- Wenn die Rechnung direkt im Text einer E-Mail enthalten ist, muss die E-Mail aufbewahrt werden.

- Wird eine E-Mail aber nur als Träger einer elektronischen Rechnung im Anhang verwendet, muss diese E-Mail nicht archiviert werden. Hier genügt es, wenn lediglich der Anhang aufbewahrt wird.

Diese Unterscheidung in archivierungspflichtige und nicht archivierungspflichtige E-Mails ist dem einzelnen Mitarbeiter kaum zuzumuten. Deshalb werden oft alle E-Mails unterschiedslos archiviert. Dies kann zu Konflikten mit dem geltenden Datenschutzrecht führen, wenn private E-Mails der Mitarbeiter ebenfalls vom Archivierungsvorgang betroffen sind. Hier hilft letztlich nur, den Mitarbeitern die private E-Mail-Nutzung zu verbieten bzw. für private Zwecke die ausschließliche Nutzung externer Anbieter vorzuschreiben, wenn man die Internetnutzung im Unternehmen grundsätzlich erlauben will. Ein solches Verbot der privaten E-Mail-Nutzung sollte schriftlich fixiert, kontrolliert und konsequent durchgesetzt werden. Die schriftliche Fixierung kann in Richtlinien betreffend die Nutzung der firmeneigenen IT-Infrastruktur, in einer Betriebsvereinbarung, einer Einverständniserklärung der Belegschaft oder im individuellen Anstellungsvertrag erfolgen.

6 Elektronische Rechnungen in der öffentlichen Verwaltung

Seit November 2018 sind öffentliche Auftraggeber aufgrund der EU-Richtlinie über die elektronische Rechnungsstellung bei öffentlichen Aufträgen (2014/55/EU) verpflichtet, elektronische Rechnungen zu empfangen und zu verarbeiten. Diese Regelung galt zunächst für die obersten Bundesbehörden und verpflichtet seit dem 18.04.2020 auch die Bundesländer und Kommunen.

Weiterhin sind Unternehmen, die Aufträge für Stellen des Bundes durchführen, ab dem 27.11.2020 verpflichtet, ihre Rechnungen nach bestimmten Formatvorgaben elektronisch einzureichen. Die Bundesländer können teilweise abweichende Regelungen treffen.

Die obengenannte Pflicht zur elektronischen Rechnungsstellung entfällt insbesondere, wenn die Aufträge einen Auftragswert von 1.000 € ohne Umsatzsteuer nicht übersteigen. Auch bei Aufträgen aus dem Verteidigungs- und Sicherheitsbereich entfällt die Pflicht.

Somit unterliegen öffentliche Aufträge ab einem Auftragswert von 1.000 € einer elektronischen Rechnungspflicht. Grundsätzlich soll hierbei der nationale Standard XRechnung verwendet werden.

Hinweis

Die Informationen in diesem Merkblatt sind einerseits deshalb so wichtig, weil eine nachträgliche Rechnungserstellung oder -korrektur im Einzelfall sehr schwierig sein kann, etwa wenn der Vertragspartner wegen Insolvenz oder Geschäftsaufgabe nicht mehr erreichbar oder im Ausland ansässig ist. Andererseits auch, weil ein ohne ordnungsgemäße Rechnung geltend gemachter Vorsteuerabzug das Risiko einer hohen Nachzahlung (gegebenenfalls zuzüglich Zinsen) als Ergebnis einer Überprüfung durch das Finanzamt birgt.

Merkblatt elektronische Rechnungen

Die elektronische Rechnung mit ZUGFeRD

ZUGFeRD-Format für elektronische Rechnungen

Jetzt hier downloaden: Die elektronische Rechnung – ein Praxisleitfaden für Unternehmen (PDF)

Zuläsigkeit von elektronischen Rechnungen

Rechnungen sind auf Papier oder vorbehaltlich der Zustimmung des Rechnungsempfängers elektronisch zu übermitteln (§ 14 Abs. 1 Satz 7 UStG). Bereits seit 2011 dürfen Rechnungen elektronisch erstellt werden (Steuervereinfachungsgesetz 2011). Der Rechnungsaussteller ist frei in seiner Entscheidung, in welcher Weise er elektronische Rechnungen übermittelt. Elektronische Rechnungen können z. B. per E-Mail (ggf. mit Bilddatei- oder Textdokumentanhang) oder De-Mail (vgl. De-Mail-Gesetz vom 28. 4. 2011, BGBl. I S. 666), per Computer-Fax oder Faxserver, per Web-Download oder per EDV übermittelt werden. Eine von Standard-Telefax an Standard-Telefax oder von Computer-Telefax/Fax-Server an Standard-Telefax übermittelte Rechnung gilt als Papierrechnung.

Die Zustimmung des Empfängers der elektronisch übermittelten Rechnung bedarf dabei keiner besonderen Form; es muss lediglich Einvernehmen zwischen Rechnungsaussteller und Rechnungsempfänger darüber bestehen, dass die Rechnung elektronisch übermittelt werden soll. Die Zustimmung kann z. B. in Form einer Rahmenvereinbarung (z. B. in den Allgemeinen Geschäftsbedingungen) erklärt werden. Sie kann auch nachträglich erklärt werden. Es genügt aber auch, dass die Beteiligten diese Verfahrensweise tatsächlich praktizieren und damit stillschweigend billigen.

Vorsteuerabzug und elektronische Rechnung

Vereinfachung der elektronischen Rechnungsstellung zum 1. Juli 2011 durch das Steuervereinfachungsgesetz 2011: Durch die Neufassung des § 14 Absatz 1 und 3 UStG durch Artikel 5 Nr. 1 des Steuervereinfachungsgesetzes 2011 vom 1. November 2011 (BGBl. I S. 2131) sind die umsatzsteuerrechtlichen Regelungen für elektronische Rechnungen zum 1. Juli 2011 neu gefasst worden. Eine elektronische Rechnung ist nach § 14 Absatz 1 Satz 8 UStG n. F. eine Rechnung, die in einem elektronischen Format ausgestellt und empfangen wird. Die Anforderungen an die Übermittlung elektronischer Rechnungen sind gegenüber der bisherigen Rechtslage deutlich reduziert. Nunmehr können u. a. auch Rechnungen, die per E-Mail (ggf. mit Bilddatei- oder Textdokumentanhang) übermittelt werden, zum Vorsteuerabzug berechtigen. In Anlehnung an Artikel 233 MwStSystRL in der ab dem 1. Januar 2013 geltenden Fassung (Änderung durch die Richtlinie 2010/45/EU des Rates zu den Rechnungsstellungsvorschriften vom 13. Juli 2010, ABl. EU 2010 L 189 Seite 1) sind Papier- und elektronische Rechnungen ab dem 1. Juli 2011 umsatzsteuerrechtlich gleich zu behandeln (§ 14 Absatz 1 UStG n. F.).

Bisher wurden auf elektronischem Weg übermittelte Rechnungen umsatzsteuerlich nur anerkannt, wenn eine qualifizierte elektronische Signatur (§ 14 Absatz 3 Nummer 1 UStG a. F.) oder ein EDI-Verfahren (§ 14 Absatz 3 Nummer 2 UStG a. F.) verwendet wurden. Dies entsprach den unionsrechtlichen Regelungen nach Artikel 233 Absatz 1 Satz 1 Buchstabe a und b und Absatz 2 MwStSystRL. Der Gesetzgeber hat nunmehr von der Option nach Artikel 233 Absatz 1 Satz 2 MwStSystRL Gebrauch gemacht, die es den Mitgliedstaaten freistellt, auch Rechnungen anzuerkennen, die auf andere Weise elektronisch übermittelt oder bereitgestellt werden.

Die Ausübung des Vorsteuerabzugs setzt nach § 15 Absatz 1 Satz 1 Nummer 1 Satz 2 UStG voraus, dass der Unternehmer eine nach §§ 14, 14a UStG ausgestellte Rechnung besitzt. Dass der Unternehmer hinsichtlich der Rechnung auch die Anforderungen an die Aufbewahrung nach § 14b UStG, §147 AO einschließlich GoBS und GDPdU erfüllt, ist danach nicht Voraussetzung für den Vorsteuerabzug. Verletzt der Unternehmer seine Aufbewahrungspflichten nach § 14b UStG, kann dies als eine Ordnungswidrigkeit im Sinne des § 26a Absatz 1 Nummer 2 UStG geahndet werden. Der Anspruch auf Vorsteuerabzug nach § 15 Absatz 1 Satz 1 Nummer 1 UStG bleibt hiervon zwar unberührt, der Unternehmer trägt nach allgemeinen Grundsätzen jedoch die objektive Feststellungslast für alle Tatsachen, die den Anspruch begründen. Sind Unterlagen für den Vorsteuerabzug unvollständig oder nicht vorhanden, kann der Unternehmer den Nachweis, dass er eine ordnungsgemäße Rechnung besaß, mit allen verfahrensrechtlich zulässigen Mitteln führen (vgl. Abschnitt 15.11 Absatz 1 Satz 2 UStAE). Im Übrigen kann das Finanzamt die abziehbare Vorsteuer unter bestimmten Voraussetzungen schätzen oder aus Billigkeitsgründen ganz oder teilweise anerkennen, sofern im Übrigen die Voraussetzungen für den Vorsteuerabzug vorliegen (vgl. Abschnitt 15.11 Absatz 5 ff UStAE).

Auf Grund der Vereinfachung der elektronischen Rechnungsstellung ist zur Sicherstellung einer effektiven Umsatzsteuerkontrolle § 27b Absatz 2 UStG ergänzt worden. Mit der Änderung wird geregelt, dass bei den der Umsatzsteuer-Nachschau unterliegenden Sachverhalten der Unternehmer dem Amtsträger auf Verlangen Einsicht in die gespeicherten Daten zu gewähren hat, die mit Hilfe eines Datenverarbeitungssystems erstellt wurden (§ 27b Absatz 2 Satz 2 UStG); es reicht nicht aus, wenn der Unternehmer nur entsprechende Papierausdrucke aus dem Datenverarbeitungssystem bereitstellt. Soweit dies für die Feststellung der der Umsatzsteuer-Nachschau unterliegenden Sachverhalte erforderlich ist, hat der die Um-satzsteuer-Nachschau durchführende Amtsträger das Recht, hierfür die eingesetzten Datenverarbeitungssysteme zu nutzen.

Folgende Konsequenzen hat eine falsch ausgewiesene Umsatzsteuer auf einer E-Rechnung:

-

Zu hoch ausgewiesene Umsatzsteuer:

- Der Aussteller der Rechnung muss die Umsatzsteuer an das Finanzamt abführen.

- Der Empfänger der Rechnung darf nur den Vorsteuerbetrag geltend machen, der sich aus dem korrekten Steuersatz ergeben würde.

-

Zu niedrig ausgewiesene Umsatzsteuer:

- Der Aussteller der Rechnung schuldet die gesetzlich vorgeschriebene Umsatzsteuer.

- Der Empfänger der Rechnung darf nur den Betrag als Vorsteuer geltend machen, der auf der Rechnung angegeben ist.

-

Steuerfreie Umsätze mit ausgewiesener Umsatzsteuer:

- Der Aussteller der Rechnung schuldet die ausgewiesene Umsatzsteuer.

- Der Empfänger der Rechnung darf den Vorsteuerbetrag nicht in Abzug bringen.

Was sollten Sie tun, wenn Sie eine E-Rechnung mit falsch ausgewiesener Umsatzsteuer erhalten?

- Kontaktieren Sie den Lieferanten und teilen Sie ihm den Fehler mit.

- Lassen Sie sich eine korrigierte Rechnung zukommen.

- Speichern Sie die falsche Rechnung zusammen mit der korrigierten Rechnung in Ihrer Buchführung.

Um zu vermeiden, dass Sie eine E-Rechnung mit falsch ausgewiesener Umsatzsteuer erhalten, sollten Sie die Rechnung sorgfältig prüfen.

Achten Sie dabei insbesondere auf folgende Punkte:

- Steuersatz: Der Steuersatz muss korrekt angegeben sein.

- Steuerbetrag: Der Steuerbetrag muss korrekt berechnet und ausgewiesen sein.

- Steuerpflicht: Die Leistung muss steuerpflichtig sein.

Wenn Sie sich unsicher sind, ob die Umsatzsteuer auf einer E-Rechnung korrekt ausgewiesen ist, sollten Sie einen Steuerberater konsultieren.

Ordnungsmäßigkeit und Anforderungen bei elektronischen Rechnungen

Elektronische Rechnungen werden ordnungsgemäß übermittelt, wenn die Echtheit der Herkunft, die Unversehrtheit des Inhalts und die Lesbarkeit der Rechnung gewährleistet sind; sie sind auch inhaltlich ordnungsgemäß, wenn alle erforderlichen Angaben nach § 14 Abs. 4 und § 14a UStG enthalten sind. Die Echtheit der Herkunft einer Rechnung ist gewährleistet, wenn die Identität des Rechnungsausstellers sichergestellt ist. Die Unversehrtheit des Inhalts einer Rechnung ist gewährleistet, wenn die nach dem Umsatzsteuergesetz erforderlichen Angaben während der Übermittlung der Rechnung nicht geändert worden sind.

Dies kann durch jegliche innerbetriebliche Kontrollverfahren erreicht werden, die einen verlässlichen Prüfpfad zwischen Rechnung und Leistung herstellen können. § 14 Absatz 3 Nummer 1 und 2 UStG n. F. nennt deshalb die qualifizierte elektronische Signatur oder die qualifizierte elektronische Signatur mit Anbieter-Akkreditierung nach dem Signaturgesetz und den elektronischen Datenaustausch (EDI) nach Artikel 2 der Empfehlung 94/820/EG der Kommission vom 19. Oktober 1994 über die rechtlichen Aspekte des elektronischen Datenaustauschs (ABl. EG 1994 L 338 Seite 98) nur noch als Beispiele für Technologien, die die Echtheit der Herkunft und die Unversehrtheit des Inhalts einer elektronischen Rechnung gewährleisten. Dies entspricht Artikel 233 Absatz 2 MwStSystRL in der Fassung der Richtlinie 2010/45/EU des Rates zu den Rechnungsstellungsvorschriften vom 13. Juli 2010, a.a.O.

Qualifizierte elektronische Signatur und elektronischer Datenaustausch (EDI): Technologien für die Echtheit der Herkunft und die Unversehrtheit des Inhalts bei einer elektronischen Rechnung gewährleisten, sind zum einen die qualifizierte elektronische Signatur (§ 2 Nr. 3 SigG) oder die qualifizierte elektronische Signatur mit Anbieter-Akkreditierung (§ 2 Nr. 15 SigG) und zum anderen der elektronische Datenaustausch (EDI). Zur Erstellung einer qualifizierten elektronischen Signatur nach § 2 Nr. 3 oder Nr. 15 SigG wird ein qualifiziertes Zertifikat benötigt, das von einem Zertifizierungsdienstanbieter ausgestellt wird und mit dem die Identität des Zertifikatsinhabers bestätigt wird (§ 2 Nr. 7 SigG). Dieses Zertifikat kann nach § 2 Nr. 7 SigG nur auf natürliche Personen ausgestellt werden.

Innerbetriebliche Kontrollverfahren: Die Echtheit der Herkunft, die Unversehrtheit des Inhalts und die Lesbarkeit der Rechnung müssen, sofern keine qualifizierte elektronische Signatur verwendet oder die Rechnung per elektronischen Datenaustausch (EDI) übermittelt wird, durch ein innerbetriebliches Kontrollverfahren, das einen verlässlichen Prüfpfad zwischen Rechnung und Leistung schaffen kann, gewährleistet werden (§ 14 Abs. 1 Satz 5 und 6 UStG). Als innerbetriebliches Kontrollverfahren im Sinne des § 14 Abs. 1 UStG ist ein Verfahren ausreichend, das der Unternehmer zum Abgleich der Rechnung mit seiner Zahlungsverpflichtung einsetzt, um zu gewährleisten, dass nur die Rechnungen beglichen werden, zu deren Begleichung eine Verpflichtung besteht. Ein innerbetriebliches Kontrollverfahren erfüllt die Anforderungen des § 14 Abs. 1 UStG, wenn es einen verlässlichen Prüfpfad beinhaltet, durch den ein Zusammenhang zwischen der Rechnung und der zu Grunde liegenden Leistung hergestellt werden kann. Dieser Prüfpfad kann z. B. durch (manuellen) Abgleich der Rechnung mit vorhandenen geschäftlichen Unterlagen (z. B. Kopie der Bestellung, Auftrag, Kaufvertrag, Lieferschein oder Überweisung bzw. Zahlungsbeleg) gewährleistet werden. Das innerbetriebliche Kontrollverfahren und der verlässliche Prüfpfad unterliegen keiner gesonderten Dokumentationspflicht. Eine inhaltlich zutreffende Rechnung – insbesondere Leistung, Entgelt, leistender Unternehmer und Zahlungsempfänger sind zutreffend angegeben – rechtfertigt die Annahme, dass bei der Übermittlung keine die Echtheit der Herkunft oder die Unversehrtheit des Inhalts beeinträchtigenden Fehler vorgekommen sind. Es werden keine technischen Verfahren vorgegeben, die die Unternehmen verwenden müssen. Das innerbetriebliche Kontrollverfahren unterliegt keiner gesonderten Dokumentationspflicht.

Unter innerbetrieblichen Kontrollverfahren im Sinne des § 14 Absatz 1 UStG n. F. sind Verfahren zu verstehen, die der Unternehmer zum Abgleich der Rechnung mit seinen Zahlungsverpflichtungen einsetzt. Der Unternehmer ist in der Wahl des Verfahrens frei. Er wird im eigenen Interesse insbesondere überprüfen, ob:

- die Rechnung in der Substanz korrekt ist, d. h. ob die in Rechnung gestellte Leistung tatsächlich in dargestellter Qualität und Quantität erbracht wurde,

- der Rechnungsaussteller also tatsächlich den behaupteten Zahlungsanspruch hat,

- die vom Rechnungssteller angegebene Kontoverbindung korrekt ist und ähnliches,

um zu gewährleisten, dass er tatsächlich nur die Rechnungen begleicht, zu deren Begleichung er auch verpflichtet ist.

Das innerbetriebliche Kontrollverfahren im Sinne des § 14 Absatz 1 UStG n. F. dient nicht dazu, die materiell-rechtlichen Voraussetzungen des Vorsteuerabzugs nach § 15 UStG zu überprüfen. Ebenso wenig soll die inhaltliche Ordnungsmäßigkeit der Rechnung hinsichtlich der nach §§ 14 Absatz 4, 14a UStG erforderlichen Angaben gewährleistet werden. Mit dem innerbetrieblichen Kontrollverfahren soll lediglich die korrekte Übermittlung der Rechnungen sichergestellt werden. Eine inhaltlich richtige Rechnung (gemeint: richtige Leistung, richtiger Leistender, richtiges Entgelt, richtiger Zahlungsempfänger) rechtfertigt die Annahme, dass bei der Übermittlung keine die Echtheit der Herkunft oder die Unversehrtheit des Inhalts beeinträchtigenden Fehler vorgekommen sind. D. h. die Rechnung wurde weder ge- noch verfälscht oder auf andere Weise verändert; die Rechnung entspricht der erbrachten Leistung. Die Anforderungen an das innerbetriebliche Kontrollverfahren haben sich an dieser Zielrichtung zu orientieren.

In der Praxis werden sich die Durchführung des Kontrollverfahrens und die Prüfung der Voraussetzungen des Vorsteuerabzugs in Teilen überschneiden. Ist der Nachweis erbracht, dass die Voraussetzungen des Vorsteuerabzugs nach § 15 UStG gegeben sind, kommt der Frage der Durchführung des innerbetrieblichen Kontrollverfahrens in dem konkreten Einzelfall keine eigenständige Bedeutung mehr zu und kann insbesondere nicht mehr zur Versagung des Vorsteuerabzugs führen.

Aufbewahung von elektronischen Rechnungen

Neue Aufbewahrungspflichten werden im Zusammenhang mit elektronischen Rechnungen nicht statuiert. Elektronische Rechnungen sind nach § 14b UStG zehn Jahre aufzubewahren. Es muss allerdings beachtet werden, dass die elektronische Rechnung besonders aufbewahrt werden muss. Die elektronische Rechnung ist nämlich grundsätzlich auch elektronisch aufzubewahren. Man darf die Rechnung also nicht einfach so ausdrucken und abheften.

- Ordnungsmäßigkeit der Buchführung: Die E-Rechnungen müssen vollständig, richtig, zeitgerecht und geordnet aufbewahrt werden. Sie müssen einen klaren Bezug zum zugrundeliegenden Geschäftsvorfall haben und alle erforderlichen Angaben enthalten.

- Datenzugriff: Die Finanzbehörden müssen jederzeit Zugriff auf die E-Rechnungen haben können. Das bedeutet, dass Sie die E-Rechnungen in einem lesbaren und maschinell auswertbaren Format speichern müssen. Außerdem müssen Sie bei einer Betriebsprüfung die E-Rechnungen unverzüglich vorlegen können.

- Prüfbarkeit digitaler Belege: Die Echtheit der Herkunft, die Unversehrtheit des Inhalts und die Lesbarkeit der E-Rechnungen müssen während der gesamten Aufbewahrungsfrist gewährleistet sein. Das bedeutet, dass Sie die E-Rechnungen vor Verlust, Manipulation und Beschädigung schützen müssen. Außerdem müssen Sie alle Vorgänge dokumentieren, die mit der E-Rechnung in Zusammenhang stehen, wie z.B. den Eingang, die Konvertierung oder die Weiterverarbeitung.

Die Rechnungen müssen über den gesamten Aufbewahrungszeitraum die Anforderungen des § 14 Absatz 1 Satz 2 UStG – Echtheit der Herkunft, Unversehrtheit des Inhalts und Lesbarkeit der Rechnung – erfüllen. Nachträgliche Änderungen sind nicht zulässig. Die Vorschriften der Abgabenordnung (insbesondere §§ 146, 147, 200 AO), die Grundsätze ordnungsgemäßer DV-gestützter Buchführungssysteme (GoBS) (Anlage zum BMF-Schreiben vom 7. 11. 1995, BStBl I S. 738) sowie die „Grundsätze zum Datenzugriff und zur Prüfbarkeit digitaler Unterlagen“ (GDPdU) bleiben unberührt.

Wird eine elektronische Rechnung mit einer qualifizierten elektronischen Signatur übermittelt, ist auch die Signatur an sich als Nachweis über die Echtheit und die Unversehrtheit der Daten aufzubewahren, selbst wenn nach anderen Vorschriften die Gültigkeit dieser Nachweise bereits abgelaufen ist.“

Verletzt der Unternehmer seine Aufbewahrungspflichten nach § 14b UStG, kann dies als eine Ordnungswidrigkeit im Sinne des § 26a Abs. 1 Nr. 2 UStG geahndet werden. Der Anspruch auf Vorsteuerabzug nach § 15 Abs. 1 Satz 1 Nr. 1 UStG bleibt hiervon zwar unberührt, der Unternehmer trägt nach allgemeinen Grundsätzen jedoch die objektive Feststellungslast für alle Tatsachen, die den Anspruch begründen. Sind Unterlagen für den Vorsteuerabzug unvollständig oder nicht vorhanden, kann das Finanzamt die abziehbare Vorsteuer unter bestimmten Voraussetzungen schätzen oder aus Billigkeitsgründen ganz oder teilweise anerkennen, sofern im Übrigen die Voraussetzungen für den Vorsteuerabzug vorliegen (vgl. Abschnitt 15.11 Abs. 5 ff). Verletzungen der GoBS und der GDPdU wirken sich ebenfalls nicht auf den ursprünglichen Vorsteuerabzug aus, sofern die Voraussetzungen für den Vorsteuerabzug nachgewiesen werden (vgl. Abschnitt 15.11 Abs. 1 Satz 3).

Die praktische Umsetzung der Archivierung von E-Rechnungen

Um die gesetzlichen Anforderungen an die Archivierung von E-Rechnungen zu erfüllen, sollten Sie folgende Schritte beachten:

- Wählen Sie das richtige Aufbewahrungsmedium: Die E-Rechnungen müssen zwingend elektronisch archiviert werden. Es genügt nicht, sie auszudrucken und in Papierform abzulegen. Das Aufbewahrungsmedium muss zudem unveränderbar sein, d.h. keine nachträglichen Änderungen zulassen. Hierfür eignen sich z.B. einmal beschreibbare Speichermedien oder Cloud-Lösungen.

- Bewahren Sie das Originalformat: Die E-Rechnungen müssen in dem Format archiviert werden, in dem sie eingegangen sind. Wenn Sie die E-Rechnungen in ein anderes Format umwandeln, z.B. für Ihre Buchhaltungssoftware, müssen Sie beide Formate miteinander verknüpfen und aufbewahren.

- Löschen Sie nicht relevante Informationen: Wenn Sie E-Rechnungen als Anhang zu einer E-Mail erhalten, müssen Sie nur den Anhang archivieren. Die E-Mail selbst dient nur als "Briefumschlag" und kann gelöscht werden.

- Nutzen Sie eine digitale Archivierungssoftware: Um die Archivierung von E-Rechnungen zu vereinfachen und zu automatisieren, können Sie eine digitale Archivierungssoftware verwenden. Diese ermöglicht Ihnen eine schnelle und sichere Speicherung, Verwaltung und Suche Ihrer E-Rechnungen. Außerdem können Sie damit den Datenzugriff und die Prüfbarkeit digitaler Belege gewährleisten.

Fazit

Die elektronische Rechnung ist eine zeitgemäße und effiziente Möglichkeit der Rechnungsstellung, die viele Vorteile für Unternehmer bietet. Um diese Vorteile zu nutzen, müssen Sie jedoch auch die gesetzlichen Anforderungen an die Archivierung von E-Rechnungen beachten. Mit den richtigen Schritten und einer geeigneten Software

Grundsätze zur ordnungsmäßigen Führung und Aufbewahrung von Büchern, Aufzeichnungen und Unterlagen in elektronischer Form sowie zum Datenzugriff (GoBD)

Die Einhaltung der Grundsätze zur ordnungsmäßigen Führung und Aufbewahrung von Büchern, Aufzeichnungen und Unterlagen in elektronischer Form sowie zum Datenzugriff (GoBD) ist für Unternehmen in Deutschland von großer Bedeutung, insbesondere im Kontext der elektronischen Rechnungsstellung und -verarbeitung. Hier sind die wichtigsten Punkte zusammengefasst:

Konvertierung elektronischer Eingangsrechnungen

- Zulässigkeit der Konvertierung: Die Umwandlung einer elektronisch eingegangenen Eingangsrechnung in ein anderes Format ist grundsätzlich erlaubt.

- Aufbewahrung der Originaldatei: Die ursprüngliche Datei muss aufbewahrt werden.

- Erhalt der maschinellen Auswertbarkeit: Die maschinelle Auswertbarkeit darf durch die Konvertierung nicht reduziert werden.

Grundsätze der Unveränderbarkeit

- Protokollierung von Veränderungen: Änderungen und Löschungen an elektronischen Aufzeichnungen müssen protokolliert werden, um die Anforderungen des § 146 Abs. 4 AO und § 239 Abs. 3 HGB zu erfüllen.

- Verbot der Unterdrückung oder Verfälschung: Informationen dürfen nicht unterdrückt, überschrieben, gelöscht oder verfälscht werden.

- Kenntlichmachung von Änderungen: Spätere Änderungen müssen so vorgenommen werden, dass sowohl der ursprüngliche Inhalt als auch die Tatsache der Veränderung erkennbar bleiben.

Aufbewahrung elektronischer Rechnungen

- Format: Elektronische Handels- oder Geschäftsbriefe sowie Buchungsbelege müssen in dem Format aufbewahrt werden, in dem sie empfangen wurden.

- Umwandlung in anderes Format: Eine Umwandlung (z.B. MSG in PDF) ist zulässig, solange die maschinelle Auswertbarkeit erhalten bleibt und keine inhaltlichen Änderungen vorgenommen werden.

- Aufbewahrung angereicherter Informationen: Bei Anreicherung durch OCR (Optical Character Recognition) müssen die verifizierten und korrigierten Informationen ebenfalls aufbewahrt werden.

Umgang mit interner Umwandlung

- Aufbewahrung beider Versionen: Bei Konvertierung in ein unternehmenseigenes Format müssen sowohl die Original- als auch die konvertierte Version aufbewahrt werden.

- Kennzeichnung und Zuordnung: Die konvertierte Version muss als solche gekennzeichnet und beiden Versionen müssen derselben Aufzeichnung zugeordnet werden.

Ausnahmeregelungen

- Isolierte Aufbewahrung der konvertierten Datei: Unter bestimmten Bedingungen ist die isolierte Aufbewahrung nur der konvertierten Datei zulässig, vorausgesetzt, es gibt keine inhaltlichen Veränderungen, keine Informationen gehen verloren, und die Konvertierung wird ordnungsgemäß dokumentiert.

Wichtige Hinweise

- Einhaltung der GoBD: Die Einhaltung der GoBD ist essentiell, um steuerrechtlichen Anforderungen gerecht zu werden.

- Verfahrensdokumentation: Eine detaillierte Verfahrensdokumentation ist wichtig, um die Einhaltung der GoBD nachzuweisen.

Unternehmen sollten sicherstellen, dass ihre Prozesse und Systeme zur elektronischen Rechnungsverarbeitung den GoBD entsprechen, um steuerrechtliche Risiken zu

Rechnungsprogramm für elektronische Rechnungen

Welche Vorteile bieten Rechnungsprogramme? Sollte man seine Rechnungen mit einem Faktura-Programm oder online erstellen? >Es gibt gute Faktura-Software, mit denen man elektronische Rechnungen schreiben kann. Tipp: Mit der Buchhaltungssoftware MS-Buchhalter, können Sie schnell und einfach Rechnungen schreiben als auch mahnen. Vorteil: Ihre Rechnungen können automatisch verbucht und überwacht werden. So sparen Sie Zeit und Geld und das Beste ist: Sie können die Software kostenlos downloaden und testen. Online Lösungen haben durchaus Vorteile: Man hat überall auf seine Daten Zugriff. Außerdem kann von einem gewissen Backup Effekt profitiert werden. Die Wahrscheinlichkeit, dass der eigene PC den Geist aufgibt ist viel wahrscheinlicher, als dass der Provider die Daten verliert.

Aktuelles zur elektronischen Rechnung

Aktuelles + weitere Infos

Das BMF-Schreiben an die Verbände zur E-Rechnung ab 1.1.25 enthält folgende wichtige Informationen:

- Rechtliche Grundlage: Der Gesetzgeber hat einen Entwurf des Wachstumschancengesetzes vorgelegt, der die Einführung der obligatorischen elektronischen Rechnung in Deutschland ab dem 1.1.25 vorsieht. Wenn der Entwurf unverändert verabschiedet wird, werden Rechnungen im Format XRechnung und ZUGFeRD-Format (Version 2.0.1 und höher) als strukturierte elektronische Formate gelten, die den europäischen Standards für elektronische Rechnungsstellung entsprechen.

- Format: Der strukturierte Teil bei hybriden Formaten wird ab dem 1.1.25 den führenden Teil ausmachen. Dies bedeutet, dass im Fall von Abweichungen die Daten aus dem strukturierten Teil vor den Daten aus der Bilddatei verwendet werden. Dies liegt daran, dass die Rechnung nach der aktuellen Verwaltungsauffassung „lesbar“ sein muss, was bedeutet, dass sie für das menschliche Auge lesbar sein muss. Strukturierte elektronische Formate sind erst nach einer Konvertierung lesbar.

- Akzeptanz: Ab dem 1.1.25 wird die Annahme elektronischer Rechnungen für alle inländischen Unternehmer verpflichtend sein. Die Möglichkeit, in der Einführungsphase auch andere Rechnungsarten zu verwenden, betrifft nur die Ausstellung von Rechnungen. Wenn ein Rechnungsaussteller sich für eine elektronische Rechnung entscheidet, muss der Rechnungsempfänger diese ebenfalls akzeptieren.

Zusammenfassung der wichtigsten Punkte des BMF-Schreibens vom 02.10.2023 zur beabsichtigten eRechnung

Hybride Formate werden wohl zulässig sein. Das BMF hat bestätigt, dass sowohl Rechnungen nach dem XStandard als auch nach dem ZUGFeRD-Format ab Version 2.0.1 grundsätzlich als Rechnungen in einem strukturierten elektronischen Format gelten.

Neue Anforderungen an die „Lesbarkeit“. Ab der Einführung der obligatorischen elektronischen Rechnung wird bei einem hybriden Format der strukturierte Teil der führende sein. Im Fall einer Abweichung gehen dann die Daten aus dem strukturierten Teil denen aus der Bilddatei vor.

Weiternutzung der EDI-Verfahren. Das BMF arbeitet an einer Lösung, welche die Weiternutzung der EDI-Verfahren auch unter dem künftigen Rechtsrahmen so weit wie möglich sicherstellen soll.

Inkrafttreten. Nach dem Regierungsentwurf ist ab dem 1.1.2025 die Entgegennahme einer eRechnung im neuen strukturierten Format für alle inländischen Unternehmer verpflichtend. Die Ausstellung einer eRechnung ist bis zum 31.12.2024 auch noch in Papierform oder als sonstige Rechnung möglich.

Kritik am BMF-Schreiben

Die Einführung der obligatorischen eRechnung ist ein erheblicher Eingriff in das Tagesgeschäft von Unternehmen.

Die Pflicht zur Entgegennahme einer eRechnung ab dem 1.1.2025 ist zu früh, da nicht alle Unternehmen bis dahin in der Lage sein werden, die neuen Rechnungen zu verarbeiten.

Die Ausnahmen für Kleinunternehmer sind derzeit noch nicht abschließend geregelt.

Die Einführung der obligatorischen eRechnung wird für Unternehmen einen erheblichen Umstellungsaufwand bedeuten. Die genaue Ausgestaltung des neuen Rechtsrahmens ist noch nicht abschließend geklärt.

Hier sind einige praktische Tipps für Unternehmen, die sich auf die Einführung der obligatorischen elektronischen Rechnung vorbereiten möchten:

- Wählen Sie ein geeignetes E-Rechnungsformat: Das BMF hat die beiden Formate XRechnung und ZUGFeRD-Format als zulässige Formate für die elektronische Rechnung in Deutschland anerkannt. Unternehmen sollten sich daher für ein Format entscheiden, das ihren Anforderungen entspricht.

- Erstellen Sie ein E-Rechnungs-Workflow: Unternehmen sollten einen E-Rechnungs-Workflow einrichten, der die Erstellung, den Versand und den Empfang von elektronischen Rechnungen regelt. Dies erleichtert den Umgang mit elektronischen Rechnungen und sorgt für eine effiziente Abwicklung des Zahlungsverkehrs.

- Schulden Sie Ihre Mitarbeiter: Mitarbeiter sollten in die Verwendung von E-Rechnungen geschult werden. Dies ist wichtig, um sicherzustellen, dass elektronische Rechnungen ordnungsgemäß erstellt und verarbeitet werden.

Das BMF hat auf seiner Website ein Informationsportal zur Einführung der obligatorischen elektronischen Rechnung eingerichtet. Hier finden Unternehmen weitere Informationen und Unterstützung bei der Umstellung.

Zusammenfassend lässt sich sagen, dass die Einführung der obligatorischen elektronischen Rechnung in Deutschland ab dem 1.1.25 einen wichtigen Schritt zur Digitalisierung des Geschäftsverkehrs darstellt. Unternehmen sollten sich daher frühzeitig auf die Umstellung vorbereiten.

Umstellung auf E-Rechnungen im B2B-Bereich

Die Umstellung auf E-Rechnungen im B2B-Bereich ist ein wichtiger Schritt in Richtung Digitalisierung und Effizienzsteigerung in der Rechnungsstellung und -verarbeitung. Hier sind einige konkrete Schritte und Überlegungen, die Sie jetzt schon in Angriff nehmen sollten, um sich auf die kommenden Änderungen vorzubereiten:

1. Informieren Sie sich über die Anforderungen

- Machen Sie sich mit den spezifischen Anforderungen an E-Rechnungen vertraut, die ab 2025 gelten werden. Dazu gehören das Verständnis der Formate XRechnung und ZUGFeRD ab Version 2.0.1 sowie die Kenntnis darüber, welche Informationen eine E-Rechnung enthalten muss.

2. Überprüfen Sie Ihre aktuelle Software

- Analysieren Sie, ob Ihre aktuelle Buchhaltungs- oder Rechnungssoftware bereits die erforderlichen Formate unterstützt. Wenn nicht, klären Sie mit Ihrem Softwareanbieter, ob ein Update oder Upgrade geplant ist.

3. Planen Sie notwendige Anschaffungen oder Updates

- Sollten Sie feststellen, dass Ihre aktuelle Lösung nicht kompatibel ist, beginnen Sie mit der Suche nach einer geeigneten Software, die die neuen Standards unterstützt. Berücksichtigen Sie dabei auch, ob die Software weitere Anforderungen Ihres Unternehmens erfüllt.

4. Testen Sie das neue Verfahren

- Wenn Ihre Software die E-Rechnung bereits unterstützt, beginnen Sie mit Tests. Senden Sie Testrechnungen an Geschäftspartner, die ebenfalls bereit sind, das Verfahren zu testen. Dies hilft Ihnen, mögliche Probleme frühzeitig zu identifizieren und zu lösen.

5. Schulen Sie Ihr Personal

- Informieren und schulen Sie Ihre Mitarbeiter über die neuen Prozesse und Softwarelösungen. Eine frühzeitige Schulung hilft, Widerstände abzubauen und sorgt für einen reibungslosen Übergang.

6. Kommunizieren Sie mit Ihren Geschäftspartnern

- Informieren Sie Ihre Geschäftspartner über die Umstellung auf E-Rechnungen und klären Sie, ob und wie sie E-Rechnungen empfangen können. Dies ist besonders wichtig, um Unterbrechungen im Zahlungsverkehr zu vermeiden.

7. Berücksichtigen Sie die rechtlichen Aspekte

- Stellen Sie sicher, dass Ihre E-Rechnungen alle rechtlichen Anforderungen erfüllen, insbesondere in Bezug auf die Umsatzsteuer. Dies umfasst auch die Archivierung der Rechnungen in einem Format, das eine spätere Überprüfung ermöglicht.

8. Planen Sie für die Zukunft

- Berücksichtigen Sie bei der Planung, dass ab 2027 die maschinell auslesbaren Daten maßgebend sein werden. Dies könnte weitere Anpassungen in Ihren Prozessen oder Ihrer Software erfordern.

9. Bleiben Sie auf dem Laufenden

- Die Vorschriften und Technologien entwickeln sich ständig weiter. Bleiben Sie daher informiert über Änderungen in den gesetzlichen Anforderungen oder neuen technologischen Möglichkeiten.

Die Umstellung auf E-Rechnungen bietet viele Vorteile, wie die Reduzierung von Papierkram, schnellere Zahlungsabwicklungen und verbesserte Effizienz in der Buchhaltung. Durch frühzeitige Vorbereitung und Anpassung an die neuen Anforderungen stellen Sie sicher, dass Ihr Unternehmen von diesen Vorteilen profitieren kann.

Weitere Infos auch im Steuerlexikon: Rechnung - elektronisch

- Rechnung - Definition

- Anforderungen an eine Rechnung

- Rechnung schreiben/ erstellen

- Pflichtangaben auf einer Rechnung

- Checkliste Rechnung

- Beispiel Rechnung

- Rechnungsvorlage

- Fristen zur Erstellung einer Rechnung

- Gutschrift versus Rechnung

- Kleinbetragsrechnungen und Fahrausweise

- Kleinbetragsrechnungen + Pflichtangaben

- Kleinunternehmer + Rechnung

- Berichtigung einer Rechnung

- Elektronische Rechnungen per E-Mail

- Umsatzsteuer + Rechnung

- Rechnung und Gutschriften mit Umsatzsteuer

- Rechnung nach § 13b UStG

- Kleinunternehmerregelung

- Rechnungen und Vorsteuerabzug

- Umsatzsteuer und Vorsteuer in der Buchhaltung

- PDF Rechnungen online erstellen ...

Steuer-Newsletter

Steuer-Newsletter