Willkommen bei Rechnung schreiben

Hier erfahren Sie, wie Sie eine Rechnung schreiben. Außerdem finden Sie hier Muster, Vorlagen und Freeware-Programme mit denen Sie als Unternehmer bzw. auch als Kleinunternehmer ordnungsgemäße Rechnungen schreiben können.

Inhaltsverzeichnis

- Rechnung - Definition

- Rechnung schreiben/ erstellen

- Anforderungen an eine Rechnung

- Verpflichtung + Fristen zur Ausstellung einer Rechnung

- Pflichtangaben auf einer Rechnung

- Gutschrift versus Rechnung

- Besonderheiten

- Beispiel Rechnung

- Rechnungsvorlage

- Berichtigung einer Rechnung

- Weitere Infos + Aktuelles

Rechnung Definition

Natürlich wissen die meisten Personen im Großen und Ganzen was eine Rechnung ist, jedoch ist es was komplett anderes, wenn man zum ersten Mal selbst eine Rechnung schreiben muss. Man sollte auf die Formvorschriften achten, damit das Finanzamt die Rechnung schließlich auch anerkennt. Eine Rechnung ist eine Urkunde, mit der ein Unternehmer gegenüber dem Leistungsempfänger seine Leistung abrechnet. Eine Rechnung ist also eine Auflistung von Preisen und Leistungen an den Kunden und eine Forderung an den Kunden gestellt wird. Eine Rechnung listet detailliert die Waren und Dienstleistungen auf, die man in Anspruch genommen hat. Obendrein muss die in den Preisen enthaltene Umsatzsteuer in der Rechnung angewiesen sein. Nicht selten werden auf einer Rechnung auch detaillierte Zahlungsweisen und Kundennummern mitgeteilt. Rechnungsnummern und Kontaktpersonen sollten ebenfalls vermerkt sein. Normalerweise wird die Tilgung einer Rechnung mit einer Quittung bestätigt.

Rechnung erstellen

Rechnungen dürfen nur Unternehmer ausstellen: Unternehmer ist, wer eine gewerbliche oder berufliche Tätigkeit selbständig ausübt. Selbständig ist, wer auf eigene Rechnung mit der Absicht, Einnhamnen zu erzielen sich nachhaltig am allgemeinen wirtschaftlichen Verkehr beteiligt.

Die Rechnung muss nicht mehr auf Papier geschrieben sein. Die Rechnung kann auch elektronisch erstellt werden. Rechnungen sind in elektronischer Form per E-Mail zulässig. Mehr Infos unter elektronische Rechnung.

PDF/A-1b (ISO 19005-1:2005) konforme Rechnung

Rechnung erstellen:

|

|

|

Rechnung Nr. | Datum: | Leistungsdatum: |

| Ihre Zeichen: |

Rechnungshinweis: |

Text am Rechnungsanfang:

| Rechnungbetrag netto | 0,00 | |

| zzgl. 7% MwSt. | 0,00 | |

| zzgl. 19% MwSt. | 0,00 | |

| Rechnungsbetrag brutto | 0,00 | |

| Bereits bezahlt | ||

| Offener Betrag |

Text am Rechnungsende/Zahlungskonditionen:

Anforderungen an eine Rechnung

Anforderungen an eine Rechnung

Pflichtangaben auf Rechnungen

1 Allgemeines

Bei der Rechnungsstellung sind vollständige Rechnungsangaben und eingehaltene Formvorschriften unabdingbare Voraussetzungen für den Vorsteuerabzug. Denn dieser gelingt dem Leistungsempfänger nur dann, wenn die Rechnung, die ihm der Lieferant oder Handwerker ausstellt, alle im Umsatzsteuergesetz (UStG) geforderten Angaben – vollständig und richtig – enthält. Das gilt übrigens auch für Gutschriften. Bei einer Gutschrift stellt nicht der leistende Unternehmer, sondern der Empfänger der Leistung das Abrechnungsdokument aus. Dies ist zulässig, wenn vorher eine entsprechende Vereinbarung zur Abrechnung mittels einer Gutschrift zwischen den Vertragsparteien besteht. Spätere Korrekturen sind zwar möglich, im Detail aber schwierig.

Daher sollten Sie sowohl dann sorgfältig vorgehen, wenn Sie eigene Rechnungen erstellen, als auch dann, wenn Sie eingehende Rechnungen kontrollieren. Denn dies ist nicht nur in Ihrem eigenen, sondern auch im Interesse Ihrer Geschäftspartner.

1.1 Steuerliche Grundlagen

Die Umsatzsteuer ist eine Steuer auf

· Waren oder Dienstleistungen, die ein Unternehmen in Deutschland verkauft,

- seine Entnahmen und Nutzungsentnahmen,

· Gegenstände, die ins Zollgebiet importiert werden (Einfuhrumsatzsteuer), und

- Warenerwerbe aus dem EU-Ausland.

Die deutsche Umsatzsteuer ist eine Mehrwertsteuer. Sie wird auf jeder Handelsstufe aus dem Bruttoumsatz errechnet (sogenanntes Allphasen-Nettoumsatzsteuersystem mit Vorsteuerabzug).

Der Begriff „Vorsteuer“ bezeichnet die Umsatzsteuerbeträge, die einem Unternehmer für bezogene Lieferungen und Leistungen in Rechnung gestellt werden (Beschaffungsseite). Diese kann er von der Umsatzsteuer auf seine eigenen Leistungen, die er an das Finanzamt abführen muss (Absatzseite), abziehen.

Unternehmer sind verpflichtet, eine Rechnung auszustellen, wenn sie eine Leistung gegenüber einem anderen Unternehmer für dessen Unternehmen oder gegenüber einer juristischen Person (z.B. Verein, Stiftung oder Körperschaft des öffentlichen Rechts) erbringen. Dazu haben sie nach einer Lieferung oder nach Ausführung einer Dienstleistung sechs Monate Zeit. Bei steuerpflichtigen Werklieferungen und sonstigen Leistungen (Dienstleistungen) im Zusammenhang mit einem Grundstück – im Wesentlichen sind dies Bauleistungen, jedoch keine Materiallieferungen – besteht diese Pflicht darüber hinaus auch, wenn die Arbeiten für private Kunden ausgeführt werden. Private Auftraggeber müssen diese Belege zwei Jahre lang aufbewahren.

Außerdem hat der Gesetzgeber die Fristen für Rechnungen für innergemeinschaftliche Lieferungen und grenzüberschreitende Dienstleistungen verändert. Sie müssen bis zum 15. Tag des Folgemonats ausgestellt werden. Achten Sie daher auf eine zeitnahe Fakturierung.

Hinweis

Kommen Sie als Unternehmer Ihrer Verpflichtung zur Rechnungsausstellung nicht nach, kann dies als Ordnungswidrigkeit mit einer Geldbuße von bis zu 5.000 € geahndet werden.

Kleinunternehmer schulden keine Umsatzsteuer. Aus diesem Grund sind sie aber auch nicht dazu berechtigt, die Umsatzsteuer in einer Rechnung gesondert auszuweisen. Sollte der Umsatzsteuerausweis trotzdem fehlerhaft erfolgen, ist der Kleinunternehmer verpflichtet, die ausgewiesene Steuer als „Strafsteuer“ an das Finanzamt abzuführen.

1.2 Formanforderungen

Eine Rechnung ist ein Dokument, mit dem über eine Lieferung oder sonstige Leistung abgerechnet wird. Dieses muss nicht ausdrücklich als „Rechnung“ bezeichnet werden. Es reicht aus, wenn sich aus dem Inhalt ergibt, dass ein Unternehmer über eine Leistung abrechnet. Insbesondere kann eine Rechnung in einer anderen Sprache ausgestellt sein. Als Rechnungen sind daher auch Dokumente anzuerkennen, die etwa mit „Invoice“, „Faktura“, „Facture“ oder „Quittung“ bezeichnet sind.

Bei Schriftstücken, die nicht der Abrechnung einer Leistung dienen, sondern sich ausschließlich auf den Zahlungsverkehr beziehen (z.B. Mahnungen), handelt es sich dagegen nicht um Rechnungen.

Auch ein Kontoauszug kann eine Rechnung darstellen, allerdings nur, soweit ein Kreditinstitut Leistungen darin abrechnet.

Als Rechnung gilt ferner ein Vertrag, der alle erforderlichen Pflichtangaben enthält. Im Vertrag fehlende Angaben müssen in anderen Unterlagen enthalten sein, auf die im Vertrag hingewiesen wird. Ist beispielsweise in einem Miet- oder Wartungsvertrag der Zeitraum, über den sich die jeweilige Leistung erstreckt, nicht angegeben, reicht es aus, wenn sich dieser aus den einzelnen Zahlungsbelegen (z.B. aus den Überweisungsaufträgen) ergibt. Die im Vertrag enthaltene gesonderte Steuer muss jedoch wie bei jeder anderen Abrechnungsform eindeutig, klar und unbedingt sein. Das ist nicht der Fall, wenn beispielsweise die Abrechnung im Vertrag offenlässt, ob beispielsweise der leistende Unternehmer den Umsatz bei einer Vermietung versteuern oder als umsatzsteuerfrei behandeln will.

Eine Rechnung kann sowohl der leistende Unternehmer selbst als auch ein von ihm beauftragter Dritter ausstellen. Beauftragt er einen Dritten, muss der Leistende sicherstellen, dass der Dritte alle formalen Voraussetzungen einhält.

Sogenannte Innenumsätze – etwa zwischen Betriebsabteilungen desselben Unternehmens – sind innerbetriebliche Vorgänge. Werden hierfür Belege ausgestellt, handelt es sich deshalb umsatzsteuerrechtlich nicht um Rechnungen, sondern um unternehmensinterne Buchungsbelege.

Eine Rechnung muss grundsätzlich in Schriftform vorliegen, das heißt, sie muss die Anforderungen an eine Urkunde im üblichen Sinn erfüllen. Darüber hinaus können Rechnungen auch auf elektronischem Weg übermittelt werden. Dies erfordert jedoch die Zustimmung des Empfängers – die übrigens schon durch das widerspruchslose Akzeptieren einer elektronischen Rechnung erfolgen kann. Wird eine Papierrechnung gewünscht, sollte der elektronischen Form deshalb ausdrücklich widersprochen werden.

1.3 Elektronisch übermittelte Rechnungen

Wird eine Rechnung elektronisch übermittelt, müssen dieEchtheit der Herkunft, dieUnversehrtheit des Inhalts und die Lesbarkeit des Dokuments gewährleistet sein.

Hinweis:

Hierfür ist keine digitale Signatur auf der Rechnung notwendig (vgl. Punkt 1.3.3). Aber natürlich ist es zulässig, eine elektronische Rechnung mit einer digitalen Signatur zu versehen.

Häufig fordert das Finanzamt zur Vorlage der Rechnung auf. Dabei kann vorläufig ein Ausdruck der elektronisch übermittelten Rechnung eingereicht werden. Dies entbindet allerdings nicht von der Pflicht, auf Anforderung nachzuweisen, dass die elektronisch übermittelte Rechnung auch die entsprechenden Voraussetzungen erfüllt.

1.3.1 E-Mail-Rechnungen

Am gebräuchlichsten ist es, elektronische Rechnungen per E-Mail zu übersenden. Dabei kann das Rechnungsdokument in der E-Mail enthalten sein oder in einer zusätzlichen Datei angehängt werden.

1.3.2 Telefax-Rechnungen

Auch bei Rechnungen, die per Telefax übertragen werden, handelt es sich teilweise um elektronisch übermittelte Rechnungen. Für die Berechtigung zum Vorsteuerabzug musste die Übertragung vor der Gesetzesänderung von einem Standardfax an ein Standardfax erfolgen, da nur der Papierausdruck als Rechnungsdokument angesehen wurde. Bei einem Computerfax musste eine digitale Signatur benutzt werden. Das galt für Übertragungen

- von Standardfax an Computerfax,

- von Computerfax an Standardfax und

- von Computerfax an Computerfax.

Immer noch müssen sowohl Rechnungsaussteller als auch -empfänger jeweils einen Papierausdruck der Rechnung aufbewahren. Bei der Übertragung von einem Computerfax oder Faxserver an ein Standardfaxgerät reicht es aus, den Ausdruck aufzubewahren. Bei einem Computerfax auf Empfängerseite gelten die Grundsätze der elektronischen Rechnung.

1.3.3 Anforderungen an elektronisch erstellte Rechnungen

Als in einem elektronischen Format ausgestellt und empfangen gelten Rechnungen, die

- per E-Mail,

- im EDI-Verfahren,

- als PDF- oder Text-Datei,

· per Computerfax bzw. Faxserver (nicht aber per Standardfax) oder

- im Wege des Datenträgeraustauschs

übermittelt werden.

Unternehmern ist es ausdrücklich freigestellt, wie sie die Echtheit der Herkunft, die Unversehrtheit des Inhalts und die Lesbarkeit der Rechnung sicherstellen. Auf eine elektronische Signatur oder die Übermittlung der Rechnung per EDI kommt es für den Vorsteuerabzug ausdrücklich nicht an. Das Gesetz verlangt aber, dass der Unternehmer ein sogenanntes innerbetriebliches Kontrollverfahren einhält.

Innerbetriebliche Kontrollverfahren setzen Unternehmer zum Abgleich der Rechnung mit ihren Zahlungsverpflichtungen ein. Schon im eigenen Interesse werden sie insbesondere überprüfen, ob

· die in Rechnung gestellte Leistung tatsächlich in dargestellter Qualität und Quantität erbracht wurde,

· der Rechnungsaussteller also tatsächlich den Zahlungsanspruch hat und

· die vom Rechnungssteller angegebene Bankverbindung korrekt ist.

Damit gewährleisten sie, dass sie tatsächlich nur diejenigen Rechnungen begleichen, zu deren Begleichung sie auch verpflichtet sind. Dies kann im Rahmen eines entsprechend eingerichteten Rechnungswesens geschehen, aber auch durch manuellen Abgleich der Rechnung mit vorhandenen geschäftlichen Unterlagen (z.B. der Kopie der Bestellung oder dem Lieferschein).

Hinweis

Sie sollten Rechnungen vor der Zahlung stets auch auf alle Pflichtangaben zum Vorsteuerabzug prüfen und gegebenenfalls bis zum Erhalt einer ordnungsgemäßen Rechnung lediglich den Nettobetrag begleichen. Denn der Anspruch auf Erstattung der Vorsteuer entsteht erst mit Vorlage einer ordnungsgemäßen Rechnung.

Bei einer elektronischen Rechnung müssen Sie sich als Leistungsempfänger – wie auch bei einer Papierrechnung – von der Echtheit der Herkunft und der Unversehrtheit des Inhalts überzeugen. Es trägt nämlich derjenige Unternehmer die Feststellungslast (Beweislast) für die Erfüllung der Anspruchsvoraussetzungen, der den Vorsteuerabzug begehrt.

Zur Sicherstellung der Lesbarkeit einer digitalen Rechnung ist eine Speicherung erforderlich – und zwar auf einem Datenträger, der keine Änderung zulässt. Darüber hinaus gelten dieselben Aufbewahrungspflichten wie für Papierrechnungen.

Sowohl der Aussteller als auch der Empfänger müssen die Rechnung für die Buchführung in dem Format speichern, in dem sie ausgestellt bzw. empfangen wurde. Für buchhaltungspflichtige Unternehmer muss die Speicherung

· den Grundsätzen ordnungsgemäßer Buchführung (GoB) sowie den

· Grundsätzen zur ordnungsmäßigen Führung und Aufbewahrung von Büchern, Aufzeichnungen und Unterlagen in elektronischer Form sowie zum Datenzugriff (GoBD)

entsprechen. Gegenüber den ausladenden Verpflichtungen der GoBD, die sich an buchführungspflichtige Unternehmen richten und hohe Relevanz für die Ertragsteuer besitzen, sind die im Umsatzsteuer-Anwendungserlass (UStAE) formulierten Anforderungen an die Rechnungslegung liberaler gefasst.

Nach diesen genügt es bereits, wenn die Daten während der Aufbewahrungspflicht unverändert jederzeit lesbar und maschinell auswertbar sind. Dabei ist es nicht zulässig, eine elektronische Rechnung als Papierausdruck aufzubewahren.

Hinweis

Die Reduzierung der Anforderungen an eine elektronische Rechnung führt auch zu einer effektiveren Umsatzsteuerkontrolle durch den Fiskus. Denn die Beamten dürfen bei einer Umsatzsteuernachschau auch elektronisch gespeicherte Aufzeichnungen, Bücher, Geschäftspapiere, andere Urkunden und elektronische Rechnungen einsehen. Ferner dürfen sie Zugriff auf elektronisch gespeicherte Aufzeichnungen und Datenverarbeitungssysteme erhalten. Bislang war der Datenzugriff nur im Rahmen einer Außenprüfung zulässig.

1.3.4 Online-Fahrausweise

Bei Fahrausweisen wird es für Zwecke des Vorsteuerabzugs nicht beanstandet, wenn diese im Online-Verfahren abgerufen werden, sofern durch das Verfahren sichergestellt ist, dass eine Belastung auf einem Konto erfolgt.

2 Rechnungsangaben

Rechnungen und Gutschriften müssen Mindestangaben enthalten, um einen Vorsteuerabzug zu rechtfertigen. Im Einzelnen sind das folgende Pflichtangaben:

2.1 Rechnungen bis einschließlich 250 € brutto (Kleinbetragsrechnungen)

Zur Vereinfachung hat der Gesetzgeber für sogenannte Kleinbetragsrechnungen Erleichterungen bei der Rechnungserstellung vorgesehen. Damit soll die Abwicklung von kleineren Geschäften des täglichen Lebens vereinfacht werden.

Hinweis

Rückwirkend zum 01.01.2017 hat der Gesetzgeber die Grenze für Kleinbetragsrechnungen von zuvor 150 € auf 250 € angehoben.

Folgende Pflichtangaben sind bei Kleinbetragsrechnungen notwendig:

· vollständiger Name und vollständige Anschrift des leistenden Unternehmers

- Ausstellungsdatum

· Menge und genaue Bezeichnung des gekauften oder gelieferten Gegenstands

· Leistungsbeschreibung, die eine zweifelsfreie und leicht nachprüfbare Identifizierung der Leistung ermöglicht (allgemeine Angaben wie „Beratungsleistungen“ oder „technische Kontrolle“ genügen ebenso wenig wie die bloße Angabe der Warengattung wie „Computerzubehör“)

· Prozentsatz der angewandten Umsatzsteuer (7 % oder 19 %) und Bruttobetrag (ein Umsatzsteuerausweis scheidet bei Kleinunternehmern und Wiederverkäufern aus)

· gegebenenfalls ein Hinweis darauf, dass für die Lieferung oder sonstige Leistung eine Steuerbefreiung gilt (die konkrete Norm des UStG, aus der sich die Befreiung ergibt, muss dabei nicht zitiert werden)

Hinweis

Die vereinfachten Regelungen für Kleinbetragsrechnungen gelten, selbst wenn die Betragsgrenze eingehalten wird, nicht beim Wechsel der Steuerschuldnerschaft und bei innergemeinschaftlichen Lieferungen.

2.2 Rechnungen über 250 € brutto

Zusätzlich zu den Anforderungen für Kleinbetragsrechnungen müssen folgende Angaben enthalten sein:

· vollständiger Name und vollständige Anschrift des leistenden Unternehmers

· vollständiger Name und vollständige Anschrift des Käufers bzw. Leistungsempfängers

· Steuernummer oder Umsatzsteuer-Identifikationsnummer (USt-ID-Nr.) des leistenden Unternehmers; bei Dauerschuldverhältnissen (z.B. Mietverträge) genügt es, wenn in nach dem 31.12.2003 geschlossenen Verträgen eine solche Nummer angegeben ist; bei einzelnen (etwa monatlichen) Zahlungen muss die USt-ID-Nr. nicht mehr angegeben werden

· fortlaufende Rechnungsnummer; bei Dauerleistungen (z.B. Mietverträgen), die seit dem 01.01.2004 vereinbart sind, ist die einmalige Vergabe für einen Vertrag ausreichend

· separater Ausweis des Liefer- und Leistungszeitraums, selbst wenn das Lieferdatum mit dem Ausstellungsdatum identisch ist

- Ausweis des Netto- und Steuerbetrags

· Ausweis jeder im Voraus vereinbarten Minderung des Entgelts (z.B. Rabatte oder Skonti), beispielsweise durch den Hinweis „3 % Skonto bei Zahlung bis zum …“; bestehen darüber hinaus Vereinbarungen, genügt ein Hinweis auf diese (z.B. „Rabatt gemäß Vereinbarung vom …“)

· gegebenenfalls ein Hinweis auf die Aufbewahrungspflicht des Käufers, also des Leistungsempfängers (die Hinweispflicht besteht bei steuerpflichtigen Werklieferungen oder sonstigen Leistungen (im Wesentlichen Bauleistungen, keine Materiallieferungen), die mit einem Grundstück zusammenhängen und an Nichtunternehmer ausgeführt werden; die Aufbewahrungsfrist beträgt zwei Jahre)

· bei einer Abrechnung per Gutschrift auch die Angabe des Begriffs „Gutschrift“

2.3 Besondere Rechnungen

Im Fall der Steuerschuldnerschaft des Leistungsempfängers muss die Rechnung die Angabe „Steuerschuldnerschaft des Leistungsempfängers“ enthalten. Die Formulierung ist jedoch nicht nur dann aufzunehmen, wenn ein Fall der Steuerschuldumkehr mit Auslandsbezug vorliegt. Sie ist auch dann aufzunehmen, wenn sich die Steuerschuld im Inland umkehrt, etwa bei Schrottlieferungen oder Bauleistungen. Auch bei Anwendung der Differenzbesteuerung als Wiederverkäufer sollte ein Hinweis auf deren Anwendung erfolgen.

Hinweis

Bei ausländischen Leistungsempfängern empfiehlt es sich, den Hinweis auf den Wechsel der Steuerschuldnerschaft auf Englisch oder in der jeweiligen Landessprache vorzunehmen. Das Bundesministerium der Finanzen lässt es ausdrücklich zu, den Hinweis auch in einer anderen Amtssprache der Europäischen Union (EU) zu geben. Zur besseren Verständlichkeit für den Rechnungsempfänger sollte daher die Wendung „Reverse-Charge“ verwendet werden. Dies ist der international gebräuchliche Begriff für den Wechsel der Steuerschuldnerschaft.

2.4 Aufbewahrungspflichten

Auch ohne besonderen Hinweis sind Unternehmer verpflichtet, ausgestellte und erhaltene Rechnungen zehn Jahre lang aufzubewahren.

Werden Rechnungen mittels elektronischer Registrierkasse erstellt, genügt es, die Tagesendsummenbons aufzubewahren, sofern diese vollständig sind und den Namen des Geschäfts, das Ausstellungsdatum und die Tagesendsumme enthalten.

Auch bei Ausdruck auf Thermopapier muss die Lesbarkeit dauerhaft sichergestellt werden. Dazu kann der Originalbeleg kopiert werden, um ihn zu konservieren.

Hinweis

Seit dem 01.01.2009 dürfen Rechnungen auch außerhalb des Europäischen Gemeinschaftsgebiets elektronisch aufbewahrt werden.

Die unter Punkt 2.2 genannten Angaben müssen zweifelsfrei aus der Rechnung zu erkennen sein.

Hinweis

Lassen Sie sich daher bei einfachen Kassentippstreifen immer eine separate Rechnung mit den unter Punkt 2.2 genannten Angaben ausstellen.

Sie tragen die Beweislast dafür, dass im Zeitpunkt des erfolgten Vorsteuerabzugs eine ordnungsgemäße Rechnung vorgelegen hat. Bei einem Verlust der Rechnung kann der Nachweis grundsätzlich nur mit einer Rechnungskopie geführt werden.

2.5 Teil- und Schlussrechnungen

Vereinnahmen Unternehmer das Entgelt oder einen Teil des Entgelts (Anzahlungen) für eine noch nicht ausgeführte Lieferung oder Leistung, gelten die Regelungen aus Punkt 2.2 sinngemäß. Auch die Anzahlungsrechnungen müssen daher die entsprechenden Merkmale aufweisen. Wird eine Schlussrechnung erteilt, müssen die vereinnahmten Anzahlungen und die entfallende Umsatzsteuer entsprechend abgezogen werden.

Das bedeutet, dass die bereits gezahlten Nettoanzahlungen vom Nettoauftragswert in der Schlussrechnung abgezogen werden und die bereits abgeführte Umsatzsteuer ausgewiesen werden muss.

Wird in der Schlussrechnung dagegen zunächst der gesamte Nettoauftragswert mit Umsatzsteuer belastet und werden erst anschließend die Bruttoabschlagszahlungen abgezogen, wird eine zu hohe Umsatzsteuer ausgewiesen. Denn dann wird die ausgewiesene Umsatzsteuer aus dem Gesamtauftragswert in vollem Umfang geschuldet, obwohl die Umsatzsteuer bereits über die Abschlagszahlungen im Zeitpunkt der Teilleistungen erklärt und gezahlt wurde.

Wird dies erst bei einer Betriebsprüfung festgestellt, verlangt das Finanzamt zunächst die Zahlung der unberechtigt ausgewiesenen Umsatzsteuer im Fälligkeitszeitpunkt zuzüglich einer Verzinsung für die überhöhte Umsatzsteuer für die Zeit bis zur Korrektur der Rechnung. Der eigentliche Schaden liegt dabei in der Verzinsung, da sie trotz einer Rechnungskorrektur nicht hinfällig wird.

2.6 Beispielsfall

Die Firma Anton Muster schreibt im Veranlagungszeitraum 2019 zwei Abschlagsrechnungen für einen Kunden, für den sie eine Leistung erbracht hat. Die Firma schreibt diese ordnungsgemäß wie folgt aus:

|

1. Abschlagsrechnung: |

am 15.10.2019 |

Abschlag netto |

5.000 |

€ |

|

|

+ Umsatzsteuer 19 % |

+ 950 |

€ |

|

|

|

Abschlag brutto |

= 5.950 |

€ |

|

|

|

||||

|

2. Abschlagsrechnung: |

am 15.11.2019 |

Abschlag netto |

20.000 |

€ |

|

|

+ Umsatzsteuer 19 % |

+ 3.800 |

€ |

|

|

Abschlag brutto |

= 23.800 |

€ |

||

Die Firma muss somit im Jahr 2019 eine Umsatzsteuer von 4.750 € an das zuständige Finanzamt abführen.

Schlussrechnung:

|

Korrekt! |

|||

|

Nettoauftragswert |

50.000 |

€ |

|

|

+ Umsatzsteuer 19 % |

+ 9.500 |

€ |

|

|

Zwischensumme (Bruttoauftragswert) |

= 59.500 |

€ |

|

|

– Abschlagszahlungen am 15.10.2019

|

– 29.750 |

€ |

|

|

Restbetrag brutto |

= 29.750 |

€ |

|

|

darin enthaltene Umsatzsteuer 19 % |

4.750 |

€ |

Hinweis: An das Finanzamt zu zahlen! |

|

Abzüglich der in den Abschlagszahlungen enthaltenen Umsatzsteuer |

4.750 |

€ |

|

|

Wichtig ist also, dass die in den Anzahlungsrechnungen ausgewiesene Umsatzsteuer wieder abgezogen bzw. abgesetzt wird. Das Ausweisungsvolumen in allen Rechnungen (Anzahlungsrechnungen und Schlussrechnung) darf nicht höher sein als die gesetzlich geschuldete Umsatzsteuer. |

|||

|

Unrichtige Rechnungsausstellung |

|||

|

Nettoauftragswert |

50.000 |

€ |

|

|

+ Umsatzsteuer 19 % |

+ 9.500 |

€ |

An das Finanzamt zu zahlen! |

|

Rechnungsbetrag brutto |

= 59.500 |

€ |

|

|

– Abschlagszahlungen |

– 29.750 |

€ |

|

|

verbleibender Restbetrag (brutto) |

= 29.750 |

€ |

|

3 Rechnungsberichtigung

Der Vorsteuerabzug ist nur dann möglich, wenn eine Rechnung alle unter Punkt 2.1 bzw. 2.2 genannten Pflichtangaben enthält. Ist dies nicht der Fall, wird das Finanzamt bei einer Betriebs- bzw. Umsatzsteuersonderprüfung die Vorsteuer zurückfordern. Beim Fehlen einzelner Rechnungsangaben kommt eine Rechnungsberichtigung in Betracht – und zwar durch Ausstellung

- einer korrigierten Rechnung oder

- eines ergänzenden Berichtigungsschreibens.

War für Sie nicht erkennbar, dass einzelne Angaben in der Rechnung unrichtig waren (z.B. Anschrift des leistenden Unternehmers), kann der Vorsteuerabzug erhalten bleiben. An Ihre Gutgläubigkeit als Unternehmer werden jedoch strenge Anforderungen gestellt. Auch der Leistungsempfänger muss im Rahmen seiner Möglichkeiten eine Überprüfung der Unternehmerstellung des leistenden Unternehmers vornehmen.

Hinweis

Der Leistungsempfänger kann nur die tatsächlich geschuldete, nicht aber die überhöht ausgewiesene Umsatzsteuer aus der unzutreffenden Rechnung geltend machen. Denn nur insoweit wird die Umsatzsteuer gesetzlich geschuldet. Gleiches gilt, wenn der Leistende nicht zum Steuerausweis berechtigt ist, etwa mangels Unternehmereigenschaft.

Sie können eine nicht ordnungsgemäße Rechnung berichtigen. Der Europäische Gerichtshof in Luxemburg hat einerückwirkende Rechnungsberichtigung ausdrücklich zugelassen. Auch das Bundesministerium für Finanzen (BMF) hat in einem Schreiben hierzu Stellung genommen (BMF-Schreiben vom 18.09.2020, III C 2 - S 7286-a/19/10001 :001). Der Besitz einer Rechnung stellt nach wie vor erstmal die formelle und materielle Grundvoraussetzung für den Vorsteuerabzug dar. Die rückwirkende Berichtigung der Rechnungen ist an strenge Voraussetzungen geknüpft. Eine der wichtigsten Voraussetzungen für diese rückwirkende Rechnungsberichtigung ist, dass die ursprüngliche Rechnung berichtigungsfähig ist. Dazu muss sie zwingend die folgenden erforderlichen Angaben enthalten:

- Rechnungsaussteller,

- Leistungsempfänger,

- Leistungsbeschreibung,

- Entgelt,

- gesondert ausgewiesene Umsatzsteuer.

Sind diese Angaben unbestimmt, unvollständig oder offensichtlich unzutreffend, handelt es sich nicht mehr um eine berichtigungsfähige Rechnung. Insbesondere der fehlende oder unrichtige Steuerausweis kann eine rückwirkende Rechnungsberichtigung ausschließen. Bei der rückwirkenden Rechnungsberichtigung sollte auch ein besonderes Augenmerk auf die Verjährungsproblematik gelegt werden. Wenn die Verjährungsfrist für das Jahr des erstmaligen Rechnungszugangs bereits abgelaufen ist, kann der Vorsteuerabzug versagt werden. Die Stornierung der ursprünglichen Rechnung sowie die Neuausstellung einer Rechnung können ebenfalls mit Rückwirkung erfolgen.

Eine weitere Möglichkeit, den Vorsteuerabzug bei einer nicht ordnungsgemäßen Rechnung ohne eine Rechnungsberichtigung zu erhalten, erlaubt das BMF, wenn der Leistungsempfänger „die materiellen Voraussetzungen des Vorsteuerabzugs durch objektive Nachweise“ belegen kann. Hierdurch soll die Finanzbehörde in die Lage versetzt werden, eine leichte und zweifelsfreie Feststellung der Voraussetzungen vorzunehmen.

Diese weitere Möglichkeit soll dem Rechnungsempfänger ermöglichen, den Vorsteuerabzug trotzdem zu erhalten, auch wenn beispielsweise der Rechnungsaussteller für eine Rechnungsberichtung nicht mehr zur Verfügung steht.

Die rückwirkende Berichtigung einer Rechnung stellt kein Wahlrecht dar. Bis zum 31.12.2020 gibt es jedoch eine Übergangsregelung. Hier wird nicht beanstandet, wenn der Vorsteuerabzug trotz möglicher Rückwirkung erst in dem Besteuerungszeitraum vorgenommen wird, in dem die berichtigte Rechnung zugeht.

Sollte eine rückwirkende Berichtigung der Rechnung nicht möglich sein, kann in solchen Fällen nur eine neue Rechnung ausgestellt werden, die jedoch erst ab dem Zeitpunkt des Erhalts der korrigierten Rechnung wirkt. In der Zwischenzeit muss der aus der fehlerhaften Rechnung beanspruchte Vorsteuerabzug mit 6 % verzinst werden.

Wichtig ist, dass in der korrigierten Rechnung ein Hinweis auf die ursprüngliche Rechnung erfolgt. Die ursprüngliche Rechnung sollte auf keinen Fall storniert werden. Vielmehr sollten die unrichtigen oder fehlenden Angaben korrigiert bzw. ergänzt werden.

Hinweis

Wie in diesen Fällen das Berichtigungsverfahren im Detail durchgeführt werden muss, ist bislang durch die Finanzverwaltung nicht abschließend geklärt. Auch die Finanzgerichte haben sich dazu noch nicht eindeutig positioniert. Es empfiehlt sich daher, bei umfangreichen Rechnungskorrekturen fachkundigen Rat einzuholen. Sprechen Sie uns dazu gerne jederzeit an.

Die ursprüngliche nicht ordnungsgemäße Rechnung muss nicht vom Leistungsempfänger zurückgefordert werden.

4 Umkehr der Steuerschuldnerschaft

Kehrt sich die Steuerschuldnerschaft um, wird der Leistungsempfänger (Unternehmer) zum Schuldner der Umsatzsteuer. Davon sind betroffen:

· Werklieferungen bzw. sonstige Leistungen eines im Ausland ansässigen Unternehmers,

· die Lieferung von Grundstücken, soweit diese der Grunderwerbsteuer unterliegen,

· die Lieferung sicherungsübereigneter Gegenstände durch den Sicherungsgeber außerhalb eines Insolvenzverfahrens,

· Werklieferungen bzw. sonstige Leistungen, die der Herstellung, Instandhaltung, Instandsetzung oder Beseitigung von Bauwerken dienen (Bauleistungen),

· die Lieferung von Elektrizität durch im In- und Ausland ansässige Unternehmer (Ausnahme: private Betreiber von Photovoltaikanlagen),

- die Lieferung von Gas über das Erdgasnetz,

- die Lieferung von Wärme und Kälte,

- die Übertragung von Berechtigungen nach dem Treibhausgas-Emissionshandelsgesetz,

- bestimmte Schrottlieferungen,

- Gebäudereinigungsleistungen,

- Goldlieferungen abhängig vom Goldgehalt,

· Lieferungen von Tablet-Computern, Mobiltelefonen, Spielekonsolen und bestimmten integrierten Schaltkreisen,

- bestimmte Metalllieferungen, Cermets etc.

Die Regelungen über den Wechsel der Steuerschuldnerschaft sind komplex. Die Übersicht zeigt nur auf, in welchen Fällen im Prinzip die Regelung zu beachten ist. Ob ein Fall tatsächlich unter die Regelung fällt, ist im Einzelfall genau zu prüfen.

Gemäß der europäischen Mehrwertsteuersystemrichtlinie geht die Steuerschuldnerschaft bei Dienstleistungen in allen EU-Mitgliedstaaten zwingend auf den Leistungsempfänger über, wenn sich der Ort der Leistung nach dem Sitz des Leistungsempfängers bestimmt und der leistende Unternehmer nicht in diesem Mitgliedstaat ansässig ist.

Der vorsteuerabzugsberechtigte Leistungsempfänger muss in diesem Fall die Umsatzsteuer in seiner Umsatzsteuervoranmeldung erklären und kann diesen Betrag als Vorsteuer wieder abziehen. Für die Rechnung des leistenden Unternehmers hat dies zur Folge, dass er eine Nettorechnung ohne Umsatzsteuerausweis ausstellen und darin auf den Übergang der Steuerschuldnerschaft hinweisen muss (z.B. „Es wird auf die Steuerschuldnerschaft des Leistungsempfängers nach § 13b Abs. 1 Nr. 1 UStG hingewiesen“ oder „Reverse-Charge“). Dieordnungsgemäße Rechnungserteilung ist jedoch ausnahmsweise keine Voraussetzung für den Vorsteuererstattungsanspruch des Leistungsempfängers, der sich direkt aus § 13b UStG ergibt.

Hinweis

Fehlt der Hinweis auf den Übergang der Steuerschuldnerschaft in der Rechnung, entbindet dies den Leistungsempfänger nicht von der Verpflichtung, die Umsatzsteuer abzuführen. Weist der leistende Unternehmer zu Unrecht Umsatzsteuer aus, schuldet er diese bis zu einer zulässigen Rechnungsberichtigung.

5 Was kann bei Fehlern passieren?

Bei einem unrichtigen Steuerausweisschuldet der leistende Unternehmer auch denMehrbetrag, und zwar unabhängig davon, ob die Rechnung alle notwendigen Angaben enthält. Er schuldet in diesem Fall die zu hoch ausgewiesene Steuer, obwohl der Leistungsempfänger diese Steuer gar nicht als Vorsteuer abziehen kann. Ein zu hoher Steuerausweis liegt auch vor, wenn in Rechnungen über Kleinbeträge ein zu hoher Steuersatz angegeben ist.

Hinweis

Diese Regelung gilt auch für Gutschriften, soweit der Empfänger der Rechnung nicht widerspricht. Sollte eine Gutschrift einen zu hohen Steuersatz und damit Steuerausweise enthalten, müssen Sie unbedingt gegenüber dem Gutschriftsaussteller widersprechen. Dies kann etwa durch einen einfachen Brief per Fax erfolgen, damit Sie auch einen Zugangsnachweis haben.

Der leistende Unternehmer kann den Steuerbetrag gegenüber dem Empfänger berichtigen. Eine solche Berichtigung erfolgt für den Besteuerungszeitraum, in dem die berichtigte Rechnung erteilt wurde.

Beispiel 1

Ein Unternehmer berechnet für eine Lieferung die Umsatzsteuer mit 19 %, obwohl hierfür nur 7 % geschuldet werden.

Entgelt 1.000 €

+ 19 % Umsatzsteuer 190 €

Rechnungsbetrag 1.190 €

In diesem Beispiel schuldet der Unternehmer nicht nur 7 % Umsatzsteuer – wie es das UStG vorsieht –, sondern zusätzlich die Differenz zum Steuerbetrag zu 19 %. Der Leistungsempfänger hat jedoch nur einen Vorsteuerabzug in Höhe des richtigen Steuerbetrags zu 7 % (siehe unten).

Wird der Rechnungsbetrag um die zu hoch ausgewiesene Steuer herabgesetzt, ergibt sich als berichtigte Rechnung:

Entgelt 1.000 €

+ 7 % Umsatzsteuer + 70 €

Rechnungsbetrag 1.070 €

Beispiel 2

Soll der Bruttorechnungsbetrag in der berichtigten Rechnung unverändert bleiben, ergibt sich die richtige Steuer durch Herausrechnen aus dem bisherigen Rechnungsbetrag:

Rechnungsbetrag mit Steuer 1.190,00 €

– darin enthaltene Steuer auf Grundlage des

ermäßigten Steuersatzes von 7 % = 7/107 – 77,85 €

Rechnungsbetrag ohne Steuer 1.112,15 €

Berichtigte Rechnung:

Entgelt 1.112,15 €

7 % Umsatzsteuer 77,85 €

Rechnungsbetrag 1.190,00 €

Hinweis

Ob eine Korrektur nach dem Bruttopreis oder nach dem Nettoentgelt erfolgt, richtet sich nach den zivilrechtlichen vertraglichen Vereinbarungen mit dem Leistungsempfänger. Ist dieser Endverbraucher, erfolgt im Regelfall eine Korrektur auf Basis des Bruttopreises (siehe Beispiel 2).

Bei zu niedrigem Steuerausweis schuldet der Unternehmer die gesetzlich vorgeschriebene Steuer. Er muss die Steuer unter Zugrundelegung des maßgeblichen Steuersatzes aus dem Gesamtrechnungsbetrag herausrechnen.

Beispiel

Ein Unternehmer berechnet für eine Lieferung die Steuer mit 7 %, obwohl hierfür 19 % geschuldet werden.

berechnetes Entgelt 400,00 €

+ 7 % Umsatzsteuer 28,00 €

Gesamtrechnungsbetrag 428,00 €

– Herausrechnung der Steuer mit 19/119 68,34 €

Entgelt 359,66 €

vom Unternehmer geschuldete Steuer:

(19 % von 359,66 € =) 68,34 €

Der Leistungsempfänger darf als Vorsteuer nur den in der Rechnung ausgewiesenen Steuerbetrag abziehen.

Wer in einer Rechnung einen Steuerbetrag ausweist, obwohl er dazu nicht berechtigt ist, schuldet den ausgewiesenen Betrag. Dies betrifft vor allem Kleinunternehmer, bei denen die Umsatzsteuer nicht erhoben wird. Auch wenn jemand wie ein leistender Unternehmer abrechnet und einen Steuerbetrag ausweist, obwohl er nicht Unternehmer ist oder eine Lieferung oder sonstige Leistung nicht ausführt, schuldet er dementsprechend den ausgewiesenen Betrag. Insbesondere Privatpersonen sollten darauf achten, nicht unberechtigterweise eine Steuer in einem Kaufvertrag oder ähnlichen Dokumenten auszuweisen.

6 Checkliste: Pflichtangaben auf Rechnungen

Soweit eine der nachfolgenden Pflichtangaben fehlt und demgemäß mit „Nein“ geantwortet wird, sind die Voraussetzungen für einen Vorsteuerabzug nicht erfüllt. Dann liegt keine ordnungsgemäße Rechnung vor.

|

Bestandteil |

Ja |

Nein |

|

vollständiger Name und Anschrift des leistenden Unternehmers* |

□ |

□ |

|

vollständiger Name und Anschrift des Käufers

|

□ |

□ |

|

Einfache Steuer- oder USt-ID-Nr. des leistenden Unternehmers |

□ |

□ |

|

Ausstellungsdatum der Rechnung* |

□ |

□ |

|

fortlaufende Rechnungsnummer |

□ |

□ |

|

Menge und Art der Lieferung oder Umfang und Art der sonstigen Leistung (Dienstleistung)* |

□ |

□ |

|

Zeitpunkt der Lieferung oder Leistung oder der Vereinnahmung des (Teil-)Entgelts bei Abschlags- oder Anzahlungsrechnungen |

□ |

□ |

|

Entgelt, aufgeschlüsselt nach Steuersätzen |

□ |

□ |

|

anzuwendender Steuersatz* |

□ |

□ |

|

der auf das Entgelt entfallende Netto- und Steuerbetrag |

□ |

□ |

|

bei Gutschriften: korrekte Bezeichnung als „Gutschrift“ |

□ |

□ |

|

Hinweis auf Aufbewahrungspflicht |

für Vorsteuerabzug nicht erforderlich, da nur bei einer Rechnung gegenüber Endverbrauchern erforderlich |

|

|

Hinweis auf Steuerbefreiungen* |

für Vorsteuerabzug nicht erforderlich |

|

|

Hinweis auf Übergang der Steuerschuldnerschaft |

für Vorsteuerabzug nicht erforderlich |

|

|

* Bei Kleinbetragsrechnungen bis 250 € (siehe Punkt 2.1) sind nur die mit * gekennzeichneten Pflichtangaben notwendig. |

||

Wenn Sie andere Unternehmer mit Waren beliefern oder für andere Unternehmer Dienstleistungen erbringen, sind Sie verpflichtet innerhalb von sechs Monaten nach Ausführung der Leistungen Rechnungen auszustellen (§§ 14, 14 a UStG). Bei steuerpflichtigen Werklieferungen oder sonstigen Leistungen im Zusammenhang mit einem Grundstück, müssen Sie auch an Privatpersonen Rechnungen erteilen.

Die Angaben, die eine ordnungsgemäße Rechnung enthalten muss, ergeben sich aus § 14 Absatz 4 und § 14 a UStG:

- vollständiger Name und vollständige Anschrift des leistenden Unternehmers

- vollständiger Name und vollständige Anschrift des Leistungsempfängers

- fortlaufende Rechnungsnummer

- Menge und Art (handelsübliche Bezeichnung) der gelieferten Gegenstände oder Umfang und Art der sonstigen Leistung jede im Voraus vereinbarte Minderung des Entgelts

- vom Finanzamt erteilte Steuernummer oder vom Bundeszentralamt für Steuern erteilte USt-Id.Nr.

- Ausstellungsdatum der Rechnung

- Zeitpunkt der Lieferung oder sonstigen Leistung (oder bei Anzahlungsrechnungen Zeitpunkt der Anzahlung)

- Aufschlüsselung des Entgelts nach Steuersätzen und ggf. Steuerbefreiungen

- anzuwendender Steuersatz und Steuerbetrag (ggf. Hinweis auf Steuerbefreiung)

Siehe auch Checkliste

Bei Rechnungen über Kleinbeträge bis 250 € gelten vereinfachte Vorschriften. Die hierfür erforderlichen Angaben ergeben sich aus § 33 UStDV:

- vollständiger Name und vollständige Anschrift des leistenden Unternehmers

- das Entgelt und den darauf entfallenden Steuerbetrag in einer Summe sowie den anzuwendenden Steuersatz oder ggf. Hinweis auf eine Steuerbefreiung

- Ausstellungsdatum der Rechnung

- Menge und Art der gelieferten Gegenstände oder Umfang und Art der sonstigen Leistung

Siehe auch Checkliste

Vorsicht: Bei unberechtigtem Steuerausweis wird die zu Unrecht ausgewiesene Umsatzsteuer geschuldet

Pflichtangaben in der Rechnung

Nur für ordnungsgemäße Rechnungen bekommen Sie bzw. Ihr Kunde die Umsatzsteuer vom Finanzamt erstattet. Bestimmte Angaben müssen dafür auf der Rechnung ersichtlich sein. Zudem gibt es Spezialfälle, in denen zusätzliche Angaben erforderlich sind - vor allem Gutschriften sowie Rechnungen, bei denen der Empfänger die Umsatzsteuer schuldet. Wenn eine Rechnung nicht den gesetzlichen Anforderungen entspricht, ist diese nicht ordnungsgemäß. Dann kann keine Vorsteuer abgezogen werden. Daher ist der Rechnungsempfänger in einem solchen Fall berechtigt, den Rechnungsbetrag einzubehalten. Sehen Sie in diesem Video, wie ordnungsgemäßge Rechnungen aussehen.

Die Mindestbestandteile einer Rechnung sind im Umsatzsteuergesetz festgehalten. Laut § 14 UStG muss sie mindestens folgende Bestandteile vorweisen:

- Name des leistenden Unternehmers

- Anschrift des leistenden Unternehmers

- Name und Anschrift des Leistungsempfängers

- Angabe der Steuernummer oder Umsatzsteuer-Identifikationsnummer

- Rechnungsdatum

- Fortlaufende Rechnungsnummer

- Bezeichnung der erbrachten Leistung

- Zeitpunkt der Leistung

- Entgelt

- Steuersatz und Steuerbetrag

- Bezeichnung als Gutschrift bei Abrechnung durch Leistungsempfänger

1. Angabe Ihres Namens

Sie müssen als leistender Unternehmer und Rechnungsaussteller Ihren vollständigen Namen angeben. Betreiben Sie kein Einzelunternehmen, sondern führen Sie eine Personengesellschaft oder GmbH muss der Name der Gesellschaft in der Rechnung genannt werden.

2. Angabe Ihrer Anschrift

In der Rechnung muss außerdem Ihre vollständige Geschäftsanschrift bzw. bei Gesellschaften deren Geschäftsadresse angegeben werden.

3. Name und Anschrift Ihres Kunden

Die Rechnung muss an Ihren Kunden gerichtet werden und dessen Namen sowie (Geschäfts-)Anschrift enthalten; denn er ist der Leistungsempfänger, der die Vorsteuer geltend machen will. Ist Ihr Kunde eine Personengesellschaft oder Kapitalgesellschaft (z. B. GmbH), muss die Rechnung an die Personen- bzw. Kapitalgesellschaft gerichtet sein. Statt der Anschrift genügt übrigens auch ein Postfach oder eine Großkundenadresse.

4. Angabe der Steuernummer oder Umsatzsteuer-Identifikationsnummerm

In der Rechnung müssen Sie entweder Ihre Steuernummer oder Ihre Umsatzsteuer-Identifikationsnummer angegeben. Mehr Infos zur UID im Steuerlexikon . Mehr Infos auch unter Rechnung - EU

5. Rechnungsdatum

Ihre Rechnung muss ein Rechnungsdatum (Ausstellungsdatum) ausweisen. Dies ist der Tag, an dem Sie die Rechnung erstellen.

6. Fortlaufende Rechnungsnummer

Weiterhin müssen Sie eine fortlaufende Rechnungsnummer verwenden, damit das Finanzamt sicherstellen kann, dass die Rechnung nur einmal erstellt worden ist. Es empfehlen sich fortlaufende Nummern. Die Rechnungsnummer soll sicherstellen, dass die Rechnung wirklich einmalig ist. Bei der Erstellung der Rechnung ist es zugelassen, eine oder mehrere Zahlen und Buchstaben zu verwenden. Obendrein ist die Kombination von Ziffern und Buchstaben zulässig. Der Aussteller der Rechnung kann selbst entscheiden, wie viele Nummerkreise für organisatorisch, zeitlich und geografisch abgegrenzte Bereiche geschaffen werden, in denen eine Nummer jeweilig einmalig vergeben wird. Bei Kaufverträgen über Dauerleistungen ist es nicht schädlich, wenn vor Januar 2004 abgeschlossene Verträge keine Nummer haben, die fortlaufend ist. Es ist auch nicht erforderlich eine solche Rechnung um eine fortlaufende Nummer zu ergänzen.

7. Bezeichnung der erbrachten Leistung

Sie müssen die von Ihnen erbrachte Leistung in der Rechnung bezeichnen: Bei einer Warenlieferung müssen Sie die Menge und Art, d. h. die handelsübliche Bezeichnung, der gelieferten Waren angeben.

Bei einer sonstigen Leistung (Dienstleistung) müssen Sie den Umfang und die Art Ihrer Leistung konkret bezeichnen. Allgemeine Beschreibungen wie „Beratung“ oder „Handwerkerarbeiten“ reichen nicht aus.

Ist eine Leistungsbeschreibung in der Rechnung zu umfangreich, können Sie in der Rechnung auf andere Geschäftsunterlagen, z. B. auf den zugrunde liegenden Vertrag, verweisen, in dem die Leistung beschrieben wird.

Die korrekte und detaillierte Leistungsbeschreibung auf Rechnungen ist für den Vorsteuerabzug<7b> aus der Umsatzsteuer von entscheidender Bedeutung. Hier sind einige Schritte und Tipps, wie Sie sicherstellen können, dass Ihre Rechnungen den Anforderungen des Finanzamts entsprechen und Sie somit Ärger bei der Umsatzsteuer vermeiden:

-

Prüfen Sie jede eingehende Rechnung sofort: Bevor Sie eine Rechnung bezahlen, sollten Sie sicherstellen, dass die Leistungsbeschreibung genau und vollständig ist. Überprüfen Sie, ob die Art und Menge der gelieferten Waren oder Dienstleistungen klar definiert sind.

-

Verstehen Sie die Anforderungen: Machen Sie sich mit den Anforderungen des Bundesfinanzministeriums vertraut, wie sie im BMF-Schreiben vom 1. Dezember 2021 dargelegt sind. Dies wird Ihnen helfen zu verstehen, was eine "handelsübliche Bezeichnung" ist und wie detailliert die Beschreibung sein muss.

-

Kommunikation mit Lieferanten: Wenn Sie feststellen, dass eine Rechnung nicht den Anforderungen entspricht, kontaktieren Sie sofort den Lieferanten und fordern Sie eine korrigierte Rechnung an. Erklären Sie deutlich, was fehlt oder unzureichend beschrieben ist.

-

Dokumentation: Bewahren Sie eine Kopie der ursprünglichen Rechnung sowie der Kommunikation mit dem Lieferanten über die Anforderung einer korrigierten Rechnung auf. Dies kann nützlich sein, falls das Finanzamt Fragen zur Rechnung hat.

-

Schulung des Personals: Stellen Sie sicher, dass alle Mitarbeiter, die mit der Buchhaltung und den Rechnungen betraut sind, über die Bedeutung einer genauen Leistungsbeschreibung und die steuerlichen Konsequenzen informiert sind.

-

Regelmäßige Überprüfungen: Führen Sie regelmäßige interne Kontrollen durch, um sicherzustellen, dass alle Rechnungen den Anforderungen entsprechen. Dies kann helfen, Probleme frühzeitig zu erkennen und zu beheben.

Indem Sie diese Schritte befolgen, können Sie das Risiko minimieren, dass das Finanzamt Ihren Vorsteuerabzug aufgrund unzureichender Leistungsbeschreibungen zurückweist. Dies hilft, unerwartete Steuernachzahlungen und mögliche Strafen zu vermeiden und sorgt für eine reibungslosere Abwicklung Ihrer Umsatzsteuerangelegenheiten.

8. Zeitpunkt der Leistung

Weiterhin müssen Sie in der Rechnung den Zeitpunkt nennen, an dem Sie Ihre Leistung erbracht haben. Dabei genügt die Angabe des Monats, in dem die Leistung ausgeführt worden ist. Auch wenn das Datum der Rechnung und das der Lieferung identisch ist, muss es doppelt aufgeführt werden. Wenn das Ausstellungsdatum des Lieferscheins den Zeitpunkt der Leistung richtig wiedergibt, wird jedoch auch folgender Satz auf der Rechnung akzeptiert: Erstellen Sie Ihre Rechnung noch am Tag Ihrer Leistung, genügt der Hinweis: „Leistungsdatum entspricht Rechnungsdatum“. Der Empfänger kann aber auch durch seine Empfangsbestätigung die Rechnung ergänzen, womit diese ebenfalls zum Vorsteuerabzug berechtigt ist. Der Zeitpunkt der Leistung ist bei Lieferungen der Tag der Warenlieferung und bei sonstigen Leistungen wie z. B. Handwerkerleistungen der Tag der Vollendung. Die Angabe des Leistungszeitpunkts kann nicht durch die Beifügung des Lieferscheins ersetzt werden; allerdings genügt der ausdrückliche Verweis in der Rechnung auf den Lieferschein, wenn sich aus dem Lieferschein das Lieferdatum ergibt. "Das Datum des Lieferscheins entspricht dem Leistungszeitpunkt"

9. Entgelt

Das Entgelt ist der Nettobetrag, also ohne Umsatzsteuer. Haben Sie Leistungen zu unterschiedlichen Steuersätzen (19 % und 7 %) erbracht, müssen Sie das Entgelt nach den Steuersätzen aufteilen.

Sofern Sie ein Skonto gewähren, genügt die Angabe des Skontosatzes wie z. B. „2 % Skonto bei Zahlung bis zum …“; den genauen Skontobetrag müssen Sie nicht ausweisen. Besteht eine Bonus- oder Rabattvereinbarung, genügt in der Rechnung der Hinweis auf diese Vereinbarung. Beispiel: „Es gilt unsere Bonusvereinbarung vom …“.

10. Steuersatz und Steuerbetrags

Sowohl der Steuersatz (19 % oder 7 %) als auch der Steuerbetrag, also die sich ergebende Umsatzsteuer, müssen in der Rechnung ausgewiesen werden. Bei unterschiedlichen Steuersätzen müssen Steuersatz und Steuerbetrag sowohl für die Umsätze zu 7 % als auch für die Umsätze zu 19 % jeweils genannt werden.

Haben Sie eine umsatzsteuerfreie Leistung erbracht, müssen Sie in der Rechnung auf die Steuerbefreiung und den Grund für die Steuerbefreiung hinweisen, z. B. durch den Hinweis „steuerfrei wegen Vermittlung von Versicherungen“ oder durch die Angabe des Paragrafen, aus dem sich die Steuerbefreiung ergibt.

11. Bezeichnung als „Gutschrift“ bei Abrechnung durch Leistungsempfänger

Rechnen Sie als Leistungsempfänger mittels Gutschrift gegenüber dem leistenden Unternehmer ab, müssen Sie diese Abrechnung seit dem 30. 6. 2013 ausdrücklich als „Gutschrift“ bezeichnen. Unzulässig wäre also eine Bezeichnung als „Rechnung“ oder „Abrechnung“; denn dies gefährdet Ihren Vorsteuerabzug aus der (eigenen) Gutschrift.

Statt des Begriffs Gutschrift können Sie auch einen vergleichbaren Begriff aus einem anderen EU-Staat verwenden, z. B. „Self-billing“ (englisch) oder „autofacturation“ (französisch). Dies bietet sich an, wenn Ihr Vertragspartner als leistender Unternehmer aus einem anderen EU-Staat stammt und kein Deutsch versteht. Die Finanzverwaltung hat die entsprechenden Übersetzungen des Begriffs „Gutschrift“ veröffentlicht.

Der Begriff „Gutschrift“ muss auch dann verwendet werden, wenn Sie und Ihr Vertragspartner bei einem Tausch in einem einheitlichen Dokument sowohl über die Leistungen Ihres Geschäftspartners als auch über Ihre eigenen Leistungen abrechnen. Beachten Sie, dass in diesem Fall deutlich werden muss, wer welche Leistungen erbracht hat und dass eine Saldierung und Verrechnung der gegenseitig erbrachten Leistungen nicht zulässig ist.

Unschädlich ist es übrigens, wenn Sie Ihre kaufmännische Gutschrift, mit der Sie Ihre bisherige Rechnung korrigieren (z. B. aufgrund einer Beanstandung durch Ihren Kunden), als „Gutschrift“ und nicht als „Storno“ bezeichnen. Sie müssen dann nicht befürchten, die in dieser Gutschrift ausgewiesene Umsatzsteuer erneut abführen zu müssen.

Weitere Infos auch im Steuerlexikon: Rechnung - Gutschrift

Weitere Infos auch im Steuerlexikon: Rechnung - Inhalt und Rechnung - Inhalt - Sonderfälle. Siehe auch Rechnung - Inhalt - Übergangsregelung

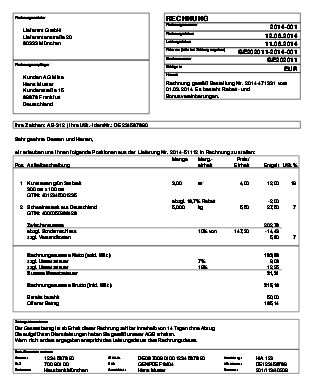

Rechnung Beispiel

|

Außerdem sollten Ihre Rechnungen Einleitungs- und Schlusstexte beinhalten. Sprechen Sie Ihren Kunden persönlich an und geben Sie klare Zahlungsnaweisungen:

Beispiel Anrede:

Sehr geehrter Herr Meyer,

vielen Dank für Ihre Bestellung und das uns entgegengebrachte Vertrauen. Wir berechnen Ihnen hiermit wie folgt: ...

Beispiel Schlusstext:

Bitte überweisen Sie den Rechnungsbetrag - ohne Abzug (oder mit Skonto) - innerhalb von 14 Tagen unter Angabe der Rechnungsnummer auf folgendes Konto: IBAN // BIC

Bitte vermeiden Sie Formulierungen wie " … bitte überweisen Sie den Rechnungsbetrag auf unser Konto…" In der Fußzeile sind dann in kaum lesbarer Schriftgröße gleich mehrere Bankverbindungen aufgeführt.

Beispiele für eine ordnungsgemäße Rechnung sowie Kleinbetragsrechnung mit Erläuterungen der Oberfinanzdirektion Niedersachsen zum Ausstellen von Rechnungen finden Sie hier:

Rechnungsvorlagen zum Download

Wenn Sie nur gelegentlich eine Rechnung schreiben, genügt eine einfache kostenlose Rechnungsvorlage beispielsweise für Word oder Excel. Sie suchen nach einer Rechnungsvorlage zum Download? Hier erhalten Sie einen Überblick, wo Sie kostenlose Rechnungsvorlagen herunterladen können. Die Vorlagen sind bereits fertig formatiert, Sie müssen nur noch die Rechnung ausfüllen:

Verpflichtung + Fristen zur Ausstellung einer Rechnung

Wenn ein Unternehmer eine Leistung an andere Unternehmen oder juristische Personen ohne Unternehmereigenschaft ausführt, ist es immer verpflichtet eine Rechnung auszustellen. Seit dem 1. 1. 2004 ist nämlich derjenige Unternehmer, der einen Umsatz an einen anderen Unternehmer für dessen Unternehmen oder an eine juristische Person, ausführt, dazu verpflichtet, innerhalb von sechs Monaten nach Ausführung der Leistung, eine Rechnung auszustellen. Bei Leistungen gegenüber privaten Personen gilt die Verpflichtung im Grunde genommen nicht. Es gibt jedoch Ausnahmen, wie beispielsweise bei Leistungen im Zusammenhang mit einem Grundstück. Dann muss binnen 6 Monaten eine Rechnung ausgestellt werden. Sollte ein Verstoß begangen werden, droht eine Strafe von bis zu 5.000 Euro. Die Angaben, die auf der Rechnung zu finden sind, müssen richtig und vollständig sein, damit man zum Vorsteuerabzug berechtigt ist. Sollten die Angaben auf der Rechnung erst im Nachhinein vervollständigt werden, ist der Abzug der Vorsteuer erst später möglich. Der Empfänger der Rechnung ist dazu verpflichtet, die Rechnung auf ihre Vollständigkeit hin zu prüfen.

Das Berichtigen einer Rechnung

Eine Rechnung kann immer korrigiert werden, wenn im Nachhinein festgestellt wird, dass sich fehlerhafte Angaben darin befinden. Es müssen lediglich die fehlenden Angaben ergänzt oder die Fehler berichtigt werden. Die Korrektur der Rechnung kann durch ein Dokument erfolgen, welches eindeutig auf die fehlerhafte Rechnung bezogen ist. Hierzu wird bestenfalls die Rechnungsnummer benutzt, die eine eindeutige Identifikation der Rechnung erlaubt.

Rückwirkende Rechnungsberichtigung

Bei einer rückwirkenden Rechnungsberichtigung wird eine ursprünglich fehlerhafte Rechnung mit Wirkung für die Vergangenheit berichtigt. Dies kann zum Vorteil oder zum Nachteil des Leistungsempfängers erfolgen.

Voraussetzungen

Eine rückwirkende Rechnungsberichtigung ist nur möglich, wenn die ursprüngliche Rechnung bestimmte Pflichtangaben enthält. Dazu gehören:

- Name und Anschrift des Leistungsempfängers und -erbringers

- Beschreibung der Leistung

- Betrag

- Umsatzsteuer

Wirkung

Die rückwirkende Rechnungsberichtigung wirkt auf den Zeitpunkt der ursprünglichen Ausstellung der Rechnung zurück. Dies bedeutet, dass der Leistungsempfänger den Vorsteuerabzug für die berichtigte Rechnung für den Besteuerungszeitraum geltend machen kann, in dem die Leistung bezogen wurde.

Beispiele

- Fehlerhafte Umsatzsteuer: Wurde in der ursprünglichen Rechnung der falsche Umsatzsteuersatz ausgewiesen, kann der Lieferant die Rechnung mit Wirkung für die Vergangenheit berichtigen. Der Leistungsempfänger kann dann den Vorsteuerabzug für den korrekten Umsatzsteuersatz geltend machen.

- Fehlende Angaben: Wurden in der ursprünglichen Rechnung bestimmte Pflichtangaben vergessen, kann der Lieferant die Rechnung mit Wirkung für die Vergangenheit berichtigen. Der Leistungsempfänger muss dann die Rechnung in seiner Buchführung korrigieren.

Hinweis:

Bei rückwirkenden Rechnungsberichtigungen ist es wichtig, dass die Rechnungskorrektur eindeutig als solche gekennzeichnet ist. Dazu ist es üblich, den Zusatz "Rechnungsberichtigung" oder "Storno" in der Kopfzeile der Rechnung zu verwenden.

Besonderheiten

Anzahlungen

Haben Sie mit Ihrem Kunden eine Anzahlung vereinbart und stellen Sie hierüber eine Rechnung aus, gelten die gleichen Grundsätze wie im Abschn. I. Nur den Zeitpunkt der Leistung brauchen Sie noch nicht anzugeben, weil er noch nicht feststeht.

Jedoch müssen Sie in der Rechnung angeben, dass Sie die Leistung noch nicht erbracht haben, z. B. durch die Angabe „Anzahlung“. Zudem müssen Sie den Monat der Vereinnahmung des Entgelts angeben, falls dieser Zeitpunkt feststeht und nicht mit dem Ausstellungsdatum der Rechnung übereinstimmt.

Bei der Erstellung der Schlussrechnung müssen Sie darauf achten, dass Sie sowohl die bereits erhaltenen Anzahlungen abziehen, und zwar sowohl die bereits vereinnahmten Nettobeträge als auch die bereits vereinnahmten Umsatzsteuerbeträge. Auf diese Weise vermeiden Sie einen doppelten – und damit unberechtigten – Ausweis der Umsatzsteuer (einmal in der Anzahlungsrechnung und ein weiteres Mal in der Schlussrechnung), die Sie ansonsten an das Finanzamt abführen müssten, obwohl Sie sie nur einmal vom Kunden erhalten haben. Weitere Infos auch im Steuerlexikon: Rechnung - Anzahlung

Reverse-Charge-Verfahren: Kunde als Steuerschuldner

In bestimmten Fällen schuldet Ihr Kunde die Umsatzsteuer, z. B. wenn Sie Bauleistungen an einen anderen Unternehmer oder Gebäude- und Fensterreinigungsleistungen an ein anderes Reinigungsunternehmen erbringen. Man spricht hier vom sog. Reverse-Charge-Verfahren.

Trotz der Schuldnerschaft Ihres Kunden bleiben Sie zur Ausstellung einer Rechnung verpflichtet, die die im Abschn. I. genannten Pflichtangaben enthalten muss. Zusätzlich müssen Sie mit dem Zusatz „Steuerschuldnerschaft des Leistungsempfängers“ in der Rechnung darauf hinweisen, dass der Rechnungs- und Leistungsempfänger, also Ihr Kunde, die Umsatzsteuer schuldet. Alternativ können Sie dies auch in der Sprache eines anderen EU-Staates formulieren; die Finanzverwaltung hat entsprechende Übersetzungen veröffentlicht, z. B. „Reverse Charge“ (englisch) oder „Autoliquidation“ (französisch).

Kleinbetragsrechnungen

Liegt der Gesamtbetrag Ihrer Rechnung nicht über 250 €, genügen Angaben zu Ihrem Namen und Ihrer Anschrift (s. I. 1.), zum Rechnungsdatum (s. Kap. I. 4.), zur erbrachten Leistung (s. I. 6.) und zum Steuersatz bzw. zu einer etwaigen Steuerbefreiung (s. I. 10.). Der Bruttobetrag kann dann in einer Summe genannt werden, so dass eine Aufteilung in Entgelt (Nettobetrag) und Umsatzsteuer nicht erforderlich ist. Auch der Name und die Anschrift Ihres Kunden muss in der Rechnung nicht genannt werden.

Weitere Infos auch im Steuerlexikon: Rechnung - Kleinbetrag

Hinweis auf Aufbewahrungspflicht

Haben Sie eine Bauleistung an einen Nicht-Unternehmer oder an einen Unternehmer für dessen Privatbereich erbracht, müssen Sie in der Rechnung darauf hinweisen, dass Ihr Kunde die Rechnung zwei Jahre lang aufbewahren muss.

Ein Unternehmer muss ein Duplikat der Rechnung, die er selbst in seinem Namen und für seine Rechnung ausgestellt hat, aufbewahren. Aber auch alle Rechnungen, die er ausgestellt hat, sind aufzubewahren. Die Frist beträgt 10 Jahre und beginnt mit dem Ablauf des Kalenderjahres, in dem die Rechnung entworfen wurde. Man kann die Rechnungen auch auf digitalen Speichermedien festhalten, wenn diese den Grundsätzen der ordnungsgemäßen Buchhaltung entsprechen. Sollte jemand gegen das Gesetz verstoßen, kann ihm eine Strafe von bis zu 500 Euro drohen.

Fahrausweise

Für Fahrausweise gelten im Hinblick auf die Rechnung ebenfalls Erleichterungen. Auf der Rechnung müssen folgende Angaben stehen: Der Name und die Anschrift des Unternehmens, welches befördert. Obendrein muss das Ausstellungsdatum der Rechnung zu erlesen sein. Der Steuerbetrag und das Entgelt müssen in einer Summe auf der Rechnung stehen. Der Steuersatz, der aufzuwenden ist, sofern kein ermäßigter Steuersatz gilt. Gegebenenfalls sollte ein Hinweis auf eine grenzüberschreitende Beförderung im Luftverkehr erfolgen. Für beide Formen der Rechnung sollte jedoch am Ende erneut die Checkliste abgearbeitet werden, damit man sicher geht, dass nichts vergessen wurde und die Rechnung ordnungsgemäß verfasst wurde.

Rechnung + Kleinunternehmer

Wenn die umsatzsteuerliche Kleinunternehmensregelung Anwendung findet, muss keine Umsatzsteuer angewiesen werden. Hieraus kann aber nicht gefolgert werden, dass die Rechnungsvorschriften keine Rolle spielen. Auch Kleinunternehmer müssen eine ordnungsgemäße Rechnung schreiben. Kleinunternehmer sind Unternehmer, was so viel heißt, als dass sie die beschriebenen Rechnungspflichten ebenso beachten müssen wie steuerpflichtige Unternehmer. Das Besondere an der Rechnung ist aber, dass die Angaben zum Steuerausweis vollkommen entfallen.

Kleinunternehmer müssen bei der Rechnung demnach im Prinzip folgende Angaben beachten und aufnehmen: Neben dem Namen und der Anschrift des leistenden Unternehmens sollte auch der Leistungsempfänger benannt werden. Auf der Rechnung muss auch dessen Adresse zu vernehmen sein. Die Steuernummer ist ebenso wichtig. Das Ausstellungsdatum der Rechnung und die fortlaufende Rechnungsnummer muss auch einen Platz auf der Rechnung finden. Die handelsübliche Bezeichnung der gelieferten Gegenstände und obendrein auch die Menge der Waren muss angegeben werden. Der Zeitpunkt der Lieferung oder der Leistung sollte ebenfalls ersichtlich sein. Gerade bei Leistungen kann es sich um eine längere Frist handeln, die auf der Rechnung vermerkt werden sollte. Minderungen des Entgeltes, die im Voraus besprochen wurden, müssen auf der Rechnung ersichtlich werden.

Die Vereinfachungen für Kleinbetragsrechnungen gelten wie in der oben aufgeführten Beschreibung. Es besteht keine Hinweispflicht für die Anwendung der Kleinunternehmerregelung. Es sollte aber darauf hingewiesen werden, weil andernfalls mit einer Verzögerung der Zahlung zu rechnen ist. Der Empfänger der Rechnung wird womöglich den mangelnden Steuerausweis bei einer Kontrolle der Rechnung beanstanden.

Siehe auch Rechnungsvorlage für Kleinunternehmer

Aktuelles + weitere Infos

Lücken in der Abfolge der Rechnungsnummern

Bundesfinanzhof (BFH) Beschluss v. 31.05.2023 - X B 111/22: Lücken in der Abfolge der Rechnungsnummern können ein Indiz für unvollständige oder unrichtige Buchführung sein. In diesem Fall hatte der Hausmeister die fehlenden Belege im Klageverfahren zwar vorgelegt, aber das Finanzamt konnte trotzdem noch Fehlbeträge und ungeklärte Einlagen in erheblichen Höhe feststellen.

Der Bundesfinanzhof hat daher zu Recht entschieden, dass die Lücken in der Abfolge der Rechnungsnummern einen ausreichenden Anlass für eine Hinzuschätzung bieten können. Es müssen nicht zwingend weitere Umstände hinzutreten.

Die Hürden für die Zulassung der Revision in Schätzungsfällen sind hoch. Es reicht nicht aus, wenn lediglich eine andere Würdigung der Umstände des Einzelfalls begehrt wird als sie das Finanzgericht vorgenommen hat. Vielmehr muss das Schätzungsergebnis schlechterdings unvertretbar und wirtschaftlich unmöglich sein oder krass von den tatsächlichen Gegebenheiten abweichen.

Mehr Infos zu Rechnungen finden Sie im Steuerlexikon:

- Rechnung

- Rechnung - Anzahlung

- Rechnung - Begriff

- Rechnung - elektronisch

- Rechnung - EU

- Rechnung - Gutschrift

- Rechnung - Inhalt

- Rechnung - Inhalt - Sonderfälle

- Rechnung - Inhalt - Übergangsregelung

- Rechnung - Kleinbetrag

- Rechnung - Sonderfälle

- Rechnung - Steuerausweis

Weitere Infos ...

- Checkliste Rechnung

- Elektronische Rechnungen

- Elektronische Rechnungen per E-Mail

- Umsatzsteuer + Rechnung

- Rechnung und Gutschriften mit Umsatzsteuer

- Rechnung nach § 13b UStG

- Kleinunternehmerregelung

- Rechnungen und Vorsteuerabzug

- Umsatzsteuer und Vorsteuer in der Buchhaltung

- PDF Rechnungen online erstellen ...

Beratung: Bei Unsicherheiten oder komplexen Fällen kann es sinnvoll sein, einen Steuerberater zu konsultieren. Dieser kann spezifische Ratschläge geben, wie Sie Ihre Rechnungen gestalten sollten, um den Anforderungen gerecht zu werden.

Steuer-Newsletter.

Steuer-Newsletter.