Steuerpflicht und Wohnsitzwechsel

Weg von der deutschen Steuerpflicht und Finanzmat zum Steuerparadies bzw. steuerfreien Nomaden?

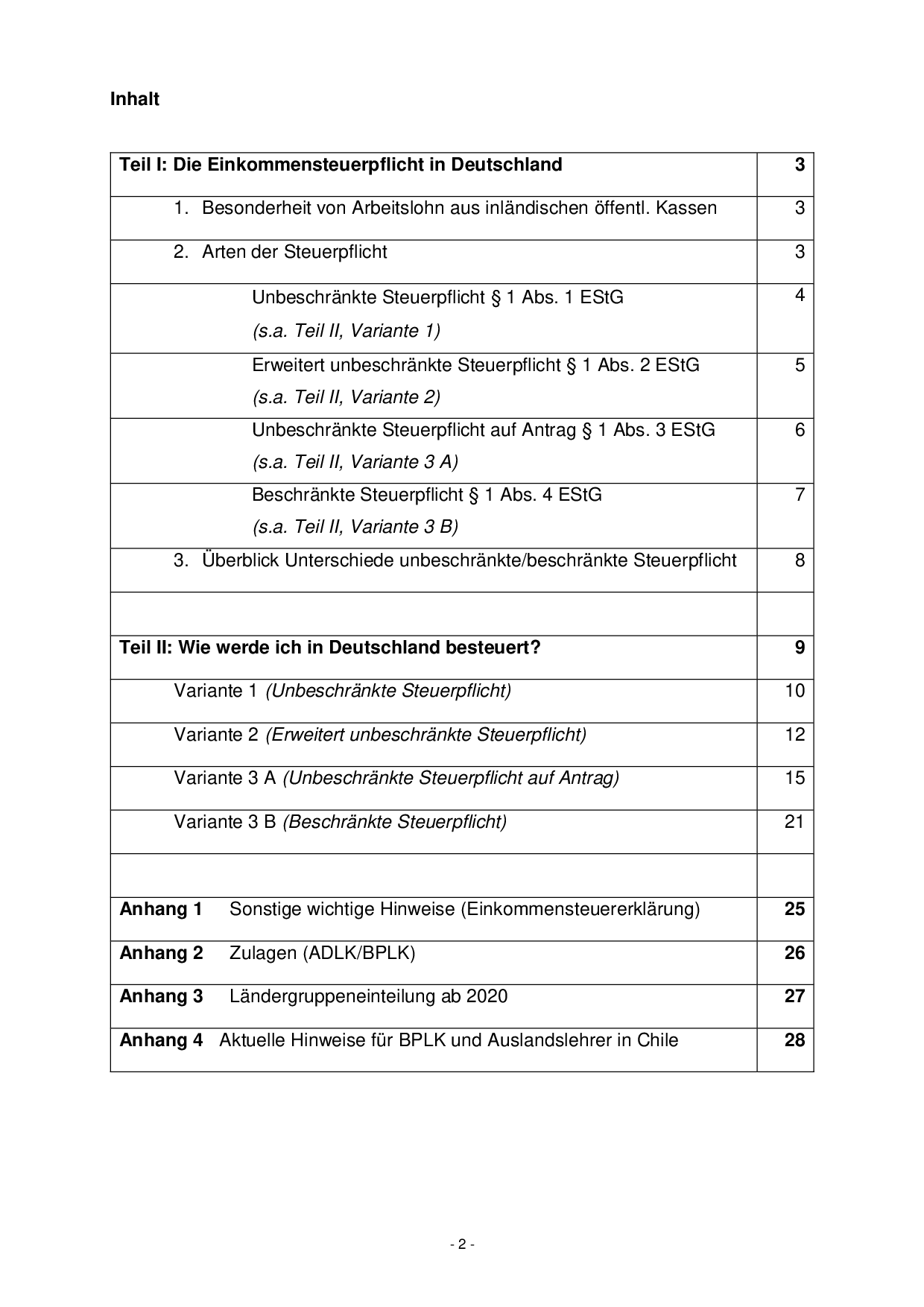

Inhalt:

- Was muss ich beim Wohnsitzwechsel ins Ausland beachten?

- Die Einkommensteuerpflicht in Deutschland

- Wohnsitz + gewöhnlicher Aufenthalt

- Besteuerung als beschränkt Steuerpflichtiger

- Behandlung einer Beteiligung im Sinne des § 17 EStG bei Wohnsitzwechsel ins Ausland (Wegzugsbesteuerung)

- Aktuelles + Weitere Infos

Steht auch bei Ihnen in nächster Zeit ein berufsbedingter Umzug ins Ausland an? Oder tragen Sie sich ernsthaft mit dem Gedanken, Deutschland der hohen Steuer wegen für immer zu verlassen? Vorsicht: Wer im Ausland lebt, muss eventuell seine deutschen Einkünfte in Deutschland versteuern! In diesem Fall müssen Sie wissen, dass Ihre Steuerpflicht mit dem bloßen Wegzug aus Deutschland keinesfalls endet.

Was muss ich beim Wohnsitzwechsel ins Ausland beachten?

Beim Umzug ins Ausland gibt es mehrere wichtige Aspekte, die Sie beachten sollten, insbesondere in Bezug auf steuerliche Angelegenheiten. Allerdings sind meine Kenntnisse und Ressourcen speziell auf Deutschland fokussiert, daher beziehen sich meine Informationen auf den deutschen Kontext. Hier sind einige grundlegende Punkte:

- Abmeldung in Deutschland: Wenn Sie aus Deutschland wegziehen und keinen Wohnsitz mehr im Land haben, müssen Sie sich bei der zuständigen Meldebehörde abmelden.

- Steuerlicher Wohnsitz: Ihr steuerlicher Wohnsitz bestimmt, in welchem Land Sie steuerpflichtig sind. In Deutschland sind Sie normalerweise steuerpflichtig, wenn Sie dort einen Wohnsitz oder Ihren gewöhnlichen Aufenthalt haben. Wenn Sie Ihren Wohnsitz ins Ausland verlegen, könnte sich dies ändern.

- Einkommensteuer: Falls Sie Einkünfte aus Deutschland beziehen (z.B. Einkünfte aus Vermietung oder Kapitalerträge), können diese weiterhin in Deutschland steuerpflichtig sein. Dies hängt von den Doppelbesteuerungsabkommen zwischen Deutschland und dem Land, in das Sie ziehen, ab.

- Doppelbesteuerungsabkommen (DBA): Deutschland hat mit vielen Ländern DBAs abgeschlossen, um zu vermeiden, dass Sie in beiden Ländern auf dasselbe Einkommen Steuern zahlen müssen. Es ist wichtig, die Bestimmungen des relevanten DBA zu verstehen.

- Finanzamt informieren: Informieren Sie Ihr zuständiges Finanzamt über Ihren Umzug ins Ausland.

- Änderungen der Steuererklärung: Ihr Umzug kann Auswirkungen auf Ihre Steuererklärung in Deutschland haben, insbesondere im Jahr des Umzugs. Siehe hierzu Steuerpflicht.

- Sozialversicherung: Klären Sie, wie sich der Umzug auf Ihre sozialen Sicherungsansprüche auswirkt, einschließlich Rentenansprüche, Krankenversicherung usw.

- Bankkonten und Versicherungen: Überprüfen Sie, ob Sie Ihre Bankkonten und Versicherungen in Deutschland behalten oder anpassen müssen.

- Nachsendeauftrag: Erwägen Sie, einen Nachsendeauftrag für Ihre Post einzurichten.

- Gültigkeit von Dokumenten: Stellen Sie sicher, dass Ihre Dokumente wie Führerschein und Personalausweis im neuen Wohnsitzland anerkannt werden.

Bitte beachten Sie, dass dies allgemeine Hinweise sind. Für eine spezifische Beratung, insbesondere in steuerlichen Angelegenheiten, empfehle ich, einen Steuerberater oder einen Fachanwalt zu konsultieren.

Selbst wenn Sie nach Ihrem Wegzug weder einen Wohnsitz noch einen gewöhnlichen Aufenthalt in Deutschland haben, unterliegen Sie einer (zeitlich unbeschränkten) beschränkten Steuerpflicht mit bestimmten so genannten "inländischen Einkünften". Weil nicht alle Einkünfte betroffen sind - also nicht das gesamte Welteinkommen besteuert wird - werden die Personen als "beschränkt" steuerpflichtig bezeichnet.

Siehe auch Auswandern & Steuern sparen

Wohnsitz und Steuerpflicht

Warum ist der Wohnsitz steuerlich so wichtig?

Der Wohnsitz ist der zentrale Anknüpfpunkt für die unbeschränkte Steuerpflicht in Deutschland. Laut § 8 der Abgabenordnung (AO) bedeutet dies, dass Sie mit Ihrem gesamten Welteinkommen in Deutschland steuerpflichtig sind, sobald Sie einen Wohnsitz hierzulande haben. Bereits seit Geburt besteht diese Steuerpflicht, sofern ein Wohnsitz in Deutschland vorliegt.

Falls Sie jedoch auswandern und keine Steuern mehr in Deutschland zahlen möchten, ist es essenziell, Ihren steuerlichen Wohnsitz ordnungsgemäß aufzugeben. Das Vermeiden eines Wohnsitzes in Deutschland ist der erste Schritt zur Beendigung der unbeschränkten Steuerpflicht und ein zentraler Punkt für eine erfolgreiche steuerliche Auswanderung.

Was passiert, wenn Sie Ihren Wohnsitz nicht korrekt aufgeben?

Falls das Finanzamt weiterhin davon ausgeht, dass Sie einen Wohnsitz in Deutschland haben, bleiben Sie mit Ihrem gesamten Einkommen steuerpflichtig. Selbst wenn Sie bereits ins Ausland umgezogen sind, können Anhaltspunkte wie der Besitz einer Wohnung oder regelmäßige Aufenthalte in Deutschland ausreichen, um die Steuerpflicht aufrechtzuerhalten.

Ein bekanntes Beispiel ist der Fall eines ehemaligen Tennisprofis, der weiterhin den Schlüssel zur Wohnung seiner Schwester in Deutschland besaß. Da diese Wohnung kaum genutzt wurde, unterstellte das Finanzamt, dass er jederzeit Zugriff hatte – und somit einen Wohnsitz. Dies führte zu ungewollter Steuerpflicht und letztlich zu einer Verurteilung wegen Steuerhinterziehung.

Wichtige Punkte zur Wohnsitzaufgabe:

-

Wohnung vermieten oder verkaufen: Besitzen Sie eine Immobilie in Deutschland, sollten Sie diese langfristig (mindestens sechs Monate) vermieten oder verkaufen. Eine kurzfristige Vermietung über Plattformen wie Airbnb ist problematisch, da Sie jederzeit Zugriff haben könnten.

-

Mietwohnung kündigen oder untervermieten: Auch bei Mietwohnungen ist eine dauerhafte Untervermietung ratsam. Halten Sie keinen Schlüssel zur Wohnung zurück.

-

Verzicht auf Schlüssel: Sie sollten keinen Zugang mehr zu einer Wohnung in Deutschland haben. Auch der Besitz eines Schlüssels kann zur Annahme eines Wohnsitzes führen.

-

Abmeldung beim Einwohnermeldeamt: Die Abmeldung ist zwar steuerlich nicht bindend, aber ein wichtiges Indiz für die Aufgabe des Wohnsitzes.

-

Glaubhafte Nachweise: Zeigen Sie durch Verträge und andere Dokumente, dass Sie Ihren Wohnsitz in Deutschland dauerhaft aufgegeben haben.

Doppelwohnsitz und Steuerpflicht

Falls Sie einen Wohnsitz sowohl in Deutschland als auch im Ausland haben, bleibt Ihre Steuerpflicht in Deutschland bestehen. Ein Doppelbesteuerungsabkommen (DBA) kann helfen, Doppelbesteuerung zu vermeiden, aber es setzt voraus, dass Ihr Lebensmittelpunkt klar im Ausland liegt.

Checkliste zur sicheren Wohnsitzaufgabe:

-

Abmeldung beim Einwohnermeldeamt

-

Vermietung oder Verkauf der Wohnung

-

Verzicht auf Schlüssel zur Wohnung

-

Nachweis eines neuen Wohnsitzes im Ausland

-

Kündigung von Verträgen und Behördenabmeldungen in Deutschland

Fazit

Die Aufgabe Ihres Wohnsitzes in Deutschland erfordert sorgfältige Planung und Umsetzung. Versäumnisse oder Nachlässigkeit können zu ungewollter Steuerpflicht und hohen Nachzahlungen führen. Lassen Sie sich im Zweifelsfall von einem Steuerberater unterstützen, um rechtssicher vorzugehen.

Die Einkommensteuerpflicht in Deutschland

Unbeschränkte Steuerpflicht

Unbeschränkt steuerpflichtig ist (mit seinem gesamten Welteinkommen)

-

eine natürliche Person gemäß § 1

Einkommensteuergesetz (EStG), wenn

- sie ihren Wohnsitz oder ihren gewöhnlichen Aufenthalt in Deutschland hat (§ 1 Abs. 1 EStG) oder

- sie weder einen Wohnsitz noch einen gewöhnlichen Aufenthalt im Inland hat und zu einer inländischen juristischen Person des öffentlichen Rechts in einem Dienstverhältnis steht und dafür Arbeitslohn aus einer inländischen öffentlichen Kasse bezieht und sie im Ansässigkeitsstaat lediglich in einem der beschränkten Einkommensteuerpflicht ähnlichen Umfang zu einer Steuer vom Einkommen herangezogen wird, sowie die zum Haushalt gehörenden Angehörigen (§ 1 Abs. 2 EStG) oder

- sie in Deutschland zwar keinen Wohnsitz und keinen dauernden Aufenthalt hat, jedoch inländische Einkünfte im Sinne des § 49 EStG bezieht und deren Welteinkünfte zu mindestens 90 Prozent der deutschen Einkommensteuer unterliegen oder die nicht der deutschen Einkommensteuer unterliegenden Einkünfte den Grundfreibetrag nicht übersteigen und sie einen Antrag auf unbeschränkte Steuerpflicht stellt (§ 1 Abs. 3 EStG).

-

eine juristische Person gemäß § 1

Körperschaftsteuergesetz (KStG), wenn

- es sich um eine Kapitalgesellschaft, Personenvereinigung oder Vermögensmasse im Sinne des § 1 Abs. 1 Nr. 1 bis 6 KStG mit Geschäftsleitung oder Sitz in Deutschland handelt.

Der unbeschränkten Steuerpflicht liegt das sogenannte Welteinkommensprinzip (Der Besteuerung unterliegt das gesamte Welteinkommen.) zugrunde. Bei der Erzielung von ausländischen Einkünften sind gegebenenfalls Doppelbesteuerungsabkommen bzw. steuerliche Regelungen zur Vermeidung der Doppelbesteuerung anzuwenden. Einzelheiten zu diesen Abkommen und zu den Steuerprinzipien finden Sie im Beitrag Doppelbesteuerungsabkommen.

Hinweis: Grundsätzlich kann man in mehreren Ländern nach dem jeweiligem nationalen Steuerrecht steuerpflichtig sein (z.B. in Zypern und in Deutschland). Nach einem DBA wird aber die Ansässigkeit und damit das Besteuerungsrecht nach der sog. Tie-Breaker-Clause nur einem Staat zugewiesen. Damit entfällt das Besteuerungsrecht des anderen Staates. Damit kann mangels Besteuerungsrecht Deutschland auch weder nach der unbeschränkten, beschränkten oder erweitert beschränkten Steuerpflicht besteuern. Ausschlaggebend für die Tie-Breaker-Clause ist regelmäßig dabei der Lebensmittelpunkt. Dieser sollte dann eindeutig nicht in Deutschland, sondern im Ausland liegen.

Beschränkte Steuerpflicht

Beschränkt steuerpflichtig ist

- eine natürliche Person, wenn sie weder ihren Wohnsitz noch ihren gewöhnlichen Aufenthalt in Deutschland hat und inländische Einkünfte im Sinne des § 49 EStG erzielt (§ 1 Abs. 4 EStG) oder

- eine juristische Person, wenn es sich um eine Kapitalgesellschaft, Personenvereinigung oder Vermögensmasse ohne Geschäftsleitung oder Sitz in Deutschland handelt und die inländische Einkünfte erzielt (§ 2 KStG).

Tipp: Beschränkte Steuerpflicht von natürlichen Personen in der Einkommensteuer, Steuerliche Aspekte bei Auslandsaktivitäten und Anzeigepflichten für grenzüberschreitende Steuergestaltungen + Unternehmerische Aktivitäten von Steuerausländern in Deutschland + viele weitere Steuerleitfäden, Erstberatungsbriefe und Verträge erhalten Sie bei meiner online Steuerberatung

Der beschränkten Steuerpflicht liegt das sogenannte Territorialitätsprinzip (Der Besteuerung unterliegen nur die inländischen Einkünfte.) zugrunde. Bei der Erzielung von inländischen Einkünften sind Doppelbesteuerungsabkommen bzw. steuerliche Regelungen zur Vermeidung der Doppelbesteuerung anzuwenden. Einzelheiten zu diesen Abkommen und zu den Steuerprinzipien finden Sie im Beitrag Doppelbesteuerungsabkommen.

Erweiterte beschränkte Steuerpflicht

Neben der nur beschränkten Steuerpflicht unterliegen Sie nach Ihrem Wegzug über einen Zeitraum von insgesamt 10 Folgejahren nach Ende des Wegzugsjahres noch einer so genannten erweiterten beschränkten Steuerpflicht, wenn Sie folgende Voraussetzungen erfüllen:

- Sie sind eine natürliche Person.

- Mit dem Wegzug endet Ihre unbeschränkte Steuerpflicht.

- Sie waren innerhalb der 10 vorhergehenden Jahre mindestens 5 Jahre unbeschränkt steuerpflichtig und besaßen die deutsche Staatsangehörigkeit.

- Sie ziehen in ein Niedrigsteuerland. Ein solches Niedrigsteuerland liegt vor, wenn das Steuerniveau des Wahllandes bei einem Einkommen von 77.000 EUR einer unverheirateten natürlichen Person um mehr als ein Drittel niedriger ist als die entsprechende deutsche Einkommensteuer oder in dem Wahlland eine Vorzugsbesteuerung genießen.

- Sie unterhalten unverändert wesentliche wirtschaftliche Interessen in Deutschland. Wesentliche wirtschaftliche Interessen unterhalten Sie u. a. dann,

- wenn Sie als Unternehmer/Mitunternehmer in Deutschland Einkünfte aus Gewerbebetrieb beziehen oder als Unternehmer, Mitunternehmer oder Kommanditist mit einer Gewinnbeteiligung von mehr als 25 % oder eine wesentliche Beteiligung an einer inländischen Kapitalgesellschaft besitzen;

- wenn Ihre Einkünfte aus inländischen Quellen mehr als 30 % Ihrer Gesamteinkünfte betragen oder 62.000 EUR übersteigen;

- wenn Sie Vermögen in Deutschland unterhalten, aus dem Erträge fließen und diese Erträge bei unbeschränkter Steuerpflicht nicht-ausländische Einkünfte wären und das Vermögen mehr als 30 % Ihres Gesamtvermögens ausmacht oder 154.000 EUR übersteigt.

Zur Begründung einer erweitert beschränkten Steuerpflicht genügen ferner bloße mittelbare wesentliche wirtschaftliche Interessen, z. B. eine Beteiligung an einer ausländischen Gesellschaft, die ihrerseits unmittelbar wesentliche wirtschaftliche Interessen in Deutschland hat. Die erweitert beschränkte Steuerpflicht setzt auch nicht voraus, dass Sie unmittelbar von Deutschland aus in ein niedrig besteuerndes Land auswandern. Entscheidend ist nur, dass die Ansässigkeit in diesem Gebiet innerhalb des 10-Jahreszeitraums nach dem Ende der unbeschränkten Einkommensteuerpflicht begründet wird.

Einkünfte aus selbstständiger Tätigkeit, die Sie nach Ihrem Wegzug noch erzielen, begründen hingegen keine wesentlichen wirtschaftlichen Interessen. Spätestens hier wird Ihnen die Komplexität der steuerlichen Regelungen in Verbindung mit einem Wohnsitzwechsel deutlich werden. Hinzu kommt, dass Sie ggf. diverse "Wegzugssteuern" in Kauf nehmen müssen. Dies z. B. dann, wenn Sie bestimmte Unternehmensbeteiligungen besitzen. Der Fiskus kann Ihnen hier einen Verkauf diverser Beteiligungen und Vermögenswerte beim Wegzug unterstellen und die stillen Reserven besteuern. Sofern Sie in solchen Fällen keinen tatsächlichen Verkauf durchführen, müssen Sie die Steuern aus der eigenen Tasche zahlen. In dieser Hinsicht würden wir Ihnen eine umfassende Liquiditätsplanung empfehlen, zu der ich Sie gerne unterstütze. Ferner prüfe ich gerne für Sie, ob es sich bei Ihrem Wahlland um ein Niedrigsteuerland handelt und ob ggf. für Sie die erweitert beschränkte Steuerpflicht zum Tragen kommen würde. In einem Gespräch mit mir erläutere ich Ihnen gerne weitere Details und zeigen Ihnen den für Sie optimalen Gestaltungsweg auf.

Besteuerung als beschränkt Steuerpflichtiger

Wohnsitz und gewöhnlicher Aufenthalt

Wohnsitz + Steuerpflicht

Die Begriffe des Wohnsitzes (§ 8 Abgabenordnung (AG)) bzw. des gewöhnlichen Aufenthaltes (§ 9 AG) haben insbesondere Bedeutung für die persönliche Steuerpflicht natürlicher Personen (vgl. § 1 Einkommensteuergesetz (EStG) oder für familienbezogene Entlastungen (z.B. Realsplitting nach § 10 Abs. 1a Nr. 1 EStG). Sie stellen allein auf die tatsächlichen Verhältnisse ab (BFH-Urteil vom 10.11.1978 - VIR 127/76 -BStB11979 II, S. 335).

Die Frage des Wohnsitzes ist bei Ehegatten und sonstigen Familienangehörigen für jede Person gesondert zu prüfen. Personen können aber über einen Familienangehörigen einen Wohnsitz beibehalten. Ein Ehegatte, der nicht dauernd getrennt lebt, hat seinen Wohnsitz grundsätzlich dort, wo seine Familie lebt (BFH-Urteil vom 6.2.1985 -1 R 23/82 - BStBI II, S. 331). Ein ausländisches Kind, das im Heimatland bei Verwandten untergebracht ist und dort die Schule besucht, hat grundsätzlich keinen Wohnsitz im Inland. Dies gilt auch dann, wenn es sich in den Schulferien bei seinen Eltern im Inland aufhält (BFH-Urteil vom 22.4.1994 - III R 22/92 - BStBI II, S. 887).

Mit Wohnung sind die objektiv zum Wohnen geeigneten Wohnräume gemeint. Es genügt eine bescheidene Bleibe. Nicht erforderlich ist eine abgeschlossene Wohnung mit Küche und separater Waschgelegenheit i.S. des Bewertungsrechts. Der Steuerpflichtige muss die Wohnung innehaben, d.h. er muss tatsächlich über sie verfügen können und sie als Bleibe nicht nur vorübergehend benutzen (BFH-Urteile vom 24.4.1964 - VI 236/62 U - BStBI III. S. 462, und 6.3.1968 -1 38/65 - BStBI II, 8.439). Es genügt, dass die Wohnung z.B. über Jahre hinweg jährlich regelmäßig zweimal zu bestimmten Zeiten über einige Wochen benutzt wird (BFH-Urteil vom 23.11.1988 - II R 139/87 - BStB11989 II, S. 182). Anhaltspunkte dafür können die Ausstattung und Einrichtung sein; nicht erforderlich ist, dass sich der Steuerpflichtige während einer Mindestanzahl von Tagen oder Wochen im Jahr in der Wohnung aufhält (BFH-Urteil vom 19.3.1997 -1 R 69/96 - BStBI II, S. 447). Wer eine Wohnung von vornherein in der Absicht nimmt, sie nur vorübergehend (weniger als sechs Monate) beizubehalten und zu benutzen, begründet dort keinen Wohnsitz (BFH-Urteil vom 30.8.1989 -1 R 215/85 - BStBI II, S. 956).

Wer einen Wohnsitz im Ausland begründet und seine Wohnung im Inland beibehält, hat auch im Inland einen Wohnsitz i. S. des § 8 AO (BFH-Urteil vom 4.6.1975 -1 R 250/73 - BStBI II, S. 708). Bei einem ins Ausland versetzten Arbeitnehmer ist ein inländischer Wohnsitz widerlegbar zu vermuten, wenn er seine Wohnung im Inland beibehält, deren Benutzung ihm möglich ist und die nach ihrer Ausstattung jederzeit als Bleibe dienen kann (BFH-Urteil vom 17.5.1995 -1 R 8/94 - BStB11996 II, S. 2). Das Innehaben der inländischen Wohnung.kann nach den Umständen des Einzelfalles auch dann anzunehmen sein, wenn der Steuerpflichtige sie während eines Auslandsaufenthalts kurzfristig (bis zu sechs Monaten) vermietet oder untervermietet, um sie alsbald nach Rückkehr im Inland wieder zu benutzen.

Der Begriff der Ansässigkeit im Sinne der Doppelbesteuerungsabkommen (DBA) ist allein auf deren Anwendung (insbesondere hinsichtlich der Abkommensberechtigung und der Zuteilung der Besteuerungsrechte) beschränkt und hat keine Auswirkung auf die persönliche Steuerpflicht. Die deutsche unbeschränkte Steuerpflicht besteht daher auch dann, wenn der Steuerpflichtige neben seiner Wohnung bzw. seinem gewöhnlichen Aufenthalt im Inland noch einen weiteren Wohnsitz im Ausland hat und nach dem anzuwendenden DBA im ausländischen Vertragsstaat als ansässig gilt (vgl. BFH-Urteil vom 4.6.1975 -1 R 250/73 - BStBI II, S. 708).

Gewöhnlicher Aufenthalt + Steuerpflicht

Auch wenn ein Steuerpflichtiger im Inland keinen Wohnsitz (§ 8 AO) mehr hat, kann er hier noch seinen gewöhnlichen Aufenthalt (§ 9 AO) haben. Den gewöhnlichen Aufenthalt (§ 9 AO) hat jemand dort, wo er sich unter Umständen aufhält, die erkennen lassen, dass er an diesem Ort nicht nur vorübergehend verweilt. Als gewöhnlicher Aufenthalt im Inland ist stets und von Beginn an ein zeitlich zusammenhängender Aufenthalt von mehr als sechs Monaten Dauer anzusehen. Bei Aufenthalten von weniger als sechs Monaten Dauer liegt ein gewöhnlicher Aufenthalt im Sinne des Gesetzes nur dann vor, wenn objektive Umstände erkennen lassen, dass der Aufenthalt nicht nur vorübergehend sein sollte.

Besteuerung als beschränkt Steuerpflichtiger

Beschränkt einkommensteuerpflichtig nach § 1 Absatz 4 EStG sind Personen, die in Deutschland weder einen Wohnsitz haben, noch sich länger als 183 Tage in Deutschland aufhalten, jedoch bestimmte inländische Einkünfte gemäß § 49 EStG beziehen. Hierunter fallen u. a. alle Einkünfte aus einem inländischen Gewerbebetrieb oder aus selbstständiger Arbeit, die Sie nach Ihrem Wegzug auch weiterhin im Inland ausüben bzw. im Inland verwertet wird oder worden ist, Einkünfte aus Arbeitnehmertätigkeit, die im Inland ausgeübt oder verwertet wird, Einkünfte aus inländischen Kassen, Geschäftsführervergütungen, Einkünfte aus inländischem Kapitalvermögen oder aus Vermietung und Verpachtung. Wenn Sie darüber hinaus ausländische Einkünfte erzielen oder inländische Einkünfte, die nicht in § 49 EStG genannt sind, bleiben diese bei der Veranlagung als beschränkt Steuerpflichtiger außer Ansatz.

Im Zusammenhang mit den o. g. inländischen Einkünften will ich Sie im Zusammenhang mit den bestehenden Sondervorschriften für beschränkt Steuerpflichtige im Einkommensteuergesetz auf Folgendes hinweisen: Gehen Sie auch nach dem Umzug einer arbeitnehmerischen Tätigkeit in Deutschland nach, erzielen Sie, wie bereits erläutert, Einkünfte aus nichtselbständiger Arbeit, die in Deutschland weiterhin der beschränkten Steuerpflicht unterliegen. Seit dem Veranlagungszeitraum 2011 wird Ihnen der Grundfreibetrag, den Sie bisher als unbeschränkt Steuerpflichtiger erhalten haben (dieser beträgt seit dem 1.1.2013 8.130 EUR), nur noch in Höhe des die Einkünfte aus der Arbeitnehmertätigkeit abzüglich der Aufwendungen übersteigenden Teils eingeräumt.

Zahlreiche persönliche und familienbezogene Steuervergünstigungen werden bei der Veranlagung zur beschränkten Steuerpflicht nicht berücksichtigt. So sind beispielsweise außergewöhnliche Belastungen steuerlich nicht absetzbar und das Ehegattensplitting kann nicht in Anspruch genommen werden. Spenden und Mitgliedsbeiträge an politische Parteien und an unabhängige Wählervereinigungen werden jeweils zur Hälfte direkt von der Steuerschuld abgezogen, höchstens jedoch bis zu 825 Euro. Soweit die Zuwendungen an Parteien höher sind, werden sie bis zu 1.650 Euro als Sonderausgaben berücksichtigt. Freibeträge für Kinder, einschließlich Betreuungs- und Ausbildungskosten, sowie der Entlastungsbetrag für Alleinerziehende können ebenfalls nicht gewährt werden.

Hinweis: Beschränkt Steuerpflichtige können auf Antrag wie unbeschränkt Steuerpflichtige behandelt werden, wenn sie ihre Einkünfte im Kalenderjahr zu mindestens 90 Prozent in Deutschland versteuern müssen oder die nicht der deutschen Besteuerung unterliegenden Einkünfte den Grundfreibetrag nicht übersteigen (§ 1 Absatz 3 EStG). Aufgrund des Antrags auf unbeschränkte Steuerpflicht können – anders als bei beschränkter Steuerpflicht – personenbezogenen Steuervergünstigungen sowie eine Reihe von familienbezogenen Vergünstigungen in Anspruch genommen werden (siehe beschränkte und unbeschränkte Steuerpflicht auf Antrag). Voraussetzung für den Antrag ist, dass die Einkünfte ganz oder zumindest überwiegend aus Deutschland bezogen werden und in Deutschland zu versteuern sind. Was unter „ganz oder zumindest überwiegend“ zu verstehen ist, definiert das Einkommensteuergesetz anhand von zwei Einkunftsgrenzen. Gemäß § 1 Absatz 3 Einkommensteuergesetz (EStG) kann als unbeschränkt Steuerpflichtiger behandelt werden, wer mehr als 90 Prozent seiner Welteinkünfte in Deutschland zu versteuern hat oder wenn die nicht in Deutschland zu versteuernden Welteinkünfte den Grundfreibetrag des jeweiligen Kalenderjahres nicht überschreiten (Grundfreibetrag 2013 8.130 Euro, 2014 8.354 Euro, 2015 8.472 Euro, 2016 8.652 Euro, 2017 8.820 Euro, 2018 9.000 Euro). Der Grundfreibetrag ist für die Prüfung der Einkunftsgrenzen zu kürzen, soweit es nach den Verhältnissen im Wohnsitzstaat des Steuerpflichtigen notwendig und angemessen ist.

Behandlung einer Beteiligung im Sinne des § 17 EStG bei Wohnsitzwechsel ins Ausland (Wegzugsbesteuerung)

Der Wohnsitzwechsel ins Ausland stellt für viele Steuerpflichtige eine bedeutende Veränderung dar, die nicht nur persönliche, sondern auch steuerliche Implikationen mit sich bringt. Insbesondere für Personen, die eine wesentliche Beteiligung im Sinne des § 17 EStG halten, sind die steuerlichen Folgen des Wegzugs genau zu betrachten. Der nachfolgende Artikel beleuchtet die wesentlichen steuerlichen Aspekte, die im Zusammenhang mit der Beendigung der unbeschränkten Steuerpflicht und der Behandlung einer solchen Beteiligung nach dem § 6 Außensteuergesetz (AStG) auftreten.

Zeitlicher Anwendungsbereich

Gemäß § 21 Abs. 1 AStG in der Fassung des ATAD-Umsetzungsgesetzes (ATADUmsG) sind die Regelungen des § 6 AStG erstmals auf Sachverhalte anzuwenden, die nach dem 31. Dezember 2021 verwirklicht werden. Für Sachverhalte, die vor diesem Stichtag liegen, findet weiterhin die alte Fassung des § 6 AStG Anwendung.

Entstehung des Steueranspruchs

Beim Wegzug ins Ausland löst die Beendigung der unbeschränkten Steuerpflicht gem. § 6 Abs. 1 Satz 1 Nr. 1 AStG eine fiktive Veräußerung der Anteile aus, die einer Veräußerung im Sinne des § 17 EStG gleichgestellt wird. Dies bedeutet, dass der auf die Beteiligung entfallende Veräußerungsgewinn zu versteuern ist. Die Steuerpflicht entsteht in dem Zeitpunkt, in dem die unbeschränkte Steuerpflicht endet, was typischerweise mit dem Wegzugsdatum korrespondiert.

Verhältnis zu anderen steuerlichen Vorschriften

§ 6 AStG ist subsidiär zu den Veräußerungstatbeständen des Einkommensteuergesetzes (EStG), des Körperschaftsteuergesetzes (KStG) und des Umwandlungssteuergesetzes (UmwStG) anzuwenden. Das bedeutet, dass § 6 AStG nur dann greift, wenn nicht bereits andere Vorschriften des EStG, KStG oder UmwStG eine Besteuerung auslösen.

Sachliche und persönliche Voraussetzungen

Um eine Besteuerung nach § 6 AStG auszulösen, muss der Steuerpflichtige im Zeitpunkt des Wegzugs unbeschränkt steuerpflichtig nach § 1 Abs. 1 EStG gewesen sein. Zudem muss die Beteiligung im Sinne des § 17 EStG zu mindestens 1 % bestanden haben, und zwar innerhalb der letzten fünf Jahre vor dem Wegzug. Dies schließt auch Anteile ein, die während dieses Zeitraums nur kurzfristig diese Beteiligungsquote erreicht haben.

Rechtsfolgen und Steuerberechnung

Die fiktive Veräußerung führt zur Realisierung eines Veräußerungsgewinns, der nach den Vorschriften des § 17 EStG ermittelt wird. Dabei wird der gemeine Wert der Anteile zum Zeitpunkt der fiktiven Veräußerung den Anschaffungskosten gegenübergestellt, und die Differenz unterliegt der Besteuerung. Das Teileinkünfteverfahren ist auf den Veräußerungsgewinn anzuwenden.

Auswirkungen von Doppelbesteuerungsabkommen (DBA)

Ein DBA kann das deutsche Besteuerungsrecht beschränken oder ausschließen. Jedoch erfolgt die fiktive Veräußerung in einem Zeitpunkt, in dem Deutschland noch das Besteuerungsrecht innehat, sodass ein DBA häufig keine unmittelbaren Auswirkungen auf die Vermögenszuwachsbesteuerung nach § 6 AStG hat.

Rückkehrerregelung

Eine besondere Regelung greift, wenn der Wegzug nur vorübergehend ist und der Steuerpflichtige innerhalb von sieben Jahren nach dem Wegzug wieder unbeschränkt steuerpflichtig wird. In diesem Fall entfällt die Steuerpflicht nach § 6 AStG rückwirkend, sofern keine schädlichen Ereignisse, wie z.B. Gewinnausschüttungen oder Veräußerungen der Anteile, eingetreten sind.

Fazit

Der Wohnsitzwechsel ins Ausland hat für Beteiligte im Sinne des § 17 EStG erhebliche steuerliche Konsequenzen. Eine sorgfältige Planung und die Beachtung der relevanten gesetzlichen Regelungen sind unerlässlich, um steuerliche Nachteile zu vermeiden oder zumindest zu minimieren. Steuerpflichtige sollten sich frühzeitig von einem Steuerberater beraten lassen, um die Komplexität der steuerlichen Vorschriften und die Auswirkungen eines Wegzugs in vollem Umfang zu verstehen und entsprechende Maßnahmen zu ergreifen.

Aktuelles + weitere Infos

BFH-Urteil: Zeitpunkt der Berücksichtigung des Gewinns aus einem Wegzugsteuertatbestand gemäß § 6 AStG

Am 16. April 2024 hat der Bundesfinanzhof (BFH) in dem Urteil IX R 38/21 eine wegweisende Entscheidung zur Wegzugsbesteuerung nach § 6 Abs. 1 Satz 2 Nr. 4 des Außensteuergesetzes (AStG) getroffen. Das Urteil klärt den Zeitpunkt, zu dem der Gewinn aus einem Wegzugsteuertatbestand berücksichtigt werden muss, und widerspricht damit der bisherigen Auffassung des Bundesministeriums der Finanzen (BMF).

Hintergrund des Urteils

Gemäß § 6 AStG wird bei einem Wegzug eines Steuerpflichtigen ins Ausland der stille Gewinn auf bestimmte Beteiligungen an Kapitalgesellschaften steuerlich erfasst. Dieser sogenannte „Wegzugsgewinn“ entsteht, wenn ein Steuerpflichtiger seinen Wohnsitz oder gewöhnlichen Aufenthalt ins Ausland verlegt und dadurch die unbeschränkte Steuerpflicht in Deutschland endet.

Das BMF hatte in seinem Schreiben vom 26. Oktober 2018 (BStBl I 2018 S. 1104, Tz. 1) festgelegt, dass der Gewinn aus dem Wegzugsteuertatbestand bereits zu dem Zeitpunkt berücksichtigt werden soll, zu dem der Wegzug formal erfolgt. Diese Interpretation führte in der Praxis häufig zu Unsicherheiten und zu einem früheren Anfall der Steuerlast.

Entscheidung des BFH

Der BFH hat diese Auffassung nun korrigiert und entschieden, dass der Gewinn aus einem Wegzugsteuertatbestand unmittelbar vor dem Zeitpunkt zu berücksichtigen ist, zu dem der Ausschluss oder die Beschränkung des Besteuerungsrechts der Bundesrepublik Deutschland tatsächlich eintritt. Dies bedeutet, dass die Steuerpflicht erst dann entsteht, wenn das Besteuerungsrecht Deutschlands tatsächlich endet und nicht bereits bei der formalen Verlegung des Wohnsitzes.

Mit dieser Entscheidung stellt der BFH klar, dass die Berücksichtigung des Wegzugsgewinns erst dann erfolgt, wenn die rechtlichen Voraussetzungen für den Verlust des deutschen Besteuerungsrechts vorliegen. Dies kann für Steuerpflichtige, die ins Ausland ziehen, eine spätere Steuerbelastung zur Folge haben und bietet Planungssicherheit.

Auswirkungen auf die Praxis

Das Urteil des BFH hat erhebliche Auswirkungen auf die steuerliche Beratungspraxis bei Wegzugsfällen. Steuerberater sollten ihre Mandanten, die eine Wohnsitzverlagerung ins Ausland planen, auf diese geänderte Rechtslage hinweisen. Die Entscheidung eröffnet in vielen Fällen die Möglichkeit, die Steuerlast zeitlich hinauszuschieben und gegebenenfalls Gestaltungen vorzunehmen, die zu einer Reduzierung der Wegzugssteuer führen können.

Es ist auch zu erwarten, dass das BMF sein bisheriges Schreiben an die neue Rechtsprechung des BFH anpasst, um die Übereinstimmung mit der aktuellen Rechtsprechung zu gewährleisten.

Fazit

Das Urteil des BFH bringt Klarheit in die Frage des Zeitpunkts der Berücksichtigung des Wegzugsgewinns und stellt sicher, dass die Steuerpflicht erst dann entsteht, wenn das deutsche Besteuerungsrecht tatsächlich eingeschränkt wird. Steuerberater sollten ihre Mandanten entsprechend informieren und die Entscheidung in ihre Beratungsstrategien einbeziehen, um die bestmöglichen steuerlichen Ergebnisse zu erzielen.

Betriebsaufgabe durch Wohnsitzverlegung?

Der Fall handelt von einem Erfinder, der seinen Wohnsitz von Nordrhein-Westfalen nach Belgien verlegt und sein Einzelunternehmen dort unverändert weiterführt. Hier eine zusammengefasste Darstellung:

Sachverhalt:

- Ein Erfinder verlegt seinen Wohnsitz nach Belgien und setzt sein Einzelunternehmen dort fort.

- Das Finanzamt betrachtet den Umzug als Betriebsaufgabe und stellt einen steuerbegünstigten Betriebsaufgabegewinn fest, was eine sofortige Besteuerung zur Folge hätte.

- Der Erfinder hatte seinen Gewinn bisher durch eine Einnahmen-Überschuss-Rechnung ermittelt, und das Finanzamt ermittelte im Kontext des Wohnsitzwechsels einen Übergangsgewinn.

Entscheidung des Finanzgerichts Köln:

- Das Finanzgericht Köln entschied zugunsten des Erfinders.

- Nach der Ansicht des Gerichts liegt keine Betriebsaufgabe vor, wenn der Wohnsitz innerhalb der EU verlegt und das Unternehmen unverändert weitergeführt wird.

- Die Annahme einer Betriebsaufgabe mit Sofortbesteuerung verstößt demnach gegen das gemeinschaftsrechtliche Grundrecht der Niederlassungsfreiheit, da in einem reinen Inlandsfall auch keine Besteuerung erfolgt wäre.

Kontext:

- Die Entscheidung betrifft das Jahr 1995, daher wurden die durch das SEStEG eingeführten Regelungen nicht in die Überlegungen des Finanzgerichts einbezogen.

Kernpunkt:

- Das Finanzgericht Köln hat einen Verstoß gegen die Niederlassungsfreiheit innerhalb der EU angenommen, und dieses Urteil könnte Implikationen für vergleichbare Fälle haben, in denen Einzelpersonen oder Unternehmen ihren Sitz innerhalb der EU verlegen und ihre Tätigkeit im Ausland fortsetzen.

Weitere Infos zur beschränkten Steuerpflicht finden Sie im Steuerpflicht

Rechtsgrundlagen zum Thema: Wohnsitz

EStGEStG § 1 Steuerpflicht

EStG § 1a

EStG § 2a Negative Einkünfte mit Bezug zu Drittstaaten

EStG § 3

EStG § 10

EStG § 10a Zusätzliche Altersvorsorge

EStG § 10b Steuerbegünstigte Zwecke

EStG § 10e Steuerbegünstigung der zu eigenen Wohnzwecken genutzten Wohnung im eigenen Haus

EStG § 24b Entlastungsbetrag für Alleinerziehende

EStG § 32 Kinder, Freibeträge für Kinder

EStG § 33a Außergewöhnliche Belastung in besonderen Fällen

EStG § 34d Ausländische Einkünfte

EStG § 38 Erhebung der Lohnsteuer

EStG § 39 Lohnsteuerabzugsmerkmale

EStG § 39e Verfahren zur Bildung und Anwendung der elektronischen Lohnsteuerabzugsmerkmale

EStG § 43 Kapitalerträge mit Steuerabzug

EStG § 44a Abstandnahme vom Steuerabzug

EStG § 49 Beschränkt steuerpflichtige Einkünfte

EStG § 50 Sondervorschriften für beschränkt Steuerpflichtige

EStG § 50a Steuerabzug bei beschränkt Steuerpflichtigen

EStG § 50d Besonderheiten im Fall von Doppelbesteuerungsabkommen und der §§ 43b und 50g

EStG § 51a Festsetzung und Erhebung von Zuschlagsteuern

EStG § 56 Sondervorschriften für Steuerpflichtige in dem in Artikel 3 des Einigungsvertrages genannten Gebiet

EStG § 62 Anspruchsberechtigte

EStG § 63 Kinder

EStG § 78 Übergangsregelungen

EStG § 79 Zulageberechtigte

EStG § 85 Kinderzulage

EStG § 92a Verwendung für eine selbst genutzte Wohnung

EStG § 93 Schädliche Verwendung

EStG § 95 Sonderfälle der Rückzahlung

EStG Anlage 2 (zu § 43b) i.d.F. 23.12.2016

EStR

EStR R 32.12 Höhe der Freibeträge für Kinder in Sonderfällen

EStR R 33b. Pauschbeträge für behinderte Menschen, Hinterbliebene und Pflegepersonen

EStR R 44b.2 Einzelantrag beim BZSt (§ 44b EStG)

EStR R 49.1 Beschränkte Steuerpflicht bei Einkünften aus Gewerbebetrieb

EStR R 50a.1 Steuerabzug bei Lizenzgebühren, Vergütungen für die Nutzung von Urheberrechten und bei Veräußerungen von Schutzrechten usw.

EStDV 29

GewStG

GewStG § 9 Kürzungen

KStG 9

UStG

UStG § 1 Steuerbare Umsätze

UStG § 3a Ort der sonstigen Leistung

UStG § 3g Ort der Lieferung von Gas, Elektrizität, Wärme oder Kälte

UStG § 13b Leistungsempfänger als Steuerschuldner

UStG § 14a Zusätzliche Pflichten bei der Ausstellung von Rechnungen in besonderen Fällen

UStG § 14b Aufbewahrung von Rechnungen

UStG § 22a Fiskalvertretung

AO

AO § 8 Wohnsitz

AO § 19 Steuern vom Einkommen und Vermögen natürlicher Personen

AO § 20a Steuern vom Einkommen bei Bauleistungen

AO § 21 Umsatzsteuer

AO § 22 Realsteuern

AO § 51 Allgemeines

AO § 94 Eidliche Vernehmung

AO § 123 Bestellung eines Empfangsbevollmächtigten

AO § 138 Anzeigen über die Erwerbstätigkeit

AO § 231 Unterbrechung der Verjährung

AO § 284 Vermögensauskunft des Vollstreckungsschuldners

AO § 334 Ersatzzwangshaft

AO § 388 Örtlich zuständige Finanzbehörde

AO § 8 Wohnsitz

AO § 19 Steuern vom Einkommen und Vermögen natürlicher Personen

AO § 20a Steuern vom Einkommen bei Bauleistungen

AO § 21 Umsatzsteuer

AO § 22 Realsteuern

AO § 51 Allgemeines

AO § 94 Eidliche Vernehmung

AO § 123 Bestellung eines Empfangsbevollmächtigten

AO § 138 Anzeigen über die Erwerbstätigkeit

AO § 231 Unterbrechung der Verjährung

AO § 284 Vermögensauskunft des Vollstreckungsschuldners

AO § 334 Ersatzzwangshaft

AO § 388 Örtlich zuständige Finanzbehörde

UStAE

UStAE 1.8. Sachzuwendungen und sonstige Leistungen an das Personal

UStAE 3a.1. Ort der sonstigen Leistung bei Leistungen an Nichtunternehmer

UStAE 3a.2. Ort der sonstigen Leistung bei Leistungen an Unternehmer und diesen gleichgestellte juristische Personen

UStAE 3a.5. Ort der Vermietung eines Beförderungsmittels

UStAE 3a.8. Ort der in § 3a Abs. 4 Satz 2 UStG bezeichneten sonstigen Leistungen

UStAE 3a.9a. Ort der sonstigen Leistungen auf dem Gebiet der Telekommunikation, der Rundfunk- und Fernsehdienstleistungen und der auf elektronischem Weg erbrachten sonstigen Leistungen

UStAE 3a.10. Sonstige Leistungen auf dem Gebiet der Telekommunikation

UStAE 3a.14. Sonderfälle des Orts der sonstigen Leistung

UStAE 6.3. Ausländischer Abnehmer

UStAE 6.11. Ausfuhrlieferungen im nichtkommerziellen Reiseverkehr

UStAE 7.1. Lohnveredelung an Gegenständen der Ausfuhr

UStAE 13b.11. Im Ausland bzw. im übrigen Gemeinschaftsgebiet ansässiger Unternehmer

UStAE 14.1. Zum Begriff der Rechnung

UStAE 14a.1.Zusätzliche Pflichten bei der Ausstellung von Rechnungen in besonderen Fällen

UStAE 14b.1. Aufbewahrung von Rechnungen

UStAE 15.14. Ausschluss des Vorsteuerabzugs bei Umsätzen im Ausland

UStAE 15.23. Vorsteuerabzug und Umsatzbesteuerung bei (teil-)unternehmerisch verwendeten Fahrzeugen

UStAE 22.3a. Aufzeichnungspflichten bei Leistungen im Sinne des § 3a Abs. 5 UStG

UStAE 1.8. Sachzuwendungen und sonstige Leistungen an das Personal

UStAE 3a.1. Ort der sonstigen Leistung bei Leistungen an Nichtunternehmer

UStAE 3a.2. Ort der sonstigen Leistung bei Leistungen an Unternehmer und diesen gleichgestellte juristische Personen

UStAE 3a.5. Ort der Vermietung eines Beförderungsmittels

UStAE 3a.8. Ort der in § 3a Abs. 4 Satz 2 UStG bezeichneten sonstigen Leistungen

UStAE 3a.9a. Ort der sonstigen Leistungen auf dem Gebiet der Telekommunikation, der Rundfunk- und Fernsehdienstleistungen und der auf elektronischem Weg erbrachten sonstigen Leistungen

UStAE 3a.10. Sonstige Leistungen auf dem Gebiet der Telekommunikation

UStAE 3a.14. Sonderfälle des Orts der sonstigen Leistung

UStAE 6.3. Ausländischer Abnehmer

UStAE 6.11. Ausfuhrlieferungen im nichtkommerziellen Reiseverkehr

UStAE 7.1. Lohnveredelung an Gegenständen der Ausfuhr

UStAE 13b.11. Im Ausland bzw. im übrigen Gemeinschaftsgebiet ansässiger Unternehmer

UStAE 14.1. Zum Begriff der Rechnung

UStAE 14a.1.Zusätzliche Pflichten bei der Ausstellung von Rechnungen in besonderen Fällen

UStAE 14b.1. Aufbewahrung von Rechnungen

UStAE 15.14. Ausschluss des Vorsteuerabzugs bei Umsätzen im Ausland

UStAE 15.23. Vorsteuerabzug und Umsatzbesteuerung bei (teil-)unternehmerisch verwendeten Fahrzeugen

UStAE 22.3a. Aufzeichnungspflichten bei Leistungen im Sinne des § 3a Abs. 5 UStG

GewStR

GewStR R 1.3 Örtliche Zuständigkeit für die Festsetzung und Zerlegung des Steuermessbetrags

GewStR R 2.9 Betriebsstätte

GewStR R 33.1 Zerlegung in besonderen Fällen

GewStR R 35a.1 Reisegewerbebetriebe

UStR

UStR 12. Sachzuwendungen und sonstige Leistungen an das Personal

UStR 33. Ort der sonstigen Leistung nach § 3a Abs. 1 UStG

UStR 38. Ort des Leistungsempfängers

UStR 39a. Sonstige Leistungen auf dem Gebiet der Telekommunikation im Sinne des § 3a Abs. 4 Nr. 12 UStG

UStR 129. Ausländischer Abnehmer

UStR 137. Ausfuhrlieferungen im nichtkommerziellen Reiseverkehr

UStR 141. Lohnveredelung an Gegenständen der Ausfuhr

UStR 182a. Leistungsempfänger als Steuerschuldner

UStR 190b. Aufbewahrung von Rechnungen

UStR 205. Ausschluss des Vorsteuerabzugs bei Umsätzen im Ausland

GewStDV 35

AEAO

AEAO Vor §§ 8, 9 Wohnsitz, gewöhnlicher Aufenthalt:

AEAO Zu § 8 Wohnsitz:

AEAO Zu § 9 Gewöhnlicher Aufenthalt:

AEAO Zu § 16 Sachliche Zuständigkeit:

AEAO Zu § 18 Gesonderte Feststellung:

AEAO Zu § 19 Steuern vom Einkommen und Vermögen natürlicher Personen:

AEAO Zu § 21 Umsatzsteuer:

AEAO Zu § 26 Zuständigkeitswechsel:

AEAO Zu § 27 Zuständigkeitsvereinbarung:

AEAO Zu § 41 Unwirksame Rechtsgeschäfte:

AEAO Zu § 51 Allgemeines:

AEAO Zu § 52 Gemeinnützige Zwecke:

AEAO Zu § 123 Bestellung eines Empfangsbevollmächtigten:

AEAO Zu § 138 Anzeigen über die Erwerbstätigkeit:

AEAO Zu § 154 Kontenwahrheit:

AEAO Zu § 162 Schätzung von Besteuerungsgrundlagen:

AEAO Zu § 180 Gesonderte Feststellung von Besteuerungsgrundlagen:

AEAO Zu § 193 Zulässigkeit einer Außenprüfung:

AEAO Zu § 361 Aussetzung der Vollziehung:

HGB

§ 74c HGB Anrechnung anderweitiger Einkünfte auf die Entschädigung

§ 86b HGB Delkredereprovision

ErbStG 2 13 35

ErbStR 2.1

ErbStDV 4 9 muster-3 muster-4

BpO 32

LStR

R 3.64 LStR Kaufkraftausgleich

R 39.4 LStR Lohnsteuerabzug bei beschränkter Einkommensteuerpflicht

R 41.3 LStR Betriebsstätte

R 42e. LStR Anrufungsauskunft

BewG 121

EStH 1a 2a 10.2 18.1 26 32.10 33a.1 33b

LStH 9.11.1.4 38b 39.4 39c 41c.1 42d.1 42e

GrEStG 19

ErbStH E.21

AStG 2 4 5 6

StBerG

§ 37b StBerG Zuständigkeit für die Zulassung zur Prüfung, für die Befreiung von der Prüfung, für die organisatorische Durchführung der Prüfung, für die Abnahme der Prüfung und für die Berufung und Abberufung des Prüfungsausschusses

§ 46 StBerG Rücknahme und Widerruf der Bestellung

BGB 7 8 9 11 83 132 269 270 312 483 493 503 772 773 775 1141 1561 1786 1936 1944 1954 2072

KraftStG 3

Steuer-Newsletter.

Steuer-Newsletter.