Doppelbesteuerungsabkommen: So schützen Sie Ihr Einkommen vor doppelter Steuerbelastung

Arbeiten, investieren oder leben Sie grenzüberschreitend? Erfahren Sie, wie Doppelbesteuerungsabkommen Sie vor zweifacher Besteuerung desselben Einkommens schützen.

Was ist ein Doppelbesteuerungsabkommen?

Ein Doppelbesteuerungsabkommen (DBA) ist ein völkerrechtlicher Vertrag zwischen zwei Staaten, der regelt, welcher Staat das Recht hat, bestimmte Einkünfte zu besteuern. Das zentrale Ziel: Dasselbe Einkommen soll nicht in beiden Ländern vollständig besteuert werden.

Quelle: Finanzgericht Rheinland-Pfalz, Urteil vom 19.06.2024, Az. 1 K 1767/23; Achter, Lexikon des Steuerrechts 2025

Warum sind DBA für Sie wichtig?

Ohne ein DBA könnten Sie als Arbeitnehmer, Unternehmer oder Investor doppelt zur Kasse gebeten werden – einmal in dem Land, wo das Einkommen entsteht (Quellenstaat), und einmal in Ihrem Wohnsitzland. DBA schaffen Rechtssicherheit und machen internationale Arbeit, Investitionen und den Ruhestand im Ausland planbar.

Quelle: Achter, Lexikon des Steuerrechts 2025; Weber, IWB 1984

Die Grundlage: OECD-Musterabkommen

Die meisten deutschen DBA orientieren sich in Aufbau und Systematik am OECD-Musterabkommen (OECD-MA). Dies gewährleistet eine einheitliche Struktur und erleichtert die internationale Zusammenarbeit.

Quelle: Achter, Lexikon des Steuerrechts 2025; Höfer, Festschrift Flick 1997; Schnitger, Festgabe Wassermeyer 2015

Die Kernprinzipien: Wie funktionieren DBA?

Wohnsitzstaatprinzip vs. Quellenstaatprinzip

DBA basieren auf zwei grundlegenden Besteuerungsprinzipien, die gegeneinander abgewogen werden müssen:

🏠 Wohnsitz-/Ansässigkeitsstaatprinzip

Der Staat, in dem Sie nach dem Abkommen „ansässig" sind (in der Regel Ihr Wohnsitzstaat), besteuert grundsätzlich Ihr weltweites Einkommen (Welteinkommensprinzip).

Quelle: Achter, Lexikon des Steuerrechts 2025; BFH-Urteil vom 20.05.2015, Az. I R 47/14

📍 Quellen- bzw. Tätigkeitsstaatprinzip

Der Staat, aus dem die Einkünfte stammen (z.B. Ihr Arbeitsort, der Standort einer Immobilie oder der Sitz des Unternehmens, das Dividenden zahlt), erhält ein eigenes oder vorrangiges Besteuerungsrecht.

Quelle: Achter, Lexikon des Steuerrechts 2025; BFH-Urteil vom 20.05.2015, Az. I R 47/14; Heinicke, LSW 2003

DBA legen fest, wie diese beiden Prinzipien koordiniert werden und welcher Staat letztendlich in welchem Umfang besteuern darf.

Methoden zur Vermeidung der Doppelbesteuerung

Wenn beide Staaten ein Besteuerungsrecht haben, nutzen DBA zwei Hauptmethoden, um eine doppelte Belastung zu verhindern. Diese sind in Art. 23A und 23B des OECD-Musterabkommens standardisiert:

| Kriterium | Freistellungsmethode (Art. 23A OECD-MA) | Anrechnungsmethode (Art. 23B OECD-MA) |

|---|---|---|

| Grundidee | Der Wohnsitzstaat nimmt bestimmte ausländische Einkünfte vollständig aus seiner Besteuerungsgrundlage heraus (oft mit Progressionsvorbehalt). | Der Wohnsitzstaat besteuert das gesamte Einkommen, rechnet aber die im Quellenstaat gezahlte Steuer auf die eigene Steuer an. |

| Wer trägt die Steuerlast? | Entscheidend ist das Steuerniveau im Quellenstaat; Deutschland verzichtet auf Besteuerung dieser Einkünfte. | Die Gesamtsteuerlast entspricht in etwa dem Steuerniveau des Wohnsitzstaats; die ausländische Steuer mindert nur die deutsche Steuer. |

| Typische Anwendung | Unternehmensgewinne aus Betriebsstätten, Einkünfte aus unbeweglichem Vermögen (Immobilien), bestimmte Schachteldividenden. | Dividenden, Zinsen, Lizenzgebühren, teilweise Immobilieneinkünfte in speziellen DBA (z.B. Spanien). |

Quellen: Achter, Lexikon des Steuerrechts 2025; Schnitger, Festgabe Wassermeyer 2015; Klein, Lexikon des Steuerrechts 2025; OFD Nürnberg, Verfügung vom 26.08.2004

Anschauliche Beispiele

Eine deutsche GmbH betreibt eine Betriebsstätte in Polen, die dort Gewinne erwirtschaftet und polnische Steuern zahlt. Nach dem deutsch-polnischen DBA stellt Deutschland diese Betriebsstättengewinne von der deutschen Besteuerung frei. Die Gewinne fließen jedoch oft in den Progressionsvorbehalt ein, d.h. sie erhöhen den Steuersatz für die übrigen deutschen Einkünfte.

Quelle: Klein, Lexikon des Steuerrechts 2025; OFD Nürnberg 2004; Weggenmann, Strahl Handbuch 2025

Sie wohnen in Deutschland und erhalten Dividenden von einem US-Unternehmen. Die USA behalten 15% Quellensteuer ein. Deutschland besteuert die Dividenden ebenfalls, rechnet aber die 15% US-Steuer auf Ihre deutsche Einkommensteuer an (bis zu einem Höchstbetrag gemäß § 34c EStG). So zahlen Sie nicht doppelt, sondern maximal den deutschen Steuersatz.

Quelle: Achter, Lexikon des Steuerrechts 2025; Klein, Lexikon des Steuerrechts 2025; Höring, EStG eKommentar 2025

Häufige Anwendungsfälle: Wann greift das DBA?

1. Arbeiten im Ausland – Die 183-Tage-Regel

Für Arbeitnehmer ist Art. 15 des OECD-Musterabkommens (unselbständige Arbeit) maßgeblich. Hier findet sich die bekannte 183-Tage-Regel.

Quelle: Achter, Lexikon des Steuerrechts 2025; BFH-Urteil vom 20.05.2015; Köstler, SSP 2018

Grundsatz: Arbeitsortprinzip

Der Staat, in dem Sie tatsächlich arbeiten (Tätigkeitsstaat), darf Ihren Arbeitslohn grundsätzlich besteuern.

Ausnahme: 183-Tage-Regel (vereinfacht)

Bleiben Sie weniger als 183 Tage im Tätigkeitsstaat und sind weitere Voraussetzungen erfüllt, behält Ihr Wohnsitzstaat das alleinige Besteuerungsrecht. Die Voraussetzungen sind typischerweise:

- Sie halten sich nicht länger als 183 Tage im Tätigkeitsstaat auf

- Ihr Arbeitgeber ist nicht im Tätigkeitsstaat ansässig

- Der Arbeitslohn wird nicht von einer Betriebsstätte des Arbeitgebers im Tätigkeitsstaat getragen

Quelle: Köstler, SSP 2018; FG München, Urteil vom 23.10.2007, Az. 13 K 4198/03; Bayerisches LfSt, Verfügung vom 26.05.2006

Wichtig: Die Zählweise der Tage und die genauen Voraussetzungen werden oft durch Verständigungsvereinbarungen zwischen den Staaten konkretisiert. Diese sollten im Einzelfall geprüft werden.

Quelle: Köstler, SSP 2018; Bayerisches LfSt 2006

2. Dividenden und Zinserträge aus dem Ausland

Dividenden

Nach dem OECD-Muster können sowohl der Quellenstaat (wo das ausschüttende Unternehmen sitzt) als auch der Wohnsitzstaat des Empfängers Dividenden besteuern. Der Quellensteuersatz ist jedoch meist auf 5-15% begrenzt.

Deutschland als Wohnsitzstaat vermeidet die Doppelbesteuerung regelmäßig durch die Anrechnungsmethode, teilweise ergänzt durch innerstaatliche Beteiligungsfreistellungen für Unternehmen.

Quelle: Masuch/Meyer, ABC GmbH-Geschäftsführer 2024; Achter, Lexikon des Steuerrechts 2025; OFD Nürnberg 2004

Zinsen

Auch Zinsen können in beiden Staaten besteuert werden, wobei die Quellensteuer typischerweise auf 10% begrenzt ist. Deutschland rechnet die ausländische Quellensteuer an, soweit das jeweilige DBA dies vorsieht und die Voraussetzungen nach § 34c EStG erfüllt sind.

Quelle: Klein, Lexikon des Steuerrechts 2025; Masuch/Meyer 2024; Höring, EStG eKommentar 2025; OFD Nürnberg 2004

3. Immobilienbesitz im Ausland

Einkünfte aus unbeweglichem Vermögen (z.B. Vermietung, Verpachtung, oft auch Veräußerungsgewinne) werden nach dem OECD-Muster grundsätzlich im Belegenheitsstaat der Immobilie besteuert.

Quelle: Achter, Lexikon des Steuerrechts 2025; Klein, Lexikon des Steuerrechts 2025; OFD Nürnberg 2004

Viele deutsche DBA stellen diese Einkünfte im Wohnsitzstaat Deutschland mittels Freistellungsmethode frei (oft mit Progressionsvorbehalt). In speziellen Abkommen, z.B. mit Spanien, kommt jedoch die Anrechnungsmethode zur Anwendung.

Quelle: Achter, Lexikon des Steuerrechts 2025; OFD Nürnberg 2004

4. Rentenzahlungen über Grenzen hinweg

Die Besteuerung von Renten ist im DBA-Netz höchst unterschiedlich geregelt. Es gibt keine einheitliche Lösung – manche Abkommen folgen dem Wohnsitzstaatsprinzip, andere dem Quellenstaatprinzip, wieder andere nutzen Mischformen.

Quelle: Başaran Yavaşlar, ISR 2019; Kramer, IStR 2018

Beispiel: DBA Deutschland-Türkei 2011

- Private Renten: Grundregel ist das Wohnsitzprinzip – besteuert wird dort, wo der Rentner lebt.

- In bestimmten Fällen erhält jedoch der Quellenstaat (wo die Rentenkasse sitzt) ein Besteuerungsrecht; dann wird die Doppelbesteuerung durch Anrechnung vermieden.

Quelle: Başaran Yavaşlar, ISR 2019

Sozialversicherungsrenten

Werden nicht einheitlich behandelt. Manche DBA folgen dem Wohnsitzstaatprinzip, andere dem Kassenstaatprinzip (Besteuerung im Staat der zahlenden Rentenkasse). Beispiel: Das DBA mit Frankreich hat hier im Laufe der Zeit einen Systemwechsel vollzogen.

Quelle: Kramer, IStR 2018

Empfehlung: Rentner im Ausland sollten unbedingt das spezifische DBA ihres Wohnsitzlandes prüfen oder prüfen lassen, da die Regelungen stark variieren.

Praxis-Guide: In 3 Schritten zum richtigen DBA

Sie fragen sich, welches DBA für Sie gilt und wo Sie Ihre Steuern zahlen müssen? Folgen Sie diesem systematischen Vorgehen:

-

Ansässigkeit klären

Ermitteln Sie zunächst, in welchem Staat Sie nach dem jeweiligen DBA als „ansässig" gelten. Zentrale Kriterien sind:

- Wohnsitz (dauerhaftes Zuhause)

- Gewöhnlicher Aufenthalt

- Mittelpunkt der Lebensinteressen (persönliche und wirtschaftliche Beziehungen)

Bei Doppelansässigkeit (Sie könnten theoretisch in beiden Staaten als ansässig gelten) greifen sogenannte tie-breaker-Regeln, die schrittweise genau einen Staat als Ansässigkeitsstaat bestimmen.

Quelle: Achter, Lexikon des Steuerrechts 2025; Korts, Stbg 2013

-

Einkunftsart und Verteilungsnorm finden

Ordnen Sie Ihre Einkünfte einer DBA-Kategorie zu. Typische Kategorien sind:

- Unselbständige Arbeit (Art. 15 OECD-MA)

- Unternehmensgewinne (Art. 7 OECD-MA)

- Dividenden (Art. 10 OECD-MA)

- Zinsen (Art. 11 OECD-MA)

- Einkünfte aus unbeweglichem Vermögen/Immobilien (Art. 6 OECD-MA)

- Renten (Art. 18 OECD-MA)

Schlagen Sie dann die entsprechende Verteilungsnorm im einschlägigen DBA nach. Diese Norm zeigt Ihnen, ob:

- nur ein Staat besteuern darf („können nur in … besteuert werden"), oder

- beide Staaten besteuern dürfen („können in … besteuert werden")

Quelle: Achter, Lexikon des Steuerrechts 2025; BFH vom 20.05.2015; Korts, Stbg 2013

-

Methodenartikel prüfen – Freistellung oder Anrechnung?

Im Methodenartikel des DBA (entspricht Art. 23A/B OECD-MA) finden Sie die Antwort, wie Deutschland als Ihr Ansässigkeitsstaat die Doppelbesteuerung vermeidet:

- Freistellungsmethode: Deutschland nimmt die ausländischen Einkünfte aus seiner Besteuerungsgrundlage (oft mit Progressionsvorbehalt)

- Anrechnungsmethode: Deutschland besteuert, rechnet aber die ausländische Steuer an

Deutschland nutzt traditionell überwiegend die Freistellungsmethode bei aktiven Unternehmensgewinnen und Immobilien, während Dividenden, Zinsen und Lizenzen meist der Anrechnungsmethode unterliegen.

Quelle: Achter, Lexikon des Steuerrechts 2025; Schnitger, Festgabe Wassermeyer 2015; Höfer, Festschrift Flick 1997; Klein, Lexikon des Steuerrechts 2025; OFD Nürnberg 2004

⚠️ Wichtig: Prüfen Sie zusätzlich, ob das DBA Aktivitäts-, Subject-to-tax- oder Switch-over-Klauseln enthält. Diese können einen Wechsel von der Freistellung zur Anrechnung auslösen, um Nicht- oder Niedrigbesteuerung zu verhindern.Quelle: Achter, Lexikon des Steuerrechts 2025; Klein, Lexikon des Steuerrechts 2025; Karten/Dibbert, Strahl Handbuch 2025; Wagner, DStZ 2009

Doppelbesteuerungsabkommen und OECD-Musterabkommen

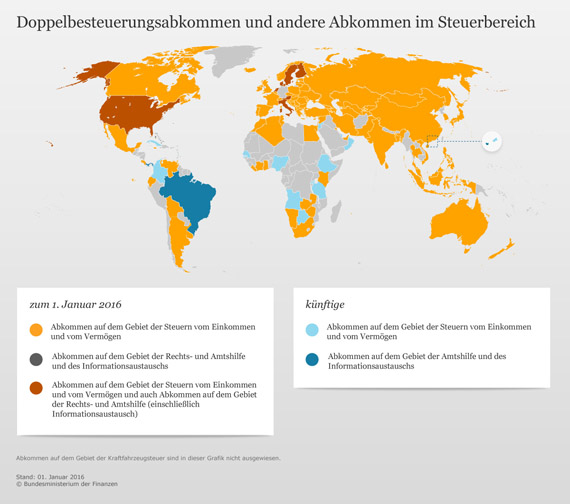

Seit Ende des neunzehnten Jahrhunderts gibt es zweiseitige Abkommen um Doppelbesteuerungen zu vermeiden: Nach dem Ersten Weltkrieg kam es zum Ausbau eines ersten größeren Abkommensnetzes in Mitteleuropa. Das erste Doppelbesteuerungsabkommen des Deutschen Reiches wurde 1925 mit dem Königreich Italien abgeschlossen. In den zwanziger Jahren trugen die Arbeiten des Völkerbundes durch die Entwicklung einheitlicher Abkommensmuster zu einer ersten Harmonisierung der verschiedenen zwischenstaatlichen Abkommen bei.

Die Bemühungen der OEEC (Organisation for European Economic Cooperation) und ihrer Nachfolgeorganisation, der OECD (Organisation for Economic Cooperation and Development), um eine Vermeidung der Doppelbesteuerung knüpfen an diese Vorarbeiten des Völkerbundes an. Im Jahre 1963 wurde dann ein umfassender Bericht, dem ein vollständiges Musterabkommen sowie ein offizieller Kommentar beigefügt war, vorgelegt. Dieses Musterabkommen sowie der Kommentar werden laufend auf Grund der Erfahrungen und neuesten gesellschaftlichen, wirtschaftlichen und technischen Entwicklungen, die auch im Bereich des internationalen Steuerrechts zu neuen Fragestellungen und Herausforderungen führen, überarbeitet.

Durch das Musterabkommen der OECD mit Kommentar und das VN-Modell besteht ein internationaler Konsens hinsichtlich der Ausgestaltung eines Doppelbesteuerungsabkommens. Das OECD-Musterabkommen berücksichtigt insbesondere die Interessenlage, wenn zwei Industriestaaten ein Abkommen verhandeln und betont das Besteuerungsrecht des Ansässigkeitsstaats. Dagegen berücksichtigt das VN-Modell die Besonderheiten des Verhältnisses zwischen Industriestaaten und Entwicklungsländern und räumt dem Quellenstaat verstärkt Besteuerungsrechte ein.

Die Doppelbesteuerungsabkommen folgen in der Regel dem von der OECD vorgeschlagenem OECD Musterabkommen. Die Doppelbesteuerung wird wie folgt vermieden:

- der Quellenstaat (Staat aus dem Einkünfte stammen) verzichtet auf die Besteuerung oder

- der Wohnsitzstaat (Wohnsitzstaat des Beziehers der Einkünfte) verzichtet auf die Besteuerung oder rechnet die ausländische Steuer auf seine Steuer an.

Am 15. Juli 2014 wurde das OECD-Musterabkommen zur Vermeidung von Doppelbesteuerung von Einkommen und Vermögen aktualisiert und bilden die Basis für mehr als 3000 zwischenstaatliche Doppelbesteuerungsabkommen weltweit:

Siehe auch Kommentar Doppelbesteuerungsabkommen OECD Musterabkommen

Top DBA

DBA + ausländische Einkünfte

- DBA + Einkünfte aus nichtselbständiger Arbeit

- DBA + Einkünfte aus selbständiger Arbeit

- DBA + Einkünfte aus Gewerbebetrieb

- DBA + Mieteinkünfte

- DBA + Kapitalerträge

- DBA + Rente

Ausländische Einkünfte sind in Deutschland grundsätzlich steuerpflichtig, wenn der Steuerpflichtige seinen Wohnsitz oder seinen gewöhnlichen Aufenthalt in Deutschland hat. Die Besteuerung richtet sich nach dem Welteinkommensprinzip, das heißt, dass das gesamte Einkommen aus in- und ausländischen Quellen der deutschen Einkommensteuer unterliegt.

Allerdings können ausländische Einkünfte unter bestimmten Voraussetzungen von der deutschen Besteuerung freigestellt werden, wenn ein Doppelbesteuerungsabkommen (DBA) zwischen Deutschland und dem anderen Staat besteht. Ein DBA regelt, welcher Staat das Besteuerungsrecht für bestimmte Einkünfte hat und wie eine Doppelbesteuerung vermieden werden kann.

Die Freistellung von der deutschen Besteuerung erfolgt entweder durch Anrechnung der ausländischen Steuer auf die deutsche Steuer oder durch Freistellung mit Progressionsvorbehalt. Bei der Anrechnung wird die ausländische Steuer auf die deutsche Steuer angerechnet, so dass nur die Differenz zu zahlen ist. Bei der Freistellung mit Progressionsvorbehalt werden die ausländischen Einkünfte von der deutschen Steuer befreit, aber bei der Berechnung des Steuersatzes für die inländischen Einkünfte berücksichtigt, so dass ein höherer Steuersatz anfällt.

Die Besteuerung ausländischer Einkünfte hängt also von verschiedenen Faktoren ab, wie dem Doppelbesteuerungsabkommen zwischen Deutschland und dem betreffenden Land sowie den deutschen Steuergesetzen. Im Allgemeinen gelten jedoch folgende Grundsätze:

-

Wohnsitzprinzip: Wenn eine Person ihren Wohnsitz oder ihren gewöhnlichen Aufenthalt in Deutschland hat, unterliegt sie hier der unbeschränkten Steuerpflicht. Das bedeutet, dass ihre weltweiten Einkünfte, einschließlich der ausländischen selbständigen Tätigkeit, in Deutschland besteuert werden.

-

Doppelbesteuerungsabkommen: Deutschland hat mit vielen Ländern Doppelbesteuerungsabkommen abgeschlossen, um eine doppelte Besteuerung zu vermeiden. Diese Abkommen enthalten Regeln zur Zuweisung von Besteuerungsrechten zwischen den beteiligten Ländern.

-

Progressionsvorbehalt: Bei der Ermittlung des deutschen Steuersatzes werden auch die ausländischen Einkünfte berücksichtigt, selbst wenn sie in Deutschland nicht besteuert werden. Die ausländischen Einkünfte werden demnach zur Berechnung des Steuersatzes herangezogen, um eine höhere Besteuerung der in Deutschland steuerpflichtigen Einkünfte zu vermeiden.

-

Anrechnungsmethode: Je nach Doppelbesteuerungsabkommen können ausländische Steuern auf die in Deutschland zu zahlende Steuer angerechnet werden. Dadurch wird vermieden, dass dieselben Einkünfte sowohl im Ausland als auch in Deutschland vollständig besteuert werden.

Es ist wichtig zu beachten, dass die steuerliche Behandlung ausländischer Einkünfte komplex sein kann und von den individuellen Umständen abhängt. Es wird empfohlen, einen Steuerberater oder Experten für internationales Steuerrecht zu konsultieren, um eine genaue Einschätzung der steuerlichen Auswirkungen zu erhalten.

DBA + Einkünfte aus nichtselbständiger Arbeit

In der Regel gilt für ausländische Einkünfte aus nichtselbständiger Arbeit das Tätigkeitsstaatsprinzip, das heißt, dass der Staat das Besteuerungsrecht hat, in dem die Arbeit ausgeübt wird. Dies gilt jedoch nur, wenn der Arbeitnehmer sich nicht länger als 183 Tage im Kalenderjahr in dem anderen Staat aufhält und der Arbeitgeber kein inländischer ist oder die Vergütung nicht von einer inländischen Betriebsstätte oder einer festen Einrichtung des Arbeitgebers getragen wird. In diesen Fällen bleibt das Besteuerungsrecht bei Deutschland. Um eine Freistellung von der deutschen Besteuerung zu beantragen, muss der Arbeitnehmer eine Bescheinigung des ausländischen Finanzamts über die Höhe und die Art der ausländischen Einkünfte vorlegen. Die ausländischen Einkünfte werden jedoch bei der Berechnung des deutschen Steuersatzes berücksichtigt (Progressionsvorbehalt). Mehr Infos + Tipps siehe DBA + Arbeitslohn.

Hinweis: Die Zahlung einer Abfindung für die vorzeitige Auflösung eines inländischen Dienstverhältnisses mit einer nicht mehr im Inland, sondern in der Schweiz ansässigen EU-Staatsbürgerin unterliegt nach Art. 15 Abs.1 Satz 1 DBA-Schweiz nicht der deutschen, sondern der schweizerischen Besteuerung, da keine Ansässigkeit in Deutschland vorliegt und die Verständigungsvereinbarung zwischen der Bundesrepublik Deutschland und der Schweiz vom 13.10.1992, IV C 6 – S 1301 Schz 101/92, die der Bundesrepublik Deutschland das Besteuerungsrecht zuweist, nicht innerstaatliches Recht geworden ist.

Die Abfindungszahlung unterliegt auch nicht aufgrund der sog. überdachenden Besteuerung nach Art. 4 Abs. 4 DBA-Schweiz dem Besteuerungsrecht Deutschlands, wenn die Wohnsitzverlagerung nicht erfolgt, um die inländische Steuerpflicht zu umgehen, sondern der Aufnahme einer unselbständigen Tätigkeit in der Schweiz (hier: Aufnahme von –später gescheiterten– Verhandlungen über die Aufnahme einer nichtselbständigen Tätigkeit in der Schweiz bereits mehrere Monate vor Wohnsitzverlegung) und daneben der Begründung eines gemeinsamen Hausstandes mit dem Schweizer Ehemann dient. FG München Urteil vom 24.10.2008 - 8 K 3902/07

Hinweis: Vorab entstandene Werbungskosten im Zusammenhang mit einer beabsichtigten nichtselbstständigen Tätigkeit im Ausland sind nicht in die Bemessungsgrundlage der ESt einzubeziehen, wenn die Einkünfte aus der beabsichtigten Tätigkeit nicht der deutschen Besteuerung unterliegen. Sie sind jedoch in einem solchen Fall bei der Bemessung des anzuwendenden Steuersatzes zu berücksichtigen (Progressionsvorbehalt), wenn dies nicht durch ein DBA ausgeschlossen wird (Bestätigung der Senatsurteile vom 6.10.1993, I R 32/93, BStBl II 1994, 113; vom 19.12.2001, I R 63/00, BFH-PR 2002, 179; vom 15.5.2002, I R 40/01, BFH-PR 2002, 408).

Die Höhe der dem Progressionsvorbehalt unterliegenden Einkünfte ist nach deutschem Recht zu ermitteln. Dabei sind die dort vorgesehenen Abzugsbeschränkungen zu berücksichtigen. Eine Ausnahme hiervon gilt nur für Beschränkungen, die sich daraus ergeben, dass die betreffenden Einkünfte nicht der deutschen ESt unterliegen bzw. abkommensrechtlich steuerbefreit sind.

Ein Zusammenhang mit nach deutschem Recht steuerfreien Einnahmen hindert den Werbungskostenabzug auch dann, wenn die betreffenden Aufwendungen mit erst in Zukunft zu erwartenden Einnahmen zusammenhängen. BFH, Urteil vom 20.9.2006, I R 59/05

DBA + Einkünfte aus selbständiger Arbeit

Die Besteuerung ausländischer Einkünfte aus selbständiger Arbeit nach einem Doppelbesteuerungsabkommen (DBA) hängt von den spezifischen Regelungen des jeweiligen Abkommens ab. Die grundlegende Idee hinter einem DBA besteht darin, dass das Besteuerungsrecht zwischen dem Wohnsitzland und dem Tätigkeitsland aufgeteilt wird, um eine doppelte Besteuerung zu vermeiden.

Normalerweise wird das Besteuerungsrecht für Einkünfte aus selbständiger Arbeit dem Land zugewiesen, in dem die Tätigkeit ausgeübt wird. Dieses Land wird als Quellenstaat bezeichnet. Das Wohnsitzland, also das Land, in dem die Person ihren Wohnsitz hat, hat jedoch in der Regel das Recht, diese Einkünfte ebenfalls zu besteuern, unter Anwendung der Methode der Anrechnung oder Freistellung.

Die konkrete Besteuerung nach DBA kann unterschiedlich sein, je nach den Bestimmungen des Abkommens zwischen den betreffenden Ländern. Es gibt keine einheitliche Regelung, die für alle Länder gilt. Die DBAs enthalten detaillierte Regeln zur Ermittlung der steuerlichen Ansässigkeit, zur Vermeidung der Doppelbesteuerung und zur Lösung von Konflikten zwischen den Steuersystemen der beteiligten Länder. Daher ist es wichtig, das konkrete DBA zwischen Deutschland und dem betreffenden Land zu prüfen, um die genauen Besteuerungsregeln für Einkünfte aus selbständiger Arbeit zu verstehen. Siehe Doppelbesteuerungsabkommen Deutschland.

Ein Steuerberater kann dabei helfen, die spezifischen Regelungen des DBA anzuwenden und die Besteuerung entsprechend zu gestalten.

Hinweis: Besteuerungrecht für die Tätigkeit eines im Inland ansässigen selbständigen Theaterregisseurs und Opernregisseurs in Großbritannien: Begriff des berufsmäßigen Künstlers im Sinne des DBA-Großbritannien: Art.XI Abs.6 DBA-Großbritannien ist nur auf vortragende Künstler anzuwenden, die unmittelbar in der Öffentlichkeit oder vor Publikum auftreten. Ist ein Theaterregisseur oder Opernregisseur selbständig tätig, so steht das Besteuerungsrecht dem Vertragsstaat zu, in dem er ansässig ist (Änderung der Rechtsprechung). BFH Urteil vom 08.04.1997 - I R 51/96

Hinweis: Die regelmäßige Nutzung einer festen Einrichtung in der Schweiz setzt nicht voraus, dass sie innerhalb eines Kalenderjahres für einen bestimmten Zeitraum tatsächlich genutzt wird. Es genügt, über die feste Einrichtung regelmäßig verfügen zu können und sie nicht nur vorübergehend für Zwecke der selbständigen Arbeit zu nutzen. Kapitalerträge sind einer festen Einrichtung zuzurechnen, wenn das Kapital in einem funktionalen Zusammenhang mit der selbständigen Tätigkeit steht. FG München, Urteil vom 10.12.2003, 9 K 3576/01

DBA + Gewerbebetrieb

Die Besteuerung ausländischer Einkünfte aus Gewerbebetrieb nach einem Doppelbesteuerungsabkommen (DBA) hängt von den spezifischen Regelungen des jeweiligen Abkommens zwischen Deutschland und dem betreffenden Land ab. Im Allgemeinen gelten jedoch einige gängige Grundsätze:

-

Zuweisung des Besteuerungsrechts: Nach den meisten DBAs wird das Besteuerungsrecht für Einkünfte aus Gewerbebetrieb in der Regel dem Wohnsitzstaat zugewiesen.

-

Betriebsstättengewinne: Wenn ein Unternehmen in einem anderen Land eine Betriebsstätte hat, können die Gewinne dieser Betriebsstätte in der Regel im Quellenstaat besteuert werden. Das DBA kann jedoch Regeln enthalten, die sicherstellen, dass die Gewinne der Betriebsstätte nicht doppelt besteuert werden, indem sie entweder im Wohnsitzstaat freigestellt oder im Wohnsitzstaat angerechnet werden. Siehe auch: Besteuerung von Betriebsstätten im Ausland.

-

Anrechnungsmethode: Wenn sowohl der Wohnsitzstaat als auch der Quellenstaat das Besteuerungsrecht haben, wird in der Regel die im Quellenstaat gezahlte Steuer auf die in Deutschland zu zahlende Steuer angerechnet. Dies geschieht, um eine doppelte Besteuerung zu vermeiden. Die genauen Regeln zur Anrechnung können im jeweiligen DBA festgelegt sein.

Es ist wichtig zu beachten, dass die Besteuerung ausländischer Einkünfte aus Gewerbebetrieb nach einem DBA von Land zu Land unterschiedlich sein kann. Es ist ratsam, das konkrete DBA zwischen Deutschland und dem betreffenden Land zu prüfen, um die genauen Besteuerungsregeln zu verstehen. Siehe Doppelbesteuerungsabkommen Deutschland. Ein Steuerberater kann bei der Anwendung der DBA-Regeln und der Ermittlung der steuerlichen Auswirkungen behilflich sein.

Hinweise:

Gehören einer Kapitalgesellschaft mit Sitz in der Bundesrepublik mehr als 25 % der stimmberechtigten Anteile an einer Kapitalgesellschaft mit Sitz in den Niederlanden, sind die Anteile in der Bundesrepublik von der Besteuerung auszunehmen. BFH, Urteil vom 12.6.2002, II R 4/00

Eine Personengesellschaft, bei der ausschließlich eine oder mehrere Kapitalgesellschaften persönlich haftende Gesellschafter sind, erzielt gem. § 15 Abs. 3 Nr. 2 EStG Einkünfte aus Gewerbebetrieb (sog. Geprägetheorie). Nichtsdestotrotz wandelt die gewerbliche Prägung nach deutschem Recht eine Personengesellschaft nicht zu einem Unternehmen im Sinne des DBA. FG Köln, Urteil vom 13.08.2009, 15 K 2900/05

Betriebsstättenbegriff nach § 12 Satz 2 Nr. 8 lit. c AO und Art. 5 DBA-Portugal; Begriff des abhängigen Vertreters i.S.v. § 5 Abs. 5 DBA-Portugal: Eine portugiesische Kapitalgesellschaft erzielt inländische Einkünfte gem. § 49 Abs. 1 Nr. 2 lit. a EStG i.V.m. § 12 Satz 2 Nr. 8 lit. c AO, wenn sie im Inland aufeinanderfolgende Bauleistungen von insgesamt mehr als sechs Monaten Dauer erbringt. Für diese inländischen Einkünfte besteht jedoch bei fehlender inländischer Betriebsstätte i.S.v. Art. 5 DBA-Portugal kein inländisches Besteuerungsrecht. Der Geschäftsführer einer beschränkt steuerpflichtigen Kapitalgesellschaft kann nur bei Vorhandensein eines örtlichen Bezugs zum Inland i.S.v. Art. 5 Abs. 1 bis 3 DBA-Portugal als abhängiger Vertreter i.S.v. Art. 5 Abs. 5 DBA-Portugal angesehen werden. FG Münster, Urteil vom 24.05.2004, 9 K 5177/99 K

Merkmale zur Begründung einer Betriebsstätte nach dem DBA Niederlande: Eine ständige Einrichtung / Betriebsstätte gem. Art. 9 Abs. 2 DBA-NL liegt nur dann vor, wenn sie dem Unternehmer für seine Tätigkeit ständig zur Verfügung steht und während der Dauer seiner Abwesenheit dazu bestimmt ist, der jeweiligen Berufstätigkeit zu dienen. FG Düsseldorf, Urteil vom 19.01.2016, 13 K 952/14 E

DBA + Mieteinkünfte

Die Vermietung einer ausländischen Immobilie in Deutschland unterliegt grundsätzlich der deutschen Einkommensteuer. Die Einkünfte aus Vermietung und Verpachtung werden nach dem deutschen Steuerrecht ermittelt und dem zu versteuernden Einkommen hinzugerechnet. Allerdings kann es sein, dass das Land, in dem die Immobilie liegt, ebenfalls eine Besteuerung vornimmt. In diesem Fall kann es zu einer Doppelbesteuerung kommen. Um dies zu vermeiden, gibt es zwischen Deutschland und vielen anderen Ländern Doppelbesteuerungsabkommen (DBA), die regeln, welches Land das Besteuerungsrecht hat oder wie eine Anrechnung der ausländischen Steuer erfolgt. Die Anwendung der DBA hängt von den konkreten Umständen des Einzelfalls ab und sollte daher individuell geprüft werden. Siehe Doppelbesteuerungsabkommen Deutschland.

Hinweis: Die Vermietung einer Immobilie in Spanien unterliegt sowohl der spanischen als auch der deutschen Besteuerung. In Spanien müssen die Mieteinnahmen in der jährlichen Einkommensteuererklärung angegeben werden. In Deutschland müssen die Mieteinnahmen in der Anlage AUS der Einkommensteuererklärung angegeben werden. Um eine Doppelbesteuerung zu vermeiden, wird die in Spanien gezahlte Steuer auf die deutsche Steuer angerechnet.

DBA + Kapitalerträge

Ausländische Einkünfte aus Kapitalvermögen werden in Deutschland gemäß den deutschen Steuergesetzen besteuert. Dabei gelten folgende Grundsätze:

-

Wohnsitzprinzip: Wenn eine Person ihren Wohnsitz oder ihren gewöhnlichen Aufenthalt in Deutschland hat, unterliegt sie hier der unbeschränkten Steuerpflicht. Das bedeutet, dass ihre weltweiten Einkünfte, einschließlich der ausländischen Kapitaleinkünfte, in Deutschland besteuert werden.

-

Abgeltungsteuer: In Deutschland unterliegen Kapitalerträge in der Regel der Abgeltungsteuer. Diese beträgt derzeit 25 Prozent zuzüglich Solidaritätszuschlag und gegebenenfalls Kirchensteuer. Die Abgeltungsteuer wird auf die Kapitaleinkünfte aus in- und ausländischen Quellen erhoben.

Die Besteuerung ausländischer Einkünfte aus Kapitalvermögen nach einem Doppelbesteuerungsabkommen (DBA) hängt von den spezifischen Regelungen des jeweiligen Abkommens zwischen Deutschland und dem betreffenden Land ab. Im Allgemeinen gelten jedoch einige gängige Grundsätze:

-

Wohnsitzstaatbesteuerung: Gemäß den meisten DBAs wird das Besteuerungsrecht für Kapitaleinkünfte in der Regel dem Wohnsitzstaat zugewiesen. Das bedeutet, dass das Land, nicht in dem die Kapitalerträge erwirtschaftet werden, sondern der Wohnsitzstaat das Recht hat, diese Einkünfte zu besteuern.

-

Steuerabzug im Quellenstaat: Der Quellenstaat kann eine Quellensteuer auf die Kapitaleinkünfte erheben. Diese Quellensteuer wird in der Regel vom Zahlungsverpflichteten (z. B. der Bank) einbehalten und an das Finanzamt des Quellenstaates abgeführt.

-

Anrechnungsmethode: In Deutschland wird die im Ausland gezahlte Quellensteuer in der Regel auf die deutsche Steuerschuld angerechnet. Dies erfolgt nach den Regeln des DBA und den deutschen Steuergesetzen. Die Anrechnung dient dazu, eine doppelte Besteuerung der Kapitaleinkünfte zu vermeiden.

-

Freistellungsmethode: In einigen Fällen kann das DBA vorsehen, dass bestimmte Arten von Kapitaleinkünften im Wohnsitzstaat (Deutschland) steuerfrei gestellt werden. Dies bedeutet, dass diese Einkünfte zwar im Quellenstaat besteuert werden, aber in Deutschland von der Besteuerung ausgenommen sind.

Die konkreten Regelungen zur Besteuerung ausländischer Kapitaleinkünfte nach einem DBA können von Land zu Land unterschiedlich sein. Es ist wichtig, das spezifische DBA zwischen Deutschland und dem betreffenden Land zu prüfen, um die genauen Besteuerungsregeln zu verstehen. Siehe Doppelbesteuerungsabkommen Deutschland.

Es ist wichtig zu beachten, dass die Besteuerung ausländischer Kapitaleinkünfte komplex sein kann. Es wird empfohlen, einen Steuerberater oder Experten für internationales Steuerrecht zu konsultieren, um eine genaue Einschätzung der steuerlichen Auswirkungen zu erhalten.

DBA + Rente

Die Besteuerung ausländischer Renteneinkünfte nach einem Doppelbesteuerungsabkommen (DBA) hängt von den spezifischen Regelungen des jeweiligen Abkommens zwischen Deutschland und dem betreffenden Land ab. Im Allgemeinen gelten jedoch einige gängige Grundsätze:

-

Zuweisung des Besteuerungsrechts: Nach den meisten DBAs wird das Besteuerungsrecht für Renteneinkünfte in der Regel dem Quellenstaat zugewiesen. Das bedeutet, dass Deutschland das Recht hat, diese Einkünfte zu besteuern.

-

Quellenstaatbesteuerung: Einige DBAs sehen jedoch vor, dass der Quellenstaat (das Land, in dem die Rente gezahlt wird) ebenfalls das Besteuerungsrecht haben kann. In diesem Fall kann der Quellenstaat eine Quellensteuer auf die Renteneinkünfte erheben.

-

Anrechnungsmethode: Wenn sowohl der Wohnsitzstaat als auch der Quellenstaat das Besteuerungsrecht haben, wird in der Regel die im Quellenstaat gezahlte Steuer auf die in Deutschland zu zahlende Steuer angerechnet. Dies geschieht, um eine doppelte Besteuerung zu vermeiden. Die genauen Regeln zur Anrechnung können im jeweiligen DBA festgelegt sein.

-

Progressionsvorbehalt: In einigen Fällen kann das DBA den Progressionsvorbehalt vorsehen. Das bedeutet, dass die ausländischen Renteneinkünfte bei der Ermittlung des Steuersatzes für die in Deutschland zu zahlende Steuer berücksichtigt werden. Dies kann dazu führen, dass die Steuer auf die in Deutschland steuerpflichtigen Einkünfte höher ausfällt.

Es ist wichtig zu beachten, dass die Besteuerung ausländischer Renteneinkünfte nach einem DBA von Land zu Land unterschiedlich sein kann. Es ist ratsam, das konkrete DBA zwischen Deutschland und dem betreffenden Land zu prüfen, um die genauen Besteuerungsregeln zu verstehen. Siehe Doppelbesteuerungsabkommen Deutschland. Ein Steuerberater kann bei der Anwendung der DBA-Regeln und der Ermittlung der steuerlichen Auswirkungen behilflich sein.

Hinweis: Bezüge aus der deutschen Rentenversicherung unterliegen Art. 18 Abs. 1 und nicht Art. 18 Abs. 2 DBA Kanada. Aus diesem Grund ist Deutschland an der Besteuerung der Rentenbezüge von in Kanada ansässigen Rentnern gehindert. FG Mecklenburg-Vorpommern, Urteil vom 13.01.2016, 1 K 453/13

Deutsche Renteneinkünfte sind beschränkt steuerpflichtig

Seit dem Jahr 2005 unterliegen auch im Ausland lebende Rentner mit aus Deutschland bezogenen Renteneinkünften i.S.d. § 22 Nr. 1 Satz 3 Buchstabe a EStG grundsätzlich der beschränkten Einkommensteuerpflicht (§ 49 Abs. 1 Nr. 7 EStG). Ab 2009 unterliegen auch bestimmte aus Deutschland bezogene Renteneinkünfte i.S.d. § 22 Nr. 5 Satz 1 EStG der beschränkten Einkommensteuerpflicht (§ 49 Abs. 1 Nr. 10 EStG). Ob es zu einer Besteuerung dieser Einkünfte in Deutschland kommt, hängt jedoch davon ab, ob die Regelungen des jeweils anwendbaren Doppelbesteuerungsabkommens (DBA) mit dem Ansässigkeitsstaat des Rentners eine Besteuerung durch Deutschland als Quellenstaat vorsehen.

In § 49 Abs. 1 EStG sind abschließend alle Einkünfte aufgezählt, die der beschränkten Steuerpflicht unterliegen. Die Einkünfte aus Renten fallen unter § 49 Abs. 1 Nr. 7 oder Nr. 10 EStG. Diese Rechtsnorm nimmt Bezug auf § 22 EStG. Dort sind alle Rentenarten aufgeführt, die das deutsche Steuerrecht kennt. Dabei ist es unerheblich, ob der Steuerpflichtige seinen Wohnsitz in Deutschland hat oder nicht. Es sind dies die gesetzliche Rente, die betriebliche Rente und die private Rente, deren Besteuerung unterschiedlich ist.

Sowohl der § 22 EStG als auch der Katalog der beschränkt steuerpflichtigen Einkünfte in § 49 EStG sind in den letzten Jahren mehrfach geändert worden, so dass sich die Anzahl der Rentenarten, die der Besteuerung unterliegen, nach und nach verändert hat. Ab dem Jahr 2010 unterliegen alle Renten der beschränkten Steuerpflicht. Die Rentenart entscheidet also nur bis 2010 darüber, wer besteuert wird.

Die Steuerpflicht allein führt noch nicht zu einer Festsetzung der Steuer! Wenn zwischen dem Ansässigkeitsstaat und Deutschland ein DBA besteht, bestimmt es, wer die Rente besteuern darf: der Ansässigkeitsstaat (Ansässigkeitsstaat) oder der Quellenstaat oder beide. Hat ausschließlich der Ansässigkeitsstaat - also der Wohnsitzstaat - das Besteuerungsrecht für die deutsche Rente, hat Deutschland kein Besteuerungsrecht.

Daher ist es wichtig zu wissen, ob zwischen Ihrem Wohnsitzstaat und Deutschland ein Doppelbesteuerungsabkommen besteht und - wenn ja - welchem Staat darin das Besteuerungsrecht für die deutsche Rente zugewiesen wird.

Es ist auch möglich, dass beide Staaten - sowohl der Ansässigkeitsstaat als auch der Quellenstaat - die deutsche Rente besteuern dürfen. In diesem Fall hat der Ansässigkeitsstaat die Pflicht zur Vermeidung der Doppelbesteuerung. Die Vermeidung der Doppelbesteuerung kann im Ansässigkeitsstaat durch Steuerfreistellung der deutschen Rente oder durch Anrechnung der deutschen Steuer erfolgen. Das Doppelbesteuerungsabkommen regelt auch, welche Methode zur Vermeidung der Doppelbesteuerung anzuwenden ist.

Seit 2008 sieht das DBA mit den USA eine solche Quellenbesteuerung nicht mehr vor, so dass ab 2008 der Ansässigkeitsstaat ein ausschließliches Besteuerungsrecht hat. Ab dem Veranlagungszeitraum 2008 ist es daher für in den USA ansässige Personen, die aus Deutschland ausschließlich Renteneinkünfte im Sinne des § 22 Nr. 1 Satz 3 Buchstabe a EStG bzw. § 22 Nr. 5 Satz 1 EStG (ab 2009) beziehen (insbesondere Renten der Deutschen Rentenversicherung), nicht mehr erforderlich, eine Einkommensteuererklärung in Deutschland abzugeben. Es wird jedoch darauf hingewiesen, dass die Finanzverwaltung zwar derzeit auf die Abgabe von Steuererklärungen verzichtet, jedoch grundsätzlich berechtigt ist, die Abgabe einer Steuererklärung zu verlangen. Soweit eine Aufforderung ergeht, ist der Steuerpflichtige zur Abgabe einer Steuererklärung verpflichtet.

Top DBA

DBA + Außensteuergesetz (AStG)

Der § 20 AStG regelt die Anwendung von Doppelbesteuerungsabkommen (DBA) im Kontext der Hinzurechnungsbesteuerung sowie weiterer spezieller steuerlicher Regelungen. Hier sind die wesentlichen Punkte zusammengefasst:

1. Verhältnis zu Doppelbesteuerungsabkommen (DBA) (§ 20 Abs. 1 AStG)

Die Regelungen der Hinzurechnungsbesteuerung (§§ 7 bis 13 und § 18 AStG), die Besteuerung von Familienstiftungen (§ 15 und § 18 AStG), die Mitwirkungspflichten des Steuerpflichtigen (§ 16 AStG), die Sachverhaltsaufklärung (§ 17 AStG) sowie die Umschaltklausel (§ 20 Abs. 2 AStG) werden durch von Deutschland abgeschlossene DBA nicht beeinflusst. Das bedeutet, dass diese Vorschriften unabhängig von den Bestimmungen eines DBA angewendet werden, selbst wenn das DBA Deutschland bestimmte Besteuerungsrechte entzieht. Diese Regelung stellt eine Treaty Override dar, die verfassungsrechtlich nicht zu beanstanden ist.

2. Umschaltklausel (§ 20 Abs. 2 AStG)

Die Umschaltklausel greift, wenn Einkünfte aus einer ausländischen Betriebsstätte aufgrund eines DBA von der deutschen Besteuerung freigestellt sind, diese Einkünfte jedoch Zwischeneinkünfte wären, wenn die Betriebsstätte als ausländische Gesellschaft angesehen würde. In diesem Fall wird die Freistellung durch eine Anrechnung der ausländischen Steuern ersetzt.

2.1 Anwendungsbereich und Voraussetzungen

- Persönlicher Anwendungsbereich: Die Vorschrift gilt nur für unbeschränkt Steuerpflichtige.

- Betriebsstättenbegriff: Es gilt der Betriebsstättenbegriff nach § 12 AO, nicht der abkommensrechtliche Begriff.

- Niedrigbesteuerte passive Einkünfte: Die Umschaltklausel kommt nur zur Anwendung, wenn die passiven Einkünfte in der ausländischen Betriebsstätte einer niedrigen Besteuerung unterliegen und gemäß einem DBA in Deutschland freigestellt sind.

- Keine Anwendung des Motivtests: Der Motivtest nach § 8 Abs. 2 AStG wird bei der Prüfung der Umschaltklausel nicht berücksichtigt.

2.2 Steuerliche Folgen

- Steueranrechnung: Statt einer Freistellung werden die ausländischen Steuern auf die deutsche Steuer angerechnet.

- Keine Verlustverrechnung: Negative Einkünfte können nicht mit positiven Einkünften anderer Betriebsstätten ausgeglichen werden; sie können nur in der gleichen Betriebsstätte vorgetragen werden.

- Verfahrensrecht: § 20 Abs. 2 AStG ist nicht Gegenstand einer gesonderten Feststellung.

3. Besonderheiten bei bestimmten Einkünften

- Einkünfte aus Dienstleistungen: Für Dienstleistungen gelten besondere Regelungen. Einkünfte, die unter § 8 Abs. 1 Nr. 5 Buchstabe a AStG fallen, werden nach DBA freigestellt und nicht der Umschaltklausel unterworfen.

- Mehrstufige Strukturen: Bei mehrstufigen Unternehmensstrukturen sind besondere Regeln für die Zuordnung und Besteuerung von Einkünften aus ausländischen Betriebsstätten oder Personengesellschaften anzuwenden.

4. Ausnahme für nicht kooperative Steuerhoheitsgebiete

Für Betriebsstätten in nicht kooperativen Steuerhoheitsgebieten gelten die normalen Freistellungsregeln nach DBA nicht. Hier kommt § 20 Abs. 2 AStG uneingeschränkt zur Anwendung, um eine umfassende Besteuerung sicherzustellen.

Diese Regelungen sollen sicherstellen, dass Einkünfte, die in ausländischen Betriebsstätten erzielt und nach einem DBA freigestellt werden, dennoch in Deutschland besteuert werden können, wenn sie einer niedrigen Besteuerung unterliegen. Die Umschaltklausel ist ein wichtiges Instrument, um eine effektive Besteuerung sicherzustellen und Steuervermeidung zu verhindern.

Top DBA

Häufig gestellte Fragen (FAQ)

Was passiert, wenn es kein DBA zwischen zwei Ländern gibt?

Ohne DBA gilt in Deutschland das Welteinkommensprinzip – Deutschland besteuert grundsätzlich das gesamte Welteinkommen seiner Ansässigen. Eine Doppelbesteuerung wird dann nur über innerstaatliche Regelungen gemildert, insbesondere durch:

- § 34c EStG: Ermöglicht die Anrechnung oder den Abzug ausländischer Steuern

- Die Anrechnung ist jedoch oft an striktere Bedingungen geknüpft als im DBA-Fall

Der Schutz vor Doppelbesteuerung ist ohne DBA grundsätzlich schwächer und rechtlich unsicherer.

Quelle: Höring, EStG eKommentar 2025; Heinicke, LSW 2003; Heinicke, LSW 1997; BFH vom 23.11.2021, Az. VIII R 22/18; Heinicke, LSW 1994

Wo finde ich die aktuellen Gesetzestexte und BMF-Schreiben?

Die offiziellen Quellen für DBA-Texte, Protokolle, Verständigungsvereinbarungen und BMF-Schreiben sind:

- Bundesfinanzministerium (BMF): www.bundesfinanzministerium.de (Bereich „Steuern" → „Internationales Steuerrecht")

- Bundessteuerblatt: Amtliche Veröffentlichungen aller DBA

- Steuerrechtsdatenbanken: Professionelle Datenbanken wie Beck online, Haufe, NWB

- Länderverwaltungen: Viele Oberfinanzdirektionen veröffentlichen Verfügungen und Hinweise

Wichtig: DBA werden bei Änderungen laufend aktualisiert. Achten Sie immer auf die aktuelle Fassung und prüfen Sie, ob Änderungsprotokolle oder neue Verständigungsvereinbarungen existieren.

Quelle: Höfer, Festschrift Flick 1997; Köstler, SSP 2018; Bayerisches LfSt 2006; Kramer, IStR 2018

Gilt das DBA auch für die Sozialversicherung?

Nein. Doppelbesteuerungsabkommen regeln grundsätzlich nur Steuern vom Einkommen und Vermögen. Für Fragen der Sozialversicherung gelten eigenständige Sozialversicherungsabkommen bzw. im EU/EEA-Raum die entsprechenden EU-Verordnungen zur Koordinierung der sozialen Sicherheit.

Diese Abkommen enthalten eigene Koordinierungsregeln und bestimmen beispielsweise:

- In welchem Land Sie krankenversichert sind

- Wo Sie Rentenversicherungsbeiträge zahlen

- Wo Sie arbeitslosenversichert sind

Merke: Steuerliche Ansässigkeit und sozialversicherungsrechtliche Zugehörigkeit können auseinanderfallen. Eine separate Prüfung ist erforderlich.

Quelle: Kramer, IStR 2018

Wie oft ändern sich DBA?

DBA sind langfristige völkerrechtliche Verträge, werden aber regelmäßig überarbeitet oder durch Protokolle ergänzt. Wichtige Änderungen können sich ergeben durch:

- Neuverhandlungen zwischen den Staaten

- Anpassungen an OECD-Standards (z.B. BEPS-Initiative)

- Verständigungsvereinbarungen zu Auslegungsfragen

- Multilaterale Instrumente (MLI)

Empfehlung: Lassen Sie sich steuerlich beraten, besonders bei langfristigen Auslandsaufenthalten oder -investitionen.

Siehe auch:

- DBA Deutschland mit anderen Ländern

- Besteuerung der Einkünfte aus unselbständiger Arbeit nach Doppelbesteuerungsabkommen (Arbeitslohn + 183-Tage Regel)

Individuelle Beratung erforderlich?

Diese Informationen bieten einen umfassenden Überblick, ersetzen aber keine individuelle Steuerberatung. Jeder Fall ist einzigartig und sollte von einem qualifizierten Steuerberater geprüft werden.

Aktuelles + weitere Infos

Steueroasenabwehrgesetz (StAbwG)

Das Steueroasenabwehrgesetz (StAbwG) ist ein Gesetz der Bundesregierung, das gegen Steueroasen vorgeht. Unternehmen, die Geschäftsbeziehungen mit Steueroasen unterhalten, treffen unter anderem eine erhöhte Mitwirkungspflicht, Betriebsausgabenabzugsbeschränkungen oder Quellensteuereinbehalte.

Die Aufnahme Russlands in die Liste der Steueroasen dürfte die Auswirkungen des StAbwG für zahlreiche deutsche Unternehmen ab dem 1. Januar 2024 deutlich erhöhen.

Die wichtigsten Folgen des StAbwG für Unternehmen mit Geschäftsbeziehungen zu Steueroasen sind:

- Erhöhte Mitwirkungspflicht: Unternehmen müssen die Finanzbehörden umfassend über ihre Geschäftsbeziehungen zu Steueroasen informieren. Dazu gehören unter anderem Angaben zu den Vertragsparteien, den Leistungen und den Preisen.

- Betriebsausgabenabzugsbeschränkungen: Kosten, die Unternehmen im Zusammenhang mit Geschäftsbeziehungen zu Steueroasen haben, können unter Umständen nicht als Betriebsausgaben abgezogen werden.

- Quellensteuereinbehalte: Bei Zahlungen an Unternehmen in Steueroasen kann die Finanzbehörde Quellensteuern einbehalten.

Um den Anforderungen des StAbwG zu entsprechen, müssen Unternehmen ein standardisiertes Dokumentationssystem für die betroffenen Geschäftsbeziehungen aufbauen und bestehende steuerliche Compliance-Systeme anpassen.

Im Hinblick auf noch bestehende Geschäftsbeziehungen zu Russland besteht unmittelbarer Handlungsbedarf, da die entsprechenden Mitwirkungs- beziehungsweise Dokumentationsverpflichtungen voraussichtlich ab dem 1. Januar 2024 in Kraft treten werden.

Briefkastengesellschaften und die Bedeutung von Substanz

Substanz meint die tatsächliche wirtschaftliche Tätigkeit einer Gesellschaft oder eines Unternehmens. Sie ist wichtig, um zu verhindern, dass Unternehmen durch die Einschaltung von Briefkastengesellschaften Steuern sparen.

Im nationalen Steuerrecht zeigt sich die Bedeutung des Themas an den aktuellen Schwerpunktprüfungen der deutschen Finanzverwaltung in Gemeinden mit geringen Gewerbesteuerhebesätzen. Die Finanzverwaltung will damit sicherstellen, dass die Gewerbesteuer auch tatsächlich dort gezahlt wird, wo die wirtschaftliche Tätigkeit ausgeübt wird.

Auch im internationalen Steuerrecht wird gegen Briefkastengesellschaften vorgegangen. Die EU-Kommission hat einen Entwurf für eine dritte „Anti-Steuervermeidungsrichtlinie“ (ATAD III) vorgelegt, der die Einschaltung von Briefkastengesellschaften erschweren soll.

Die Anforderungen an ausreichende Substanz sind nicht einheitlich geregelt. Sie unterscheiden sich je nach ausgeübter Tätigkeit und anzuwendender Rechtsnorm. Im nationalen Steuerrecht ist die Substanz einer Betriebsstätte beispielsweise anhand der Anzahl der Mitarbeiter, der Quadratmeterzahl der Räumlichkeiten und der tatsächlichen Umsetzung der Tätigkeit zu beurteilen.

Liegt keine ausreichende Substanz vor, drohen steuerliche Nachteile. So kann die Betriebsstätte steuerlich nicht anerkannt werden oder es kann eine Hinzurechnungsbesteuerung erfolgen.

Die Komplexität des Themas Substanz steigt durch die zunehmende internationalisierung des Wirtschaftslebens und die Bemühungen der Staaten, Steuervermeidung zu bekämpfen. Unternehmen, die grenzüberschreitend tätig sind, sollten daher die Anforderungen an ausreichende Substanz genau kennen und dokumentieren.

Hier einige konkrete Tipps für Unternehmen, die ihre Substanz nachweisen möchten:

- Sicherstellen, dass die Geschäftsleitung und die wesentlichen Entscheidungsträger tatsächlich in der Gesellschaft tätig sind.

- Vorhandene Mitarbeiter und Büroräume nutzen und nicht nur für Scheinzwecke unterhalten.

- Tatsächliche wirtschaftliche Aktivitäten wie Vertrieb, Forschung und Entwicklung oder Produktion nachweisen.

- Belege und Dokumente sorgfältig aufbewahren, um die tatsächliche Tätigkeit zu dokumentieren.

Grenzüberschreitende Betriebsaufspaltung

Der Bundesfinanzhof (BFH) hat das Bundesfinanzministerium (BMF) aufgefordert, an einem Verfahren teilzunehmen, in dem es um eine grenzüberschreitende Betriebsaufspaltung geht.

Bei einer Betriebsaufspaltung erzielt ein Besitzunternehmen gewerbliche Einkünfte, wenn es mindestens eine wesentliche Betriebsgrundlage an ein Betriebsunternehmen überlässt. Bei grenzüberschreitenden Sachverhalten ist umstritten, ob die Grundsätze der Betriebsaufspaltung überhaupt anzuwenden sind, wenn sie mit Regelungen in Doppelbesteuerungsabkommen (DBA) nicht konform sind.

In dem Streitfall, in dem der BFH das BMF zum Beitritt aufgefordert hat, hat eine gemeinnützige inländische Stiftung einer beherrschten niederländischen, geschäftlich aktiven Kapitalgesellschaft ein Betriebsgrundstück als wesentliche Betriebsgrundlage zur Nutzung überlassen. Die ausländische Gesellschaft hat eine Gewinnausschüttung vorgenommen. Diese ist im Inland aber nur dann steuerrelevant, wenn ein wirtschaftlicher Geschäftsbetrieb in Gestalt der Betriebsaufspaltung vorliegt, dem die Beteiligung zuzuordnen ist.

Der BFH will sich offenkundig von der ursprünglichen Intention der Missbrauchsvermeidung lösen. Dass die Betriebsaufspaltung als Steuerrechtsfigur aufgegeben wird, ist aber nach der Begründung des Beitrittsersuchens nicht zu erwarten.

Der BFH wird nun ein Urteil treffen, in dem er seine Rechtsauffassung zu den Fragen des Anwendungsbereichs der Betriebsaufspaltung in grenzüberschreitenden Sachverhalten darlegen wird. Dieses Urteil wird für die Praxis von großer Bedeutung sein, da es Klarheit über die steuerliche Behandlung von Betriebsaufspaltungen in grenzüberschreitenden Sachverhalten schaffen wird.

Rechtsgrundlagen zum Thema: Doppelbesteuerungsabkommen

EStGEStG § 48d Besonderheiten im Fall von Doppelbesteuerungsabkommen

EStG § 50d Besonderheiten im Fall von Doppelbesteuerungsabkommen und der §§ 43b und 50g

EStG § 50i Besteuerung bestimmter Einkünfte und Anwendung von Doppelbesteuerungsabkommen

EStG Anlage 2 (zu § 43b) i.d.F. 23.12.2016

AO

AO § 2 Vorrang völkerrechtlicher Vereinbarungen

AO § 2 Vorrang völkerrechtlicher Vereinbarungen

GewStR

GewStR R 9.5 Kürzung um Gewinne aus Anteilen an einer ausländischen Kapitalgesellschaft

GewStR R 31.1 Begriff der Arbeitslöhne für die Zerlegung

AEAO

AEAO Zu § 117 Zwischenstaatliche Rechts- und Amtshilfe in Steuersachen:

AEAO Zu § 155 Steuerfestsetzung:

AEAO Zu § 165 Vorläufige Steuerfestsetzung, Aussetzung der Steuerfestsetzung:

AEAO Zu § 175 Änderung von Steuerbescheiden auf Grund von Grundlagenbescheiden und bei rückwirkenden Ereignissen:

LStR

R 19.9 LStR Zahlung von Arbeitslohn an die Erben oder Hinterbliebenen eines verstorbenen Arbeitnehmers

R 38.3 LStR Einbehaltungspflicht des Arbeitgebers

R 39.4 LStR Lohnsteuerabzug bei beschränkter Einkommensteuerpflicht

R 39b.8 LStR Permanenter Lohnsteuer-Jahresausgleich

R 39b.10 LStR Anwendung von Doppelbesteuerungsabkommen

R 42d.2 LStR Haftung bei Arbeitnehmerüberlassung

EStH 1a 34c.5 50a.2

KStH 7.1

LStH 39b.10

ErbStH E.2.1 E.13.9 E.19

Steuer-Newsletter.

Steuer-Newsletter.