Lohnsteuertabelle kostenlos als PDF + Rechner

Die Lohnsteuertabelle 2022 + Vorjahre zum kostenlosen Download + Lohnsteuerrechner

Inhalt:

Willkommen bei Lohnsteuertabelle,

Auf dieser Seite finden Sie die Lohnsteuertabellen zum kostenlosen Download sowie einen Lohnsteuerrechner und weitere nützliche Hinweise zur Lohnsteuer. Bei Arbeitnehmern wird die Einkommensteuer durch Abzug vom Arbeitslohn erhoben (Lohnsteuer). Die Lohnsteuer wird auf Grund der Steuerklassen, die auf der Lohnsteuerkarte eingetragen ist, aus der Lohnsteuertabelle abgelesen.

Lohnsteuertabelle,

Hinweis: Es gibt seit 2006 keine offiziellen (und kostenlosen) Lohnsteuertabellen mehr vom Finanzamt. Die Lohnsteuer können Sie auch durch den hier angebotenen kostenlosen online Lohnsteuerrechner ermitteln.

Programm zur maschinellen Berechnung der Lohnsteuer, des Solidaritätszuschlags und der (Mindest-)Kirchensteuer: Die monatlich oder jährlich einzubehaltenden Steuerabzugsbeträge können für die Jahre 2012 bis 2022 berechnet werden. Der Lohnsteuerrechner basiert auf dem offiziellen Programmablaufplan des Bundesfinanzministeriums. Es werden keine Sozialabgaben berechnet.

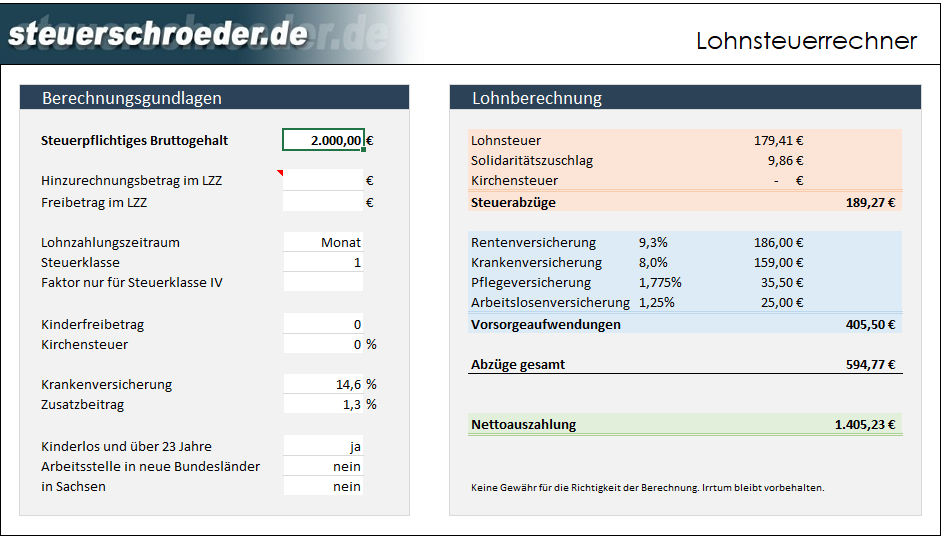

Lohnsteuerrechner als elektronisches Gegenstück zu den Lohnsteuertabellen

Lohnsteuertabelle Rechner

Nach Eingabe des Bruttolohns und der individuellen Lohnsteuerabzugsmerkmale (ELStAM), können die Steuerabzüge für das ausgewählte Abrechnungsjahr und den Abrechnungszeitraum auf monatlicher oder jährlicher Basis berechnet werden.

Als Ergebnis werden die Werte für

- Lohnsteuer,

- Solidaritätszuschlag und

- Kirchensteuer

- je nach Steuerklasse, Zahl der Kinderfreibeträge und Kirchensteuermerkmal

ausgegeben.

Mit der zusätzlichen Eingabe des Geburtsdatums wird ein ggf. abzugsfähiger Altersentlastungsbetrag berücksichtigt.

Für die Berechnung der Vorsorgepauschale im Lohnsteuerabzugsverfahren sind zusätzlich folgende Angaben notwendig:

- Krankenversicherung,

- Rentenversicherungspflicht und

- Pflegeversicherung (Beitragszuschlag für Kinderlose ab 23 Jahren).

Ist der Arbeitnehmer gesetzlich versichert, können die Beitragssätze der jeweiligen Krankenkasse im Rechner ausgewählt und für die Berechnung übernommen werden.

Das Bundesfinanzministerium veröffentlicht jährlich 2 Programmablaufpläne:

- den Programmablaufplan für die maschinelle Berechnung und

- den Programmablaufplan für die Erstellung von Lohnsteuertabellen zur manuellen Berechnung

der vom Arbeitslohn einzubehaltenden Steuerbeträge (Lohnsteuer, Solidaritätszuschlag und ggf. Kirchensteuer).

Der Arbeitgeber kann die für den Arbeitslohn zu erhebende Lohnsteuer maschinell (mit dem Lohnsteuerrechner) oder manuell (mithilfe der Lohnsteuertabellen) berechnen. Der Lohnsteuerrechner listet - wie auch die Lohnsteuertabellen - insbesondere für den Arbeitgeber auf, in welcher Höhe er für einen bestimmten Bruttoarbeitslohn des Arbeitnehmers die fälligen Steuerbeträge einbehalten muss.

Die Auswahl zwischen Allgemeiner Tabelle (für rentenversicherungspflichtige Arbeitnehmer) und Besonderer Tabelle (für nicht rentenversicherungspflichtige Arbeitnehmer wie z. B. Beamte oder Gesellschafter-Geschäftsführer) erfolgt im Lohnsteuerrechner über die Angabe zur Rentenversicherungspflicht.

Es kann zu geringfügigen Cent-Abweichungen zwischen der maschinellen Berechnung (Lohnsteuerrechner) im Gegensatz zur manuellen Berechnung (gedruckte Lohnsteuertabelle) kommen. Der Unterschiedsbetrag wird regelmäßig durch den vom Arbeitgeber durchgeführten Lohnsteuer-Jahresausgleich oder alternativ durch eine Einkommensteuererklärung ausgeglichen.

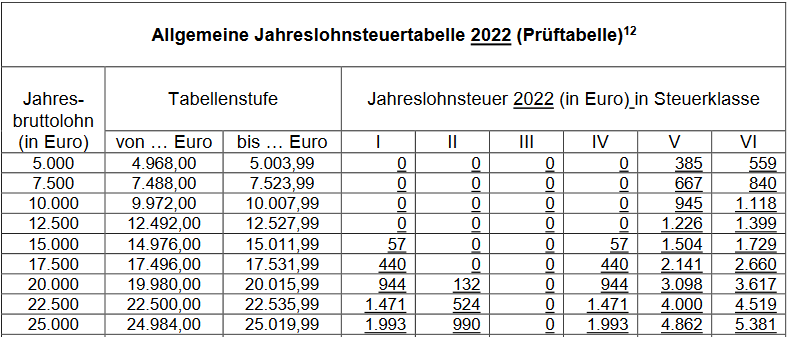

| Jahreslohnsteuer 2022 (in Euro) in Steuerklasse | ||||||||

|---|---|---|---|---|---|---|---|---|

| Jahres- bruttolohn | Tabellenstufe | Jahreslohnsteuer 2022 (in Euro) in Steuerklasse | ||||||

| (in Euro) | von ... Euro | bis ... Euro | I | II | III | IV | V | VI |

| 5.000 | 4.968,00 | 5.003,99 | 0 | 0 | 0 | 0 | 413 | 559 |

| 7.500 | 7.488,00 | 7.523,99 | 0 | 0 | 0 | 0 | 695 | 840 |

| 10.000 | 9.972,00 | 10.007,99 | 0 | 0 | 0 | 0 | 973 | 1.118 |

| 12.500 | 12.492,00 | 12.527,99 | 0 | 0 | 0 | 0 | 1.254 | 1.399 |

| 15.000 | 14.976,00 | 15.011,99 | 143 | 0 | 0 | 143 | 1.532 | 1.817 |

| 17.500 | 17.496,00 | 17.531,99 | 546 | 0 | 0 | 546 | 2.312 | 2.747 |

| 20.000 | 19.980,00 | 20.015,99 | 1.061 | 223 | 0 | 1.061 | 3.270 | 3.705 |

| 22.500 | 22.500,00 | 22.535,99 | 1.590 | 633 | 0 | 1.590 | 4.171 | 4.606 |

| 25.000 | 24.984,00 | 25.019,99 | 2.113 | 1.108 | 0 | 2.113 | 5.033 | 5.446 |

| 27.500 | 27.468,00 | 27.503,99 | 2.654 | 1.615 | 182 | 2.654 | 5.806 | 6.180 |

| 30.000 | 29.988,00 | 30.023,99 | 3.220 | 2.147 | 562 | 3.220 | 6.566 | 6.960 |

| 32.500 | 32.472,00 | 32.507,99 | 3.796 | 2.688 | 990 | 3.796 | 7.352 | 7.762 |

| 35.000 | 34.992,00 | 35.027,99 | 4.398 | 3.256 | 1.430 | 4.398 | 8.186 | 8.614 |

| 37.500 | 37.476,00 | 37.511,99 | 5.009 | 3.832 | 1.902 | 5.009 | 9.039 | 9.474 |

| 40.000 | 39.996,00 | 40.031,99 | 5.646 | 4.435 | 2.406 | 5.646 | 9.913 | 10.348 |

| 42.500 | 42.480,00 | 42.515,99 | 6.292 | 5.047 | 2.912 | 6.292 | 10.776 | 11.211 |

| 45.000 | 45.000,00 | 45.035,99 | 6.965 | 5.686 | 3.434 | 6.965 | 11.650 | 12.085 |

| 47.500 | 47.484,00 | 47.519,99 | 7.646 | 6.333 | 3.958 | 7.646 | 12.513 | 12.948 |

| 50.000 | 49.968,00 | 50.003,99 | 8.344 | 6.997 | 4.488 | 8.344 | 13.374 | 13.810 |

| 52.500 | 52.488,00 | 52.523,99 | 9.070 | 7.689 | 5.038 | 9.070 | 14.249 | 14.684 |

| 55.000 | 54.972,00 | 55.007,99 | 9.804 | 8.388 | 5.588 | 9.804 | 15.112 | 15.547 |

| 57.500 | 57.492,00 | 57.527,99 | 10.565 | 9.115 | 6.154 | 10.565 | 15.986 | 16.421 |

| 60.000 | 59.976,00 | 60.011,99 | 11.402 | 9.915 | 6.770 | 11.402 | 16.924 | 17.359 |

| 62.500 | 62.496,00 | 62.531,99 | 12.291 | 10.766 | 7.420 | 12.291 | 17.896 | 18.331 |

| 65.000 | 64.980,00 | 65.015,99 | 13.189 | 11.625 | 8.072 | 13.189 | 18.854 | 19.289 |

| 67.500 | 67.500,00 | 67.535,99 | 14.121 | 12.519 | 8.744 | 14.121 | 19.825 | 20.260 |

| 70.000 | 69.984,00 | 70.019,99 | 15.062 | 13.423 | 9.418 | 15.062 | 20.783 | 21.218 |

| 72.500 | 72.468,00 | 72.503,99 | 16.019 | 14.347 | 10.102 | 16.019 | 21.741 | 22.176 |

| 75.000 | 74.988,00 | 75.023,99 | 16.990 | 15.307 | 10.808 | 16.990 | 22.713 | 23.148 |

| 77.500 | 77.472,00 | 77.507,99 | 17.948 | 16.265 | 11.514 | 17.948 | 23.671 | 24.106 |

| 80.000 | 79.992,00 | 80.027,99 | 18.920 | 17.237 | 12.240 | 18.920 | 24.643 | 25.078 |

| 82.500 | 82.476,00 | 82.511,99 | 19.878 | 18.195 | 12.968 | 19.878 | 25.601 | 26.036 |

| 85.000 | 84.996,00 | 85.031,99 | 20.865 | 19.182 | 13.728 | 20.865 | 26.587 | 27.022 |

| 87.500 | 87.480,00 | 87.515,99 | 21.908 | 20.225 | 14.544 | 21.908 | 27.631 | 28.066 |

| 90.000 | 90.000,00 | 90.035,99 | 22.967 | 21.283 | 15.386 | 22.967 | 28.689 | 29.124 |

Berechnet für die Beitragsbemessungsgrenzen West.

Berechnet mit den Merkern KRV und PKV = 0 sowie KVZ = 1,30

| Besondere Jahreslohnsteuertabelle 2022 | ||||||||

|---|---|---|---|---|---|---|---|---|

| Jahres- bruttolohn | Tabellenstufe | Jahreslohnsteuer 2022 (in Euro) in Steuerklasse | ||||||

| (in Euro) | von ... Euro | bis ... Euro | I | II | III | IV | V | VI |

| 5.000 | 4.968,00 | 5.003,99 | 0 | 0 | 0 | 0 | 471 | 616 |

| 7.500 | 7.488,00 | 7.523,99 | 0 | 0 | 0 | 0 | 781 | 926 |

| 10.000 | 9.972,00 | 10.007,99 | 0 | 0 | 0 | 0 | 1.087 | 1.232 |

| 12.500 | 12.492,00 | 12.527,99 | 0 | 0 | 0 | 0 | 1.398 | 1.543 |

| 15.000 | 14.976,00 | 15.011,99 | 354 | 0 | 0 | 354 | 1.898 | 2.333 |

| 17.500 | 17.496,00 | 17.531,99 | 860 | 88 | 0 | 860 | 2.915 | 3.350 |

| 20.000 | 19.980,00 | 20.015,99 | 1.463 | 528 | 0 | 1.463 | 3.958 | 4.393 |

| 22.500 | 22.500,00 | 22.535,99 | 2.103 | 1.098 | 0 | 2.103 | 5.016 | 5.434 |

| 25.000 | 24.984,00 | 25.019,99 | 2.759 | 1.713 | 146 | 2.759 | 5.946 | 6.324 |

| 27.500 | 27.468,00 | 27.503,99 | 3.441 | 2.353 | 550 | 3.441 | 6.866 | 7.264 |

| 30.000 | 29.988,00 | 30.023,99 | 4.158 | 3.029 | 1.024 | 4.158 | 7.854 | 8.274 |

| 32.500 | 32.472,00 | 32.507,99 | 4.891 | 3.721 | 1.554 | 4.891 | 8.874 | 9.309 |

| 35.000 | 34.992,00 | 35.027,99 | 5.660 | 4.449 | 2.150 | 5.660 | 9.933 | 10.368 |

| 37.500 | 37.476,00 | 37.511,99 | 6.445 | 5.192 | 2.758 | 6.445 | 10.976 | 11.411 |

| 40.000 | 39.996,00 | 40.031,99 | 7.266 | 5.972 | 3.386 | 7.266 | 12.034 | 12.469 |

| 42.500 | 42.480,00 | 42.515,99 | 8.102 | 6.766 | 4.020 | 8.102 | 13.078 | 13.513 |

| 45.000 | 45.000,00 | 45.035,99 | 8.975 | 7.598 | 4.676 | 8.975 | 14.136 | 14.571 |

| 47.500 | 47.484,00 | 47.519,99 | 9.862 | 8.444 | 5.334 | 9.862 | 15.179 | 15.614 |

| 50.000 | 49.968,00 | 50.003,99 | 10.774 | 9.315 | 6.006 | 10.774 | 16.222 | 16.658 |

| 52.500 | 52.488,00 | 52.523,99 | 11.726 | 10.225 | 6.700 | 11.726 | 17.281 | 17.716 |

| 55.000 | 54.972,00 | 55.007,99 | 12.690 | 11.147 | 7.398 | 12.690 | 18.324 | 18.759 |

| 57.500 | 57.492,00 | 57.527,99 | 13.693 | 12.109 | 8.118 | 13.693 | 19.383 | 19.818 |

| 60.000 | 59.976,00 | 60.011,99 | 14.708 | 13.083 | 8.842 | 14.708 | 20.426 | 20.861 |

| 62.500 | 62.496,00 | 62.531,99 | 15.762 | 14.097 | 9.588 | 15.762 | 21.484 | 21.919 |

| 65.000 | 64.980,00 | 65.015,99 | 16.805 | 15.122 | 10.336 | 16.805 | 22.528 | 22.963 |

| 67.500 | 67.500,00 | 67.535,99 | 17.864 | 16.180 | 11.108 | 17.864 | 23.586 | 24.021 |

| 70.000 | 69.984,00 | 70.019,99 | 18.907 | 17.223 | 11.884 | 18.907 | 24.629 | 25.064 |

| 72.500 | 72.468,00 | 72.503,99 | 19.950 | 18.267 | 12.670 | 19.950 | 25.672 | 26.108 |

| 75.000 | 74.988,00 | 75.023,99 | 21.009 | 19.325 | 13.482 | 21.009 | 26.731 | 27.166 |

| 77.500 | 77.472,00 | 77.507,99 | 22.052 | 20.368 | 14.294 | 22.052 | 27.774 | 28.209 |

| 80.000 | 79.992,00 | 80.027,99 | 23.110 | 21.427 | 15.132 | 23.110 | 28.833 | 29.268 |

| 82.500 | 82.476,00 | 82.511,99 | 24.153 | 22.470 | 15.970 | 24.153 | 29.876 | 30.311 |

| 85.000 | 84.996,00 | 85.031,99 | 25.212 | 23.529 | 16.834 | 25.212 | 30.934 | 31.369 |

| 87.500 | 87.480,00 | 87.515,99 | 26.255 | 24.572 | 17.698 | 26.255 | 31.978 | 32.413 |

| 90.000 | 90.000,00 | 90.035,99 | 27.314 | 25.630 | 18.588 | 27.314 | 33.036 | 33.471 |

Berechnet mit den Merkern KRV = 2 und PKV = 1.

|

Allgemeine Jahreslohnsteuertabelle 2021 |

||||||||||||||||

|

Jahres-bruttolohn (in Euro) |

Tabellenstufe |

Jahreslohnsteuer 2021 (in Euro) in Steuerklasse |

||||||||||||||

|

von … Euro |

bis … Euro |

I |

II |

III |

IV |

V |

VI |

|||||||||

|

5.000 |

4.968,00 |

5.003,99 |

0 |

0 |

0 |

0 |

416 |

561 |

||||||||

|

7.500 |

7.488,00 |

7.523,99 |

0 |

0 |

0 |

0 |

699 |

844 |

||||||||

|

10.000 |

9.972,00 |

10.007,99 |

0 |

0 |

0 |

0 |

978 |

1.123 |

||||||||

|

12.500 |

12.492,00 |

12.527,99 |

0 |

0 |

0 |

0 |

1.261 |

1.406 |

||||||||

|

15.000 |

14.976,00 |

15.011,99 |

191 |

0 |

0 |

191 |

1.540 |

1.908 |

||||||||

|

17.500 |

17.496,00 |

17.531,99 |

607 |

244 |

0 |

607 |

2.407 |

2.843 |

||||||||

|

20.000 |

19.980,00 |

20.015,99 |

1.134 |

689 |

0 |

1.134 |

3.369 |

3.804 |

||||||||

|

22.500 |

22.500,00 |

22.535,99 |

1.667 |

1.194 |

0 |

1.667 |

4.274 |

4.709 |

||||||||

|

25.000 |

24.984,00 |

25.019,99 |

2.196 |

1.706 |

0 |

2.196 |

5.140 |

5.500 |

||||||||

|

27.500 |

27.468,00 |

27.503,99 |

2.742 |

2.236 |

272 |

2.742 |

5.866 |

6.242 |

||||||||

|

30.000 |

29.988,00 |

30.023,99 |

3.314 |

2.791 |

666 |

3.314 |

6.636 |

7.032 |

||||||||

|

32.500 |

32.472,00 |

32.507,99 |

3.896 |

3.357 |

1.108 |

3.896 |

7.434 |

7.846 |

||||||||

|

35.000 |

34.992,00 |

35.027,99 |

4.504 |

3.948 |

1.560 |

4.504 |

8.278 |

8.709 |

||||||||

|

37.500 |

37.476,00 |

37.511,99 |

5.122 |

4.550 |

2.044 |

5.122 |

9.140 |

9.575 |

||||||||

|

40.000 |

39.996,00 |

40.031,99 |

5.766 |

5.178 |

2.552 |

5.766 |

10.018 |

10.453 |

||||||||

|

42.500 |

42.480,00 |

42.515,99 |

6.420 |

5.815 |

3.064 |

6.420 |

10.884 |

11.319 |

||||||||

|

45.000 |

45.000,00 |

45.035,99 |

7.101 |

6.479 |

3.590 |

7.101 |

11.763 |

12.198 |

||||||||

|

47.500 |

47.484,00 |

47.519,99 |

7.790 |

7.152 |

4.118 |

7.790 |

12.629 |

13.064 |

||||||||

|

50.000 |

49.968,00 |

50.003,99 |

8.497 |

7.842 |

4.656 |

8.497 |

13.495 |

13.930 |

||||||||

|

52.500 |

52.488,00 |

52.523,99 |

9.232 |

8.561 |

5.208 |

9.232 |

14.374 |

14.809 |

||||||||

|

55.000 |

54.972,00 |

55.007,99 |

9.975 |

9.287 |

5.764 |

9.975 |

15.240 |

15.675 |

||||||||

|

57.500 |

57.492,00 |

57.527,99 |

10.746 |

10.042 |

6.336 |

10.746 |

16.118 |

16.553 |

||||||||

|

60.000 |

59.976,00 |

60.011,99 |

11.594 |

10.871 |

6.960 |

11.594 |

17.060 |

17.495 |

||||||||

|

62.500 |

62.496,00 |

62.531,99 |

12.494 |

11.753 |

7.616 |

12.494 |

18.036 |

18.471 |

||||||||

|

65.000 |

64.980,00 |

65.015,99 |

13.403 |

12.644 |

8.274 |

13.403 |

18.997 |

19.433 |

||||||||

|

67.500 |

67.500,00 |

67.535,99 |

14.348 |

13.570 |

8.954 |

14.348 |

19.973 |

20.409 |

||||||||

|

70.000 |

69.984,00 |

70.019,99 |

15.301 |

14.505 |

9.634 |

15.301 |

20.935 |

21.370 |

||||||||

|

72.500 |

72.468,00 |

72.503,99 |

16.263 |

15.461 |

10.326 |

16.263 |

21.897 |

22.332 |

||||||||

|

75.000 |

74.988,00 |

75.023,99 |

17.239 |

16.438 |

11.040 |

17.239 |

22.873 |

23.308 |

||||||||

|

77.500 |

77.472,00 |

77.507,99 |

18.201 |

17.399 |

11.752 |

18.201 |

23.835 |

24.270 |

||||||||

|

80.000 |

79.992,00 |

80.027,99 |

19.176 |

18.375 |

12.488 |

19.176 |

24.810 |

25.245 |

||||||||

|

82.500 |

82.476,00 |

82.511,99 |

20.138 |

19.337 |

13.224 |

20.138 |

25.772 |

26.207 |

||||||||

|

85.000 |

84.996,00 |

85.031,99 |

21.114 |

20.312 |

13.980 |

21.114 |

26.748 |

27.183 |

||||||||

|

87.500 |

87.480,00 |

87.515,99 |

22.152 |

21.350 |

14.798 |

22.152 |

27.785 |

28.221 |

||||||||

|

90.000 |

90.000,00 |

90.035,99 |

23.210 |

22.409 |

15.646 |

23.210 |

28.844 |

29.279 |

||||||||

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

Besondere Jahreslohnsteuertabelle 2021 |

||||||||||||||||

|

Jahres-bruttolohn (in Euro) |

Tabellenstufe |

Jahreslohnsteuer 2021 (in Euro) in Steuerklasse |

||||||||||||||

|

von … Euro |

bis … Euro |

I |

II |

III |

IV |

V |

VI |

|||||||||

|

5.000 |

4.968,00 |

5.003,99 |

0 |

0 |

0 |

0 |

471 |

616 |

||||||||

|

7.500 |

7.488,00 |

7.523,99 |

0 |

0 |

0 |

0 |

781 |

926 |

||||||||

|

10.000 |

9.972,00 |

10.007,99 |

0 |

0 |

0 |

0 |

1.087 |

1.232 |

||||||||

|

12.500 |

12.492,00 |

12.527,99 |

34 |

0 |

0 |

34 |

1.398 |

1.543 |

||||||||

|

15.000 |

14.976,00 |

15.011,99 |

398 |

75 |

0 |

398 |

1.966 |

2.401 |

||||||||

|

17.500 |

17.496,00 |

17.531,99 |

913 |

498 |

0 |

913 |

2.983 |

3.418 |

||||||||

|

20.000 |

19.980,00 |

20.015,99 |

1.519 |

1.051 |

0 |

1.519 |

4.026 |

4.461 |

||||||||

|

22.500 |

22.500,00 |

22.535,99 |

2.161 |

1.673 |

0 |

2.161 |

5.085 |

5.454 |

||||||||

|

25.000 |

24.984,00 |

25.019,99 |

2.820 |

2.312 |

220 |

2.820 |

5.970 |

6.350 |

||||||||

|

27.500 |

27.468,00 |

27.503,99 |

3.504 |

2.976 |

634 |

3.504 |

6.896 |

7.298 |

||||||||

|

30.000 |

29.988,00 |

30.023,99 |

4.225 |

3.677 |

1.118 |

4.225 |

7.888 |

8.312 |

||||||||

|

32.500 |

32.472,00 |

32.507,99 |

4.961 |

4.393 |

1.658 |

4.961 |

8.917 |

9.352 |

||||||||

|

35.000 |

34.992,00 |

35.027,99 |

5.734 |

5.146 |

2.258 |

5.734 |

9.975 |

10.410 |

||||||||

|

37.500 |

37.476,00 |

37.511,99 |

6.522 |

5.915 |

2.868 |

6.522 |

11.018 |

11.453 |

||||||||

|

40.000 |

39.996,00 |

40.031,99 |

7.348 |

6.721 |

3.500 |

7.348 |

12.077 |

12.512 |

||||||||

|

42.500 |

42.480,00 |

42.515,99 |

8.188 |

7.541 |

4.136 |

8.188 |

13.120 |

13.555 |

||||||||

|

45.000 |

45.000,00 |

45.035,99 |

9.067 |

8.399 |

4.794 |

9.067 |

14.178 |

14.613 |

||||||||

|

47.500 |

47.484,00 |

47.519,99 |

9.959 |

9.272 |

5.454 |

9.959 |

15.222 |

15.657 |

||||||||

|

50.000 |

49.968,00 |

50.003,99 |

10.877 |

10.170 |

6.130 |

10.877 |

16.265 |

16.700 |

||||||||

|

52.500 |

52.488,00 |

52.523,99 |

11.834 |

11.107 |

6.826 |

11.834 |

17.323 |

17.758 |

||||||||

|

55.000 |

54.972,00 |

55.007,99 |

12.804 |

12.057 |

7.526 |

12.804 |

18.367 |

18.802 |

||||||||

|

57.500 |

57.492,00 |

57.527,99 |

13.814 |

13.047 |

8.250 |

13.814 |

19.425 |

19.860 |

||||||||

|

60.000 |

59.976,00 |

60.011,99 |

14.836 |

14.049 |

8.976 |

14.836 |

20.468 |

20.903 |

||||||||

|

62.500 |

62.496,00 |

62.531,99 |

15.893 |

15.092 |

9.726 |

15.893 |

21.527 |

21.962 |

||||||||

|

65.000 |

64.980,00 |

65.015,99 |

16.936 |

16.135 |

10.480 |

16.936 |

22.570 |

23.005 |

||||||||

|

67.500 |

67.500,00 |

67.535,99 |

17.994 |

17.193 |

11.256 |

17.994 |

23.628 |

24.063 |

||||||||

|

70.000 |

69.984,00 |

70.019,99 |

19.038 |

18.236 |

12.034 |

19.038 |

24.672 |

25.107 |

||||||||

|

72.500 |

72.468,00 |

72.503,99 |

20.081 |

19.280 |

12.824 |

20.081 |

25.715 |

26.150 |

||||||||

|

75.000 |

74.988,00 |

75.023,99 |

21.139 |

20.338 |

13.640 |

21.139 |

26.773 |

27.208 |

||||||||

|

77.500 |

77.472,00 |

77.507,99 |

22.183 |

21.381 |

14.458 |

22.183 |

27.817 |

28.252 |

||||||||

|

80.000 |

79.992,00 |

80.027,99 |

23.241 |

22.440 |

15.300 |

23.241 |

28.875 |

29.310 |

||||||||

|

82.500 |

82.476,00 |

82.511,99 |

24.284 |

23.483 |

16.142 |

24.284 |

29.918 |

30.353 |

||||||||

|

85.000 |

84.996,00 |

85.031,99 |

25.343 |

24.541 |

17.010 |

25.343 |

30.977 |

31.412 |

||||||||

|

87.500 |

87.480,00 |

87.515,99 |

26.386 |

25.585 |

17.880 |

26.386 |

32.020 |

32.455 |

||||||||

|

90.000 |

90.000,00 |

90.035,99 |

27.444 |

26.643 |

18.774 |

27.444 |

33.078 |

33.513 |

||||||||

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

Lohnsteuerabzug bei Abfindungen

In Fällen, in denen neben einer Abfindung als sonstigem Bezug kein weiterer Arbeitslohn gezahlt wird, muss der nach der genannten Norm zu berechnende und anzusetzende Unterschiedsbetrag identisch sein mit demjenigen, der sich aus der Lohnsteuertabelle bei Ansatz allein des gefünftelten Abfindungsbetrages ergibt. Damit wird für diesen Betrag in der Lohnsteuertabelle der Wert abgelesen, der –mangels weiterem Arbeitslohn allein für die Abfindung – für einen Jahresarbeitslohn zutrifft, für den die in der Tabelle gemäß § 38c Abs. 1 Satz 5 EStG bei der Steuerklasse I berücksichtigten Beträge, nämlich der Arbeitnehmer-Pauschbetrag, der Sonderausgaben-Pauschbetrag und die Vorsorgepauschale, zugunsten des Steuerpflichtigen die Höhe der Lohnsteuer ermäßigen.

Diese Ermäßigung wird in Fällen des Zuflusses allein eines sonstigen Bezuges – wie der Abfindung – ohne weiteren Arbeitslohn nicht vorab durch dessen Ansatz, sondern von der ersten Mark an durch den sonstigen Bezug ausgeschöpft.

Wird nun der Tabellenwert an Lohnsteuer als Unterschiedsbetrag gemäß § 39b Abs. 3 Satz 9 EStG verfünffacht, so werden im Ergebnis die gennanten Pauschbeträge und die Vorsorgepauschale fünffach steuermindernd berücksichtigt.

Bei der Festsetzung der Einkommensteuer hingegen werden die außerordentlichen Einkünfte in der Weise ermäßigt besteuert, dass zunächst das zu versteuernden Einkommen (§ 2 Abs. 5 EStG) ermittelt wird, also vorab bereits zumindest der Arbeitnehmer-Pauschbetrag, die Vorsorgepauschale und der Sonderausgaben-Pauschbetrag von den Einkünften abgezogen werden. Erst dann setzt die Berechnung der anteiligen Steuer ein, wie oben dargestellt. Durch die Verfünffachung des Betrages an Einkommensteuer, der auf ein Fünftel des zu versteuernden Einkommens entfällt, wird zwar eine Progressionswirkung des Einkommensteuertarifs gemildert, doch wird damit – so auch vorliegend – die oben beschriebene fünffache Ermäßigungswirkung beim Lohnsteuerabzug nach § 39b Abs. 3 Satz 9 EStG nicht ausgeglichen.

Siehe auch Abfindungsrechner

Lohnsteuerabzug bei beschränkt Steuerpflichtigen

Nach § 38 Abs. 3 EStG hat er die Lohnsteuer für Rechnung des Arbeitnehmers bei jeder Lohnzahlung vom Arbeitslohn einzubehalten. Dazu hat er nach § 39b Abs. 2 Satz 1 EStG die Höhe des laufenden Arbeitslohns und den Lohnzahlungszeitraum festzustellen; nach § 39b Abs. 2 Satz 4 EStG a.F. hatte er die Lohnsteuer aus der für den Lohnzahlungszeitraum maßgeblichen Lohnsteuertabelle zu ermitteln. Das galt nach § 39d Abs. 3 Satz 4 EStG a.F. auch für beschränkt steuerpflichtige Arbeitnehmer.

Anwendung der Lohnsteuertabellen: Lohnsteuertagestabelle und Lohnsteuermonatstabelle: Nach § 39b Abs. 2 Satz 4 EStG ist die Lohnsteuer aus der für den Lohnzahlungszeitraum geltenden allgemeinen Lohnsteuertabelle (§ 38c Abs. 1) zu ermitteln. Nach Abs. 4 der vorgenannten Vorschrift ergibt sich für Lohnzahlungszeiträume, für die Lohnsteuertabellen nicht aufgestellt sind, die Lohnsteuer aus den mit der Zahl der Kalendertage dieser Zeiträume vervielfachten Beträgen der Lohnsteuertagestabelle. Nach § 38c EStG gibt es neben der Jahreslohnsteuertabelle eine Monatslohnsteuertabelle, eine Wochenlohnsteuertabelle und eine Tageslohnsteuertabelle. Das bedeutet, daß die Lohnsteuer zwingend nach der Lohnsteuertagestabelle zu ermitteln ist, wenn Lohnzahlungszeitraum nicht das Kalenderjahr bzw. der Kalendermonat sind. Die Lohnsteuerwochentabelle kann vernachlässigt werden, da sie exakt der Lohnsteuertagestabelle multipliziert mit sieben entspricht. Die Anwendung der Lohnsteuertagestabelle steht entgegen der Auffassung der Klägerin nicht im Ermessen der Behörde.

Lohnzahlungszeitraum ist der Zeitraum, für den jeweils der laufende Arbeitslohn gezahlt wird (Finanzgericht Mecklenburg-Vorpommern, Beschluß vom 12. August 1998 2 V 44/98, Entscheidungen der Finanzgerichte 1998, 1474, 1475; Schmidt/Drenseck, EStG 17. Aufl. 1998, § 38a Rz. 3). Im allgemeinen deckt sich der Lohnzahlungszeitraum mit dem Lohnabrechnungszeitraum. Ein verkürzter Lohnzahlungszeitraum besteht allerdings dann, wenn der Arbeitnehmer während des vereinbarten monatlichen Lohnzahlungszeitraums seine Arbeitstätigkeit aufnimmt oder aus dem Beschäftigungsverhältnis ausscheidet. In diesen Fällen muß der Arbeitgeber – mangels eines sich über einen gesamten Monat erstreckenden Dienstverhältnisses – die Lohnsteuer nach der Lohnsteuertagestabelle berechnen.

Ein solcher verkürzter Lohnzahlungszeitraum liegt nach Auffassung des erkennenden Senats auch dann vor, wenn der Arbeitnehmer während des vereinbarten monatlichen Lohnzahlungszeitraums mit seinem Arbeitslohn in der Bundesrepublik Deutschland steuerpflichtig wird bzw. seine Steuerpflicht endet. Dies ergibt sich daraus, daß die Lohnsteuertabellen davon ausgehen, daß der Arbeitslohn in der Bundesrepublik Deutschland steuerpflichtig ist. Ist der Arbeitslohn nämlich steuerbefreit, kommt es gar nicht zu einem Lohnsteuerabzug und damit zu einer Ermittlung des Lohnzahlungszeitraums, § 39d Abs. 3 Satz 4 i. V. m. § 39b Abs. 6 EStG (vgl. hierzu auch Bundesfinanzhof, Urteil vom 12. Juni 1997 I R 72/96, Bundessteuerblatt II 1997, 660).

Hinweis + Tipp: Mit dem Lohnsteuerabzug nach Lohnsteuertabelle ist das Besteuerungsverfahren grundsätzlich abgeschlossen, es sei denn, der Arbeitnehmer ist zur Abgabe einer Einkommensteuererklärung verpflichtet oder der Arbeitnehmer stellt einen Antrag auf Veranlagung zur Einkommensteuer (Lohnsteuerjahresausgleich), um die etwa zu viel einbehaltenen Lohnsteuern erstattet zu bekommen (Steuererstattung). Nur auf Antrag und bis zu einer bestimmten Frist erstattet das Finanzamt die zu viel gezahlte Lohnsteuer im Weges des Lohnsteuerjahresausgleichs. Zur Lohnsteuererstattung kommt es, wenn z. B. Werbungskosten, Sonderausgaben und außergewöhnliche Belastungen von der Steuer abgesetzt werden können, die in der Lohnsteuertabelle eingerechneten Steuerfreibeträge übersteigen. Gerne prüfe ich, ob sich ein Lohnsteuerjahresausgleich für Sie lohnt. Die Lohnsteuertabelle berücksichtigt die Anhebung des Arbeitnehmer-Pauschbetrags auf 1.000 Euro (Änderung durch das Steuervereinfachungsgesetz 2011).

Von der Lohnsteuertabelle zu unterscheiden ist die Einkommensteuertabelle für die Ermittlung der Einkommensteuer. Es gibt zwei Einkommensteuertabellen:

Grundtabelle für die Ermittlung der Einkommensteuer bei Ledigen

Splittingtabelle für die Ermittlung der Einkommensteuer bei verheirateten Ehegatten

Hier finden Sie kostenlose Steuerprogramme zur Berechnung der Einkommensteuer.

Aufgrund der Änderungen beim Solidaritätszuschlag ab 2021 in Form einer massiven Anhebung der Nullzone (= Freigrenze) sowie der Berücksichtigung etwaiger Kinderfreibeträge ist für die Ermittlung ab 2021 in einem weiteren Schritt zu prüfen, ob überhaupt ein Solidaritätszuschlag für den sonstigen Bezug im Lohnsteuerabzugsverfahren anfällt.

Bei Einmalzahlungen (sonstigen Bezügen) kann die Lohnsteuer nicht unmittelbar aus den Lohnsteuertabellen abgelesen, sondern muss in einem besonderen Verfahren ermittelt werden. In diesem Formular kann die Lohnsteuer aus einem sonstigen Bezug manuell berechnet werden. Die Ermittlung richtet sich nach dem Berechnungsschema in § 39b Abs. 3 EStG. Die Lohnsteuer von Einmalzahlungen (= sonstigen Bezügen) wird nach den Verhältnissen im Zeitpunkt des Zuflusses berechnet. Außer Betracht bleiben künftige sonstige Bezüge, deren Zahlung bis zum Ablauf des Kalenderjahres zu erwarten ist. Die im Kalenderjahr bereits gezahlten sonstigen Bezüge sind dem voraussichtlichen Jahresarbeitslohn zuzurechnen. Erforderlich für die Berechnung ist die Lohnsteuer für den voraussichtlichen Jahresarbeitslohn ohne sonstigen Bezug und den voraussichtlichen Jahresarbeitslohn einschließlich des sonstigen Bezugs.

Übersteigen die im Rahmen der Höchstbeträge des § 10 Abs.3 EStG abziehbaren nachgewiesenen Vorsorgeaufwendungen die in die Lohnsteuertabellen eingearbeiteten Vorsorgepauschalen oder ist die im Lohnsteuer-Jahresausgleich und im Veranlagungsverfahren abzuziehende Vorsorgepauschale nach § 10c Abs.8 EStG höher als die nach den Lohnsteuertabellen beim Abzug der Lohnsteuer vom Arbeitslohn berücksichtigten Pauschalen, kann der Unterschiedsbetrag gemäß § 39a Abs.1 Nr.4 EStG nicht als Freibetrag auf der Lohnsteuerkarte eingetragen werden. Diese Regelung ist verfassungsgemäß.

Mehr Infos auf:

Rechtsgrundlagen zum Thema: Lohnsteuertabelle

EStGEStG § 51 Ermächtigungen

LStR

R 39b.9 LStR Besteuerung des Nettolohns

LStH 42d.1

Steuer-Newsletter

Steuer-Newsletter