Sozialversicherungspflicht in Deutschland

Wer ist sozialversicherungspflichtig und wer nicht?

Arbeitnehmer, Selbstständige, Renter, Gesellschafter + Geschäftsführer

Inhalt:

Siehe auch Die Sozialversicherungspflicht bei Gesellschafter-Geschäftsführern

Wann ist man sozialversicherungspflichtig?

Die Sozialversicherung ist ein System, das der Absicherung von Beschäftigten dient. Die Sozialversicherungspflicht ist ein Versicherungszwang kraft Gesetzes und ist im Sozialgesetzbuch (SGB) geregelt. Ein Antrag, eine Anmeldung oder eine Beitragszahlung ist also für das Entstehen der Sozialversicherung nicht erforderlich.

Die Versicherungpflicht berechtigt zu entsprechenden Versicherungsleistungen. Die Leistungsansprüche ruhen allerdings, wenn die geschuldeten Beiträge nicht gezahlt wurden. Einige Leistungen erfordern jedoch eine fristgerechte Antragstellung. Für Leistungen aus der Rentenversicherung müssen Beiträge in die Rentenversicherung eingezahlt worden sein. Die Rente ist von der Dauer und Höhe der Beitragszahlung abhängig (siehe Beitragsbemessungsgrenzen + Rentenrechner).

Wer sozialversicherungspflichtig ist, muss Abgaben zur Sozialversicherung vom Bruttolohn abführen, um von den entsprechenden Versicherungsleistungen profitieren zu können.

Die Sozialversicherungspflicht besteht in der Regel in den folgenden Bereichen:

- Krankenversicherung

- Rentenversicherung

- Arbeitslosenversicherung

- Pflegeversicherung

- Unfallversicherung

Es gibt jedoch auch Ausnahmen von der Sozialversicherungspflicht, beispielsweise für geringfügig Beschäftigte, Selbstständige oder Personen, die eine versicherungsfreie Tätigkeit ausüben.

-

Sozialversicherungspflicht durch Beschäftigung: Sozialversicherungspflichtig sind grundsätzlich alle Personen, die einer abhängigen Beschäftigung nachgehen, also Arbeitnehmer und Auszubildende. Eine Beschäftigung liegt vor, wenn eine Tätigkeit nach Weisungen und in Eingliederung in den Betrieb des Arbeitgebers ausgeübt wird. Die Sozialversicherungspflicht entsteht durch das Zustandekommen eines Beschäftigungsverhältnisses und dem daraus resultierenden Anspruch auf Arbeitsentgelt. Das Arbeitsentgelt ist der gesamte laufende oder einmalige Arbeitslohn oder -gehalt.

Die Sozialversicherungspflicht gilt in der Regel für alle Beschäftigungen, bei denen das monatliche Einkommen über einer Grenze von 520 Euro liegt (vor Oktober 2022: 450 Euro). Die Frage, ob Versicherungspflicht vorliegt, ist für die verschiedenen Zweige der Sozialversicherung getrennt zu prüfen. Es gibt jedoch Ausnahmen und Besonderheiten, die je nach Versicherungsbereich zu beachten sind.

-

Sozialversicherungspflicht durch Entgeltersatzleistungen: Sozialversicherungspflichtig sind auch Personen, die bestimmte Entgeltersatzleistungen erhalten, wie Arbeitslosengeld, Übergangsgeld oder Krankengeld. Diese Leistungen werden als fiktives Arbeitsentgelt angesehen und unterliegen daher der Beitragspflicht. Die Beiträge werden jedoch nicht vom Leistungsempfänger selbst gezahlt, sondern vom Leistungsträger (zum Beispiel der Agentur für Arbeit oder der Krankenkasse).

-

Sozialversicherungspflicht für bestimmte Selbstständige: Es gibt auch bestimmte Gruppen von Selbstständigen, die versicherungspflichtig sind, wie Landwirte, Handwerker, Künstler und Publizisten. Diese Personen sind nicht abhängig beschäftigt, sondern üben eine selbstständige Tätigkeit aus. Sie unterliegen jedoch der Versicherungspflicht in bestimmten Zweigen der Sozialversicherung aufgrund gesetzlicher Regelungen oder Antragsmöglichkeiten. Zum Beispiel sind Landwirte in der landwirtschaftlichen Kranken-, Pflege- und Unfallversicherung pflichtversichert. Künstler und Publizisten sind in der Künstlersozialkasse versichert und zahlen Beiträge zur Kranken-, Pflege- und Rentenversicherung. Siehe Sozialversicherungspflicht von Selbständigen in der gesetzlichen Rentenversicherung

-

Sozialversicherungsfreiheit: Sozialversicherungsfrei sind Personen, die nicht versicherungspflichtig sind oder von der Versicherungspflicht befreit werden können. Es gibt entweder die Möglichkeit, Sozialversicherungsfreiheit zu beantragen, oder diese besteht vom Gesetz her automatisch. Letzteres ist beispielsweise bei Selbstständigen (außer den oben genannten Gruppen), Beamten, Richtern oder Minijobbern der Fall.

Sozialversicherungsfreie Personen können sich freiwillig in der gesetzlichen Kranken- und Pflegeversicherung versichern oder eine private Versicherung abschließen. In der Renten- und Unfallversicherung können sie sich ebenfalls freiwillig versichern oder eine private Vorsorge treffen.

Wer ist sozialversicherungspflichtig und wer nicht?

- Wer ist sozialversicherungspflichtig?

- Wer ist nicht sozialversicherungspflichtig?

- Sozialversicherungspflicht in der Rentenversicherung von Selbständigen

Wer ist sozialversicherungspflichtig?

Zu den versicherungspflichtigen Personen gehören:

- alle Beschäftigten, Landwirte, Handwerker sowie Publizisten und Künstler,

- bestimmte behinderte Menschen und

- Bezieher von Arbeitslosengeld I oder II, Übergangsgeld oder bestimmter anderer Entgeltersatzleistungen

- Personen, die zuletzt gesetzlich krankenversichert waren und nicht privat versichert sind (z. B. Rückkehrer aus dem Ausland).

Top Sozialversicherungspflicht

Wer ist nicht sozialversicherungspflichtig?

Die Ausnahmen von der Versicherungspflicht sind im Sozialgesetzbuch geregelt:

- Befreiung von der Versicherungspflicht auf Antrag, oder

- Versicherungsfreiheit kraft Gesetzes

Versicherungsfreiheit kraft Gesetzes:

- selbstständig Erwerbstätige (Unternehmer, Freiberufler (Ausnahmen siehe Rentenversicherungspflicht für Selbstständige) Siehe auch Sozialversicherungspflicht bzw- freiheit von Gesellschafter Geschäftsführer

- Beamte, Richter, Soldaten, freie Heilfürsorge,

- geringfügig Beschäftigte (siehe „Minijob“)

In der Pflegeversicherung ist eine Befreiung nicht möglich und eine Versicherungsfreiheit nicht vorgesehen. Es gilt die Regel Pflegeversicherung folgt Krankenversicherung: jeder Krankenversicherte (egal, ob privat oder gesetzlich), ist auch pflichtversichert in der Pflegeversicherung.

Auch Selbstständige und Freiberufler sind krankenversicherungspflichtig. Krankenkassenvergleich

Nicht gezahlte Krankenversicherungsbeiträge verjähren nach vier Jahren zum Jahresende (§ 25 SGB IV).

Top Sozialversicherungspflicht

Sozialversicherungspflicht von Selbständigen in der gesetzlichen Rentenversicherung

Siehe auch Sozialversicherungspflicht bestimmter Berufsgruppen

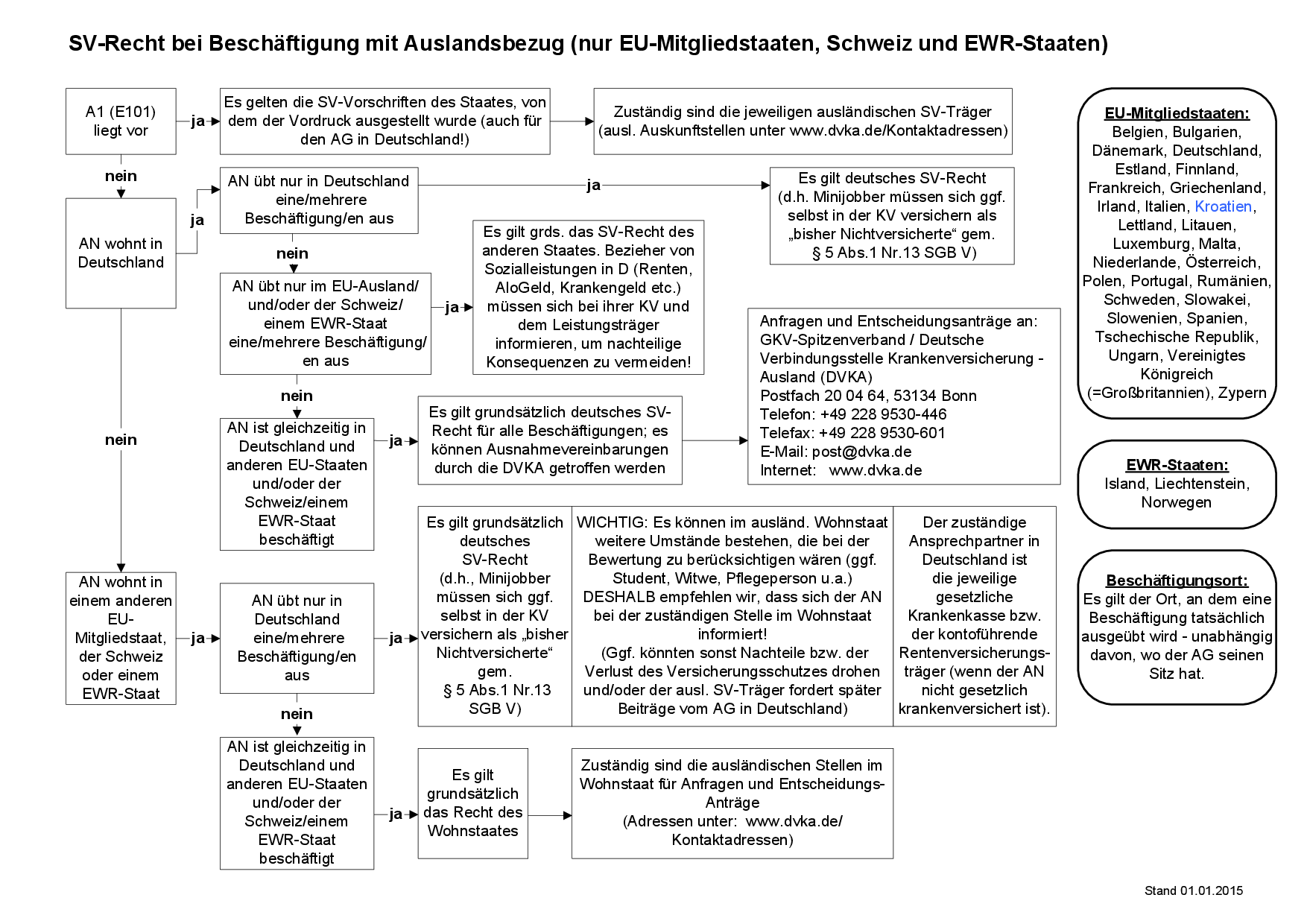

Sozialversicherungsrecht bei Beschäftigung mit Auslandsbezug

Nicht für jeden Arbeitnehmer, der in Deutschland eine Beschäftigung ausübt, gilt automatisch auch das deutsche Sozialversicherungsrecht. Da sich bei fehlender Information negative versicherungsrechtliche Folgen für die Arbeitnehmer bzw. Nachforderungen ausländischer Stellen gegen die Arbeitgeber ergeben können, sollte dieser Punkt bei jeder Fragestellung zu Beschäftigungen mit Auslandsbezug in der Beratung angesprochen werden.Anhand des Prüfschemas können die wesentlichen Punkte des Sachverhaltes ermittelt werden. Zudem kann eine erste Auskunft darüber gegeben werden, ob das deutsche Sozialversicherungsrecht angewendet werden kann und welche Stellen für weitere Auskünfte bzw. die Entscheidung zuständig sind. Die Minijob-Zentrale ist in keiner Fallgestaltung dafür zuständig festzulegen, welche Rechtsvorschriften bei einer Beschäftigung in Deutschland Anwendung finden.

Rechtsgrundlagen für die Sozialversicherungspflicht

- Krankenversicherung: § 5 SGB V und § 2 KVLG 1989

- Pflegeversicherung: §§ 20 f. SGB XI

- Rentenversicherung: §§ 1 f.SGB VI und § 1 ALG

- Arbeitslosenversicherung: § 25 ff. SGB III

- Unfallversicherung: § 2 SGB VII

Top Sozialversicherungspflicht

Erstattung Sozialversicherung

Die meisten Arbeitnehmer sind versicherungspflichtig, d.h. sie müssen Geld an die Sozialversicherung bezahlen. Dazu gehören die Rentenversicherung, die Krankenversicherung, die Pflegeversicherung, die Arbeitslosenversicherung und die Unfallversicherung.

Die Beiträge an die Rentenversicherung werden später zur Rente verwendet. Dafür müssen aber bestimmte Bedingungen erfüllt sein, z. B. muss man mindestens 5 Jahre lang Beiträge an die Rentenversicherung bezahlt haben.

Es gibt Personen, die diese Bedingungen nicht erfüllen und deshalb auch keinen Anspruch auf Rente haben. Wenn diese Personen trotzdem Beiträge an die Rentenversicherung bezahlt haben, können sie diese Beiträge wieder zurück bekommen. Das nennt man Beitragserstattung.

Die Beitragserstattung ist ein wichtiger Grundsatz der Sozialversicherung. Sie soll verhindern, dass Menschen, die Beiträge an die Sozialversicherung bezahlt haben, ohne Gegenleistung bleiben.

Hier noch wichtige Hinweise zur Beitragserstattung:

- Die Beitragserstattung kann nur für Beiträge beantragt werden, die in den letzten 15 Jahren gezahlt wurden.

- Die Höhe der Beitragserstattung beträgt die tatsächlich gezahlten Beiträge abzüglich der Beiträge, die für die Erfüllung der Mindestversicherungszeit benötigt werden.

- Der Antrag auf Beitragserstattung muss bei der Deutschen Rentenversicherung gestellt werden.

Die Gründe für eine Beitragserstattung:

- Nicht versicherungspflichtig und keine freiwillige Versicherung möglich: Dies gilt in der Regel nur für Ausländer in Deutschland. Deutsche können sich immer freiwillig versichern, egal wo sie wohnen.

- Regelaltersgrenze erreicht, aber Mindestversicherungszeit nicht erfüllt: Man muss mindestens 5 Jahre lang Beiträge an die Rentenversicherung bezahlt haben, um eine Rente zu bekommen. Wenn man die Regelaltersgrenze erreicht hat, aber die Mindestversicherungszeit noch nicht erfüllt ist, kann man sich für eine Beitragserstattung entscheiden.

- Hinterbliebene: Hinterbliebene Ehepartner oder Kinder können die Beiträge des verstorbenen Partners oder Elternteils erstattet bekommen, wenn die Mindestversicherungszeit nicht erfüllt ist.

- Besondere Personenkreise: Beamte, Ärzte und Rechtsanwälte sind z. B. von der Rentenversicherungspflicht befreit. Sie können sich freiwillig versichern, aber müssen dies nicht tun. Wenn sie sich nicht freiwillig versichern, können sie sich für eine Beitragserstattung entscheiden.

Folgende Beiträge können erstattet werden:

- Pflichtbeiträge, die der Versicherte selbst gezahlt hat

- Freiwillige Beiträge, die der Versicherte selbst gezahlt hat

Folgende Beiträge werden nicht erstattet:

- Beiträge, von denen die Rentenversicherung schon eine Leistung bezahlt hat

- Beiträge, die von der Bundesregierung bezahlt worden sind

- Beiträge für Arbeitslose, die von der Bundesagentur für Arbeit gezahlt worden sind

Beitrags-Erstattung nach dem Umzug aus Deutschland

- Deutsche Staatsbürger, die in ein anderes Land umziehen, dürfen freiwillig in der Deutschen Rentenversicherung versichert bleiben. Deshalb ist eine Beitrags-Erstattung nicht möglich.

- Staatsbürger aus anderen Ländern können auch in Deutschland arbeiten und Beiträge an die Rentenversicherung in Deutschland bezahlen. Wenn Staatsbürger aus anderen Ländern wieder aus Deutschland umziehen, können sie vielleicht eine Beitrags-Erstattung bekommen. Das kommt auf verschiedene Sachen an, z. B. aus welchem Land sie kommen und in welches Land sie umziehen.

Die Höhe der Beitragserstattung beträgt die tatsächlich gezahlten Beiträge abzüglich der Beiträge, die für die Erfüllung der Mindestversicherungszeit benötigt werden.

enn Sie eine Beitrags-Erstattung bekommen haben, können Sie später keine Rente mehr bekommen. Das liegt daran, dass die Beiträge, die Sie erstattet bekommen haben, für die Erfüllung der Mindestversicherungszeit verwendet wurden.

Deshalb ist es wichtig, sich gut zu überlegen, ob man eine Beitrags-Erstattung beantragen möchte. Wenn Sie sich sicher sind, dass Sie später keine Rente benötigen, dann kann eine Beitrags-Erstattung eine gute Möglichkeit sein, Geld zurückzubekommen.

Wenn Sie sich aber nicht sicher sind, ob Sie später eine Rente benötigen, dann sollten Sie sich vor dem Antrag auf Beitrags-Erstattung beraten lassen. Ein erfahrener Berater kann Ihnen helfen, die richtige Entscheidung zu treffen.

Hier sind einige Fragen, die Sie sich vor dem Antrag auf Beitrags-Erstattung stellen sollten:

- Benötige ich später eine Rente?

- Wie hoch ist mein aktuelles Einkommen?

- Kann ich später noch freiwillig Beiträge an die Rentenversicherung zahlen?

- Welche anderen Möglichkeiten gibt es, um Geld fürs Alter zu sparen?

Wenn Sie diese Fragen für sich beantwortet haben, können Sie eine fundierte Entscheidung über die Beantragung einer Beitrags-Erstattung treffen.

Eine Beitrags-Erstattung muss man beantragen. Dazu muss man ein Antragsformular ausfüllen und an die Rentenversicherung schicken.

Im Antragsformular müssen Sie folgende Angaben machen:

- Ihre persönlichen Daten

- Ihre Versicherungsnummer

- Die Höhe der Beiträge, die Sie zurückbekommen möchten

- Die Gründe für die Beitrags-Erstattung

Sie können den Antrag auf Beitrags-Erstattung online auf der Website der Deutschen Rentenversicherung stellen oder per Post an die Deutsche Rentenversicherung senden.

Der Antrag gilt immer für alle Beiträge, die in den letzten 15 Jahren gezahlt wurden. Sie können nicht einen Teil der Beiträge oder Beiträge von einem bestimmten Jahr zurückbekommen.

Die Rentenversicherung wird Ihren Antrag prüfen und Ihnen dann mitteilen, ob Ihrem Antrag stattgegeben wird. Wenn Ihrem Antrag stattgegeben wird, erhalten Sie die Erstattung innerhalb von 3 Monaten.

Hier sind noch einige Tipps für den Antrag auf Beitrags-Erstattung:

- Achten Sie darauf, dass Sie alle erforderlichen Angaben im Antragsformular machen.

- Legen Sie dem Antrag alle erforderlichen Unterlagen bei, z. B. Verdienstbescheinigungen oder Rentenbescheide.

- Lassen Sie den Antrag von einem Rechtsanwalt oder Steuerberater prüfen, wenn Sie sich nicht sicher sind, ob alle Angaben korrekt sind.

Top Sozialversicherungspflicht

Aktuelles + weitere Infos

Ärztin bei zweiter Leichenschau: Selbstständig oder sozialversicherungspflichtig beschäftigt?

LSG Baden-Württemberg, Urteil vom 22.01.2025 – L 5 BA 1266/24

Pressemitteilung vom 19.03.2025

In einem aktuellen Urteil hat das Landessozialgericht (LSG) Baden-Württemberg entschieden, dass eine Ärztin, die regelmäßig als „zweite Leichenbeschauerin“ tätig ist, nicht abhängig beschäftigt, sondern selbstständig tätig ist – mit der Folge, dass keine Sozialversicherungspflicht besteht.

Hintergrund: Zweite Leichenschau als hoheitlicher Akt

Die sogenannte zweite Leichenschau ist gesetzlich vorgeschrieben, bevor eine Feuerbestattung durchgeführt werden darf. Dabei muss ärztlich festgestellt werden, dass der Tod auf natürlichem Wege eingetreten ist. Diese Aufgabe wurde im vorliegenden Fall durch die Ärztin auf Basis mündlicher Beauftragung im Wechsel mit anderen Ärzten wahrgenommen.

Die Rentenversicherung stufte diese Tätigkeit ursprünglich als sozialversicherungspflichtige abhängige Beschäftigung ein. Doch sowohl das Sozialgericht als auch das Landessozialgericht widersprachen.

Die rechtliche Bewertung des LSG

Nach Ansicht des LSG überwiegen die Merkmale einer selbstständigen Tätigkeit . Entscheidend war dabei:

- Die zweite Leichenschau ist ein Hoheitsakt, der kraft Beleihung auf die Ärztin übertragen wird. Sie handelt nicht lediglich im Auftrag, sondern mit eigener verwaltungsrechtlicher Zuständigkeit.

- Die Ärztin stellt die Bescheinigung in eigenem Namen aus – nicht im Namen der Gemeinde oder eines Amtes.

- Sie ist inhaltlich vollkommen weisungsfrei und nicht in eine Arbeitsorganisation eingebunden.

- Der Ablauf der Tätigkeit ergibt sich aus dem Gesetz, nicht aus betrieblicher Organisation.

- Die Vergütung erfolgt gebührenpflichtig; die Ärztin erhält kein Arbeitsentgelt, sondern stellt ihre Leistung gegenüber der Gemeinde als Leistungserbringerin in Rechnung.

Einordnung nach § 7 Abs. 1 SGB IV

Das Gericht verweist auf die zentrale Regelung zur Abgrenzung zwischen selbstständiger Tätigkeit und abhängiger Beschäftigung im § 7 Abs. 1 SGB IV . Maßgeblich ist das „Gesamtbild der Arbeitsleistung“. Hier sprachen Art der Tätigkeit, rechtlicher Rahmen und Gestaltung der Durchführung klar für Selbstständigkeit.

Bedeutung für die Praxis

Das Urteil hat überregionale Relevanz, insbesondere für Gemeinden, Gesundheitsämter und medizinisches Fachpersonal mit öffentlicher Beauftragung. Es stellt klar:

- Auch bei öffentlich-rechtlichen Aufgaben kann Selbstständigkeit vorliegen , sofern die Ausgestaltung den Kriterien entspricht.

- Die bloße Wiederholung von Tätigkeiten für denselben Auftraggeber ist kein Beleg für ein Beschäftigungsverhältnis , wenn inhaltliche und organisatorische Unabhängigkeit gewahrt bleiben.

- Honorarkräfte im medizinischen Umfeld sollten die Beleihung, Weisungsfreiheit und Vergütung dokumentieren, um sich gegen fehlerhafte Feststellungen der Sozialversicherung zu wehren.

Quelle: Landessozialgericht Baden-Württemberg – Urteil vom 22.01.2025, Pressemitteilung vom 19.03.2025

Bundeswehr: Landeskundlicher Berater und Übersetzer grundsätzlich sozialversicherungspflichtig

Das Urteil des Landessozialgerichts (LSG) Nordrhein-Westfalen vom 6. September 2023 (Aktenzeichen L 10 KR 259/22) befasst sich mit der Sozialversicherungspflicht eines landeskundlichen Beraters und Übersetzers, der für die Bundeswehr tätig war. Dieser Fall wirft wichtige Fragen zur Abgrenzung zwischen selbständiger und nichtselbständiger Arbeit auf, insbesondere im Kontext der Sozialversicherung.

Kernpunkte des Urteils:

-

Sozialversicherungspflicht: Das LSG bestätigte, dass der Kläger in seiner Tätigkeit für die Bundeswehr sozialversicherungspflichtig war. Dies bedeutet, dass er in die gesetzlichen Sozialversicherungssysteme, wie die Renten- und Krankenversicherung, einzubeziehen war.

-

Eingliederung und Weisungsabhängigkeit: Das Gericht stellte fest, dass der Kläger in den Betrieb der Bundeswehr eingegliedert und weisungsabhängig war. Wesentliche Aspekte seiner Arbeit, wie Zeit, Dauer, Ort und Art der Ausführung, wurden von der Bundeswehr vorgegeben.

-

Anspruch auf Arbeitgeberzuschüsse: Der Kläger hatte grundsätzlich Anspruch auf Arbeitgeberzuschüsse zur gesetzlichen Krankenversicherung nach § 257 Abs. 1 Satz 1 SGB V. Dieser Anspruch ergibt sich aus der Feststellung, dass er nicht selbständig, sondern als Angestellter tätig war.

-

Verjährung des Anspruchs: Der Anspruch des Klägers auf Nachzahlung der Beitragszuschüsse war zum Zeitpunkt der Klageerhebung bereits verjährt. Die Verjährungsfrist endete Ende 2018.

-

Keine Treuwidrigkeit bei Berufung auf Verjährung: Das Gericht befand, dass die Berufung der Beklagten auf die Verjährung nicht treuwidrig war. Der Kläger wurde nicht daran gehindert, seine Ansprüche rechtzeitig geltend zu machen.

-

Revision beim Bundessozialgericht: Der Kläger hat gegen das Urteil des LSG Revision beim Bundessozialgericht eingelegt (Az. B 12 KR 12/23).

Bedeutung des Urteils:

Dieses Urteil unterstreicht die Bedeutung der genauen Prüfung der Arbeitsverhältnisse im Hinblick auf die Sozialversicherungspflicht. Die Unterscheidung zwischen selbständiger und nichtselbständiger Arbeit ist entscheidend für die sozialversicherungsrechtliche Einordnung. Arbeitgeber und Arbeitnehmer sollten sich der Konsequenzen ihrer Arbeitsverhältnisse bewusst sein, insbesondere im Hinblick auf die Sozialversicherungspflicht und die damit verbundenen Rechte und Pflichten.

Für Arbeitgeber bedeutet dies, dass sie bei der Gestaltung von Arbeitsverhältnissen sorgfältig vorgehen müssen, um unerwartete Sozialversicherungsbeiträge zu vermeiden. Für Arbeitnehmer ist es wichtig, sich über ihre Rechte und Pflichten im Klaren zu sein und gegebenenfalls rechtzeitig Ansprüche geltend zu machen, um nicht durch Verjährungsfristen benachteiligt zu werden.

Sozialversicherungsrechtliche Beurteillung von Dozenten im Rahmen einer Lehrtätigkeit

Die Entscheidung des Bundessozialgerichts (BSG) vom 28. Juni 2022 (B 12 R 3/20 R) hat erhebliche Auswirkungen auf die sozialversicherungsrechtliche Beurteilung von Dozenten, insbesondere im Bereich der Erwachsenenbildung und bei Fortbildungswerken. Diese Entscheidung präzisiert, unter welchen Umständen Dozenten als selbstständig oder als abhängig beschäftigt gelten.

Die Kernpunkte der Entscheidung sind:

-

Unternehmerische Freiheit: Das BSG stellt klar, dass eine Selbstständigkeit nur dann angenommen werden kann, wenn die Tätigkeit durch typische unternehmerische Freiheiten geprägt ist. Dazu gehören beispielsweise die Freiheit, über die eigene Arbeitszeit und den Arbeitsort zu bestimmen, sowie die Möglichkeit, eigene Arbeitsmittel zu verwenden und eigenständig über die Gestaltung der Lehrtätigkeit zu entscheiden.

-

Anzeichen für abhängige Beschäftigung: Wenn die Vortragszeiten, die Räumlichkeiten und die zentrale Vorbereitung der Lehrtätigkeit durch die Organisation festgelegt werden, spricht dies eher für ein abhängiges Beschäftigungsverhältnis. Dies bedeutet, dass viele Dozenten, die bisher als freiberuflich oder selbstständig eingestuft wurden, möglicherweise als abhängig Beschäftigte angesehen werden müssen.

-

Konsequenzen für Fortbildungswerke: Organisationen, die lehrgangsähnliche Fortbildungsangebote anbieten, sollten diese Entscheidung sehr ernst nehmen. Sie müssen möglicherweise ihre Vertragsbeziehungen und Arbeitsbedingungen mit Dozenten überprüfen, um sicherzustellen, dass diese korrekt als selbstständig oder abhängig beschäftigt klassifiziert sind.

-

Risiko von Nachzahlungen: Wenn Sozialversicherungsprüfer zu dem Schluss kommen, dass ein abhängiges Beschäftigungsverhältnis vorliegt, können für die Organisationen erhebliche Nachzahlungsverpflichtungen für Sozialversicherungsbeiträge entstehen. Dies kann rückwirkend für mehrere Jahre gelten und somit eine erhebliche finanzielle Belastung darstellen.

Diese Entscheidung unterstreicht die Notwendigkeit für Organisationen, die mit Dozenten arbeiten, ihre Vertragspraktiken und Arbeitsbedingungen sorgfältig zu überprüfen und gegebenenfalls anzupassen. Es empfiehlt sich, rechtlichen Rat einzuholen, um sicherzustellen, dass alle Anforderungen erfüllt sind und um das Risiko von Nachzahlungen zu minimieren.

Sozialversicherungsrechtlichen Folgen bei Arbeitnehmern im ausländischen Homeoffice

Hier sind die wichtigsten Punkte zusammengefasst:

-

Kein Anspruch auf Tätigkeit im Homeoffice: Arbeitnehmer haben keinen gesetzlichen Anspruch auf Homeoffice, weder im In- noch im Ausland. Arbeitgeber sollten entsprechende Vereinbarungen treffen, insbesondere bei Tätigkeiten im ausländischen Homeoffice.

-

Tätigkeitsortprinzip: Nach der VO (EG) Nr. 883/2004 unterliegen Personen, die in der EU arbeiten, grundsätzlich den Sozialversicherungsvorschriften des Staates, in dem sie arbeiten.

-

Ausnahmen vom Tätigkeitsortprinzip:

- Entsendungen (Art. 12 VO [EG] 883/2004): Bei vorübergehender Entsendung in einen anderen EU-Staat bleibt der Arbeitnehmer im Sozialversicherungssystem des Heimatlandes.

- Regelmäßige Tätigkeit in zwei oder mehr Mitgliedstaaten (Art. 13 VO [EG] Nr. 883/2004) : Hier gelten spezielle Regeln, um festzustellen, welchem Sozialversicherungssystem der Arbeitnehmer unterliegt.

-

Fallbeispiele: Verschiedene Szenarien werden erläutert, um die Anwendung der Regeln zu verdeutlichen, z.B. regelmäßige Tätigkeit im Ausland, Tätigkeit ausschließlich aus dem Homeoffice, und regelmäßige Tätigkeit in Deutschland und im Ausland.

-

Sonderfall Workation: Bei kurzfristigen, selbst gewählten Tätigkeiten im Ausland (Workation) ist die Rechtslage komplizierter. Es wird empfohlen, eine Ausnahmeregelung nach Art. 16 Abs. 1 VO (EG) Nr. 883/2004 zu beantragen.

-

Homeoffice während der Coronapandemie: Es gab Ausnahmevorschriften für grenzüberschreitende mobile Arbeit, die bis Juni 2023 galten.

-

Verwaltungstechnische Hinweise: Wichtig sind das Anzeigeverfahren bei regelmäßiger Tätigkeit im Ausland und die Beantragung einer A1-Bescheinigung.

-

Zusammenfassung und Hinweise: Die Tätigkeit im ausländischen Homeoffice kann zu komplexen Fragen des Sozialversicherungsrechts führen. Arbeitgeber sollten sorgfältig abwägen und gegebenenfalls entsprechende Vereinbarungen mit Arbeitnehmern treffen.

Freie Fitnesstrainer in fremdem Fitnessstudio als Angestellte eingestuft

Das Landessozialgericht Bayern hat in einem Urteil vom 18. August 2023 (L 7 BA 72/23 B ER) entschieden, dass Kursleiter in Fitnessstudios, die üblicherweise als freie Mitarbeiter geführt werden, tatsächlich als abhängig Beschäftigte anzusehen sind. Dies hat zur Folge, dass sie der Sozialversicherungspflicht unterliegen.

Kernpunkte des Urteils

-

Sozialversicherungspflicht: Das Gericht stellte fest, dass die Fitnesstrainer, die als freie Mitarbeiter auf Rechnungsbasis arbeiten, tatsächlich abhängig beschäftigt sind und somit sozialversicherungspflichtig.

-

Kriterien für abhängige Beschäftigung: Wesentlich für die Beurteilung, ob eine abhängige Beschäftigung vorliegt, sind die Eingliederung in den Betrieb des Auftraggebers und das Fehlen einer unternehmerischen Tätigkeit mit entsprechendem Risiko und Gewinnchancen beim Auftragnehmer.

-

Eingliederung in das Fitnessstudio: Die Fitnesstrainer waren in die betriebliche Organisation des Fitnessstudios eingebunden. Das Studio bestimmte das Angebot, die Durchführung und die Auslastung der Kurse. Die Trainer hatten lediglich die Aufgabe, das vorgegebene Programm umzusetzen.

-

Fehlende unternehmerische Freiheit: Die Kursleiter konnten das Kursangebot nicht eigenständig verändern oder durch andere Kurse ersetzen. Sie waren an die Räumlichkeiten und Vorgaben des Studios gebunden.

-

Vergütung nach Stunden bzw. Minuten: Die Bezahlung der Trainer erfolgte nach geleisteten Stunden oder Minuten, was kein Unternehmerrisiko impliziert, da geleistete Arbeit stets vergütet wurde.

Konsequenzen für Fitnessstudios

Fitnessstudios, die Trainer als freie Mitarbeiter einsetzen, müssen diese Entscheidung sorgfältig beachten. Die Einstufung als abhängige Beschäftigung bedeutet, dass für diese Trainer Sozialversicherungsbeiträge abzuführen sind. Studios könnten daher mit Nachforderungen der Sozialversicherungsbeiträge konfrontiert werden, falls sie Trainer bisher als freie Mitarbeiter geführt haben.

Praxistipp

Fitnessstudios sollten ihre Vertragsverhältnisse mit Trainern überprüfen und gegebenenfalls anpassen, um sicherzustellen, dass sie den sozialversicherungsrechtlichen Anforderungen entsprechen. Es ist wichtig, die Kriterien für eine selbstständige Tätigkeit gegenüber einer abhängigen Beschäftigung genau zu verstehen und entsprechend umzusetzen.

Fazit

Das Urteil des Landessozialgerichts Bayern hat weitreichende Implikationen für die Praxis in Fitnessstudios. Es unterstreicht die Notwendigkeit für Fitnessstudios, die Arbeitsverhältnisse mit ihren Trainern genau zu prüfen und gegebenenfalls anzupassen, um der Sozialversicherungspflicht gerecht zu werden. Studios sollten sich bewusst sein, dass die bloße Bezeichnung einer Tätigkeit als "freie Mitarbeit" nicht ausreicht, um eine sozialversicherungspflichtige Beschäftigung auszuschließen.

Steuerberater in sozialversicherungsrechtlichen Fragen

Der Landessozialgericht Baden-Württemberg zeigt in seinem Urteil (LSG Baden-Württemberg 19.7.22, L9 R 2663/20) die Grenzen der Verantwortung und Haftung eines Steuerberaters in Deutschland auf. Im Sozialversicherungsrecht, das komplexe und spezialisierte Kenntnisse erfordert, sind Steuerberater nicht automatisch als Experten anzusehen. Das Urteil des Landessozialgerichts Baden-Württemberg macht deutlich, dass Mandanten nicht einfach davon ausgehen können, dass ihr Steuerberater alle Aspekte ihrer finanziellen und rechtlichen Angelegenheiten abdeckt, insbesondere wenn es um spezifische Fragen des Sozialversicherungsrechts geht.

Die Entscheidung unterstreicht die Bedeutung der Eigenverantwortung des Mandanten, insbesondere des Arbeitgebers, in sozialversicherungsrechtlichen Fragen. Wenn es Unklarheiten gibt, wird von ihm erwartet, dass er sich aktiv um Klärung bemüht, indem er beispielsweise direkt bei den Sozialversicherungsträgern nachfragt oder einen spezialisierten Rechtsanwalt oder einen anderen qualifizierten Berater hinzuzieht. Das Gericht sieht es als Sorgfaltsverstoß an, wenn der Mandant sich ausschließlich auf die Einschätzungen des Steuerberaters verlässt, ohne diese durch eine fachkundige dritte Partei überprüfen zu lassen.

Dieses Urteil ist ein wichtiger Hinweis für alle, die professionelle Beratung in Anspruch nehmen: Es ist unerlässlich, das Fachgebiet und die Grenzen der Expertise des Beraters zu verstehen und gegebenenfalls zusätzliche Expertise einzuholen. Es zeigt auch, dass die Verantwortung für die Einhaltung der Gesetze und Vorschriften letztlich beim Mandanten liegt, insbesondere in Bereichen, die über die allgemeine Expertise des Beraters hinausgehen.

Obstbauer kann Beitragspflicht für Erntehelfer nicht umgehen

Das Landessozialgericht Niedersachsen-Bremen hat in seinem Urteil vom 20. Dezember 2023 (L 2 BA 59/23) eine wichtige Entscheidung zur Beitragspflicht für Erntehelfer in der Landwirtschaft getroffen. Ein niedersächsischer Obstbauer, der sowohl einen Apfelanbau als auch einen Erdbeeranbau betreibt, versuchte, durch einen koordinierten Beschäftigtentausch zwischen diesen beiden Betrieben Sozialversicherungsbeiträge zu sparen. Dieses Modell wurde von der Deutschen Rentenversicherung (DRV) als unzulässig eingestuft, und das Gericht bestätigte diese Auffassung.

Wesentliche Punkte des Falls:

-

Beschäftigungsmodell: Der Obstbauer beschäftigte seine Erntehelfer formal ganzjährig im Apfelanbau mit einem festen Monatslohn, setzte sie jedoch für drei Monate im Erdbeerbetrieb ein, ohne für diese Zeit Sozialversicherungsbeiträge zu zahlen. Er betrachtete diese Arbeit als zeitgeringfügige Aushilfstätigkeit. Ein ähnliches Vorgehen wurde für die Beschäftigten des Erdbeerbetriebs während der Apfelernte angewandt.

-

DRV-Prüfung: Nach einer Betriebsprüfung stellte die DRV fest, dass die Mitarbeiter als berufsmäßig Beschäftigte anzusehen sind, für die Sozialversicherungsbeiträge in Höhe von rund 58.000 Euro nachzuzahlen sind.

-

Argumentation des Bauern: Der Bauer argumentierte, dass die Beschäftigung in rechtlich selbständigen Betrieben als Hauptberuf und die kurzzeitige Beschäftigung bei einem weiteren Arbeitgeber zulässig sei. Er verwies auf steigende Preise und politische Unsicherheiten als Gründe für die Notwendigkeit einer angepassten Gestaltung.

Entscheidung des Gerichts:

-

Bestätigung der DRV: Das LSG bestätigte die Rechtsauffassung der DRV und wies die Klage des Bauern ab. Es stellte auf die Berufsmäßigkeit der Helfer ab, die eine Beitragspflicht für die gesamte Tätigkeit auslöst.

-

Unzulässigkeit des Modells: Das Gericht erklärte, dass das praktizierte Modell gezielt darauf abzielte, ein Drittel des Jahreseinkommens der Arbeitskräfte der Beitragspflicht zur gesetzlichen Sozialversicherung zu entziehen. Dies wurde als bewusste Inkaufnahme der Gefahr der Altersarmut auf Seiten der Erntehelfer interpretiert.

-

Kein Raum für Beitragsverkürzung: Die sozialrechtlichen Vorgaben lassen keinen Raum für eine entsprechende Beitragsverkürzung zu.

Bedeutung des Urteils:

Dieses Urteil unterstreicht die Bedeutung der Einhaltung sozialversicherungsrechtlicher Vorgaben und die Pflicht zur Entrichtung von Sozialversicherungsbeiträgen für alle Beschäftigten, unabhängig von der organisatorischen Gestaltung der Arbeitsverhältnisse. Es sendet ein klares Signal an Arbeitgeber, dass Versuche, die Beitragspflicht durch kreative Modelle zu umgehen, rechtlich nicht haltbar sind und ernsthafte finanzielle sowie rechtliche Konsequenzen nach sich ziehen können.

Versorgungswerk: BSG zur Befreiung von der Rentenversicherungspflicht bei Nebentätigkeit und Vertragsverlängerung

BRAK, Mitteilung vom 04.06.2025 zu den Urteilen B 10/12 R 3/23 R und B 10/12 R 1/24 R des BSG vom 14.05.2025

Worum geht es?

Das Bundessozialgericht (BSG) hat mit zwei Urteilen vom 14. Mai 2025 wichtige Klarstellungen zur Befreiung von der gesetzlichen Rentenversicherungspflicht zugunsten eines Versorgungswerks getroffen. Die Entscheidungen betreffen Fälle, in denen anwaltlich tätige Personen vorübergehend oder parallel nichtanwaltliche Tätigkeiten ausüben – etwa als wissenschaftliche Mitarbeiterin oder Referentin.

Kernfrage war jeweils: Gilt die Befreiung auch für Nebentätigkeiten oder bei Vertragsverlängerungen weiter?

Urteil 1: Befreiung gilt auch bei paralleler Nebentätigkeit

Im ersten Fall (Az. B 10/12 R 3/23 R) hatte eine Rechtsanwältin eine befristete Nebentätigkeit beim Deutschen Bundestag aufgenommen und begehrte die Erstreckung der Befreiung von der gesetzlichen Rentenversicherungspflicht auch auf diese Tätigkeit.

Die DRV lehnte ab – mit dem Argument, dass die Nebentätigkeit die originär anwaltliche Tätigkeit nicht unterbreche und daher nicht befreit werden könne.

Das BSG sah das anders: Der Wortlaut des § 6 Abs. 5 Satz 2 SGB VI enthält keine solche Einschränkung. Eine Befreiung ist auch für parallele Tätigkeiten möglich, sofern eine berufsständische Versorgung bereits besteht. Der Gesetzgeber wolle eine geschlossene Versicherungsbiografie im Versorgungswerk ermöglichen und Doppelbelastungen vermeiden.

🔎 Praxisrelevanz: Auch bei befristeten Nebentätigkeiten außerhalb der Anwaltskanzlei kann die bestehende Befreiung von der gesetzlichen Rentenversicherung weiter gelten – wenn rechtzeitig beantragt.

Urteil 2: Kein automatischer Übergang bei Vertragsverlängerung

Im zweiten Fall (Az. B 10/12 R 1/24 R) hatte eine Anwältin eine befristete Referententätigkeit beim Landesrechnungshof aufgenommen. Der erste Arbeitsvertrag wurde aufgehoben und durch einen neuen mit längerer Laufzeit ersetzt.

Die DRV lehnte die Erstreckung der Befreiung auf den neuen Zeitraum ab . Das BSG bestätigte: Die ursprüngliche Befreiung gilt nur bis zum Ende des ersten Vertrages . Der neue Vertrag stellt ein eigenständiges Arbeitsverhältnis dar , für das keine automatische Erstreckung der Befreiung mehr möglich ist.

Zwar bestand der Schutz durch den ersten Bescheid fort, solange sich die Tätigkeit nicht wesentlich änderte – doch eine gesetzlich nicht vorgesehene „Kettenerstreckung“ über mehrere Verträge hinaus sei nicht zulässig.

🔎 Praxisrelevanz: Wer von der Versicherungspflicht befreit bleiben will, muss bei Vertragsänderungen oder neuen Tätigkeiten frühzeitig und eigenständig eine neue Befreiung beantragen. Eine automatische Fortführung gibt es nicht.

Fazit für Anwältinnen, Anwälte und Angehörige von Versorgungswerken

-

Die Befreiung von der gesetzlichen Rentenversicherung kann auch auf befristete Nebentätigkeiten erstreckt werden , sofern ein Bezug zur ursprünglich befreiten Tätigkeit besteht.

-

Verlängerungen oder Neuverträge bedürfen ggf. eines neuen Antrags – eine automatische Erstreckung ist nicht vorgesehen.

-

Wer als Freiberufler oder Selbstständiger temporär in ein Angestelltenverhältnis wechselt , sollte rechtzeitig die sozialversicherungsrechtliche Situation prüfen lassen , um unnötige Doppelbeiträge zu vermeiden.

Sie sind Mitglied eines Versorgungswerks und planen eine befristete

Anstellung oder Nebentätigkeit?

Wir beraten Sie gerne zu den sozialversicherungsrechtlichen Folgen,

Befreiungsmöglichkeiten und steuerlichen Auswirkungen.

Mehr Infos siehe auch:

- Versicherungspflicht für Minijobber

- Scheinselbstständigkeit - Umgehen der Sozialversicherungspflicht

Weitere Informationen zu den Voraussetzungen der Sozialversicherungspflicht finden Sie auf der Website der Deutschen Rentenversicherung.

Rechtsgrundlagen zum Thema: Sozialversicherungspflicht

EStREStR R 15.1 Selbständigkeit

Steuer-Newsletter.

Steuer-Newsletter.