Ausgleichszahlung Rente: Rechner mit Steuervorteil

Vorzeitige Rente mit 63: Wie Sie Rentenabschläge langfristig durch freiwillige Sonderzahlung vermeiden + Steuern sparen

Inhalt:

Renten Ausgleichszahlung

Die Rentenminderung durch Abschläge bei einer vorzeitigen Inanspruchnahme einer Altersrente kann ganz oder teilweise durch die Sonderzahlung von Beiträgen ausgeglichen werden. Eine Ausgleichszahlung ist ab Vollendung des 50. Lebensjahres möglich. Die voraussichtliche Höhe der auszugleichenden Rentenminderung ergibt sich aus einer besonderen Rentenauskunft, die unter Angabe des gewünschten Rentenbeginns beantragt werden muss.

Die Berechtigung zu dieser Ausgleichszahlung setzt voraus, dass Versicherte zuvor im Rahmen der Auskunft über die Höhe der Beitragszahlung zum Ausgleich einer Rentenminderung bei vorzeitiger Inanspruchnahme einer Rente wegen Alters (§ 109 Absatz 5 Satz 4) erklärt haben, eine solche Rente in Anspruch nehmen zu wollen. Eine Ausgleichszahlung auf Grundlage einer entsprechenden Auskunft ist ab dem Zeitpunkt nicht mehr zulässig, ab dem Versicherte die Rente wegen Alters, für die die Auskunft erteilt worden ist, nicht beansprucht haben oder ab dem eine Rente wegen Alters ohne Rentenminderungen bezogen werden kann.

Bis zu welcher Höhe Sie diese Ausgleichszahlungen als Altervorsorgeaufwendungen von der Steuer absetzen können, können Sie mit unserem Rechner jetzt einfach + schnell berechnen:

Weitere Renten-Rechner:

- Renten-Rechner

Rentenhöhe berechnen: Wieviel Rente erhalten Sie?

- Altersteilzeit

Der Altersteilzeitrechner ist ein online Rechner zur Berechnung des Mindestnettobetrags in der Altersteilzeit.

- Riester Rechner

Mehr Rente mit der Riester-Rente: Berechnen Sie den Steuervorteil durch den Sonderausgabenabzug und den staatlichen Zuschuss zur Riester Rente.

- Rürup Rechner

Mehr Rente durch Basisrente: Berechnen Sie den Steuervorteil durch den Sonderausgabenabzug einer Rürup-Rente.

- Renten-Steuer-Rechner

Wieviel Steuern müssen Sie von der Rente an das Finanzamt zahlen?

Ausgleichszahlung für Rentenabschläge – lohnt sich der Rückkauf von Rentenpunkten?

Wer früher in Rente gehen möchte, muss in der Regel Rentenabschläge in Kauf nehmen. Diese Abschläge lassen sich jedoch durch eine Ausgleichszahlung ganz oder teilweise ausgleichen. Im Folgenden erfahren Sie, wie das funktioniert.

Wie funktioniert die Ausgleichszahlung für Rentenabschläge?

Rentenpunkte als Grundlage der Rente

Die Höhe Ihrer gesetzlichen Rente hängt im Wesentlichen von Ihren erworbenen Rentenpunkten ab. Pro Jahr mit Durchschnittsverdienst erwerben Sie in etwa einen Rentenpunkt.

Abschläge bei vorgezogener Rente

Wer vor der regulären Regelaltersgrenze in Rente geht, muss in der Regel dauerhafte Abschläge auf die Rente hinnehmen. Vereinfacht gesagt: Ein Teil der Rentenpunkte „fehlt“ bzw. wird gekürzt.

Rückkauf durch Ausgleichszahlung

Diese fehlenden Rentenpunkte können Sie mit einer freiwilligen zusätzlichen Einzahlung in die gesetzliche Rentenversicherung wieder ausgleichen. Man spricht von einer Ausgleichszahlung für Rentenabschläge. Dadurch erhöht sich Ihre spätere Rente oder die Abschläge fallen geringer aus.

Wie wird der Preis pro Rentenpunkt berechnet?

- Grundlage ist das vorläufige Durchschnittsentgelt aller Versicherten in Deutschland (vDE) für das jeweilige Jahr.

- Dieses wird mit dem jeweils gültigen Beitragssatz zur Rentenversicherung (z. B. 18,6 %) vervielfacht.

- Daraus ergibt sich der Preis pro Rentenpunkt, den Sie für den Ausgleich zahlen müssen.

- Wichtig: Wird später das endgültige Durchschnittsentgelt festgestellt, wird der für Ihre Einzahlung verwendete Preis nicht nachträglich angepasst. Es bleibt bei dem Wert, der zum Zeitpunkt Ihrer Zahlung galt.

Ausgleichszahlung ab 50: Was lohnt sich wirklich?

Ab dem 50. Lebensjahr können Versicherte durch eine freiwillige Einzahlung in die Rentenversicherung spätere Rentenabschläge ausgleichen.

Für Jahrgänge 1954–1964 liegen die Abschläge bei einem Rentenbeginn mit 63 Jahren zwischen 9,6 % und 14,4 %.

Beispielhaft bedeutet das:

Wenn die Rente ohne Ausgleich um rund 100 € monatlich gekürzt wird, müsste man ungefähr 25.000 € einzahlen, um diesen Betrag vollständig auszugleichen.

Ohne Berücksichtigung von Zins- und Zinserträgen wäre diese Summe erst nach rund 21 Jahren Rentenbezug „wieder drin“.

Ein rechnerischer Vorteil ergibt sich also erst ab einem Alter von etwa 84 Jahren.

Hinweis:

Der Ausgleich kann neben der reinen Rentenerhöhung weitere Vorteile bieten:

- Anspruch auf Erwerbsminderungsrente bleibt erhalten

- Hinterbliebenenschutz

- Anspruch auf Rehabilitationsleistungen („Reha vor Rente“)

Rechenbeispiel

Ein Versicherter (Jahrgang 1955) geht mit 63 in Rente – also 33 Monate vor der Regelaltersgrenze. Der Abschlag beträgt 9,9 %.

- Rente ohne Abschlag: 1.850 €

- Abschlag: 9,9 % = 183 € monatlich weniger

- Notwendige Einmalzahlung zum Ausgleich: ca. 47.000 €

Auch hier gilt: Die Ersparnis von 183 € monatlich summiert sich erst nach mehr als 21 Jahren auf den Einzahlungswert.

Praxisempfehlung

Ob Sie die Ausgleichszahlung in einem Jahr oder gestreckt über mehrere Jahre leisten sollten, hängt von mehreren Faktoren ab:

- Ihrer aktuellen und zukünftigen Einkommens- und Steuersituation,

- der geplanten Höhe des vorgezogenen Rentenbezugs,

- Ihrer Liquidität und Anlagealternativen.

Sinnvoll ist in jedem Fall eine individuelle Berechnung:

- Wie hoch sind Ihre Rentenabschläge ohne Ausgleich?

- Welche Kosten entstehen für den Rückkauf der Rentenpunkte?

- Welche Steuerersparnis ist möglich (einmalig vs. gestreckt)?

Ob der Ausgleich von Rentenabschlägen finanziell sinnvoll ist, ist stark von der individuellen Lebenserwartung abhängig. Rein monetär lohnt sich der Ausgleich meist nur für diejenigen, die sehr alt werden.

Allerdings können die zusätzlichen Leistungsansprüche (Erwerbsminderung, Hinterbliebenenversorgung, Reha) den Ausgleich in bestimmten Fällen dennoch attraktiv machen. Eine individuelle Beratung hilft dabei, steuerliche Effekte und Rentenniveau optimal zu berücksichtigen.

Gerne unterstützen wir Sie dabei, Renten- und Steueraspekte zu kombinieren und ein für Sie passendes Konzept zur Ausgleichszahlung zu entwickeln.

Abschläge bei der Rente

Im deutschen Rentensystem gibt es verschiedene Arten von Altersrenten, die jeweils unter bestimmten Bedingungen bezogen werden können. Ein wichtiger Aspekt bei der Planung des Ruhestands ist die Frage nach möglichen Abschlägen bei der Rente. Abschläge reduzieren die monatliche Rentenzahlung und haben somit direkten Einfluss auf die finanzielle Situation im Alter.

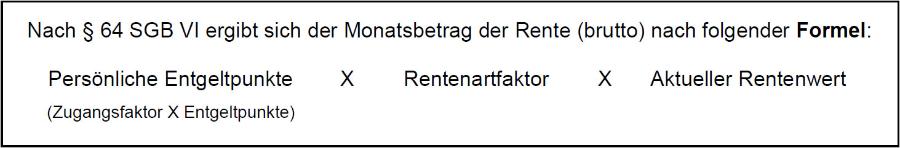

Rentenformel zur Berechnung der monatlichen Rente

Die Höhe der monatlichen Rente wird nach einer spezifischen Formel berechnet:

Monatsrente=Entgeltpunkte×Zugangsfaktor×Rentenartfaktor×aktueller Rentenwert

Für die beiden abschlagsfreien Rentenarten ist der Zugangsfaktor immer 1,0, der Rentenartfaktor ebenfalls 1,0, und der aktuelle Rentenwert beträgt 37,60€ (Stand 2024). Die Entgeltpunkte spiegeln die während des Arbeitslebens erzielten Einkünfte im Verhältnis zum Durchschnittseinkommen aller Versicherten wider.

Siehe auch Renten-Rechner

Renten mit und ohne Abschlag

Neben den abschlagsfreien Rentenarten gibt es auch Renten, die vorzeitig in Anspruch genommen werden können, dann jedoch mit Abschlägen verbunden sind:

-

Die Altersrente für langjährig Versicherte: Diese kann vorzeitig in Anspruch genommen werden, wenn bestimmte Voraussetzungen erfüllt sind, allerdings führt dies zu dauerhaften Abschlägen auf die Rentenhöhe.

-

Die Altersrente für schwerbehinderte Menschen: Auch diese Rente kann vorzeitig bezogen werden, unterliegt aber ebenfalls Abschlägen, wenn sie vor dem regulären Rentenbeginn in Anspruch genommen wird. Der maximale Abschlag beträgt 10,8%, was den Zugangsfaktor entsprechend reduziert.

Wer früher in Rente gehen möchte, muss mit Abschlägen rechnen. Abschläge sind Abzüge von der Rente. Solche Abzüge, gibt es

- bei der Altersrente, wenn sie vorzeitig in Anspruch genommen wird,

- bei Renten wegen Erwerbsminderung und bei Erziehungsrenten, wenn sie vor dem 63. Geburtstag in Anspruch genommen werden, und

- bei Hinterbliebenenrenten (Witwen-/Witwerrenten, Waisenrenten), wenn der Versicherte vor seinem 63. Geburtstag gestorben ist.

Das 63. Lebensjahr galt übergangsweise bis zum Jahr 2012 und wird danach schrittweise bis zum 65. Lebensjahr angehoben. Ab 2024 können abschlagsfreie Renten wegen Erwerbsminderung oder Erziehungsrenten erst mit 65 Jahren geleistet werden. Auch Hinterbliebenenrenten werden dann erst abschlagsfrei geleistet, wenn der verstorbene Versicherte mindestens 65 Jahre alt war.

Der Abschlag beträgt 0,3 Prozent pro Monat, den die Rente vorzeitig beansprucht wird. Bei Altersrenten liegt der maximale Abschlag bei 18 Prozent, bei Renten wegen Erwerbsminderung, Erziehungsrenten und Hinterbliebenenrenten sind es höchstens 10,8 Prozent. Der Abschlag und die damit verbundene Rentenminderung können ganz oder teilweise nach § 187a SGB VI durch eine Ausgleichszahlung ganz oder teilweise ausgeglichen werden. Der Ausgleichsbetrag ist als Teilzahlung auch in den Folgejahren frei wählbar. Ausgleichbeiträge können Sie also zeitlich steueroptimiert verteilen.

Bis zum Erreichen der Regelaltersgrenze können Rentenminderungen, die durch die vorzeitige Inanspruchnahme einer Rente wegen Alters entstehen, durch Zahlung von Beiträgen ausgeglichen werden. Um Abschläge bei einer vorgezogenen Altersrente zu vermeiden, können Sie bereits ab 50 Jahren eine Sonderzahlung leisten. Bisher war dies frühestens ab dem 55. Lebensjahr möglich. Der Rentenversicherungsträger teilt Ihnen mit einer speziellen Rentenauskunft mit, wie hoch diese Sonderzahlung zum Ausgleich der Rentenabschläge sein muss.

| Beispiel für einen zwei Jahre früheren Renteneintritt: | ||

|---|---|---|

| Brutto-Monatsrente: | 1.000 Euro | |

| So hoch ist der Abschlag: | 0,3 x 24 (zwei Jahre) = 7,2 % | |

| Ihre Rente gekürzt um: | 1.000 x 7,2 % = 72 Euro | |

Ergebnis

Für die Planung des Ruhestands ist es entscheidend, sich frühzeitig über die verschiedenen Rentenarten und die Bedingungen für einen abschlagsfreien Rentenbezug zu informieren. Die Altersrente für besonders langjährig Versicherte und die Regelaltersrente bieten die Möglichkeit, ohne finanzielle Einbußen in den Ruhestand zu gehen, sofern sie zum regulären Zeitpunkt in Anspruch genommen werden. Bei der Inanspruchnahme anderer Rentenarten vor dem regulären Beginn müssen hingegen Abschläge in Kauf genommen werden, die die Rentenhöhe dauerhaft reduzieren. Allerdings lassen sich Abschläge durch Ausgleichszahlungen vermeiden.

§ 187a SGB Zahlung von Beiträgen bei vorzeitiger Inanspruchnahme einer Rente wegen Alters

(1) Bis zum Erreichen der Regelaltersgrenze können Rentenminderungen, die durch die vorzeitige Inanspruchnahme einer Rente wegen Alters entstehen, durch Zahlung von Beiträgen ausgeglichen werden. Die Berechtigung zu dieser Ausgleichszahlung setzt voraus, dass Versicherte zuvor im Rahmen der Auskunft über die Höhe der Beitragszahlung zum Ausgleich einer Rentenminderung bei vorzeitiger Inanspruchnahme einer Rente wegen Alters (§ 109 Absatz 5 Satz 4) erklärt haben, eine solche Rente in Anspruch nehmen zu wollen. Eine Ausgleichszahlung auf Grundlage einer entsprechenden Auskunft ist ab dem Zeitpunkt nicht mehr zulässig, ab dem Versicherte die Rente wegen Alters, für die die Auskunft erteilt worden ist, nicht beansprucht haben oder ab dem eine Rente wegen Alters ohne Rentenminderungen bezogen werden kann.

Rentenauskunft

Die Rentenauskunft ist eine schriftliche oder elektronische Information der Deutschen Rentenversicherung, die Versicherte ab dem 55. Geburtstag alle drei Jahre automatisch erhalten. Auf Antrag wird sie auch früher versandt. Die Rentenauskunft informiert unter anderem über

- alle rentenrechtlichen Zeiten des Versicherten,

- die bisher erworbenen Rentenansprüche,

- den frühestmöglichen und den regulären Rentenbeginn.

Auf Antrag wird in einer besonderen Rentenauskunft auch über die Höhe der Beitragszahlung informiert, die notwendig wäre, um die Rentenminderung (Abschläge), die durch eine vorzeitige Inanspruchnahme einer Altersrente entstehen würde, auszugleichen (Ausgleichszahlung).

Ausgleichszahlungen im Steuerrecht – so nutzen Sie den Steuervorteil optimal

Steuerliche Einordnung

- Ausgleichszahlungen zur Rentenversicherung sind grundsätzlich als Sonderausgaben absetzbar.

- Allerdings gilt ein jährlicher Höchstbetrag für abzugsfähige Altersvorsorgeaufwendungen.

- Daher ist es häufig steuerlich sinnvoll, die Zahlung über mehrere Jahre zu strecken, damit der Höchstbetrag jedes Jahr vollständig genutzt wird.

Warum die Verteilung über mehrere Jahre lohnt:

Wenn Sie die gesamte Summe in einem einzigen Jahr einzahlen, kann ein Teil davon steuerlich „verpuffen“, weil der Höchstbetrag überschritten wird. Wird hingegen auf mehrere Jahre verteilt, lässt sich die maximale Steuerersparnis jährlich neu ausschöpfen.

Beispielrechnung

Sonderzahlung zur Rentenversicherung: 10.000 €

Persönlicher Steuersatz: 45 % (zzgl. Soli/Kirchensteuer)

- Steuerliche Entlastung: ca. 4.500 € bis über 5.000 € möglich

- Nettoaufwand damit ggf. weniger als die Hälfte

Besonders attraktiv wird der Effekt in Jahren mit außergewöhnlich hohem Einkommen, z. B.:

- Abfindung

- Immobilienverkauf

- hohe Bonuszahlungen

- Unternehmensveräußerung

Denn: Bei hohem Einkommen steigt der Grenzsteuersatz – und damit auch der steuerliche Effekt der Ausgleichszahlung.

Wichtig zu wissen

Damit sich die Ausgleichszahlung bestmöglich auswirkt, sollten folgende Punkte beachtet werden:

- genaue Prüfung der steuerlichen Höchstbeträge

- Planung, ob in einem Jahr oder verteilt gezahlt wird

- optimale Abstimmung mit Rentenbeginn und Einkommenssituation

In seltenen Konstellationen kann es sogar vorkommen, dass die Steuerentlastung die Zahlung nahezu oder vollständig ausgleicht.

Praxistipps

- Idealer Zeitpunkt: Jahre mit hohem Einkommen (Abfindung, Veräußerung etc.).

- Bei mittlerem Einkommen: Ratenzahlung über mehrere Jahre zur maximalen Ausschöpfung des Steuervorteils.

- Individuelle Berechnung ist entscheidend – Steuersatz, Rentenabschlag und Zahlungszeitpunkt müssen zusammenpassen.

Hinweis: Leistet der Arbeitgeber beim Wechsel zu einer anderen umlagefinanzierten Zusatzversorgungskasse eine Ausgleichszahlung, entsteht für den Arbeitnehmer kein steuerpflichtiger Arbeitslohn.

Ergebnis:

Ausgleichszahlungen können steuerlich sehr attraktiv sein – vor allem, wenn sie strategisch geplant werden.

Ob Einmalzahlung oder Ratenmodell: Die optimale Lösung hängt von Einkommen, Steuersatz und Rentenzeitpunkt ab.

Eine individuelle steuerliche Beratung ist daher dringend zu empfehlen.

Ausgleichszahlungen zur Vermeidung des Versorgungsausgleichs

Bei einer Scheidung werden die während der Ehe erworbenen Renten- und Versorgungsansprüche grundsätzlich zwischen beiden Ehepartnern aufgeteilt. Dieses Verfahren nennt sich Versorgungsausgleich und gilt seit der Reform im Jahr 2009. Ziel ist, dass beide Ehegatten eigenständige Rentenansprüche erhalten.

In der Regel erfolgt die Aufteilung direkt im jeweiligen Versorgungssystem (interne Teilung). Nur in Ausnahmefällen kommt eine externe Teilung oder ein späterer schuldrechtlicher Ausgleich zur Anwendung.

Ausgleichszahlungen anstelle der Teilung

Ehepartner können vereinbaren, dass es statt einer Aufteilung der Rentenansprüche zu einer finanziellen Ausgleichszahlung kommt. Dadurch bleibt der Rentenanspruch vollständig beim ausgleichspflichtigen Ehegatten.

Wichtig: Eine solche Zahlung erfolgt auf privater Vermögensebene. Sie gilt nicht als Werbungskosten und ist daher steuerlich nicht abzugsfähig. Sie wird so behandelt, als würde der ausgleichspflichtige Ehegatte den fehlenden Rentenanteil „zurückkaufen“.

Steuerlich ähnelt dies dem erstmaligen Erwerb eines Rentenanspruchs (z. B. wie bei einer Kapitalanlage).

Steuerliche Behandlung

- Keine Abzugsmöglichkeiten als Werbungskosten, Sonderausgaben oder außergewöhnliche Belastungen.

- Die Zahlung bleibt beim Empfänger steuerfrei, da sie zum privaten Bereich gehört.

- Ausnahme: Wird der Versorgungsausgleich bei Beamten abgefunden, ist die Zahlung beim Empfänger nach § 22 Nr. 3 EStG steuerpflichtig.

Sonderfall: Zahlung zur Vermeidung von Rentenkürzungen

Leistet ein Ehegatte eine Ausgleichszahlung, damit seine eigenen späteren Versorgungsbezüge nicht gekürzt werden, kann diese Zahlung als Werbungskosten abziehbar sein (§ 19 Abs. 1 Satz 1 Nr. 2 EStG).

Dies gilt nur, wenn die Zahlung unmittelbar dazu dient, die bereits bestehenden Rentenansprüche vor einer Kürzung zu schützen.

Ergebnis:

Eine Ausgleichszahlung kann sinnvoll sein, wenn die Teilung der Rentenansprüche vermieden werden soll. Allerdings sollte sie aus steuerlicher Sicht gut geprüft werden:

- keine steuerliche Absetzbarkeit bei Kompensation für die Rententeilung

- steuerpflichtige Behandlung nur in Beamtenfällen

- Werbungskostenabzug möglich, wenn die Zahlung unmittelbare Rentenkürzungen verhindert

Empfehlung: Vor Vereinbarung einer Ausgleichszahlung sollte unbedingt eine steuerliche und rechtliche Beratung erfolgen, da finanzielle Folgen langfristig wirken.

Weitere Informationen zum Versorgungsausgleich

Aktuelles + weitere Infos

Weitere Infos zur Rente & Steuer:

Noch mehr hilfreiche Steuerrechner

Steuer-Newsletter.

Steuer-Newsletter.