Grundsteuer berechnen

Wie hoch ist die Grundsteuer und wie berechnet man sie?

Inhalt: Die Grundsteuer und ihre Berechnung.

Was ist die Grundsteuer?

Die Grundsteuer in Deutschland ist eine Steuer, die auf den Grundbesitz (Grundstücke und Betriebe der Land- und Forstwirtschaft) erhoben wird. Wenn Sie ein Grundstück in Deutschland erwerben, müssen Sie also die Grundsteuer bezahlen.

Die Grundsteuer ist eine Objektsteuer. Sie ist eine Gemeindesteuer und wird von den Städten und Gemeinden, in deren Gebiet sich der Grundbesitz befindet, erhoben. Die Grundsteuer ist in Deutschland eine der wichtigsten Einnahmequellen der Gemeinden.

Bitte beachten Sie: Die Grundsteuer ist von der Grunderwerbsteuer zu unterscheiden, welche einmalig beim Kauf eines Grundstücks anfällt.

Die Höhe der Grundsteuer richtet sich nach dem Wert des Grundstücks. Die Steuer wird von den Kommunen erhoben und ist daher unterschiedlich hoch. In den meisten Geimeinden beträgt die Grundsteuer zwischen 150 und 400 Euro pro Jahr.

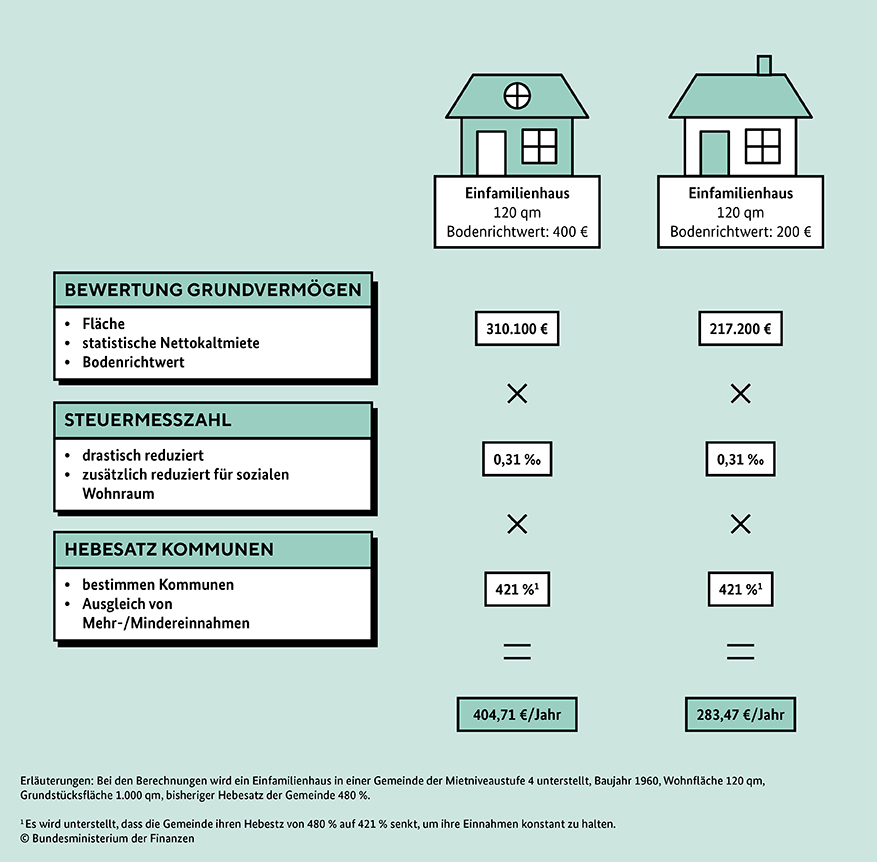

Die neue Grundsteuer wird im Bundesmodell ab 1.1.2025 wie folgt berechnet:

Grundsteuerwert × Grundsteuermesszahl = Grundsteuermessbetrag

Grundsteuermessbetrag × Hebesatz = Grundsteuer

Damit Sie schon vorab die neue Grundsteuer vorab berechnen können, habe ich Ihnen folgenden Grundsteuer-Rechner für Sie entwickelt:

Grundsteuer Steuerrechner

Berechnung nach dem Bundesmodell für Berlin, Brandenburg, Bremen, Mecklenburg-Vorpommern, Nordrhein-Westfalen, Rheinland-Pfalz, Sachsen-Anhalt, Schleswig-Holstein,Thüringen

Tipp: Jetzt Grundsteuererklärung schnell & einfach erledigen.

Grundsteuerwert

Der Grundsteuerwert wird zum 1.1.2022 neu ermittelt. Hierfür ist eine Steuererklärung (Feststellungserklärung) bis zum 31.10.2022 elektronisch einzureichen. Das Finanzamt setzt den Grundsteuerwert dann per Steuerbescheid fest.

Das Finanzamt bewertet ein Grundstück nach dem bewertungsrechtlichen Grundbesitzwert, der in einen Steuermessbetrag umgerechnet wird (§ 13 GrStG i.V.m. § 219 BewG).

Die Wertermittlung des Grundsteuerwerts des Grundvermögens richtet sich nach §§ 246 ff. BewG. Die Ermittlung des Grundbesitzwerts richtet sich in Abhängigkeit von der jeweiligen Grundstücksart (§ 181 BewG) nach Maßgabe des § 182 BewG nach dem

- Vergleichswertverfahren (§ 183 BewG),

- Ertragswertverfahren (§§ 184 bis 188 BewG) oder

- Sachwertverfahren (§§ 189 bis 191 BewG).)

Bei einem unbebauten Grundstück ist der Bodenrichtwert maßgeblich, der durch unabhängige Gutachterausschüsse ermittelt wird. Ist das Grundstück bebaut, werden bei der Berechnung der Steuer auch Erträge wie Mieten berücksichtigt.

Für die Bewertung eines bebauten Grundstücks werden entweder das Ertragswertverfahren oder das Sachwertverfahren angewandt. Welches Verfahren zur Anwendung kommt, hängt von der jeweiligen Grundstücksart ab.

Das Ertragswertverfahren (§§ 252 bis 257 BewG) wird für Wohngrundstücke, also Ein- und Zweifamilienhäuser, Mietwohngrundstücke und Wohnungseigentum, angewandt.

Grundsteuermessbetrag

Berechnung des Grundsteuermessbetrages: Der festgesetzte Grundsteuerwert wird mit der Grundsteuermesszahl multipliziert.

Grundsteuerwert × Grundsteuermesszahl = Grundsteuermessbetrag

Die Grundsteuermesszahl richtet sich nach der Grundstücksart und beträgt nach § 14 und § 15 GrStG im Bundesmodell:

- 0,55 ‰ für Betriebe der Land- und Forstwirtschaft,

- 0,34 ‰ für unbebaute Grundstücke,

- 0,31 ‰ für Einfamilienhäuser, Zweifamilienhäuser, Mietwohngrundstücke, Wohnungseigentum,

- 0,34 ‰ für Teileigentum, Geschäftsgrundstücke, gemischt genutzte Grundstücke, sonstige bebaute Grundstücke.

Die Steuermesszahl wird für sozialen Wohnungsbau oder kommunaler bzw. gemeinnütziger Träger sowie Baudenkmäler ermäßigt.

Grundsteuerhebesatz

Der Grundsteuermessbetrag wird mit dem von der Gemeinde festgelegten Grundsteuerhebesatz multipliziert. Das Ergebnis ist dann die Grundsteuer.

Grundsteuermessbetrag × Hebesatz = Grundsteuer

Eine Gemeinde kann im Bundesmodell drei (vor 2025 nur zwei) verschiedene Hebesätze festlegen (§ 25 GrStG):

- Grundsteuer A (agrarisch – für Betriebe der Land- und Forstwirtschaft),

- Grundsteuer B (baulich – für bebaute oder unbebaute Grundstücke),

- Grundsteuer C (ab 2025 optional im Bundesmodell, sog. Baulandsteuer für baureife Grundstücke).

Tipp: Grundsteuerreform - Hinweise zur Reform mit Berechnungsbeispiel sowie weitere Steuerleitfäden, Erstberatungsbriefe und Verträge erhalten Sie bei meiner online Steuerberatung

Top Grundsteuer

Grundsteuerreform - Was sich für Eigentümer ändert und wie viel Sie künftig zahlen müssen

Grundsteuerreform kurz erklärt (ab 2025)

Seit dem 01.01.2025 gilt in Deutschland ein neues System zur Berechnung der Grundsteuer. Hintergrund ist ein Urteil des Bundesverfassungsgerichts, das die alten, auf veralteten Einheitswerten beruhenden Regeln für verfassungswidrig erklärt hat. Künftig soll die Grundsteuer gerechter und wertnäher erhoben werden – ohne das Gesamtaufkommen zu erhöhen.

Inhalt

1. Rückblick & Überblick: Warum die Grundsteuer reformiert wurde

Das Bundesverfassungsgericht hat 2018 entschieden, dass die Einheitswerte (teilweise aus 1964, im Osten noch aus 1935) zu gravierenden Wertverzerrungen geführt haben. Gleichartige Grundstücke wurden unterschiedlich besteuert – ein Verstoß gegen das Gebot der Gleichbehandlung.

Der Gesetzgeber musste die Grundsteuer neu regeln. Die neue Grundsteuer gilt ab 01.01.2025; bis dahin durfte nach altem Recht erhoben werden. Ziel der Reform: aufkommensneutrale Umstellung – insgesamt soll nicht mehr, aber gerechter verteilt Grundsteuer erhoben werden.

Top Grundsteuer

2. So wird die neue Grundsteuer berechnet (Bundesmodell)

Im Bundesmodell bleibt das bekannte dreistufige System erhalten:

Grundsteuerwert × Steuermesszahl × Hebesatz = Grundsteuer

- Grundsteuerwert: ersetzt den bisherigen Einheitswert und orientiert sich u.a. an Bodenrichtwert, Grundstücksfläche, Alter und Nutzung des Gebäudes.

- Steuermesszahl: sehr stark abgesenkt (u.a. 0,31 ‰ für Wohnimmobilien, 0,34 ‰ für Geschäftsgrundstücke und unbebaute Grundstücke).

- Hebesatz: wird weiterhin von der Gemeinde festgelegt; hier steuert die Kommune das tatsächliche Steueraufkommen.

Für bebaute Grundstücke gibt es zwei Verfahren:

- Ertragswertverfahren: für Ein- und Zweifamilienhäuser, Mietwohngrundstücke, Wohnungseigentum (Ausgangspunkt ist eine typisierte Miete).

- Sachwertverfahren: für Geschäftsgrundstücke, gemischt genutzte und sonstige bebaute Grundstücke (Ausgangspunkt sind Normalherstellungskosten und Gebäudewerte).

Bei unbebauten Grundstücken ist die Berechnung einfacher: Grundsteuerwert = Bodenrichtwert × Grundstücksfläche (ggf. mit weiteren Faktoren).

Top Grundsteuer

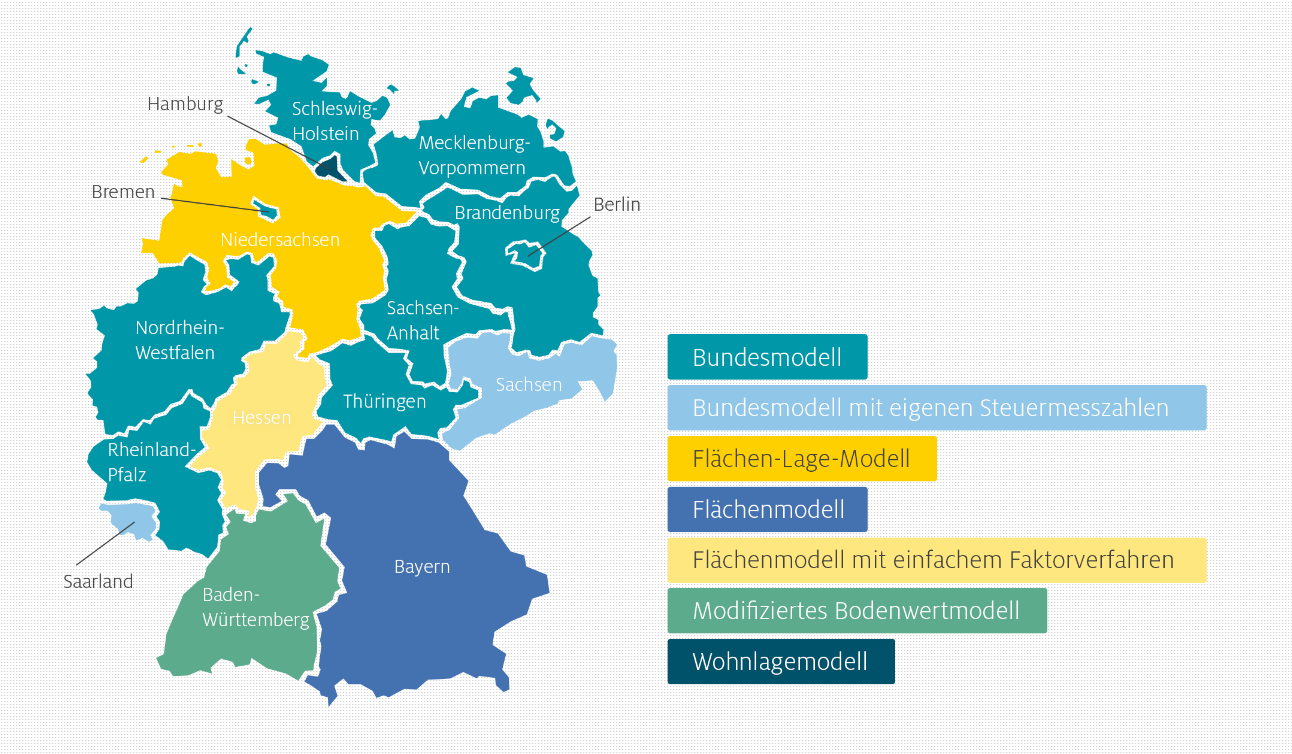

3. Ländermodelle: Wer weicht vom Bundesmodell ab?

Die meisten Bundesländer wenden das Bundesmodell an. Einige Länder nutzen jedoch die Öffnungsklausel und haben eigene Modelle eingeführt:

- Baden-Württemberg: modifiziertes Bodenwertmodell (Fokus auf Bodenrichtwert; 30 % Abschlag für Wohnnutzung).

- Bayern: reines Flächenmodell (Werte je Quadratmeter für Grundstück und Gebäude, Abschläge für Wohnen).

- Hamburg: Wohnlagenmodell (Fläche + Nutzung + Lage, orientiert am Mietspiegel).

- Hessen & Niedersachsen: Flächen-Faktor- bzw. Fläche-Lage-Modell (Flächenwerte × lageabhängiger Faktor).

- Saarland & Sachsen: Varianten des Bundesmodells mit angepassten Steuermesszahlen bzw. unterschiedlichen Messzahlen nach Nutzungsart.

Top Grundsteuer

4. Auswirkungen: Wer zahlt künftig mehr, wer weniger?

Die Reform soll insgesamt aufkommensneutral sein, die individuelle Belastung ändert sich aber deutlich:

- Steuerentlastung z.B. bei bisher überbewerteten Altbauten oder ungünstigen Lagen.

- Steuermehrbelastung z.B. bei stark wertgestiegenen Grundstücken, guten Lagen oder bisher sehr günstigen Einheitswerten.

- Wie viel Sie konkret zahlen, hängt vor allem vom Hebesatz Ihrer Gemeinde ab – dieser wird im Zuge der Reform neu festgelegt.

Top Grundsteuer

5. Pflichten der Eigentümer: Feststellungserklärung & Daten

Für die erste Hauptfeststellung zum 01.01.2022 mussten alle Eigentümer eine Feststellungserklärung (Grundsteuererklärung) abgeben – in der Regel elektronisch über ELSTER.

Typischerweise werden u.a. folgende Angaben benötigt:

- Lage des Grundstücks (Gemarkung, Flur, Flurstück)

- Eigentumsverhältnisse und Grundstücksart (unbebaut, Wohn- oder Nichtwohngrundstück)

- Grundstücksfläche, ggf. Wohn- oder Nutzfläche

- Nutzungsart, Baudenkmal, ggf. mehrere Gemeinden, Miteigentumsanteile

Für Neubauten oder Änderungen (z.B. Anbauten, Nutzungsänderungen) können künftig erneute Feststellungen erforderlich sein.

Top Grundsteuer

6. Folgen bei Nichtabgabe der Grundsteuererklärung

Die Feststellungserklärung ist eine Steuererklärung. Wer sie nicht abgibt, muss mit folgenden Konsequenzen rechnen:

- Zwangsgeld: Das Finanzamt kann ein Zwangsgeld (bis zu 25.000 €) androhen und festsetzen.

- Schätzung: Das Finanzamt darf die Besteuerungsgrundlagen zu Ungunsten des Steuerpflichtigen schätzen.

- Verspätungszuschlag: Im Rahmen der ersten Hauptfeststellung war die Festsetzung nicht zwingend, künftig kann ein Verspätungszuschlag aber in Betracht kommen.

Top Grundsteuer

7. Formulare, Online-Tools & Steuerberatung zur Grundsteuer

Für die Abgabe der Grundsteuererklärung stehen Ihnen neben ELSTER auch Online-Dienste und Arbeitshilfen zur Verfügung.

Tipp: Jetzt Grundsteuererklärung kostenlos & online erledigen

Erfassungsbögen & Excel-Vorerfassung:

-

Wohngrundstücke – Erfassungsbogen

Wohngrundstücke – Erfassungsbogen

-

Nichtwohngrundstücke – Erfassungsbogen

Nichtwohngrundstücke – Erfassungsbogen

-

Unbebaute Grundstücke – Erfassungsbogen

Unbebaute Grundstücke – Erfassungsbogen

-

Vorerfassungs-Excel-Tabelle

Vorerfassungs-Excel-Tabelle

Grundsteuer & Steuerberatung vom Steuerberater

Als Steuerberater unterstützen wir Sie bei:

- Prüfung, welches Modell (Bund/Land) für Ihr Grundstück gilt

- Vollständiger Erfassung der Daten

- Erstellung und elektronischer Übermittlung der Feststellungserklärung

- Prüfung der Grundsteuerbescheide und ggf. Einspruchsverfahren

Was kostet eine Grundsteuererklärung beim Steuerberater nach der Steuerberatervergütungsverordnung?

| Immobilienwert (Euro) | Mittelgebühr StBVV (Euro) | Mindestwert StBVV (Euro) |

|---|---|---|

| 100.000 | 398,25 | 94,78 |

| 500.000 | 762,75 | 181,53 |

| 1.000.000 | 1.084,75 | 191,53 |

| 5.000.000 | 3.904,75 | 196,92 |

Top Grundsteuer

Örtliche Zuständigkeit der Finanzämter für die Grundsteuer

Für die Festsetzung, Erhebung und Beitreibung der Grundsteuer ist grundsätzlich das zuständig, zu dessen Bezirk die hebeberechtigte Gemeinde gehört. Hebeberechtigt bedeutet: Diese Gemeinde erhält das Grundsteueraufkommen. (Finanzamt suchen)

Gehört eine Gemeinde zu den Bezirken mehrerer Finanzämter, übernimmt das Finanzamt die Zuständigkeit, in dessen Bezirk der wertvollste Teil des Grundstücks oder des Betriebs der Land- und Forstwirtschaft liegt.

Entsprechendes gilt auch dann, wenn das Grundsteueraufkommen nicht der Gemeinde, sondern direkt einem Bundesland zusteht.

Ablauf zwischen Finanzamt und Gemeinde

Das Finanzamt berechnet zunächst die Grundsteuermessbeträge und übermittelt diese der hebeberechtigten Gemeinde elektronisch zum Abruf.

Die Gemeinde:

- wendet ihren Hebesatz auf den Grundsteuermessbetrag an,

- berechnet daraus den jährlichen Grundsteuerbetrag und

- stellt diesen dem Steuerschuldner im Grundsteuerbescheid zu.

Top Grundsteuer

Einspruch gegen den Grundsteuerbescheid – einfach erklärt

Stellen Sie Fehler in Ihrem Grundsteuerbescheid fest – etwa bei Wohnfläche, Baujahr, Grundstücksdaten oder Bodenrichtwert – können Sie Einspruch einlegen. Die Frist dafür beträgt 1 Monat ab Erhalt des Bescheids.

Der Einspruch muss schriftlich beim zuständigen Finanzamt eingereicht werden. Beschreiben Sie darin kurz, welche Angaben falsch oder unplausibel sind und fügen Sie – soweit möglich – Nachweise (z. B. Bauunterlagen, Kaufvertrag, Wohnflächenberechnung) bei.

Bei Unsicherheiten ist es sinnvoll, einen Steuerberater einzuschalten. Wird Ihr Einspruch abgelehnt, können Sie anschließend Klage beim Finanzgericht erheben.

Hinweis: Viele Bescheide stehen unter einem sogenannten Vorläufigkeitsvermerk, da Zweifel an der Verfassungsmäßigkeit der neuen Grundsteuer bestehen. Mehr dazu im Steuerblog.

Einspruch gegen Grundsteuerwert und Grundsteuermessbetrag

Die ersten Bescheide zur neuen Grundsteuer sind bereits verschickt worden. Da diese Bescheide oft komplex formuliert sind und Fehler vorkommen können, sollten Sie sie sorgfältig prüfen.

Wann ist ein Einspruch sinnvoll?

- wenn Flächenangaben (qm-Zahl), Baujahr oder Nutzung nicht stimmen

- wenn der Bodenrichtwert offensichtlich zu hoch erscheint

- wenn Daten aus der Feststellungserklärung falsch übernommen wurden

- wenn Sie Zweifel an der Rechtmäßigkeit der Bewertung haben

Ein „vorsorglicher Einspruch wegen möglicher Verfassungswidrigkeit“ wird kontrovers diskutiert. Viele Experten halten ihn nicht für notwendig – andere empfehlen ihn grundsätzlich. Ablehnungen durch die Finanzämter sind häufig.

Wichtig zu wissen

Auch wenn Sie Einspruch einlegen, übermittelt das Finanzamt die Messbeträge trotzdem an die Gemeinde. Die Gemeinde darf bereits Grundsteuerbescheide für 2025 erstellen.

Reichen Sie den Einspruch am besten über ELSTER ein – dort erhalten Sie automatisch eine Versandbestätigung.

Wird Ihrem Einspruch stattgegeben, erlässt das Finanzamt korrigierte Bescheide und übermittelt aktualisierte Werte an die Gemeinde. Diese werden später automatisch berücksichtigt.

Einsprüche, die sich ausschließlich auf die Verfassungsmäßigkeit der Grundsteuer beziehen, ruhen automatisch – sofern Sie kein eigenes Gerichtsverfahren wünschen.

Kosten berechnen: Mit dem Online-Rechner können Sie die möglichen Kosten eines Einspruchsverfahrens ermitteln.

Mustereinspruch zur Grundsteuer

Da bundesweit zahlreiche Musterklagen laufen, empfehlen viele Steuerberater, vorsorglich einen Mustereinspruch einzulegen.

Warum gibt es Musterklagen?

- Das Bundesmodell nutzt pauschale Mieten und Bodenrichtwerte – deren Verfassungsmäßigkeit wird angezweifelt.

- Der Bund der Steuerzahler und „Haus & Grund“ unterstützen mehrere Musterverfahren.

- In einigen Bundesländern laufen bereits Klagen, z. B.:

- FG Berlin-Brandenburg: 3 K 3142/23

- FG Rheinland-Pfalz: 4 K 1205/23

Wie können Eigentümer von Musterklagen profitieren?

- Einspruch einlegen gegen den eigenen Bescheid

- Ruhen des Verfahrens beantragen, bis über die Musterklagen entschieden ist

- keine Doppelarbeit und potenziell automatische Anpassung bei Erfolg

Aktueller Stand: Bis zu einer endgültigen Entscheidung müssen Eigentümer die Grundsteuer ab 2025 auf Basis der neuen Bewertungen zahlen.

Empfehlung

Prüfen Sie Ihren Bescheid sorgfältig und legen Sie bei Fehlern oder Zweifeln Einspruch ein. Bei komplexen Fällen oder hohem Grundstückswert sollten Sie professionelle Beratung in Anspruch nehmen.

Top Grundsteuer

FAQ: Häufige Fragen zur Grundsteuer

- Was ist die Grundsteuer?

- Was unterliegt der Grundsteuer?

- Wer zahlt die Grundsteuer?

- Wer berechnet die Grundsteuer?

- Wie wird die Grundsteuer berechnet?

- Was ist der Hebesatz?

- Für welchen Zeitraum wird die Grundsteuer festgesetzt?

- Wann ist die Grundsteuer zu zahlen und an wen?

- Ab wann wirken sich Grundstücksveränderungen aus?

- Was ändert sich bei Eigentümerwechsel im Laufe des Kalenderjahres?

- Gegen welchen Bescheid sollte ggf. Rechtsbehelf eingelegt werden?

Tipp: Jetzt Grundsteuererklärung kostenlos & online erledigen.

Antworten:

Frage: Was ist die Grundsteuer?

Die Grundsteuer gehört zu den Realsteuern (Objektsteuern). Das bedeutet, dass für die Höhe der Steuer die wirtschaftlichen und persönlichen Verhältnisse des Eigentümers keine Rolle spielen. Auch ist es grundsätzlich ohne Bedeutung, wie hoch der Ertrag ist, den ein Grundstück abwirft (z.B. vermietet oder Leerstand - Ausnahme: siehe Erlass Grundsteuer). Das Aufkommen an Grundsteuer steht in voller Höhe den Gemeinden zu.

Was unterliegt der Grundsteuer?

Steuerpflichtig ist der im Inland liegende Grundbesitz. Das Grundsteuergesetz unterscheidet zwei Arten:

- die "Grundsteuer A" für das land- und forstwirtschaftliche Vermögen und

- die "Grundsteuer B" für alle übrigen bebauten oder unbebauten Grundstücke.

Top Grundsteuer

Wer zahlt die Grundsteuer?

Schuldner der Grundsteuer ist der bürgerlich-rechtliche bzw. wirtschaftliche Eigentümer des Grundbesitzes. Die Grundsteuer gehört zu den laufenden öffentlichen Lasten und somit zu den Betriebskosten eines Grundstücks. Sie kann im Falle einer Grundstücksvermietung/-verpachtung auf den Mieter/Pächter umgelegt werden.

Top Grundsteuer

Wer berechnet die Grundsteuer?

Die Ermittlung der Grundsteuer erfolgt in drei selbständigen, aufeinander folgenden Verfahrensstufen:

- Stufe: das Einheitswertverfahren,

- Stufe: das auf den Einheitswert aufbauende Steuermessbetragsverfahren und

- Stufe: das auf den Steuermessbetrag aufbauende Grundsteuerfestsetzungsverfahren.

Für die Feststellung des Einheitswertes und des Steuermessbetrages ist das Lagefinanzamt zuständig, somit das Finanzamt, in dessen Zuständigkeitsbereich das Grundstück liegt. Die Festsetzung und Erhebung der Grundsteuer einschließlich der Stundung oder des Erlasses obliegen der Gemeinde, in der das Grundstück liegt.

Top Grundsteuer

Wie wird die Grundsteuer berechnet?

Das Finanzamt ermittelt den Einheitswert nach den Vorschriften des Bewertungsgesetzes und erteilt dem Grundstückseigentümer einen Einheitswertbescheid. Auch nach Einführung des Euro wird der Einheitswert in Deutscher Mark berechnet und auf volle hundert Deutsche Mark abgerundet. Erst danach erfolgt die Umrechnung des Einheitswerts in Euro mit dem festgeschriebenen amtlichen Kurs (1 Euro= 1,95583 DM). Der so umgerechnete Wert wird auf volle Euro abgerundet.

Unter Zugrundelegung des Einheitswertes errechnet das Finanzamt sodann den Grundsteuermessbetrag. Hierbei wird der Einheitswert mit einer im Grundsteuergesetz festgelegten Steuermesszahl multipliziert. Diese beträgt:

- bei land- und forstwirtschaftlichen Betrieben (auch Stückländereien) 6 vom Tausend,

- bei Einfamilienhäusern 2,6 vom Tausend für die ersten 38.346,89 € des Werts und 3,5 vom Tausend für den Rest des Werts,

- für Zweifamilienhäuser 3,1 vom Tausend und

- für den übrigen Grundbesitz 3,5 vom Tausend.

Dem Grundstückseigentümer wird der Grundsteuermessbetrag durch Erteilung eines Bescheids bekannt gegeben (meist zeitgleich mit dem Einheitswertbescheid). Zugleich wird der Grundsteuermessbetrag der für die Erhebung zuständigen Gemeinde mitgeteilt.

Die Gemeinde ermittelt die Grundsteuerschuld, indem sie auf den Grundsteuermessbetrag ihren individuellen Hebesatz (s. folgende Frage) anwendet, und erteilt dem Eigentümer einen Grundsteuerbescheid.

Top Grundsteuer

Was ist der Hebesatz?

Die Gemeinde bestimmt, mit welchem Prozentsatz (Hebesatz) des Steuermessbetrags die Grundsteuer zu erheben ist. Dabei muss der Hebesatz jeweils einheitlich sein

- für die in einer Gemeinde liegenden Betriebe der Land- und Forstwirtschaft (Grundsteuer A),

- für die in einer Gemeinde liegenden übrigen bebauten und unbebauten Grundstücke (Grundsteuer B).

Die Hebesätze werden für ein oder mehrere Kalenderjahre festgesetzt und können bei den Gemeinden erfragt werden.

Top Grundsteuer

Für welchen Zeitraum wird die Grundsteuer festgesetzt?

Die Grundsteuer wird in der Regel für ein Kalenderjahr festgesetzt. Hat die Gemeinde jedoch den Hebesatz für mehrere Jahre festgelegt, kann sie die Grundsteuer auch für mehrere Jahre im voraus festsetzen.

Top Grundsteuer

Wann ist die Grundsteuer zu zahlen und an wen?

Die Grundsteuer wird zu je einem Viertel ihres Jahresbeitrags am 15. Februar, 15. Mai, 15. August und 15. November fällig. Auf Antrag kann die Grundsteuer auch am 1. Juli in einem Jahresbetrag entrichtet werden. Die Grundsteuer ist stets an die Gemeinde zu zahlen.

Top Grundsteuer

Ab wann wirken sich Grundstücksveränderungen aus?

Die Grundsteuer wird gemäß dem Stichtagsprinzip stets nach den Verhätnissen zu Beginn des Kalenderjahres (1.1.) festgesetzt. Grundstücksveränderungen (z.B. Neu-, An- oder Umbau; Abriss) während des Kalenderjahres wirken sich demnach erst auf die Höhe der Grundsteuer des nächsten Jahres aus.

Top Grundsteuer

Was ändert sich bei Eigentümerwechsel im Laufe des Kalenderjahres?

Wer am 1. Januar Eigentümer und damit Grundsteuerschuldner ist, schuldet die gesamte Jahressteuer und muss für die rechtzeitige und vollständige Entrichtung der Grundsteuer sorgen. Abweichende privatrechtliche Vereinbarungen über die Entrichtung der Steuer, die zwischen Verkäufer und Erwerber getroffen worden sind, haben auf die Steuerschuldnerschaft des Verkäufers keinen Einfluss.

Top Grundsteuer

Gegen welchen Bescheid sollte ggf. Rechtsbehelf eingelegt werden?

Der Einheitswertbescheid ist Grundlagenbescheid für den Steuermessbescheid und den Grundsteuerbescheid. Das bedeutet, dass die im Einheitswertbescheid getroffenen Feststellungen zur Art (z.B. Ein-/Zweifamilienhaus), zum Wert (Höhe des Einheitswerts) und zur Zurechnung des Grundstücks (Eigentümer) für die Folgebescheide bindend sind. Betreffen die Einwände diese Feststellungen (z.B. es handelt sich nach Meinung des Steuerpflichtigen nicht um ein Einfamilienhaus, sondern um ein Zweifamilienhaus oder die der Berechnung zugrunde gelegte Wohnfläche stimmt nicht), so sollte gegen den Einheitswertbescheid Rechtsbehelf eingelegt werden. Betreffen die Einwände die Berechnung des Steuermessbetrags (z.B. nach Meinung des Steuerpflichtigen ist eine andere Steuermesszahl anzuwenden), so sollte gegen den Steuermessbetragsbescheid Rechtsbehelf eingelegt werden. Betreffen die Einwände dagegen die Berechnung der Grundsteuer (z.B. bei Anwendung eines unzutreffenden Hebesatzes), so sollte gegen den Grundsteuerbescheid Rechtsbehelf eingelegt werden. Gegen den Einheitswertbescheid oder den Grundsteuermessbetragsbescheid ist als Rechtsmittel binnen eines Monats nach Bekanntgabe des jeweiligen Bescheids Einspruch bei dem Finanzamt einzulegen, das den Bescheid erlassen hat. Sind Sie mit der Entscheidung des Finanzamts in diesem Verfahren nicht einverstanden, so haben Sie weitergehend die Möglichkeit, binnen eines Monats nach Bekanntgabe der Einspruchsentscheidung Klage beim Finanzgericht zu erheben.

Top Grundsteuer

Haben Sie Einwände gegen den Grundsteuerbescheid, so können Sie innerhalb eines Monats nach Bekanntgabe des Bescheides Einspruch einlegen. Weitere Informationen können den Rechtsmittelbelehrungen der Bescheide entnommen werden.

Top Grundsteuer

Aktuelle Rechtsstreitigkeiten & Verfassungsmäßigkeit

Die Umsetzung der neuen Grundsteuer stößt weiterhin auf juristischen Widerstand. Die Rechtslage wird durch mehrere anhängige Verfahren vor dem Bundesverfassungsgericht (BVerfG) sowie Musterklagen gegen das Bundes- und Landesrecht geprägt.

1. Verfassungsbeschwerden gegen die alte und neue Grundsteuer

I. Alte Einheitsbewertung (vor der Reform)

- Der Bundesfinanzhof (BFH) äußerte bereits 2010 Zweifel an der Verfassungsmäßigkeit der alten Einheitsbewertung (Stichtage nach dem 01.01.2007).

- Eine anhängige Verfassungsbeschwerde (Az. 2 BvR 287/11) gegen eines dieser BFH-Urteile führt zum Ruhen entsprechender Einspruchsverfahren kraft Gesetzes.

- Auch die Verfassungsmäßigkeit der Grundsteuer auf selbstgenutztes Wohneigentum wird vom BVerfG geprüft (Az. 1 BvR 1334/07).

II. Klagen gegen die Grundsteuerreform (ab 2025)

- Finanzgericht Rheinland-Pfalz: Vier Klagen gegen das neue Grundsteuer- und Bewertungsrecht sind anhängig (u.a. Az. 4 K 1205/23). Das Gericht beabsichtigt eine vorrangige Bearbeitung aufgrund der Breitenwirkung.

- Musterklagen der Verbände: Bund der Steuerzahler und Haus & Grund haben ein Rechtsgutachten in Auftrag gegeben, das das Bundesgrundsteuergesetz für verfassungswidrig hält (Komplexität, Intransparenz, ungleiche Belastung).

- Baden-Württemberg: Verbände (Bund der Steuerzahler BW, Haus & Grund) haben eine separate Musterklage gegen das neue Landesgrundsteuergesetz eingereicht.

2. Erste Gerichtsentscheidungen und Praxistipps

I. Urteil des Sächsischen FG (Rechtmäßigkeit bestätigt)

- Das Sächsische FG hat die Feststellung der Grundsteuerwerte nach der Reform für rechtmäßig erklärt (Urt. v. 24.10.2023 - 2 K 574/23; noch nicht rechtskräftig).

- Das Gericht bestätigte die Bewertungsgrundsätze (inkl. Durchschnittswerte) und die Bodenwertermittlung durch Gutachterausschüsse.

- Einwände zur unvorhersehbaren Steuerbelastung (mangels Hebesätzen) wurden abgewiesen.

II. Sachwertverfahren und Verfahrensrechtliche Option

- Sachwertverfahren: Die Methode nach §§ 258 ff. BewG gilt als strukturiert (getrennte Ermittlung von Boden- und Gebäudesachwert). Sie ist relevant, wenn Vergleichswerte oder Erträge fehlen.

- Antrag auf Wertfortschreibung: Statt eines sofortigen Einspruchs kann die weitere Entwicklung abgewartet werden. Eine Korrektur kann im Nachhinein über einen Antrag auf fehlerbeseitigende Wertfortschreibung (§ 222 Abs. 4 Nr. 2 BewG) erfolgen, begründet mit der objektiven Unrichtigkeit wegen Verfassungswidrigkeit.

3. Besonderheiten bei Gebäuden (Mobilheime/Wohncontainer)

- Mobilheime: Sie gelten als Gebäude, wenn sie fest mit dem Grund und Boden verbunden sind oder eine dauernde Nutzung zu erwarten ist (OFD Frankfurt).

- Bewertungsmaßstab Mobilheime: Bei einer Gebäudefläche von unter 30 m² werden sie wie unbebaute Grundstücke behandelt. Größere, ganzjährig bewohnbare Mobilheime werden als Einfamilienhäuser, andere als sonstige bebaute Grundstücke bewertet (Nutzungsdauer meist 10 bis 30 Jahre).

- Wohncontainer: Ruhen sie nicht auf einem Fundament und sind nur für vorübergehende Nutzung aufgestellt, sind sie nach BFH keine Gebäude im bewertungsrechtlichen Sinne und damit nicht grundsteuerpflichtig.

4. Aufkommensneutralität in Mecklenburg-Vorpommern

Die Landesregierung Mecklenburg-Vorpommerns verpflichtet die Gemeinden zur Ermittlung und Veröffentlichung aufkommensneutraler Hebesätze, um zu gewährleisten, dass die Grundsteuerreform für die Steuerpflichtigen insgesamt nicht zu einer höheren Belastung führt.

Tipp: Jetzt Grundsteuererklärung kostenlos & online erledigen.

Noch mehr hilfreiche Steuerrechner

Rechtsgrundlagen zum Thema: Grundsteuer

EStREStR R 13a.2 Ermittlung des Gewinns aus Land- und Forstwirtschaft nach Durchschnittssätzen

GewStG

GewStG § 9 Kürzungen

GewStG § 16 Hebesatz

AO

AO § 3 Steuern, steuerliche Nebenleistungen

AO § 22 Realsteuern

AO § 31 Mitteilung von Besteuerungsgrundlagen

AO § 170 Beginn der Festsetzungsfrist

AO § 184 Festsetzung von Steuermessbeträgen

AO § 353 Einspruchsbefugnis des Rechtsnachfolgers

AO § 3 Steuern, steuerliche Nebenleistungen

AO § 22 Realsteuern

AO § 31 Mitteilung von Besteuerungsgrundlagen

AO § 170 Beginn der Festsetzungsfrist

AO § 184 Festsetzung von Steuermessbeträgen

AO § 353 Einspruchsbefugnis des Rechtsnachfolgers

GewStR

GewStR R 9.1 Kürzung für den zum Betriebsvermögen gehörenden Grundbesitz

AEAO

AEAO Zu § 60 Anforderungen an die Satz ung:

AEAO Zu § 75 Haftung des Betriebsübernehmers:

AEAO Zu § 77 Duldungspflicht:

AEAO Zu § 93a Allgemeine Mitteilungspflichten:

AEAO Zu § 122 Bekanntgabe des Verwaltungsakts:

AEAO Zu § 176 Vertrauensschutz bei der Aufhebung und Änderung von Steuerbescheiden:

AEAO Zu § 182 Wirkung der gesonderten Feststellung:

AEAO Zu § 361 Aussetzung der Vollziehung:

BewG 17 29 81 125 126 132

EStH 13a.2

LStH 9.14

GrEStG 4

GrStG

§ 1 GrStG Heberecht

§ 3 GrStG Steuerbefreiung für Grundbesitz bestimmter Rechtsträger

§ 4 GrStG Sonstige Steuerbefreiungen

§ 9 GrStG Stichtag für die Festsetzung der Grundsteuer; Entstehung der Steuer

§ 10 GrStG Steuerschuldner

§ 11 GrStG Persönliche Haftung

§ 12 GrStG Dingliche Haftung

§ 13 GrStG Steuermesszahl und Steuermessbetrag

§ 14 GrStG Steuermesszahl für Betriebe der Land- und Forstwirtschaft

§ 15 GrStG Steuermesszahl für Grundstücke

§ 16 GrStG Hauptveranlagung

§ 17 GrStG Neuveranlagung

§ 18 GrStG Nachveranlagung

§ 19 GrStG Anzeigepflicht

§ 20 GrStG Aufhebung des Steuermessbetrags

§ 21 GrStG Änderung von Steuermessbescheiden

§ 22 GrStG Zerlegung des Steuermessbetrags

§ 23 GrStG Zerlegungsstichtag

§ 24 GrStG Ersatz der Zerlegung durch Steuerausgleich

§ 25 GrStG Festsetzung des Hebesatzes

§ 26 GrStG Koppelungsvorschriften und Höchsthebesätze

§ 27 GrStG Festsetzung der Grundsteuer

§ 28 GrStG Fälligkeit

§ 29 GrStG Vorauszahlungen

§ 30 GrStG Abrechnung über die Vorauszahlungen

§ 31 GrStG Nachentrichtung der Steuer

§ 32 GrStG Erlass für Kulturgut und Grünanlagen

§ 33 GrStG Erlass wegen wesentlicher Ertragsminderung

§ 34 GrStG Verfahren

§ 37 GrStG Sondervorschriften für die Hauptveranlagung 1974

§ 38 GrStG Anwendung des Gesetzes

§ 40 GrStG Land- und forstwirtschaftliches Vermögen

§ 41 GrStG Bemessung der Grundsteuer für Grundstücke nach dem Einheitswert

§ 42 GrStG Bemessung der Grundsteuer für Mietwohngrundstücke und Einfamilienhäuser nach der Ersatzbemessungsgrundlage

§ 43 GrStG Steuerfreiheit für neu geschaffene Wohnungen

§ 44 GrStG Steueranmeldung

§ 45 GrStG Fälligkeit von Kleinbeträgen

§ 46 GrStG Zuständigkeit der Gemeinden

GrStR 1 2 3a 4 5 7 9 12 13 15 18 21 23 29 33 34 35 36 37 38 39 40 41 42 43 44

StBerG

§ 37 StBerG Steuerberaterprüfung

Steuer-Newsletter.

Steuer-Newsletter.