Steuerpflicht - beschränkt und unbeschränkt

Wann ist man in Deutschland steuerpflichtig und wann nicht?

Inhalt:

Wann ist man in Deutschland steuerpflichtig?

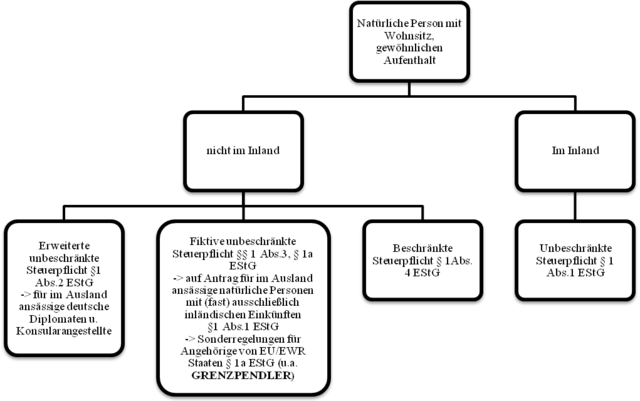

In Deutschland ist man grundsätzlich dann steuerpflichtig, wenn man in Deutschland einen Wohnsitz oder seinen gewöhnlichen Aufenthalt hat. Das bedeutet, dass man unbeschränkt steuerpflichtig ist und sein weltweites Einkommen in Deutschland versteuern muss.

Auch wenn man keinen Wohnsitz oder gewöhnlichen Aufenthalt in Deutschland hat, kann man unter bestimmten Umständen beschränkt steuerpflichtig sein (§ 49 EStG). Das ist beispielsweise der Fall, wenn man in Deutschland Einkünfte aus nichtselbständiger Arbeit, aus Vermietung und Verpachtung von in Deutschland belegenem Grundbesitz oder aus einem Gewerbebetrieb hat.

Es gibt auch weitere Faktoren, die eine Rolle spielen können, ob und in welchem Umfang man in Deutschland steuerpflichtig ist. Hierzu gehören beispielsweise das Vorhandensein von Betriebsstätten, die Art der Einkünfte oder die Höhe des Einkommens. Es empfiehlt sich daher, im Zweifel einen Steuerberater zu konsultieren, um die eigene steuerliche Situation zu klären.

- Unbeschränkte und beschränkte Steuerpflicht

- Erweiterte unbeschränkte Steuerpflicht nach § 1 Abs. 2 EStG

- Wechsel der Steuerpflicht innerhalb eines Jahres

- Unbeschränkte Steuerpflicht auf Antrag (§ 1 Abs. 3 EStG)

Wie Sie ihre Steuerlast dauerhaft senken können, erkläre ich Ihnen gerne in meiner online Steuerberatung

Unbeschränkte und beschränkte Steuerpflicht

Die Steuerpflicht ist in § 1 Einkommensteuergesetz geregelt: Natürliche Personen, die im Inland einen Wohnsitz oder ihren gewöhnlichen Aufenthalt haben, unterliegen mit allen in- und ausländischen Einkünften der unbeschränkten Einkommensteuerpflicht (Welteinkommensprinzip). Es kommt hierbei nicht darauf an, ob der inländische Wohnsitz den Mittelpunkt der Lebensinteressen darstellt (BFH 24.01.2001, BFH/NV 2001 S. 1402). Steuertipp: Der Umfang der Besteuerung kann insbesondere durch ein Abkommen zur Vermeidung der Doppelbesteuerung (DBA) eingeschränkt werden.

Während bei der unbeschränkten Steuerpflicht das auf der gesamten Welt erzielte Einkommen der Besteuerung unterliegt, werden im Rahmen der beschränkten Steuerpflicht nur die inländischen Einkünfte im Sinne des § 49 Einkommensteuergesetz der Besteuerung zugrunde gelegt. Eine Reihe der im Folgenden dargestellten personen- oder familienbezogenen Vergünstigungen wie das Ehegattensplitting, der Grundfreibetrag, bestimmte Sonderausgaben oder außergewöhnliche Belastungen können bei beschränkt steuerpflichtigen Personen teilweise nicht oder nur eingeschränkt steuermindernd berücksichtigt werden.

Siehe auch: Steuerpflicht durch Wohnsitzwechsel vermeiden bzw. einschränken.

Tipp: Beschränkte Steuerpflicht von natürlichen Personen in der Einkommensteuer, Steuerliche Aspekte bei Auslandsaktivitäten und Anzeigepflichten für grenzüberschreitende Steuergestaltungen + Unternehmerische Aktivitäten von Steuerausländern in Deutschland + viele weitere Steuerleitfäden, Erstberatungsbriefe und Verträge erhalten Sie bei meiner online Steuerberatung

Erweiterte unbeschränkte Steuerpflicht nach § 1 Abs. 2 EStG

Erweitert unbeschränkt einkommensteuerpflichtig i.S. des § 1 Abs. 2 EStG sind deutsche Staatsangehörige, die

- im Inland weder Wohnsitz noch gewöhnlichen Aufenthalt haben,

- zu einer juristischen Person des öffentlichen Rechts in einem Dienstverhältnis stehen und

- dafür Arbeitslohn aus einer inländischen öffentlichen Kasse beziehen.

Der erweiterten unbeschränkten Steuerpflicht unterliegen auch die zu dem Haushalt der genannten Personen gehörenden Angehörigen, die die deutsche Staatsangehörigkeit besitzen oder keine Einkünfte oder nur Einkünfte beziehen, die ausschließlich im Inland einkommensteuerpflichtig sind.

Voraussetzung für die erweiterte unbeschränkte Steuerpflicht ist jedoch stets, dass die Personen im Ausland lediglich in einem der deutschen beschränkten Einkommensteuerpflicht ähnlichen Umfang zu einer Steuer vom Einkommen herangezogen werden. Unter die Regelung fallen insbesondere ins Ausland entsandte deutsche Staatsangehörige, die Mitglied einer diplomatischen Mission oder konsularischen Vertretung sind - einschließlich der zu ihrem Haushalt gehörenden Angehörigen. Zu den Auslandslehrkräften H 1 (Ausländische Lehrkräfte und andere nicht entsandte Arbeitnehmer).

Unbeschränkte Steuerpflicht auf Antrag (§ 1 Abs. 3 EStG)

Nach § 1 Abs. 3 EStG werden Personen ohne Wohnsitz oder gewöhnlichen Aufenthalt im Inland unter bestimmten Voraussetzungen auf Antrag als unbeschränkt steuerpflichtig behandelt, soweit sie inländische Einkünfte i.S. des § 49 EStG erzielen. Voraussetzung dafür ist, dass ihre gesamten in- und ausländischen Einkünfte im Kalenderjahr mindestens zu 90 % der deutschen Einkommensteuer unterliegen oder die nicht der deutschen Einkommensteuer unterliegenden Einkünfte 6.136 € im Kalenderjahr nicht übersteigen. Zur Ermittlung der ausländischen Einkünfte BMF 30.12.1996, BStBl I S. 1506. Dieser Betrag wird bei Wohnsitz in bestimmten Ländern um ein Drittel bzw. um zwei Drittel gekürzt (Ländergruppeneinteilung ab 2001: BMF 26.10.2000, BStBl I S. 1502, Anhang 2 III EStH 2003; Ländergruppeneinteilung ab 2004: BMF 17.11.2003, BStBl I S. 637) Die Regelung des § 1 Abs. 3 EStG steht im Einklang mit europäischem Gemeinschaftsrecht (EuGH 14.09.1999, BStBl II S. 841, BFH 15.05.2002, BStBl II S. 660).

Inländische Einkünfte, die nach einem DBA nur der Höhe nach beschränkt besteuert werden dürfen (z.B. Dividenden, Lizenzgebühren), gelten für die Berechnung der 90 % -Grenze und der betragsmäßigen Grenze von 6.136 € als nicht der deutschen Einkommensteuer unterliegend. Diese Einkünfte sind jedoch in die inländische Einkommensteuerveranlagung einzubeziehen (BFH 13.11.2002, BStBl 2003 II S. 587). Die Abgeltungswirkung eines vorgenommenen Steuerabzugs (§ 50 Abs. 5 S.1 EStG) gilt im Rahmen der Veranlagung zur unbeschränkten Steuerpflicht nicht. Die nicht der deutschen Einkommensteuer unterliegenden Einkünfte (z.B. Einkünfte aus ausländischem Grundbesitz) sind, im Fall der Veranlagung nach § 1 Abs. 3 EStG, soweit deren Summe positiv ist, dem Progressionsvorbehalt (§ 32b Abs. 1 Nr. 3 2. Alt. EStG) zu unterwerfen (Tz 3.4.3.2). Diese Einkünfte sind zu Kz 18.124 des Vordrucks ESt 1 A 2003 einzutragen.

Materiell-rechtliche Voraussetzung ist, dass die Höhe der nicht der deutschen Einkommensteuer unterliegenden Einkünfte durch eine Bescheinigung der zuständigen ausländischen Steuerbehörde bei Staatsangehörigen eines Mitgliedsstaates der Europäischen Union (EU) oder des Europäischen Wirtschaftsraums - EWR - (Island, Liechtenstein, Norwegen) und bei Angehörigen des deutschen öffentlichen Dienstes, die im dienstlichen Auftrag außerhalb der EU/EWR tätig sind, durch die "Bescheinigung EU/EWR" (Zeile 56, 57 Vordruck ESt 1 A 2003) bei anderen Personen, die in Nicht-EU/EWR-Staaten ansässig sind, durch die "Bescheinigung außerhalb EU/EWR" (Zeile 56, 57 Vordruck ESt 1 A 2003) nachgewiesen wird.

Für Arbeitnehmer ist bereits im Lohnsteuerermäßigungsverfahren die Beantragung der unbeschränkten Steuerpflicht möglich (Antrag auf Behandlung als unbeschränkt einkommensteuerpflichtiger Arbeitnehmer nach § 1 Abs. 3 (bzw. § 1 Abs. 3, § 1a EStG)). In diesen Fällen ist eine Pflichtveranlagung zur Einkommensteuer durchzuführen (§ 46 Abs. 2 Nr. 7 Buchst. b EStG). Für beide Verfahren werden von der Finanzverwaltung fremdsprachliche Vordrucke bereitgehalten.

Bei der Veranlagung zur unbeschränkten Steuerpflicht werden personen- und familienbezogene Steuervergünstigungen im Rahmen einer Einzelveranlagung gewährt. Die personen- und familienbezogenen Entlastungen, deren Anwendung durch zusätzliche Voraussetzungen auf inländische Sachverhalte beschränkt ist (Realsplitting - § 10 Abs. 1 Nr. 1 EStG, Ehegattenveranlagung - § 26 EStG), bleiben grundsätzlich unberücksichtigt.

Besonderheiten bei EU/EWR-Staatsangehörigen und bei ins Ausland entsandten Angehörigen des öffentlichen Dienstes (§ 1a EStG)

Unter bestimmten zusätzlichen Voraussetzungen können Staatsangehörige eines Mitgliedstaates der EU oder eines EWR-Staates oder ins Ausland entsandte Angehörige des öffentlichen Dienstes weitere personen- und familienbezogene Entlastungen erhalten.

Voraussetzungen für EU/EWR-Staatsangehörige (§ 1a Abs. 1 EStG)

Bei Staatsangehörigen eines EU/EWR-Staates, die unbeschränkt einkommensteuerpflichtig nach § 1 Abs. 1 EStG sind und die Einkunftsgrenzen des § 1 Abs. 3 S. 2 bis 4 EStG nicht überschreiten oder auf Antrag als unbeschränkt einkommensteuerpflichtig nach § 1 Abs. 3 EStG zu behandeln sind, sind die Vorschriften für das Realsplitting (§ 10 Abs. 1 Nr. 1 EStG), die Ehegattenveranlagung (§ 26 EStG) und - letztmals bis VZ 2003 – für den Haushaltsfreibetrag (§ 32 Abs. 7 EStG) mit der Maßgabe anzuwenden, dass auf Wohnsitz, gewöhnlichen Aufenthalt, Wohnung oder Haushalt des Empfängers, Ehegatten bzw. Kindes in einem EU/EWR-Staat abzustellen ist. Für die Anwendung des Realsplittings ist zusätzlich Voraussetzung, dass die Besteuerung der Unterhaltszahlungen beim Empfänger durch eine Bescheinigung der zuständigen ausländischen Steuerbehörde nachgewiesen wird. Unabhängig von § 1a Abs. 1 Nr. 1 EStG können Unterhaltsleistungen aufgrund von einzelnen DBA (Dänemark, Kanada, USA, Schweiz) abgezogen werden H 86b (Nicht unbeschränkt einkommensteuerpflichtiger Empfänger).

Für die Anwendung der Ehegattenveranlagung ist zusätzlich Voraussetzung, dass die Einkünfte beider Ehegatten im Kalenderjahr mindestens zu 90 % der deutschen Einkommensteuer unterliegen oder die nicht der deutschen Einkommensteuer unterliegenden Einkünfte nicht mehr als 12.272 € im Kalenderjahr betragen. Zu Ländergruppeneinteilung und Bescheinigung der ausländischen Steuerverwaltung. Im Lohnsteuerabzugsverfahren kann hier die Steuerklasse III berücksichtigt werden. In diesen Fällen ist eine Pflichtveranlagung durchzuführen (§ 46 Abs. 2 Nr. 7 Buchst. a oder b EStG).

Voraussetzungen für ins Ausland entsandte Angehörige des öffentlichen Dienstes (§ 1a Abs. 2 EStG)

Bei ins Ausland entsandten Angehörigen des öffentlichen Dienstes, die unbeschränkt einkommensteuerpflichtig nach § 1 Abs. 2 EStG (Tz 1.3) sind und die Einkunftsgrenzen des § 1 Abs. 3 EStG nicht überschreiten oder auf Antrag als unbeschränkt einkommensteuerpflichtig nach § 1 Abs. 3 EStG zu behandeln sind, sind die genannten Vorschriften sinngemäß mit der Maßgabe anzuwenden, dass auf Wohnsitz, gewöhnlichen Aufenthalt, Wohnung oder Haushalt im Staat des ausländischen Dienstortes abzustellen ist.

Antragsveranlagung für beschränkt steuerpflichtige EU/EWR-Arbeitnehmer (§ 50 Abs. 5 S. 2 Nr. 2 EStG)

Kommt eine Veranlagung nach § 1 Abs. 3 EStG nicht in Betracht, kann der beschränkt steuerpflichtige EU/EWR-Arbeitnehmer eine Veranlagung zur beschränkten Steuerpflicht beantragen. Damit hat der Lohnsteuerabzug keine Abgeltungswirkung; § 50 Abs. 1 S. 5 EStG kommt zur Anwendung.

Bedienstete von internationalen Organisationen

Zu steuerlichen Vorrechten und Befreiungen für Bedienstete von internationalen Organisationen BMF 18.04.2001, BStBl I S. 286.

Wechsel der Steuerpflicht innerhalb eines Jahres

Wechsel unbeschränkte – beschränkte Steuerpflicht

Bei einem Wechsel von der unbeschränkten zur beschränkten Steuerpflicht und umgekehrt ist nach § 2 Abs. 7 S. 3 EStG für den gesamten Veranlagungszeitraum nur eine Veranlagung zur unbeschränkten Steuerpflicht durchzuführen. Dabei sind die Einkünfte aus dem Zeitraum der beschränkten Steuerpflicht nach § 49 EStG zu ermitteln und in die Veranlagung zur unbeschränkten Steuerpflicht einzubeziehen. Die Abgeltungswirkung des Steuerabzugs nach § 50 Abs. 5 S. 1 EStG tritt nicht ein. Die während der Zeit der beschränkten Steuerpflicht erzielten und nicht der deutschen Einkommensteuer unterliegenden Einkünfte sind im Rahmen des Progressionsvorbehalts nach § 32b Abs. 1 Nr. 2 EStG (Tz 3.4.3.2) zu berücksichtigen (vgl. Zeilen 51-52 Vordruck ESt 1 A 2003 und Kz 18.122.)

Wechsel unbeschränkte Steuerpflicht – „Nicht“-Steuerpflicht

Auch wenn der Steuerpflichtige vor Begründung bzw. nach Beendigung der unbeschränkten Steuerpflicht, also vor seinem Zuzug bzw. nach seinem Wegzug keine beschränkt steuerpflichtigen Einkünfte bezieht, sind während der „Nicht“-Steuerpflicht erzielte ausländische Einkünfte bei der Veranlagung zur unbeschränkten Steuerpflicht im Rahmen des Progressionsvorbehalts nach § 32b Abs. 1 Nr. 2 EStG (Tz 3.4.3.2) zu berücksichtigen (BFH 19.12.2001, BStBl 2003 II S. 302, BFH 15.05.2002, BStBl II S. 660 und BFH 19.11.2003, BFH/NV 2004 S. 275), Vfg. OFD Nürnberg 26.08.2002, S 2295 – 30/St 31, Vfg. OFD München 19.9.2002 und 15.12.2003, S 1300 – 121 St 425; Zeile, 51-52.

Steuertipp: Steuerpflicht durch Wohnsitzwechsel vermeiden bzw. einschränken.

Wann ist man in Deutschland nicht steuerpflichtig?

Es gibt verschiedene Fälle, in denen in Deutschland keine Steuerpflicht besteht. Hier sind einige Beispiele:

-

Kein Wohnsitz oder gewöhnlicher Aufenthalt in Deutschland: Wenn man weder einen Wohnsitz noch einen gewöhnlichen Aufenthalt in Deutschland hat und auch keine Einkünfte aus Deutschland erzielt, besteht in der Regel keine Steuerpflicht in Deutschland.

-

Geringfügige Einkünfte: Wer nur sehr geringe Einkünfte erzielt, kann unter bestimmten Bedingungen von der Steuerpflicht befreit werden. Das betrifft beispielsweise Schüler, Studenten oder Rentner mit geringen Nebeneinkünften.

-

Freibeträge und Abzüge: Auch wenn man Einkünfte erzielt, kann man unter bestimmten Bedingungen von Freibeträgen und Abzügen profitieren, die die Steuerpflicht reduzieren oder ganz entfallen lassen können. Dazu gehören beispielsweise der Grundfreibetrag, der Sonderausgabenabzug oder der Arbeitnehmerpauschbetrag.

-

Doppelbesteuerungsabkommen mit anderen Ländern: Wenn es zwischen Deutschland und einem anderen Land ein Steuerabkommen gibt, kann die Steuerpflicht auch davon abhängen, wo die Einkünfte erzielt wurden und ob Doppelbesteuerung vermieden werden kann. Siehe auch Doppelbesteuerungsabkommen

Es gibt jedoch viele weitere Faktoren, die eine Rolle spielen können, ob und in welchem Umfang man in Deutschland steuerpflichtig ist. Daher empfiehlt es sich, im Zweifelsfall einen Steuerberater zu konsultieren, um die eigene steuerliche Situation zu klären.

Rechtsgrundlagen zum Thema: Steuerpflicht

EStGEStG § 1 Steuerpflicht

EStG § 1a

EStG § 2 Umfang der Besteuerung, Begriffsbestimmungen

EStG § 2a Negative Einkünfte mit Bezug zu Drittstaaten

EStG § 3

EStG § 3c Anteilige Abzüge

EStG § 4 Gewinnbegriff im Allgemeinen

EStG § 4b Direktversicherung

EStG § 4e Beiträge an Pensionsfonds

EStG § 4g Bildung eines Ausgleichspostens bei Entnahme nach § 4 Absatz 1 Satz 3

EStG § 4h Betriebsausgabenabzug für Zinsaufwendungen (Zinsschranke)

EStG § 4i Sonderbetriebsausgabenabzug

EStG § 5a Gewinnermittlung bei Handelsschiffen im internationalen Verkehr

EStG § 5b Elektronische Übermittlung von Bilanzen sowie Gewinn- und Verlustrechnungen

EStG § 6 Bewertung

EStG § 6b Übertragung stiller Reserven bei der Veräußerung bestimmter Anlagegüter

EStG § 7 Absetzung für Abnutzung oder Substanzverringerung

EStG § 7g Investitionsabzugsbeträge und Sonderabschreibungen zur Förderung kleiner und mittlerer Betriebe

EStG § 7h Erhöhte Absetzungen bei Gebäuden in Sanierungsgebieten und städtebaulichen Entwicklungsbereichen

EStG § 7i Erhöhte Absetzungen bei Baudenkmalen

EStG § 8 Einnahmen

EStG § 9 Werbungskosten

EStG § 10

EStG § 10a Zusätzliche Altersvorsorge

EStG § 10b Steuerbegünstigte Zwecke

EStG § 10c Sonderausgaben-Pauschbetrag

EStG § 10d Verlustabzug

EStG § 10e Steuerbegünstigung der zu eigenen Wohnzwecken genutzten Wohnung im eigenen Haus

EStG § 10f Steuerbegünstigung für zu eigenen Wohnzwecken genutzte Baudenkmale und Gebäude in Sanierungsgebieten und städtebaulichen Entwicklungsbereichen

EStG § 10g Steuerbegünstigung für schutzwürdige Kulturgüter, die weder zur Einkunftserzielung noch zu eigenen Wohnzwecken genutzt werden

EStG § 11

EStG § 11a Sonderbehandlung von Erhaltungsaufwand bei Gebäuden in Sanierungsgebieten und städtebaulichen Entwicklungsbereichen

EStG § 11b Sonderbehandlung von Erhaltungsaufwand bei Baudenkmalen

EStG § 12

EStG § 13 Einkünfte aus Land- und Forstwirtschaft

EStG § 13a Ermittlung des Gewinns aus Land- und Forstwirtschaft nach Durchschnittssätzen

EStG § 14a Vergünstigungen bei der Veräußerung bestimmter land- und forstwirtschaftlicher Betriebe

EStG § 15 Einkünfte aus Gewerbebetrieb

EStG § 15a Verluste bei beschränkter Haftung

EStG § 15b Verluste im Zusammenhang mit Steuerstundungsmodellen

EStG § 16 Veräußerung des Betriebs

EStG § 17 Veräußerung von Anteilen an Kapitalgesellschaften

EStG § 18

EStG § 19

EStG § 20

EStG § 22 Arten der sonstigen Einkünfte

EStG § 22a Rentenbezugsmitteilungen an die zentrale Stelle

EStG § 23 Private Veräußerungsgeschäfte

EStG § 24

EStG § 24a Altersentlastungsbetrag

EStG § 24b Entlastungsbetrag für Alleinerziehende

EStG § 25 Veranlagungszeitraum, Steuererklärungspflicht

EStG § 26 Veranlagung von Ehegatten

EStG § 26b Zusammenveranlagung von Ehegatten

EStG § 28 Besteuerung bei fortgesetzter Gütergemeinschaft

EStG § 32 Kinder, Freibeträge für Kinder

EStG § 32a Einkommensteuertarif

EStG § 32b Progressionsvorbehalt

EStG § 32c Tarifglättung bei Einkünften aus Land- und Forstwirtschaft

EStG § 32d Gesonderter Steuertarif für Einkünfte aus Kapitalvermögen

EStG § 33 Außergewöhnliche Belastungen

EStG § 33a Außergewöhnliche Belastung in besonderen Fällen

EStG § 33b Pauschbeträge für behinderte Menschen, Hinterbliebene und Pflegepersonen

EStG § 34 Außerordentliche Einkünfte

EStG § 34a Begünstigung der nicht entnommenen Gewinne

EStG § 34c

EStG § 34f

EStG § 35a Steuerermäßigung bei Aufwendungen für haushaltsnahe Beschäftigungsverhältnisse, haushaltsnahe Dienstleistungen und Handwerkerleistungen

EStG § 35b Steuerermäßigung bei Belastung mit Erbschaftsteuer

EStG § 36 Entstehung und Tilgung der Einkommensteuer

EStG § 36a Beschränkung der Anrechenbarkeit der Kapitalertragsteuer

EStG § 37 Einkommensteuer-Vorauszahlung

EStG § 37a Pauschalierung der Einkommensteuer durch Dritte

EStG § 37b Pauschalierung der Einkommensteuer bei Sachzuwendungen

EStG § 38b Lohnsteuerklassen, Zahl der Kinderfreibeträge

EStG § 39 Lohnsteuerabzugsmerkmale

EStG § 39a Freibetrag und Hinzurechnungsbetrag

EStG § 39b Einbehaltung der Lohnsteuer

EStG § 39e Verfahren zur Bildung und Anwendung der elektronischen Lohnsteuerabzugsmerkmale

EStG § 41b Abschluss des Lohnsteuerabzugs

EStG § 42b Lohnsteuer-Jahresausgleich durch den Arbeitgeber

EStG § 43 Kapitalerträge mit Steuerabzug

EStG § 43a Bemessung der Kapitalertragsteuer

EStG § 43b Bemessung der Kapitalertragsteuer bei bestimmten Gesellschaften

EStG § 44a Abstandnahme vom Steuerabzug

EStG § 45d Mitteilungen an das Bundeszentralamt für Steuern

EStG § 46 Veranlagung bei Bezug von Einkünften aus nichtselbständiger Arbeit

EStG § 47

EStG § 49 Beschränkt steuerpflichtige Einkünfte

EStG § 50 Sondervorschriften für beschränkt Steuerpflichtige

EStG § 50a Steuerabzug bei beschränkt Steuerpflichtigen

EStG § 50d Besonderheiten im Fall von Doppelbesteuerungsabkommen und der §§ 43b und 50g

EStG § 50g Entlastung vom Steuerabzug bei Zahlungen von Zinsen und Lizenzgebühren zwischen verbundenen Unternehmen verschiedener Mitgliedstaaten der Europäischen Union

EStG § 50i Besteuerung bestimmter Einkünfte und Anwendung von Doppelbesteuerungsabkommen

EStG § 50j Versagung der Entlastung von Kapitalertragsteuern in bestimmten Fällen

EStG § 51 Ermächtigungen

EStG § 51a Festsetzung und Erhebung von Zuschlagsteuern

EStG § 52 Anwendungsvorschriften

EStG § 52b Übergangsregelungen bis zur Anwendung der elektronischen Lohnsteuerabzugsmerkmale

EStG § 55 Schlussvorschriften

EStG § 56 Sondervorschriften für Steuerpflichtige in dem in Artikel 3 des Einigungsvertrages genannten Gebiet

EStG § 58 Weitere Anwendung von Rechtsvorschriften, die vor Herstellung der Einheit Deutschlands in dem in Artikel 3 des Einigungsvertrages genannten Gebiet gegolten haben

EStG § 62 Anspruchsberechtigte

EStG § 63 Kinder

EStG § 79 Zulageberechtigte

EStG § 81a Zuständige Stelle

EStG § 82 Altersvorsorgebeiträge

EStG § 92a Verwendung für eine selbst genutzte Wohnung

EStG § 93 Schädliche Verwendung

EStG Anlage 2 (zu § 43b) i.d.F. 23.12.2016

EStR

EStR R 1. Steuerpflicht

EStR R 3.44

EStR R 4.1 Betriebsvermögensvergleich

EStR R 9a. Pauschbeträge für Werbungskosten

EStR R 10d. Verlustabzug

EStR R 14. Wechsel im Besitz von Betrieben, Teilbetrieben und Betriebsteilen

EStR R 22.1 Besteuerung von wiederkehrenden Bezügen mit Ausnahme der Leibrenten

EStR R 22.5 Renten nach § 2 Abs. 2 der 32. DV zum Umstellungsgesetz (UGDV)

EStR R 32.3 Allgemeines zur Berücksichtigung von Kindern

EStR R 32.13 Übertragung der Freibeträge für Kinder

EStR R 33a.1 Aufwendungen für den Unterhalt und eine etwaige Berufsausbildung

EStR R 33b. Pauschbeträge für behinderte Menschen, Hinterbliebene und Pflegepersonen

EStR R 44b.2 Einzelantrag beim BZSt (§ 44b EStG)

EStR R 49.1 Beschränkte Steuerpflicht bei Einkünften aus Gewerbebetrieb

EStR R 49.2 Beschränkte Steuerpflicht bei Einkünften aus selbständiger Arbeit

EStR R 49.3 Bedeutung der Besteuerungsmerkmale im Ausland bei beschränkter Steuerpflicht

EStR R 50a.1 Steuerabzug bei Lizenzgebühren, Vergütungen für die Nutzung von Urheberrechten und bei Veräußerungen von Schutzrechten usw.

EStDV 4 8b 11c 11d 29 30 51 54 56 60 62d 64 65 68b 70 73d 73e 73f 81 82a 82b 82f 82g 82i

GewStG

GewStG § 2 Steuergegenstand

GewStG § 3 Befreiungen

GewStG § 14 Festsetzung des Steuermessbetrags

GewStG § 14a Steuererklärungspflicht

GewStG § 19 Vorauszahlungen

GewStG § 21 Entstehung der Vorauszahlungen

GewStG § 31 Begriff der Arbeitslöhne für die Zerlegung

GewStG § 35c Ermächtigung

KStG 1 2 3 4 5 6 6a 7 8 8b 8c 9 10 11 12 13 19 21 24 25 26 27 29 30 31 32 33 37 38

UStG

UStG § 1a Innergemeinschaftlicher Erwerb

UStG § 3c Ort der Lieferung in besonderen Fällen

UStG § 4a Steuervergütung

UStG § 9 Verzicht auf Steuerbefreiungen

UStG § 12 Steuersätze

UStG § 13b Leistungsempfänger als Steuerschuldner

UStG § 13c Haftung bei Abtretung, Verpfändung oder Pfändung von Forderungen

UStG § 16 Steuerberechnung, Besteuerungszeitraum und Einzelbesteuerung

UStG § 17 Änderung der Bemessungsgrundlage

UStG § 18a Zusammenfassende Meldung

UStG § 18b Gesonderte Erklärung innergemeinschaftlicher Lieferungen und bestimmter sonstiger Leistungen im Besteuerungsverfahren

UStG § 22 Aufzeichnungspflichten

UStG § 23a Durchschnittssatz für Körperschaften, Personenvereinigungen und Vermögensmassen im Sinne des § 5 Abs. 1 Nr. 9 des Körperschaftsteuergesetzes

UStG § 25 Besteuerung von Reiseleistungen

UStG § 25a Differenzbesteuerung

UStG § 25c Besteuerung von Umsätzen mit Anlagegold

UStG § 27 Allgemeine Übergangsvorschriften

UStG § 29 Umstellung langfristiger Verträge

AO

AO § 18 Gesonderte Feststellungen

AO § 19 Steuern vom Einkommen und Vermögen natürlicher Personen

AO § 20 Steuern vom Einkommen und Vermögen der Körperschaften, Personenvereinigungen, Vermögensmassen

AO § 23 Einfuhr- und Ausfuhrabgaben und Verbrauchsteuern

AO § 30 Steuergeheimnis

AO § 30a Schutz von Bankkunden

AO § 33 Steuerpflichtiger

AO § 34 Pflichten der gesetzlichen Vertreter und der Vermögensverwalter

AO § 35 Pflichten des Verfügungsberechtigten

AO § 36 Erlöschen der Vertretungsmacht

AO § 42 Missbrauch von rechtlichen Gestaltungsmöglichkeiten

AO § 50 Erlöschen und Unbedingtwerden der Verbrauchsteuer, Übergang der bedingten Verbrauchsteuerschuld

AO § 58 Steuerlich unschädliche Betätigungen

AO § 60a Feststellung der satzungsmäßigen Voraussetzungen

AO § 64 Steuerpflichtige wirtschaftliche Geschäftsbetriebe

AO § 67a Sportliche Veranstaltungen

AO § 74 Haftung des Eigentümers von Gegenständen

AO § 75 Haftung des Betriebsübernehmers

AO § 76 Sachhaftung

AO § 80 Bevollmächtigte und Beistände

AO § 87a Elektronische Kommunikation

AO § 87c Nicht amtliche Datenverarbeitungsprogramme für das Besteuerungsverfahren

AO § 88 Untersuchungsgrundsatz

AO § 90 Mitwirkungspflichten der Beteiligten

AO § 91 Anhörung Beteiligter

AO § 93 Auskunftspflicht der Beteiligten und anderer Personen

AO § 93a Allgemeine Mitteilungspflichten

AO § 93c Datenübermittlung durch Dritte

AO § 109 Verlängerung von Fristen

AO §§ 134 bis 136

AO § 137 Steuerliche Erfassung von Körperschaften, Vereinigungen und Vermögensmassen

AO § 138 Anzeigen über die Erwerbstätigkeit

AO § 138a Länderbezogener Bericht multinationaler Unternehmensgruppen

AO § 139 Anmeldung von Betrieben in besonderen Fällen

AO § 139a Identifikationsmerkmal

AO § 139b Identifikationsnummer

AO § 139c Wirtschafts-Identifikationsnummer

AO § 139d Verordnungsermächtigung

AO § 141 Buchführungspflicht bestimmter Steuerpflichtiger

AO § 146 Ordnungsvorschriften für die Buchführung und für Aufzeichnungen

AO § 146a Ordnungsvorschrift für die Buchführung und für Aufzeichnungen mittels elektronischer Aufzeichnungssysteme; Verordnungsermächtigung

AO § 146b Kassen-Nachschau

AO § 147 Ordnungsvorschriften für die Aufbewahrung von Unterlagen

AO § 147a Vorschriften für die Aufbewahrung von Aufzeichnungen und Unterlagen bestimmter Steuerpflichtiger

AO § 149 Abgabe der Steuererklärungen

AO § 150 Form und Inhalt der Steuererklärungen

AO § 151 Aufnahme der Steuererklärung an Amtsstelle

AO § 152 Verspätungszuschlag

AO § 153 Berichtigung von Erklärungen

AO § 155 Steuerfestsetzung

AO § 158 Beweiskraft der Buchführung

AO § 160 Benennung von Gläubigern und Zahlungsempfängern

AO § 161 Fehlmengen bei Bestandsaufnahmen

AO § 162 Schätzung von Besteuerungsgrundlagen

AO § 163 Abweichende Festsetzung von Steuern aus Billigkeitsgründen

AO § 164 Steuerfestsetzung unter Vorbehalt der Nachprüfung

AO § 165 Vorläufige Steuerfestsetzung, Aussetzung der Steuerfestsetzung

AO § 166 Drittwirkung der Steuerfestsetzung

AO § 170 Beginn der Festsetzungsfrist

AO § 171 Ablaufhemmung

AO § 172 Aufhebung und Änderung von Steuerbescheiden

AO § 173 Aufhebung oder Änderung von Steuerbescheiden wegen neuer Tatsachen oder Beweismittel

AO § 173a Schreib- oder Rechenfehler bei Erstellung einer Steuererklärung

AO § 174 Widerstreitende Steuerfestsetzungen

AO § 175b Änderung von Steuerbescheiden bei Datenübermittlung durch Dritte

AO § 176 Vertrauensschutz bei der Aufhebung und Änderung von Steuerbescheiden

AO § 177 Berichtigung von materiellen Fehlern

AO § 178a Kosten bei besonderer Inanspruchnahme der Finanzbehörden

AO § 179 Feststellung von Besteuerungsgrundlagen

AO § 180 Gesonderte Feststellung von Besteuerungsgrundlagen

AO § 181 Verfahrensvorschriften für die gesonderte Feststellung, Feststellungsfrist, Erklärungspflicht

AO § 184 Festsetzung von Steuermessbeträgen

AO § 186 Beteiligte

AO § 193 Zulässigkeit einer Außenprüfung

AO § 194 Sachlicher Umfang einer Außenprüfung

AO § 197 Bekanntgabe der Prüfungsanordnung

AO § 199 Prüfungsgrundsätze

AO § 200 Mitwirkungspflichten des Steuerpflichtigen

AO § 201 Schlussbesprechung

AO § 202 Inhalt und Bekanntgabe des Prüfungsberichts

AO § 203 Abgekürzte Außenprüfung

AO § 204 Voraussetzung der verbindlichen Zusage

AO § 207 Außerkrafttreten, Aufhebung und Änderung der verbindlichen Zusage

AO § 209 Gegenstand der Steueraufsicht

AO § 210 Befugnisse der Finanzbehörde

AO § 211 Pflichten des Betroffenen

AO § 212 Durchführungsvorschriften

AO § 215 Sicherstellung im Aufsichtsweg

AO § 218 Verwirklichung von Ansprüchen aus dem Steuerschuldverhältnis

AO § 221 Abweichende Fälligkeitsbestimmung

AO § 224a Hingabe von Kunstgegenständen an Zahlungs statt

AO § 225 Reihenfolge der Tilgung

AO § 226 Aufrechnung

AO § 233a Verzinsung von Steuernachforderungen und Steuererstattungen

AO § 239 Festsetzung der Zinsen

AO § 241 Art der Sicherheitsleistung

AO § 267 Vollstreckungsverfahren gegen nicht rechtsfähige Personenvereinigungen

AO § 360 Hinzuziehung zum Verfahren

AO § 378 Leichtfertige Steuerverkürzung

AO § 381 Verbrauchsteuergefährdung

AO § 393 Verhältnis des Strafverfahrens zum Besteuerungsverfahren

AO § 18 Gesonderte Feststellungen

AO § 19 Steuern vom Einkommen und Vermögen natürlicher Personen

AO § 20 Steuern vom Einkommen und Vermögen der Körperschaften, Personenvereinigungen, Vermögensmassen

AO § 23 Einfuhr- und Ausfuhrabgaben und Verbrauchsteuern

AO § 30 Steuergeheimnis

AO § 30a Schutz von Bankkunden

AO § 33 Steuerpflichtiger

AO § 34 Pflichten der gesetzlichen Vertreter und der Vermögensverwalter

AO § 35 Pflichten des Verfügungsberechtigten

AO § 36 Erlöschen der Vertretungsmacht

AO § 42 Missbrauch von rechtlichen Gestaltungsmöglichkeiten

AO § 50 Erlöschen und Unbedingtwerden der Verbrauchsteuer, Übergang der bedingten Verbrauchsteuerschuld

AO § 58 Steuerlich unschädliche Betätigungen

AO § 60a Feststellung der satzungsmäßigen Voraussetzungen

AO § 64 Steuerpflichtige wirtschaftliche Geschäftsbetriebe

AO § 67a Sportliche Veranstaltungen

AO § 74 Haftung des Eigentümers von Gegenständen

AO § 75 Haftung des Betriebsübernehmers

AO § 76 Sachhaftung

AO § 80 Bevollmächtigte und Beistände

AO § 87a Elektronische Kommunikation

AO § 87c Nicht amtliche Datenverarbeitungsprogramme für das Besteuerungsverfahren

AO § 88 Untersuchungsgrundsatz

AO § 90 Mitwirkungspflichten der Beteiligten

AO § 91 Anhörung Beteiligter

AO § 93 Auskunftspflicht der Beteiligten und anderer Personen

AO § 93a Allgemeine Mitteilungspflichten

AO § 93c Datenübermittlung durch Dritte

AO § 109 Verlängerung von Fristen

AO §§ 134 bis 136

AO § 137 Steuerliche Erfassung von Körperschaften, Vereinigungen und Vermögensmassen

AO § 138 Anzeigen über die Erwerbstätigkeit

AO § 138a Länderbezogener Bericht multinationaler Unternehmensgruppen

AO § 139 Anmeldung von Betrieben in besonderen Fällen

AO § 139a Identifikationsmerkmal

AO § 139b Identifikationsnummer

AO § 139c Wirtschafts-Identifikationsnummer

AO § 139d Verordnungsermächtigung

AO § 141 Buchführungspflicht bestimmter Steuerpflichtiger

AO § 146 Ordnungsvorschriften für die Buchführung und für Aufzeichnungen

AO § 146a Ordnungsvorschrift für die Buchführung und für Aufzeichnungen mittels elektronischer Aufzeichnungssysteme; Verordnungsermächtigung

AO § 146b Kassen-Nachschau

AO § 147 Ordnungsvorschriften für die Aufbewahrung von Unterlagen

AO § 147a Vorschriften für die Aufbewahrung von Aufzeichnungen und Unterlagen bestimmter Steuerpflichtiger

AO § 149 Abgabe der Steuererklärungen

AO § 150 Form und Inhalt der Steuererklärungen

AO § 151 Aufnahme der Steuererklärung an Amtsstelle

AO § 152 Verspätungszuschlag

AO § 153 Berichtigung von Erklärungen

AO § 155 Steuerfestsetzung

AO § 158 Beweiskraft der Buchführung

AO § 160 Benennung von Gläubigern und Zahlungsempfängern

AO § 161 Fehlmengen bei Bestandsaufnahmen

AO § 162 Schätzung von Besteuerungsgrundlagen

AO § 163 Abweichende Festsetzung von Steuern aus Billigkeitsgründen

AO § 164 Steuerfestsetzung unter Vorbehalt der Nachprüfung

AO § 165 Vorläufige Steuerfestsetzung, Aussetzung der Steuerfestsetzung

AO § 166 Drittwirkung der Steuerfestsetzung

AO § 170 Beginn der Festsetzungsfrist

AO § 171 Ablaufhemmung

AO § 172 Aufhebung und Änderung von Steuerbescheiden

AO § 173 Aufhebung oder Änderung von Steuerbescheiden wegen neuer Tatsachen oder Beweismittel

AO § 173a Schreib- oder Rechenfehler bei Erstellung einer Steuererklärung

AO § 174 Widerstreitende Steuerfestsetzungen

AO § 175b Änderung von Steuerbescheiden bei Datenübermittlung durch Dritte

AO § 176 Vertrauensschutz bei der Aufhebung und Änderung von Steuerbescheiden

AO § 177 Berichtigung von materiellen Fehlern

AO § 178a Kosten bei besonderer Inanspruchnahme der Finanzbehörden

AO § 179 Feststellung von Besteuerungsgrundlagen

AO § 180 Gesonderte Feststellung von Besteuerungsgrundlagen

AO § 181 Verfahrensvorschriften für die gesonderte Feststellung, Feststellungsfrist, Erklärungspflicht

AO § 184 Festsetzung von Steuermessbeträgen

AO § 186 Beteiligte

AO § 193 Zulässigkeit einer Außenprüfung

AO § 194 Sachlicher Umfang einer Außenprüfung

AO § 197 Bekanntgabe der Prüfungsanordnung

AO § 199 Prüfungsgrundsätze

AO § 200 Mitwirkungspflichten des Steuerpflichtigen

AO § 201 Schlussbesprechung

AO § 202 Inhalt und Bekanntgabe des Prüfungsberichts

AO § 203 Abgekürzte Außenprüfung

AO § 204 Voraussetzung der verbindlichen Zusage

AO § 207 Außerkrafttreten, Aufhebung und Änderung der verbindlichen Zusage

AO § 209 Gegenstand der Steueraufsicht

AO § 210 Befugnisse der Finanzbehörde

AO § 211 Pflichten des Betroffenen

AO § 212 Durchführungsvorschriften

AO § 215 Sicherstellung im Aufsichtsweg

AO § 218 Verwirklichung von Ansprüchen aus dem Steuerschuldverhältnis

AO § 221 Abweichende Fälligkeitsbestimmung

AO § 224a Hingabe von Kunstgegenständen an Zahlungs statt

AO § 225 Reihenfolge der Tilgung

AO § 226 Aufrechnung

AO § 233a Verzinsung von Steuernachforderungen und Steuererstattungen

AO § 239 Festsetzung der Zinsen

AO § 241 Art der Sicherheitsleistung

AO § 267 Vollstreckungsverfahren gegen nicht rechtsfähige Personenvereinigungen

AO § 360 Hinzuziehung zum Verfahren

AO § 378 Leichtfertige Steuerverkürzung

AO § 381 Verbrauchsteuergefährdung

AO § 393 Verhältnis des Strafverfahrens zum Besteuerungsverfahren

UStAE

UStAE 1.1. Leistungsaustausch

UStAE 1.2. Verwertung von Sachen

UStAE 1.6. Leistungsaustausch bei Gesellschaftsverhältnissen

UStAE 1.8. Sachzuwendungen und sonstige Leistungen an das Personal

UStAE 1.12. Freihafen-Veredelungsverkehr, Freihafenlagerung und einfuhrumsatzsteuerrechtlich freier Verkehr

UStAE 1a.1. Innergemeinschaftlicher Erwerb

UStAE 2.3. Gewerbliche oder berufliche Tätigkeit

UStAE 2.4. Forderungskauf und Forderungseinzug

UStAE 2.5. Betrieb von Anlagen zur Energieerzeugung

UStAE 2.9. Beschränkung der Organschaft auf das Inland

UStAE 2.11. Juristische Personen des öffentlichen Rechts

UStAE 3.2. Unentgeltliche Wertabgaben

UStAE 3.4. Den sonstigen Leistungen gleichgestellte Wertabgaben

UStAE 3.5. Abgrenzung zwischen Lieferungen und sonstigen Leistungen

UStAE 3.7. Vermittlung oder Eigenhandel

UStAE 3.11. Kreditgewährung im Zusammenhang mit anderen Umsätzen

UStAE 3.14. Reihengeschäfte

UStAE 3.15. Dienstleistungskommission

UStAE 3a.2. Ort der sonstigen Leistung bei Leistungen an Unternehmer und diesen gleichgestellte juristische Personen

UStAE 3a.16. Besteuerungsverfahren bei sonstigen Leistungen

UStAE 3b.1. Ort einer Personenbeförderung und Ort einer Güterbeförderung, die keine innergemeinschaftliche Güterbeförderung ist

UStAE 3b.3. Ort der innergemeinschaftlichen Güterbeförderung

UStAE 3b.4. Ort der gebrochenen innergemeinschaftlichen Güterbeförderung

UStAE 3c.1. Ort der Lieferung bei innergemeinschaftlichen Beförderungs- und Versendungslieferungen an bestimmte Abnehmer

UStAE 3g.1. Ort der Lieferung von Gas oder Elektrizität

UStAE 4.3.2. Grenzüberschreitende Güterbeförderungen

UStAE 4.3.3. Grenzüberschreitende Güterbeförderungen und andere sonstige Leistungen, die sich auf Gegenstände der Einfuhr beziehen

UStAE 4.3.4. Grenzüberschreitende Beförderungen und andere sonstige Leistungen, die sich unmittelbar auf Gegenstände der Ausfuhr oder der Durchfuhr beziehen

UStAE 4.5.2. Vermittlungsleistungen der Reisebüros

UStAE 4.8.1. Vermittlungsleistungen im Sinne des § 4 Nr. 8 und 11 UStG

UStAE 4.8.2. Gewährung und Vermittlung von Krediten

UStAE 4.8.9. Verwahrung und Verwaltung von Wertpapieren

UStAE 4.8.10. Gesellschaftsanteile

UStAE 4.8.12. Übernahme von Bürgschaften und anderen Sicherheiten

UStAE 4.8.13. Verwaltung von Investmentfonds und von Versorgungseinrichtungen

UStAE 4.8.14. Amtliche Wertzeichen

UStAE 4.10.1. Versicherungsleistungen

UStAE 4.11b.1. Umsatzsteuerbefreiung für Post-Universaldienstleistungen

UStAE 4.12.1. Vermietung und Verpachtung von Grundstücken

UStAE 4.12.2. Vermietung von Plätzen für das Abstellen von Fahrzeugen

UStAE 4.12.3. Vermietung von Campingflächen

UStAE 4.12.5. Gemischte Verträge

UStAE 4.12.9. Beherbergungsumsätze

UStAE 4.12.10. Vermietung und Verpachtung von Betriebsvorrichtungen

UStAE 4.12.11. Nutzungsüberlassung von Sportanlagen und anderen Anlagen

UStAE 4.14.1. Anwendungsbereich und Umfang der Steuerbefreiung

UStAE 4.14.3. Tätigkeit als Zahnarzt

UStAE 4.14.5. Krankenhausbehandlungen und ärztliche Heilbehandlungen

UStAE 4.14.6. Eng mit Krankenhausbehandlungen und ärztlichen Heilbehandlungen verbundene Umsätze

UStAE 4.14.9. Leistungen von Einrichtungen mit Versorgungsverträgen nach §§ 73b, 73c oder 140a SGB V

UStAE 4.16.6. Eng verbundene Umsätze

UStAE 4.17.2. Beförderung von kranken und verletzten Personen

UStAE 4.18.1. Wohlfahrtseinrichtungen

UStAE 4.20.1. Theater

UStAE 4.21.2. Ergänzungsschulen und andere allgemein bildende oder berufsbildende Einrichtungen

UStAE 4.26.1. Ehrenamtliche Tätigkeit

UStAE 4a.2. Voraussetzungen für die Vergütung

UStAE 4b.1. Steuerbefreiung beim innergemeinschaftlichen Erwerb von Gegenständen

UStAE 6a.1. Innergemeinschaftliche Lieferungen

UStAE 6a.3. Allgemeine Anforderungen an die Belegnachweise

UStAE 6a.5. Belegnachweis in Beförderungs- und Versendungsfällen – Andere Belege als die Gelangensbestätigung

UStAE 6a.8. Gewährung von Vertrauensschutz

UStAE 9.1. Verzicht auf Steuerbefreiungen

UStAE 9.2. Einschränkung des Verzichts auf Steuerbefreiungen

UStAE 10.1. Entgelt

UStAE 10.2. Zuschüsse

UStAE 10.3. Entgeltminderungen

UStAE 10.5. Bemessungsgrundlage beim Tausch und bei tauschähnlichen Umsätzen

UStAE 10.6. Bemessungsgrundlage bei unentgeltlichen Wertabgaben

UStAE 12.1. Steuersätze (§ 12 Abs. 1 und 2 UStG)

UStAE 12.9. Gemeinnützige, mildtätige und kirchliche Einrichtungen

UStAE 12.13. Begünstigte Verkehrsarten

UStAE 13.5. Istversteuerung von Anzahlungen

UStAE 13.7. Entstehung der Steuer in den Fällen des unrichtigen Steuerausweises

UStAE 13b.1. Steuerschuldnerschaft des Leistungsempfängers

UStAE 13b.3. Bauleistender Unternehmer als Leistungsempfänger

UStAE 13b.6. Lieferungen von Gold mit einem Feingehalt von mindestens 325 Tausendstel

UStAE 13b.7. Lieferungen von Mobilfunkgeräten, Tablet-Computern, Spielekonsolen und integrierten Schaltkreisen

UStAE 13b.7a. Lieferungen von Edelmetallen, unedlen Metallen und Cermets

UStAE 13b.9. Unfreie Versendungen

UStAE 13b.11. Im Ausland bzw. im übrigen Gemeinschaftsgebiet ansässiger Unternehmer

UStAE 13b.12. Entstehung der Steuer beim Leistungsempfänger

UStAE 13b.13. Bemessungsgrundlage und Berechnung der Steuer

UStAE 13b.15. Vorsteuerabzug des Leistungsempfängers

UStAE 13b.16. Steuerschuldnerschaft des Leistungsempfängers und allgemeines Besteuerungsverfahren

UStAE 13c.1. Haftung bei Abtretung, Verpfändung oder Pfändung von Forderungen

UStAE 14.1. Zum Begriff der Rechnung

UStAE 14.2. Rechnungserteilungspflicht bei Leistungen im Zusammenhang mit einem Grundstück

UStAE 14.5. Pflichtangaben in der Rechnung

UStAE 14b.1. Aufbewahrung von Rechnungen

UStAE 14c.1. Unrichtiger Steuerausweis

UStAE 15.2a. Ordnungsmäßige Rechnung als Voraussetzung für den Vorsteuerabzug

UStAE 15.2b. Leistung für das Unternehmen

UStAE 15.2c. Zuordnung von Leistungen zum Unternehmen

UStAE 15.6a. Vorsteuerabzug bei teilunternehmerisch genutzten Grundstücken

UStAE 15.7. Vorsteuerabzug bei unfreien Versendungen und Güterbeförderungen

UStAE 15.8. Abzug der Einfuhrumsatzsteuer bei Einfuhr im Inland

UStAE 15.11. Nachweis der Voraussetzungen für den Vorsteuerabzug

UStAE 15.12. Allgemeines zum Ausschluss vom Vorsteuerabzug

UStAE 15.14. Ausschluss des Vorsteuerabzugs bei Umsätzen im Ausland

UStAE 15.15. Vorsteuerabzug bei Eingangsleistungen im Zusammenhang mit unentgeltlichen Leistungen

UStAE 15.17. Aufteilung der Vorsteuerbeträge nach § 15 Abs. 4 UStG

UStAE 15.18. Erleichterungen bei der Aufteilung der Vorsteuerbeträge

UStAE 15.19. Vorsteuerabzug bei juristischen Personen des öffentlichen Rechts

UStAE 15.23. Vorsteuerabzug und Umsatzbesteuerung bei (teil-)unternehmerisch verwendeten Fahrzeugen

UStAE 15a.2. Änderung der Verhältnisse

UStAE 15a.3. Berichtigungszeitraum nach § 15a Abs. 1 UStG

UStAE 15a.5. Berichtigung nach § 15a Abs. 2 UStG

UStAE 15a.6. Berichtigung nach § 15a Abs. 3 UStG

UStAE 15a.9. Berichtigung nach § 15a Abs. 7 UStG

UStAE 15a.10. Geschäftsveräußerung im Sinne des § 1 Abs. 1a UStG und andere Formen der Rechtsnachfolge

UStAE 17.1. Steuer- und Vorsteuerberichtigung bei Änderung der Bemessungsgrundlage

UStAE 17.2. Änderung der Bemessungsgrundlage bei der Ausgabe von Gutscheinen und Maßnahmen zur Verkaufsförderung

UStAE 18.5. Vereinfachte Steuerberechnung bei Kreditverkäufen

UStAE 18.10. Unter das Vorsteuer-Vergütungsverfahren fallende Unternehmer und Vorsteuerbeträge

UStAE 18.11. Vom Vorsteuer-Vergütungsverfahren ausgeschlossene Vorsteuerbeträge

UStAE 18.13. Vorsteuer-Vergütungsverfahren für im übrigen Gemeinschaftsgebiet ansässige Unternehmer

UStAE 18.14. Vorsteuer-Vergütungsverfahren für im Drittlandsgebiet ansässige Unternehmer

UStAE 18a.1. Abgabe der Zusammenfassenden Meldung

UStAE 18a.2. Abgabefrist

UStAE 18a.3. Angaben für den Meldezeitraum

UStAE 18a.4. Änderung der Bemessungsgrundlage für meldepflichtige Umsätze

UStAE 18a.5. Berichtigung der Zusammenfassenden Meldung

UStAE 18h.1. Besteuerungsverfahren für im Inland ansässige Unternehmer, die sonstige Leistungen nach § 3a Abs. 5 UStG im übrigen Gemeinschaftsgebiet erbringen

UStAE 19.1. Nichterhebung der Steuer

UStAE 19.3. Gesamtumsatz

UStAE 22.2. Umfang der Aufzeichnungspflichten

UStAE 22.3. Aufzeichnungspflichten bei innergemeinschaftlichen Warenlieferungen und innergemeinschaftlichen Erwerben

UStAE 22.4. Aufzeichnungen bei Aufteilung der Vorsteuern

UStAE 24.3. Sonstige Leistungen

UStAE 24.5. Ausfuhrlieferungen und Umsätze im Ausland bei land- und forstwirtschaftlichen Betrieben

UStAE 24.6. Vereinfachungsregelung für bestimmte Umsätze von land- und forstwirtschaftlichen Betrieben

UStAE 25.1. Besteuerung von Reiseleistungen

UStAE 25.2. Steuerfreiheit von Reiseleistungen

UStAE 25.3. Bemessungsgrundlage bei Reiseleistungen

UStAE 25.4. Vorsteuerabzug bei Reiseleistungen

UStAE 25.5. Aufzeichnungspflichten bei Reiseleistungen

UStAE 25b.1. Innergemeinschaftliche Dreiecksgeschäfte

UStAE 25c.1. Besteuerung von Umsätzen mit Anlagegold

UStAE 26.2. Grenzüberschreitende Beförderungen im Luftverkehr

UStAE 27a.1. Antrag auf Erteilung der Umsatzsteuer-Identifikationsnummer

UStAE 27b.1. Umsatzsteuer-Nachschau

UStAE 29.1. Zivilrechtliche Ausgleichsansprüche für umsatzsteuerliche Mehr- und Minderbelastungen

Anlage 6 zu Abschnitt 6a.5

Anlage 7 zu Abschnitt 6a.5

UStAE 1.1. Leistungsaustausch

UStAE 1.2. Verwertung von Sachen

UStAE 1.6. Leistungsaustausch bei Gesellschaftsverhältnissen

UStAE 1.8. Sachzuwendungen und sonstige Leistungen an das Personal

UStAE 1.12. Freihafen-Veredelungsverkehr, Freihafenlagerung und einfuhrumsatzsteuerrechtlich freier Verkehr

UStAE 1a.1. Innergemeinschaftlicher Erwerb

UStAE 2.3. Gewerbliche oder berufliche Tätigkeit

UStAE 2.4. Forderungskauf und Forderungseinzug

UStAE 2.5. Betrieb von Anlagen zur Energieerzeugung

UStAE 2.9. Beschränkung der Organschaft auf das Inland

UStAE 2.11. Juristische Personen des öffentlichen Rechts

UStAE 3.2. Unentgeltliche Wertabgaben

UStAE 3.4. Den sonstigen Leistungen gleichgestellte Wertabgaben

UStAE 3.5. Abgrenzung zwischen Lieferungen und sonstigen Leistungen

UStAE 3.7. Vermittlung oder Eigenhandel

UStAE 3.11. Kreditgewährung im Zusammenhang mit anderen Umsätzen

UStAE 3.14. Reihengeschäfte

UStAE 3.15. Dienstleistungskommission

UStAE 3a.2. Ort der sonstigen Leistung bei Leistungen an Unternehmer und diesen gleichgestellte juristische Personen

UStAE 3a.16. Besteuerungsverfahren bei sonstigen Leistungen

UStAE 3b.1. Ort einer Personenbeförderung und Ort einer Güterbeförderung, die keine innergemeinschaftliche Güterbeförderung ist

UStAE 3b.3. Ort der innergemeinschaftlichen Güterbeförderung

UStAE 3b.4. Ort der gebrochenen innergemeinschaftlichen Güterbeförderung

UStAE 3c.1. Ort der Lieferung bei innergemeinschaftlichen Beförderungs- und Versendungslieferungen an bestimmte Abnehmer

UStAE 3g.1. Ort der Lieferung von Gas oder Elektrizität

UStAE 4.3.2. Grenzüberschreitende Güterbeförderungen

UStAE 4.3.3. Grenzüberschreitende Güterbeförderungen und andere sonstige Leistungen, die sich auf Gegenstände der Einfuhr beziehen

UStAE 4.3.4. Grenzüberschreitende Beförderungen und andere sonstige Leistungen, die sich unmittelbar auf Gegenstände der Ausfuhr oder der Durchfuhr beziehen

UStAE 4.5.2. Vermittlungsleistungen der Reisebüros

UStAE 4.8.1. Vermittlungsleistungen im Sinne des § 4 Nr. 8 und 11 UStG

UStAE 4.8.2. Gewährung und Vermittlung von Krediten

UStAE 4.8.9. Verwahrung und Verwaltung von Wertpapieren

UStAE 4.8.10. Gesellschaftsanteile

UStAE 4.8.12. Übernahme von Bürgschaften und anderen Sicherheiten

UStAE 4.8.13. Verwaltung von Investmentfonds und von Versorgungseinrichtungen

UStAE 4.8.14. Amtliche Wertzeichen

UStAE 4.10.1. Versicherungsleistungen

UStAE 4.11b.1. Umsatzsteuerbefreiung für Post-Universaldienstleistungen

UStAE 4.12.1. Vermietung und Verpachtung von Grundstücken

UStAE 4.12.2. Vermietung von Plätzen für das Abstellen von Fahrzeugen

UStAE 4.12.3. Vermietung von Campingflächen

UStAE 4.12.5. Gemischte Verträge

UStAE 4.12.9. Beherbergungsumsätze

UStAE 4.12.10. Vermietung und Verpachtung von Betriebsvorrichtungen

UStAE 4.12.11. Nutzungsüberlassung von Sportanlagen und anderen Anlagen

UStAE 4.14.1. Anwendungsbereich und Umfang der Steuerbefreiung

UStAE 4.14.3. Tätigkeit als Zahnarzt

UStAE 4.14.5. Krankenhausbehandlungen und ärztliche Heilbehandlungen

UStAE 4.14.6. Eng mit Krankenhausbehandlungen und ärztlichen Heilbehandlungen verbundene Umsätze

UStAE 4.14.9. Leistungen von Einrichtungen mit Versorgungsverträgen nach §§ 73b, 73c oder 140a SGB V

UStAE 4.16.6. Eng verbundene Umsätze

UStAE 4.17.2. Beförderung von kranken und verletzten Personen

UStAE 4.18.1. Wohlfahrtseinrichtungen

UStAE 4.20.1. Theater

UStAE 4.21.2. Ergänzungsschulen und andere allgemein bildende oder berufsbildende Einrichtungen

UStAE 4.26.1. Ehrenamtliche Tätigkeit

UStAE 4a.2. Voraussetzungen für die Vergütung

UStAE 4b.1. Steuerbefreiung beim innergemeinschaftlichen Erwerb von Gegenständen

UStAE 6a.1. Innergemeinschaftliche Lieferungen

UStAE 6a.3. Allgemeine Anforderungen an die Belegnachweise

UStAE 6a.5. Belegnachweis in Beförderungs- und Versendungsfällen – Andere Belege als die Gelangensbestätigung

UStAE 6a.8. Gewährung von Vertrauensschutz

UStAE 9.1. Verzicht auf Steuerbefreiungen

UStAE 9.2. Einschränkung des Verzichts auf Steuerbefreiungen

UStAE 10.1. Entgelt

UStAE 10.2. Zuschüsse

UStAE 10.3. Entgeltminderungen

UStAE 10.5. Bemessungsgrundlage beim Tausch und bei tauschähnlichen Umsätzen

UStAE 10.6. Bemessungsgrundlage bei unentgeltlichen Wertabgaben

UStAE 12.1. Steuersätze (§ 12 Abs. 1 und 2 UStG)

UStAE 12.9. Gemeinnützige, mildtätige und kirchliche Einrichtungen

UStAE 12.13. Begünstigte Verkehrsarten

UStAE 13.5. Istversteuerung von Anzahlungen

UStAE 13.7. Entstehung der Steuer in den Fällen des unrichtigen Steuerausweises

UStAE 13b.1. Steuerschuldnerschaft des Leistungsempfängers

UStAE 13b.3. Bauleistender Unternehmer als Leistungsempfänger

UStAE 13b.6. Lieferungen von Gold mit einem Feingehalt von mindestens 325 Tausendstel

UStAE 13b.7. Lieferungen von Mobilfunkgeräten, Tablet-Computern, Spielekonsolen und integrierten Schaltkreisen

UStAE 13b.7a. Lieferungen von Edelmetallen, unedlen Metallen und Cermets

UStAE 13b.9. Unfreie Versendungen

UStAE 13b.11. Im Ausland bzw. im übrigen Gemeinschaftsgebiet ansässiger Unternehmer

UStAE 13b.12. Entstehung der Steuer beim Leistungsempfänger

UStAE 13b.13. Bemessungsgrundlage und Berechnung der Steuer

UStAE 13b.15. Vorsteuerabzug des Leistungsempfängers

UStAE 13b.16. Steuerschuldnerschaft des Leistungsempfängers und allgemeines Besteuerungsverfahren

UStAE 13c.1. Haftung bei Abtretung, Verpfändung oder Pfändung von Forderungen

UStAE 14.1. Zum Begriff der Rechnung

UStAE 14.2. Rechnungserteilungspflicht bei Leistungen im Zusammenhang mit einem Grundstück

UStAE 14.5. Pflichtangaben in der Rechnung

UStAE 14b.1. Aufbewahrung von Rechnungen

UStAE 14c.1. Unrichtiger Steuerausweis

UStAE 15.2a. Ordnungsmäßige Rechnung als Voraussetzung für den Vorsteuerabzug

UStAE 15.2b. Leistung für das Unternehmen

UStAE 15.2c. Zuordnung von Leistungen zum Unternehmen

UStAE 15.6a. Vorsteuerabzug bei teilunternehmerisch genutzten Grundstücken

UStAE 15.7. Vorsteuerabzug bei unfreien Versendungen und Güterbeförderungen

UStAE 15.8. Abzug der Einfuhrumsatzsteuer bei Einfuhr im Inland

UStAE 15.11. Nachweis der Voraussetzungen für den Vorsteuerabzug

UStAE 15.12. Allgemeines zum Ausschluss vom Vorsteuerabzug

UStAE 15.14. Ausschluss des Vorsteuerabzugs bei Umsätzen im Ausland

UStAE 15.15. Vorsteuerabzug bei Eingangsleistungen im Zusammenhang mit unentgeltlichen Leistungen

UStAE 15.17. Aufteilung der Vorsteuerbeträge nach § 15 Abs. 4 UStG

UStAE 15.18. Erleichterungen bei der Aufteilung der Vorsteuerbeträge

UStAE 15.19. Vorsteuerabzug bei juristischen Personen des öffentlichen Rechts

UStAE 15.23. Vorsteuerabzug und Umsatzbesteuerung bei (teil-)unternehmerisch verwendeten Fahrzeugen

UStAE 15a.2. Änderung der Verhältnisse

UStAE 15a.3. Berichtigungszeitraum nach § 15a Abs. 1 UStG

UStAE 15a.5. Berichtigung nach § 15a Abs. 2 UStG

UStAE 15a.6. Berichtigung nach § 15a Abs. 3 UStG

UStAE 15a.9. Berichtigung nach § 15a Abs. 7 UStG

UStAE 15a.10. Geschäftsveräußerung im Sinne des § 1 Abs. 1a UStG und andere Formen der Rechtsnachfolge

UStAE 17.1. Steuer- und Vorsteuerberichtigung bei Änderung der Bemessungsgrundlage

UStAE 17.2. Änderung der Bemessungsgrundlage bei der Ausgabe von Gutscheinen und Maßnahmen zur Verkaufsförderung

UStAE 18.5. Vereinfachte Steuerberechnung bei Kreditverkäufen

UStAE 18.10. Unter das Vorsteuer-Vergütungsverfahren fallende Unternehmer und Vorsteuerbeträge

UStAE 18.11. Vom Vorsteuer-Vergütungsverfahren ausgeschlossene Vorsteuerbeträge

UStAE 18.13. Vorsteuer-Vergütungsverfahren für im übrigen Gemeinschaftsgebiet ansässige Unternehmer

UStAE 18.14. Vorsteuer-Vergütungsverfahren für im Drittlandsgebiet ansässige Unternehmer

UStAE 18a.1. Abgabe der Zusammenfassenden Meldung

UStAE 18a.2. Abgabefrist

UStAE 18a.3. Angaben für den Meldezeitraum

UStAE 18a.4. Änderung der Bemessungsgrundlage für meldepflichtige Umsätze

UStAE 18a.5. Berichtigung der Zusammenfassenden Meldung

UStAE 18h.1. Besteuerungsverfahren für im Inland ansässige Unternehmer, die sonstige Leistungen nach § 3a Abs. 5 UStG im übrigen Gemeinschaftsgebiet erbringen

UStAE 19.1. Nichterhebung der Steuer

UStAE 19.3. Gesamtumsatz

UStAE 22.2. Umfang der Aufzeichnungspflichten

UStAE 22.3. Aufzeichnungspflichten bei innergemeinschaftlichen Warenlieferungen und innergemeinschaftlichen Erwerben

UStAE 22.4. Aufzeichnungen bei Aufteilung der Vorsteuern

UStAE 22.6. Erleichterungen für die Trennung der Bemessungsgrundlagen

UStAE 24.3. Sonstige Leistungen

UStAE 24.5. Ausfuhrlieferungen und Umsätze im Ausland bei land- und forstwirtschaftlichen Betrieben

UStAE 24.6. Vereinfachungsregelung für bestimmte Umsätze von land- und forstwirtschaftlichen Betrieben

UStAE 25.1. Besteuerung von Reiseleistungen

UStAE 25.2. Steuerfreiheit von Reiseleistungen

UStAE 25.3. Bemessungsgrundlage bei Reiseleistungen

UStAE 25.4. Vorsteuerabzug bei Reiseleistungen

UStAE 25.5. Aufzeichnungspflichten bei Reiseleistungen

UStAE 25b.1. Innergemeinschaftliche Dreiecksgeschäfte

UStAE 25c.1. Besteuerung von Umsätzen mit Anlagegold

UStAE 26.2. Grenzüberschreitende Beförderungen im Luftverkehr

UStAE 27a.1. Antrag auf Erteilung der Umsatzsteuer-Identifikationsnummer

UStAE 27b.1. Umsatzsteuer-Nachschau

UStAE 29.1. Zivilrechtliche Ausgleichsansprüche für umsatzsteuerliche Mehr- und Minderbelastungen

Anlage 6 zu Abschnitt 6a.5

Anlage 7 zu Abschnitt 6a.5

GewStR

GewStR R 1.2 Verwaltung der Gewerbesteuer

GewStR R 1.4 Gewerbesteuermessbescheid

GewStR R 1.5 Billigkeitsmaßnahmen bei der Festsetzung des Gewerbesteuermessbetrags

GewStR R 1.6 Stundung, Niederschlagung und Erlass der Gewerbesteuer

GewStR R 2.1 Gewerbebetrieb

GewStR R 2.3 Organschaft

GewStR R 2.4 Mehrheit von Betrieben

GewStR R 2.5 Beginn der Steuerpflicht

GewStR R 2.6 Erlöschen der Steuerpflicht

GewStR R 2.7 Steuerpflicht bei Unternehmerwechsel

GewStR R 2.8 Inland, gebietsmäßige Abgrenzung der Besteuerung

GewStR R 3.20 Krankenhäuser, Altenheime, Altenwohnheime, Pflegeheime und Pflegeeinrichtungen

GewStR R 4.1 Hebeberechtigung

GewStR R 5.1 Steuerschuldnerschaft

GewStR R 7.1 Gewerbeertrag

GewStR R 8.1 Hinzurechnung von Finanzierungsanteilen

GewStR R 8.4 Anteile am Verlust einer Personengesellschaft

GewStR R 9.1 Kürzung für den zum Betriebsvermögen gehörenden Grundbesitz

GewStR R 9.3 Kürzung um Gewinne aus Anteilen an bestimmten Körperschaften

GewStR R 9.5 Kürzung um Gewinne aus Anteilen an einer ausländischen Kapitalgesellschaft

GewStR R 10a.1 Gewerbeverlust

GewStR R 11.1 Freibetrag bei natürlichen Personen und Personengesellschaften

GewStR R 14.1 Festsetzung des Steuermessbetrags

GewStR R 15.1 Pauschfestsetzung

GewStR R 19.1 Vorauszahlungen

GewStR R 19.2 Anpassung und erstmalige Festsetzung der Vorauszahlungen

GewStR R 29.1 Zerlegungsmaßstab

GewStR R 31.1 Begriff der Arbeitslöhne für die Zerlegung

GewStR R 35a.1 Reisegewerbebetriebe

UStR

UStR 1. Leistungsaustausch

UStR 2. Verwertung von Sachen

UStR 6. Leistungsaustausch bei Gesellschaftsverhältnissen

UStR 12. Sachzuwendungen und sonstige Leistungen an das Personal

UStR 15. Freihafen-Veredelungsverkehr, Freihafenlagerung und einfuhrumsatzsteuerrechtlich freier Verkehr

UStR 15a.Innergemeinschaftlicher Erwerb

UStR 18. Gewerbliche oder berufliche Tätigkeit

UStR 21a. Beschränkung der Organschaft auf das Inland

UStR 23. Juristische Personen des öffentlichen Rechts

UStR 24b. Den Lieferungen gleichgestellte Wertabgaben

UStR 24c. Den sonstigen Leistungen gleichgestellte Wertabgaben

UStR 25. Abgrenzung zwischen Lieferungen und sonstigen Leistungen

UStR 26. Vermittlung oder Eigenhandel

UStR 29a. Kreditgewährung im Zusammenhang mit anderen Umsätzen

UStR 31a. Reihengeschäfte

UStR 32. Dienstleistungskommission

UStR 42a. Ort einer Personenbeförderung und Ort einer Güterbeförderung, die keine innergemeinschaftliche Güterbeförderung ist

UStR 42d. Ort der innergemeinschaftlichen Güterbeförderung

UStR 42e. Ort der gebrochenen innergemeinschaftlichen Güterbeförderung

UStR 42f. Ort der Leistung, die im Zusammenhang mit einer innergemeinschaftlichen Güterbeförderung steht

UStR 42j. Ort der Lieferung bei innergemeinschaftlichen Beförderungs- und Versendungslieferungen an bestimmte Abnehmer

UStR 42n. Ort der Lieferung von Gas oder Elektrizität

UStR 46. Grenzüberschreitende Güterbeförderungen

UStR 47. Grenzüberschreitende Güterbeförderungen und andere sonstige Leistungen, die sich auf Gegenstände der Einfuhr beziehen

UStR 53. Vermittlungsleistungen der Reisebüros

UStR 57. Gewährung und Vermittlung von Krediten

UStR 65. Verwahrung und Verwaltung von Wertpapieren

UStR 66. Gesellschaftsanteile

UStR 70. Amtliche Wertzeichen

UStR 76. Vermietung und Verpachtung von Grundstücken

UStR 77. Vermietung von Plätzen für das Abstellen von Fahrzeugen

UStR 78. Vermietung von Campingflächen

UStR 80. Gemischte Verträge

UStR 84. Beherbergungsumsätze

UStR 86. Nutzungsüberlassung von Sportanlagen und anderen Anlagen

UStR 89. Tätigkeit als Zahnarzt

UStR 91a. Umfang der Steuerbefreiung

UStR 93. Rechtsform des Unternehmers

UStR 99a. Pflegeeinrichtungen nach § 4 Nr. 16 Buchstabe e UStG

UStR 100. Eng verbundene Umsätze

UStR 103. Wohlfahrtseinrichtungen

UStR 106. Theater

UStR 112. Ergänzungsschulen und andere allgemein bildende oder berufsbildende Einrichtungen

UStR 120. Ehrenamtliche Tätigkeit

UStR 124. Voraussetzungen für die Vergütung

UStR 127a. Steuerbefreiung beim innergemeinschaftlichen Erwerb von Gegenständen

UStR 148. Verzicht auf Steuerbefreiungen

UStR 148a. Einschränkung des Verzichts auf Steuerbefreiungen

UStR 149. Entgelt

UStR 150. Zuschüsse

UStR 151. Entgeltsminderungen

UStR 153. Bemessungsgrundlage beim Tausch und bei tauschähnlichen Umsätzen

UStR 155. Bemessungsgrundlage bei unentgeltlichen Wertabgaben

UStR 160. Steuersätze

UStR 170. Gemeinnützige, mildtätige und kirchliche Einrichtungen

UStR 181. Istversteuerung von Anzahlungen

UStR 182a. Leistungsempfänger als Steuerschuldner

UStR 182b. Haftung bei Abtretung, Verpfändung oder Pfändung von Forderungen

UStR 182c. Haftung bei Änderung der Bemessungsgrundlage

UStR 183. Zum Begriff der Rechnung

UStR 183a. Rechnungserteilungspflicht bei Leistungen im Zusammenhang mit einem Grundstück

UStR 185. Pflichtangaben in der Rechnung

UStR 190b. Aufbewahrung von Rechnungen

UStR 190c. Unrichtiger Steuerausweis

UStR 192. Abzug der gesondert in Rechnung gestellten Steuerbeträge als Vorsteuer

UStR 199. Abzug der Einfuhrumsatzsteuer bei Einfuhr im Inland

UStR 202. Nachweis der Voraussetzungen für den Vorsteuerabzug

UStR 203. Allgemeines zum Ausschluss vom Vorsteuerabzug

UStR 205. Ausschluss des Vorsteuerabzugs bei Umsätzen im Ausland

UStR 206. Vorsteuerabzug bei Eingangsleistungen im Zusammenhang mit unentgeltlichen Leistungen

UStR 210. Erleichterungen bei der Aufteilung der Vorsteuerbeträge

UStR 212. Vorsteuerabzug bei juristischen Personen des öffentlichen Rechts

UStR 215. Änderung der Verhältnisse

UStR 216. Berichtigungszeitraum nach § 15a Abs. 1 UStG

UStR 217a. Berichtigung nach § 15a Abs. 2 UStG

UStR 217b. Berichtigung nach § 15a Abs. 3 UStG

UStR 217e. Berichtigung nach § 15a Abs. 7 UStG

UStR 217f. Geschäftsveräußerung im Sinne des § 1 Abs. 1a UStG und andere Formen der Rechtsnachfolge

UStR 223. Steuer- und Vorsteuerberichtigung bei Änderung der Bemessungsgrundlage

UStR 224. Änderung der Bemessungsgrundlage bei der Ausgabe von Gutscheinen

UStR 229. Vereinfachte Steuerberechnung bei Kreditverkäufen

UStR 239. Unter das Vorsteuer-Vergütungsverfahren fallende Unternehmer und Vorsteuerbeträge

UStR 246. Nichterhebung der Steuer

UStR 251. Gesamtumsatz

UStR 256. Umfang der Aufzeichnungspflichten

UStR 256a. Aufzeichnungspflichten bei innergemeinschaftlichen Warenlieferungen und innergemeinschaftlichen Erwerben

UStR 257. Aufzeichnungen bei Aufteilung der Vorsteuern

UStR 259. Erleichterungen für die Trennung der Bemessungsgrundlagen

UStR 264. Umsätze im Rahmen eines land- und forstwirtschaftlichen Betriebs

UStR 267. Ausfuhrlieferungen und Umsätze im Ausland bei land- und forstwirtschaftlichen Betrieben

UStR 269. Zusammentreffen der Durchschnittssatzbesteuerung mit anderen Besteuerungsformen

UStR 272. Besteuerung von Reiseleistungen

UStR 273. Steuerfreiheit von Reiseleistungen

UStR 274. Bemessungsgrundlage bei Reiseleistungen

UStR 275. Vorsteuerabzug bei Reiseleistungen

UStR 276. Aufzeichnungspflichten bei Reiseleistungen

UStR 276b. Innergemeinschaftliche Dreiecksgeschäfte

UStR 276c. Besteuerung von Umsätzen mit Anlagegold

UStR 278. Grenzüberschreitende Beförderungen im Luftverkehr

UStR 282b. Umsatzsteuer-Nachschau

UStR 283. Zivilrechtliche Ausgleichsansprüche für umsatzsteuerliche Mehr- und Minderbelastungen

KStR 1.1 2 4.1 5.2 5.3 5.7 5.10 5.11 6 8.1 8.2 8.11 8.12 8.13 10.1 11 12 13.1 13.2 13.3 13.4 22 24 26

GewStDV 2 4 25 35

AEAO

AEAO Vor §§ 8, 9 Wohnsitz, gewöhnlicher Aufenthalt:

AEAO Zu § 8 Wohnsitz:

AEAO Zu § 9 Gewöhnlicher Aufenthalt:

AEAO Zu § 12 Betriebstätte:

AEAO Zu § 16 Sachliche Zuständigkeit:

AEAO Zu § 18 Gesonderte Feststellung:

AEAO Zu § 19 Steuern vom Einkommen und Vermögen natürlicher Personen:

AEAO Zu § 20a Steuern vom Einkommen bei Bauleistungen:

AEAO Zu § 21 Umsatzsteuer:

AEAO Zu § 24 Ersatzzuständigkeit:

AEAO Zu § 26 Zuständigkeitswechsel:

AEAO Zu § 27 Zuständigkeitsvereinbarung:

AEAO Zu § 30 Steuergeheimnis:

AEAO Zu § 31a Mitteilungen zur Bekämpfung der illegalen Beschäftigung und des Leistungsmissbrauchs:

AEAO Zu § 33 Steuerpflichtiger:

AEAO Zu § 37 Ansprüche aus dem Steuerschuldverhältnis:

AEAO Zu § 42 Missbrauch von rechtlichen Gestaltungsmöglichkeiten:

AEAO Zu § 46 Abtretung, Verpfändung, Pfändung:

AEAO Zu § 48 Leistung durch Dritte, Haftung Dritter:

AEAO Zu § 51 Allgemeines:

AEAO Zu § 55 Selbstlosigkeit:

AEAO Zu § 56 Ausschließlichkeit:

AEAO Zu § 58 Steuerlich unschädliche Betätigungen:

AEAO Zu § 59 Voraussetzung der Steuervergünstigung:

AEAO Zu § 60 Anforderungen an die Satz ung:

AEAO Zu § 60a Feststellung der satzungsmäßigen Voraussetzungen:

AEAO Zu § 61 Satz ungsmäßige Vermögensbindung:

AEAO Zu § 62 Rücklagen und Vermögensbildung:

AEAO Zu § 63 Anforderungen an die tatsächliche Geschäftsführung:

AEAO Zu § 64 Steuerpflichtige wirtschaftliche Geschäftsbetriebe:

AEAO Zu § 65 Zweckbetrieb:

AEAO Zu § 66 Wohlfahrtspflege:

AEAO Zu § 67a Sportliche Veranstaltungen:

AEAO Zu § 68 Einzelne Zweckbetriebe:

AEAO Zu § 74 Haftung des Eigentümers von Gegenständen:

AEAO Zu § 78 Beteiligte:

AEAO Zu § 80 Bevollmächtigte und Beistände:

AEAO Zu § 85 Besteuerungsgrundsätze:

Zu § 87a Elektronische Kommunikation:

Zu § 88 Untersuchungsgrundsatz:

AEAO Zu § 89 Beratung, Auskunft:

AEAO Zu § 90 Mitwirkungspflichten der Beteiligten:

AEAO Zu § 91 Anhörung Beteiligter:

AEAO Zu § 93 Auskunftspflicht der Beteiligten und anderer Personen:

Zu § 93c Datenübermittlung durch Dritte:

AEAO Zu § 95 Versicherung an Eides statt:

AEAO Zu § 99 Betreten von Grundstücken und Räumen:

AEAO Zu § 101 Auskunfts- und Eidesverweigerungsrecht der Angehörigen:

AEAO Zu § 104 Verweigerung der Erstattung eines Gutachtens und der Vorlage von Urkunden:

AEAO Zu § 122 Bekanntgabe des Verwaltungsakts:

AEAO Zu § 123 Bestellung eines Empfangsbevollmächtigten:

AEAO Zu § 124 Wirksamkeit des Verwaltungsakts:

AEAO Zu § 125 Nichtigkeit des Verwaltungsakts:

AEAO Zu § 127 Folgen von Verfahrens- und Formfehlern:

AEAO Zu § 129 Offenbare Unrichtigkeit beim Erlass eines Verwaltungsakts:

AEAO Zu § 130 Rücknahme eines rechtswidrigen Verwaltungsakts:

AEAO Zu § 131 Widerruf eines rechtmäßigen Verwaltungsakts:

AEAO Zu § 138 Anzeigen über die Erwerbstätigkeit:

AEAO Zu § 141 Buchführungspflicht bestimmter Steuerpflichtiger:

AEAO Zu § 146 Ordnungsvorschriften für die Buchführung und für Aufzeichnungen:

AEAO Zu § 148 Bewilligung von Erleichterungen:

AEAO Zu § 151 Aufnahme der Steuererklärung an Amtsstelle:

AEAO Zu § 152 Verspätungszuschlag:

AEAO Zu § 153 Berichtigung von Erklärungen:

AEAO Zu § 155 Steuerfestsetzung:

AEAO Zu § 157 Form und Inhalt der Steuerbescheide:

AEAO Zu § 160 Benennung von Gläubigern und Zahlungsempfängern:

AEAO Zu § 162 Schätzung von Besteuerungsgrundlagen:

AEAO Zu § 164 Steuerfestsetzung unter Vorbehalt der Nachprüfung:

AEAO Zu § 165 Vorläufige Steuerfestsetzung, Aussetzung der Steuerfestsetzung:

AEAO Zu § 167 Steueranmeldung, Verwendung von Steuerzeichen oder Steuerstemplern:

AEAO Zu § 168 Wirkung einer Steueranmeldung:

AEAO Vor §§ 169 bis 171 Festsetzungsverjährung:

AEAO Zu § 169 Festsetzungsfrist:

AEAO Zu § 170 Beginn der Festsetzungsfrist:

AEAO Zu § 171 Ablaufhemmung:

AEAO Vor §§ 172 bis 177 Bestandskraft:

AEAO Zu § 172 Aufhebung und Änderung von Steuerbescheiden:

AEAO Zu § 173 Aufhebung oder Änderung von Steuerbescheiden wegen neuer Tatsachen oder Beweismittel:

AEAO Zu § 173a Schreib- oder Rechenfehler bei Erstellung einer Steuererklärung:

AEAO Zu § 174 Widerstreitende Steuerfestsetzungen:

AEAO Zu § 175 Änderung von Steuerbescheiden auf Grund von Grundlagenbescheiden und bei rückwirkenden Ereignissen:

Zu § 175b Änderung von Steuerbescheiden bei Datenübermittlung durch Dritte

AEAO Zu § 176 Vertrauensschutz bei der Aufhebung und Änderung von Steuerbescheiden:

AEAO Zu § 177 Berichtigung von materiellen Fehlern:

AEAO Zu § 180 Gesonderte Feststellung von Besteuerungsgrundlagen:

AEAO Zu § 181 Verfahrensvorschriften für die gesonderte Feststellung, Feststellungsfrist, Erklärungspflicht:

AEAO Zu § 188 Zerlegungsbescheid:

AEAO Zu § 193 Zulässigkeit einer Außenprüfung:

AEAO Zu § 194 Sachlicher Umfang einer Außenprüfung:

AEAO Zu § 196 Prüfungsanordnung:

AEAO Zu § 197 Bekanntgabe der Prüfungsanordnung:

AEAO Zu § 200 Mitwirkungspflichten des Steuerpflichtigen:

AEAO Zu § 201 Schlussbesprechung:

AEAO Zu § 203 Abgekürzte Außenprüfung:

AEAO Zu § 204 Voraussetzung der verbindlichen Zusage:

AEAO Zu § 206 Bindungswirkung:

AEAO Zu § 207 Außerkrafttreten, Aufhebung und Änderung der verbindlichen Zusage:

AEAO Zu § 208 Steuerfahndung, Zollfahndung:

AEAO Zu § 218 Verwirklichung von Ansprüchen aus dem Steuerschuldverhältnis:

AEAO Zu § 220 Fälligkeit:

AEAO Zu § 224 Leistungsort, Tag der Zahlung:

AEAO Zu § 226 Aufrechnung:

AEAO Zu § 228 Gegenstand der Verjährung, Verjährungsfrist:

AEAO Zu § 231 Unterbrechung der Verjährung:

AEAO Zu § 233a Verzinsung von Steuernachforderungen und Steuererstattungen:

AEAO Zu § 234 Stundungszinsen:

AEAO Zu § 235 Verzinsung von hinterzogenen Steuern:

AEAO Zu § 236 Prozesszinsen auf Erstattungsbeträge:

Zu § 237 Zinsen bei Aussetzung der Vollziehung:

AEAO Zu § 239 Festsetzung der Zinsen:

AEAO Zu § 240 Säumniszuschläge:

AEAO Zu §§ 241 bis 248 Sicherheitsleistung:

AEAO Zu § 251 Insolvenzverfahren:

Vor § 347 Außergerichtliches Rechtsbehelfsverfahren:

AEAO Zu § 347 Statthaftigkeit des Einspruchs:

AEAO Zu § 350 Beschwer:

AEAO Zu § 351 Bindungswirkung anderer Verwaltungsakte:

AEAO Zu § 355 Einspruchsfrist:

AEAO Zu § 357 Einlegung des Einspruchs:

AEAO Zu § 361 Aussetzung der Vollziehung:

AEAO Zu § 367 Entscheidung über den Einspruch:

HGB

§ 602 HGB Vorrang der Pfandrechte der Schiffsgläubiger

ErbStG 1 2 3 4 5 6 7 8 9 10 13 13a 15 16 19 19a 21 24 27 30 31 35 36

ErbStR 1.2 2.1 2.2 3.6 3.7 5.1 5.2 7.2 7.4 7.6 10.1 10.2 10.3 10.6 10.9 12.2 13.4 13.6 13.7 13.8 13a.4 13a.5 13c 14.1 19a.2 19a.3 21 25 27 28

ErbStDV 8

BpO 2 3 4a 5 6 8 9 10 11 12 17

LStR

R 3.2 LStR Leistungen nach dem Dritten Buch Sozialgesetzbuch

R 3.11 LStR Beihilfen und Unterstützungen, die wegen Hilfsbedürftigkeit gewährt werden

R 3.26 LStR Steuerbefreiung für nebenberufliche Tätigkeiten

R 3.30 LStR Werkzeuggeld

R 3.59 LStR Steuerfreie Mietvorteile

R 8.1 LStR Bewertung der Sachbezüge

R 9.1 LStR Werbungskosten

R 9.2 LStR Aufwendungen für die Aus- und Fortbildung

R 19.3 LStR Arbeitslohn

R 19.9 LStR Zahlung von Arbeitslohn an die Erben oder Hinterbliebenen eines verstorbenen Arbeitnehmers

R 39.2 LStR Änderungen und Ergänzungen der Lohnsteuerabzugsmerkmale

R 39.3 LStR Bescheinigung für den Lohnsteuerabzug

R 39.4 LStR Lohnsteuerabzug bei beschränkter Einkommensteuerpflicht

R 39a.1 LStR Verfahren bei Bildung eines Freibetrags oder eines Hinzurechnungsbetrags

R 39a.2 LStR Freibetrag wegen negativer Einkünfte

R 39a.3 LStR Freibeträge bei Ehegatten

R 39b.4 LStR Altersentlastungsbetrag beim Lohnsteuerabzug

R 39b.5 LStR Einbehaltung der Lohnsteuer vom laufenden Arbeitslohn

R 39b.8 LStR Permanenter Lohnsteuer-Jahresausgleich

R 40a.1 LStR Kurzfristig Beschäftigte und Aushilfskräfte in der Land- und Forstwirtschaft

R 40a.2 LStR Geringfügig entlohnte Beschäftigte

R 40b.1 LStR Pauschalierung der Lohnsteuer bei Beiträgen zu Direktversicherungen und Zuwendungen an Pensionskassen für Versorgungszusagen, die vor dem 1.1.2005 erteilt wurden

R 40b.2 LStR Pauschalierung der Lohnsteuer bei Beiträgen zu einer Gruppenunfallversicherung

R 42b. LStR Durchführung des Lohnsteuer-Jahresausgleichs durch den Arbeitgeber

R 42d.1 LStR Inanspruchnahme des Arbeitgebers

BewG 3 9 40 64 138 142 165 167 198

EStH 1a 2a 3.29 3.40 3c 4.3.2.4 6.6.3 6.6.7 9a 10.2 10.11 10b.3 15.8.6 15a 16.2 16.13 17.4 18.1 20.2 22.1 22.10 23 26 32b 33.1.33.4 33b 44b.1 46.3 49.1 49.2 50 50a.1 50a.2

StbVV

§ 21 StBVV Rat, Auskunft, Erstberatung

§ 22 StBVV Gutachten

§ 23 StBVV Sonstige Einzeltätigkeiten

§ 24 StBVV Steuererklärungen

§ 25 StBVV Ermittlung des Überschusses der Betriebseinnahmen über die Betriebsausgaben

§ 26 StBVV Ermittlung des Gewinns aus Land- und Forstwirtschaft nach Durchschnittsätzen

§ 27 StBVV Ermittlung des Überschusses der Einnahmen über die Werbungskosten

§ 28 StBVV Prüfung von Steuerbescheiden

§ 29 StBVV Teilnahme an Prüfungen

§ 30 StBVV Selbstanzeige

§ 31 StBVV Besprechungen

GewStH 1.2.3 1.7 2.1.1 2.1.4 2.1.5 2.2 2.3.1 2.5.1 2.5.2 2.6.1 2.6.4 2.7 2.9.2 2.9.3 3.6 3.14 3.20 5.1.1 7.1.1 8.2 9.2.2 10a.1 14.1 28.1 35b.1

KStH 1.1 2 3 4.3 4.4 4.5 6 8.2 8.6 8.8 8.9 8.11 8.12 8.13 9 10.1 12 13.1 13.4 14.1 24

LStH 1 3.2 3.5 3.11 3.12 3.28 3.50 3.62 3b 8.1.7 8.1.9.10 9.1 9.5 9.9 19.7 19.9 38b 39.1 39.4 39b.6 39c 40b.2 41c.3

GrEStG 12

ErbStH E.2.1 E.5.1.5 E.7.1 E.10.1 E.10.5 E.10.7 E.13a.2 E.13a.4.11 E.13a.8 E.13a.12 E.13b.1 E.14.1.1 E.14.1.3 E.14.1.4 E.14.2.2 E.14.2.3 E.14.3 E.17 E.19a.2 E.19a.3 E.21 E.23 E.25 E.27 E.33 B.167.3 B.177

AStG 1 2 4 5 6 7 8 9 10 11 12 14 15 16 17 18 20 21

GrStG

§ 1 GrStG Heberecht

§ 2 GrStG Steuergegenstand

§ 3 GrStG Steuerbefreiung für Grundbesitz bestimmter Rechtsträger

§ 4 GrStG Sonstige Steuerbefreiungen

§ 5 GrStG Zu Wohnzwecken benutzter Grundbesitz

§ 6 GrStG Land- und forstwirtschaftlich genutzter Grundbesitz

§ 7 GrStG Unmittelbare Benutzung für einen steuerbegünstigten Zweck

§ 8 GrStG Teilweise Benutzung für einen steuerbegünstigten Zweck

§ 9 GrStG Stichtag für die Festsetzung der Grundsteuer; Entstehung der Steuer

§ 10 GrStG Steuerschuldner

§ 11 GrStG Persönliche Haftung

§ 12 GrStG Dingliche Haftung

§ 13 GrStG Steuermesszahl und Steuermessbetrag

§ 15 GrStG Steuermesszahl für Grundstücke

§ 43 GrStG Steuerfreiheit für neu geschaffene Wohnungen

GrStR 4 11 12 14 15 24 29 30 35

StBerG

§ 4 StBerG Befugnis zu beschränkter Hilfeleistung in Steuersachen

KraftStG 5 6 9 11 12 13 15 18

Steuer-Newsletter.

Steuer-Newsletter.