Fortbildungskosten - Werbungskosten

Fortbildungskosten als Werbungskosten in Steuererklärung von der Steuer absetzen

Inhalt:

- Steuerliche Berücksichtigung von Aufwendungen für die Aus- und Fortbildung

- Berufliche Veranlassung

- Fortbildung

- Umschulung

- Studium

- Bildungsmaßnahme mit inhaltlichem Bezug zum bestehenden Dienstverhältnis

- Bildungsmaßnahme ohne Dienstverhältnis oder ohne inhaltlichen Bezug zum bestehenden Dienstverhältnis

- Einkommensteuerliche Behandlung der Aufwendungen für Studienreisen und Fachkongresse

- Mehr Infos + Aktuelles zu Fortbildungskosten

Steuerliche Berücksichtigung von Aufwendungen für die Aus- und Fortbildung

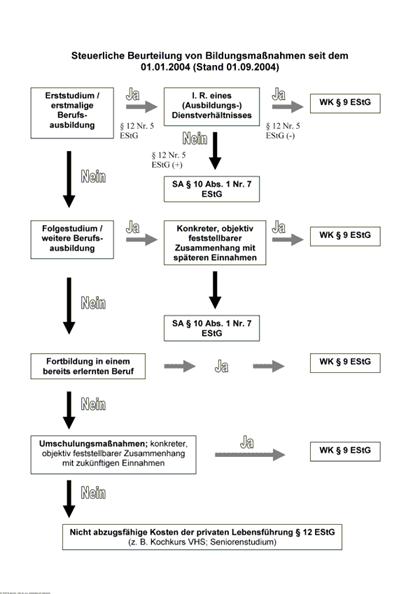

Aus- und Fortbildungskosten Aufwendungen für den erstmaligen Erwerb von Kenntnissen, die zur Aufnahme eines Berufs befähigen, beziehungsweise für ein erstes Studium, sind Kosten der Lebensführung und nur in beschränktem Umfang als Sonderausgaben abziehbar. Das gilt auch für ein berufsbegleitendes Erststudium.

Das Wichtigste zu Fortbildungskosten:

- Kosten für eine berufliche Fortbildung können Sie als Werbungskosten ansetzen (z.B. Fortbildung in einem bereits erlernten Beruf oder Umschulung).

- Abzugsfähig sind z.B. Kursgebühren, Prüfungskosten, Fachliteratur, Schreibmaterial oder Reisekosten.

- Steuerfreie Zuschüsse Ihres Arbeitgebers oder eines Dritten (z.B. Zuschüsse nach dem Meister-BaföG) mindern Ihre abzugsfähigen Werbungskosten. Bitte ziehen Sie diese von Ihren Aufwendungen ab.

Einkommensteuererklärung:

| Vordruck | Zeile |

| Anlage N | 45 |

Werbungskosten liegen dagegen vor, wenn die erstmalige Berufsausbildung oder das Erststudium Gegenstand eines Dienstverhältnisses (Ausbildungsdienstverhältnis) ist. Unabhängig vom Bestehen eines Dienstverhältnisses sind die Aufwendungen für die Fortbildung in dem bereits erlernten Beruf und für die einen Berufswechsel vorbereitenden Umschulungsmaßnahmen als Werbungskosten abziehbar. Das gilt auch für die Aufwendungen für ein weiteres Studium, wenn dieses in einem hinreichend konkreten, objektiv feststellbaren Zusammenhang mit späteren steuerpflichtigen Einnahmen aus der angestrebten beruflichen Tätigkeit steht. Weitere Werbungskosten

Ihre persönliche Checkliste Steuererklärung

Neben den Aufwendungen, die sich direkt auf die Fortbildung beziehen, wie z. B. Prüfungsgebühren, Fachliteratur, Schreibmaterial usw., können auch die durch die Fortbildung veranlassten Fahrtkosten und Verpflegungsmehraufwendungen geltend gemacht werden. Ersatzleistungen von dritter Seite, z. B. vom Arbeitgeber, müssen jedoch von den Aufwendungen abgezogen werden.

Berechnen Sie mit dem Online-Rechner, ob bzw. wie viel Steuern Sie erstattet bekommen:

Rechner Steuerertattung

Siehe auch Einkommensteuererklärung

Berufliche Veranlassung

Die Anerkennung von Fortbildungs- und Umschulungskosten als unbeschränkt abziehbare Werbungskosten setzt eine berufliche Veranlassung voraus. Diese liegt vor, wenn ein objektiver Zusammenhang mit dem Beruf besteht und die Aufwendungen subjektiv zur Förderung des Berufs getätigt werden. Grundsätzlich kann diese Voraussetzung bei einer berufsbezogenen Bildungsmaßnahme erfüllt sein, sofern ein konkreter und enger Zusammenhang mit der Berufstätigkeit vorliegt. Daran mangelt es jedoch, wenn die Maßnahme lediglich Allgemeinbildung vermittelt, wie z. B. der Besuch der Fachoberschule zur Erlangung der Fachhochschulreife.

Fortbildung

Die Fortbildungsmaßnahme muss berufsbezogen auf die vom Arbeitnehmer auch ernsthaft angestrebte Berufstätigkeit vorbereiten bzw. geeignet sein, die bisherige Stellung des Arbeitnehmers im Unternehmen zu festigen, seine Chancen im beruflichen Fortkommen zu verbessern und seine Kenntnisse zu erweitern. Regelmäßig ist die berufliche Veranlassung vorhanden, wenn die Fortbildungsmaßnahme auf den bisher ausgeübten Beruf aufbaut. Dies gilt insbesondere dann, wenn die erste Berufsausbildung notwendige Voraussetzung für die Teilnahme an der Maßnahme ist. Bei der Beurteilung ist nicht zu differenzieren, ob es sich um akademische oder nichtakademische Bildungsmaßnahmen handelt. Unerheblich ist auch, ob die Fortbildungsmaßnahme vom bisherigen Arbeitgeber verlangt oder aber vom Arbeitnehmer freiwillig betrieben wird.

Umschulung

Auch Aufwendungen im Zusammenhang mit Umschulungsmaßnahmen können nunmehr zu den Fortbildungskosten gehören. Hier kommt eine Berücksichtigung nur in solchen Fällen in Betracht, in denen der Steuerpflichtige bereits dauerhaft berufstätig ist oder war. Führt die Umschulungsmaßnahme zu einem gänzlich neuen Berufsabschluss, handelt es sich um Werbungskosten, wenn dies die Grundlage dafür bildet, von einer Erwerbs- oder Berufsart zu einer anderen überzuwechseln. Dies kann z. B. bei Arbeitnehmern der Fall sein, die mit dem neuen Berufsfeld nach Zeiten der Arbeitslosigkeit wieder Einnahmen erzielen wollen. Die Aufwendungen für eine Bildungsmaßnahme sind dann vorweggenommene Werbungskosten, wenn sie in einem hinreichend konkreten, objektiv feststellbaren Zusammenhang mit späteren Einnahmen stehen. Dieses gilt auch dann, wenn die Bildungsmaßnahme einen Berufswechsel vorbereitet oder es sich um eine erstmalige Berufsausbildung handelt (z.B. BFH-Urteil vom 27.05.2003, BStBl 2004 II S. 884 ).

Als Werbungskosten können Sie z. B. geltend machen:

- Prüfungsgebühren,

- Fachliteratur,

- Schreibmaterial,

- Fahrtkosten usw.

Ersatzleistungen von dritter Seite, auch zweckgebundene Leistungen nach dem Dritten Buch Sozialgesetzbuch der nach dem Bundesausbildungsförderungsgesetz, müssen Sie jedoch von den Aufwendungen abziehen.

Studium

Bis einschließlich 2003 sind daher unter den o.g. Voraussetzungen auch Kosten für ein Erststudium, das unmittelbar nach dem Abitur aufgenommen wird, als vorweggenommene Werbungskosten zu berücksichtigen. Unter Beachtung der Grenzen, die sich im Hinblick auf die Festsetzungsverjährung bzw. die Berichtigungsvorschriften ergeben, können die betroffenen Aufwendungen auch im Rahmen des § 10d Abs. 4 EStG geltend gemacht werden.

Durch das Gesetz zur Änderung der AO und anderer Gesetze wurde die steuerliche Berücksichtigung von Ausbildungs- und Fortbildungskosten mit Wirkung ab dem VZ 2004 neu geregelt. Kosten des Steuerpflichtigen für seine erstmalige Berufsausbildung und für jedes Erststudium – also auch für ein berufsbegleitendes Erststudium –, die nicht im Rahmen eines Dienstverhältnisses stattfinden, gehören zu den Kosten der Lebensführung (§ 12 Nr. 5 EStG ). Die betroffenen Aufwendungen können bis zu 4 000 € im Kalenderjahr als Sonderausgaben (Berufsausbildungskosten) abgezogen werden. Bei Ehegatten, die die Voraussetzungen des § 26 Abs. 1 Satz 1 EStG erfüllen, gilt der Höchstbetrag für jeden Ehegatten. Begünstigt sind auch Aufwendungen für eine auswärtige Unterbringung. Bei der Ermittlung der Aufwendungen sind die Regelungen zur Berücksichtigung von Verpflegungsmehraufwendungen und Arbeitszimmerkosten (§ 4 Abs. 5 Satz 1 Nr. 5 und 6b EStG ), Kosten für Wege zwischen Wohnung und Arbeitsstätte (§ 9 Abs. 1 Satz 3 Nr. 4 und Abs. 2 EStG ) sowie Kosten für eine doppelte Haushaltsführung (§ 9 Abs. 1 Satz 3 Nr. 5 EStG ) anzuwenden.

Der Bundesfinanzhof hat kürzlich entschieden, dass Aufwendungen für ein Masterstudium um steuerfreie Leistungen aus einem Stipendium gekürzt werden müssen. Die Erstattung von Werbungskosten führt grundsätzlich zu steuerbaren Einnahmen bei der Einkunftsart, bei der die Aufwendungen zuvor abgezogen wurden. Im Zeitpunkt der Erstattung wird damit der Werbungskostenabzug rückgängig gemacht. Handelt es sich jedoch um steuerfreie Ersatzleistungen, sind die Werbungskosten gem. § 3c Abs. 1 EStG entsprechend zu kürzen.

Bildungsmaßnahme mit inhaltlichem Bezug zum bestehenden Dienstverhältnis

In Fällen, in denen der Arbeitnehmer im Rahmen seines Ausbildungsdienstverhältnisses oder als Ausfluss seines Dienstverhältnisses zu Fortbildungszwecken vorübergehend eine Ausbildungs- oder Fortbildungsstätte aufsucht, die sich außerhalb seiner im Betrieb des Arbeitgebers befindlichen regelmäßigen Arbeitsstätte befindet, sind Dienstreisegrundsätze anzuwenden. Eine Bildungsmaßnahme erfolgt „als Ausfluss des Dienstverhältnisses”, wenn ein inhaltlicher Bezug zum Dienstverhältnis besteht. Unmaßgeblich ist, ob sie auf Veranlassung des Arbeitgebers oder ohne dessen Kenntnis in der Freizeit durchgeführt wird (z.B. Meister-Lehrgang im ausgeübten Beruf).

Sucht der Arbeitnehmer in diesen Fällen die Ausbildungs- oder Fortbildungsstätte an nicht mehr als zwei Tagen wöchentlich auf, stellt der jeweilige Besuch der Bildungsstätte eine neue Dienstreise dar. Aufwendungen für Fahrten mit dem eigenen PKW können daher mit dem amtlichen Kilometersatz von 0,30 €/km als Werbungskosten geltend gemacht werden. Außerdem können – soweit der Arbeitnehmer aufgrund der Bildungsmaßnahme mindestens 8 Stunden von seiner Wohnung und seiner regelmäßigen Arbeitsstätte abwesend ist – Verpflegungsmehraufwendungen berücksichtigt werden.

Wird die Ausbildungs- oder Fortbildungsstätte an mehr als zwei Tagen wöchentlich aufgesucht, liegt dagegen eine einheitliche Dienstreise vor. Soweit die Bildungsmaßnahme in diesem Fall länger als 3 Monate dauert, wird die Bildungsstätte nach Ablauf von 3 Monaten zur (weiteren) regelmäßigen Arbeitsstätte (R 37 Abs. 3 Satz 3 LStR).

Bildungsmaßnahme ohne Dienstverhältnis oder ohne inhaltlichen Bezug zum bestehenden Dienstverhältnis

Ist der Steuerpflichtige nicht berufstätig oder besteht zwischen seinem Dienstverhältnis und der Bildungsmaßnahme kein inhaltlicher Bezug, ist zu prüfen, wo sich der Schwerpunkt der Bildungsmaßnahme befindet.

Befindet sich der Schwerpunkt der Bildungsmaßnahme, wie z.B. bei einem Fernstudium, in der Wohnung des Steuerpflichtigen, stellt die Wohnung die regelmäßige Ausbildungsstätte dar (BFH-Urteil vom 29.04.2003, BStBl 2003 II S. 997 ). In diesem Fall gelten für gelegentliche Reisen zu anderen Ausbildungsorten ebenfalls die Dienstreisegrundsätze.

Befindet sich der Schwerpunkt der Bildungsmaßnahme dagegen nicht in der Wohnung, ist der jeweilige Ausbildungsort vom ersten Tag an regelmäßige Arbeitsstätte. Für die Wege zwischen Wohnung und Ausbildungsstätte kann daher nur die Entfernungspauschale berücksichtigt werden. Eine Berücksichtigung von Verpflegungsmehraufwendungen ist ausgeschlossen.

Einkommensteuerliche Behandlung der Aufwendungen für Studienreisen und Fachkongresse

- Allgemeines

- Einzelkriterien

- Reiseprogramm

- Homogener Teilnehmerkreis

- Straffe Organisation und Teilnahmepflicht am Programm

- Organisator der Reise

- Reiseziel bzw. Reiseroute

- Befoerderungsmittel

- Gestaltung der Wochenenden/Feiertage

- Gesamtbeurteilung der Reise

- Anwendung des BFH-Urteils vom 21.09.2009 – GrS 1/06

- Verbindung der beruflichen/betrieblichen Reise mit einem Privataufenthalt

- Ansatz von Pauschbeträgen als Werbungskosten/ Betriebsausgaben

- Kostenersatz/Zuwendung einer Reise durch den Arbeitgeber

1. Allgemeines

Aufwendungen für Studienreisen und Fachkongresse sind nur dann als Werbungskosten oder Betriebsausgaben abzugsfähig, wenn die Teilnahme so gut wie ausschließlich beruflich/betrieblich veranlasst ist und die Verfolgung privater Interessen (z. B. Erholung, Bildung, Erweiterung des allgemeinen Gesichtskreises) nach dem Anlass der Reise, dem vorgesehenen Programm und der tatsächlichen Durchführung nahezu ausgeschlossen ist.

Insbesondere bei Informationszwecken dienenden Auslandsgruppenreisen und Auslandsfachkongressen ist es oft schwierig, ein – für die sachgerechte Beurteilung erforderliches – eindeutiges Bild über deren Veranlassung zu erhalten. Die wichtigsten Grundsätze zur steuerlichen Behandlung derartiger Aufwendungen sind in R 12.2 EStR und in H 12.2 EStH dargestellt.

Die Abgrenzung und Entscheidung darüber, ob (private) Lebenshaltungskosten oder berufliche/betriebliche Aufwendungen vorliegen, kann bei Auslandsgruppenreisen nur unter Würdigung aller Umstände des Einzelfalls erfolgen. Für die einkommensteuerrechtliche Würdigung ist es demnach unerlässlich, vor einer Entscheidung insbesondere das vollständige Reiseprogramm sowie die Namen und Anschriften der übrigen Teilnehmer (vgl. 2.2 Homogener Teilnehmerkreis) anzufordern.

Nach der bisherigen Rechtsprechung des BFH ist die Reise für den Werbungskosten-/Betriebsausgabenabzug stets als Einheit zu beurteilen. Steuerpflichtige sollen durch eine mehr oder weniger zufällig oder bewusst herbeigeführte Verbindung zwischen beruflichen/betrieblichen und privaten Interessen nicht in die Lage versetzt werden, Reiseaufwendungen nur deshalb zum Teil in einen einkommensteuerlich relevanten Bereich verlagern zu können, weil sie entsprechende Berufe/Tätigkeiten ausüben, während andere Steuerpflichtige gleichartige Aufwendungen aus dem versteuerten Einkommen decken müssen.

Für derartige gemischte Aufwendungen besteht kein generelles Aufteilungs- und Abzugsverbot mehr (BFH-Urteil vom 21.09.2009 – GrS 1/06 – BStBl 2010 II, 672 ). Eine Aufteilung der Kosten und damit ein teilweiser Abzug als Betriebsausgaben/Werbungskosten kommt jedoch regelmäßig nur in Betracht, soweit die beruflichen und privaten Veranlassungsbeiträge voneinander abgrenzbar sind, vgl. Rz. 18 des BMF-Schreibens vom 06.07.2010 – BStBl 2010 I, 614 ) und BFH-Urteil vom 21.04.2010 – VI R 5/07 – BStBl 2010 II, 687 .

Top Studien- und Fortbildungsreise

2. Einzelkriterien

Die berufliche/betriebliche Veranlassung einer Reise kann nicht bereits durch allgemeine Ausführungen des Steuerpflichtigen (allgemeine berufliche Bildung, allgemeine Informationsgewinnung) nachgewiesen werden. Die für Auslandsgruppenreisen aufgestellten Abgrenzungsmerkmale des BFH vom 27.11.1978 – GrS 8/77 – BStBl 1979 II, 213 (siehe im Folgenden Tz. 2.1–2.8) gelten gemäß Rz. 18 des BMF-Schreibens vom 06.07.2010 – BStBl 2010 I, 614 weiter. Erst danach hat ggf. eine Aufteilung der Aufwendungen nach den Grundsätzen der Entscheidung des GrS 1/06 (siehe im Folgenden Tz. 2.9) zu erfolgen.

Top Studien- und Fortbildungsreise

2.1. Reiseprogramm muss auf die besonderen beruflichen/betrieblichen Bedürfnisse und Gegebenheiten des Teilnehmers zugeschnitten sein

An den Nachweis der beruflichen/betrieblichen Veranlassung einer Auslandsgruppenreise sind nach der Rechtsprechung des BFH strenge Anforderungen zu stellen. Es reicht nicht aus, wenn die Teilnehmer nur ein allgemeinberufliches Interesse kundtun, da die Förderung der allgemeinen beruflichen Bildung Teil der Allgemeinbildung ist. Vielmehr sollte das Reiseprogramm auf die besonderen beruflichen Bedürfnisse und Gegebenheiten des Teilnehmers zugeschnitten sein und der Reise offensichtlich ein unmittelbarer beruflicher Anlass oder ein konkreter Bezug zur beruflichen Tätigkeit des Steuerpflichtigen zugrunde liegen. Solche Reisen sind in der Regel ausschließlich der beruflichen/betrieblichen Sphäre zuzuordnen, selbst wenn sie in mehr oder weniger großem Umfang auch zu privaten Unternehmungen genutzt werden, vorausgesetzt, die Verfolgung privater Interessen bildet nicht den Schwerpunkt der Reise (BFH-Urteile vom 27.08.2002 – VI R 22/01 , BStBl 2003 II, 369 und vom 27.07.2004 – VI R 81/00 , BFH/NV 2005, 42 ).

- BFH-Urteil vom 23.01.1997 – IV R 39/96 , BStBl 1997 II, 347

- Das Halten eines einzigen Vortrags ist für sich genommen nicht geeignet, die Teilnahme an einem mehrtägigen Fachkongress als unmittelbar beruflich veranlasst anzusehen.

Auslandsreisen, denen ein unmittelbarer beruflicher Anlass fehlt, führen nach der ständigen Rechtsprechung des BFH nur dann zu abziehbaren Werbungskosten, wenn die Reisen ausschließlich oder zumindest weitaus überwiegend im beruflichen Interesse unternommen werden, wenn also die Verfolgung privater Interessen nach dem Anlass der Reise, dem vorgesehenen Programm und der tatsächlichen Durchführung nahezu ausgeschlossen ist (BFH-Beschluss vom 12.01.2006 – VI B 101/05 – BFH/NV 2006, 739 ).

- BFH-Urteil vom 21.10.1996 – VI R 39/96 , BFH/NV 1997 S. 469: Die Aufwendungen einer Pastorin für eine etwa dreiwöchige Reise nach Indien, der kein unmittelbarer beruflicher Zweck oder konkreter Auftrag des Arbeitgebers zugrunde lag und die sich auch auf touristisch interessante Orte mit Besichtigungen von Sehenswürdigkeiten erstreckte, sind nicht nahezu ausschließlich beruflich veranlasst und können deshalb nicht als Werbungskosten abgezogen werden.

- BFH-Urteile vom 27.07.2004 – VI R 81/00 , BFH/NV 2005 S. 42 und vom 29.11.2006 – VI R 36/02 , BFH/NV 2007 S. 621: Aufwendungen einer Lehrerin für eine (Studien-)Reise, die sich nicht von einer allgemeintouristisch geprägten Reise unterscheiden, sind keine Werbungskosten. Die Möglichkeit, gewonnene Kenntnisse und Erfahrungen für den Unterricht und/oder die Vorbereitung einer Klassenfahrt/eines Schüleraustauschs zu verwenden, rechtfertigen für sich allein keinen Werbungskostenabzug.

Die Teilnahme des Ehegatten oder anderer Angehöriger spricht regelmäßig gegen eine berufliche/betriebliche Veranlassung der Reise.

BFH-Urteil vom 18.03.1983 – VI R 183/79 , Der Betrieb 1984 S. 24: Dafür, dass die vom Arbeitgeber bezahlte USA-Gruppenstudienreise eines seiner Arbeitnehmer wegen des Reiseverlaufs mit erheblichem Tourismusprogramm insgesamt eine private Bildungsreise darstellt, spricht insbesondere auch die Teilnahme der Ehefrau des Arbeitnehmers, wenngleich der Arbeitnehmer die Reisekosten der Ehefrau selbst getragen hat. Im Rahmen der Gesamtwürdigung von Anlass, Ablauf und Ergebnis der Reise kann die Tatsache der Teilnahme der Ehefrau (ohne berufsbezogenes Interesse) nicht außer Betracht bleiben. Die Ehegatten haben die touristischen Teile der Reise so hoch eingeschätzt, dass sie die erheblichen Reisekosten der Ehefrau auf sich genommen haben.

Top Studien- und Fortbildungsreise

2.2. Homogener Teilnehmerkreis

Der Teilnehmerkreis einer vorrangig Studienzwecken dienenden Gruppenreise muss im Wesentlichen gleichartig sein. Dies trägt dem Erfordernis Rechnung, dass das Programm auf die besonderen beruflichen/betrieblichen Bedürfnisse der Teilnehmer zugeschnitten sein muss.

Top Studien- und Fortbildungsreise

2.3. Straffe Organisation und Teilnahmepflicht am Programm

Das berufsbezogene Reiseprogramm muss straff durchorganisiert sein, d.h. die Programmgestaltung darf, von Pausen oder vortragsfreien Wochenenden abgesehen, keine Zeit für private Erholungs- und Bildungsinteressen lassen.

- BFH-Urteil vom 24.10.1991 – VI R 134/87 , BFH/NV 1992 S. 240: Die Aufwendungen für die Teilnahme an einer Gruppenreise von Gerichtsreferendaren nach Budapest stellen keine Werbungskosten dar, wenn den Teilnehmern neben dem Anreisetag und Abreisetag fünf Aufenthaltstage zur Verfügung stehen und während dieser Zeit „berufsspezifische Fachveranstaltungen” lediglich an zwei Tagen stattfinden.

- BFH-Urteil vom 12.09.1996 – IV R 36/96 , BFH/NV 1997 S. 219: Eine Fortbildungsveranstaltung ist nicht straff organisiert, wenn der Veranstalter die Gestaltung der Nachmittage in das freie Belieben der Teilnehmer stellt. Dies gilt auch, wenn die Teilnehmer selbst entscheiden können, ob, wo, wie lange und in welcher Form sie den Stoff des Vormittagsprogramms nachmittags in kleinen Arbeitsgruppen vertiefen.

Neben der straffen Organisation muss das berufsbezogene Reiseprogramm den Steuerpflichtigen auch zur Teilnahme an dem Programm verpflichten. Es soll vermieden werden, dass ein Steuerpflichtiger die Kosten für eine straff organisierte Informationsreise steuerlich geltend macht, obwohl er sich an der Reise nur ihrem äußeren Ablauf nach bzw. am Reiseprogramm nur teilweise beteiligt hat.

Im Hinblick auf „die begrenzte geistige Aufnahmefähigkeit des Menschen” ist es jedoch unschädlich, wenn der Steuerpflichtige bei einem umfangreichen Vortragsprogramm konzentrationsbedingt an einzelnen, wenigen Veranstaltungen (gemessen an Anzahl und zeitlichem Umfang aller Fortbildungsveranstaltungen) nicht teilgenommen hat (BFH-Urteil vom 11.01.2007 – VI R 8/05 , BStBl 2007 II S. 457 und vorhergehendes Urteil des FG Baden-Württemberg vom 21.09.2004 – 1 K 170/03 ). Steht dem Steuerpflichtigen infolge der Nichtteilnahme jedoch erhebliche Zeit für die Befriedigung privater Interessen zur Verfügung (z. B. Nichtteilnahme an zwei von 16 Veranstaltungen eines fünftägigen Seminars mit der Folge, dass ein gesamter Tag zur freien Verfügung steht), ist dies nicht durch dessen begrenzte Aufnahmefähigkeit, sondern durch private Motive veranlasst.

- BFH-Urteil vom 18.04.1996 – IV R 46/95 , BFH/NV 1997 S. 18: Findet eine berufliche Fortbildungsveranstaltung für Radiologen an einem beliebten Ferienort (Davos) während der üblichen Urlaubszeit statt und sieht das Tagungsprogramm eine vierstündige Mittagspause vor, gehören die Aufwendungen für Hin- und Rückfahrt zum Veranstaltungsort sowie der Aufenthalt zu den nicht abzugsfähigen Lebenshaltungskosten.

Die Teilnahme an den besuchten Veranstaltungen ist grundsätzlich durch detaillierte Teilnahme-/Abschlusszertifikate, Mitschriften oder andere geeignete Unterlagen nachzuweisen (BFH-Urteil vom 04.08.1977, BStBl 1977 II, 829 ). Die Anforderungen an diesen Nachweis müssen umso strenger sein, je mehr der Tagungsort oder die Reiseroute die Verfolgung privater Interessen, wie z. B. Erholung, nahe legt oder ermöglicht. Liegen dem Steuerpflichtigen keine Teilnahmezertifikate vor, ist es ausreichend, wenn er die Teilnahme an den einzelnen Fortbildungsveranstaltungen glaubhaft machen kann (BFH-Urteil vom 11.01.2007 – VI R 8/05 , BStBl 2007 II, 457 ).

Bietet die zeitliche Gestaltung des Veranstaltungsprogramms in nicht nur unbedeutendem Umfang die Möglichkeit, privaten Neigungen nachzugehen, so führt dies, auch wenn die Teilnahme des Steuerpflichtigen an den Veranstaltungen feststeht, in der Regel zur Nichtabzugsfähigkeit der gesamten Aufwendungen, weil die Verfolgung privater neben der Förderung beruflicher Interessen nicht nahezu ausgeschlossen ist. Das gilt auch, wenn zwar ein umfangreiches und die Möglichkeit zur Erfüllung privater Interessen an sich nahezu ausschließendes Programm vorgesehen ist, die Teilnahme des Steuerpflichtigen an den vorgesehenen und durchgeführten Veranstaltungen jedoch nicht feststeht.

Im Rahmen der Beurteilung des vorgelegten Reise-/Veranstaltungsprogramms ist zu prüfen, ob dieses eine vollständige und zuverlässige Wiedergabe des tatsächlichen Reise-/Veranstaltungsverlaufs beinhaltet (BFH-Urteil vom 14.05.1993 – VI R 29/92 , BFH/NV 1993 S. 653).

Top Studien- und Fortbildungsreise

2.4. Organisator der Reise

Die fachliche Organisation einer Reise unter fachkundiger Leitung kann für ihre berufliche/betriebliche Veranlassung sprechen. Nicht jede von einem Fachverband veranstaltete Reise ist aber als beruflich/betrieblich veranlasst zu beurteilen (BFH-Urteile vom 18.02.1965 – IV 36/64 U , BStBl 1965 III, 279 , vom 22.05.1974 – I R 212/72 , BStBl 1975 II, S. 70 , vom 05.09.1990 – IV B 169/89 , BStBl 1990 II, 1059 und vom 19.10.1989 – VI R 155/88 , BStBl 1990 II, 134 ), weil sonst leicht durch Ausarbeitung eines Programms, an dem jeder fachlich Interessierte teilnehmen kann (aber nicht teilnehmen muss), zur Lebenshaltung gehörende Erholungs-, Besichtigungs- und Bildungsreisen zu betrieblich/beruflich veranlassten Reisen gemacht werden könnten.

Top Studien- und Fortbildungsreise

2.5. Reiseziel bzw. Reiseroute

Ist die Reiseroute auseinandergezogen sowie mit häufigem Ortswechsel während des Reiseverlaufes verbunden und sind die besuchten Orte gleichzeitig beliebte Ziele des Tourismus, so ist diesen Umständen besondere Bedeutung beizumessen. Da derartige Reisen erfahrungsgemäß auch von Personen unternommen werden, die ihren Urlaub zur privaten Wissens- und Kenntniserweiterung nutzen wollen und keinerlei berufliche/betriebliche Veranlassung haben, spricht dies für eine private (Mit)Veranlassung.

- BFH-Urteil vom 30.06.1995 – VI R 22/91 , BFH/NV 1996 S. 30: Werden von einem Verkäufer für Maschinen zur Herstellung von Schnellimbissmahlzeiten im Rahmen einer Auslandsgruppenreise in den USA an verschiedenen Orten Sehenswürdigkeiten besucht, liegt keine (überwiegende) betriebliche/berufliche Veranlassung durch die Besichtigung von Fast-Food-Restaurants an diesen Orten vor.

Reist der Steuerpflichtige zu Fachtagungen und Kongressen an einen Ort, der wegen schöner Lage oder wegen seines Kultur- und Erholungswertes regelmäßig auch andere Urlaubsreisende in großem Umfang anzieht, sind bei der Beurteilung der beruflichen/betrieblichen Veranlassung ebenfalls besonders strenge Maßstäbe anzusetzen, vor allem an die straffe Organisation (s. 2.3).

Top Studien- und Fortbildungsreise

2.6. Befoerderungsmittel

Die Benutzung eines erholsamen Befoerderungsmittels, das zeitaufwendiger und mitunter auch kostspieliger ist als das sonst günstigste Befoerderungsmittel, ist nach der Rechtsprechung des BFH ebenfalls ein Indiz für eine private Mitveranlassung. Der Zeitaufwand für eine Reise kann vom Steuerpflichtigen grundsätzlich selbst bestimmt werden. Jedoch kann die lange Dauer einer Reise ein Anzeichen dafür sein, dass die Reise zumindest auch teilweise privat veranlasst war. Dies ist beispielsweise der Fall, wenn bei der Teilnahme an einem Fachkongress zwischen Reise- und Kongressdauer ein Missverhältnis besteht.

- BFH-Urteil vom 01.04.1971 – IV R 72/70 , BStBl 1971 II, 524: Es bestehen erhebliche Bedenken gegen die berufliche Veranlassung des Besuches eines Ärztekongresses, wenn dieser nur 4 1/2 Tage dauert und die Hin- und Rückreise (mit dem Schiff) 16 Tage beansprucht. Hält das FG die Schiffsreise für privat veranlasst, so kann es nicht mit der Begründung, sie habe keine Mehrkosten gegenüber einer Flugreise verursacht, die gesamten Kosten der Reise als Betriebsausgaben anerkennen.

- BFH-Urteil vom 14.07.1988 – IV R 57/87 , BStBl 1989 II, 19: Aufwendungen eines Steuerberaters für die Teilnahme an einem Steuerberater-Symposium, das auf einem Passagierfährschiff während einer Ostseefahrt stattfindet, sind nur insoweit als Betriebsausgaben abziehbar, als es sich um die Seminargebühren handelt.

Top Studien- und Fortbildungsreise

2.7. Gestaltung der Wochenenden/Feiertage

Auch die Gestaltung der Wochenenden sowie der Feiertage ist in die Gesamtbetrachtung der Reise einzubeziehen. Sind diese Tage als reine Ruhetage deklariert, lässt dies nicht unbedingt auf außerberufliche Reisemotive schließen. Etwas anderes gilt, wenn sich die Ausgestaltung der Wochenenden oder Feiertage an allgemein-touristischen Zielen orientiert und in die Reisezeit besonders viele Feiertage und Wochenenden mit einbezogen sind.

- BFH-Urteil vom 31.01.1997 – VI R 83/96 , BFH/NV 1997 S. 647: Aufwendungen eines Lehrers für einen Studienkurs in England sind nicht als Werbungskosten abziehbar, wenn dabei private Unternehmungen eine nicht nur unbedeutende Rolle spielen. Von zwölf Tagen, die der Lehrgang ohne An- und Abreise dauerte, waren nur sechs Tage ausschließlich mit Veranstaltungen ausgefüllt, die der beruflichen Sphäre zurechenbar sind.

Top Studien- und Fortbildungsreise

2.8. Gesamtbeurteilung der Reise

Die Abgrenzung und Entscheidung, ob (private) Lebenshaltungskosten oder beruflich/betrieblich bedingte Aufwendungen vorliegen, kann bei Auslandsgruppenreisen zu Informationszwecken nur aufgrund einer Würdigung aller Umstände des jeweiligen Einzelfalls getroffen werden, wobei zu prüfen ist, ob und in welchem Umfang private Gründe ggf. die Reise (mit)veranlasst haben. Die vorgenannten Kriterien sind dabei zu prüfen und gegeneinander abzuwägen. Die Auslandsgruppenreise ist als Einheit zu beurteilen, weil die einzelnen Teile einer solchen Reise von der Organisation und der Durchführung her nur im Zusammenhang gesehen werden können.

Top Studien- und Fortbildungsreise

2.9. Anwendung des BFH-Urteils vom 21.09.2009 – GrS 1/06

Ergibt die Gesamtbeurteilung, dass auch private Reiseinteressen von nicht untergeordneter Bedeutung vorgelegen haben, handelt es sich nach den Grundsätzen des BFH-Urteils vom 21.09.2009 – S 1/06 – BStBl 2010 II, 672 um gemischte Aufwendungen, die anhand ihrer beruflichen und privaten Veranlassung aufzuteilen sind, wenn dies nach objektivierbaren Kriterien möglich ist, Als sachgerechter Aufteilungsmaßstab kommt das Verhältnis der beruflichen und privaten Zeitanteile der Reise in Betracht (BFH-Urteil vom 21.04.2010 – VI R 5/07 – BStBl II 2010, 687 ), wobei der An- und Abreisetag als neutral zu behandeln ist.

- BFH-Urteil vom 21.04.2010 – VI R 5/07 – BStBl 2010 II, 687 – Irlandreise einer Lehrerin

- BFH-Urteil vom 09.12.2010 – VI R 42/09 – BStBl 2011 II, 522 – Pilgerwallfahrt eines Pfarrers nach Rom und Tertiatskursfahrt nach Jordanien

- BFH-Urteil vom 21.04.2010 – VI R 66/04 – BStBl 2010 II, 685 – Ausbildung zum Sportmediziner am Gardasee

- BFH-Urteil vom 19.01.2012 – VI R 3/11 – BStBl 2012 II, xxx – China-Studienreise einer Lehrerin

Aufwendungen, die zusätzlich zu den Aufwendungen einer im übrigen als gemischt zu beurteilenden Reise entstehen, eindeutig von diesen abgrenzbar sind und ausschließlich beruflich/betrieblich veranlasst sind (BFH-Beschluss vom 27.11.1978 – GrS 8/77 , BStBl II 1979, 213 ), sind ohne Aufteilung als Werbungskosten/Betriebsausgaben abzugsfähig. Voraussetzung ist, dass dem Steuerpflichtigen im Verhältnis zu den Aufwendungen der als gemischt beurteilten Reise sicher und leicht abgrenzbare zusätzliche Aufwendungen (z. B. für den Geschäftsbesuch bei einem Vertragspartner, für eine Besichtigung oder für die Teilnahme an einem Kongress) erwachsen sind, die nicht entstanden wären, wenn er diesen ausschließlich beruflich/betrieblich veranlassten Reiseteil nicht durchgeführt hätte. Diese zusätzlichen Aufwendungen können z. B. sein:

- Eintrittsgelder

- Fahrtkosten

- Kongressgebühren

- ggf. auch zusätzliche Unterbringungskosten und Mehraufwendungen für Verpflegung

Top Studien- und Fortbildungsreise

3. Besonderheiten

3.1. Verbindung der beruflichen/betrieblichen Reise mit einem Privataufenthalt

Reisen, die sich aus einer Auslandsgruppenreise und aus einem vorangehenden oder nachfolgenden Privataufenthalt zusammensetzen, sind nicht mehr als beruflich/betrieblich veranlasst anzusehen, es sei denn, der Privataufenthalt wäre im Verhältnis zur Gruppenreise zeitlich von untergeordneter Bedeutung.

Top Studien- und Fortbildungsreise

3.2. Ansatz von Pauschbeträgen als Werbungskosten/Betriebsausgaben

Sind nach den obigen Grundsätzen Aufwendungen für eine Reise als beruflich/betrieblich veranlasst anzusehen, können Aufwendungen für Übernachtungen im Ausland bis zum VZ 2008 nach R 40 Abs. 2 LStR grundsätzlich ohne Einzelnachweis der tatsächlichen Aufwendungen mit Pauschbeträgen angesetzt werden (vgl. BMF-Schreiben vom 09.11.2004 , a. a. O.). Führt der Ansatz der Pauschbeträge für Übernachtungen im Ausland im Einzelfall jedoch zu einer unzutreffenden Besteuerung, sind diese – mangels verpflichtender gesetzlicher Regelung – gem. H 40 (Übernachtungen im Ausland) LStH nicht anzusetzen.

Top Studien- und Fortbildungsreise

Ab dem VZ 2008 sind nur noch die tatsächlichen Übernachtungskosten bei einer Auswärtstätigkeit als Reisekosten und als Werbungskosten abzugsfähig soweit sie nicht vom Arbeitgeber nach § 3 Nr. 13 oder 16 EStG steuerfrei ersetzt werden (R 9.7 Abs. 2 LStR ).

Mehraufwendungen für Verpflegung sind nach des § 4 Abs. 5 Satz 1 Nr. 5 Satz 2 als Werbungskosten/Betriebsausgaben anzusetzen. Bei Auslandsreisen sind die Pauschbeträge für Verpflegungsmehraufwendungen gem. § 4 Abs. 5 Satz 1 Nr. 5 Satz 4 EStG nach den Verhältnissen des jeweiligen Staats anzupassen. Die aktuellen Pauschbeträge für Verpflegungsmehraufwendungen sind im Anhang 25 zum amtlichen Lohnsteuerhandbuch abgedruckt. Für den Steuerpflichtigen besteht seit der Einführung der gesetzlichen Regelung ab dem VZ 1996 ein Rechtsanspruch auf die gesetzlichen Pauschbeträge für Verpflegungsmehraufwendungen, so dass diese auch bei einer offensichtlich unzutreffenden Besteuerung anzusetzen sind (BFH-Urteil vom 04.04.2006 – VI R 44/03 , BStBl 2006 II, 567 ).

Top Studien- und Fortbildungsreise

3.3. Kostenersatz/Zuwendung einer Reise durch den Arbeitgeber

In manchen Fällen werden die entstandenen Reisekosten durch den Arbeitgeber ganz oder teilweise erstattet. Ersetzt ein privater Arbeitgeber einem Arbeitnehmer Aufwendungen für eine Reise, die nach den vorstehenden Grundsätzen nicht als weitaus überwiegend beruflich veranlasst anzusehen ist, so dass die Aufwendungen insgesamt den steuerlich nicht abzugsfähigen Kosten der privaten Lebensführung im Sinne des § 12 Nr. 1 EStG zuzuordnen sind, so kann dies im Einzelfall zu Einnahmen des Arbeitnehmers führen, sofern die Bildungsmaßnahme nicht im ganz überwiegenden Interesse des Arbeitgebers (R 74 Abs. 2 LStR ) liegt. Gleiches gilt, wenn der private Arbeitgeber seinem Arbeitnehmer die Teilnahme an einer Reise zuwendet, die nicht als weitaus überwiegend beruflich veranlasst zu qualifizieren ist.

Bei gemischt veranlassten Reisen, deren beruflicher und privater Anteil jeweils nicht von untergeordneter Bedeutung ist, sind die Kostenbestandteile der Reise – soweit nicht eine direkte Zuordnung zum Werbungskostenbereich oder der Privatsphäre des Arbeitnehmers möglich ist (vgl. 2.1) – im Schätzungswege in Arbeitslohn und Zuwendungen im eigenbetrieblichen Interesse aufzuteilen, da § 12 Nr. 1 EStG bei der Ermittlung der Einnahmen keine sinngemäße Anwendung findet (BFH-Urteil vom 18.08.2005 – VI R 32/03 , BStBl 2006 II, 30 ).

Ergibt sich hiernach aus dem Kostenersatz/der Zuwendung der Reise Arbeitslohn, handelt es sich bei den Leistungen des Arbeitgebers um steuerpflichtige Einnahmen des Arbeitnehmers. Ein steuerfreier Ersatz der Reisekosten des Arbeitnehmers nach § 3 Nr. 16 EStG kommt diesbezüglich nicht in Betracht, da diese nur dann steuerfrei ersetzt werden können, wenn sie beim Arbeitnehmer dem Grunde nach Werbungskosten darstellen (BFH-Urteile vom 18.03.1983 – VI R 183/79 , Der Betrieb 1984 S. 24 und vom 12.04.2007 – VI R 53/04 , BStBl 2007 II, 536 ).

Der Reisekostenersatz durch den Arbeitgeber könnte ein Indiz für die berufliche/betriebliche Veranlassung der Reise sein, da dies in aller Regel im betrieblichen Interesse des Arbeitgebers geschieht. Dieser Umstand reicht jedoch allein nicht aus, um die berufliche/betriebliche Veranlassung zu bejahen.

Auch die Gewährung von Zuschüssen an Arbeitnehmer im öffentlichen Dienst führt nicht zwangsläufig zur steuerlichen Anerkennung der verbleibenden Reisekosten. Die Aufwendungen des Arbeitnehmers für diese Reisen können in den meisten Fällen ebenfalls nicht als Werbungskosten im Sinne des § 9 EStG berücksichtigt werden, da diese nicht als überwiegend beruflich veranlasst anzusehen sind; sie gehören mithin zu den nicht abzugsfähigen Aufwendungen für die private Lebensführung im Sinne des § 12 Nr. 1 EStG .

Soweit nicht (anteilig) eine Einordnung des Zuschusses als Zuwendung im eigenbetrieblichen Interesse in Betracht kommt, handelt es sich hierbei um Arbeitslohn. Die Steuerbefreiungsvorschrift des § 3 Nr. 13 EStG findet keine Anwendung, da es sich insoweit bei den aus öffentlichen Kassen gezahlten Reisekostenvergütungen dem Grunde nach nicht um Werbungskosten handelt (H 14 (Prüfung, ob Werbungskosten) ; BFH-Urteil vom 12.04.2007 – VI R 53/04 , a. a. O.).

-> siehe auch Reisekosten

Top Studien- und Fortbildungsreise

Aktuelles + weitere Infos

Übernommene Fortbildungskosten im Visier der Finanzämter

Zusammenfassung

- Arbeitnehmer können Kosten einer beruflichen Aus- oder Fortbildung als Werbungskosten geltend machen.

- Erstattungen des Arbeitgebers mindern die abziehbaren Werbungskosten.

- Die Leistungen des Arbeitgebers führen aber nicht zu Arbeitslohn, wenn die Bildungsmaßnahmen in seinem ganz überwiegenden betrieblichen Interesse durchgeführt werden.

- Die Finanzverwaltung greift diese Auffassung an und versteuert Arbeitgebererstattungen von Fortbildungskosten im Regelfall als Arbeitslohn.

- Die Auffassung der Finanzverwaltung ist im Ergebnis wohl zuzustimmen.

- In einigen Fällen kann eine abweichende Berechnung zu einem günstigeren Ergebnis führen.

Detaillierte Erläuterung

Nach § 9 Abs. 1 S. 1 EStG sind Aufwendungen für die Erzielung von Einnahmen bei der Einkunftsart abzuziehen, bei der sie ertragsteuerlich zu berücksichtigen sind. Dazu gehören auch Aufwendungen für berufliche Aus- und Fortbildung.

Erstattungen des Arbeitgebers für diese Aufwendungen mindern die abziehbaren Werbungskosten. Dies ist in § 9 Abs. 1 S. 2 EStG geregelt.

Die Leistungen des Arbeitgebers führen aber nicht zu Arbeitslohn, wenn die Bildungsmaßnahmen in seinem ganz überwiegenden betrieblichen Interesse durchgeführt werden. Dies ist in R 19.7 Abs. 2 LStR geregelt.

Diese Auffassung wurde in der Vergangenheit von der Finanzverwaltung auch in der Praxis akzeptiert. Arbeitnehmer konnten die Arbeitgebererstattungen daher in der Regel nicht versteuern.

Die neue Auffassung der Finanzverwaltung

Die Finanzverwaltung hat diese Auffassung in den letzten Jahren in Frage gestellt. Sie versteuert Arbeitgebererstattungen von Fortbildungskosten im Regelfall als Arbeitslohn.

Die Finanzverwaltung argumentiert, dass die Arbeitgebererstattungen nicht als Erstattung von Werbungskosten, sondern als Bonus zu verstehen sind. Die Zahlung erfolge nur unter der Voraussetzung des Bestehens der Prüfung und somit unter einer Bedingung. Das wiederum sei für die Annahme eines überwiegenden betrieblichen Interesses schädlich.

Fazit

Arbeitnehmer sollten sich bewusst sein, dass die Finanzverwaltung Arbeitgebererstattungen von Fortbildungskosten im Regelfall als Arbeitslohn ansehen. Um die steuerlichen Folgen zu minimieren, sollten Arbeitnehmer die Arbeitgebererstattungen in der Steuererklärung als Werbungskosten geltend machen und die abweichende Berechnung gegenüber dem Finanzamt darlegen.

Mehr zu Fortbildungskosten im Steuerlexikon

Siehe auch Ausbildungskosten / Weiterbildungskosten (ABC) im Steuerlexikon

Weitere Werbungskosten ...

Werbungskosten Rechner

Rechtsgrundlagen zum Thema: Werbungskosten

EStGEStG § 2 Umfang der Besteuerung, Begriffsbestimmungen

EStG § 3

EStG § 3c Anteilige Abzüge

EStG § 8 Einnahmen

EStG § 9 Werbungskosten

EStG § 9a Pauschbeträge für Werbungskosten

EStG § 9b

EStG § 10

EStG § 10e Steuerbegünstigung der zu eigenen Wohnzwecken genutzten Wohnung im eigenen Haus

EStG § 10f Steuerbegünstigung für zu eigenen Wohnzwecken genutzte Baudenkmale und Gebäude in Sanierungsgebieten und städtebaulichen Entwicklungsbereichen

EStG § 11a Sonderbehandlung von Erhaltungsaufwand bei Gebäuden in Sanierungsgebieten und städtebaulichen Entwicklungsbereichen

EStG § 20

EStG § 22 Arten der sonstigen Einkünfte

EStG § 23 Private Veräußerungsgeschäfte

EStG § 32b Progressionsvorbehalt

EStG § 32d Gesonderter Steuertarif für Einkünfte aus Kapitalvermögen

EStG § 33 Außergewöhnliche Belastungen

EStG § 35a Steuerermäßigung bei Aufwendungen für haushaltsnahe Beschäftigungsverhältnisse, haushaltsnahe Dienstleistungen und Handwerkerleistungen

EStG § 39a Freibetrag und Hinzurechnungsbetrag

EStG § 40 Pauschalierung der Lohnsteuer in besonderen Fällen

EStG § 50 Sondervorschriften für beschränkt Steuerpflichtige

EStG § 50a Steuerabzug bei beschränkt Steuerpflichtigen

EStG § 51 Ermächtigungen

EStG § 52 Anwendungsvorschriften

EStR

EStR R 7a. Gemeinsame Vorschriften für erhöhte Absetzungen und Sonderabschreibungen

EStR R 7h. Erhöhte Absetzungen nach § 7h EStG von Aufwendungen für bestimmte Maßnahmen an Gebäuden in Sanierungsgebieten und städtebaulichen Entwicklungsbereichen

EStR R 7i. Erhöhte Absetzungen nach § 7i EStG von Aufwendungen für bestimmte Baumaßnahmen an Baudenkmalen

EStR R 9a. Pauschbeträge für Werbungskosten

EStR R 12.1 Abgrenzung der Kosten der Lebensführung von den Betriebsausgaben und Werbungskosten

EStR R 20.1 Werbungskosten bei Einkünften aus Kapitalvermögen

EStR R 21.2 Einnahmen und Werbungskosten

EStR R 21.5 Behandlung von Zuschüssen

EStR R 21.6 Miteigentum und Gesamthand

EStR R 22.1 Besteuerung von wiederkehrenden Bezügen mit Ausnahme der Leibrenten

EStR R 24a. Altersentlastungsbetrag

EStR R 32d. Gesonderter Tarif für Einkünfte aus Kapitalvermögen

EStR R 33a.3 Zeitanteilige Ermäßigung nach § 33a Abs. 3 EStG

EStR R 34.1 Umfang der steuerbegünstigten Einkünfte

EStR R 34.4 Anwendung des § 34 Abs. 1 EStG auf Einkünfte aus der Vergütung für eine mehrjährige Tätigkeit (§ 34 Abs. 2 Nr. 4 EStG)

EStR R 34c. Anrechnung und Abzug ausländischer Steuern

EStDV 73d 73e 82b 84

KStG 8 32

AO

AO § 147a Vorschriften für die Aufbewahrung von Aufzeichnungen und Unterlagen bestimmter Steuerpflichtiger

AO § 160 Benennung von Gläubigern und Zahlungsempfängern

AO § 147a Vorschriften für die Aufbewahrung von Aufzeichnungen und Unterlagen bestimmter Steuerpflichtiger

AO § 160 Benennung von Gläubigern und Zahlungsempfängern

UStAE

UStAE 1.6. Leistungsaustausch bei Gesellschaftsverhältnissen

UStAE 15a.7. Berichtigung nach § 15a Abs. 4 UStG

UStAE 1.6. Leistungsaustausch bei Gesellschaftsverhältnissen

UStAE 15a.7. Berichtigung nach § 15a Abs. 4 UStG

UStR

UStR 6. Leistungsaustausch bei Gesellschaftsverhältnissen

UStR 217c. Berichtigung nach § 15a Abs. 4 UStG

AEAO

AEAO Zu § 62 Rücklagen und Vermögensbildung:

AEAO Zu § 67a Sportliche Veranstaltungen:

AEAO Zu § 147a Ordnungsvorschriften für die Aufbewahrung von Unterlagen:

AEAO Zu § 174 Widerstreitende Steuerfestsetzungen:

AEAO Zu § 175 Änderung von Steuerbescheiden auf Grund von Grundlagenbescheiden und bei rückwirkenden Ereignissen:

AEAO Zu § 180 Gesonderte Feststellung von Besteuerungsgrundlagen:

LStR

R 3.12 LStR Aufwandsentschädigungen aus öffentlichen Kassen

R 3.26 LStR Steuerbefreiung für nebenberufliche Tätigkeiten

R 8.1 LStR Bewertung der Sachbezüge

R 9.1 LStR Werbungskosten

R 9.2 LStR Aufwendungen für die Aus- und Fortbildung

R 9.3 LStR Ausgaben im Zusammenhang mit Berufsverbänden

R 9.7 LStR Übernachtungskosten

R 9.8 LStR Reisenebenkosten

R 9.9 LStR Umzugskosten

R 9.10 LStR Aufwendungen für Wege zwischen Wohnung und erster Tätigkeitsstätte sowie Fahrten

R 9.11 LStR Mehraufwendungen bei doppelter Haushaltsführung

R 9.12 LStR Arbeitsmittel

R 9.13 LStR Werbungskosten bei Heimarbeitern

R 19.3 LStR Arbeitslohn

R 19.7 LStR Berufliche Fort- oder Weiterbildungsleistungen des Arbeitgebers

R 39.4 LStR Lohnsteuerabzug bei beschränkter Einkommensteuerpflicht

R 39a.1 LStR Verfahren bei Bildung eines Freibetrags oder eines Hinzurechnungsbetrags

R 39a.3 LStR Freibeträge bei Ehegatten

R 40.2 LStR Bemessung der Lohnsteuer nach einem festen Pauschsteuersatz

R 40a.1 LStR Kurzfristig Beschäftigte und Aushilfskräfte in der Land- und Forstwirtschaft

R 40b.1 LStR Pauschalierung der Lohnsteuer bei Beiträgen zu Direktversicherungen und Zuwendungen an Pensionskassen für Versorgungszusagen, die vor dem 1.1.2005 erteilt wurden

R 41c.3 LStR Nachforderung von Lohnsteuer

LStDV 2

EStH 2a 4.2.15 4.5.1 4.5.2 4.5.6 4.7 4.12 6.4 6.12 7.4 9a 9b 10.5 10.9 11 12.1 12.3 15a 17.5 17.6 20.1 21.2 21.6 21.7 22.3 22.4 22.8 22.9 23 24.1 24.2 32.9 32b 33.1.33.4 33a.1 33a.3 50a.1 55

StbVV

§ 27 StBVV Ermittlung des Überschusses der Einnahmen über die Werbungskosten

KStH 8.1

LStH 3.12 3.13 3.50 8.1.9.10 9.1 9.2 9.3 9.4 9.5 9.6 9.7 9.9 9.10 9.11.1.4 9.11.5.10 9.12 9.14 9a 19.3 40.2 40b.1 42d.1

AStG 16

Steuer-Newsletter

Steuer-Newsletter