Gewerbesteuer berechnen

Wie wird die Gewerbesteuer berechnet und wie hoch ist sie?

Inhalt

Kostenloser Online-Rechner für Gewerbesteuer: Der Gewerbesteuerrechner ermittelt aus dem Gewerbeertrag den Gewerbesteuermeßbetrag, den Gewerbesteuer-Hebesatz und die daraus die resultierende Gewerbesteuer (GewSt) swohl von Personengesellschaften als auch Kapitalgesellschaften. Außerdem können Sie die Anrechnung der Gewerbesteuer auf die Einkommensteuer berechnen:

Gewerbesteuer Schnellberechnung

Steuertipp: Ich verrate Ihnen im Rahmen einer Erstberatung einen Steuertrick, wie Sie jedes Jahr ca. 3.500 Euro Steuern sparen und zusätzlich Verluste, die einer GmbH entstehen bzw. entstanden sind, nutzen können Für eine Erstberatung berechne ich nur 197 Euro. Hinweis: Die Steuerberatungskosten können Sie von der Steuer absetzen. Fordern Sie per E-Mail:Steuertipp GmbH.

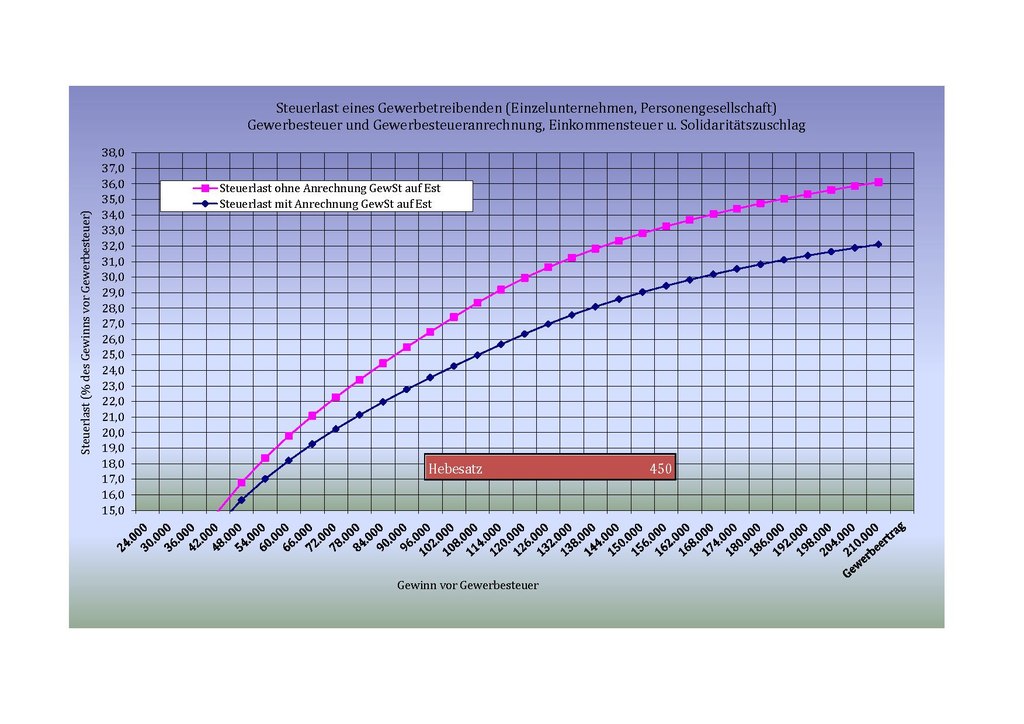

Berechnen Sie die effektive Gewerbesteuer nach Anrechnung auf die Einkommensteuer ...

Gewerbesteuerrechner

Wer erhebt die Gewerbesteuer?

Die Gewerbesteuer ist eine > Gemeindesteuer und die wichtigste originäre Einnahmequelle der Kommunen zur Bestreitung ihrer öffentlichen Ausgaben. Der Bund und die Länder werden durch eine Umlage an der Gewerbesteuer beteiligt.

Die Gewerbesteuer wird von der für den Betriebssitz zuständigen Gemeinde erhoben, wobei die Höhe der Gewerbesteuer zwischen den einzelnen Gemeinden differenziert. Für die Erhebung erlässt das Finanzamt einen Gewerbesteuermessbescheid, der automatisch der Gemeinde zugestellt wird. Die Gemeinde erlässt dann auf der Grundlage des Gewerbesteuermessbescheides den Gewerbesteuerbescheid, in dem sie den für die zuständige Gemeinde gültigen Hebesatz auf den Messbetrag anwendet. Die Hebesätze variieren in den verschiedenen Bundesländern, sodass hier durchaus auch standortpolitische Kriterien eine Rolle spielen könnten.

Die Gewerbesteuer wird von der jeweiligen Gemeinde durch einen Steuerbescheid festgesetzt, nach dem die Finanzbehörde den Erhebungszeitraum ermittelt hat. Die Gewerbesteuer entsteht mit dem Ablauf des Erhebungszeitraums. Sie ist gemäß § 19 GewStG jeweis zum 15. Februar, 15. Mai, 15. August und 15. November als Vorauszahlung zu leisten. Die Höhe der Vorauszahlung bestimmt sich wie auch bei der Vorauszahlung der Einkommensteuer nach dem letzten Gewerbesteuerbescheid. Ist daher anzunehmen, dass der im laufenden Geschäftsjahr zu erzielende Gewinn niedriger ausfallen wird, so kann der Gewerbetreibende einen Antrag auf Herabsetzung der Gewerbesteuervorauszahlungen stellen.

Wer muss die Gewerbesteuer zahlen (Steuerpflicht)?

Steuergegenstand der Gewerbesteuer ist der Gewerbebetrieb und seine objektive Ertragskraft. Es ist somit gleichgültig, wem der Betrieb gehört, wem die Erträge des Betriebs zufließen und wie die persönlichen Verhältnisse des Betriebsinhabers sind. Das ist der Unterschied zu den Personensteuern (z. B. > Einkommensteuer und > Körperschaftsteuer), da die Gewerbesteuer nicht die Leistungsfähigkeit einer Person berücksichtigt, sondern eine Sache besteuert, also den Gewerbebetrieb. Der Gewerbesteuer unterliegt jeder Gewerbebetrieb, soweit er im Inland betrieben wird. Unter Gewerbebetrieb ist ein gewerbliches Unternehmen im Sinne des Einkommensteuerrechts zu verstehen. Der Gewerbesteuer unterliegt nicht eine Betätigung, die als Ausübung von Land- und Forstwirtschaft oder als Ausübung eines freien Berufs oder als eine andere selbstständige Arbeit anzusehen ist. Besteuerungsgrundlage ist der Gewerbeertrag. Das ist der nach den Vorschriften des Einkommensteuergesetzes oder des Körperschaftsteuergesetzes zu ermittelnde Gewinn aus dem Gewerbebetrieb, vermehrt und vermindert um bestimmte Beträge, die dem Objektsteuercharakter der Gewerbesteuer Rechnung tragen und z.B. eine Doppelbelastung mit Gewerbe- und > Grundsteuer vermeiden sollen. Die Gewerbesteuer wird den Realsteuern zugeordnet.

Hinweis: Jeder Gewerbebetrieb, der im Inland betrieben wird, unterliegt der Gewerbesteuerpflicht. Dagegen müssen Freiberufler (z. B. Ärzte, Architekten oder Journalisten) und Betriebe der Land- und Forstwirtschaft keine Gewerbesteuer zahlen. Gemeinnützige Organisationen sind von der Gewerbesteuer befreit. Gewerbesteuerpflichtig sind alle gewerblichen Unternehmen, soweit nicht bestimmte Tätigkeiten steuerbefreit sind. Nicht gewerbesteuerpflichtig ist eine freiberufliche oder land- und forstwirtschaftliche Tätigkeit sowie die eigene Vermögensverwaltung, wie z. B. durch Vermietung und Verpachtung. Kapitalgesellschaften mit Geschäftsleitung oder Sitz im Inland unterliegen dagegen stets der Gewerbesteuer.

Die Steuerpflicht beginnt mit dem Zeitpunkt, in dem alle Voraussetzungen für den Beginn der Gewerbetätigkeit erfüllt sind. Sie endet mit der Einstellung des Betriebes.

Nach dem Gewerbesteuergesetz werden zwei Formen von Gewerbebetrieben unterschieden:

- stehende Gewerbe

- Reisegewerbe

Alle Gewerbebetriebe unterliegen der Gewerbesteuer. Ausnahmen bestehen nur für die in § 3 GewStG aufgeführten Unternehmen, von denen Existenzgründungen in den meisten Fällen jedoch nicht betroffen sein dürften. Kapitalgesellschaften ( GmbH , AG usw.) gelten mit ihrer gesamten Tätigkeit als Gewerbebetrieb. Nicht unter die Gewerbesteuerpflicht fallen Freiberufler (z.B. Rechtsanwälte, Architekten, Steuerberater u.Ä.), es sei denn, sie führen ihre Tätigkeit in der Rechtsform einer Kapitalgesellschaft aus. Besteuert wird der im Unternehmen erwirtschaftete Ertrag.

Besteuerungsgrundlage

Besteuerungsgrundlage ist der Gewerbeertrag. Dieser wird ermittelt, indem der erzielte Gewinn um die in § 9 GewStG aufgeführten Positionen zu kürzen ist und die in § 8 GewStG aufgeführten Positionen hinzuzurechnen sind. Für natürliche Personen und für Personengesellschaften besteht gemäß § 11 GewStG ein Freibetrag in Höhe von 24.500,00 EUR. Sie mindert als Betriebsausgabe nicht mehr den steuerlichen Gewinn des Gewerbebetriebs. Die Gewerbesteuer wird auf die Höhe der Einkommensteuer angerechnet.

Wie hoch ist die Gewerbereuer?

Bei der Berechnung der Gewerbesteuer ist von einem Steuermessbetrag auszugehen. Dieser ist durch Anwendung eines Hundertsatzes von regelmäßig 3,5 Prozent (Steuermesszahl) auf den Gewerbeertrag zu ermitteln. Dabei ist für natürliche Personen und Personengesellschaften ein Freibetrag von 24.500 € zu berücksichtigen. Für die Feststellung der Besteuerungsgrundlagen und für die Festsetzung und Zerlegung des Steuermessbetrags sind die Finanzämter zuständig. Der Steuermessbetrag ist zu zerlegen, wenn im Erhebungszeitraum (Kalenderjahr) Betriebsstätten in mehreren Gemeinden unterhalten worden sind. Als Zerlegungsmaßstab werden grundsätzlich die Arbeitslöhne herangezogen. Die Gewerbesteuer wird von der Gemeinde aufgrund des Steuermessbetrags – im Fall der Zerlegung aufgrund des Zerlegungsanteils – mit einem Hundertsatz (Hebesatz) festgesetzt und erhoben, der von der hebeberechtigten Gemeinde zu bestimmen ist. Der Hebesatz beträgt ab Januar 2004 mindestens 200 Prozent.

Wie lautet die Rechtsgrundlage?

Rechtsgrundlagen sind u.a. das Gewerbesteuergesetz und die Gewerbesteuer-Durchführungsverordnung. Die Besteuerung beruht auf dem Gewerbesteuergesetz und der Gewerbesteuer-Durchführungsverordnung. Zur Klärung von Zweifels- und Auslegungsfragen sind Gewerbesteuer-Richtlinien als allgemeine Verwaltungsvorschriften herausgegeben worden.

Wie hat sich die Steuer entwickelt?

Mit dem Aufblühen von Handel und Gewerbe in den mittelalterlichen Städten wurden in Deutschland auch die ersten Gewerbeabgaben eingeführt, z. B. als Marktgelder, Aufschläge auf Handelswaren oder Sondersteuern für bestimmte Gewerbetreibende. Mit dem Ausbau der neuzeitlichen Landesherrschaften mehren sich seit dem 17. Jahrhundert die Fälle einer besonderen Besteuerung von Gewerbebetrieben durch außerordentliche und teilweise regelmäßige Ländersteuern. Dabei bildeten sich aus den älteren Vermögensteuern allmählich spezielle Ertragsteuern auf Grundstücke, Gebäude und schließlich Gewerbe heraus, für die im 19. Jahrhundert neue Steuergesetze geschaffen wurden (so in Bayern 1808, in Preußen 1810/1820, in Baden 1815, in Württemberg 1821, in Hessen 1827). Bahnbrechend für die weitere Entwicklung wurde die preußische Steuerreform unter Finanzminister Miquel, die durch das Gewerbesteuergesetz von 1891 neben dem Gewerbeertrag auch das Gewerbekapital in die Steuerbemessungsgrundlage einbezog und durch das Kommunalabgabengesetz von 1893 die Staatssteuer in eine Gemeindesteuer umwandelte. Bei der Reichsfinanzreform von 1919/1920 blieb die Gewerbesteuer den Einzelstaaten überlassen, die sie nach Bedarf selber ausschöpfen oder den Gemeinden zuweisen konnten. Bei der Realsteuerreform von 1936 kam für das ganze Reichsgebiet ein einheitliches Gewerbesteuergesetz nach dem preußischen System zustande. Als Besteuerungsgrundlagen wurden Gewerbeertrag und Gewerbekapital allgemein verbindlich, die Lohnsumme fakultativ geregelt und die Steuerberechtigung ohne Beteiligung der Länder den Gemeinden übertragen. Das Bonner Grundgesetz von 1949 wies dem Bund die konkurrierende Gesetzgebung über die Gewerbesteuer zu. Das daraufhin ergangene bundeseinheitliche Gewerbesteuergesetz von 1950 wurde seither mehrmals geändert, so auch 1967 infolge der verfassungsrechtlich notwendigen Beseitigung der Zweigstellensteuer für Wareneinzelhandelsunternehmen und für überörtliche Betriebsstätten des Bank- und Kreditgewerbes. Durch die Gemeindefinanzreform wurden die Gemeinden ab 1970 zur Zahlung der Gewerbesteuerumlage zugunsten von Bund und Ländern verpflichtet. Im Austausch für die Gewerbesteuerumlage wurden die Gemeinden mit einem betragsmäßig viel bedeutenderen Anteil von 14 Prozent der > Lohnsteuer und veranlagten Einkommensteuer ausgestattet. Im Rahmen des Steueränderungsgesetzes 1979 wurden zum 1. Januar 1980 die Gewerbesteuerumlage um ein Drittel gesenkt und der Anteil der Gemeinden an der Lohn- und veranlagten Einkommensteuer auf 15 Prozent erhöht. Die fakultativ erhobene Lohnsummensteuer wurde ab 1. Januar 1980 abgeschafft. Zum Ausgleich der Steuerausfälle infolge der Veränderungen der Hinzurechnungsvorschriften wurde die Gewerbesteuerumlage ab 1983 um 28 Prozent und ab 1984 um insgesamt 35 Prozent weiter gesenkt. Im Rahmen der Unternehmensteuerreform wurde die Gewerbekapitalsteuer zum 1. Januar 1998 abgeschafft. Die damit verbundenen Mindereinnahmen der Gemeinden werden durch einen Anteil von 2,2 Prozent am Umsatzsteueraufkommen ausgeglichen. Zur Festschreibung der Beteiligung der Gemeinden am Umsatzsteueraufkommen und zur Sicherung ihrer Ertragshoheit an der Gewerbesteuer wurden Art. 28 GG und Art. 106 GG geändert. Das Aufkommen betrug im Jahr 2003 rund 24,1 Mrd. €.

Noch mehr hilfreiche Steuerrechner

Aktuelles + weitere Infos

Steuerliche Behandlung von vorweggenommenen Betriebsausgaben

-

Grundlagen der Gewerbesteuer:

- Die Gewerbesteuer betrifft jeden stehenden Gewerbebetrieb, der im Inland betrieben wird (gemäß § 2 Abs. 1 Satz 1 GewStG).

- Der Gewerbeertrag ist der Gewinn aus dem Gewerbebetrieb, der nach den Vorschriften des Einkommensteuergesetzes oder des Körperschaftsteuergesetzes ermittelt wird, zuzüglich oder abzüglich der gewerbesteuerlichen Hinzurechnungen und Kürzungen.

-

Definition eines Gewerbebetriebs:

- Ein Gewerbebetrieb muss alle Tatbestandsmerkmale des § 15 Abs. 2 EStG erfüllen.

- Nur aktive Betriebe unterliegen der Gewerbesteuer. Dies bedeutet, dass der Betrieb "in Gang gesetzt" oder "eröffnet" worden sein muss.

-

Vorweggenommene Betriebsausgaben:

- Einnahmen und Ausgaben, die vor dem Beginn der Beteiligung am allgemeinen wirtschaftlichen Verkehr anfallen, sind gewerbesteuerrechtlich nicht zu berücksichtigen.

- Vorweggenommene Betriebsausgaben haben daher keinen Einfluss auf die Gewerbesteuer.

-

Gewerbesteuer vs. Einkommensteuer:

- Die Einkommensteuer ist eine Personensteuer, die sich nach dem Leistungsfähigkeitsprinzip richtet und alle betrieblichen Handlungen des Steuerpflichtigen erfasst.

- Die Gewerbesteuer ist eine Sachsteuer, die sich auf den laufenden Betrieb bezieht und durch das Äquivalenzprinzip geprägt ist.

-

Entscheidung des Bundesfinanzhofs:

- Der Bundesfinanzhof hat in einer Entscheidung vom 30.8.2022 festgestellt, dass vorab entstandene Betriebsausgaben gewerbesteuerrechtlich nicht berücksichtigt werden dürfen.

- In der Praxis sollte daher darauf geachtet werden, dass durch solche Ausgaben kein zu großer finanzieller Schaden entsteht.

-

Hinweis:

- Die Entscheidung des Bundesfinanzhofs stellt auch klar, dass die allgemeinen Grundsätze im Falle eines Betriebsübergangs im Ganzen (gemäß § 2 Abs. 5 GewStG) ebenfalls gelten.

Die Unterscheidung zwischen vorweggenommenen Betriebsausgaben und regulären Betriebsausgaben im Kontext der Gewerbesteuer ist daher von entscheidender Bedeutung. Es wird klargestellt, dass vorweggenommene Ausgaben gewerbesteuerrechtlich nicht berücksichtigt werden dürfen.

Keine Hinzurechnung von Sponsoringaufwendungen

Das Urteil des Bundesfinanzhofs (BFH) vom 23. März 2023 (III R 5/22) und die darauf folgende Erörterung auf Bund-/Länderebene bieten wichtige Klarstellungen zur Behandlung von Sponsoringaufwendungen im Kontext der Gewerbesteuer. Hier sind die Kernpunkte und deren Bedeutung für die Praxis zusammengefasst:

Urteilsgrundsätze und deren Auswirkungen

-

Keine Hinzurechnung bestimmter Sponsoringaufwendungen : Der BFH hat entschieden, dass Zahlungen eines Handelsunternehmens an einen Sportverein für die Nutzung des Vereinslogos sowie für Banden- und Trikotwerbung nicht dem Gewerbeertrag nach § 8 Nr. 1 GewStG hinzuzurechnen sind. Dies liegt daran, dass Sponsoringverträge oft eine Mischung aus verschiedenen Vertragselementen darstellen, die dem Vertrag einen eigenen Charakter verleihen. Die Verpflichtung des Gesponserten zur Entfaltung einer Aktivität, wie die Durchführung einer sportlichen Veranstaltung, gibt dem Vertrag das entscheidende Gepräge.

-

Werbung steht im Vordergrund: Bei digitalen Werbeflächen oder bewegten Bildern auf Leinwänden und LED-Banden steht die Werbeleistung im Vordergrund, sodass die Zahlungen nicht als Miet- und Pachtzinsen im Sinne von § 8 Nr. 1 GewStG angesehen werden. Ähnliches gilt für Trikotwerbung, da die Trikots erst durch die sportliche Darbietung sichtbar werden und somit den Werbezweck erfüllen.

-

Statische Werbeflächen: Aufwendungen für statische Werbeflächen sind hingegen weiterhin als Miet- und Pachtzinsen im Sinne von § 8 Nr. 1 GewStG zu behandeln und können somit dem Gewerbeertrag hinzugerechnet werden.

Praktische Hinweise

-

Differenzierung ist entscheidend: Unternehmen müssen bei der Buchung von Sponsoringaufwendungen genau differenzieren, welche Art von Leistungen sie erhalten. Es ist wichtig, den Schwerpunkt des Vertrags zu identifizieren, um die korrekte steuerliche Behandlung sicherzustellen.

-

Einspruch und Ruhen des Verfahrens: Angesichts der noch anhängigen Revisionsverfahren beim BFH (III R 33/22 sowie III R 36/22) zu ähnlichen Themen sollten Unternehmen, die von nachteiligen Steuerbescheiden betroffen sind, Einspruch einlegen und gegebenenfalls ein Ruhen des Verfahrens beantragen. Dies ermöglicht es, von zukünftigen, möglicherweise für die Steuerpflichtigen günstigen Entscheidungen zu profitieren.

Fazit

Das BFH-Urteil und die darauf folgende Erörterung liefern wichtige Orientierungspunkte für die steuerliche Behandlung von Sponsoringaufwendungen. Unternehmen sollten ihre Verträge sorgfältig prüfen und gegebenenfalls ihre steuerliche Strategie anpassen, um eine optimale steuerliche Behandlung sicherzustellen. Die Zusammenarbeit mit einem Steuerberater, der sich mit den neuesten Entwicklungen und Urteilen auskennt, ist dabei unerlässlich.

Weitere Informationen zur Gewerbesteuer:

- Gewerbesteuer - Grundlagen und Berechnung

- Gewerbesteuer im Steuerlexikon

- Gewerbeertrag

- Gewerbeertrag - Kapitalgesellschaften

- Gewerbeertrag - Mitunternehmerschaften

- Gewerbesteueranrechnung

- Gewerbesteueranrechnung - Mitunternehmer

- Gewerbesteueranrechnung - Thesaurierungsbegünstigung

- Gewerbesteuererklärung im Steuerlexikon

- Gewerbesteuererklärung

- Formulare Gewerbesteuererklärung

- Steuerberaterkosten Gewerbesteuererklärung

- Gewerbesteuervorauszahlungen

- Gewerbebetrieb - Abgrenzung Vermögensverwaltung

- Gewerbebetrieb - Beteiligung Wirtschaftsverkehr

- Gewerbebetrieb - Gewinnerzielungsabsicht

- Gewerbebetrieb - Nachhaltigkeit

- Gewerbebetrieb - Selbstständige Tätigkeit

- Gewerbebetrieb - Vorrang der §§ 13 und 18 EStG

- Gewerblicher Grundstückshandel

- Gewerbesteueranrechnung

- Gewerbesteueranrechnung - Mitunternehmer

- Gewerbesteueranrechnung - Thesaurierungsbegünstigung

Rechtsgrundlagen zum Thema: Gewerbesteuer

EStGEStG § 4 Gewinnbegriff im Allgemeinen

EStG § 35

EStR

EStR R 5.7 Rückstellungen

EStR R 6.3 Herstellungskosten

GewStG

GewStG § 1 Steuerberechtigte

GewStG § 2 Steuergegenstand

GewStG § 3 Befreiungen

GewStG § 4 Hebeberechtigte Gemeinde

GewStG § 6 Besteuerungsgrundlage

GewStG § 7 Gewerbeertrag

GewStG § 7a Sonderregelung bei der Ermittlung des Gewerbeertrags einer Organgesellschaft

GewStG § 8 Hinzurechnungen

GewStG § 8a

GewStG § 9 Kürzungen

GewStG § 10 Maßgebender Gewerbeertrag

GewStG § 10a Gewerbeverlust

GewStG § 11 Steuermesszahl und Steuermessbetrag

GewStG § 14 Festsetzung des Steuermessbetrags

GewStG § 14b Verspätungszuschlag

GewStG § 16 Hebesatz

GewStG § 18 Entstehung der Steuer

GewStG § 19 Vorauszahlungen

GewStG § 21 Entstehung der Vorauszahlungen

GewStG § 35a

GewStG § 35b

GewStG § 35c Ermächtigung

AO

AO § 3 Steuern, steuerliche Nebenleistungen

AO § 22 Realsteuern

AO § 60 Anforderungen an die Satzung

AO § 64 Steuerpflichtige wirtschaftliche Geschäftsbetriebe

AO § 149 Abgabe der Steuererklärungen

AO § 152 Verspätungszuschlag

AO § 184 Festsetzung von Steuermessbeträgen

AO § 233a Verzinsung von Steuernachforderungen und Steuererstattungen

AO § 236 Prozesszinsen auf Erstattungsbeträge

AO § 237 Zinsen bei Aussetzung der Vollziehung

AO § 3 Steuern, steuerliche Nebenleistungen

AO § 22 Realsteuern

AO § 60 Anforderungen an die Satzung

AO § 64 Steuerpflichtige wirtschaftliche Geschäftsbetriebe

AO § 149 Abgabe der Steuererklärungen

AO § 152 Verspätungszuschlag

AO § 184 Festsetzung von Steuermessbeträgen

AO § 233a Verzinsung von Steuernachforderungen und Steuererstattungen

AO § 236 Prozesszinsen auf Erstattungsbeträge

AO § 237 Zinsen bei Aussetzung der Vollziehung

UStAE

UStAE 2.2. Selbständigkeit

UStAE 2.8. Organschaft

UStAE 2.2. Selbständigkeit

UStAE 2.8. Organschaft

GewStR

GewStR R 1.1 Steuerberechtigung

GewStR R 1.2 Verwaltung der Gewerbesteuer

GewStR R 1.4 Gewerbesteuermessbescheid

GewStR R 1.5 Billigkeitsmaßnahmen bei der Festsetzung des Gewerbesteuermessbetrags

GewStR R 1.6 Stundung, Niederschlagung und Erlass der Gewerbesteuer

GewStR R 1.7 Aussetzung der Vollziehung von Gewerbesteuermessbescheiden

GewStR R 1.8 Zinsen

GewStR R 1.9 Anzeigepflichten

GewStR R 2.1 Gewerbebetrieb

GewStR R 2.2 Betriebsverpachtung

GewStR R 2.3 Organschaft

GewStR R 2.4 Mehrheit von Betrieben

GewStR R 2.5 Beginn der Steuerpflicht

GewStR R 2.6 Erlöschen der Steuerpflicht

GewStR R 2.8 Inland, gebietsmäßige Abgrenzung der Besteuerung

GewStR R 2a Arbeitsgemeinschaften

GewStR R 3.0 Steuerbefreiungen nach anderen Gesetzen und Verordnungen

GewStR R 3.20 Krankenhäuser, Altenheime, Altenwohnheime, Pflegeheime und Pflegeeinrichtungen

GewStR R 4.1 Hebeberechtigung

GewStR R 5.1 Steuerschuldnerschaft

GewStR R 5.2 Europäische wirtschaftliche Interessenvereinigung (EWIV)

GewStR R 5.3 Haftung

GewStR R 7.1 Gewerbeertrag

GewStR R 8.1 Hinzurechnung von Finanzierungsanteilen

GewStR R 8.4 Anteile am Verlust einer Personengesellschaft

GewStR R 8.6 Gewinnminderungen durch Teilwertabschreibungen und Veräußerungsverluste

GewStR R 8.8 Schulden der in § 19 GewStDV genannten Unternehmen

GewStR R 9.1 Kürzung für den zum Betriebsvermögen gehörenden Grundbesitz

GewStR R 9.3 Kürzung um Gewinne aus Anteilen an bestimmten Körperschaften

GewStR R 9.5 Kürzung um Gewinne aus Anteilen an einer ausländischen Kapitalgesellschaft

GewStR R 10a.1 Gewerbeverlust

GewStR R 11.2 Steuermesszahlen bei Hausgewerbetreibenden und bei ihnen gleichgestellten Personen

GewStR R 15.1 Pauschfestsetzung

GewStR R 19.1 Vorauszahlungen

GewStR R 19.2 Anpassung und erstmalige Festsetzung der Vorauszahlungen

GewStR R 31.1 Begriff der Arbeitslöhne für die Zerlegung

GewStR R 33.1 Zerlegung in besonderen Fällen

GewStR R 35a.1 Reisegewerbebetriebe

GewStR R 35b.1 Aufhebung oder Änderung des Gewerbesteuermessbescheids von Amts wegen

UStR

UStR 17. Selbständigkeit

UStR 21. Organschaft

UStR 23. Juristische Personen des öffentlichen Rechts

UStR 264. Umsätze im Rahmen eines land- und forstwirtschaftlichen Betriebs

GewStDV 2 4 5 12a 13 25 29

AEAO

AEAO Zu § 60 Anforderungen an die Satz ung:

AEAO Zu § 64 Steuerpflichtige wirtschaftliche Geschäftsbetriebe:

AEAO Zu § 74 Haftung des Eigentümers von Gegenständen:

AEAO Zu § 75 Haftung des Betriebsübernehmers:

AEAO Zu § 89 Beratung, Auskunft:

AEAO Zu § 122 Bekanntgabe des Verwaltungsakts:

AEAO Zu § 127 Folgen von Verfahrens- und Formfehlern:

AEAO Zu § 163 Abweichende Festsetzung von Steuern aus Billigkeitsgründen:

AEAO Zu § 170 Beginn der Festsetzungsfrist:

AEAO Zu § 182 Wirkung der gesonderten Feststellung:

AEAO Zu § 233a Verzinsung von Steuernachforderungen und Steuererstattungen:

AEAO Zu § 235 Verzinsung von hinterzogenen Steuern:

Zu § 237 Zinsen bei Aussetzung der Vollziehung:

AEAO Zu § 251 Insolvenzverfahren:

AEAO Zu § 361 Aussetzung der Vollziehung:

ErbStG 29

BewG 17 121a 133 202

EStH 4.4 4.15 6b.2 15.8.5

StbVV

§ 24 StBVV Steuererklärungen

GewStH 1.2.1 1.2.2 1.2.3 1.4 1.5.1 1.6.2 1.7 1.8 2.1.1 2.1.2 2.1.4 2.1.5 2.2 2.3.1 2.5.1 2.5.2 2.6.1 2.6.4 2.8 2.9.1 3.0 3.1 3.6 3.7 3.13 3.14 3.20 4.1 5.1.1 7.1.1 7.1.2 7.1.3 7.1.5 8.1.1 8.1.5 8.2 8.4 9.2.2 9.2.3 9.2.4 10a.1 10a.3.3 14.1 19.1 19.2 28.1 29.1 30.1 33.1 35b.1

KStH 11

AStG 21

GrStG

§ 26 GrStG Koppelungsvorschriften und Höchsthebesätze

GrStR 9 23

Steuer-Newsletter

Steuer-Newsletter