Freiberufler + Steuern

Definition Freiberufler, Anmeldung Finanzamt, Buchhaltung, EÜR + Steuern

Willkommen auf meiner Seite Freiberufler,

Wer ist Freiberufler und wie wird man Freiberufler? Wie wird man Freiberufler? Antworten zur Einkommensteuer, Gewerbesteuer, Umsatzsteuer und zu steuerlichen Absetzungsmöglichkeiten. Hier erfahren Sie wer Freiberufler ist und worauf Sie achten müssen, wenn Sie Freiberufler werden möchten, wie z.B. Anmeldung beim Finanzamt etc.

Inhalt:

- Was muss ich als Freiberufler oder Selbstständiger in Bezug auf Steuern beachten?

- Welche Vorteile hat es Freiberufler zu sein?

- Wer ist Freiberufler (Definition + Rechner)?

- Anerkennung + Anmeldung beim Finanzamt

- Abgrenzung Gewerbebetrieb von der freiberuflichen Tätigkeit

- Freiberufliche Tätigkeiten

- Freiberufler + Gewerbesteuer

- Freiberufler Gesellschaft

- Gewinnermittlung (Anlage EÜR) + Buchhaltung für Freiberufler

- Homeoffice und Arbeitszimmer

- Umsatzsteuer: Ist-Besteuerung bei Freiberuflern

- Investitionsabzugsbetrag

- Steuertipps für Freiberufler

- Steuerberatung für Freiberufler

(Hier finden Sie mein besonderes Angebot für Freiberufler) - Weitere Infos + Aktuelles zu Freiberufler

Wer ist Freiberufler?

Definition Freier Beruf (§ 1 Abs. 2 S. 1 PartGG):

"Die Freien Berufe haben im allgemeinen auf der Grundlage besonderer beruflicher Qualifikation oder schöpferischer Begabung die persönliche, eigenverantwortliche und fachlich unabhängige Erbringung von Dienstleistungen höherer Art im Interesse der Auftraggeber und der Allgemeinheit zum Inhalt." § 1 Absatz 2 Satz 2 des Partnerschaftsgesellschaftsgesetzes (PartGG) enthält eine Aufzählung von freiberuflichen Tätigkeiten, die mit § 18 Absatz 1 Nummer 1 EStG weitgehend deckungsgleich ist.

Die Definition wer Freiberufler ist und wann man Gewerbesteuer bezahlen muss, ist leider nicht immer leicht und eindeutig. Daher können Sie mit Hilfe der folgenden Fragen schnell und einfach selbst online ermitteln, ob Sie Freiberufler sind. In Zweifelsfragen, sollten Sie sich beraten lassen.

Freier Beruf oder Gewerbe ?

| ja | nein | |

|---|---|---|

| Sind Sie wirtschaftlich selbständig tätig? | ||

| Erledigen Sie Ihre Aufgaben unabhängig von Weisungen? | ||

| Tragen Sie die Kosten für die Aufträge bzw. tragen Sie ein unternehmerisches Risiko? | ||

| Wird Ihre Arbeitszeit nach Dauer, Beginn und Ende durch Auftraggeber bindend festgelegt? | ||

| Sind Sie unmittelbar in den Arbeitsablauf und die Organisation von Auftraggebern eingebunden? | ||

| Ausübung eines Katalogberufes nach § 18 EStG ? | ||

| Ausübung eines Tätigkeitsberufes nach § 18 EStG ? | ||

| Ausübung eines dem Katalogberuf ähnlichen Berufs nach § 18 EStG ? | ||

| Haben Sie eine ähnliche Qualifikation wie beim Katalogberuf vor? | ||

| Liegt eine ähnliche Tätigkeit wie beim Katalogberuf vor? | ||

| Haben Sie für Ihre Tätigkeit eine besondere berufliche Qualifikation? | ||

| Erbringen Sie geistig-ideelle Leistungen? | ||

| Besteht zu den Auftraggebern ein gegenseitiges und auf Dauer angelegtes Vertrauensverhältnis? | ||

| Ist dieses Vertrauensverhältnis auf einer freien Entscheidung der Leistungsnehmer begründet? | ||

| Erbringen Sie die Leistungen persönlich? | ||

| Sind Sie eigenverantwortlich tätig? | ||

| Sind Sie in Ihrem Unternehmen leitend tätig? | ||

| Erledigen Sie Ihre Arbeiten fachlich unabhängig? | ||

| Erbringen Sie auch gewerbliche Leistungen (gemischte Tätigkeit)? | ||

| Sind die Tätigkeiten trennbar (freiberuflich/ gewerblich)? | ||

| Sind Sie wissenschaftlich tätig? | ||

| Sind Sie künstlerisch tätig? | ||

| Sind Sie schriftstellerisch tätig? | ||

| Sind Sie unterrichtend und/ oder erziehend tätig? |

Hinweis: Eine abschließende und Definition der freiberuflichen Tätigkeit ist aber aufgrund der Vielzahl von Berufen sowie des laufenden Wandels und der Entstehung neuer Berufe kaum möglich. Hinsichtlich der Katalogberufe, der diesen ähnlichen Berufe und der sog. Tätigkeitsberufe nach § 18 Absatz 1 Nummer 1 Satz 2 EStG ist daher in der Regel eine Einzelfallprüfung durch die zuständige Finanzbehörde erforderlich. Die Frage, ob eine selbstständig ausgeübte Tätigkeit ein Freier Beruf oder ein Gewerbe ist, ist eine steuerrechtliche Frage und wird schlussendlich vom Finanzamt entschieden. (Siehe unten Anerkennung durch das Finanzamt)

Was muss ich als Freiberufler oder Selbstständiger in Bezug auf Steuern beachten?

Als Freiberufler oder Selbstständiger müssen Sie verschiedene Aspekte in Bezug auf Steuern beachten. Welche Steuern Sie zahlen müssen, hängt von Ihren persönlichen Verhältnissen, der Art Ihrer Tätigkeit und der Höhe Ihrer Einkünfte bzw. Umsätze ab. Im Allgemeinen werden Sie sich mit der Einkommensteuer, Gewerbesteuer und Umsatzsteuer auseinandersetzen müssen.

Für die Einkommensteuer ist es wichtig zu wissen, welcher Einkunftsart Ihre Tätigkeit unterliegt. Sie müssen einen Fragebogen ausfüllen und an das Finanzamt zurücksenden. Das Finanzamt legt dann fest, welche Steuererklärungen Sie in Zukunft abgeben müssen und ob und in welcher Höhe Steuervorauszahlungen zu leisten sind.

Zahlen Gewerbetreibende tatsächlich mehr Steuern zahlen als Freiberufler?

Gewerbesteuer:

- Gewerbetreibende zahlen zusätzlich zur Einkommen- und Umsatzsteuer auch Gewerbesteuer.

- Die Höhe der Gewerbesteuer hängt vom Gewinn und dem Hebesatz der Gemeinde ab.

Ermäßigung der Einkommensteuer:

- Gewerbetreibende können die Gewerbesteuer bis zu einem bestimmten Betrag auf die Einkommensteuer anrechnen.

- In vielen Gemeinden (> 50%) ist der Hebesatz so niedrig, dass die gesamte Gewerbesteuer angerechnet werden kann.

Vergleich der Steuerbelastung:

- In den meisten Gemeinden zahlen Gewerbetreibende effektiv nicht mehr Steuern als Freiberufler.

- Nur in Gemeinden mit einem Hebesatz über 400% (z.B. München, Berlin etc.) ergibt sich eine Mehrbelastung.

Fazit:

- Die Annahme, dass Gewerbetreibende generell mehr Steuern zahlen, ist falsch.

Vorteile als Freiberufler

Warum ist es vorteilhaft Freiberufler zu sein? Es gibt viele Vorteile - nicht nur steuerliche - warum es sich lohnt vom Finanzamt als Freiberufler anerkannt zu werden;

- Keine Gewerbeanmeldung erforderlich

- Keine Gewerbesteuer

- Keine Buchführungspflicht

- Keine Bilanz und damit keine Inventur notwendig

- Keine Abstimmung von Konten, lediglich Aufzeichnungen der Einnahmen und Ausgaben

- Keine Sollversteuerung (Istbesteuerung: Die Umsatzsteuer wird erst bei Bezahlung (Vereinnahmung) fällig)

- Keine IHK Mitgliedschaft und auch keine Beiträge

- Möglichkeit der Rechtsform einer Partnerschaftsgesellschaft (s.u.)

Hinweis: Wer nicht Freiberufler ist und Einkünfte aus Gewerbebetrieb erzielt, der muss zusätzlich zur Einkommensteuer auch Gewerbesteuer bezahlen. Die Gewerbesteuer wird allerdings auf die Einkommensteuer angerechnet. Die effektive Gewerbesteuerbelastung hängt vom Gewerbesteuerhebesatz ab. Hier finden Sie einen Gewerbesteuer-Rechner. Die Gewerbesteuer wird aber zum großen Teil auf die Einkommensteuer angerechnet, so dass die effektive Gewerbesteuerbelastung geringer als die nominale Gewerbesteuerbelastung ist. Die effektive Gewerbesteuerbelastung können Sie mit dem Online-Rechner Gewerbesteueranrechnung berechnen (Steuerermäßigung bei den Einkünften aus Gewerbebetrieb gem. § 35 EStG).

Anerkennung + Anmeldung als Freiberufler beim Finanzamt

Die Entscheidung, ob Sie Freiberufler sind, liegt beim Finanzamt. Ich bin auf die Anerkennung als Freiberufler spezialisiert, insbesondere auf die Anerkennung von Freiberuflern aus dem IT-Bereich (IT-Freelancer). In diversen Einspruchsverfahren bzw. Finanzgerichtsverfahren (auch vo dem Bundesfinanzhof) konnte ich vielfach die Anerkennung als Freiberufler durchsetzen. Meine Mandanten konnten so die Gewerbesteuer sparen und die vielen anderen Vorteile als Freiberufler in Anspruch nehmen:

Die Anerkennung als Freiberufler hängt vom Einzelfall ab und erfordert qualifizierten Rat. Damit Sie nicht jahrelang unnötig Gewerbesteuer zahlen müssen, können Sie meine Steuerberatung zur Anerkennung als Freiberufler. anfordern. Die Steuerberaterkosten für eine Erstberatung betragen 190 Euro zzgl. 19% Umsatzsteuer. Die weiteren Kosten hängen vom Zeitaufwand ab. Für die angefangene halbe Stunde berechne ich 45 Euro zzgl. 19% Umsatzsteuer. Sie können die Steuerberatungskosten online mit meinem Gebührenrechner ermitteln. Alternativ können Sie auch eine verbindliche Auskunft beim Finanzamt beantragen. Allerdings entstehen auch hier Kosten.

Anmeldung bei Finanzamt: Freiberufler müssen anstatt einer Gewerbeanmeldung nur eine Anmeldung beim Finanzamt vornehmen. Die Anmeldung muss innerhalb eines Monats nach Aufnahme der selbständigen Tätigkeit beim zuständigen Finanzamt abgegeben werden. Nach Ihrer Anmeldung erhalten Sie Ihre Steuernummer, die Sie u.a. auch für Ihre Rechnungen brauchen. Die Anmeldung erfolgt mit dem Fragebogen zur steuerlichen Erfassung. Folgende Fragen sind zu beantworten:

- persönliche Angaben

- Beschreibung der selbständigen Tätigkeit

(Wichtig für die Einstufung als Freiberufler) - Gewinn (für Steuervorauszahlungen)

- Umsätze (für Umsatzsteuer-Voranmeldungen)

- Angestellte + Lohnzahlungen (für Lohnsteueranmeldungen)

- Kleinunternehmerregelung (für Umsatzsteuerpflicht)

Anhand der Angaben wird dann festgelegt, welche Steuern zu zahlen sind und welche Umsatzsteuer-Voranmeldungen in welchem zeitlichem Rythmus (monatlich, quartalsweise, jährlich) abzugeben sind.

Wichtig: Das Finanzamt wird auf Grund der Tätigkeitsbeschreibung festlegen, ob Gewerbesteuern zu zahlen sind, d.h. ob Sie als Freiberufler anerkannt werden oder nicht. Sollten Sie nicht als Freiberufler durchgehen, können Sie einen Einspruch einlegen. Andernfalls sollten Sie schnellstmöglich eine Gewerbeannmeldung nachholen. Es können bei verspäteter Gewerbeanmeldung empfindliche Buß- bzw. Ordnungsgelder festgesetzt werden.

Hinweis Die Schätzung des voraussichtlichen Gewinns dient als Grundlage für die Steuervorauszahlungen. Um später hohe Steuernachzahlungen zu vermeiden, sollten Umsätze und Gewinn realistisch geschätzt werden - aber auch um zu hohe Vorauszahlungen zu vermeiden (Liquiditätsschwierigkeiten).

Abgrenzung Freiberuflichkeit vom Gewerbebetrieb

Wichtig ist vor allem, die selbstständige Tätigkeit von der eines Gewerbetreibenden abzugrenzen, denn

- gewerbliche Einkünfte unterliegen im Gegensatz zu freiberuflichen der Gewerbesteuer

- Freiberufler sind unabhängig von der Höhe ihres Umsatzes oder Gewinns nicht buchführungspflichtig und können deshalb ihren Gewinn durch die wesentlich weniger aufwändige Einnahme/Überschussrechnung (§ 4 Abs. 3 EStG) ermitteln.

Wie unterscheidet man den Freiberufler vom Gewerbetrieb? Die für einen Gewerbebetrieb geltenden positiven Voraussetzungen gelten auch für die selbständige Arbeit i. S. d. § 18 Abs. 1 Nr. 1 und 2 EStG:

- Selbständigkeit (Unternehmerrisiko, freie Gestaltung von Tätigkeit und Arbeitszeit, Leistungen im eigenen Namen und auf eigene Rechnung, im Gegensatz dazu siehe auch Scheinselbständigkeit)

- Nachhaltigkeit

- Gewinnerzielungsabsicht

- Beteiligung am allgemeinen wirtschaftlichen Verkehr

Es müssen vielmehr die negativen Voraussetzungen für einen Gewerbebetrieb vorliegen, nämlich die (positiven) Voraussetzungen für den freien Beruf. Der wesentliche Unterschied zur gewerblichen Tätigkeit liegt darin, dass bei der selbstständigen Arbeit wesentlich stärker der persönliche Einsatz und die persönliche Arbeitsleistung des Selbstständigen im Vordergrund steht.

Das ist in jedem Fall gegeben bei den im § 18 Abs. 1 Nr. 1 EStG ausdrücklich aufgezählten Berufen, wie Arzt, Rechtsanwalt, Architekt etc. (Katalogberufe). Aber auch andere ähnliche Berufe, die diesen Tätigkeiten ähnlich sind und wissenschaftliche, künstlerische, schriftstellerische, unterrichtende oder erzieherische Tätigkeiten (auch Nebentätigkeiten) werden der selbstständigen Arbeit zugerechnet.

Voraussetzung ist aber in allen Fällen, dass

- die Tätigkeit selbstständig ausgeübt wird, d.h. es darf kein Dienstverhältnis vorliegen;

- die Tätigkeit auf Grund eigener Fachkenntnisse leitend und eigenverantwortlich ausgeübt wird; dazu ist es in jedem Fall erforderlich, dass die entsprechende Zugangsqualifikation für den Beruf vorliegt, wenn eine solche für die Berufsausübung z.B. aus standesrechtlichen Gründen gefordert wird. Fehlt diese Qualifikation, so liegt eine gewerbliche Tätigkeit vor, z.B. Arzt, der ohne Approbation praktiziert, Steuerberatung ohne Zulassung zum Steuerberater. Eine leitende und eigenverantwortliche Tätigkeit setzt voraus, dass der Freiberufler auf Grund der Größe und Organisation des Betriebes die Arbeiten seiner Mitarbeiter überwachen, alle maßgeblichen Entscheidungen selbst treffen und die wesentlichen Arbeiten selbst durchführen kann. Abgrenzungsprobleme ergeben sich vor allem, wenn neben anderen Mitarbeitern auch eine größere Zahl von Berufskollegen als Arbeitnehmer angestellt ist.

Hinweis:

Ein angestellter Chefarzt bezieht nach Auffassung des BFH mit den Einnahmen aus dem ihm eingeräumten Liquidationsrecht für die gesondert berechenbaren wahlärztlichen Leistungen in der Regel Arbeitslohn, wenn die wahlärztlichen Leistungen innerhalb des Dienstverhältnisses erbracht werden (BFH, 05.10.2005 - VI R 152/01, (BStBl II 2006, 94). Als maßgebliches Abgrenzungskriterium für eine selbstständige oder nichtselbstständige Tätigkeit ist insbesondere der Umstand zu würdigen, ob die Behandlungsverträge über wahlärztliche Leistungen unmittelbar mit dem Chefarzt selbst oder aber mit dem Krankenhaus abgeschlossen werden. Im letzteren Falle ist in der Regel mangels Vorliegen einer Unternehmerinitiative von Einkünften i.S.d. § 19 EStG auszugehen. Bei Vorliegen von Arbeitslohn kann der Krankenhausträger den Lohnsteuerabzug von dem Betrag vornehmen, der dem Chefarzt nach Abzug der gesetzlich oder vertraglich geschuldeten und aus den Bruttoliquidationserlösen zu bestreitenden Zahlungen (u.a. Kostenerstattung an den Krankenhausträger und Mitarbeiterbeteiligung) verbleibt; Bemessungsgrundlage = Nettoeinnahmen. Für die dem Chefarzt darüber hinaus entstehenden Werbungskosten (z.B. Fahrten zum Krankenhaus, häusliches Arbeitszimmer, Aufwendungen für die Beschäftigung einer Teilzeitkraft für die Abrechnung der wahlärztlichen Leistungen gegenüber dem Patienten) kommt die Eintragung eines Freibetrags in Betracht.

Die Frage, ob eine selbstständig ausgeübte Tätigkeit ein Freier Beruf ist oder ein Gewerbe, ist eine steuerrechtliche Frage und wird schlussendlich vom Finanzamt entschieden.

Freiberufler § 18 EStG

Freiberufliche Tätigkeiten werden nach § 18 Abs. 1 Nr. 1 EStG differenziert in:

- Katalogberufe (Liste freie Berufe) und

- den Katalogberufen ähnliche freie Berufe.

- Sonstige selbständige Arbeit.

Katalogberufe (Liste freie Berufe)

Die in den sog. Katalogberufen aufgezählten Berufe sind Freiberufler i. S. d. § 18 Abs. 1 Nr. 1 EStG sind per Definition Freiberufler, hierzu zählen:

- Architekt

- Arzt

- Betriebswirt

- Bildberichterstatter

- Dentist

- Dolmetscher

- Handelschemiker

- Heilpraktiker

- Ingenieur

- Journalist

- Krankengymnast

- Lotse

- Notar

- Patentanwalt

- Rechtsanwalt

- Steuerberater

- Steuerbevollmächtigter

- Tierarzt

- Übersetzer

- Vermessungsingenieur

- vereidigten Buchprüfer

- Volkswirt

- Wirtschaftsprüfer

- Zahnarzt

Erfordert die Ausübung eines der genannten Berufes eine gesetzlich vorgeschriebene Berufsausbildung, übt nur derjenige diesen Beruf aus, der auf Grund dieser Berufsausbildung berechtigt ist, die betreffende Berufsbezeichnung zu führen.

Weist ein Steuerpflichtiger, der über keinen Abschluss an einer (Fach-)Hochschule oder Bergakademie verfügt und als Systemberater auf dem Gebiet der elektronischen Datenverarbeitung selbstständig tätig ist, nicht nach, dass er in Breite und Tiefe das Wissen eines Diplom-Informatikers hat, ist er gewerblich tätig. Vertiefte Kenntnisse auf einem Teilgebiet des Fachstudiums reichen für eine freiberufliche Tätigkeit nicht aus (BFH, 18.04.2007 - XI R 29/06). Weitere BFH-Entscheidungen für Berufe, die als freiberuflich angesehen werden: IT-Ingenieur (BFH, 22.09.2009 -VIII R 31/07; EDV-Consulting/Software Engineering (BFH, 22.09. 2009 - VIII R 63/06); IT-Projektleiter (BFH, 22.09.2009 - VIII R 79/06).

Ein Ingenieur, der schlüsselfertige Gebäude errichten lässt, erzielt gewerbliche, nicht freiberufliche Einkünfte. Schuldet er seinem Auftraggeber die schlüsselfertige Erstellung des Gebäudes, sind seine Einkünfte auch insoweit gewerblich, als er ggf. Ingenieur- oder Architektenleistungen erbringt (BFH, 18.10.2006 - XI R 10/06).

Das Finanzgericht Köln hat entschieden, dass Architekten, die ausschließlich sog. Rendering-Leistungen anbieten, freiberuflich und nicht gewerblich tätig sind, wenn bei den Tätigkeiten ein Gestaltungsspielraum besteht.

Rendering ist ein Verfahren, bei dem Entwürfe am Computer mithilfe einer Grafik-Software dreidimensional virtuell aufbereitet werden. Dadurch erhält der Betrachter einen Eindruck von der Wirkung eines Bauwerks.

Im Streitfall boten Architekten derartige Visualisierungen für Kollegen an. Selbst waren sie ansonsten nicht als Architekten tätig. Die Frage war, ob sie dennoch freiberufliche Einkünfte erzielen.

Das Finanzgericht Köln hat dies unter der Voraussetzung bejaht, dass bei der Tätigkeit ein Gestaltungsspielraum besteht. Im konkreten Fall war das zu bejahen. Die Kläger wurden in einem Planungsstadium tätig, in dem nur ein grober Entwurf des Bauprojektes vorlag und viele Ausstattungsdetails noch fehlten. Daher waren sie ausreichend gestalterisch beteiligt. Sie hauchten quasi dem Objekt durch ihre Tätigkeit erst Leben ein.

Das rechtskräftige Urteil macht einmal mehr deutlich: Die Spezialisierung auf einen für die jeweilige freiberufliche Tätigkeit typischen Teilbereich ist unschädlich und spricht nicht für eine Gewerblichkeit.

Die Tätigkeit als Sprecher von Werbesendungen im Rundfunk stellt keine freiberufliche künstlerische Tätigkeit dar, wenn der Sprecher lediglich die Rolle eines normalen Produktbenutzers spricht und den Gegenstand der Werbung anpreist aber keine größere Rolle verkörpert (FG Rheinland-Pfalz, 02.04.2008 - 3 K 2240/04).

Das Finanzgericht Düsseldorf hat entschieden, dass ein Discjockey, der bei Hochzeiten und anderen Veranstaltungen überwiegend Musikstücke anderer Urheber zu Gehör bringt, dennoch künstlerisch und damit freiberuflich tätig sein kann. Dies ist nur dann der Fall, wenn der Discjockey eine eigenschöpferische Leistung erbringt, indem er Plattenteller, Mischpult, CD-Player und Computer quasi als Instrumente nutzt, um durch das Mischen und Bearbeiten von Musikstücken sowie das Hinzufügen von Tönen und Geräuschen neue Musik zu kreieren. Discjockeys, die lediglich die Songs anderer Künstler unverändert abspielen, sind hingegen gewerblich tätig.

Weitere BFH-Entscheidungen für Berufe, die als freiberuflich angesehen werden: Berufsbetreuer (BFH, 15.06.2010 - VIII R 10/09 sowie VIII R 14/09). Eine Volljuristin ohne anwaltliche Zulassung, die als Berufsbetreuerin und Verfahrenspflegerin tätig ist, erzielt Einkünfte aus sonstiger selbstständiger Arbeit i.S.d. § 18 Abs. 1 Nr. 3 EStG (BFH, 15.06.2010 - VIII R 10/09, 15.06.2010 - VIII R 14/09).

Ähnliche freie Berufe

- Ob ein ähnlicher Beruf vorliegt, ist durch Vergleich mit einem bestimmten Katalogberuf festzustellen. Ein Beruf ist einem der Katalogberufe ähnlich, wenn er in wesentlichen Punkten mit ihm verglichen werden kann. Dazu gehören die Vergleichbarkeit der Ausbildung und der beruflichen Tätigkeit,

- Die Ausbildung kann auch autodidaktisch erworben sein.

- Ist für die Ausübung des Katalogberufes eine staatliche Erlaubnis erforderlich, kann die ohne staatliche Erlaubnis entfaltete Tätigkeit nicht ähnlich sein.

Nach der Rechtsprechung des Bundesfinanzhofes muss die selbstständig ausgeübte Tätigkeit in einem der Katalogberufe oder in einem diesen ähnlichen Berufen in einem dieser Bereiche erfolgen:

- ingenieursmäßige und ähnliche Tätigkeiten (inkl. EDV bzw. IT Berufe)

- rechts- und wirtschaftsberatende Berufe

- Heil- und Heilhilfsberufe

- wissenschaftlichen Tätigkeit,

- schriftstellerischen Tätigkeit,

- unterrichtenden Tätigkeit

- erzieherischen Tätigkeit

- künstlerische Tätigkeit

- sonstige selbständige Arbeit

Liste der ähnlichen freien Berufe

Neben der Tätigkeit von staatlichen Lotterieeinnehmern, Testamentsvollstreckern und Aufsichtsratsmitgliedern gehört vor allem die Tätigkeit der so genannten Freiberufler zu der selbstständigen Tätigkeit i.S.d. § 18 EStG.

- Altenpfleger

- Architekten

- Ärzte

- Beratende Volks und Betriebswirte

- Bildberichterstatter

- Dentisten

- Diätassistent

- Dolmetscher

- EDV-Berater

- EDV-Organisatoren

- Ergotherapeut

- Handels-Chemiker

- Hebammen

- Heilmasseure

- Heilpraktiker

- Industriedesigner

- Ingenieure

- Insolvenzverwalter

- Journalisten

- Kfz-Sachverständige

- Kindererholungsheim

- Kinder- und Jugendlichenpsychotherapeut

- Kompasskompensierer

- Krankengymnasten

- Krankenpfleger/ Krankenschwester

- Kunsthandwerker

- Logopäde

- Masseur

- Medizinischer Bademeister

- Medizinisch-technischer Assistent

- Modeschöpfer

- Notare

- Orthoptist

- Patentanwälte

- Patentberichterstatter

- Podologe/Medizinischer Fußpfleger

- Prozessagent

- Psychotherapeut

- Rechtsanwälte

- Rettungsassistent

- Schiffseichaufnehmer

- Steuerberater

- Synchronsprecher

- Systemanalytiker

- Tanz- und Unterhaltungsorchester

- Tierärzte

- Übersetzer

- Vermessungsingenieure

- Werbekünstler (siehe auch Tätigkeit als Werbefilm-Produzentin ist keine freiberufliche Tätigkeit und deshalb gewerbesteuerpflichtig) + Moderation von Werbesendungen keine freiberufliche, sondern gewerbliche Tätigkeit

- Wirtschaftsprüfer

- Zahnärzte

- Zahnpraktiker

- Zwangsverwalter

Neben den im § 18 EStG ausdrücklich aufgezählten Tätigkeiten gehören folgende Berufe regelmäßig ebenfalls zur selbstständigen Tätigkeit i.S.d § 18 EStG

| Beruf | Fundstelle |

|---|---|

|

|

|

| Ärztliche Gutachter | BFH, 12.11.1981 - IV R 187/79; |

|

|

BStBl II 1982, 253 |

|

|

|

| Bürgermeister (z.B. in NRW), | BFH, 03.12.1987 - IV R 41/84; |

| kommunale Vertreter | BStBl II 1988, 266 |

|

|

|

| EDV-Berater (soweit im Bereich | BFH, 07.11.1991 - IV R 17/90; |

| der Systemkontrolle tätig) | BStBl II 1993, 324 / |

|

|

BFH, 07.12.1989 - IV R 115/87; |

|

|

BStBl II 1990,337 |

|

|

|

| Hausverwalter (einzelne | BFH, 01.12.1955 - IV 395/54; |

| Häuser, ohne Personal) | BStBl III 1956, 45 |

|

|

|

| Hebammen |

|

|

|

|

| Heilmasseure |

|

|

|

|

| Hochbautechniker als Bauleiter | BFH, 12.10.1989 - IV R 118/87; |

|

|

i.V.m. 119/87 BStBl II 1990, 64 |

|

|

|

| Kfz-Sachverständiger (Ing.) als Unfallgutachter | BFH, 10.11.1988 - IV R 63/86; |

|

|

BStBl II 1989, 198 |

|

|

|

| Konkursverwalter | BFH, 11.05.1989 - IV R 152/86; |

|

|

BStBl II 1989, 729 |

|

|

|

| Lotsen | BFH, 21.05.1987 - IV R 41/84; |

|

|

BStBl II 1987, 625 |

|

|

|

| Pfleger |

|

|

|

|

| Rechtsbeistände |

|

|

|

|

| Schiedsmann |

|

|

|

|

| Synchronsprecher | BFH, 18.06.1980 - I R 113/78; |

|

|

BStBl II 1981, 121 |

|

|

|

| Systemanalytiker | BFH, 19.07.1985 - III R 175/80; |

|

|

BStBl II 1986, 15 |

|

|

|

| Vormund |

|

|

|

|

| Zahnpraktiker | BFH, 19.10.1965 - I 415/62; |

|

|

BStBl III 1965, 692 |

|

|

|

| Zwangsverwalter (bei überschaubarem Umfang) | BFH, 23.05.1984 - I R 122/81; |

|

|

BStBl II 1984, 823 |

Ingenieursmäßige und ähnliche Tätigkeiten (IT-Berufe, wie EDV-Berater usw.)

Der Nachweis ingenieurähnlicher Tätigkeiten kann nicht durch die Tätigkeit erbracht werden, die auch anhand von Formelsammlungen und praktischen Erfahrungen ausgeübt werden kann. Demgegenüber werden an die Breite der Tätigkeit geringere Anforderungen gestellt. Siehe Freiberufler – Nachweis ingenieurähnlicher Kenntnisse + Ingenieurähnliche Tätigkeit eines Autodidakten

IT-Freiberufler: Informatiker, EDV-Berater, Programmierer, Softwareentwickler

Immer wieder erlebe ich es, dass Freiberufler aus dem IT-Bereich Gewerbesteuer zahlen, obwohl sie es nicht müssten. Die Einordnung von IT-Spezialisten als Freiberufler bzw. Gewerbetreibender ist ein besonders schwieriges Thema. Die Einordnung bereitet insbesondere Schwierigkeiten, da die neuen Berufe im Bereich der Informationstechnologie nicht so recht in die "alten Schubladen" der Finanzämter passen. Auf Grund neuer Finanzgerichtsurteile besteht für viele bisher gewerbliche Unternehmer die Chance, als IT-Freiberufler anerkannt zu werden. Die Abgrenzung zum Gewerbetreibenden wird nämlich - insbesondere bei IT-Freelancern - vom Finanzamt oft falsch vorgenommen. Wer Freiberufler ist, definiert das Einkommensteuergesetz (EStG) in § 18. Danach muss eine selbstständige künstlerische, schriftstellerische oder unterrichtende Tätigkeit vorliegen, wie z. B. bei Journalisten und freien Dozenten. Aber Berufe wie Contentproducer, Multimedia-Entwickler, Webdesigner oder EDV-Berater kennt das Gesetz noch nicht. Ohne Probleme werden i. d. R. Grafiker als Freiberufler anerkannt, deren Arbeit von fast allen Finanzämtern als künstlerisch beurteilt wird. Gleiches sollte eigentlich auch für Webdesigner gelten. Leider stufen viele Finanzbeamte Webdesigner "sicherheitshalber" als Gewerbetreibende ein. Online-Journalisten haben das gleiche Problem. Noch schwieriger ist die Einordnung von Contentproducern, insbesondere wenn sie Texte ohne journalistischen Charakter verkaufen. Es stellt sich die Frage, ob der Beruf als Schriftsteller gilt, denn dieser Beruf fällt ohne Probleme unter § 18 EStG. EDV-Berater haben es dagegen bei den Finanzämtern schwer, als Freiberufler eingestuft zu werden. Nach Auffassung der Finanzgerichte zählt die Beratung auf dem Bereich Internet nicht zu den freien Berufen. Nach meiner Auffassung und anderer Experten stellt die Beratung auf dem Bereich Informationstechnologie eine freiberufliche Tätigkeit dar. Denn Consulting in der Informationstechnologie ist nichts anderes, als etwa die Tätigkeit eines beratenden Betriebswirts, die bei entsprechender Gestaltung unzweifelhaft freiberuflich ist. Bei Systemanalytikern hat der BFH die Freiberuflichkeit bereits bejaht. Die Urteilsbegründung ist interessant, da das Finanzgericht mit der Ähnlichkeit zum Ingenieur argumentiert, der gem. § 18 EStG Freiberufler ist. Diese Argumentation über die Ähnlichkeit der Berufsgruppen sollte auch für den IT-Berater und dem Unternehmensberater greifen. Siehe auch Gewerblichkeit der Tätigkeit eines bilanzierenden, selbständigen „EDV-Organisators” + Freiberufliche Tätigkeit eines im Wesentlichen als Softwareentwickler tätigen Diplom-Ingenieurs für Holztechnik

Die vom BFH entwickelten Abgrenzungskriterien zwischen einem Gewerbetrieb und einem Freiberufler auf dem Gebiet der Programmierung können wie folgt zusammen gefasst werden: Freiberufler ist derjenige, der sich mit Systemsoftware (und nicht mit Anwendungs-Programmierung) beschäftigt. Die Tätigkeit im Bereich der Systemsoftware stellt eine ingenieurähnliche Tätigkeit dar. Nach der Definition des BFH ist der Begriff Systemsoftware aber erheblich weiter auszulegen als vielleicht aufgrund des Wortlauts anzunehmen ist: Man muss also nicht gleich das Betriebssystem Windows oder Linux programmiert haben, um IT-Freiberufler zu sein. Nach der Definition des BFH gehören zur Systemsoftware z. B. Betriebssysteme, Datenbanksoftware und Datenübertragungsnetze. Ein Programmierer kann unschädlich noch als Freiberufler im Anwendersoftwarebereich tätig sein, wenn die gesamte Tätigkeit sich überwiegend auf Systemsoftware bezieht und somit für die Gesamttätigkeit prägend ist. Bei der Entwicklung von Anwendersoftware wird geprüft, ob bestimmte Prozesse sich mit Hilfe der EDV lösen lassen. Es werden weitere Fachkenntnisse in irgend einem anderen Anwendungsbereich außerhalb der Informatik benötigt. Darüber hinaus möchte ich auf eine neuere und nicht veröffentlichte Entscheidung des BFH hinweisen, in der die freiberufliche Entwicklung von Anwendersoftware angedeutet wird. Somit könnte der BFH von seiner langjährigen Rechtsprechungspraxis, die ausschließlich dem Systemsoftwareentwickler den Status als Freiberufler zuerkennt, möglicherweise abrücken. Es gibt für Anwendungssoftware-Programmierer steuerliche Gestaltungen, wie die Gewerbesteuer zumindest reduziert werden kann.

Wissenschaftliche Tätigkeit

Wissenschaftlich tätig wird nicht nur, wer schöpferische oder forschende Arbeit leistet - reine Wissenschaft -, sondern auch, wer das aus der Forschung hervorgegangene Wissen und Erkennen auf konkrete Vorgänge anwendet - angewandte Wissenschaft -. Keine wissenschaftliche Tätigkeit liegt vor, wenn sie im Wesentlichen in einer praxisorientierten Beratung besteht.

Schriftstellerische Tätigkeit

- Ein Schriftsteller muss für die Öffentlichkeit schreiben und es muss sich um den Ausdruck eigener Gedanken handeln, mögen sich diese auch auf rein tatsächliche Vorgänge beziehen. Es ist nicht erforderlich, dass das Geschriebene einen wissenschaftlichen oder künstlerischen Inhalt hat. Der Schriftsteller braucht weder Dichter noch Künstler noch Gelehrter zu sein.

- Die selbständige Entwicklung von Softwarelernprogrammen ist dann eine schriftstellerische Tätigkeit, wenn eigene Gedanken verfasst werden und die Programme für die Öffentlichkeit bestimmt sind.

- Das Verfassen von Anleitungen zum Umgang mit technischen Geräten ist eine schriftstellerische Tätigkeit, wenn der auf der Grundlage mitgeteilter Daten erstellte Text als eine eigenständige gedankliche Leistung des Autors erscheint.

Unterrichtende Tätigkeit

Der Betrieb einer Unterrichtsanstalt ist dann als Ausübung eines freien Berufs anzusehen, wenn der Inhaber über entsprechende Fachkenntnisse verfügt und den Betrieb der Schule eigenverantwortlich leitet. Für eine spezifisch individuelle Leistung, wie es die Lehrtätigkeit ist, gelten dabei besonders enge Maßstäbe. Der Betrieb eines Fitness-Studios stellt keine unterrichtende Tätigkeit dar, wenn sich die persönliche Betreuung der Kunden im Wesentlichen auf die Einweisung in die Handhabung der Geräte und die Überwachung des Trainings in Einzelfällen beschränkt.

Erzieherische Tätigkeit

- Eine freiberufliche erzieherische Tätigkeit kann ohne Ablegung einer fachlichen Prüfung ausgeübt werden. Eine Beratungstätigkeit, die auf Lösung von Problemen in einem bestimmten Teilbereich zwischenmenschlicher Beziehungen gerichtet ist, ist nicht erzieherisch; Voraussetzung jeder erzieherischen Tätigkeit ist, dass die ganze Persönlichkeit geformt wird.

- Leistet der Steuerpflichtige Erziehungshilfe, indem er die betreuten Kinder zeitweise in seinen Haushalt aufnimmt, erzielt er Einkünfte aus einer freiberuflichen Tätigkeit, wenn die Erziehung der Gesamtheit der Betreuungsleistung das Gepräge gibt.

Künstlerische Tätigkeit

- Eine künstlerische Tätigkeit liegt vor, wenn die Arbeiten nach ihrem Gesamtbild eigenschöpferisch sind und über eine hinreichende Beherrschung der Technik hinaus eine bestimmte künstlerische Gestaltungshöhe erreichen. Dabei ist nicht jedes einzelne von dem Künstler geschaffene Werk für sich, sondern die gesamte von ihm im Veranlagungszeitraum ausgeübte Tätigkeit zu würdigen.

- Da die künstlerische Tätigkeit in besonderem Maße persönlichkeitsbezogen ist, kann sie als solche nur anerkannt werden, wenn der Künstler auf sämtliche zur Herstellung eines Kunstwerks erforderlichen Tätigkeiten den entscheidenden gestaltenden Einfluss ausübt. Siehe auch Einkünfte des Erben aus künstlerischer Tätigkeit des Erblassers

Rechts- und wirtschaftsberatende Berufe

Zu der freien Berufstätigkeit eines Wirtschaftsprüfers, vereidigten Buchprüfers, Steuerberaters, Steuerbevollmächtigten usw. können auch die Prüfungen der laufenden Eintragungen in den Geschäftsbüchern, die Prüfung der Inventur, die Durchführung des Hauptabschlusses und die Aufstellung der Steuererklärungen gehören. Die Bücherführung für andere Personen, z. B. durch einen Steuerberater oder einen Steuerbevollmächtigten, ist ebenfalls grundsätzlich eine freiberufliche Tätigkeit.

Heil- und Heilhilfsberufe

Gewerbesteuer bei Heilberufen: Da Sie einem freien Beruf nachgehen, müssen Sie grundsätzlich keine Gewerbesteuer zahlen. Üben Sie neben der reinen Arbeit als Freiberufler jedoch auch sonstige Tätigkeiten aus, dann kann Gewerbesteuerpflicht eintreten.

Bei Ärzten zählt beispielsweise die Ausübung der Heilkunde zum freien Beruf; andere Tätigkeiten können dagegen eine Gewerbesteuerpflicht auslösen. Dies kann etwa beim Verkauf von Hilfsmitteln wie Kontaktlinsen, Arzneimitteln, Massagekissen oder medizinischen Fachbüchern passieren. Auch wenn andere Heilberufler sich als Warenverkäufer betätigen, kann Gewerbesteuer anfallen. So ist zum Beispiel die Veräußerung von Massageprodukten oder Badezusätzen durch Physiotherapeuten eine gewerbliche Tätigkeit.

Beim Praxislabor des Zahnarztes kann Gewerblichkeit eintreten, sobald Laborleistungen auch außenstehenden Kollegen angeboten werden. Demgegenüber tritt die Gewerblichkeit nicht ein, wenn eine Laborgemeinschaft nur Leistungen an die ihr angeschlossenen Mitglieder erbringt. Schließen sich daher mehrere Ärzte zu einer Laborgemeinschaft zusammen, ist es unschädlich, wenn Leistungen ausschließlich an diese Ärzte für ihre Einzelpraxen erbracht werden.

Sind Sie sowohl freiberuflich als auch gewerblich tätig, ist zu unterscheiden, ob Sie dies als

- Einzelpraxis oder als

- Gemeinschaftspraxis bzw. freiberufliche Gesellschaft bürgerlichen Rechts tun.

Betreiben Sie als niedergelassener Arzt eine Einzelpraxis, dann können Sie durch die eindeutige Trennung der gewerblichen von der ärztlichen Tätigkeit (organisatorisch und in der Buchführung) auch eine steuerliche Trennung erreichen. Im Ergebnis wird dann die gewerbliche Tätigkeit steuerlich für sich betrachtet und ihre negativen Folgen bleiben auf den gewerblichen Bereich (z.B. Hilfsmittelverkauf) beschränkt. Daher fällt auch nur für die gewerblichen Umsätze Gewerbesteuer an, während andernfalls der gesamte Gewinn der Gewerbesteuer unterliegt.

Sind Sie dagegen in einer Gemeinschaftspraxis mit mehreren Berufskollegen tätig, so kommt es zur sogenannten Abfärbung der gewerblichen Tätigkeit. Teilweise wird auch von Infektion in diesem Zusammenhang gesprochen. Im Ergebnis wird durch die Abfärbung bzw. die Infektion die gesamte Praxisgemeinschaft gewerblich. Vermeiden können Sie dies nur durch die Gründung einer zweiten Gemeinschaftspraxis bzw. Gesellschaft bürgerlichen Rechts. Auch in diesem Fall sind die unterschiedlichen Bereiche organisatorisch und buchhalterisch strikt voneinander zu trennen.

Ist ein Zusammenschluss in einer Praxisgemeinschaft mit Personen beabsichtigt, die nicht die entsprechende berufliche Zulassung haben (z.B. keine Approbation oder keine staatliche Prüfung zum Physiotherapeuten bzw. Masseur), so ist Vorsicht geboten. Denn in der Regel tritt auch dann Gewerblichkeit ein. So kann der Zusammenschluss eines Arztes mit einem Physiotherapeuten oder Psychologen zur Gewerbesteuerpflicht führen. Mit den neuen standesrechtlichen Möglichkeiten fachübergreifender Zusammenschlüsse – etwa standortübergreifende Teilgemeinschaftspraxen – kann dieses Problem verstärkt auftreten. Ein Zusammenschluss mit gewerblichen Partnern (z.B. aus der Pharmaindustrie) führt ohnehin immer zur Gewerblichkeit.

Gewerblichkeit tritt aber nicht ein, wenn die gewerblichen Umsätze nur einen ganz geringen Umfang haben. Der BFH hat in zwei Urteilen vom 27.08.2014 entschieden, dass ein gewerblicher Umsatzanteil von 3 % typisierend noch von untergeordneter Bedeutung ist. Eine komplette Umqualifizierung aller Einkünfte wäre bei diesem geringen Anteil unverhältnismäßig. Allerdings ist hier ein Höchstbetrag von 24.500 € zu beachten. Liegen die gewerblichen Einkünfte oberhalb dieser Grenze, kommt es immer zu einer Umqualifizierung, auch wenn die 3-%-Grenze nicht überschritten ist. Bislang wurde diese Bagatellgrenze bei 1,25 % angesetzt.

Überschreiten die Umsätze entweder die 3-%-Grenze oder die Grenze von 24.500 €, kommt es in jedem Fall zu einer Abfärbung. Damit werden die gesamten Einkünfte gewerbesteuerpflichtig. Wenn die gewerblichen Einkünfte mehr als 3 % der Gesamteinkünfte betragen, hat der BFH auch bei Einnahmen unterhalb der 24.500-€-Grenze eine komplette Gewerblichkeit angenommen. Bei Überschreiten der Geringfügigkeitsgrenze kann die gewerbliche Infektion durch die Gründung einer beteiligungsidentischen Schwesterpersonengesellschaft, die die gewerbliche Betätigung der Gemeinschaftspraxis übernimmt, vermieden werden.

Die 2001 eingeführte Anrechnung auf die Einkommensteuer hat der Gewerbesteuer den größten Schrecken genommen. Trotzdem ist die Problematik der Einstufung von Heilberuflerpraxen als Gewerbebetrieb nur teilweise entschärft. Es gibt immer noch böse Steuerfallen, da in bestimmten Fällen Anrechnungsverluste eintreten können.

Da die Gewerbesteuerbelastung von der Gemeinde durch den sogenannten Hebesatz gesteuert wird, hängt sie vom Standort der Praxis ab. In Gemeinden mit besonders hohen Hebesätzen kann es zu einer entsprechend hohen Gewerbesteuerbelastung kommen. Bei einem Hebesatz von mehr als 400 % wird die Gewerbesteuer nicht mehr durch die Vergünstigung bei der Einkommensteuer kompensiert. Da viele Kommunen oberhalb dieser Grenze liegen, kommt es somit in den meisten Fällen zu einer steuerlichen Belastung durch die Gewerbesteuer.

Hinweis

Vor größeren Veränderungen in Ihrer Praxis sollten Sie daher unbedingt Kontakt mit uns aufnehmen. Dies betrifft sowohl eine Veränderung durch die Aufnahme von Partnern als auch beim Leistungsspektrum.

Hinweis

Die Frage, ob eine Tätigkeit gewerbesteuerpflichtig ist, ist unabhängig von Fragen der Umsatzsteuerpflicht zu beurteilen. So übt beispielsweise der Tierarzt einen freien Beruf aus, so dass keine Gewerbesteuer anfällt. Trotzdem unterliegen seine Leistungen der Umsatzsteuer.

Checkliste gewerbesteuerfreie Tätigkeiten: Für die Frage der Gewerblichkeit sind die folgenden Tätigkeiten unschädlich - selbst wenn keine Heilbehandlung durchgeführt wird:

- Tätigkeit für Gerichte, Versicherungsanstalten etc. als Gutachter bzw. zur Ausstellung von Attesten (über Gesundheitszustand bzw. Arbeitsfähigkeit).

- Blutgruppengutachten zur Feststellung der Vaterschaft.

- Untersuchungen zur Erprobung von Medikamenten an Patienten und anderen Probanden.

- Anfertigung von Zahnersatz für die eigene Praxis.

Einzelfälle:

- Das Honorar, das ein Augenarzt für das Anpassen von Kontaktlinsen nach einer augenärztlichen Untersuchung erhält, ist den Einnahmen aus der freiberuflichen Tätigkeit zuzuordnen.

- Der Verkauf von Kontaktlinsen, Pflegemitteln durch Augenärzte, von Artikeln zur Mundhygiene bzw. Mundpflege durch Zahnärzte oder von Tierarzneimitteln durch Tierärzte ist keine Ausübung der Heilkunde; die Einnahmen hieraus sind deshalb als Einnahmen aus Gewerbebetrieb zu behandeln.

- Der Verkauf von Tee durch einen Heilpraktiker ist eine gewerbliche Tätigkeit.

- Betreibt ein Arzt ein Krankenhaus, so liegt eine freiberufliche Tätigkeit vor, wenn es ein notwendiges Hilfsmittel für die ärztliche Tätigkeit darstellt und aus dem Krankenhaus ein besonderer Gewinn nicht angestrebt wird. Entsprechendes gilt hinsichtlich einer von einem Arzt oder von einem Heilpraktiker, Physiotherapeuten (Krankengymnasten, siehe auch Nebeneinander ausgeübte gewerbliche und freiberufliche Tätigkeit eines Krankengymnasten), Heilmasseur betriebenen medizinischen Badeanstalt.

- Ist eine von einem Arzt betriebene Klinik, ein Kurheim oder Sanatorium ein gewerblicher Betrieb, gehören grundsätzlich auch seine im Rahmen dieses Betriebes erzielten Einnahmen aus ärztlichen Leistungen zu den Einnahmen aus Gewerbebetrieb, wenn ein ganzheitliches Heilverfahren praktiziert wird, für das ein einheitliches Entgelt zu entrichten ist. Ein Arzt, der eine Privatklinik betreibt, erzielt jedoch dann gewerbliche Einkünfte aus dem Betrieb der Klinik und freiberufliche Einkünfte aus den von ihm erbrachten stationären ärztlichen Leistungen, wenn die Leistungen der Klinik einerseits und die ärztlichen Leistungen andererseits gesondert abgerechnet werden und sich nicht gegenseitig unlösbar bedingen. Das gilt entsprechend, wenn der Betrieb einer medizinischen Badeanstalt als Gewerbebetrieb anzusehen ist.

- Tierärzte, die Medikamente oder Impfstoffe gegen Entgelt abgeben, sind gewerblich tätig.

- Der Verkauf von Kontaktlinsen nebst Pflegemitteln und von Mundhygieneartikeln ist eine gewerbliche Tätigkeit.

- Soweit Heil- oder Heilhilfsberufe nicht zu den Katalogberufen zählen, ist ein solcher Beruf einem der in § 18 Abs. 1 Nr. 1 Satz 2 EStG genannten Katalogberufe ähnlich, wenn das typische Bild des Katalogberufs mit seinen wesentlichen Merkmalen dem Gesamtbild des zu beurteilenden Berufs vergleichbar ist. Dazu gehören die Vergleichbarkeit der jeweils ausgeübten Tätigkeit nach den sie charakterisierenden Merkmalen, die Vergleichbarkeit der Ausbildung und die Vergleichbarkeit der Bedingungen, an die das Gesetz die Ausübung des zu vergleichenden Berufs knüpft. Abweichend von den vorgenannten Grundsätzen stellt die Zulassung des jeweiligen Steuerpflichtigen oder die regelmäßige Zulassung seiner Berufsgruppe nach § 124 Abs. 2 SGB V durch die zuständigen Stellen der gesetzlichen Krankenkassen ein ausreichendes Indiz für das Vorliegen einer dem Katalogberuf des Krankengymnasten ähnlichen Tätigkeit dar. Fehlt es an dieser Zulassung, kann durch ein Gutachten nachgewiesen werden, ob die Ausbildung, die Erlaubnis und die Tätigkeit des Steuerpflichtigen mit den Erfordernissen des § 124 Abs. 2 Satz 1 Nr. 1 bis 3 SGB V vergleichbar sind.

Hinweis

Ob gewerbliche Einkünfte vorliegen, kann mit letzter Sicherheit nur ein Steuerberater beurteilen, denn die denkbaren Konstellationen in der Praxis sind sehr vielfältig und eine Einzelfallbetrachtung daher unerlässlich

Zur Einordnung der Einkünfte aus der Tätigkeit im Rahmen eines Heil- oder Heilhilfsberufs als Einkünfte aus freiberuflicher Tätigkeit (§ 18 Absatz 1 Nummer 1 EStG) oder als Einkünfte aus Gewerbebetrieb (§ 15 EStG) gilt im Einvernehmen mit den obersten Finanzbehörden der Länder Folgendes: ...

Ertragsteuerliche Behandlung von Heil- und Heilhilfsberufen

Sonstige selbständige Arbeit

- Eine Tätigkeit ist auch eine sonstige selbstständige Arbeit i. S. d. § 18 Abs. 1 Nr. 3 EStG, wenn sie den dort aufgeführten Tätigkeiten (Vollstreckung von Testamenten, Vermögensverwaltung, Tätigkeit als Aufsichtsratsmitglied) ähnlich ist.

- Die Tatsache, dass ein Steuerpflichtigen "selbständig und eigenverantwortlich" i. S. d. § 18 Abs. 1 Nr. 1 Satz 3 EStG tätig ist, reicht alleine nicht aus, die Tätigkeit als selbständige zu qualifizieren. Nimmt die sonstige selbständige Tätigkeit einen Umfang an, der die ständige Beschäftigung mehrerer Angestellter oder die Einschaltung von Subunternehmern erforderlich macht, und werden den genannten Personen nicht nur untergeordnete, insbesondere vorbereitende oder mechanische Aufgaben übertragen, liegt eine gewerbliche Tätigkeit vor (sog. Vervielfältigungstheorie). In diesen Fällen übt auch der Subunternehmer keine sonstige selbständige Tätigkeit aus.

- Auch wenn nur Hilfskräfte beschäftigt werden, die ausschließlich untergeordnete Arbeiten erledigen, kann der Umfang des Betriebs den gewerblichen Charakter begründen. Danach üben z. B.

- Hausverwalter, die eine größere Zahl von Gebäuden verwalten und sich zur Erledigung ihrer Arbeiten ständig mehrerer Hilfskräfte bedienen, und

- Zwangsverwalter, die zur Erfüllung ihrer Aufgaben gewerblich tätige Verwaltungsgesellschaften als Erfüllungsgehilfen einschalten, in der Regel eine gewerbliche Tätigkeit aus.

- Auch bei einem Rechtsanwalt, der als Verwalter im Insolvenzverfahren tätig ist, liegt unter den Voraussetzungen der Vervielfältigungstheorie eine gewerbliche Tätigkeit vor.

- Eine Tätigkeit als Aufsichtsratsmitglied i. S. d. § 18 Abs. 1 Nr. 3 EStG übt derjenige aus, der mit der Überwachung der Geschäftsführung einer Gesellschaft beauftragt ist. Dies ist dann nicht der Fall, wenn vom Beauftragten im Wesentlichen Aufgaben der Geschäftsführung wahrgenommen werden.

Liste + Beispiele Gewerbebetrieb

Demgegenüber liegt in folgenden Fällen regelmäßig eine gewerbliche Tätigkeit vor:

| Beruf | Fundstelle |

|---|---|

|

|

|

| Anlagenberatung | BFH, 02.09.1988 - III R 58/85; |

|

|

BStBl II 1989, 24 |

|

|

|

| Badeanstalt, medizinische | BFH, 26.11.1970 - IV 60/65; |

|

|

BStBl II 1971, 249 |

|

|

|

| Baubetreuer, wirtschaftlicher | BFH, 29.05.1973 - VIII R 56/70; |

|

|

BStBl II 1974, 447 |

|

|

|

| Bauherrenbetreuung | BFH, 11.05.1989 - IV R 43/88 |

|

|

BStBl II 1989, 797 |

|

|

|

| Bühnenvermittler | BFH, 15.04.1970 - I R 107/68; |

|

|

BStBl II 1970, 517 |

|

|

|

| Datenverarbeitungsberater | BFH, 07.12.1989 - IV R 115/87; |

|

|

BStBl II 1990, 337 |

|

|

|

| EDV-Berater (überwiegend Entwicklung | BFH, 07.11.1991 - I R 17/90; |

| von Anwendersoftware) | BStBl II 1993, 324 |

|

|

|

| Finanz- und Kreditberatung | BFH, 13.04.1988 - I R 300/83; |

|

|

BStBl II 1988, 666 |

|

|

|

| Fitnessstudio, ohne ständige | BFH, 13.01.1994 - I R 79/92; |

| Trainingsbetreuung / Unterweisung | BStBl II 1994, 362 |

|

|

|

| Fußpfleger | BFH, 14.03.1975 - IV R 207/72; |

|

|

BStBl II 1975, 576 |

|

|

|

| Gutachter f. Einrichtungs- und | BFH, 22.06.1971 - VIII 23/65; |

| Kunstgegenstände | BStBl II 1971, 749 |

|

|

|

| Hausverwalter mit großem Mitarbeiterstab | BFH, 01.12.1955 - IV 395/54; |

|

|

BStBl III 1956, 45 |

|

|

|

| Hellseher | BFH, 30.03.1976 - VIII R 137/75; |

|

|

BStBl II 1976, 464 |

|

|

|

| Kfz-Sachverständiger (ohne Ingenieurstudium) | BFH, 18.06.1980 - I R 109/77; |

|

|

BStBl II 1981, 118 |

|

|

BFH, 09.07.1992 - IV R 116/90 |

|

|

BStBl II 1993, 100 |

|

|

|

| Künstleragent | BFH, 18.04.1972 - VIII R 50/66; |

|

|

BStBl II 1972, 624 |

|

|

|

| Luftbildaufnahmen | BFH, 25.11.1970 - I R 78/69; |

|

|

BStBl II 1971, 267 |

|

|

|

| Marktforschung | BFH, 27.02.1992 - IV R 116/90; |

|

|

BStBl II 1992, 826 |

|

|

|

| Softwareherstellung | BFH, 19.11.1985 - VIII R 25/85; |

|

|

BStBl II 1986, 520 |

|

|

|

| Werbeberater | BFH, 16.01.1974 - I R 106/72; |

|

|

BStBl II 1974, 293 |

Freiberufler + Gewerbesteuer

Für Freiberufler gelten besondere Regeln zur Gewerbesteuer. Selbst ein geringer Anteil gewerblicher Umsätze kann bereits zur Gewerbesteuerpflicht führen. Darüber hinaus können auch qualifizierte Mitarbeiter den steuerlichen Status der Freiberuflichkeit gefährden. Für Freiberufler ist es daher wichtig, die Gewerbesteuerpflicht zu beachten. Die Regelungen sind komplex und können zu erheblichen finanziellen Belastungen führen. Freiberufler sollten daher rechtzeitig prüfen, ob sie von der Gewerbesteuerpflicht betroffen sind.

Was können Freiberufler tun, um die Gewerbesteuerpflicht zu vermeiden?

Freiberufler können die Gewerbesteuerpflicht durch folgende Maßnahmen vermeiden:

- Den Anteil gewerblicher Umsätze unter 3% halten.

- Qualifizierte Mitarbeiter nur in geringem Umfang beschäftigen oder deren Tätigkeiten stärker kontrollieren.

- Die Freiberuflichkeit durch geeignete Maßnahmen nachweisen, z. B. durch die Eintragung in eine Berufskammer oder die Mitgliedschaft in einem Berufsverband.

Mithilfe anderer Personen

Gewerbesteuerpflicht durch qualifizierte Mitarbeiter

Ein weiteres Risiko für Freiberufler ist die Gewerbesteuerpflicht durch qualifizierte Mitarbeiter.

Die Beschäftigung von fachlich vorgebildeten Mitarbeitern steht der Annahme einer freiberuflichen Tätigkeit nicht entgegen, wenn der Berufsträger auf Grund eigener Fachkenntnisse leitend tätig wird und auch hinsichtlich der für den Beruf typischen Tätigkeit eigenverantwortlich mitwirkt. Die leitende und eigenverantwortliche Tätigkeit des Berufsträgers muss sich auf die Gesamttätigkeit seiner Berufspraxis erstrecken; es genügt somit nicht, wenn sich die auf persönlichen Fachkenntnissen beruhende Leitung und eigene Verantwortung auf einen Teil der Berufstätigkeit beschränkt. Freiberufliche Arbeit leistet der Berufsträger nur, wenn die Ausführung jedes einzelnen ihm erteilten Auftrags ihm und nicht dem fachlichen Mitarbeiter, den Hilfskräften, den technischen Hilfsmitteln oder dem Unternehmen als Ganzem zuzurechnen ist, wobei in einfachen Fällen eine fachliche Überprüfung der Arbeitsleistung des Mitarbeiters genügt (Stempeltheorie). Der Berufsträger darf weder die Leitung noch die Verantwortlichkeit einem Geschäftsführer oder Vertreter übertragen. Eine leitende und eigenverantwortliche Tätigkeit ist jedoch dann noch gegeben, wenn ein Berufsträger nur vorübergehend, z. B. während einer Erkrankung, eines Urlaubs oder der Zugehörigkeit zu einer gesetzgebenden Körperschaft oder der Mitarbeit in einer Standesorganisation, seine Berufstätigkeit nicht selbst ausüben kann. Siehe auch Beschäftigung eines Arbeitnehmers: Ist die Tätigkeit noch freiberuflich oder schon gewerblich?

In einem Urteil vom 24. Februar 2016 hat das Sächsische Finanzgericht entschieden, dass Freiberufler, die qualifizierte Mitarbeiter beschäftigen, die ihre Tätigkeiten eigenverantwortlich und ohne maßgebliche Einflussnahme des Freiberuflers durchführen, auch gewerbesteuerpflichtig sein können. Im konkreten Fall ging es um eine Sozietät aus zwei Prüfingenieuren, die unter anderem Hauptuntersuchungen für Kfz vornahmen. Die Sozietät beschäftigte drei weitere Prüfingenieure, die den weit überwiegenden Teil der Aufträge eigenverantwortlich durchführten. Das Finanzamt vertrat die Auffassung, dass die Gesellschafter der Sozietät nicht mehr eigenverantwortlich tätig seien und ihre Einkünfte daher als gewerblich anzusehen seien. Der Bundesfinanzhof (BFH) hat dieses Urteil im Mai 2019 bestätigt. Die obersten Finanzrichter wiesen die Revision der Sozietät als unbegründet zurück.

Gemischte Tätigkeit

Gewerbesteuerpflicht ab 3% gewerblichen Umsatz

Die Gewerbesteuerpflicht für Freiberufler wird in der Regel ab einem Anteil von 3% gewerblichen Umsatz angesetzt. Dies bedeutet, dass Freiberufler, die in einem Kalenderjahr mehr als 3% ihres Umsatzes mit gewerblichen Tätigkeiten erzielen, auch gewerbesteuerpflichtig sind.

- Wird neben einer freiberuflichen eine gewerbliche Tätigkeit ausgeübt, sind die beiden Tätigkeiten steuerlich entweder getrennt oder einheitlich zu behandeln.

- Getrennte Behandlung: Die Tätigkeiten sind zu trennen, sofern dies nach der Verkehrsauffassung möglich ist. Betätigt sich eine natürliche Person sowohl gewerblich als auch freiberuflich und besteht zwischen den Tätigkeiten kein sachlicher und wirtschaftlicher Zusammenhang, werden nebeneinander Einkünfte aus Gewerbebetrieb und aus selbständiger Arbeit erzielt. Aber auch wenn zwischen den Betätigungen gewisse sachliche und wirtschaftliche Berührungspunkteestehen also eine gemischte Tätigkeit vorliegt -, sind die Betätigungen regelmäßig getrennt zu erfassen. Sind die Einkünfte nicht bereits vom Steuerpflichtigen getrennt ermittelt worden, muss eine Trennung ggf. im Wege der Schätzung erfolgen.

- Einheitliche Behandlung: Eine einheitliche Tätigkeit liegt nur vor, wenn die verschiedenen Tätigkeiten derart miteinander verflochten sind, dass sie sich gegenseitig unlösbar bedingen. Schuldet ein Steuerpflichtigen seinem Auftraggeber einen einheitlichen Erfolg, ist die zur Durchführung des Auftrags erforderliche Tätigkeit regelmäßig als einheitliche zu beurteilen. Werden in einem Betrieb nur gemischte Leistungen erbracht, ist der Betrieb danach zu qualifizieren, welche der einzelnen Tätigkeiten der Gesamttätigkeit das Gepräge gibt.

Freiberufliche oder gewerbliche Gesellschaft

Schließen sich Angehörige eines freien Berufs zu einer Personengesellschaft (insbesondere Partnerschaftsgesellschaft, siehe auch Rechtsform) zusammen, haben die Gesellschafter nur dann freiberufliche Einkünfte, wenn alle Gesellschafter, ggf. auch die Kommanditisten, die Merkmale eines freien Berufs erfüllen. Kein Gesellschafter darf nur kapitalmäßig beteiligt sein oder Tätigkeiten ausüben, die keine freiberuflichen sind. Eine Personengesellschaft, die sich aus Angehörigen unterschiedlicher freier Berufe zusammensetzt, ist nicht bereits vom Grundsatz her als gewerbliche Mitunternehmerschaft einzustufen. Beratende Bauingenieure können im Rahmen einer GbR, auch wenn sie nur in geringem Umfang tätig werden, eigenverantwortlich tätig sein. Eine an einer KG als Mitunternehmerin beteiligte GmbH ist selbst dann eine berufsfremde Person, wenn ihre sämtlichen Gesellschafter und ihr Geschäftsführer Angehörige eines freien Berufs sind. Siehe auch Freiberufler-GmbH & Co. KG ist gewerbesteuerpflichtig

Vermeidung der gewerblichen Infektion

Eine Möglichkeit, eine gewerbliche Infektion zu vermeiden, besteht darin, die gewerbliche Tätigkeit auf eine zweite Personengesellschaft auszugliedern. Eine andere Möglichkeit besteht darin, die Buchhaltung und Organisation der gewerblichen und freiberuflichen Tätigkeiten voneinander zu trennen. Darüber hinaus könnte das Risiko einer Infektion durch die Anmeldung eines eigenständigen Gewerbes umgangen werden. In bestimmten Fällen, wie z.B. bei der Vermietung von Wirtschaftsgütern, kann die Tätigkeit als Vermögensverwaltung angesehen werden und führt nicht zur gewerblichen Infektion.

Tipp: Freiberuflerpraxen - Eintritt und Austritt gegen Sachwertabfindung + viele weitere Steuerleitfäden, Erstberatungsbriefe und Verträge erhalten Sie bei meiner online Steuerberatung

Üben Personengesellschaften auch nur zum Teil eine gewerbliche Tätigkeit aus, so ist ihr gesamter Betrieb als gewerblich zu behandeln (Abfärbungstheorie bzw. Abfärbetheorie oder auch Infizierungstheorie Siehe auch Abgrenzung freiberufliche und gewerbliche Tätigkeit).

Umsatzsteuer: Ist-Besteuerung bei Freiberuflern:

Freiberufler haben die Möglichkeit der Ist-Besteuerung, wenn der Gesamtumsatz im vorangegangenen Kalenderjahr nicht 500.000 € übersteigt (§ 20 S. 1 Nr. 1 UStG). Erfüllt ein Freiberufler diese Voraussetzungen, kann ihm die Berechnung der Umsatzsteuer nach vereinnahmten Entgelten auf Antrag gewährt werden. Eine Genehmigung ist ausgeschlossen, sobald ein Freiberufler für seine Umsätze Bücher führt. Dabei ist unerheblich, ob die Bücher freiwillig oder auf Grund einer gesetzlichen Verpflichtung geführt werden. Mehr zur Ist-Besteuerung im Steuerlexikon .... Siehe auch Istbesteuerung steht für viele Freiberufler vor dem Aus

Gewinnermittlung + Buchhaltungssoftware für Freiberufler

Gem. § 2 Abs. 2 Nr. 1 EStG ist auch für Einkünfte aus selbstständiger Arbeit der Gewinn nach den §§ 4 – 7k EStG zu ermitteln. § 4 Abs. 3 EStG ermöglicht lediglich eine vereinfachte Gewinnermittlung (Einnahmenüberschussrechnung), wenn Steuerpflichtigen keine Bücher führen und keine Abschlüsse machen. Mehr Infos zur Einnahmenüberschussrechnung ...

Investitionsabzugsbetrag für Freiberufler

Der Investitionsabzugsbetrag nach § 7g Abs. 1 EStG ist für Wirtschaftsjahre anzuwenden, die nach dem 17.8.2007 enden (§ 52 Abs. 23 Satz 1 EStG). Bei Freiberuflern, die ihren Gewinn mit Einnahmenüberschussrechnung nach § 4 Abs. 3 EStG, ist die Gewinngrenze von 100.000 EUR zu beachten. Es gibt aber auch einen Steuertrick, wie man mit einem höheren Gewinn über 100.000 Euro den IAB nutzen kann. Mehr Infos zum Investitionsabzugsbetrag ...

Kostenlose online Buchhaltung

Auch wenn Freiberufler nicht zur Buchführung verpflichtet sind, müssen sie dennoch Aufzeichnungen führen. Deswegen biete ich für Freiberufler eine kostenlose online Buchhaltungssoftware. Damit können Belege digital verwaltet und die gesamte Buchhaltung online erledigt werden. Außerdem können Sie mir als Steuerberater einen online Zugang zu Ihrer Buchhaltung einrichten. So kann ich Sie bei Ihrer Buchhaltung, der Umsatzsteuervoranmeldung und Einnahmenüberschussrechnung unterstützen.

Viele Steuerberater erledigen für ihre Mandanten die Buchhaltung. Dafür ist die Arbeitszeit des Steuerberaters bzw. seiner Mitarbeiter in der Regel zu teuer. Da die Buchhaltungskosten bis zu 50% der jährlichen Steuerberatungskosten betragen, können Sie diese sparen, wenn Sie Ihre Buchhaltung auf eine einfache Art und Weise vorbereiten bzw. selbst erledigen. Das ist einfacher als Sie vielleicht denken. Sie können z. B. Ihre Bankauszüge per online Banking downloaden und in die online Buchhaltung importieren. Weiterhin können Sie Ihre Belege einscannen und mit einem Kommentar versehen. Ich buche diese dann zeitnah. Selbstverständlich können Sie auch die Belege selbst buchen bzw. einen Buchungsvorschlag machen. Es gibt viele Möglichkeiten der Zusammenarbeit, da Sie als Mandant und ich als Steuerberater gleichzeitigen Zugriff auf Ihre Buchhaltung haben. Wenn Sie Ihre Buchhaltung mit einem innovativen und sehr komfortablen System effektiv und kostengünstig organisieren möchten, dann berate ich Sie gerne online-Buchhaltung@steuerschroeder.de .

Kostenlose Buchhaltungssoftware

Wenn Sie lieber mit einem herkömmlichen PC Buchhaltungsprogramm arbeiten möchten, dann können Sie als mein Mandant die Buchhaltungssoftware MS-Buchhalter kostenlos für Ihre Buchhaltung nutzen. Hier können Sie eine PC-Buchaltungssoftware (Freeware) downloaden ... (Mehr Infos zur Buchhaltungssoftware finden Sie hier ...)

Buchhaltung + EÜR Excel-Vorlage für Freiberufler

Außerdem biete ich meinen Mandanten auch Excel-Tabellen (Vorlagen) für die Buchhaltung an. Weitere Infos finden Sie hier: Buchhaltung mit Excel ...

Homeoffice und Arbeitszimmer für Freiberufler

Die Homeoffice-Pauschale für Freiberufler ab 2023 bringt einige wesentliche Änderungen und Verbesserungen mit sich. Hier sind die wichtigsten Punkte zusammengefasst:

Homeoffice-Pauschale ab 2023

-

Erhöhung der Pauschale: Die Pauschale steigt von 5 EUR auf 6 EUR pro Tag und der jährliche Höchstbetrag von 600 EUR auf 1.260 EUR.

-

Änderung der Anwendungsbedingungen: Ab 2023 ist es nicht mehr erforderlich, dass sämtliche betrieblichen bzw. beruflichen Tätigkeiten des Tages im Homeoffice erbracht werden. Es reicht aus, wenn der überwiegende Teil der Tätigkeiten des Tages im Homeoffice stattfindet.

-

Kein zeitlicher Mindestumfang: Für den Abzug der Pauschale ist kein zeitlicher Mindestumfang der Tätigkeiten im Homeoffice erforderlich.

-

Nachweisführung: Eine einfache Aufstellung der für den Abzug berücksichtigungsfähigen Tage genügt als Nachweis gegenüber dem Finanzamt.

-

Parallelabzug anderer Kosten: Neben der Pauschale können Aufwendungen für im Homeoffice eingesetzte Arbeitsmittel und betrieblich veranlasste Telefon- und Internetkosten nach allgemeinen Regelungen abgesetzt werden.

Häusliches Arbeitszimmer ab 2023

-

Neue Jahrespauschale: Für ein häusliches Arbeitszimmer, das den Mittelpunkt der betrieblichen und beruflichen Tätigkeit bildet, kann nun eine Jahrespauschale von 1.260 EUR abgesetzt werden.

-

Personengebundene Pauschale: Die Pauschale ist personengebunden, sodass bei gemeinsamer Nutzung (z.B. durch Ehegatten) jeder die volle Pauschale geltend machen kann.

-

Wegfall der beschränkten Abzugsmöglichkeit: Die Möglichkeit des beschränkten Abzugs bis 1.250 EUR jährlich ist ab 2023 entfallen.

-

Proratisierung bei unterjährigem Beginn/Ende: Die Pauschale reduziert sich um ein Zwölftel für jeden vollen Kalendermonat, in dem die Voraussetzungen für den Abzug nicht vorliegen.

Diese Änderungen bieten Freiberuflern ab 2023 deutlich verbesserte Möglichkeiten, Kosten für das Homeoffice steuerlich geltend zu machen. Die neuen Regelungen sind flexibler und können mehr Freiberuflern zugutekommen. Siehe für weitere Infos auch Arbeitszimmer + Homeoffice

Beste 5 Steuer-Tipps für Freiberufler

Als Steuerberater:in ist es mir ein Anliegen, Ihnen, liebe Freiberufler, wertvolle Tipps an die Hand zu geben, mit denen Sie Ihre steuerliche Situation optimieren können. Die folgenden Empfehlungen sollen Ihnen helfen, steuerliche Vorteile effektiv zu nutzen und Ihre finanzielle Belastung zu minimieren. Bitte beachten Sie, dass diese Tipps allgemeiner Natur sind und eine individuelle Beratung nicht ersetzen können. Für eine auf Ihre persönliche Situation zugeschnittene Beratung empfehle ich, einen Steuerberater oder eine Steuerberaterin zu konsultieren.

1. Ausgaben strategisch planen

- Investitionen gezielt tätigen: Planen Sie größere Anschaffungen, wie neue Hardware oder Software, die für Ihre Tätigkeit notwendig sind, strategisch im Hinblick auf das Steuerjahr. Investitionen können als Betriebsausgaben abgesetzt werden und somit Ihre steuerliche Bemessungsgrundlage reduzieren.

- Weiterbildungskosten absetzen: Nutzen Sie die Möglichkeit, Kosten für Fachliteratur, Online-Kurse oder Fachkonferenzen steuerlich geltend zu machen. Diese Investitionen in Ihre berufliche Weiterbildung sind voll abzugsfähig.

2. Home-Office Pauschale nutzen

- Arbeitszimmer absetzen: Wenn Sie ein häusliches Arbeitszimmer haben, das ausschließlich beruflich genutzt wird, können Sie die Kosten hierfür von der Steuer absetzen. Ab 2020 gibt es in Deutschland zudem eine Home-Office-Pauschale, die Sie nutzen können, auch wenn das Arbeitszimmer nicht die strengen Anforderungen für den vollen Abzug erfüllt.

3. Umsatzsteuer-Voranmeldungen optimieren

- Voranmeldungszeitraum anpassen: Als Freiberufler haben Sie die Möglichkeit, den Zeitraum Ihrer Umsatzsteuer-Voranmeldungen zu wählen (monatlich, vierteljährlich). Kleinunternehmer können unter bestimmten Voraussetzungen von der Umsatzsteuer befreit sein. Prüfen Sie, welche Regelung für Sie am vorteilhaftesten ist.

4. Vorsorgeaufwendungen maximieren

- Altersvorsorge planen: Beiträge zur gesetzlichen Rentenversicherung, zu berufsständischen Versorgungswerken oder zu privaten Rentenversicherungen sind in gewissen Grenzen steuerlich absetzbar. Informieren Sie sich über die Möglichkeiten, Ihre Altersvorsorge steuerlich optimal zu gestalten.

5. Elektronische Buchführung und Belegsammlung

- Digitalisierung nutzen: Nutzen Sie Softwarelösungen für die Buchführung und Belegsammlung, um den Überblick über Ihre Einnahmen und Ausgaben zu behalten. Elektronische Belege sind steuerlich anerkannt, solange sie den gesetzlichen Anforderungen entsprechen. Eine ordnungsgemäße Buchführung erleichtert nicht nur die Erstellung der Steuererklärung, sondern kann auch im Falle einer Steuerprüfung von Vorteil sein.

Indem Sie diese Tipps beherzigen, können Sie als Freiberufler Ihre steuerliche Last minimieren und gleichzeitig sicherstellen, dass Sie alle gesetzlichen Anforderungen erfüllen. Denken Sie daran, dass eine proaktive Steuerplanung und die Inanspruchnahme professioneller Beratung der Schlüssel zu einer optimalen steuerlichen Gestaltung sind.

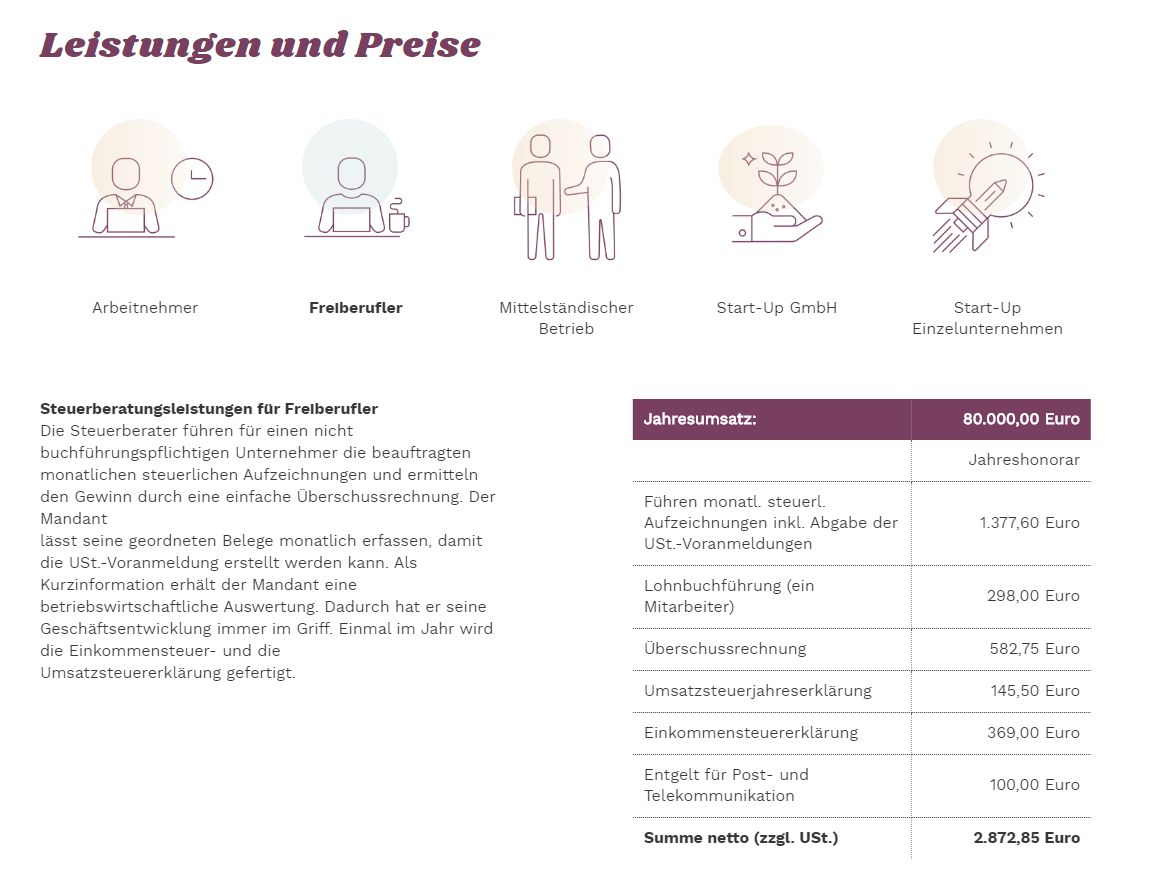

Steuerberatung für Freiberufler

Meine Steuerberatung ist seit über 20 Jahren speziell auf die Bedürfnisse und Belange von Freiberuflern zugeschnitten. Da Sie als Freiberufler auch bei der Steuerberatung mit festen & fairen Preisen kalkulieren möchten, mache ich Ihnen ein besonderes Angebot: Das "Rundum sorglos"-Steuerberatungspaket.

Das "Rundum sorglos"-Steuerberatungspaket für Freiberufler: Sie erhalten die komplette Steuerberatung für einen vorher festgelegten monatlichen Betrag und brauchen sich wegen Buchhaltung, Jahresabschluss, Lohnabrechnungen und Steuererklärung keine Sorgen mehr zu machen. Überraschende Kosten und hohe Abschlusszahlungen gehören somit der Vergangenheit an. Durch den Austausch von vorhandenen Daten können die Steuerberaterkosten auf ein Minimum reduziert werden.

Tipp: Sorglos-Steuer-Paket ab 99 Euro/Monat

Tipp: Sorglos-Steuer-Paket ab 99 Euro/Monat

Das Sorglos-Selbständig-Paket beinhaltet die folgenden Leistungen:

- Monatliche Buchhaltung

- Umsatzsteuer-Voranmeldungen

- Steuererklärungen

- Einnahmenüberschussrechnungen (EÜR)

Das Angebot gilt nur für bestimmte Berufsgruppen:

- IT-Berufe (Programmierer, Designer, etc.)

- Unternehmensberater

- Sachverständige

- Designer (Brand, Industrie, etc.)

- Psychologen

- Coaches

- Freie Berufe (Architekten, Ingenieure, etc.)

- Werbe- bzw. Marketingbrache, PR-Berater

- Fotografen, Kameraleute

- Finanz- & Versicherungsmakler

- und ähnliche Selbständige ...

Wenn Sie Interesse am Sorglos-Steuer-Paket haben, dann schreiben Sie mir bitte eine E-Mail an info@steuerschroeder.de

Wie hoch die Kosten bei mir sind, hängt von der Effektivität der Zusammenarbeit ab. Die meisten Kosten können durch meine kostenlose online Buchhaltung bzw. kostenlosen Buchhaltungssoftware oder Excel-Tabellen eingespart werden.

Vergleichen Sie die Steuerberatungskosten auf Initiative aller Berliner und Brandenburger Steuerberaterinnen und Steuerberater:

Meine Kosten für vergleichbare Leistungen liegen bei ca. 50% des Beispiels. Bitte haben Sie Verständnis, dass ich Ihnen jetzt kein konkretes Angebot für das "Rundum sorglos"-Steuerberatungspaket unterbreiten kann, da ich nicht weiß, welche Leistungen Sie tatsächlich wünschen und wie umfangreich die Steuerberatung sein wird. Gerne mache ich Ihnen aber ein individuelles Angebot. Wenn Sie ein konkretes Angebot haben möchten, dann teilen Sie mir bitte mit, wie viel Umsätze, Belege und Angestellte Sie haben. Ich mache Ihnen dann gerne ein Angebot. Fordern Sie jetzt Ihr individuelles Angebot für Steuerberatung an .... (Steuerberater müssen nicht teuer sein!)

Steuerberatungsleistungen:

- Buchhaltung mit Umsatzsteuervoranmeldung ( Steuerberaterinnen und Steuerberater - Ihre Partner in der Buchführung )

- Betriebswirtschaftliche Auswertungen

- Lohn- und Gehaltsabrechnungen ( Steuerberaterinnen und Steuerberater – Ihre Partner in der Lohnbuchführung )

- Jahresabschluss (Einnahmenüberschussrechnung) mit allen dazu gehörigen Steuererklärungen

- Prüfen aller Steuerbescheide

- Steuerberatung sowie

- Steuertipps

Ihre Vorteile Steuerberatung

- Schnelle und fristgerechte Abschlusserstellung mit allen Steuererklärungen

- Berücksichtigung aller gesetzlich zulässigen Steuersparmöglichkeiten

- Steuerplanung vor dem Jahresende, um noch rechtzeitig Investitionsentscheidungen treffen zu können

- Aussagekräftige und leicht lesbare Übersichten, damit Sie wissen, wo Sie stehen

- Berechnung von Kennzahlen, die für Ihre Entscheidungen relevant sind

- Empfang und Erledigung des Schriftwechsels mit dem Finanzamt

- Einhaltung aller Steuer- und Sozialversicherungstermine

- 12 x im Jahr erhalten Sie Mandantenbriefe mit Steuertipps

Aktuelles + weitere Infos

Abfindung für den Verlust eines Vertrags tarifbegünstigt?

Der Bundesfinanzhof (BFH) muss entscheiden, ob eine Abfindung für den Verlust eines Rechtsberatungsvertrags tarifbegünstigt besteuert werden kann. Im Streitfall hatte ein selbständiger Rechtsanwalt und Notar mit einer GmbH einen Rechtsberatungsvertrag abgeschlossen. Die GmbH kündigte den Vertrag mit sofortiger Wirkung. Im folgenden Rechtsstreit schlossen die Parteien einen außergerichtlichen Vergleich, in dem die GmbH eine einmalige Abfindung von knapp 700.000 € zahlte.

Der Anwalt und Notar vertrat die Auffassung, dass es sich bei der Abfindung um eine tarifbegünstigte Entschädigung handele. Das Finanzgericht Niedersachsen (FG Niedersachsen) hat diese Auffassung jedoch nicht bestätigt. Das FG Niedersachsen hat entschieden, dass die Abfindung als Honorar zu versteuern sei.

Die BFH-Rechtsprechung sieht vor, dass im Bereich der Gewinneinkünfte keine Entschädigung vorliegt, wenn eine Ersatzleistung gezahlt wird für den Verzicht auf die Erfüllung von Verträgen. Dies gilt auch für Zahlungen bei einer Vertragsstörung einschließlich des entgangenen Gewinns. Die Besonderheit im Streitfall liegt nun darin, dass das Mandatsverhältnis arbeitnehmerähnlich ausgestaltet war. In einem solchen Fall könnte es ausnahmsweise ein Anspruch auf die Tarifermäßigung geben.

Der BFH muss nun entscheiden, ob die Abfindung tarifbegünstigt besteuert werden kann. Die Entscheidung des BFH wird für die steuerliche Behandlung von Abfindungen von großer Bedeutung sein.

Weitere Infos:

- Zur Steuerfreiheit bei einer nebenbruflichen Tätigkeit nach § 3 Nr. 26 EStG

- Freiberufler im Steuerlexikon

- Fragen & Antworten zur Freiberuflichkeit

Rechtsgrundlagen zum Thema: Freiberufler

UStRUStR 254. Berechnung der Steuer nach vereinnahmten Entgelten

AEAO

AEAO Zu § 9 Gewöhnlicher Aufenthalt:

AEAO Zu § 122 Bekanntgabe des Verwaltungsakts:

AEAO Zu § 141 Buchführungspflicht bestimmter Steuerpflichtiger:

EStH 4.1 4a 5.2 15.6 15.7.4 18.2 18.3

ErbStH E.12.2

Investitionssofortprogramm 2025: Diese neuen Steuer-Booster sollten Freiberufler jetzt kennen

Freiberuflich oder gewerblich: Wann Tätowierer als Künstler gelten

BFH Urteile zu diesem Thema und weiteres:

Haftungsausschluss: Die auf dieser Webseite bereitgestellten Informationen und Inhalte wurden mit großer Sorgfalt erstellt. Dennoch können wir keine Gewähr für die Vollständigkeit, Richtigkeit oder Aktualität übernehmen. Diese Informationen dienen ausschließlich der allgemeinen Orientierung und ersetzen keine individuelle steuerliche Beratung. Für eine persönliche Beratung und maßgeschneiderte Lösungen stehen wir Ihnen gerne zur Verfügung.

Die wahrscheinlich umfassendste Steuerberater-Website Deutschlands

Aktuelle Steuertipps finden Sie in meinem

Steuer-Newsletter.

Steuer-Newsletter.

Jetzt kostenlos anmelden.

Steuerberater in Berlin

Dipl.-Kfm. Michael Schröder, Steuerberater

Schmiljanstraße 7, 12161 Berlin

(Tempelhof-Schöneberg / Friedenau)

Termine: nach Vereinbarung

Kontakt: bitte nur per E-Mail an

Steuerberater@steuerschroeder.de

Ich bin für Sie da, wenn es um Ihre Steuern geht – persönlich, zuverlässig und kompetent.

Steuerberatung

Jetzt Steuern sparen – wählen Sie die passende Steuerberatung: