Einkommensteuer Grundtabelle & Splittingtabelle 2024, 2025 und 2026

Die Einkommensteuertabellen dienen der Ermittlung Ihrer individuellen Steuerlast. Hier finden Sie aktuelle PDF-Downloads sowie Online-Rechner, die den Grundfreibetrag und die neuen Steuertarife berücksichtigen.

Die Einkommensteuertabelle ist das zentrale Instrument zur Ermittlung der tariflichen Einkommensteuer gemäß § 32a EStG (Einkommensteuertarif). In Deutschland gilt ein progressiver Steuertarif, was bedeutet, dass der Steuersatz mit steigendem Einkommen zunimmt, um die steuerliche Leistungsfähigkeit gerecht abzubilden. Bis zum Erreichen des Grundfreibetrags bleibt das Einkommen steuerfrei. Dieser Freibetrag steigt kontinuierlich an: von 11.604 € im Jahr 2024 über 12.096 € im Jahr 2025 bis hin zu 12.336 € im Jahr 2026. Der Eingangssteuersatz liegt konstant bei 14 %, während der Spitzensteuersatz von 42 % im Jahr 2026 erst ab einem zu versteuernden Einkommen von 69.799 € greift.

Wenn Sie wissen möchten, wie viel Einkommensteuer Sie für das aktuelle oder kommende Jahr zahlen müssen, können Sie hier die Einkommensteuertabellen kostenlos downloaden. Besonders für Rentner ist die Prüfung wichtig, da durch Rentenerhöhungen oft die Grenze zur Steuerpflicht überschritten wird.

Einkommensteuerrechner (Tarif 2024 - 2026)

Der Einkommensteuerrechner berechnet Ihre Steuerlast inklusive Solidaritätszuschlag und Kirchensteuer auf Basis der aktuellsten Gesetzgebung. Sie erhalten ein exaktes Ergebnis für die Grundtabelle oder Splittingtabelle, das Sie direkt für Ihre Finanzplanung nutzen können.

Einkommensteuerrechner

Hinweis: Die maschinelle Berechnung mit dem Rechner ist präziser als die manuelle Entnahme aus einer gedruckten Tabelle. Tabellen arbeiten oft mit Abrundungen in 100-Euro-Schritten, während der Rechner die Formeln des § 32a EStG auf den Cent genau anwendet. Die Werbungskostenpauschale gemäß § 9a EStG (Arbeitnehmer-Pauschbetrag) ist mit 1.230 € bereits in vielen Berechnungen als Mindestbetrag berücksichtigt.

Grundtabelle vs. Splittingtabelle

Die Grundtabelle findet bei der Einzelveranlagung Anwendung, während die Splittingtabelle für zusammenveranlagte Ehegatten oder Lebenspartner gilt. Das Splittingverfahren nach § 32a Abs. 5 EStG sorgt dafür, dass die Progression abgemildert wird, indem das gemeinsame Einkommen rechnerisch halbiert und die darauf entfallende Steuer anschließend verdoppelt wird.

Grundtabelle (Einzelveranlagung)

Die Grundtabelle richtet sich an Ledige, Geschiedene oder getrenntlebende Personen. Sie zeigt die tarifliche Steuerbelastung für ein einzelnes zu versteuerndes Einkommen.

Steuervorteil:

Grundtabelle vs. Splittingtabelle

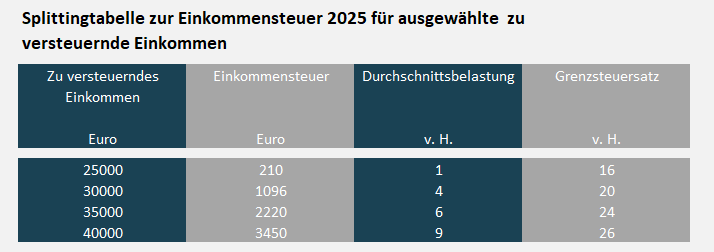

Splittingtabelle (Zusammenveranlagung)

Die Splittingtabelle ist für Ehepaare in der Regel vorteilhaft, sofern die Einkommen der Partner unterschiedlich hoch sind. Durch die Mittelung der Einkommen wird der progressive Anstieg des Steuersatzes gebremst.

Splittingtabelle erstellen /

Steuervorteil berechnen

Berechnen Sie den Steuervorteil:

Grundtabelle vs. Splittingtabelle

Aktuelle Tarife 2025 & 2026 im Vergleich zu 2024

Um die kalte Progression auszugleichen, wurden die Tarifeckwerte für die Jahre 2025 und 2026 deutlich nach rechts verschoben. Hier sind die wichtigsten Kennzahlen im Überblick:

| Merkmal | 2024 | 2025 | 2026 |

|---|---|---|---|

| Grundfreibetrag (§ 32a Abs. 1 Nr. 1 EStG) | 11.604 € | 12.096 € | 12.336 € |

| Eingangssteuersatz | 14 % | 14 % | 14 % |

| Werbungskostenpauschale (§ 9a EStG) | 1.230 € | 1.230 € | 1.230 € |

| Spitzensteuersatz (42 %) ab | 66.761 € | 68.431 € | 69.799 € |

| Reichensteuer (45 %) ab | 277.826 € | 277.826 € | 277.826 € |

Optimierung der Steuerlast

Die Abgabe einer Steuererklärung führt im Durchschnitt zu einer Erstattung von über 1.000 Euro. Nutzen Sie moderne Formulare oder Online-Tools, um Werbungskosten oberhalb der Pauschale von 1.230 € (Wert für 2024/2025) geltend zu machen.

Rechner Steuerertattung

Steuertipps für Ihre Veranlagung:

Aktuelle Tarifeckwerte 2024, 2025 & 2026

Die Tarifeckwerte im Einkommensteuertarif werden regelmäßig angepasst, um die Auswirkungen der kalten Progression für die Steuerpflichtigen abzumildern. Hier finden Sie die wichtigsten Kennzahlen und Grenzwerte im direkten Vergleich:

| Merkmal | 2024 | 2025 | 2026 |

|---|---|---|---|

| Grundfreibetrag (§ 32a Abs. 1 Nr. 1 EStG - steuerfreies Minimum) | 11.604 € | 12.096 € | 12.336 € |

| Eingangssteuersatz (§ 32a Abs. 1 Nr. 2 EStG - ab dem ersten Euro über Grundfreibetrag) | 14 % | 14 % | 14 % |

| Werbungskostenpauschale (§ 9a EStG - Arbeitnehmer-Pauschbetrag) | 1.230 € | 1.230 € | 1.230 € |

| Spitzensteuersatz (42 %) ab (§ 32a Abs. 1 Nr. 4 EStG) | 66.761 € | 68.431 € | 69.799 € |

| Reichensteuer (45 %) ab (§ 32a Abs. 1 Nr. 5 EStG) | 277.826 € | 277.826 € | 277.826 € |

Steuer-Newsletter.

Steuer-Newsletter.