Einkommensteuererklärung

Fragen & Antworten zur Abgabepflicht, Frist, Ausgaben, Formularen + ELSTER

Inhalt:

- Die 10 häufigsten Fragen zur Einkommensteuererklärung

- Einkommensteuererklärung Rechner

- Änderungen bei der Steuererklärung für das Jahr 2023

- Belege Einkommensteuererklärung

- Abgabepflicht Einkommensteuererklärung

- Antrag auf Einkommensteuererklärung (Lohnsteuerjahresausgleich)

- Abgabetermine Einkommensteuererklärung

- Steuertipps: Welche Ausgaben kann ich von der Steuer absetzen?

- Hilfe & Anleitung Einkommensteuererklärung

- Formulare + Unterlagen Einkommensteuererklärung

- Einkommensteuererklärung über ELSTER

- Wann lohnt es sich einen Steuerberater mit der Steuererklärung zu beauftragen?

- Checkliste Einkommensteuererklärung

- Aktuelles + weitere Infos

Willkommen auf meiner Seite Einkommensteuererlärung

Die Abgabe einer Steuererklärung lohnt sich: durchschnittlich werden mehr als 1.000 Euro Steuern erstattet für ca. 1 Stunde Arbeit!

Wie kann ich meine Steuererklärung einreichen? Hier erhalten Sie kostenlose Tipps + Tricks zu Ihrer Steuererklärung und erfahren, ob Sie eine Einkommensteuererlärung abgeben müssen bzw. ob sich die Abgabe lohnt. Desweiteren verrate ich Ihnen was Sie alles in der Steuererklärung absetzen und wie Sie Steuern sparen können. Sie können mit den Steuerrechnern die Einkommensteuer und die Steuererstattung berechnen. Außerdem biete ich eine online Steuererklärung über ELSTER mit individueller Checkliste an.

„Mancher jammert das ganze Jahr, dass er zu wenig verdiene und muss dann beim Ausfüllen seiner Steuererklärung feststellen, dass er mehr verdient, als er sich leisten kann.“ (Zitat: Verfasser unbekannt)

Steuererklärungen ab dem Jahr 2020 können nicht mehr in ElsterFormular erstellt werden. Sie können gerne meine online Steuererklärung nutzen.

Die 10 häufigsten Fragen zur Einkommensteuererklärung

Sie erhalten Antworten auf die häufigsten Fragen zur Einkommensteuer:

-

Abgabepflicht: Arbeitnehmer mit Steuerklasse I oder IV/IV müssen in der Regel keine Steuererklärung abgeben, es sei denn, es liegen besondere Umstände vor (z.B. weitere Einkünfte über 410 EUR, Arbeitgeberwechsel, Lohnersatzleistungen, Freibeträge). Selbständige und Gewerbetreibende sind immer zur Abgabe verpflichtet. Siehe hierzu Abgabepflicht Einkommensteuererklärung.

-

Abgabefrist: Die Frist endet am 31.07. des Folgejahres, bei steuerlicher Beratung am 28.02. des übernächsten Jahres. Siehe hierzu Abgabepflicht Einkommensteuererklärung.

-

Verspätungszuschlag: Bei verspäteter Abgabe wird ein Verspätungszuschlag erhoben, der 0,25% der festgesetzten Steuer pro Monat beträgt, mindestens jedoch 10 EUR. Siehe hierzu Verspätungszuschlag.

-

Zuständiges Finanzamt: Das Finanzamt des Wohnsitzbezirks ist zuständig. Siehe hierzu Finanzamt.

-

Kosten für Steuerberater: Die Kosten richten sich nach der Steuerberatervergütungsverordnung und hängen von den Einnahmen in den jeweiligen Einkunftsarten ab. Siehe hierzu Steuerberaterkosten.

-

Benötigte Unterlagen für den Steuerberater: Unterlagen zu Einnahmen und Ausgaben, Belege zu außergewöhnlichen Belastungen, Sonderausgaben und haushaltsnahen Dienstleistungen. Siehe hierzu Checkliste Einkommensteuererklärung.

-

Bearbeitungsdauer beim Finanzamt: Die Dauer variiert und kann von wenigen Wochen bis zu mehreren Monaten reichen.

-

Absetzbarkeit von Krankheitskosten: Krankheitskosten sind als außergewöhnliche Belastungen absetzbar, abzüglich einer zumutbaren Eigenbelastung. Siehe hierzu zumutbare Eigenbelastung.

-

Rentenbesteuerung: Die Besteuerung der Rente hängt vom Jahr des Rentenbeginns ab. Für 2019 beträgt der steuerpflichtige Anteil 78%. Ein Steuerfreibetrag wird festgelegt und bleibt konstant. Siehe hierzu Rentenbesteuerung.

-

Einreichung der Steuererklärung: Die Einreichung erfolgt elektronisch, z.B. über ElsterOnline oder das Datev Rechenzentrum. Siehe hierzu Einkommensteuererklärung über ELSTER.

Einkommensteuererklärung Rechner

Mit unserem kostenlosen online Steuerrechner können Sie berechnen, ob sich eine Einkommensteuererstattung oder Einkommensteuernachzahlung ergibt:

Rechner Steuerertattung

Tipp: Geben Sie Ihre Erklärung elektronisch über ELSTER ab. Bitte fügen Sie Ihrer Erklärung keine Belegeund separate Aufstellungen bei. Steuererklärungen werden in der Reihenfolge des Erklärungseingangs bearbeitet. Je eher Sie Ihre Steuererklärung abgeben, desto früher erhalten Sie Ihren Bescheid.

Änderungen bei der Steuererklärung für das Jahr 2023

Hier eine kurze Zusammenfassung der wichtigsten Neuerungen:

-

Neue Anlage für doppelte Haushaltsführung: Für diejenigen, die aus beruflichen Gründen einen doppelten Haushalt führen, gibt es jetzt eine eigene Anlage mit dem Titel „Anlage N doppelte Haushaltsführung“. Diese Anlage beinhaltet auch Zeilen zur doppelten Haushaltsführung im Ausland.

-

Neue Anlage „V Sonstiges“ für Vermietung und Verpachtung : Diese Anlage ist für Einnahmen aus Grundstücksgemeinschaften oder Untervermietungen vorgesehen. Die bisherige Anlage V für Einkünfte aus Vermietung und Verpachtung wurde auf vier Seiten erweitert.

-

Änderungen bei der Anlage N für das häusliche Arbeitszimmer : Die Anlage N wurde umstrukturiert. Es gibt nun zwei Möglichkeiten, Werbungskosten für das Arbeiten von zu Hause abzusetzen: Entweder die anteiligen Kosten des häuslichen Arbeitszimmers oder die Homeoffice-Pauschale von maximal 1260 Euro, basierend auf den tatsächlich im Homeoffice verbrachten Arbeitstagen.

-

Besteuerung von Kryptowährungen: Gewinne aus dem Handel mit Kryptowährungen wie Bitcoin oder Ethereum sind steuerpflichtig, wenn die Haltefrist weniger als zwölf Monate beträgt. In der „Anlage SO“ gibt es nun einen eigenen Abschnitt für virtuelle Währungen und Tokens.

-

Wegfall bestimmter Anlagen: Einige Anlagen und Zeilen, wie der Abschnitt zur Energiepreispauschale oder die Eingabemöglichkeit für die Empfangsvollmacht, wurden entfernt.

-

Erweiterungen bei anderen Anlagen: Die Anlage zu energetischen Maßnahmen wurde auf drei Seiten erweitert. Auch die Anlagen Kind und Vorsorgeaufwand wurden um mehrere Seiten ergänzt.

Diese Änderungen zeigen, dass es wichtig ist, sich jedes Jahr aufs Neue mit den aktuellen Vorgaben und Formularen für die Steuererklärung vertraut zu machen. Insbesondere die Neuerungen im Bereich der doppelten Haushaltsführung, der Vermietung und Verpachtung sowie der Besteuerung von Kryptowährungen können für viele Steuerpflichtige relevant sein.

Belege Einkommensteuererklärung

Die notwendigen Unterlagen für die Steuererklärung. Hier eine kurze Zusammenfassung und einige zusätzliche Hinweise:

-

Persönliche Daten: Personalausweis oder Reisepass und Steueridentifikationsnummer sind grundlegend für die Identifikation und Zuordnung Ihrer Steuerdaten.

-

Kontoauszüge und Einkommensnachweise: Wichtige Kontoauszüge und Bescheinigungen über Einkünfte wie Arbeitslosengeld, Krankengeld, Mutterschaftsgeld, Elterngeld, Übergangsgeld, Insolvenzausfallgeld, Rentenbescheide, Mieteinnahmen sowie Zins- und Kapitaleinnahmen.

-

Werbungskosten: Dazu gehören Fahrtkosten, Beiträge zu Berufsverbänden, Arbeitsmittel, Berufsbekleidung, Aufwendungen für ein Arbeitszimmer, Reisekosten, Fortbildungskosten, Bewerbungskosten, Umzugskosten und Kosten für doppelte Haushaltsführung.

-

Sonderausgaben: Versicherungsbeiträge, Beiträge zur privaten Altersvorsorge, Spenden, Ausbildungskosten, Unterhaltszahlungen und Zahlungen im Zusammenhang mit dem Versorgungsausgleich.

-

Angaben zu Kindern: Steueridentifikationsnummer der Kinder, Kinderbetreuungskosten, Ausbildungs- oder Studienbescheinigungen, Lohnsteuerbescheinigungen der Kinder, Bescheide über Halbwaisenrente und Schulgeld.

-

Außergewöhnliche Belastungen: Krankheits- und Pflegekosten, Beerdigungskosten, Kurkosten, Kosten für Heilpraktiker und Unterhalt an Angehörige.

-

Weitere wichtige Unterlagen: Nachweise über Handwerkerleistungen, haushaltsnahe Dienstleistungen, Nebenkostenabrechnungen und Bescheinigungen über vermögenswirksame Leistungen.

Es ist wichtig, alle relevanten Belege und Dokumente sorgfältig zu sammeln und zu ordnen, um den Prozess der Steuererklärung zu vereinfachen und sicherzustellen, dass alle möglichen Abzüge geltend gemacht werden. Die Nutzung von Steuersoftware oder Online-Plattformen wie "Mein Elster" kann ebenfalls hilfreich sein, um den Prozess zu vereinfachen und Fehler zu vermeiden.

Abgabepflicht Einkommensteuererklärung

Wer muss eine Steuererklärungabgeben?

Jeder Steuerpflichtige muss grundsätzlich einmal jährlich, bis zum 31. Juli (§ 149 Abs. 2 Satz 1 AO), eine Einkommensteuererklärung für das zurückliegende Jahr abgeben (sog. Pflichtveranlagung). Unbeschränkt Steuerpflichtige haben eine jährliche ESt-Erklärung für das abgelaufene Kalenderjahr (KJ) abzugeben, wenn der Gesamtbetrag der Einkünfte den Grundfreibetrag nach § 32a Abs. 1 S. 2 Nr. 1 EStG – in der jeweils geltenden Fassung – überstiegen hat und darin keine Einkünfte aus nichtselbständiger Arbeit, von denen ein Steuerabzug vorgenommen worden ist, enthalten sind (vgl. § 56 S. 1 Nr. 1 a und Nr. 2 a EStDV). Bei zusammenveranlagten Ehegatten/Lebenspartnern wird der doppelte Grundfreibetrag berücksichtigt.

Bis zum Grundfreibetrag fällt keine Einkommensteuer an:

Ledig / Verheiratet

2018 = 9.000 Euro / 18.000 Euro

2019 = 9.168 Euro / 18.336 Euro

2020 = 9.408 Euro / 18.816 Euro

2021 = 9.744 Euro / 19.488 Euro

2022 = 9.984 Euro / 19.968 Euro

2023 = 10.908 Euro / 21.816 Euro

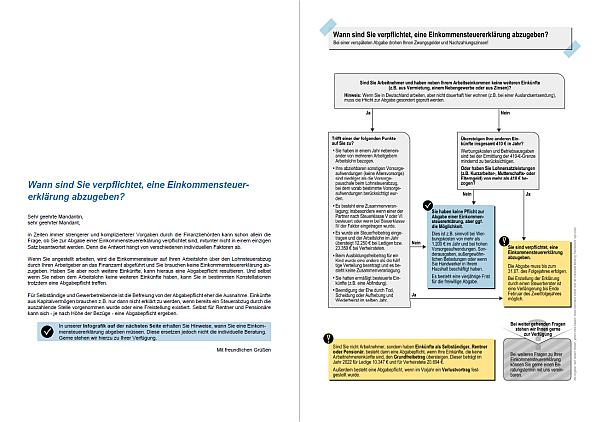

Pflichtveranlagung Einkommensteuer (06/22)

»Wann sind Sie verpflichtet, eine Einkommenseuererklärung abzugeben?« (#1020020)

Download:

Vielen Mandanten ist aufgrund der immer strengeren und komplizierteren steuerrechtlichen Vorgaben unklar, ob Sie zur Abgabe einer Einkommensteuererklärung verpflichtet sind. Unsere Infografik zeigt Ihnen auf, wann Sie eine Einkommensteuererklärung abgeben müssen und wann keine Verpflichtung besteht.

Pflichtveranlagte müssen eine Steuererklärung abgeben. Dazu zählen:

- Selbstständige + Gewerbetreibende

- Verheiratete in den Steuerklassen 3 und 5

- Personen mit unversteuerten Einnahmen (Mieteinkünfte , Gewinn aus Verkauf von Kryptowährung )

- Studenten mit Einkünften in Deutschland

- Rentner (bei Überschreitung des Grundfreibetrags)

- Einnahmen aus Nebentätigkeit mit Steuerklasse 6 (nicht Mini-job!)

- Bezieher , von steuerfreien Lohnersatzleistungen (Krankengeld, Arbeitslosengeld, Elterngeld, Mutterschaftsgeld, Kurzarbeitergeld, wenn diese Ersatzleistungen zusammen über 410 Euro liegen)

Mehr Infos siehe Steuererklärungspflicht

Freiwillige müssen keine Steuererklärung abgeben. Dazu zählen: Arbeitnehmer, Auszubildene + Beamte (Ausnahme Steuerklasse 3/5)

Hinweis: Nur weil man einmal eine Steuererklärung abgegeben hat ist man nicht Automatisch verpflichtet eine Steuererklärung einzureichen

Abgabepflichten und -fristen der Einkommensteuererklärung

Die Abgabepflichten und -fristen für die Einkommensteuererklärung. Hier sind die wichtigsten Punkte:

-

Antragsveranlagung vs. Pflichtveranlagung:

- Antragsveranlagung: Hierbei ist die Abgabe der Steuererklärung freiwillig. Sie kann Vorteile bringen, wie die Minderung der Steuerlast. Für die Antragsveranlagung haben Sie vier Jahre Zeit.

- Pflichtveranlagung: In diesem Fall sind Sie verpflichtet, eine Steuererklärung einzureichen.

-

Abgabepflicht für Arbeitnehmer:

- Sie müssen eine Steuererklärung abgeben, wenn Sie Lohn von mehreren Arbeitgebern beziehen oder wenn Sie und Ihr Ehepartner unterschiedliche Steuerklassenkombinationen haben (z.B. III und V oder IV mit Faktor).

- Ebenfalls verpflichtend ist die Steuererklärung bei Nebeneinkünften über 410 € jährlich, bei bestimmten Sozialleistungen (z.B. Arbeitslosengeld, Elterngeld) über 410 €, die dem Progressionsvorbehalt unterliegen, oder wenn Sie Freibeträge in Anspruch genommen haben und Ihr Arbeitslohn bestimmte Grenzen überschreitet.

-

Abgabepflicht für Selbstständige und andere Gruppen :

- Selbstständige, Gewerbetreibende, Land- und Forstwirte sowie Vermieter müssen grundsätzlich immer eine Steuererklärung abgeben, wenn sie mehr als 410 € Einnahmen erzielen, die nicht durch eine Lohnsteuerkarte erfasst sind.

Antragsveranlagung und Pflichtveranlagung

Bei der Einkommensteuererklärung wird unterschieden zwischen zwei Arten: Antragsveranlagung und Pflichtveranlagung.

- Antragsveranlagung

Bei einer Antragsveranlagung können Sie die Bearbeitung Ihrer Steuererklärung beim Finanzamt beantragen. Sie müssen die Steuererklärung also nicht abgeben, können das aber freiwillig tun. Das kann von Vorteil sein, um Ihre Steuerlast zu mindern. Bei einer Antragsveranlagung haben Sie vier Jahre Zeit, Ihre Steuererklärung abzugeben.

- Pflichtveranlagung

Bei einer Pflichtveranlagung sind Sie verpflichtet, eine Steuererklärung abzugeben.

Pflichtveranlagung für Arbeitnehmer

Für Arbeitnehmer gelten folgende Regeln:

- Nebeneinanderlohn von mehreren Arbeitgebern

Wenn Sie nebeneinander Lohn von mehreren Arbeitgebern beziehen, sind Sie verpflichtet, eine Steuererklärung abzugeben.

- Steuerklassenkombination III und V

Wenn Sie und Ihr Ehepartner/Ihre Ehepartnerin zusammen veranlagt werden, beide einen Arbeitslohn beziehen und die Steuerklassenkombination III und V haben, sind Sie verpflichtet, eine Steuererklärung abzugeben.

- Steuerklasse IV mit Faktor

Wenn einer von Ihnen die Steuerklasse IV mit Faktor hat, sind Sie verpflichtet, eine Steuererklärung abzugeben.

- Nebeneinkünfte über 410 €

Wenn Sie neben Ihrem Arbeitslohn weitere Einnahmen haben, die über 410 € im Jahr liegen, sind Sie verpflichtet, eine Steuererklärung abzugeben. Dazu gehören zum Beispiel Renten oder Mieten.

- Arbeitslosen-, Kranken-, Eltern- oder Mutterschaftsgeld

Wenn Sie Arbeitslosen-, Kranken-, Eltern- oder Mutterschaftsgeld bezogen haben, das über 410 € im Jahr lag, sind Sie verpflichtet, eine Steuererklärung abzugeben.

- Kurzarbeitergeld

Wenn Sie Kurzarbeitergeld bezogen haben, sind Sie verpflichtet, eine Steuererklärung abzugeben.

Pflichtveranlagung für Selbstständige und Vermieter

Sobald Sie in einem Jahr mehr als 410 € Einnahmen erzielen, die nicht durch eine Lohnsteuerkarte erfasst sind, müssen Sie grundsätzlich immer eine Steuererklärung abgeben. Dazu gehören zum Beispiel Einnahmen aus Gewerbebetrieb, Land- und Forstwirtschaft oder Vermietung und Verpachtung.

Pflichtveranlagung in besonderen Fällen

Auch in folgenden Fällen sind Sie verpflichtet, eine Steuererklärung abzugeben:

- Scheidung oder Tod eines Ehegatten/Lebenspartners

- Wohnsitz im Ausland

- Abfindungen, Sonderzahlungen

Steuererklärungspflicht

Unbeschränkt Steuerpflichtige haben eine jährliche Einkommensteuererklärung für das abgelaufene Kalenderjahr (Veranlagungszeitraum) in den folgenden Fällen abzugeben:

-

Ehegatten, bei denen im Veranlagungszeitraum die Voraussetzungen des § 26 Abs. 1 des Gesetzes vorgelegen haben und von denen keiner die Einzelveranlagung nach § 26a des Gesetzes wählt,

- wenn keiner der Ehegatten Einkünfte aus nichtselbständiger Arbeit, von denen ein Steuerabzug vorgenommen worden ist, bezogen und der Gesamtbetrag der Einkünfte mehr als das Zweifache des Grundfreibetrages nach § 32a Abs. 1 Satz 2 Nummer 1 des Gesetzes in der jeweils geltenden Fassung betragen hat,

- wenn mindestens einer der Ehegatten Einkünfte aus nichtselbständiger Arbeit, von denen ein Steuerabzug vorgenommen worden ist, bezogen hat und eine Veranlagung nach § 46 Abs. 2 Nr. 1 bis 7 des Gesetzes in Betracht kommt;

-

Personen, bei denen im Veranlagungszeitraum die Voraussetzungen des

§ 26 Abs. 1 des Gesetzes nicht vorgelegen haben,

- wenn der Gesamtbetrag der Einkünfte den Grundfreibetrag nach § 32a Abs. 1 Satz 2 Nummer 1 des Gesetzes in der jeweils geltenden Fassung überstiegen hat und darin keine Einkünfte aus nichtselbständiger Arbeit, von denen ein Steuerabzug vorgenommen worden ist, enthalten sind,

- wenn in dem Gesamtbetrag der Einkünfte Einkünfte aus nichtselbständiger Arbeit, von denen ein Steuerabzug vorgenommen worden ist, enthalten sind und eine Veranlagung nach § 46 Abs. 2 Nr. 1 bis 6 und 7 Buchstabe b des Gesetzes in Betracht kommt.

Eine Steuererklärung ist außerdem abzugeben, wenn zum Schluss des vorangegangenen Veranlagungszeitraums ein verbleibender Verlustabzug festgestellt worden ist.

- Einkommensteuererklärungspflicht von Arbeitnehmern

- Einkommensteuererklärungspflicht von Nicht-Arbeitnehmern

Einkommensteuererklärungspflicht von Nicht-Arbeitnehmern

Unbeschränkt Steuerpflichtige (Wohnsitz oder gewöhnlichen Aufenthalt in DE) haben eine Einkommensteuererklärung in den folgenden Fällen abzugeben

1 . zusammenveranlagte Ehegatten

- wenn keiner der Ehegatten Einkünfte aus nichtselbständiger Arbeit, von denen ein Steuerabzug vorgenommen worden ist, bezogen und der Gesamtbetrag der Einkünfte mehr als das Zweifache des Grundfreibetrages nach § 32a Absatz 1 Satz 2 Nummer 1 des Einkommensteuergesetzes in der jeweils geltenden Fassung betragen hat,

- wenn mindestens einer der Ehegatten Einkünfte aus nichtselbständiger Arbeit, von denen ein Steuerabzug vorgenommen worden ist, bezogen hat und eine Veranlagung nach § 46 Abs. 2 Nr. 1 bis 7 des Gesetzes in Betracht kommt;

2. einzelveranlagte Steuerpflichtige

- wenn der Gesamtbetrag der Einkünfte den Grundfreibetrag nach § 32a Absatz 1 Satz 2 Nummer 1 des Einkommensteuergesetzes in der jeweils geltenden Fassung überstiegen hat und darin keine Einkünfte aus nichtselbständiger Arbeit, von denen ein Steuerabzug vorgenommen worden ist, enthalten sind,

- wenn in dem Gesamtbetrag der Einkünfte Einkünfte aus nichtselbständiger Arbeit, von denen ein Steuerabzug vorgenommen worden ist, enthalten sind und eine Veranlagung nach § 46 Abs. 2 Nr. 1 bis 6 und 7 Buchstabe b des Gesetzes in Betracht kommt.

- Eine Einkommensteuererklärung ist außerdem abzugeben, wenn zum Schluss des vorangegangenen Veranlagungszeitraums ein verbleibender Verlustabzug festgestellt worden ist.

Mehr Infos auf Pflichtveranlagung

Einkommensteuererklärungspflicht von Arbeitnehmern

Eine Einkommensteuerveranlagung wird nur durchgeführt,

- wenn steuerpflichtige Einkünfte, die nicht dem Lohnsteuerabzug zu unterwerfen waren, oder Einkünfte und Leistungen, die dem Progressionsvorbehalt unterliegen, jeweils mehr als 410 Euro beträgt;

- wenn der Steuerpflichtige nebeneinander von mehreren Arbeitgebern Arbeitslohn bezogen hat;

- wenn bei einem Steuerpflichtigen die Vorsorgepauschale größer ist als die abziehbaren Vorsorgeaufwendungen ist;

- wenn ein Ehegatte, nach der Steuerklasse V oder VI besteuert oder bei Steuerklasse IV der Faktor (§ 39f) eingetragen worden ist;

- wenn für einen Steuerpflichtigen ein Steuerfreibetrag auf der Lohnsteuerkarte eingetragen wurde.

- wenn bei einem Elternpaar, dem nicht beide unbeschränkt steuerpflichtig waren

a) im Fall des § 33a Absatz 2 Satz 5 das Elternpaar gemeinsam eine Aufteilung des Abzugsbetrags in einem anderen Verhältnis als je zur Hälfte beantragt oder

b) im Fall des § 33b Absatz 5 Satz 3 das Elternpaar gemeinsam eine Aufteilung des Pauschbetrags für behinderte Menschen oder des Pauschbetrags für Hinterbliebene in einem anderen Verhältnis als je zur Hälfte beantragt.

Die Einkommensteuerveranlagungspflicht besteht für jeden Elternteil, der Einkünfte aus nichtselbständiger Arbeit bezogen hat; - wenn bei einem Steuerpflichtigen die Lohnsteuer für einen sonstigen Bezug ermittelt wurde;

- wenn der Arbeitgeber die Lohnsteuer von einem sonstigen Bezug berechnet hat und dabei der Arbeitslohn aus früheren Dienstverhältnissen des Kalenderjahres außer Betracht geblieben ist;

- wenn die Ehe des Arbeitnehmers im Veranlagungszeitraum durch Tod, Scheidung oder Aufhebung aufgelöst worden ist und er oder sein Ehegatte der aufgelösten Ehe im Veranlagungszeitraum wieder geheiratet hat;

- wenn

a) für einen unbeschränkt Steuerpflichtigen im Sinne des § 1 Absatz 1 bei der Bildung der Lohnsteuerabzugsmerkmale (§ 39) ein Ehegatte im Sinne des § 1a Absatz 1 Nummer 2 berücksichtigt worden ist oder

b) für einen Steuerpflichtigen, der zum Personenkreis des § 1 Absatz 3 oder des § 1a gehört, Lohnsteuerabzugsmerkmale nach § 39 Absatz 2 gebildet worden sind; das nach § 39 Absatz 2 Satz 2 bis 4 zuständige Finanzamt ist dann auch für die Veranlagung zuständig; - wenn die Einkommensteuerveranlagung beantragt wird, insbesondere zur Anrechnung von Lohnsteuer auf die Einkommensteuer. Der Antrag ist durch Abgabe einer Einkommensteuererklärung zu stellen.

Kommt nach den obigen Absatz eine Veranlagung zur Einkommensteuer nicht in Betracht, so gilt die Einkommensteuer, die auf die Einkünfte aus nichtselbständiger Arbeit entfällt, für den Steuerpflichtigen durch den Lohnsteuerabzug als abgegolten, soweit er nicht für zu wenig erhobene Lohnsteuer in Anspruch genommen werden kann. 2§ 42b bleibt unberührt.

Antrag auf Einkommensteuererklärung (Lohnsteuerjahresausgleich)

Eine Steuererklärung kann sich insbesondere für Personen lohnen, bei denen die Steuer auf null Euro oder einen negativen Betrag festgesetzt wird (§ 152 Abs. 3 Nr. 2 AO). In diesen Fällen kann es zu einer Steuerrückerstattung kommen. Zudem ist es möglich, dass Steuer- und Feststellungserklärungen, die sich auf ein Kalenderjahr oder einen gesetzlich bestimmten Zeitpunkt beziehen, zwar verspätet, aber binnen 14 Monaten (in Fällen des § 149 Abs. 2 S. 2 AO: binnen 19 Monaten) nach Ablauf des Kalenderjahres bzw. binnen 14 Monaten (in Fällen des § 149 Abs. 2 S. 2 AO: binnen 19 Monaten) nach dem Besteuerungszeitpunkt abgegeben werden. Auch in diesen Fällen kann eine Steuererklärung sinnvoll sein, um mögliche Steuervorteile zu nutzen.

Arbeitnehmer mit Einkünften aus nichtselbständiger Arbeit können einen Antrag auf Einkommensteuererklärung (Lohnsteuerjahresausgleich) stellen. Der Antrag auf Einkommensteuerveranlagung ist innerhalb der Festsetzungsfrist von vier Jahren zu stellen. Die Anlaufhemmung nach § 170 Abs. 2 Satz 1 Nr. 1 AO ist wegen fehlender Steuererklärungspflicht regelmäßig nicht anwendbar, es sei denn, der Stpfl. ist zur Abgabe einer Einkommensteuererklärung aufgefordert worden.

Sollen ausländische Verluste, die nach einem DBA bei der Ermittlung des z. v. E. (§ 2 Abs. 5 EStG) außer Ansatz geblieben sind, zur Anwendung des negativen Progressionsvorbehalts berücksichtigt werden, ist auf Antrag eine Veranlagung durchzuführen.

Hat ein Arbeitnehmer im Veranlagungszeitraum zeitweise nicht in einem Dienstverhältnis gestanden, so kann die Dauer der Nichtbeschäftigung z. B. durch eine entsprechende Bescheinigung der Agentur für Arbeit, wie einen Bewilligungsbescheid über das Arbeitslosengeld oder eine Bewilligung von Leistungen nach dem SGB III, belegt werden. Kann ein Arbeitnehmer Zeiten der Nichtbeschäftigung durch geeignete Unterlagen nicht nachweisen oder in sonstiger Weise glaubhaft machen, ist dies kein Grund, die Antragsveranlagung nicht durchzuführen. Ob und in welcher Höhe außer dem auf der Lohnsteuerbescheinigung ausgewiesenen Arbeitslohn weiterer Arbeitslohn zu berücksichtigen ist, hängt von dem im Einzelfall ermittelten Sachverhalt ab. Für dessen Beurteilung gelten die Grundsätze der freien Beweiswürdigung.

Mehr Infos auf Antragsveranlagung

Abgabetermine Einkommensteuererklärung

Pflichtveranlagte: Grundsätzlich lautet die Frist bis zum 31.7 des Folgejahres. An Sonntagen und Feiertagen kann die Frist nicht ablaufen, erst am nächsten Tag

Die Steuererklärung für das Jahr 2023 muss grundsätzlich bis zum 31. Juli 2024 abgegeben werden, gemäß § 149 Abs. 2 Satz 1 AO. Dies gilt für jeden persönlich Steuerpflichtigen, der eine Einkommensteuererklärung für das zurückliegende Jahr abgeben muss. Dies wird als Pflichtveranlagung bezeichnet.

Sollten Sie steuerlich beraten sein und beispielsweise einen Steuerberater mit der Abgabe der Einkommensteuererklärung beauftragt haben, verlängert sich die Abgabefrist automatisch auf den letzten Tag des Februars des übernächsten Jahres, also den 28. Februar 2025, es sei denn, das Finanzamt verlangt ausdrücklich eine frühere Abgabe (sog. vorzeitige Aufforderung).

Im Jahr 2022 lief die Frist am 1.8.2022 ab

Informationen über die Fristverlängerung für die Abgabe von Steuererklärungen und die Bedingungen für Vorabanforderungen:

Fristverlängerung für die Abgabe von Steuererklärungen :

-

Fristverlängerung ohne spezifische Voraussetzungen:

- Die Fristverlängerung für die Abgabe von Steuererklärungen ist generell an keine speziellen Voraussetzungen geknüpft.

-

Möglichkeit der Vorabanforderung:

- Die Finanzverwaltung kann anlassbezogen oder zufallsbasiert Steuererklärungen vorab anfordern.

- Bei einer Vorabanforderung muss die Steuererklärung innerhalb einer gesetzlich festgelegten Frist von vier Monaten eingereicht werden, wobei der früheste Fristablauf der 31. Juli des Folgejahres ist.

-

Gründe für eine Vorabanforderung:

- Verspätete Abgabe von Erklärungen in vorangegangenen Besteuerungszeiträumen.

- Hohe Abschlusszahlungen in der Veranlagung des vorangegangenen Jahres.

- Herabsetzung von Vorauszahlungen außerhalb einer Veranlagung.

- Geplante Außenprüfungen.

- Eröffnung oder Einstellung eines Betriebs.

- Zufällige Auswahl im Rahmen der automationsgestützten Prüfung.

-

Zusätzliche Fristverlängerungen bei beratenen Steuerpflichtigen :

- Zusätzliche Fristverlängerungen werden nur gewährt, wenn kein Verschulden des Steuerpflichtigen vorliegt, auch bei vorabangeforderten Steuererklärungen.

- Die Maßstäbe für solche Fristverlängerungen entsprechen denen eines Antrags auf Wiedereinsetzung in den vorigen Stand gemäß § 110 AO.

-

Einschränkungen bei der Begründung für Fristverlängerungen :

- Hohe Arbeitsüberlastung soll laut Gesetzesbegründung in der Regel nicht als ausreichende Begründung für eine Fristverlängerung dienen.

Anforderungen an Vorabanforderungen durch Finanzämter:

- Finanzämter dürfen Steuererklärungen vorzeitig anfordern, bevor die allgemein verlängerte Frist abläuft. Gemäß § 149 Abs. 4 S. 1 AO wird in den Fällen einer Vorabanforderung eine Frist von vier Monaten gewährt. Eine Fristverlängerung für die Abgabe der Einkommensteuererklärung kann sich gemäß § 109 Abs. 2 AO nur dann ergeben, wenn der Steuerpflichtige ohne Verschulden verhindert ist oder war, die Steuererklärungsfrist einzuhalten. Es ist jedoch zu beachten, dass die Finanzverwaltung an die Erfüllung dieser Voraussetzungen hohe Anforderungen stellt, da die gesetzlichen Abgabefristen für steuerberatende Berufe grundsätzlich großzügig bemessen sind.

- Ein Urteil des Finanzgerichts Hamburg aus dem Jahr 2012 verlangt, dass solche Vorabanforderungen eine nachvollziehbare, individuelle Begründung haben müssen. Die Behörde muss besondere sachliche Gründe darlegen, und Standardtexte sind nicht ausreichend.

Verspätete Abgabe der Steuererklärung:

Gibt man später ab, droht ein Verspätungszuschlag und wer sich besonders viel Zeit lässt muss mit Verzugszinsen rechnen

Freiwillige: Freiwillige haben 4 Kalenderjahre mit der Abgabe der Steuererklärung Zeit! Für 2022 währen das 2018 bis 2021

Nichtabgabe der Steuererklärung:

Gemäß § 149 Abs. 2 Satz 1 AO ist jeder persönlich Steuerpflichtige verpflichtet, einmal jährlich eine Einkommensteuererklärung für das zurückliegende Jahr abzugeben. Das Nichtabgeben einer Steuererklärung kann als Steuervergehen gewertet werden und mit einem Verspätungszuschlag geahndet werden. Dieser wird vom Finanzamt festgesetzt und kann bis zu 25.000 Euro betragen. Es ist jedoch zu beachten, dass das Finanzamt in der Regel vor der Festsetzung eines Verspätungszuschlags eine Erinnerung oder Mahnung verschickt und eine Frist zur Nachreichung der Steuererklärung setzt. Nur wenn diese Frist ungenutzt verstreicht, wird in der Regel ein Verspätungszuschlag festgesetzt. Es ist also nicht direkt strafbar, wenn man keine Steuererklärung macht, jedoch können finanzielle Sanktionen folgen.

Was Sie in der Einkommensteuererklärung von der Steuer absetzen können

Informationen zu Werbungskosten, Sonderausgaben, außergewöhnlichen Belastungen und anderen abzugsfähigen Posten. Die wichtigsten Ausgaben, die Sie von der Steuer absetzen können, finden Sie hier:

Steuertipp: Welche Pauschalen Sie absetzen können finden Sie hier ...

Außerdem können Sie Freibeträge und Kosten für Kinder in der Steuererklärung absetzen:

Formulare Einkommensteuererklärung

Zunächst müssen Sie den vierseitigen Mantelbogen auf jeden Fall ausfüllen. Hier tragen Sie neben den allgemeinen Angaben Ihre Sonderausgaben und außergewöhnlichen Belastungen ein. Wollen Sie und Ihr Ehepartner sich zusammen veranlagen lassen, dann füllen Sie den Mantelbogen gemeinsam aus.

Die gängigsten Anlagen für die Steuererklärungen sind:

- Anlage Nichtselbständige - Die Anlage N: Hier werden Ihre Einkünfte aus nichtselbstständiger Arbeit aufgeführt, also zum Beispiel Ihr Lohn oder Gehalt. Außerdem werden hier Ihre Werbungskosten abgezogen, die Sie im Zusammenhang mit Ihrer Arbeit hatten. Dazu gehören zum Beispiel Fahrtkosten, Arbeitsmittel oder Fortbildungskosten.

- Anlage Gewerbetreibende

- Anlage Selbstständige

- Anlage KAPitalerträge - Die Anlage KAP: Hier werden Ihre Einkünfte aus Kapitalvermögen aufgeführt, also zum Beispiel Zinsen, Dividenden oder Kursgewinne. Außerdem wird hier der Sparer-Pauschbetrag abgezogen, der Ihnen einen Freibetrag von 801 Euro pro Jahr gewährt. Wenn Sie eine Kirchensteuer zahlen, wird diese hier ebenfalls berücksichtigt.

- Anlage Vermietung

- Anlage SOnstige Einkünfte

- Anlage Kind

- Anlage AV

- Die Anlage Vorsorgeaufwand: Hier werden Ihre Beiträge zu verschiedenen Versicherungen aufgeführt, die Sie als Sonderausgaben absetzen können. Dazu gehören zum Beispiel die Kranken-, Pflege-, Renten- und Arbeitslosenversicherung.

- Anlage Sonderausgaben

- Anlage Haushaltsnahe Aufwendung

Es gibt noch weitere Anlagen, die je nach Ihrer persönlichen Situation relevant sein können. Zum Beispiel gibt es Anlagen für Einkünfte aus Vermietung und Verpachtung, aus selbstständiger Arbeit oder aus Land- und Forstwirtschaft. Außerdem gibt es Anlagen für besondere Situationen, wie zum Beispiel für Ausländer, für Grenzgänger oder für behinderte Menschen.

Welche Steuerformulare Sie noch brauchen, hängt von Ihrem Steuerfall ab. Die folgende Übersicht zeigt Ihnen, wann Sie welchen Steuervordruck Sie benötigen:

- In die Anlage N tragen Sie Ihre Einkünfte aus nichtselbstständiger Arbeit ein. Jeder Ehepartner muss eine eigene Anlage N ausfüllen (auch bei Zusammenveranlagung).

- In der Anlage Vorsorgeaufwand tragen Sie Ihre Vorsorgeaufwendungen ein - z.B. Beiträge zur Krankenversicherung und Rentenversicherung.

- Beiträge zu einem Riester-Vertrag abgeschlossen werden in der Anlage AV eingetragen.

- Als Eltern müssen die Anlage Kind ausfüllen.

- Die Anlage KAP brauchen Sie Seit 2009 nur noch in bestimmten Fällen ausfüllen. Grundsätzlich behält die Bank schon bei Gutschrift die pauschale Abgeltungsteuer ein.

- Für in Deutschland zu versteuernden ausländischen Einkünfte müssen Sie die Anlage AUS abgeben.

- In der Anlage SO (Seite 1) müssen Sie als Unterhaltsempfänger Ihre erhaltenen Unterhaltszahlungen angeben, soweit Ihr geschiedener Ehepartner diese als Sonderausgaben geltend macht (Realsplitting).

- In der Anlage SO auf Seite 2 tragen Sie Ihre aus privaten Veräußerungsgeschäften stammenden Spekulationseinkünfte ein. Private Veräußerungsgeschäfte (Spekulationsgeschäfte) sind gemäß § 23 EStG steuerpflichtig, wenn Sie Grundstücke und Gebäude innerhalb von 10 Jahren veräußern oder Wertpapiere, die Sie vor dem 1.1.2009 gekauft haben, innerhalb eines Jahres verkaufen. Veräußerungsgewinne für Wertpapiere, die Sie nach dem 31.12.2008 gekauft haben, gehören seit 2009 zu den Kapitalerträgen und unterliegen der Abgeltungsteuer.

- In die Anlage V tragen Sie bitte Ihre Einkünfte aus Vermietung und Verpachtung ein. Für jede Vermietung müssen Sie eine separate Anlage V abgeben. Auch Einkünfte aus Grundstücksgemeinschaften oder geschlossenen Immobilienfonds müssen hier angegeben werden.

- Sofern Sie Unterhalt an Ihren geschiedenen oder dauernd getrennt lebenden Ehepartner leisten, können Sie die Unterhaltsleistungen als Sonderausgaben im Rahmen des sog. "Realsplittings" berücksichtigen. Voraussetzung hierfür ist jedoch, dass der Empfänger der Versteuerung mit seiner Unterschrift auf der Anlage U zustimmt. Alternativ zum Realsplitting kommt der Abzug des Unterhalts als außergewöhnliche Belastungen im Rahmen des Unterhaltshöchstbetrages in Betracht (Anlage Unterhalt).

- Die Anlage Unterhalt müssen Sie ausfüllen, wenn Sie zum Lebensunterhalt einer Ihnen gegenüber unterhaltsberechtigten Person beitragen. Diese Zahlungen können als außergewöhnliche Belastung von der Steuer abgesetzt werden. Als Unterhaltsempfänger kommen insbesondere in gerade Linie verwandte Personen (Eltern und Kinder) sowie Ihr nichtehelicher Lebenspartner in Betracht.

Hier erhalten Sie die Steuerformulare als Download ...

Tipp: Steuererprogramm online ...

Die Einkommensteuererklärung muss von dem Steuerpflichtigen eigenhändig unterschrieben werden. Wählen Ehegatten die Zusammenveranlagung (§ 26b EStG siehe auch Splittingtabelle), haben sie eine gemeinsame Einkommensteuererklärung abzugeben, die von beiden eigenhändig zu unterschreiben ist.

Hilfe & Anleitung Einkommensteuererklärung

Abgabemöglichkeiten für die Einkommensteuererklärung

- Papierform (siehe Steuerformulare)

- ELSTER

- Steuerprogramme

Tipp: Steuererprogramm online ...

Einkommensteuererklärung mit ELSTER

Als Unternehmerin oder Unternehmer sind Sie grds. verpflichtet, Ihre Einkommensteuererklärung elektronisch an das Finanzamt zu übermitteln. Die Einkommensteuererklärung ist nach amtlich vorgeschriebenem Datensatz durch Datenfernübertragung (elektronische Steuererklärung ELSTER) zu übermitteln, wenn Einkünfte nach § 2 Absatz 1 Satz 1 Nummer 1 bis 3 EStG (Gewinneinkünfte) erzielt werden und es sich nicht um einen der Antragsveranlagungen (Lohnsteuerjahresausgleich) handelt.

Ihre Einkommensteuererklärung sollten Sie per ELSTER elektronisch einreichen. Sie können dafür das vom Finanzamt kostenlos bereit gestellte Steuerformular namens Elsterformular online verwenden. Das Elsterformular vom Finanzamt enthält keine Steuertipps. Sie können Ihre Einkommensteuererklärung auch von einem Steuerberater erstellen lassen. Das ist insbesondere dann sinnvoll, wenn Ihre Steuererklärung nicht einfach ist und Sie viel abzusetzen haben. Ansonsten können Sie auch selbst mit einem Steuerprogramm Ihre Einkommensteuererklärung erstellen. Dann sollten Sie eine professionelle Steuersoftware nutzen, mit der Sie Ihre Einkommensteuererklärung elektronisch per ELSTER an das Finanzamt übermitteln können.

Die Steuererklärung ab 2019 wird einfacher. Die Finanzverwaltung hat angekündigt, dass Steuerbürger, die ihre Steuererklärung selbst machen und nicht das Online-Portal "mein ELSTER" nutzen können oder wollen, bei der Steuererklärung ab 2019 die bereits der Finanzverwaltung elektronisch vorliegenden Daten nicht mehr in die Papiervordrucke eintragen müssen. Die entsprechenden Felder, in denen grundsätzlich Daten elektronisch vorliegen, sollen in den Formularen entsprechend gekennzeichnet werden.

Folgende Daten liegen der Steuerverwaltung derzeit bereits elektronisch vor:

- Angaben des Arbeitgebers mit den Lohnsteuerbescheinigungen

- Rentenleistungen

- Beiträge zu Kranken- und Pflegeversicherungen

- Vorsorgeaufwendungen (z. B. Beiträge zu Riester- und Rürup-Verträgen)

- Arbeitslosengeld

- Krankengeld

- Elterngeld

- Andere Lohnersatzleistungen

- Vermögenswirksame Leistungen

Diese Informationen werden schon heute automatisch in die zutreffenden Felder der elektronischen Steuererklärung übernommen.

Der so genannte Belegabruf soll sukzessive um weitere für die Steuererklärung relevante Informationen ausgebaut werden. Dazu gehören:

- Kirchensteuer-Zahlungen und -Erstattungen

- Zinsen auf Steuererstattungen

- Spenden

- Freigestellte Kapitalerträge

- Grad der Behinderung inklusive ggf. vorhandener Merkzeichen

In einigen Bundesländern wird die Kirchensteuer bereits jetzt automatisch als Sonderausgabe abgezogen, z. B. in Nordrhein-Westfalen.

Die Änderungen sollen die Steuererklärung für Bürgerinnen und Bürger einfacher und schneller machen.

Hinweis: Steuererklärungen ab dem Jahr 2020 (abzugeben im Jahr 2021) können nicht mehr in ElsterFormular erstellt werden. Sie können gerne meine online Steuererklärung nutzen.

Tipp: Hier finden Sie gute + kostenlose Steuerprogramme

Wann lohnt es sich einen Steuerberater mit der Steuererklärung zu beauftragen?

Ein Besuch beim Steuerberater kann sich in verschiedenen Situationen lohnen. Insbesondere wenn die Steuer auf null Euro oder einen negativen Betrag festgesetzt wird (§ 152 Abs. 3 Nr. 2 AO), kann ein Steuerberater dabei helfen, eine mögliche Steuerrückerstattung zu erzielen. Darüber hinaus kann ein Steuerberater bei der fristgerechten Abgabe von Steuer- und Feststellungserklärungen unterstützen. Diese müssen in der Regel spätestens sieben Monate nach Ablauf des Kalenderjahres oder sieben Monate nach dem gesetzlich bestimmten Zeitpunkt abgegeben werden (§ 149 Abs. 2 Satz 1 AO). Bei verspäteter Abgabe können jedoch Verspätungszuschläge anfallen (§ 152 Abs. 2 AO). Ein Steuerberater kann auch bei der Beantragung einer Fristverlängerung gemäß § 109 Abs. 2 AO behilflich sein, falls der Steuerpflichtige und sein Vertreter oder Erfüllungsgehilfe ohne Verschulden verhindert sind oder waren, die Steuererklärungsfrist einzuhalten. Schließlich kann ein Steuerberater auch bei der Erstellung der in § 149 Abs. 3 AO genannten Erklärungen unterstützen, die spätestens bis zum letzten Tag des Monats Februar des zweiten auf den Besteuerungszeitraum folgenden Kalenderjahres abzugeben sind.

Besonderes Angebot: Einkommensteuererklärung vom Steuerberater

Es ist wieder soweit: Die Zeit für die Einreichung Ihrer Steuererklärung für das Jahr 2022 steht an. Um diesen Prozess für Sie so einfach und effizient wie möglich zu gestalten, finden Sie eine Checkliste der benötigten Unterlagen. Bitte überprüfen Sie, ob Sie alle relevanten Dokumente bis zum 30.01.2024 bereitstellen können. Dies wird uns helfen, Ihre Steuererklärung zügig und korrekt zu bearbeiten.

Ihre Einkommensteuererklärung erledigen wir schnell und schöpfen für Sie alle Steuersparmöglichkeiten aus. Dafür brauchen wir einige Informationen und Unterlagen von Ihnen. Welche, das hängt von Ihrer persönlichen Situation ab. Mit der Checkliste stellen Sie schnell Ihre Belege zusammen. Sammeln Sie Ihre Belege und Informationen und bringen oder schicken sie zusammen mit der Checkliste zu uns. Um den Rest kümmern wir uns.

Checkliste für Ihre Steuererklärung 2022:

Persönliche Informationen:

- Steuer-Identifikationsnummer

- Geburtsdatum

- Aktuelle Adresse

- Bankverbindung für eventuelle Steuerrückerstattungen

Einkommensnachweise:

- Lohnsteuerbescheinigung(en) für 2022

- Bescheinigungen über Renten, Pensionen oder andere Altersvorsorgeleistungen

- Nachweise über Nebeneinkünfte (z.B. aus freiberuflicher Tätigkeit, Vermietung und Verpachtung)

Belege zu Werbungskosten:

- Fahrtkosten zur Arbeit (z.B. Jahreskarten ÖPNV, Kilometerpauschale)

- Fortbildungs- und Weiterbildungskosten

- Arbeitsmittel (z.B. Computer, Fachliteratur)

- Nachweise über Homeoffice-Pauschale (falls zutreffend)

Sonderausgaben:

- Belege über gezahlte Kirchensteuer

- Spendenbescheinigungen

- Nachweise über gezahlte Beiträge zur Kranken- und Pflegeversicherung

Außergewöhnliche Belastungen:

- Belege über Krankheitskosten (z.B. Zuzahlungen, Medikamente)

- Nachweise über Unterstützungsleistungen (z.B. für bedürftige Angehörige)

Sonstige Unterlagen:

- Nachweise über gezahlte Handwerkerleistungen und haushaltsnahe Dienstleistungen

- Belege über Kapitalerträge, sofern diese nicht der Abgeltungssteuer unterliegen

- Bei Immobilienbesitz: Unterlagen zu Einnahmen und Ausgaben

Bitte stellen Sie sicher, dass alle Unterlagen vollständig und gut lesbar sind. Sollten Sie Fragen haben oder Unterstützung benötigen, stehe ich Ihnen gerne zur Verfügung.

Vielen Dank für Ihre Mitarbeit und Ihr Vertrauen. Wir freuen uns darauf, Sie bei Ihrer Steuererklärung für das Jahr 2022 zu unterstützen.

Aktuelles + weitere Infos

Änderungen in der Steuererklärung für das Jahr 2023

Die Änderungen in der Steuererklärung für das Jahr 2023 reflektieren die Anpassungen an neue Lebens- und Arbeitsrealitäten sowie die Berücksichtigung technologischer und wirtschaftlicher Entwicklungen, wie den Handel mit Kryptowährungen. Diese Änderungen zeigen, wie das Steuerrecht versucht, mit der sich wandelnden Welt Schritt zu halten. Hier sind einige Schlüsselpunkte und deren mögliche Auswirkungen:

1. Neue Anlagen und Abschnitte

Die Einführung neuer Anlagen und Abschnitte in die Steuerformulare ermöglicht eine spezifischere und detailliertere Erfassung von steuerlich relevanten Informationen. Dies kann einerseits zu einer genaueren Steuerberechnung führen, andererseits aber auch den Aufwand für die Steuerpflichtigen erhöhen, da mehr Daten gesammelt und korrekt zugeordnet werden müssen.

2. Doppelte Haushaltsführung

Die neue Anlage für doppelte Haushaltsführung spiegelt die zunehmende Mobilität im Berufsleben wider. Die Möglichkeit, Ausgaben für eine doppelte Haushaltsführung auch im Ausland geltend zu machen, ist eine wichtige Anpassung an die Globalisierung der Arbeitswelt. Dies könnte insbesondere für international tätige Arbeitnehmer eine willkommene Neuerung sein.

3. Häusliches Arbeitszimmer

Die Vereinfachung der Regelungen zum häuslichen Arbeitszimmer durch die Reduzierung auf zwei Varianten – vollständige Absetzbarkeit oder die Homeoffice-Pauschale – ist eine Reaktion auf die zunehmende Bedeutung von Telearbeit und Homeoffice. Die Anhebung der Pauschale auf 1.260 € reflektiert die gestiegene Relevanz des Arbeitens von zu Hause und bietet eine vereinfachte Abrechnungsmöglichkeit.

4. Virtuelle Währungen

Die spezifische Behandlung von Einnahmen aus dem Handel mit Kryptowährungen trägt der wachsenden Bedeutung digitaler Währungen Rechnung. Die Notwendigkeit, Anschaffungs- und Veräußerungsdaten genau anzugeben, stellt jedoch eine Herausforderung für Investoren dar, die möglicherweise nicht alle Transaktionsdaten lückenlos dokumentiert haben.

5. Einkünfte aus Vermietung und Verpachtung

Die Einführung der Anlage V Sonstiges für Einkünfte aus einer Grundstücksgemeinschaft oder Untervermietung ermöglicht eine präzisere Erfassung dieser Einkunftsarten. Dies könnte insbesondere für die wachsende Zahl von Personen relevant sein, die Immobilien gemeinschaftlich besitzen oder Teil ihrer Wohnfläche untervermieten.

Zusammenfassung

Die Erweiterungen und Änderungen in den Steuerformularen für 2023 spiegeln die Anpassung des Steuerrechts an moderne Arbeits- und Lebensweisen sowie an neue wirtschaftliche Entwicklungen wider. Während diese Änderungen zu einer genaueren und gerechteren Steuererhebung beitragen können, erhöhen sie auch die Komplexität der Steuererklärung und den Aufwand für die Steuerpflichtigen. Es ist daher ratsam, sich frühzeitig mit den neuen Regelungen vertraut zu machen oder professionelle Unterstützung in Anspruch zu nehmen, um Fehler zu vermeiden und alle steuerlichen Vorteile optimal zu nutzen.

Energiepreispauschale: Steuerpflicht ist zweifelhaft – auch bei Pensionären und Rentnern

Die Steuerpflicht der Energiepreispauschale, insbesondere für Pensionäre und Rentner, ist zweifelhaft.

-

Zweifel an der Steuerpflicht: Es besteht Unsicherheit darüber, ob die Energiepreispauschale steuerpflichtig sein darf, da sie keiner der sieben Einkunftsarten des Einkommensteuergesetzes zugeordnet werden kann. Experten, darunter Prof. Dr. Hans-Joachim Kanzler, ehemaliger Vorsitzender Richter am Bundesfinanzhof, äußern verfassungsrechtliche Bedenken.

-

Rechtliche Herausforderungen: Eine Klage beim Finanzgericht Münster hinterfragt die Steuerpflicht der Energiepreispauschale. Der Gesetzgeber hat zwar die Steuerpflicht gesetzlich festgelegt, aber es bestehen Bedenken, ob dies mit der Systematik der Einkunftsarten und den bundesstaatlichen Kompetenzschranken vereinbar ist.

-

Fehlender Veranlassungszusammenhang: Die Energiepreispauschale wird ohne eine wirtschaftliche Tätigkeit der Empfänger gewährt, was im Widerspruch zur Definition steuerbarer Einnahmen steht, die normalerweise durch eine wirtschaftliche Tätigkeit "erzielt" werden müssen.

-

Spezifische Gesetzesänderungen für Rentner und Versorgungsempfänger : Mit dem "Versorgungsrechtlichen Energiepreispauschalen-Gewährungsgesetz" und dem "Rentenbeziehende-Energiepreispauschalengesetz" wurde die Pauschale auch diesen Gruppen zugestanden, allerdings ohne klare steuerliche Regelungen, die erst später im JStG 2022 ergänzt wurden.

-

Empfehlungen für die Praxis: Es wird geraten, Einkommensteuerbescheide, in denen die Energiepreispauschale steuererhöhend berücksichtigt wurde, offen zu halten, um von möglichen zukünftigen Entscheidungen in dieser Angelegenheit profitieren zu können.

Diese Zusammenfassung zeigt, dass die Steuerpflicht der Energiepreispauschale, insbesondere für Rentner und Pensionäre, rechtlich umstritten ist und derzeit Gegenstand gerichtlicher Überprüfungen ist. Steuerpflichtige und Berater sollten die Entwicklungen in diesem Bereich aufmerksam verfolgen.

Bearbeitung der Steuererklärung durch das Finanzamt

Untersuchungsgrundsatz, automatische Steuerbescheide und Risikomanagement:

-

Weiterentwicklung des Untersuchungsgrundsatzes:

- § 88 AO wurde neugefasst, um den Finanzbehörden zu erlauben, Wirtschaftlichkeits- und Zweckmäßigkeitsaspekte bei der Entscheidung über Art und Umfang der Ermittlungen zu berücksichtigen. Dies darf jedoch nicht zu einem kompletten Verzicht auf die Überprüfung der Einhaltung steuerlicher Vorschriften führen.

-

Abwägung von Steuerausfällen und Verwaltungsaufwand :

- Wenn der Verwaltungsaufwand für eine detaillierte Prüfung in keinem vernünftigen Verhältnis zu den potenziellen Steuermehreinnahmen steht, kann auf eine genaue Prüfung verzichtet werden.

-

Vollautomatische Bearbeitung von Steuererklärungen:

- Einfache Fälle sollen mittels Risikomanagementsystemen vollautomatisch bearbeitet werden, ohne dass ein Finanzbeamter die Erklärung sieht. Dies soll die Konzentration auf prüfungsbedürftige Fälle ermöglichen.

- Eine individuelle Prüfung erfolgt jedoch bei bestimmten Anlässen, wie Abweichungen in den Angaben oder Eintragungen in qualifizierten Freitextfeldern.

-

Qualifizierte Freitextfelder in elektronischen Steuererklärungen :

- Diese Felder ermöglichen es Steuerpflichtigen, eine persönliche Bearbeitung durch einen Sachbearbeiter zu veranlassen, z.B. bei der Bitte um intensive Prüfung eines Sachverhalts oder bei abweichenden Rechtsauffassungen.

-

Einsatz von Risikomanagementsystemen:

- Technische Risikofilter werden bereits seit einigen Jahren eingesetzt und sind nun gesetzlich verankert.

- Die konkreten Risikofaktoren bleiben geheim, um die Gleichmäßigkeit der Besteuerung nicht zu gefährden.

-

Offenlegung der Parameter der Risikomanagementsysteme :

- Die Finanzbehörden dürfen die Offenlegung verweigern, um die Gleichmäßigkeit der Besteuerung zu schützen. Eine Überprüfung durch den Bundesfinanzhof ist in einem In-Camera-Verfahren möglich.

-

Reaktion der Sachbearbeiter auf die Reform:

- Viele Sachbearbeiter sehen die Reform kritisch, da sie zukünftig vorwiegend komplizierte Fälle bearbeiten müssen, obwohl mehr Zeit für diese zur Verfügung steht.

Diese Informationen zeigen, wie sich das deutsche Steuerrecht und die Verwaltungspraxis an moderne Herausforderungen anpassen, wobei sowohl Effizienz als auch Gerechtigkeit im Fokus stehen. Es ist jedoch wichtig, die Auswirkungen dieser Änderungen sowohl auf Steuerpflichtige als auch auf die Verwaltung zu beobachten.

Belegvorhaltepflicht, Elektronische Übermittlung, Aufbewahrungspflicht und Datenübernahme von Dritten

Überblick über wesentliche Änderungen im deutschen Steuerrecht, insbesondere im Kontext des "Gesetzes zur Modernisierung des Besteuerungsverfahrens". Hier sind die wichtigsten Punkte:

-

Belegvorhaltepflicht statt Belegvorlagepflicht:

- Ab dem Veranlagungszeitraum 2017 müssen Steuerpflichtige in der Regel keine Belege mehr ihrer Einkommensteuererklärung beifügen. Stattdessen tritt eine Belegvorhaltepflicht in Kraft, bei der Belege nur noch auf Anforderung des Finanzamts vorgelegt werden müssen.

-

Elektronische Übermittlung von Belegen:

- Es sollen technische Voraussetzungen geschaffen werden, um Belege elektronisch übermitteln zu können. Es gibt jedoch Bedenken hinsichtlich der Umsetzungsgeschwindigkeit und -qualität durch die Finanzverwaltung.

-

Rechtssicheres Scannen von Buchungsbelegen:

- Es gibt noch keine klaren Vorgaben für das rechtssichere Scannen von Buchungsbelegen, obwohl eine Muster-Verfahrensdokumentation vorgelegt wurde.

-

Aufbewahrungspflicht für Belege:

- Steuerpflichtige müssen Belege bis zum Ablauf eines Jahres nach Bekanntgabe des Steuerbescheids aufbewahren. Dies gilt auch für Spendenquittungen und andere relevante Dokumente.

-

Datenübernahme von Dritten:

- Viele Daten der Steuerpflichtigen werden bereits elektronisch an die Finanzverwaltung übermittelt und mit den Angaben in der Steuererklärung abgeglichen. Steuerpflichtige können auf die Angabe solcher Daten verzichten, wenn sie die von Dritten übermittelten Daten für vollständig und richtig halten.

- Abweichungen sollen in qualifizierten Freitextfeldern angegeben werden.

-

Korrektur von fehlerhaften Drittangaben:

- Sind die von Dritten übermittelten Daten fehlerhaft, kann der Steuerbescheid zugunsten des Steuerpflichtigen aufgehoben oder geändert werden, auch nach Ablauf der Einspruchsfrist.

-

Übermittlungspflicht für Arbeitgeber und andere Datenübermittler :

- Daten für das Veranlagungsjahr 2017 müssen beispielsweise bis Ende Februar 2018 an die Finanzbehörde übermittelt werden.

Diese Änderungen zielen darauf ab, das Besteuerungsverfahren zu modernisieren und effizienter zu gestalten, indem sie die digitale Datenverarbeitung und -übermittlung stärker integrieren. Es ist jedoch wichtig, die Umsetzung dieser Neuerungen genau zu beobachten, um sicherzustellen, dass sie den Bedürfnissen der Steuerpflichtigen und der Verwaltung gerecht werden.

Abgabe der Steuererklärung per Telefax

Entscheidung des Bundesfinanzhofs (BFH) und die daraus resultierende Änderung der Verwaltungspraxis bezüglich der Übermittlung von Steuererklärungen per Telefax. Hier sind die wesentlichen Punkte:

-

BFH-Entscheidung zur Übermittlung per Telefax:

- Der BFH hat entschieden, dass Steuererklärungen, die eine eigenhändige Unterschrift erfordern, wirksam und fristwahrend per Telefax an das Finanzamt übermittelt werden können.

-

Akzeptanz durch das Bundesfinanzministerium (BMF):

- Das BMF hat diese Entscheidung akzeptiert und eine entgegenstehende Verwaltungsanweisung aus dem Jahr 2003 aufgehoben.

-

Voraussetzungen für die Übermittlung per Telefax:

- Die Steuererklärung muss auf dem amtlichen Vordruck erfolgen, die erforderlichen Mindestangaben für die Veranlagung enthalten und vom Steuerpflichtigen eigenhändig unterschrieben sein.

-

Frühere Einschränkungen:

- Bislang erkannte die Finanzverwaltung per Telefax übermittelte Vordrucke nur bei bestimmten Steueranmeldungen an (z.B. Umsatzsteuer-Voranmeldungen, Lohnsteuer- und Kapitalertragsteuer-Anmeldungen).

-

Erleichterung bei der Übermittlung:

- Diese Änderung führt zu einer wesentlichen Erleichterung bei der Übermittlung von Einkommensteuer- und Umsatzsteuer-Jahreserklärungen, insbesondere wenn diese kurz vor Fristablauf verschickt werden müssen.

-

Wichtig für die Praxis:

- Es darf keine Blankounterschrift vorliegen. Der Steuerpflichtige muss die Möglichkeit haben, den Inhalt der Erklärung zur Kenntnis zu nehmen, auch wenn es für die Wirksamkeit der Erklärung unerheblich ist, ob er dies tatsächlich tut.

Weitere Informationen zur Einkommensteuererklärung finden Sie im Steuerlexikon.

Rechtsgrundlagen zum Thema: Einkommensteuererklärung

EStGEStG § 25 Veranlagungszeitraum, Steuererklärungspflicht

EStG § 32d Gesonderter Steuertarif für Einkünfte aus Kapitalvermögen

EStG § 46 Veranlagung bei Bezug von Einkünften aus nichtselbständiger Arbeit

EStG § 51 Ermächtigungen

EStG § 52b Übergangsregelungen bis zur Anwendung der elektronischen Lohnsteuerabzugsmerkmale

EStDV 56

AO

AO § 149 Abgabe der Steuererklärungen

AO § 149 Abgabe der Steuererklärungen

UStAE

UStAE 3a.2. Ort der sonstigen Leistung bei Leistungen an Unternehmer und diesen gleichgestellte juristische Personen

UStAE 3a.2. Ort der sonstigen Leistung bei Leistungen an Unternehmer und diesen gleichgestellte juristische Personen

AEAO

AEAO Zu § 122 Bekanntgabe des Verwaltungsakts:

AEAO Zu § 171 Ablaufhemmung:

AEAO Zu § 191 Haftungsbescheide, Duldungsbescheide:

EStH 5.7.4 37 46.2

StbVV

§ 24 StBVV Steuererklärungen

LStH 42d.1

Steuer-Newsletter

Steuer-Newsletter