Einkommensteuer Rechner 2024, 2023 + Vorjahre

Einkommensteuerberechnung für Alleinstehende, Verheiratete, Selbstständige, Arbeitnehmer, usw.

Inhaltsverzeichnis:

Einkommensteuer

Die Einkommensteuer ist eine direkte Steuer, die auf das Einkommen von natürlichen Personen erhoben wird. Rechtsgrundlage ist das Einkommensteuergesetz (EStG). Einkommen im Sinne des Einkommensteuergesetzes sind Einkünfte als Arbeitnehmer, selbstständiger Tätigkeit, Land- und Forstwirtschaft, Mieteinnahmen, Kapitalerträgen oder sonstigen Einkünften (Renten, Spekulationsgewinne etc.).

„Reich ist man erst, wenn es einem egal ist, wie viel das Finanzamt nimmt.“

(Zitat: Murphy’s Gesetz)

Das Einkommen muss in der Einkommensteuererklärung erklärt werden. In der Einkommensteuererklärung muss der Steuerpflichtige sein Einkommen und seine Ausgaben offenlegen. Auf dieser Basis ermittelt das Finanzamt das zu versteuernden Einkommen. Siehe auch Ermittlung des zu versteuernden Einkommens

Steuererklärung schnell, einfach + onlineDie Höhe der Einkommensteuer richtet sich nach dem zu versteuernden Einkommen und dem jeweils geltenden Steuersatz. In Deutschland werden progressive Steuersätze angewendet, d.h. je höher das Einkommen, desto höher ist der Steuersatz. Die Einkommensteuer in Deutschland hat mehrere progressive Steuersätze, die von 14% bis 42% reichen, und zusätzlich einen Solidaritätszuschlag von 5,5%. Es gibt auch eine Kirchensteuer, die je nach Bundesland zwischen 8 und 9% beträgt. Siehe auch Einkommensteuertarif + Formel

Die Einkommensteuer wird nach Veranlagung und Berechnung mit Steuerbescheid vom Finanzamt festgesetzt und dem Steuerpflichtigen mitgeteilt. Gegen den Steuerbescheid können Sie Einspruch einlagen, sofern Sie der Meinung sind, dass er fehlerhaft ist.

Einkommensteuerrechner (Grundtabelle + Splittingtabelle, Reichensteuer, Solidaritätszuschlag + Kirchensteuer) für die Jahre 2005 bis 2023: Einfache + schnelle Berechnung der Einkommensteuer mit Steuersätzen und Steuerertattung auf den Euro genau.

Einkommensteuerrechner

incl. Grundfreibetrag in Höhe von: 11604,- (2024)

Steuererstattung online berechnen

In diesem Berechnungsprogramm haben Sie die Möglichkeit, sich die tarifliche Einkommensteuer nach der Grund- bzw. nach der Splittingtabelle anzeigen zu lassen. Wenn Sie das Programm öffnen, müssen Sie zunächst die notwendigen Daten eingeben: das zu versteuernde Einkommen, das Jahr sowie einen eventuellen Kirchensteuersatz.

Unter "Steuerfreie Einkünfte unter Progressionsvorbehalt" können Sie zusätzlich Lohnersatzleistungen sowie ausländische Einkünfte erfassen, die von der inländischen Besteuerung aufgrund eines Doppelbesteuerungsabkommens freigestellt sind. Negativen Beträgen ist ein Minuszeichen voranzustellen.

Außerdem kann die Anzahl der Kinder- und Betreuungsfreibeträge eingegeben werden. Dies dient ausschließlich der korrekten Ermittlung der sog. Maßstabsteuer, die Grundlage für die Berechnung des Solidaritätszuschlags und der Kirchsteuer ist.

Wichtig: Die Freibeträge werden nicht automatisch bei der Ermittlung des zu versteuernden Einkommens für die Einkommensteuer abgezogen, da die Kinder- und Betreuungsfreibeträge das zu versteuernde Einkommen nur dann mindern, wenn dies für den Steuerpflichtigen günstiger ist als die Zahlung des Kindergelds.

Nach Eingabe klicken Sie die Schaltfläche "Berechnen" für die Berechnung der Einkommensteuer.

Einkommensteuerberechnung

Die zu zahlende Einkommensteuer ergibt sich durch Anwendung des Einkommensteuertarifs auf das zu versteuernde Einkommen gemäß § 32 a Einkommensteuergesetz (EStG).

Der Einkommensteuertarif ist ein progressiver Steuertarif, das heißt, dass sich mit steigendem zu versteuernden Einkommen der anzuwendende Steuersatz erhöht. Der Einkommensteuertarif wird jährlich an die Inflation angepasst, um die sogenannte kalte Progression zu vermeiden. Dabei werden die Grenzbeträge und der Grundfreibetrag erhöht, um die Kaufkraft der Steuerpflichtigen zu erhalten.

Von dem zu versteuernden Einkommen bleibt im Veranlagungszeitraum 2021 ein Grundfreibetrag in Höhe von 9.744 Euro/ 19.488 Euro (Ledige/ Verheiratete) steuerfrei. Ab dem 1. Januar 2022 beträgt der Grundfreibetrag 9.984 Euro/ 19.968 Euro (Ledige/ Verheiratete). Ab dem 01.01.2023 gilt ein Grundfreibetrag in Höhe von 10.908 Euro/ 21.816 Euro (Ledige/ Vereheiratete).

Ab 2024 ist der Grundfreibetrag 11.604 Euro / 23.208 Euro (Ledige/ Vereheiratete).

Einkommens- bzw. Lohnersatzleistungen unterliegen dem sog. Progressionsvorbehalt. Lohnersatzleistungen sind z.B. Altersteilzeitvergütung, Kurzarbeitergeld, Arbeitslosengeld, Krankengeld oder Elterngeld. Diese Leistungen sind zwar steuerfrei, aber erhöhen den Steuersatz. Es wird ein erhöhter Steuersatz für die Summe aus dem steuerpflichtigen Einkommen und der Lohnersatzleistung errechnet. Dieser Steuersatz wird dann nur auf das steuerpflichtige Einkommen angewendet.

Außerordentliche Einkünfte werden begünstigt besteuert und sind im § 34 EStG geregelt. Abfindungen sind z.B. außerordentliche Einkünfte, die mit der sog. Fünftelregelung besteuert werden. Sie unterliegen in der Regel nicht der Sozialversicherungspflicht. Weitere Informationen finden Sie auch auf der Seite Abfindungsrechner. Bei gleichzeitigem Vorliegen von außerordentlichen Einkünften und Lohnersatzleistungen, rechnet der Einkommensteuerrechner wie folgt:

- Einkommensteuerberechnung unter Berücksichtigung der steuerpflichtigen Einkünften sowie mit Progressionsvorbehalt.

- Steuerberechnung für alle Einkünfte, wobei die außerordentlichen Einkünfte nur mit 1/5 angesetzt werden.

- Ermittlung des Steuersatzes (Steuer/Summe Einkunftsarten).

- Steuersatz x (steuerpflichtigen + 1/5 außerordentlichen Einkünften) - Steuer für die steuerpflichtigen Einkünfte.

- Die Differenz (Steuer für 1/5 der a.o. Einkünfte) mit 5 multiplizieren, um so die Steuer auf die a.o. Einkünfte entfallen zu erhalten.

- Schließlich die Steuer für die a.o. Einkünfte und die für die steuerpflichtigen Einkünfte addieren.

Bei einem Betriebsaufgabegewinn (§ 34 Abs. 3 EStG) mit durchschnittlichen Steuersatz und Einnahmen mit Progressionsvorbehalt wird zunächst die Steuer für diesen Anteil ermittelt und davon dann 56% berechnet. Beim Vorliegen anderer außerordentlicher Einkünfte neben dem Betriebsaufgabegewinn kann nur eine der beiden Berechnungsmöglichkeiten gewählt werden.

Der Solidaritätszuschlag beträgt bei einer Einkommensteuer bis 972 EURO = 0; von 972 bis 1.336 Euro = 20% der Differenz (bei Splitting doppelte Beträge), dann 5.5% von der Gesamtsteuer.

Tipp: Einkommen- und Lohnsteuer im Überblick: Ein praktisches Nachschlagewerk, welches umfassende Informationen zur Einkommen- und Lohnsteuer bereithält. Konkrete Hilfen rund um das Thema Steuererklärung, Praxistipps und Beispiele helfen bei Verständnisproblemen und klären häufig gestellte Fragen:

Einkommensteuerbelastung

Hier sind die wichtigsten Punkte zusammengefasst:

-

Grundfreibetrag: Im Jahr 2023 beträgt der Grundfreibetrag 10.908 Euro und steigt 2024 auf 11.604 Euro. Für verheiratete Paare, die gemeinsam veranlagt werden, liegt der Betrag 2023 bei 21.816 Euro und 2024 bei 23.208 Euro.

-

Steuersätze: Einkommen über dem Grundfreibetrag bis zu 62.810 Euro werden 2023 mit Steuersätzen zwischen 14 und 41 Prozent besteuert. Der Spitzensteuersatz von 42 Prozent hat sich seit 2005 nicht verändert (2004 lag er bei 45 Prozent).

-

Spitzensteuersatz: 2023 beginnt der Spitzensteuersatz von 42 Prozent ab einem zu versteuernden Einkommen von 62.810 Euro für Alleinstehende und 125.620 Euro für gemeinsam veranlagte Ehepaare. Für 2024 gilt der Spitzensteuersatz ab einem zu versteuernden Einkommen von 66.761 Euro bzw. 133.522 Euro für gemeinsam veranlagte Ehepaare.

-

Höchststeuersatz: Für 2023 wird der Höchststeuersatz von 45 Prozent ab einem zu versteuernden Einkommen von 277.826 Euro angewendet. Für gemeinsam veranlagte Ehepaare gilt dieser Satz ab 555.652 Euro. Für 2024 bleibt diese Regelung unverändert.

-

Berechnung des zu versteuernden Einkommens: Das zu versteuernde Einkommen wird nach Abzug von Grundfreibetrag, Werbungskosten, Vorsorgeaufwendungen und Sonderausgaben ermittelt.

Für über dem Grundfreibetrag liegende zu versteuernde Einkommen steigen die Steuersätze in zwei linearprogressiven Zonen. Der Eingangssteuersatz beträgt 14 Prozent bei einem zu versteuernden Einkommen von 9.984 Euro / 19.968 Euro (Ledige / Verheiratete) für 2022. Der Spitzensteuersatz für zu versteuernde Einkommen von 58.596 Euro / 117.192 Euro (Ledige / Verheiratete 2022) liegt bei 42 Prozent. Der Höchstsatz (Reichensteuer) für zu versteuernde Einkommen beträgt 45 Prozent und greift ab 277.825 Euro / 555.650 Euro (Ledige / Verheiratete).

Spitzensteuersatz vs. Grenzsteuerbelastung: Was ist der Unterschied?

In Deutschland kursieren im Kontext der Steuerpflicht zwei Begriffe, die oft synonym verwendet, aber nicht identisch sind: Spitzensteuersatz und Grenzsteuerbelastung. Ich erkläre Ihnen die Unterschiede und welche Bedeutung sie für Sie als Steuerzahler hat.

1. Spitzensteuersatz:

Der Spitzensteuersatz beschreibt den höchsten Steuersatz, der in Deutschland auf das zu versteuernde Einkommen erhoben wird. Im Jahr 2023 liegt dieser bei 42% und gilt für Ledige ab einem zu versteuernden Einkommen von 62.810€. Für Zusammenveranlagte liegt die Grenze bei 125.620€.

Wichtig: Der Spitzensteuersatz greift nicht für das gesamte Einkommen, sondern nur für den Teil, der über der Grenze liegt.

Wie hoch ist der Spitzensteuersatz?

- 42 % für Ledige ab einem zu versteuernden Einkommen von 62.810 € (2023)

- 42 % für Zusammenveranlagte ab einem zu versteuernden Einkommen von 125.620 € (2023)

- 45 % Reichensteuer ab einem zu versteuernden Einkommen von 277.826 € (2023)

Wie wird der Spitzensteuersatz berechnet?

- Der Spitzensteuersatz greift nur auf den Teil des Einkommens, der über der Grenze liegt.

- Der Durchschnittssteuersatz wird auf das gesamte Einkommen angewendet.

Entwicklung des Spitzensteuersatzes:

- Seit den späten 1980ern kontinuierlich gesunken.

- Höchster Stand: 56 % (1982)

Zukunft des Spitzensteuersatzes:

- Vorschlag von Robert Habeck: Erhöhung auf 57,4 % ab 80.000 €

- Uneinigkeit innerhalb der Ampelkoalition

Spitzensteuersätze im internationalen Vergleich:

- Deutschland liegt im unteren Mittelfeld.

- Höchste Spitzensteuersätze in Europa: Finnland (56,95 %), Dänemark (56 %), Schweden (52,85 %)

- Niedrigster Spitzensteuersatz: Ungarn (15 %)

2. Grenzsteuerbelastung:

Die Grenzsteuerbelastung hingegen beschreibt den Steuersatz, der auf den nächsten Euro Ihres Einkommens fällig wird. Anders als der Spitzensteuersatz kann sie sich stufenweise ändern , da verschiedene Steuerprogressionszonen greifen.

Beispiel:

Nehmen wir an, Sie verdienen 50.000€ im Jahr. In diesem Fall liegt Ihr zu versteuerndes Einkommen unter der Grenze für den Spitzensteuersatz. Die ersten 9.984€ (Grundfreibetrag) bleiben steuerfrei, auf den Restbetrag bis 57.918€ (Grenzwert) wird ein Steuersatz von 14%-42% erhoben.

Ihre Grenzsteuerbelastung liegt in diesem Fall bei 42%, da dies der Steuersatz ist, der auf den nächsten Euro Ihres Einkommens fällig wird.

Die Grenzsteuerbelastung gibt an, wie viel Steuern auf die letzten 100 Euro Einkommen entfallen. Die effektive Grenzsteuerbelastung beträgt 48,09% und nicht 42%. Denn neben der Einkommensteuer fällt auch noch Solidaritätszuschlag und ggf. Kirchensteuer an. Sie zahlen also ab einem Einkommen von ca. 60.000 Euro rund die Hälfte Ihres Einkommens an den Staat.

Die Grenzsteuersätze betragen bei einem jährlichem Einkommen (ca.):

- 0 % von 0 bis 11.000 Euro

- 20 % von 11.001 bis 18.000 Euro

- 35 % von 18.001 bis 31.000 Euro

Unterschiede auf den Punkt gebracht:

| Merkmal | Spitzensteuersatz | Grenzsteuerbelastung |

|---|---|---|

| Definition | Höchster Steuersatz | Steuersatz auf den nächsten Euro Einkommen |

| Höhe | 42% (2023) | Variabel, abhängig vom Einkommen und Steuerprogressionszone |

| Anwendung | Nur auf Einkommensteil über der Grenze | Auf jedes zusätzliche Einkommen |

Fazit:

Der Spitzensteuersatz und die Grenzsteuerbelastung sind zwei wichtige Begriffe im deutschen Steuerrecht, die oft verwechselt werden. Der Spitzensteuersatz ist der höchstmögliche Steuersatz, während die Grenzsteuerbelastung den Steuersatz auf den nächsten Euro Ihres Einkommens beschreibt.

Die Kenntnis beider Begriffe ist wichtig, um die eigene Steuerbelastung zu verstehen und Optimierungsmöglichkeiten zu erkennen.

Durchschnittssteuersatz

Der Durchschnittssteuersatz liegt immer unter dem Grenzsteuersatz, weil die Steuersätze mit höheren Einkommen steigen. Der Grenzsteuersatz gibt immer den höchsten Steuersatz an und der Durchschnittsteuersatz den durchschnittlichen. Er gibt an, wie viel Steuern Sie im Durchschnitt bezogen auf Ihr gesamtes Einkommen bezahlen. Mit steigendem Einkommen nähert sich der Durchschnittsteuersatz dem Grenzsteuersatz immer mehr an.

Die Durchschnittssteuersätze betragen bei einem jährlichem Einkommen:

- 0 % von 0 bis 11.000 Euro

- 21,1 % von 40.000 Euro

- 27,1% von 60.000 Euro

- 33,1 % von 100.000 Euro

Diese Informationen sind wichtig für die Steuerplanung und helfen dabei, das eigene Einkommen und die damit verbundenen Steuerlasten besser zu verstehen.

Einkommensteuertarif + Formel

Die tarifliche Einkommensteuer bemisst sich nach dem zu versteuernden Einkommen.

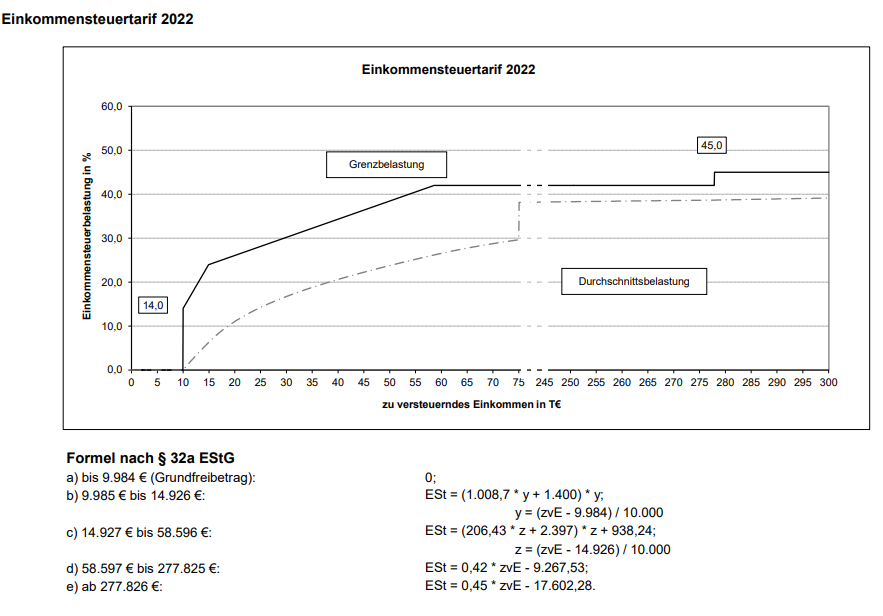

Einkommensteuertarif 2022 mit Grenzsteuersatz und Durchschnittssteuersatz sowie Formel

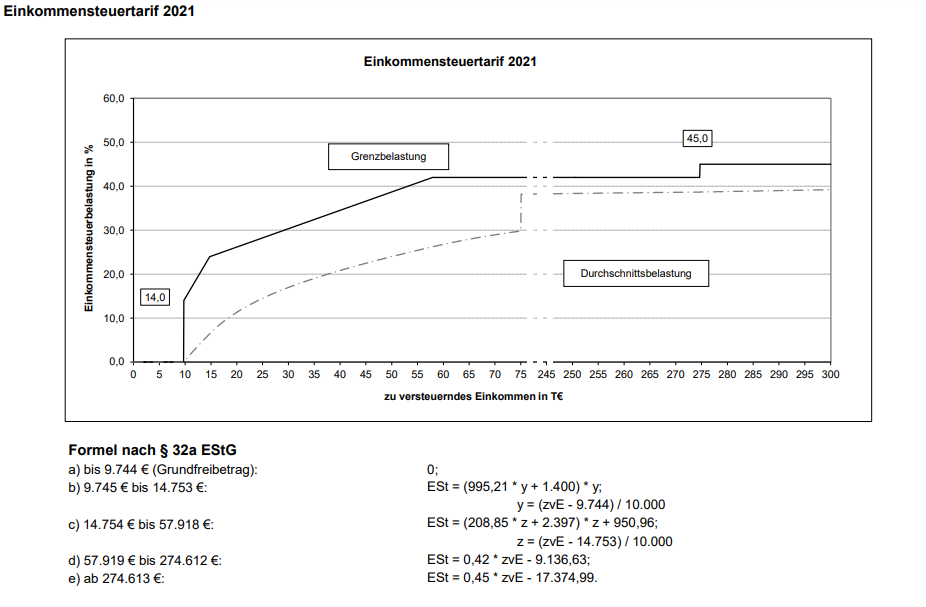

Einkommensteuertarif 2021 mit Grenzsteuersatz und Durchschnittssteuersatz sowie Formel

Sie beträgt ab dem Veranlagungszeitraum 2022 vorbehaltlich der §§ 32b, 32d, 34, 34a, 34b und 34c jeweils in Euro für zu versteuernde Einkommen

- 1.

-

bis 9.984 Euro (Grundfreibetrag):0;

- 2.

-

von 9.985 Euro bis 14.926 Euro:(1 008,70 · y + 1 400) · y;

- 3.

-

von 14.927 Euro bis 58.596 Euro:(206,43 · z + 2 397) · z + 938,24;

- 4.

-

von 58.597 Euro bis 277.825 Euro:0,42 · x – 9 267,53;

- 5.

-

von 277.826 Euro an:0,45 · x – 17.602,28.

Die Größe „y“ ist ein Zehntausendstel des den Grundfreibetrag übersteigenden Teils des auf einen vollen Euro-Betrag abgerundeten zu versteuernden Einkommens.

Die Größe „z“ ist ein Zehntausendstel des 14 926 Euro übersteigenden Teils des auf einen vollen Euro-Betrag abgerundeten zu versteuernden Einkommens.

Die Größe „x“ ist das auf einen vollen Euro-Betrag abgerundete zu versteuernde Einkommen.

Der sich ergebende Steuerbetrag ist auf den nächsten vollen Euro-Betrag abzurunden.

Ermittlung des zu versteuernden Einkommens

Der Einkommensteuerrechner geht von dem zu versteuerndem Einkommen aus und berücksichtigt nicht die Pauschbeträge für Werbungskosten und Sonderausgaben (inkl. Vorsorgeaufwendungen). Alle Einkommen mindernde Pauschalen und Kosten müssen daher vor der Berechnung abgezogen werden.

Als Werbungskostenpauschale wird der sog. Arbeitnehmerpauschbetrag in Höhe von 1.200 Euro nach § 9a EStG abgezogen. Sie können aber auch höhere Werbungskosten geltend machen, wie z.B. die Entfernungspauschale (Pendlerpauschale) in Höhe von 0,30 Euro pro Kilometer. Ab dem 21. Kilometer stieg sie rückwirkend zum 1.1.2022 auf 38 Cent pro Kilometer. Hier finden Sie unseren Werbungskostenrechner. Weitergehende Informationen finden Sie auf der Seite zum Thema Werbungskosten.

Für Sonderausgaben nach § 10 EStG wird ein Pauschbetrag von 36 Euro berücksichtigt. Sie können aber auch höhere Aufwendungen von der Steuer absetzen (weitere Informationen unter Sonderausgaben). Neben der Sonderausgabenpauschale erhalten Arbeitnehmer eine Vorsorgepauschale, wenn keine höheren Vorsorgeaufwendungen geltend gemacht werden. Die Vorsorgepauschale beträgt 50 Prozent des Beitrags in der Rentenversicherung der Arbeiter und Angestellten entspricht, und 12% des Bruttoarbeitslohnes bis zu einer Höchstgrenze von 1.900 Euro. Wenn der Aufwand für Krankenversicherung (7,9% in 2011) plus Pflegeversicherung-Anteil höher ist, gilt dieser Betrag. Dazu kommen noch 20% vom Rentenversicherungsbeitrag 19,9% (ab 2012 19,6%). Für einen ledigen Arbeitnehmer ohne Kinder und 36.000 Euro Bruttogehalt errechnet sich folgender Vorsorgebetrag: 36.000 Euro x 0,08825 = 3.177 Euro + 36.000 Euro x 0,0398 = 1.433 Euro = 4.610 Euro. Beamte erhalten Ihre Altersvorsorge ohne eigene Beiträge und bekommen deshalb nur eine gekürzte Vorsorgepauschale für ihre Kranken- und Pflegeversicherung 12 % vom Bruttoarbeitslohn und max. 1.900 Euro. Für einen ledigen Beamten mit 36.000 Euro Bruttogehalt und privater Krankenversicherung mit 200 Euro Monatsbeitrag errechnet sich folgender Vorsorgepauschbetrag: 36.000 Euro x 0,12 = 4.320 Euro max. 1.900 Euro. Der tatsächliche Aufwand in Höhe von 2.400 Euro liegt über 1.900 Euro und ist somit abzugsfähig. Zu den Sonderausgaben gehört auch die Kirchensteuer. Wenn Kirchensteuerpflicht besteht, wählen Sie bitte 8% oder 9% (von der Einkommensteuer) aus. Die Kirchensteuer beträgt in den Ländern Baden-Württemberg und Bayern 8,00% der Einkommen- bzw. Lohnsteuer. In alle anderen Bundesländern beträgt die Kirchensteuer 9%.

Für Kinder erhalten die Eltern entweder Kindergeld oder Kinderfreibeträge bis maximal zur Vollendung des 25. Lebensjahres, solange sich das Kind in der Schul-, Berufsausbildung oder dem Studium befindet oder wenn es eine Berufsausbildung wegen fehlenden Ausbildungsplatzes nicht beginnen oder fortsetzen kann. Bei einem höheren Einkommen ist der Kinderfreibetrag günstiger als das Kindergeld und wird vom Einkommen abgezogen. Der sich daraus ergebende Steuervorteil wird um das bereits erhaltene Kindergeld gekürzt, in dem die zu zahlende Einkommensteuer um das Kindergeld erhöht wird. Der Einkommensteuerrechner ermittelt die günstigere Variante und zeigt einen Hinweis an. Die Kinderfreibeträge mindern in jedem Fall den Solidaritätszuschlag und die Kirchensteuer. Tipp: Bei getrennt lebenden Ehegatten kann der geringer verdienende auf seinen Kinderfreibetrag zugunsten des anderen Elternteils verzichten. Der Einkommensteuerrechner berücksichtigt in dem Sie die Checkbox anklicken. Alleinerziehende erhalten einen Entlastungsbetrag in Höhe von 1.308 Euro. Einen Ausbildungsfreibetrag nach § 33 Abs.2 EStG in Höhe von 924 Euro gibt es nur für Kinder über 18 Jahren mit auswärtiger Unterbringung.

Bei haushaltsnahen Dienstleistungen können 20% der Aufwendungen und höchsten 510 Euro nach §35a EStG von der Steuer abgezogen werden. Von haushaltsnahen Handwerkerleistungen mindern 20% der Arbeitskosten und höchsten 1.200 Euro die Steuer.

Für Behinderte gibt es Pauschbeträge, die als außergewöhnliche Belastung abgesetzt werden können. Hier finden Sie die Behindertenpauschbeträge.

Noch mehr hilfreiche Steuerrechner

Aktuelles + weitere Infos

Weitere Fragen:

Siehe auch:

Rechtsgrundlagen zum Thema: Einkommensteuer

EStGEStG § 1 Steuerpflicht

EStG § 1a

EStG § 2 Umfang der Besteuerung, Begriffsbestimmungen

EStG § 3

EStG § 10

EStG § 10a Zusätzliche Altersvorsorge

EStG § 10b Steuerbegünstigte Zwecke

EStG § 10f Steuerbegünstigung für zu eigenen Wohnzwecken genutzte Baudenkmale und Gebäude in Sanierungsgebieten und städtebaulichen Entwicklungsbereichen

EStG § 13 Einkünfte aus Land- und Forstwirtschaft

EStG § 13a Ermittlung des Gewinns aus Land- und Forstwirtschaft nach Durchschnittssätzen

EStG § 14a Vergünstigungen bei der Veräußerung bestimmter land- und forstwirtschaftlicher Betriebe

EStG § 15a Verluste bei beschränkter Haftung

EStG § 15b Verluste im Zusammenhang mit Steuerstundungsmodellen

EStG § 16 Veräußerung des Betriebs

EStG § 17 Veräußerung von Anteilen an Kapitalgesellschaften

EStG § 20

EStG § 22 Arten der sonstigen Einkünfte

EStG § 22a Rentenbezugsmitteilungen an die zentrale Stelle

EStG § 24a Altersentlastungsbetrag

EStG § 25 Veranlagungszeitraum, Steuererklärungspflicht

EStG § 26 Veranlagung von Ehegatten

EStG § 31 Familienleistungsausgleich

EStG § 32 Kinder, Freibeträge für Kinder

EStG § 32a Einkommensteuertarif

EStG § 32b Progressionsvorbehalt

EStG § 32c Tarifglättung bei Einkünften aus Land- und Forstwirtschaft

EStG § 32d Gesonderter Steuertarif für Einkünfte aus Kapitalvermögen

EStG § 33 Außergewöhnliche Belastungen

EStG § 33a Außergewöhnliche Belastung in besonderen Fällen

EStG § 34 Außerordentliche Einkünfte

EStG § 34a Begünstigung der nicht entnommenen Gewinne

EStG § 34b Steuersätze bei Einkünften aus außerordentlichen Holznutzungen

EStG § 34c

EStG § 34f

EStG § 34g

EStG § 35

EStG § 35a Steuerermäßigung bei Aufwendungen für haushaltsnahe Beschäftigungsverhältnisse, haushaltsnahe Dienstleistungen und Handwerkerleistungen

EStG § 35b Steuerermäßigung bei Belastung mit Erbschaftsteuer

EStG § 36 Entstehung und Tilgung der Einkommensteuer

EStG § 36a Beschränkung der Anrechenbarkeit der Kapitalertragsteuer

EStG § 37 Einkommensteuer-Vorauszahlung

EStG § 37a Pauschalierung der Einkommensteuer durch Dritte

EStG § 37b Pauschalierung der Einkommensteuer bei Sachzuwendungen

EStG § 38 Erhebung der Lohnsteuer

EStG § 38a Höhe der Lohnsteuer

EStG § 38b Lohnsteuerklassen, Zahl der Kinderfreibeträge

EStG § 39 Lohnsteuerabzugsmerkmale

EStG § 39a Freibetrag und Hinzurechnungsbetrag

EStG § 39b Einbehaltung der Lohnsteuer

EStG § 39e Verfahren zur Bildung und Anwendung der elektronischen Lohnsteuerabzugsmerkmale

EStG § 39f Faktorverfahren anstelle Steuerklassenkombination III/V

EStG § 40 Pauschalierung der Lohnsteuer in besonderen Fällen

EStG § 42b Lohnsteuer-Jahresausgleich durch den Arbeitgeber

EStG § 42d Haftung des Arbeitgebers und Haftung bei Arbeitnehmerüberlassung

EStG § 43 Kapitalerträge mit Steuerabzug

EStG § 44a Abstandnahme vom Steuerabzug

EStG § 46 Veranlagung bei Bezug von Einkünften aus nichtselbständiger Arbeit

EStG § 49 Beschränkt steuerpflichtige Einkünfte

EStG § 50 Sondervorschriften für beschränkt Steuerpflichtige

EStG § 50a Steuerabzug bei beschränkt Steuerpflichtigen

EStG § 50d Besonderheiten im Fall von Doppelbesteuerungsabkommen und der §§ 43b und 50g

EStG § 51 Ermächtigungen

EStG § 51a Festsetzung und Erhebung von Zuschlagsteuern

EStG § 52 Anwendungsvorschriften

EStG § 52b Übergangsregelungen bis zur Anwendung der elektronischen Lohnsteuerabzugsmerkmale

EStG § 55 Schlussvorschriften

EStG § 57 Besondere Anwendungsregeln aus Anlass der Herstellung der Einheit Deutschlands

EStG § 62 Anspruchsberechtigte

EStG Anlage 2 (zu § 43b) i.d.F. 23.12.2016

EStG Anlage 3 (zu § 50g) i.d.F. 23.12.2016

EStR

EStR R 2. Umfang der Besteuerung

EStR R 3.0 Steuerbefreiungen nach anderen Gesetzen, Verordnungen und Verträgen

EStR R 4.2 Betriebsvermögen

EStR R 4.4 Bilanzberichtigung und Bilanzänderung

EStR R 4.8 Rechtsverhältnisse zwischen Angehörigen

EStR R 4d. Zuwendungen an Unterstützungskassen

EStR R 7a. Gemeinsame Vorschriften für erhöhte Absetzungen und Sonderabschreibungen

EStR R 9b. Auswirkungen der Umsatzsteuer auf die Einkommensteuer

EStR R 10.1 Sonderausgaben (Allgemeines)

EStR R 10d. Verlustabzug

EStR R 15.8 Mitunternehmerschaft

EStR R 16. Veräußerung des gewerblichen Betriebs

EStR R 22.3 Besteuerung von Leibrenten und anderen Leistungen i. S. d. § 22 Nr. 1 Satz 3 Buchstabe a Doppelbuchstabe aa EStG

EStR R 22.5 Renten nach § 2 Abs. 2 der 32. DV zum Umstellungsgesetz (UGDV)

EStR R 33a.1 Aufwendungen für den Unterhalt und eine etwaige Berufsausbildung

EStR R 34.2 Steuerberechnung unter Berücksichtigung der Tarifermäßigung

EStR R 34.5 Anwendung der Tarifermäßigung nach § 34 Abs. 3 EStG

EStR R 34c. Anrechnung und Abzug ausländischer Steuern

EStR R 37. Einkommensteuer-Vorauszahlung

EStR R 44b.2 Einzelantrag beim BZSt (§ 44b EStG)

EStR R 50. Bemessungsgrundlage für die Einkommensteuer und Steuerermäßigung für ausländische Steuern

EStDV 15 51 56 70 73d 73e 82f 84

GewStG

GewStG § 2 Steuergegenstand

GewStG § 7 Gewerbeertrag

GewStG § 8 Hinzurechnungen

GewStG § 9 Kürzungen

GewStG § 15 Pauschfestsetzung

GewStG § 31 Begriff der Arbeitslöhne für die Zerlegung

GewStG § 35b

KStG 3 5 8 8a 8b 8d 9 10 12 13 14 15 19 20 21 21a 23 24 26 27 28 29 31 32 32a 33 37

UStG

UStG § 15 Vorsteuerabzug

UStG § 20 Berechnung der Steuer nach vereinnahmten Entgelten

AO

AO § 3 Steuern, steuerliche Nebenleistungen

AO § 6 Behörden, Finanzbehörden

AO § 19 Steuern vom Einkommen und Vermögen natürlicher Personen

AO § 20a Steuern vom Einkommen bei Bauleistungen

AO § 22 Realsteuern

AO § 53 Mildtätige Zwecke

AO § 55 Selbstlosigkeit

AO § 63 Anforderungen an die tatsächliche Geschäftsführung

AO § 87b Bedingungen für die elektronische Übermittlung von Daten an Finanzbehörden

AO § 88 Untersuchungsgrundsatz

AO § 93 Auskunftspflicht der Beteiligten und anderer Personen

AO § 93c Datenübermittlung durch Dritte

AO § 147a Vorschriften für die Aufbewahrung von Aufzeichnungen und Unterlagen bestimmter Steuerpflichtiger

AO § 149 Abgabe der Steuererklärungen

AO § 152 Verspätungszuschlag

AO § 180 Gesonderte Feststellung von Besteuerungsgrundlagen

AO § 181 Verfahrensvorschriften für die gesonderte Feststellung, Feststellungsfrist, Erklärungspflicht

AO § 233a Verzinsung von Steuernachforderungen und Steuererstattungen

AO § 237 Zinsen bei Aussetzung der Vollziehung

AO § 270 Allgemeiner Aufteilungsmaßstab

AO § 371 Selbstanzeige bei Steuerhinterziehung

AO § 3 Steuern, steuerliche Nebenleistungen

AO § 6 Behörden, Finanzbehörden

AO § 19 Steuern vom Einkommen und Vermögen natürlicher Personen

AO § 20a Steuern vom Einkommen bei Bauleistungen

AO § 22 Realsteuern

AO § 53 Mildtätige Zwecke

AO § 55 Selbstlosigkeit

AO § 63 Anforderungen an die tatsächliche Geschäftsführung

AO § 87b Bedingungen für die elektronische Übermittlung von Daten an Finanzbehörden

AO § 88 Untersuchungsgrundsatz

AO § 93 Auskunftspflicht der Beteiligten und anderer Personen

AO § 93c Datenübermittlung durch Dritte

AO § 147a Vorschriften für die Aufbewahrung von Aufzeichnungen und Unterlagen bestimmter Steuerpflichtiger

AO § 149 Abgabe der Steuererklärungen

AO § 152 Verspätungszuschlag

AO § 180 Gesonderte Feststellung von Besteuerungsgrundlagen

AO § 181 Verfahrensvorschriften für die gesonderte Feststellung, Feststellungsfrist, Erklärungspflicht

AO § 233a Verzinsung von Steuernachforderungen und Steuererstattungen

AO § 237 Zinsen bei Aussetzung der Vollziehung

AO § 270 Allgemeiner Aufteilungsmaßstab

AO § 371 Selbstanzeige bei Steuerhinterziehung

UStAE

UStAE 1.5. Geschäftsveräußerung im Ganzen

UStAE 2.2. Selbständigkeit

UStAE 3.5. Abgrenzung zwischen Lieferungen und sonstigen Leistungen

UStAE 3a.2. Ort der sonstigen Leistung bei Leistungen an Unternehmer und diesen gleichgestellte juristische Personen

UStAE 4.14.4. Tätigkeit als Heilpraktiker, Physiotherapeut, Hebamme sowie als Angehöriger ähnlicher Heilberufe

UStAE 4.19.1. Blinde

UStAE 15.2b. Leistung für das Unternehmen

UStAE 15.2c. Zuordnung von Leistungen zum Unternehmen

UStAE 15.2d. Regelungen zum Vorsteuerabzug in Einzelfällen

UStAE 15.17. Aufteilung der Vorsteuerbeträge nach § 15 Abs. 4 UStG

UStAE 15a.1. Anwendungsgrundsätze

UStAE 15a.7. Berichtigung nach § 15a Abs. 4 UStG

UStAE 15a.12. Aufzeichnungspflichten für die Berichtigung des Vorsteuerabzugs

UStAE 19.1. Nichterhebung der Steuer

UStAE 1.5. Geschäftsveräußerung im Ganzen

UStAE 2.2. Selbständigkeit

UStAE 3.5. Abgrenzung zwischen Lieferungen und sonstigen Leistungen

UStAE 3a.2. Ort der sonstigen Leistung bei Leistungen an Unternehmer und diesen gleichgestellte juristische Personen

UStAE 4.14.4. Tätigkeit als Heilpraktiker, Physiotherapeut, Hebamme sowie als Angehöriger ähnlicher Heilberufe

UStAE 4.19.1. Blinde

UStAE 15.2b. Leistung für das Unternehmen

UStAE 15.2c. Zuordnung von Leistungen zum Unternehmen

UStAE 15.2d. Regelungen zum Vorsteuerabzug in Einzelfällen

UStAE 15.17. Aufteilung der Vorsteuerbeträge nach § 15 Abs. 4 UStG

UStAE 15a.1. Anwendungsgrundsätze

UStAE 15a.7. Berichtigung nach § 15a Abs. 4 UStG

UStAE 15a.12. Aufzeichnungspflichten für die Berichtigung des Vorsteuerabzugs

UStAE 19.1. Nichterhebung der Steuer

GewStR

GewStR R 1.5 Billigkeitsmaßnahmen bei der Festsetzung des Gewerbesteuermessbetrags

GewStR R 1.7 Aussetzung der Vollziehung von Gewerbesteuermessbescheiden

GewStR R 2.1 Gewerbebetrieb

GewStR R 2.2 Betriebsverpachtung

GewStR R 7.1 Gewerbeertrag

GewStR R 8.1 Hinzurechnung von Finanzierungsanteilen

GewStR R 9.1 Kürzung für den zum Betriebsvermögen gehörenden Grundbesitz

GewStR R 10a.1 Gewerbeverlust

GewStR R 15.1 Pauschfestsetzung

GewStR R 19.1 Vorauszahlungen

GewStR R 19.2 Anpassung und erstmalige Festsetzung der Vorauszahlungen

GewStR R 31.1 Begriff der Arbeitslöhne für die Zerlegung

GewStR R 35b.1 Aufhebung oder Änderung des Gewerbesteuermessbescheids von Amts wegen

UStR

UStR 5. Geschäftsveräußerung

UStR 17. Selbständigkeit

UStR 23. Juristische Personen des öffentlichen Rechts

UStR 25. Abgrenzung zwischen Lieferungen und sonstigen Leistungen

UStR 104. Blinde

UStR 192. Abzug der gesondert in Rechnung gestellten Steuerbeträge als Vorsteuer

UStR 214. Anwendungsgrundsätze

UStR 217c. Berichtigung nach § 15a Abs. 4 UStG

UStR 219. Aufzeichnungspflichten für die Berichtigung des Vorsteuerabzugs

UStR 246. Nichterhebung der Steuer

UStR 264. Umsätze im Rahmen eines land- und forstwirtschaftlichen Betriebs

KStR 5.11 5.13 6 7.1 8.1 8.3 8.5 8.7 8.9 8.13 9 10.2 13.1 13.2 13.3 23

GewStDV 20

AEAO

AEAO Zu § 16 Sachliche Zuständigkeit:

AEAO Zu § 19 Steuern vom Einkommen und Vermögen natürlicher Personen:

AEAO Zu § 20a Steuern vom Einkommen bei Bauleistungen:

AEAO Zu § 30a Schutz von Bankkunden:

AEAO Zu § 31 Mitteilung von Besteuerungsgrundlagen:

AEAO Zu § 37 Ansprüche aus dem Steuerschuldverhältnis:

AEAO Zu § 46 Abtretung, Verpfändung, Pfändung:

AEAO Zu § 75 Haftung des Betriebsübernehmers:

AEAO Zu § 89 Beratung, Auskunft:

AEAO Zu § 93 Auskunftspflicht der Beteiligten und anderer Personen:

AEAO Zu § 122 Bekanntgabe des Verwaltungsakts:

AEAO Zu § 153 Berichtigung von Erklärungen:

AEAO Zu § 160 Benennung von Gläubigern und Zahlungsempfängern:

AEAO Zu § 170 Beginn der Festsetzungsfrist:

AEAO Zu § 171 Ablaufhemmung:

AEAO Zu § 174 Widerstreitende Steuerfestsetzungen:

AEAO Zu § 175 Änderung von Steuerbescheiden auf Grund von Grundlagenbescheiden und bei rückwirkenden Ereignissen:

AEAO Zu § 180 Gesonderte Feststellung von Besteuerungsgrundlagen:

AEAO Zu § 191 Haftungsbescheide, Duldungsbescheide:

AEAO Zu § 226 Aufrechnung:

AEAO Zu § 233a Verzinsung von Steuernachforderungen und Steuererstattungen:

AEAO Zu § 234 Stundungszinsen:

Zu § 237 Zinsen bei Aussetzung der Vollziehung:

AEAO Zu § 251 Insolvenzverfahren:

AEAO Zu § 357 Einlegung des Einspruchs:

AEAO Zu § 360 Hinzuziehung zum Verfahren:

AEAO Zu § 361 Aussetzung der Vollziehung:

ErbStG 13a 13b 29

ErbStR 1 2.2 3.5 10.3 10.8 13.5 17

LStR

R 8.1 LStR Bewertung der Sachbezüge

R 19.9 LStR Zahlung von Arbeitslohn an die Erben oder Hinterbliebenen eines verstorbenen Arbeitnehmers

R 38.1 LStR Steuerabzug vom Arbeitslohn

R 39.2 LStR Änderungen und Ergänzungen der Lohnsteuerabzugsmerkmale

R 39.3 LStR Bescheinigung für den Lohnsteuerabzug

R 39.4 LStR Lohnsteuerabzug bei beschränkter Einkommensteuerpflicht

R 39a.1 LStR Verfahren bei Bildung eines Freibetrags oder eines Hinzurechnungsbetrags

R 39a.2 LStR Freibetrag wegen negativer Einkünfte

R 39a.3 LStR Freibeträge bei Ehegatten

R 39b.3 LStR Freibeträge für Versorgungsbezüge

R 39b.4 LStR Altersentlastungsbetrag beim Lohnsteuerabzug

R 39b.8 LStR Permanenter Lohnsteuer-Jahresausgleich

R 39b.10 LStR Anwendung von Doppelbesteuerungsabkommen

R 39c. LStR Lohnsteuerabzug durch Dritte ohne Lohnsteuerabzugsmerkmale

R 40a.1 LStR Kurzfristig Beschäftigte und Aushilfskräfte in der Land- und Forstwirtschaft

R 40b.1 LStR Pauschalierung der Lohnsteuer bei Beiträgen zu Direktversicherungen und Zuwendungen an Pensionskassen für Versorgungszusagen, die vor dem 1.1.2005 erteilt wurden

R 41c.1 LStR Änderung des Lohnsteuerabzugs

R 41c.2 LStR Anzeigepflichten des Arbeitgebers

R 41c.3 LStR Nachforderung von Lohnsteuer

R 42b. LStR Durchführung des Lohnsteuer-Jahresausgleichs durch den Arbeitgeber

LStDV 4 5

BewG 69 95 96 97 202

EStH 1a 2 2a 3.29 4.4 4.7 4.8 4a 5.7.4 6.4 9a 10.2 10.3a 10.7 10d 12.1 12.4 12.6 13.3 15.8.3 15.8.4 16.2 16.3 18.1 20.2 21.2 21.4 22.3 22.4 22.6 22.7 25 26 26a 32.1 32a 32b 33b 34.2 34.3 34c.1.2 34c.3 34c.6 36 37 37b 44a 46.2 46.3

StbVV

§ 24 StBVV Steuererklärungen

§ 26 StBVV Ermittlung des Gewinns aus Land- und Forstwirtschaft nach Durchschnittsätzen

GewStH 1.7 2.2 2.9.1 7.1.1 7.1.3 14.1 35b.1

KStH 8.1 32a

LStH 8.1.9.10 19.0 37a 37b 38b 39.4 39b.9 39c 40.1 40.2 40a.1 40b.1 41b 41c.1 41c.3 42d.1 42e

ErbStH E.10.7

AStG 1 2 4 5 6 10 11 12 15 18 21

GrStR 23 38

StBerG

§ 4 StBerG Befugnis zu beschränkter Hilfeleistung in Steuersachen

§ 23 StBerG Ausübung der Hilfeleistung in Steuersachen im Rahmen der Befugnis nach § 4 Nr. 11, Beratungsstellen

Steuer-Newsletter

Steuer-Newsletter